Este relatório quantifica o desempenho do mercado de ações norte-americano no longo prazo em termos de aumentos ou diminuições na riqueza dos acionistas (em relação à referência de investimento em bilhetes do tesouro), ao considerar o histórico completo de distribuições líquidas de fundos e de valorização do capital.

O estudo inclui todas as 26.168 empresas com ações ordinárias americanas de capital aberto desde 1926 até 2019.

As principais conclusões são as seguintes.

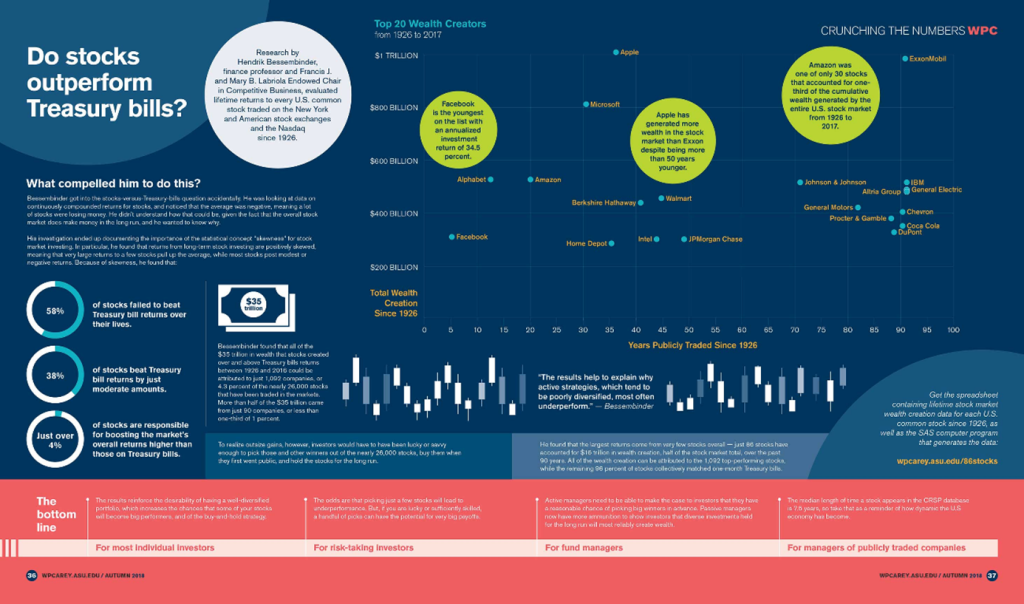

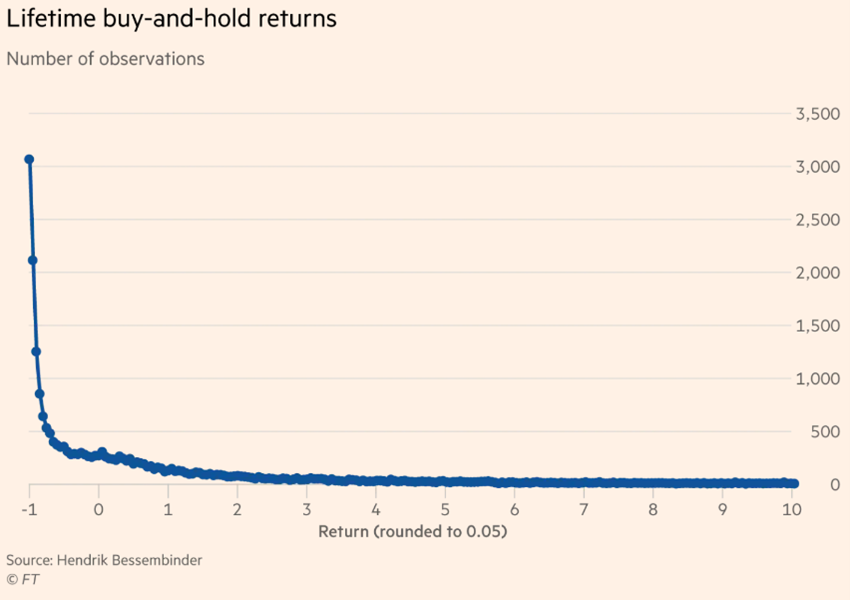

No entanto, a maioria das ações dos EUA (cerca de 4 em cada 7) tem retornos negativos de longo prazo. A maioria das ações (57,8%) resultou numa redução da riqueza dos acionistas, em vez de aumento.

Das empresas da amostra, 11.036 empresas (42,17% do total) criaram riqueza positiva para os seus acionistas ao longo de toda a sua vida, enquanto 15.132 empresas (57,83% do total) reduziram a riqueza dos acionistas, em comparação com o valor de referência dos bilhetes do Tesouro.

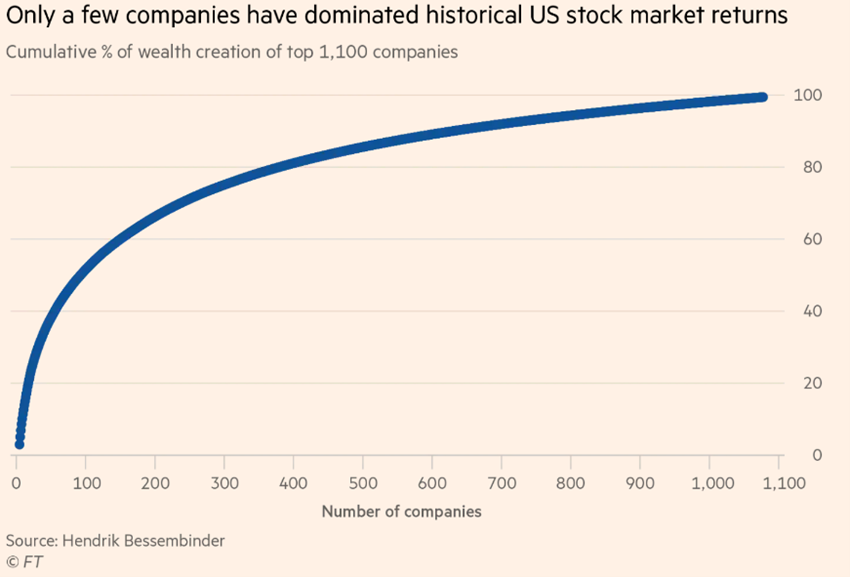

Cerca de 1.100 empresas, ou seja, 4% de todas as empresas cotadas no período, foram responsáveis por toda a criação de valor no mercado dos EUA.

Por outras palavras, 96% das empresas cotadas ao longo do período de 90 anos não acrescentaram qualquer valor superior ao investimento em bilhetes do tesouro, em termos agregados.

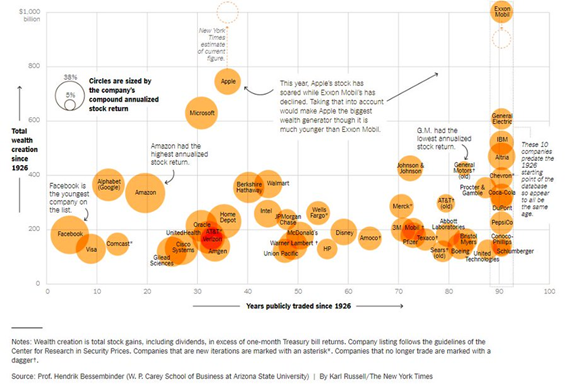

Algumas ações têm retornos capitalizados de longo prazo muito grandes.

A criação agregada de riqueza dos acionistas está concentrada num número relativamente reduzido de ações de elevado desempenho.

Houve 5 empresas que foram responsáveis por 10% da criação de valor total – ExxonMobil, Apple, Microsoft, General Electric e IBM -, e metade da criação de riqueza agregada de US$ 35 biliões foi proveniente de apenas 90 empresas.

Assim, o prémio de risco de mercado positivo é atribuível a relativamente poucas ações.

O grau de concentração da criação de riqueza nos mercados bolsistas num pequeno número de empresas com melhor desempenho aumentou ao longo do tempo e foi particularmente forte durante os últimos três anos, quando cinco empresas representaram 22% da criação líquida de riqueza.

Uma análise subsequente, Gene Hochachka, em “The Distribution of US Stock Returns, 1963-2020”; A Frontier Financial, Inc., junho de 2022, descobriu que a mediana das ações de grande capitalização superou confortavelmente o retorno dos bilhetes do tesouro no período de 1963 a 2020.

Ou seja, quando o universo se limita às 500 maiores empresas, compreendendo cerca de três quartos da capitalização de mercado dos EUA, 59% das empresas superaram os bilhetes do tesouro com um retorno médio de 8,5% contra um retorno de 4,5% para os bilhetes do tesouro.

A conclusão de que os maiores retornos vêm de muito poucas ações em geral – apenas 86 ações representaram US$ 16 biliões em criação de riqueza, metade do total do mercado de ações, nos últimos 90 anos -, levou Bessembinder a referir que “os resultados também ajudam a explicar por que as estratégias de gestão de fundos de investimento ativas, que tendem a ser pouco diversificadas, na maioria das vezes têm um desempenho abaixo do esperado”.

Aceder aqui: