Os produtos de seguros de vida completa têm uma componente financeira

Seguro de vida simples com prazo ou termo

Seguro de vida completa com juro fixo

Seguro de vida universal com juro fixo

Seguro de vida vitalício com rendimento variável

Seguro de vida universal indexado

A diferença entre os seguros de vida risco e os seguros de vida financeiros

Este artigo faz parte de uma série sobre os seguros.

Os seguros são um elemento basilar e prioritário do nosso plano de finanças pessoais que define as nossas necessidades e os objetivos financeiros, pois conferem-nos uma proteção do risco e garantem-nos uma rede de segurança face a adversidades imprevistas.

No artigo inicial desta série vimos a penetração, as densidades e os gastos com os seguros no mundo e apresentámos o programa geral desta série.

Vimos também que devemos comprar os seguros de proteção relativamente a choques financeiros de baixa probabilidade e de montante elevado de custo ou perda.

No segundo artigo, abordámos os seguros de vida que exclusivamente de risco, ou seja, sem componente financeira, apresentando as suas caraterísticas e os seus custos.

Neste terceiro artigo, que dividimos em duas partes, abordaremos os seguros de capitalização, um produto combinado de seguros de vida e de investimento financeiro.

Os produtos de seguros de vida completa têm uma componente financeira

Os seguros de vida começaram por ser exclusivamente de risco, e ao longo do tempo, foram evoluindo para associar também uma componente financeira.

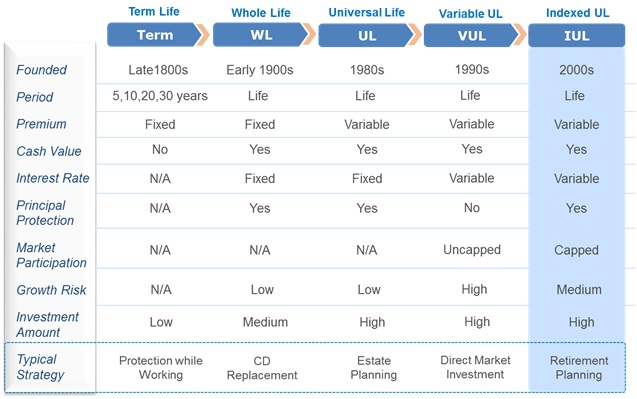

Há cinco grandes tipos de seguros de vida, que surgiram por esta ordem ao longo do tempo – o seguro de vida com termo ou prazo, o seguro de vida permanente ou completa, o seguro de vida universal, o seguro de vida a variável unit-linked (taxa de rendimento variável) e o seguro de vida indexado unit-linked.

Em seguida, descrevem-se as principais caraterísticas de cada um destes tipos de seguros de vida.

Seguro de Vida simples com prazo ou termo

O seguro de vida com prazo ou termo (Term Life), foi o primeiro produto, introduzido no final de 1800, paga uma renda por morte se o segurado falecer dentro do prazo específico, e o seu prémio custa um valor fixo.

Pode também protege a família contra uma perda de capital humano ou contra o seu potencial de ganhos futuros, se associar a cobertura de invalidez total e permanente.

A proteção termina se não for feito o pagamento de prémio.

Este seguro oferece a mais alta proteção para o menor prémio e não tem uma componente financeira.

Seguro de Vida Completa com juro fixo

O produto seguinte, seguro de vida permanente, completa ou vitalício (Whole Life), introduzido no início dos anos 1900, adiciona fundamentalmente a componente financeira e transforma os produtos de seguros numa opção de investimento.

Também proporciona um seguro de vida permanente com uma prestação por morte garantida.

O valor do investimento rende uma taxa de juros baixa, mas fixa.

É isto como uma alternativa aos depósitos a prazo.

Seguro de Vida Universal com juro fixo

O seguro de vida universal (Universal Life), introduzido na década de 1980, faz com que o pagamento do prémio seja um montante variável, permitindo que a apólice não seja cancelada devido ao não pagamento de um prémio ocasional.

No entanto, a falta ou o pagamento de um prémio mais baixo afetará negativamente os benefícios da apólice.

Este produto é comumente usado por testamentos de seguro de vida no planeamento do património.

Seguro de Vida vitalício com rendimento variável

O desenvolvimento seguinte na evolução dos produtos de seguros foi o seguro de vida completa variável (Variable Life), introduzido na década de 1990.

Este produto permite o investimento do capital nos mercados de capitais.

O potencial aumento do retorno do investimento apresenta, portanto, um risco de mercado mais elevado.

A desvantagem deste produto são as taxas de gestão mais elevadas, normalmente de 2%, em comparação com outros instrumentos financeiros.

Seguro de Vida universal indexado

O seguro de vida universal indexado (Indexed Universal Life), o mais novo produto, introduzido nos anos 2000, mantem as melhores características das linhas de produtos anteriores.

O seguro IUL oferece um seguro de vida permanente com um prémio flexível.

Este seguro proporciona retorno de mercado sujeito a limites máximos, o que limita o potencial ascendente. No entanto, o valor do capital não é investido diretamente no mercado.

O risco é reduzido porque o capital está protegido de qualquer perda do mercado e a volatilidade é inferior à do mercado.

Normalmente, o capital cresce com impostos diferidos e pode ser usado isento de impostos, o que torna o IUL uma opção para investimento na reforma.

A diferença entre os seguros de vida risco e os seguros de vida financeiros

Os seguros de vida risco que vimos no artigo anterior desdobrados em 3 partes são exclusivamente de proteção e salvaguarda relativamente ao risco do sinistro de vida, cobrindo a morte e normalmente também a invalidez total ou permanente do tomador do seguro.

Os seguros de vida financeiros vão mais longe e para além da cobertura do risco do sinistro da vida também têm uma componente financeira de investimento de capital.

Os produtos de seguros de vida financeiros são híbridos, consistindo em uma apólice de seguro de vida risco tradicional e uma componente de valorização de capital na forma de um plano de investimento.

Nalgumas jurisdições, como os EUA e no Reino Unido, estes seguros têm o nome de anuidades.

O segurado paga um prêmio, mas esse valor é dividido em duas partes, sendo uma para cobrir o seguro de vida, e outra para realizar investimentos nos mercados financeiros.

Estes investimentos podem conferir uma taxa de rentabilidade fixa e pré-definida e capital garantido, ou para o caso dos seguros unit-link, numa taxa de rentabilidade variável, com capital garantido ou não, e decorrente da performance da carteira dos investimentos realizados.

Neste último caso, a taxa de rentabilidade e a proteção do capital resultam o desempenho dos investimentos efetuados pela seguradora no âmbito da política de investimentos definida na apólice de grupo ou da indexação a um índice de mercado pré-definido.

A parcela do veículo de investimento é semelhante a um fundo de investimento, em que todos os prémios recebidos são agrupados e investidos.

O segurado detém quotas nos fundos e o valor patrimonial líquido é reportado regularmente.

O risco de mercado do unit-link é suportado exclusivamente pelo segurado, embora alguns produtos ofereçam garantias ou taxas mínimas de rentabilidade.

Os unit-link vendidos por seguradoras possuem diversas características distintas.

Os prémios de apólices beneficiam de várias deduções de encargos, o que pode ajudar as empresas a gerir as suas despesas e custos fiscais.

O mercado dos unit-link desenvolveu-se para compensar a diminuição das taxas de juro e limitar a pressão sobre as seguradoras de vida para igualarem as taxas de rendimento garantidas.

Os unit-link também podem ser divididos em contratos com ou sem garantia de capital.

Um produto com garantia de capital estabelece um limite mínimo sobre o valor unitário detido ou o valor do contrato.

Estes podem assumir a forma de uma garantia de capital, de uma garantia mínima de retorno ou de pagamentos garantidos.

Por outro lado, os unit-link sem garantias têm o seu valor determinado exclusivamente com base no desempenho dos ativos subjacentes.