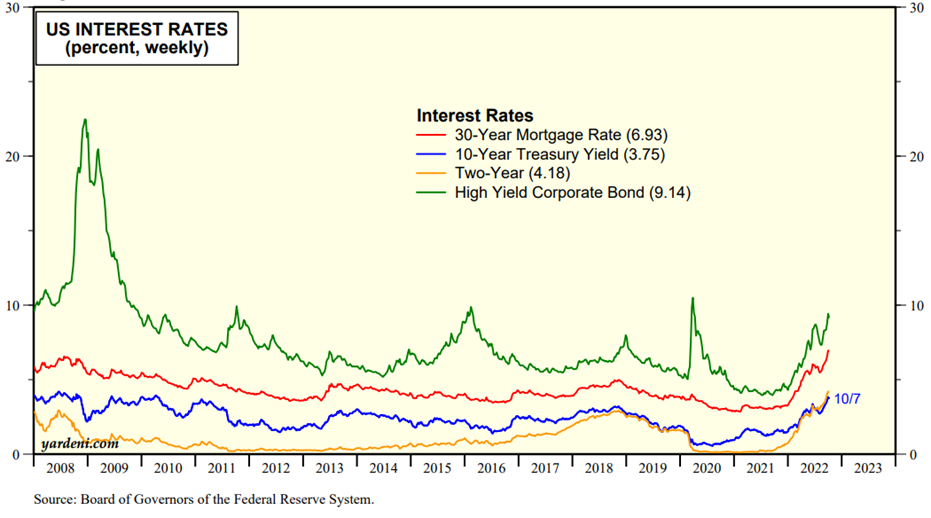

Mercados acionistas e obrigacionistas em “bear market”. Os riscos são para a descida. S&P 500 em queda pode atingir 3,300 nos próximos 3 a 6 meses. Taxas de juros sem risco a 2 e 10 anos a níveis interessantes nos EUA para investidores em dólares.

Este será o primeiro Outlook em que não abordamos a situação da pandemia, como temos vindo a fazer desde março de 2020.

Apesar da pandemia não ter desaparecido, as preocupações económicas e financeiras mudaram.

Hoje os temas que impactam nos investimentos são a inflação, a política monetária restritiva – subida de juros e o “quantitative tightening” – a crise energética, e a guerra na Ucrânia.

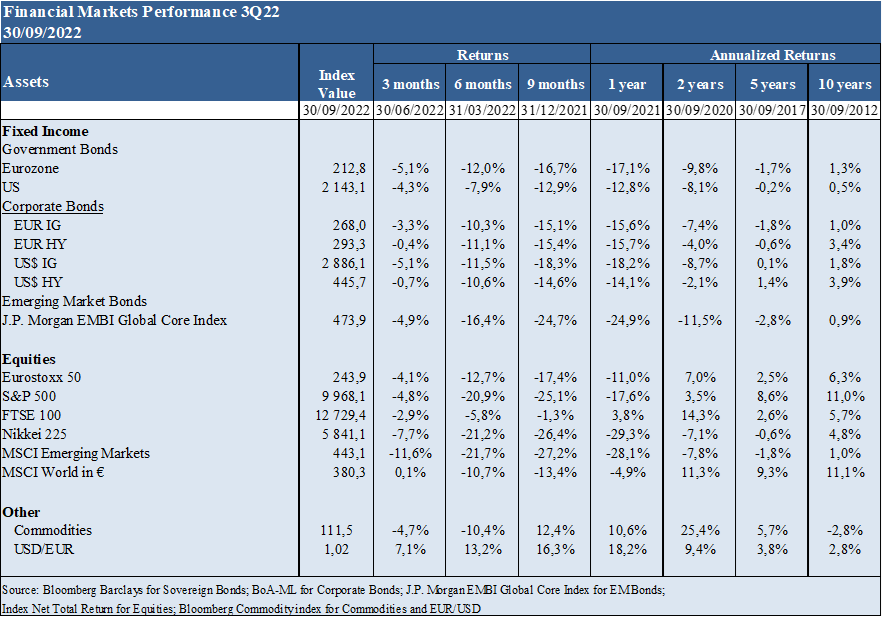

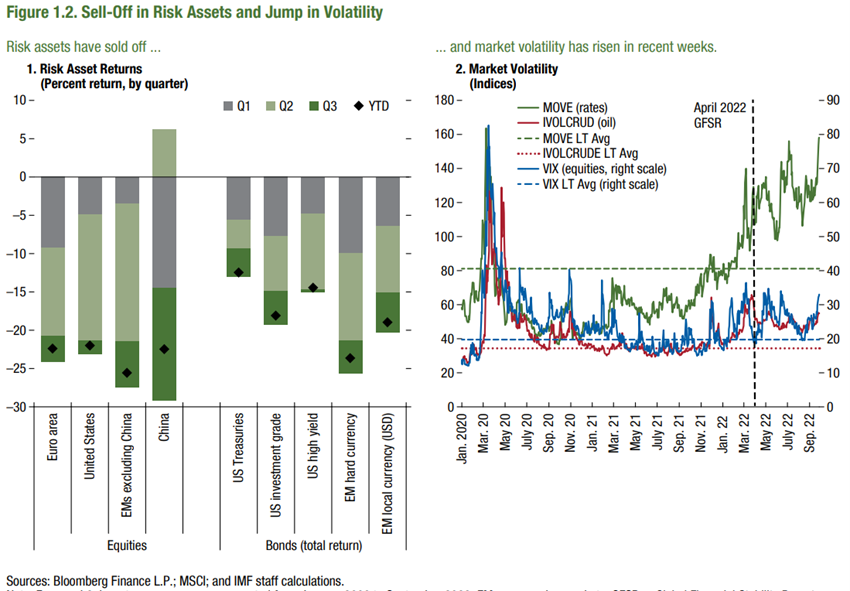

Desempenho Mercados 3Q22: Mercados acionistas em “bear market” com correções superiores a 20%. Mercados obrigacionistas entraram num “bear market” pouco usual em setembro. Aumento da volatilidade. Consequentemente, o portefólio clássico e muito popular 60/40 e a generalidade dos investidores registam perdas acentuadas.

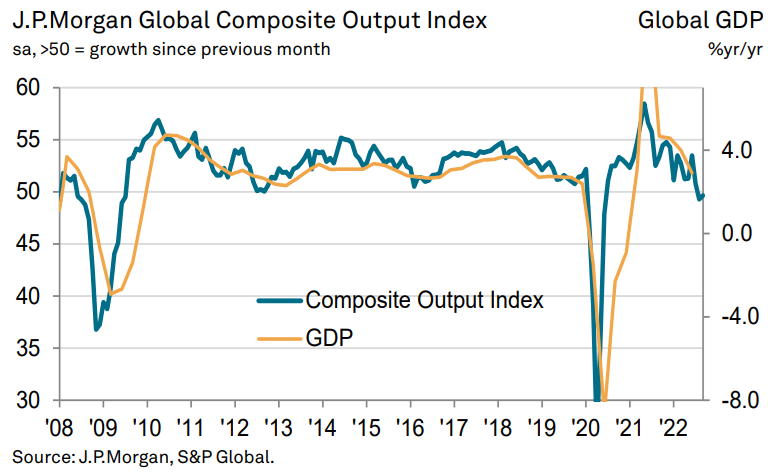

Contexto Macro: Continuação da forte desaceleração do crescimento económico em todo o mundo devido ao combate à inflação, ao prolongamento da guerra na Ucrânia, e aos “lockdowns” na China, e ao aumento da probabilidade da recessão

Contexto Micro: Principais indicadores económicos instantâneos e avançados em queda e a níveis de contração na Europa

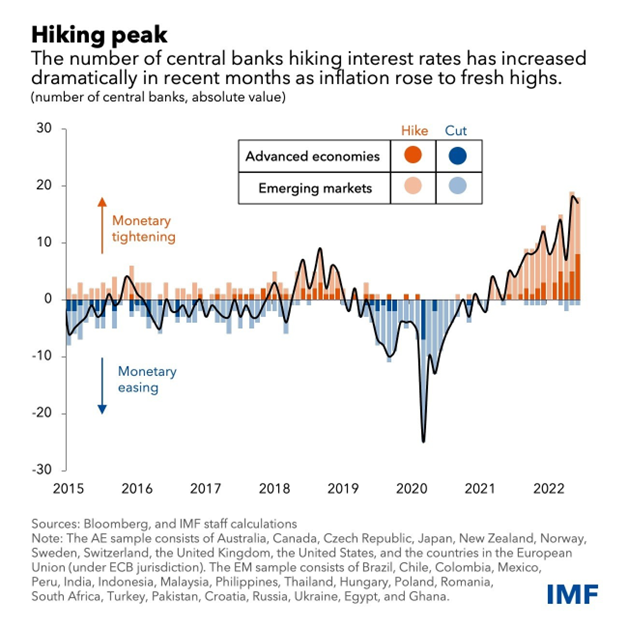

Políticas económicas: Bancos centrais com políticas restritivas levam a subidas de taxas de juros

Mercados acionistas: Mercados acionistas em “bear market” prosseguem em queda, com aumento significativo da volatilidade, em resultado do aumento dos riscos económicos e geopolíticos

Mercados obrigacionistas: O fim do longo “bull market” das obrigações que durou 40 anos culminou num “bear market” inédito. Aumento das taxas sem risco e algum alargamento dos “spreads”.

Principais oportunidades: Termo negociado da guerra da Ucrânia, com baixa probabilidade

Principais riscos: Recessão económica na Europa e nos EUA, consequente aumento dos prémios de risco, e aumento da vulnerabilidade a riscos de baixa probabilidade e de forte impacto (“tailrisks” ou mesmo “black swans”)

Esta fase de mudança de ciclo económico, de mudança da política monetária, privilegia investimentos defensivos, em ações de valor ou dividendos, e para investidores norte-americanos, em obrigações do tesouro a médio e longo prazo. Deve evitar-se a exposição a dívida de rating de baixa qualidade.

Desempenho dos mercados financeiros 3T22

Mercados acionistas em “bear market” com correções superiores a 20%. Mercados obrigacionistas entraram num “bear market” pouco usual em setembro. Aumento da volatilidade. Consequentemente, o portefólio clássico e muito popular 60/40 e a generalidade dos investidores registam perdas acentuadas.

Mercados acionistas em “bear market”, ou queda superior a 20%, nos países desenvolvidos, e maior nos mercados emergentes.

Os mercados obrigacionistas entraram num “bear market” pouco usual em setembro.

Aumento da volatilidade, com níveis de VIX acima de 30%, prenuncia maiores quedas.

Manutenção da cotação da bitcoin nos $20,000 e da capitalização global de mercado das criptomoedas, mais resiliente do que a volatilidade do mercado acionista.

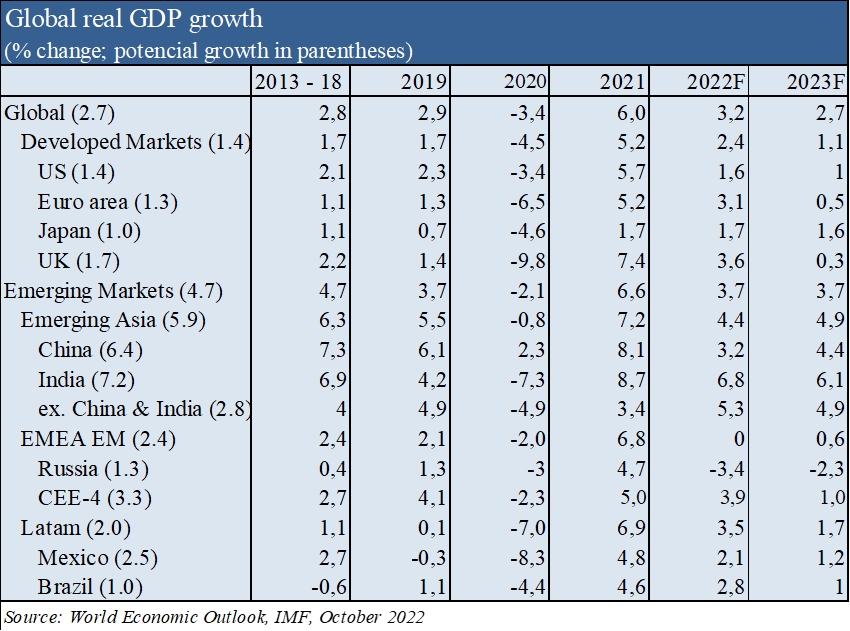

Fonte: World Economic Outlook, IMF, October 2022

Contexto macroeconómico

Revisão das previsões do crescimento económico global em ligeira baixa para 3,2% em 2022 e 2,7% em 2023, e com 1,6% e 1,0% nos EUA, de 3,1% e 0,5% na zona Euro, e de 3,2% e 4,4% na China, em 2022 e 2023 respetivamente, devido à persistência de alta inflação, subida de juros, preços do petróleo e guerra na Ucrânia (entre abril e outubro, FMI).

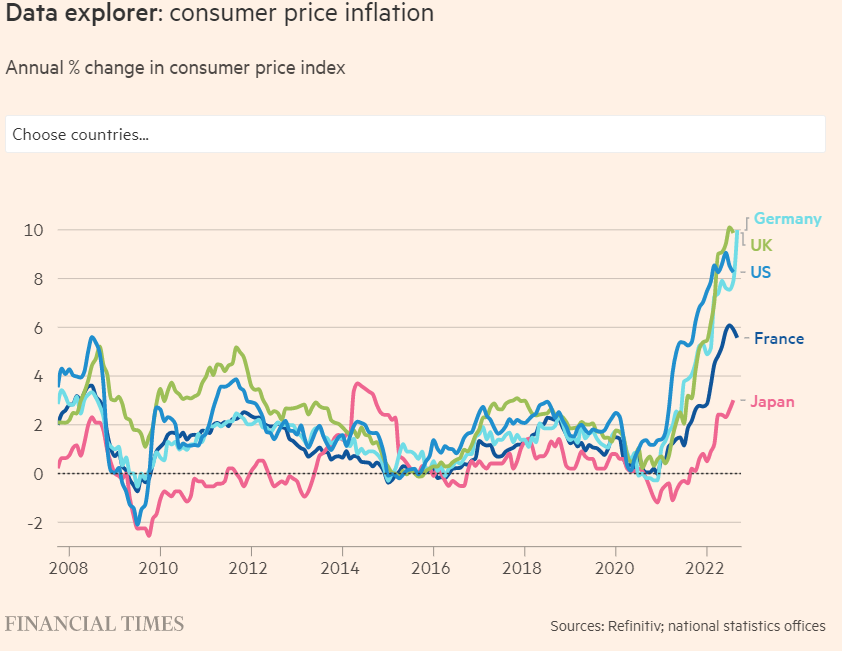

A inflação persiste em máximos dos últimos 40 anos nos países desenvolvidos, com valores de 8,1% nos EUA, de 10,0% na zona Euro, e de 8,6% no Reino Unido.

De acordo com o FMI, prevê-se uma inflação de 7,2% e 4,4% em 2022 e 2023, respetivamente, nas economias desenvolvidas, e de 9,9% e 8,1%, nas emergentes.

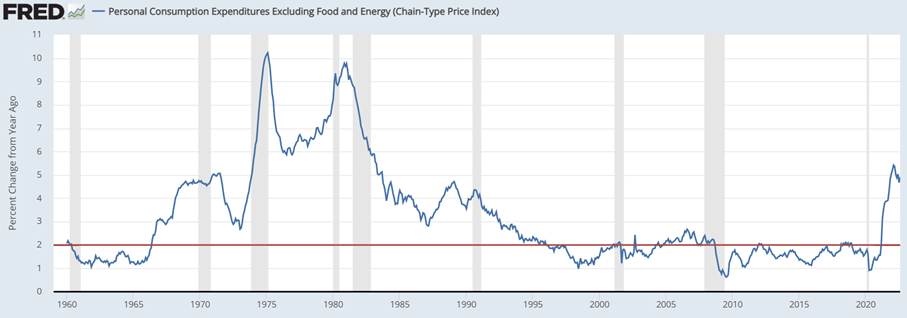

Os bancos centrais estão determinados em conduzir a sua métrica de inflação preferida, o PCE core, dos atuais quase 5% para o nível de 2% a médio prazo, com uma política monetária restritiva.

A principal questão é saber qual o custo a pagar em termos de crescimento económico e emprego, com ameaça de recessão na Europa e nos EUA.

Os bons níveis de riqueza, rendimento, emprego e poupança das famílias na generalidade dos países desenvolvidos gerados nos últimos anos constituem um amortecedor, mas também prolongam, o braço de ferro entre inflação e política monetária restritiva.

A maioria dos analistas atribui uma probabilidade de recessão nos EUA entre 65% a 80% para a 2023 (segunda metade).

Há uma grande dispersão nestas probabilidades, entre os 96% a 98% da Ned Davis Research e do Conference Board, respetivamente, e os menos de 2% da FED de St. Louis.

Contexto microeconómico

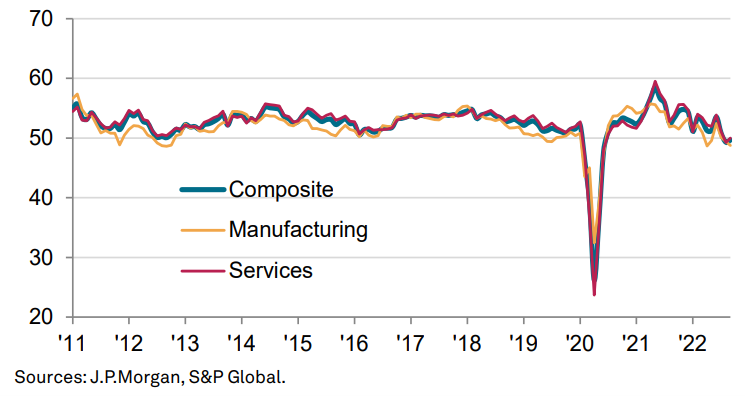

Contração económica global, com abrandamento dos EUA, zona euro e Reino Unido

Desaceleração nos EUA, na Zona Euro (com apenas a França entre as quatro grandes economias da EA a assistir à expansão) e no Reino Unido.

A produção aumentou no Japão, Brasil, Rússia e Austrália.

A inflação dos custos de produção é a mais baixa do último ano.

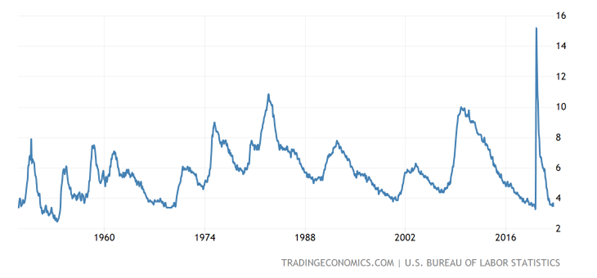

A taxa de desemprego nos EUA está em 3,5 %, níveis mínimos.

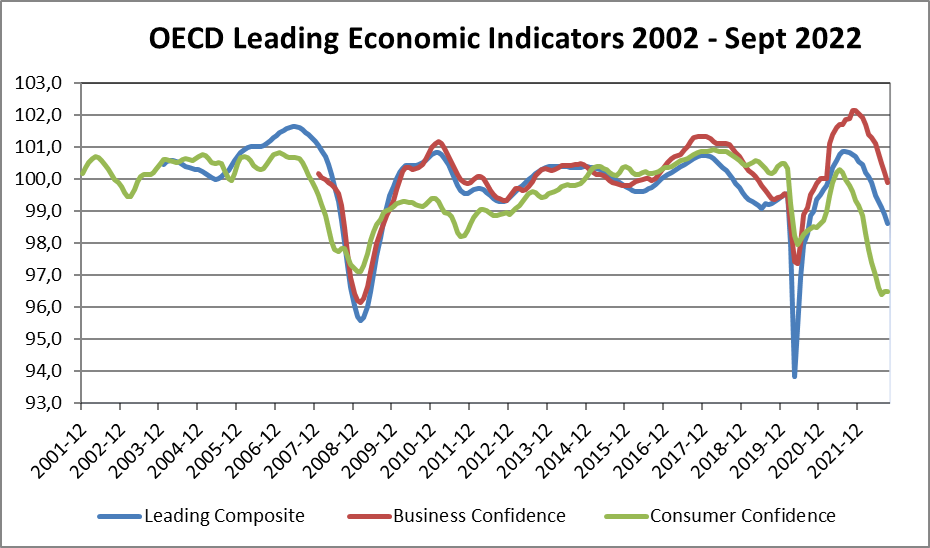

A confiança dos empresários e consumidores nos países da OCDE continua em descida acentuada.

Políticas económicas

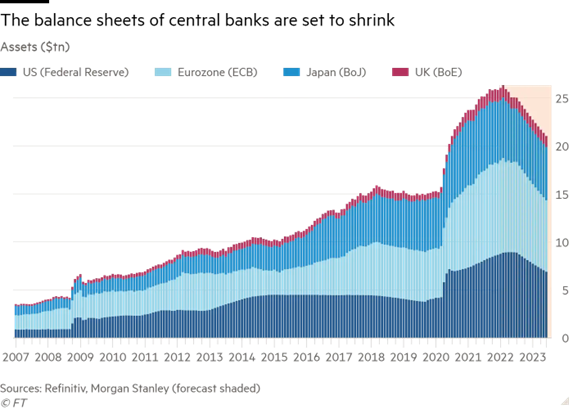

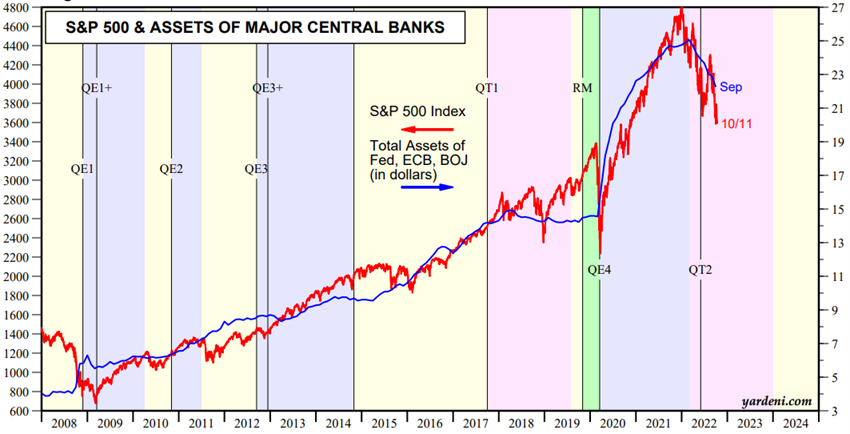

Bancos centrais sobem juros e retiram a liquidez excessiva do sistema

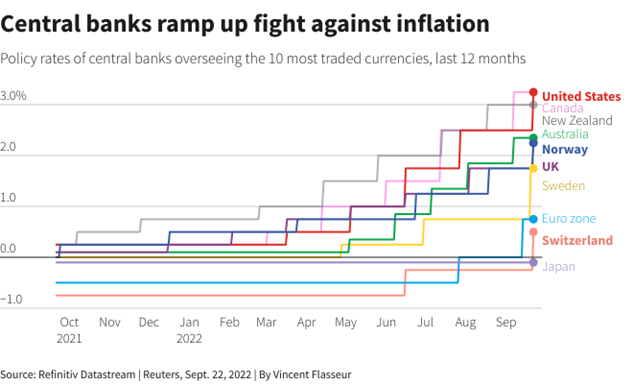

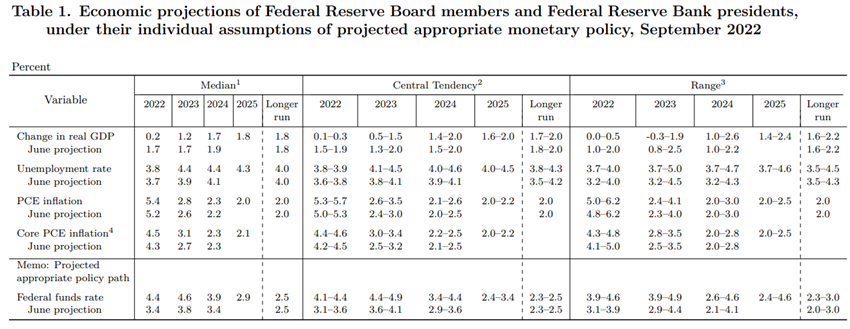

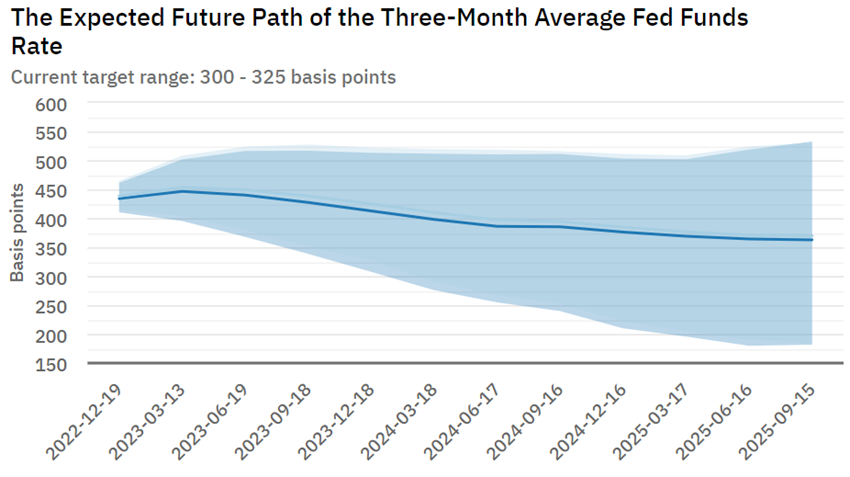

A FED está determinada a combater a inflação, tendo subido a taxa de juro oficial em 0,75% em setembro, fixando-a em 3,0%-3,25%.

As suas projeções apontam para a subida desta taxa para 4% no final do ano, 4,6% em 2023, 3,9% em 2024, e 2,9% em 2025, e 2,5% a mais longo prazo.

Admite que o desemprego possa atingir 4,4%.

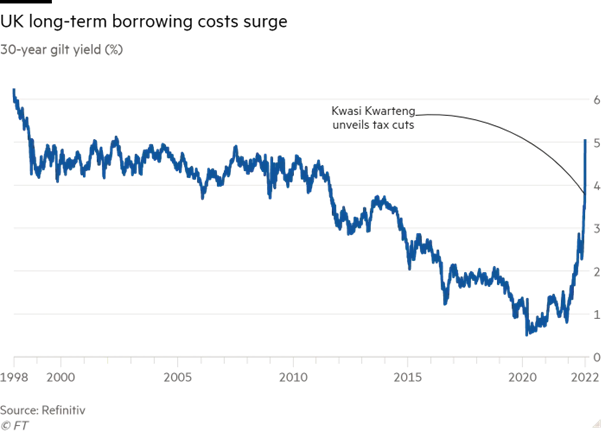

O Banco de Inglaterra aumentou a taxa de juro oficial para 2,25%.

Mais importante, no fim de setembro, tomou uma decisão de emergência para comprar até £65 mil milhões de obrigações do tesouro de longo prazo, invertendo o início anunciado da venda de ativos.

O objetivo foi defender a exposição dos planos de pensões de benefício definido (“Liability Driven Investments”), à desvalorização das obrigações do tesouro a 30 anos, que perderam 15% em poucos dias após o anúncio do miniplano orçamental do novo governo.

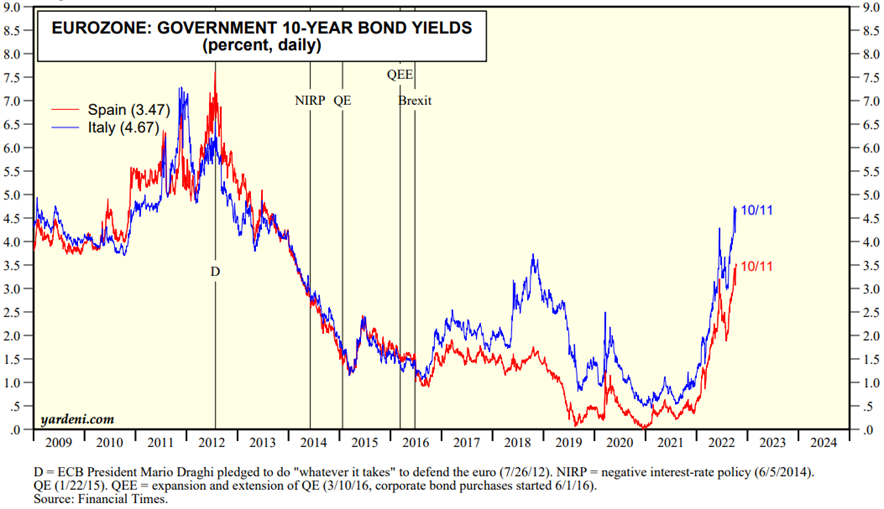

O BCE aumentou a taxa oficial para 0,75% e prevê iniciar a venda de ativos no primeiro trimestre de 2023.

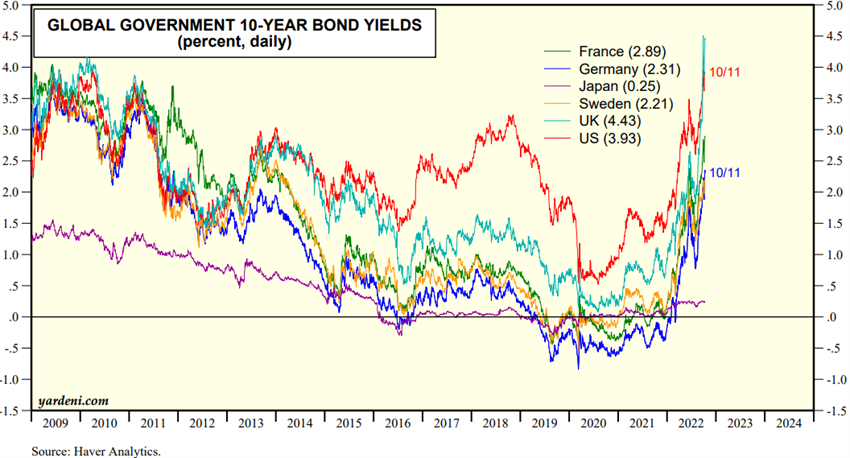

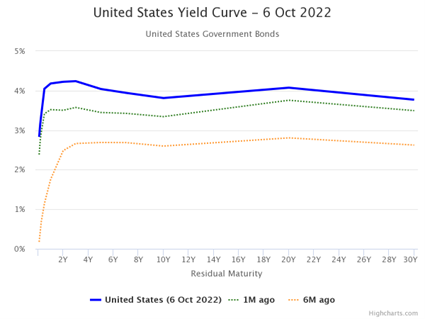

As obrigações do tesouro a 10 anos de todos os países continuam em subida acentuada.

A rendibilidade anual implícita das obrigações do tesouro norte-americanas a 2 anos está em 4,2% e a de 10 anos próxima dos 4%.

O dólar continua a valorizar-se face às restantes moedas e já vale mais do que o euro.

A eficácia da política monetária restritiva no combate à inflação defronta-se com o obstáculo da componente do lado da oferta da inflação (energia e comércio global).

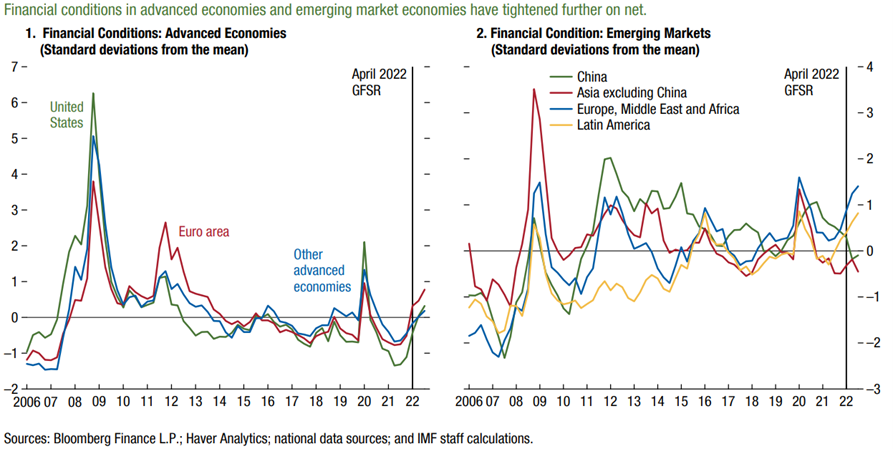

As condições financeiras continuam a piorar nos países desenvolvidos e sobretudo nas economias emergentes

As condições financeiras continuam a piorar em todo o mundo, com alguns sinais de “stress” preocupantes.

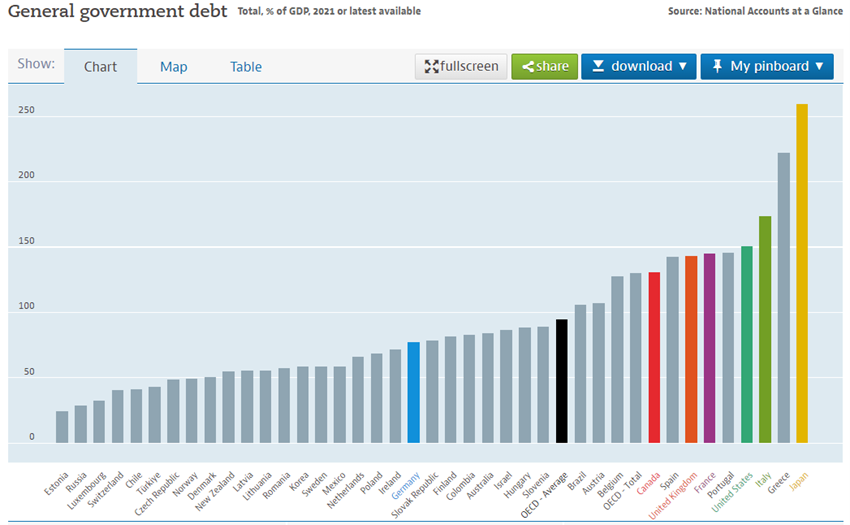

Aumentam os países em grandes dificuldades financeiras, devido aos elevados endividamento e défices comerciais, agravados por um dólar forte.

Os “spreads” de risco estar a alargar, nas dívidas soberanas europeias e nas obrigações especulativas.

Prevê-se um aumento das falências de empresas, com a noção de que muitas empresas, ditas “zombie”, não suportam custos financeiros acima de 5% ao ano por muito tempo.

Fonte: World Economic Outlook, IMF, October 2022

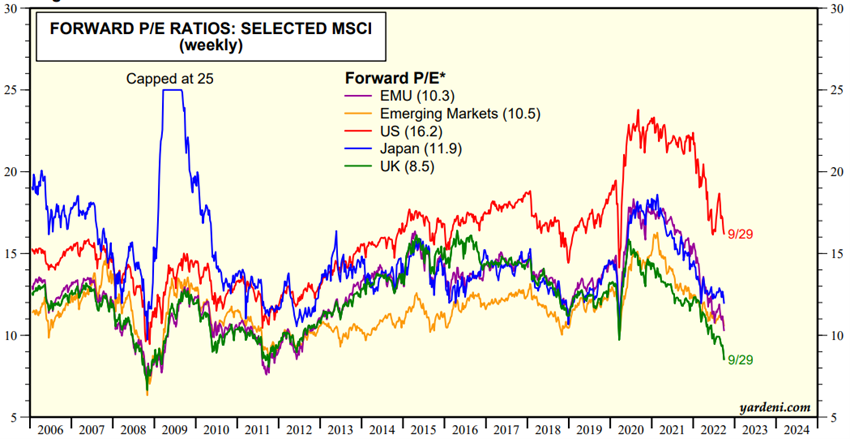

Avaliação dos mercados acionistas

Os mercados acionistas estão em “bear market” e continuam em queda, com aumento significativo da volatilidade, devido ao aumento da probabilidade de recessão.

Os mercados acionistas emergentes tiveram quedas mais acentuadas.

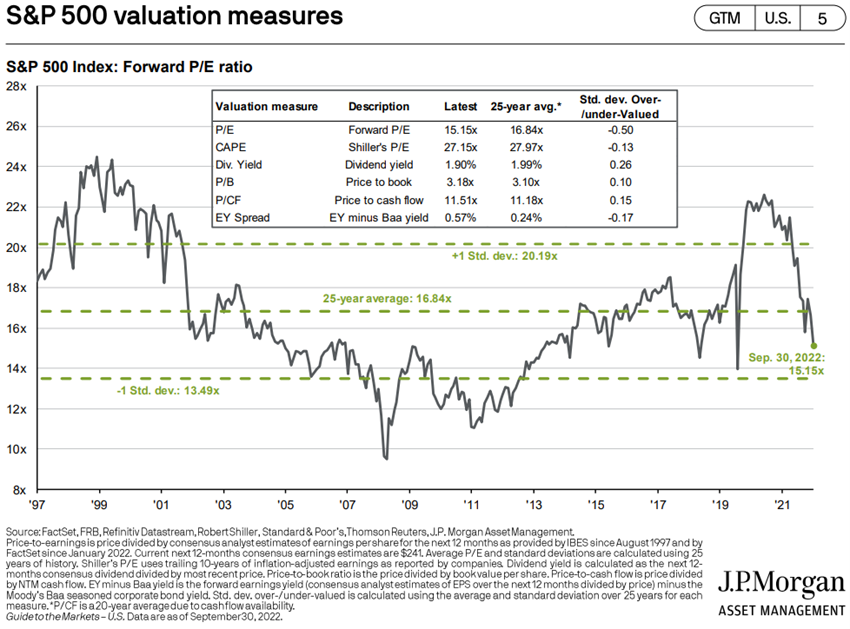

A avaliação do mercado acionista global e das várias regiões caiu e está na média de longo prazo.

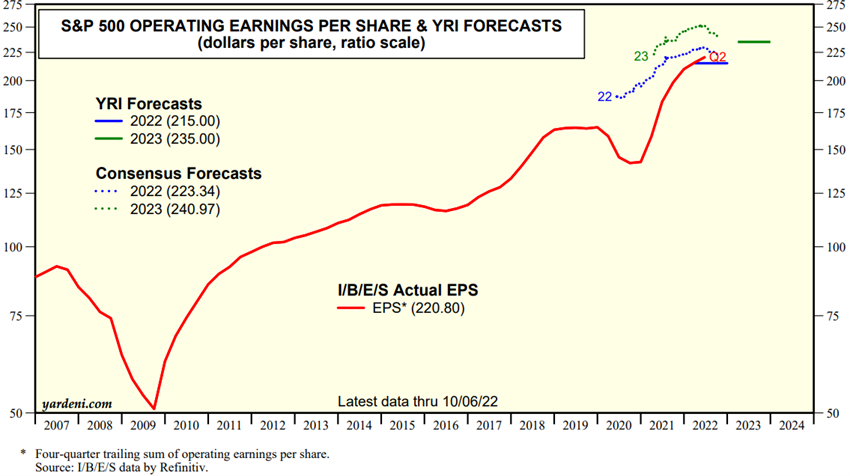

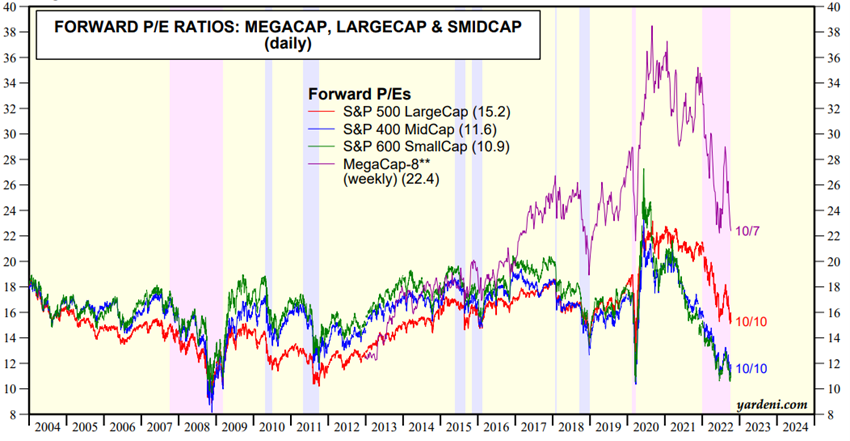

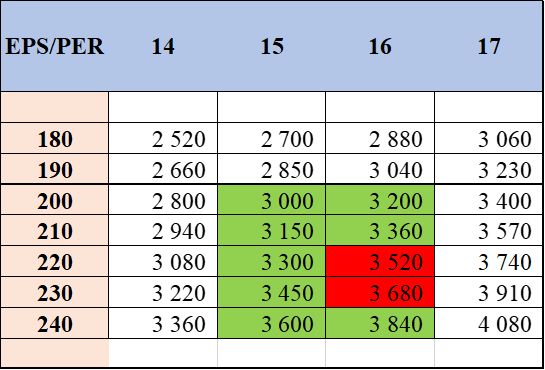

O PER “forward” de 16,2x para os EUA continua está próximo da média de longo prazo.

Os PER das restantes regiões caíram para os 10.3x na Zona Euro, 11.9x no Japão, 8,5x no Reino Unido e 10.5x nos mercados emergentes, estando abaixo da média histórica.

As empresas e analistas começaram a rever as previsões de resultados em baixa, mas ainda com pouco impacto.

O PER das ações norte-americanas de pequena e média capitalização está em cerca de 11x a 12x, abaixo da média de longo prazo, enquanto o das “mega-caps” em 24x se situa muito acima da mesma.

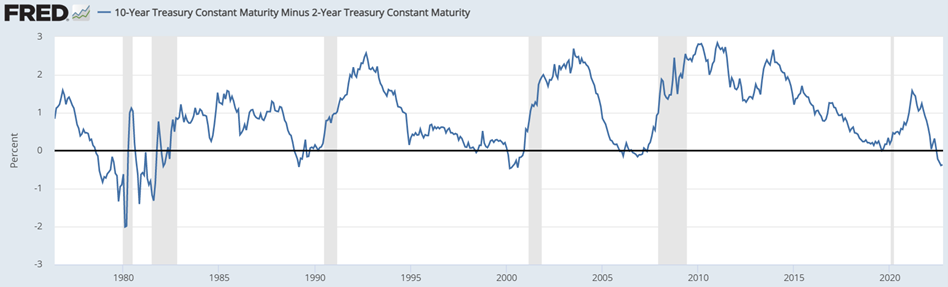

O diferencial entre as taxas das obrigações do tesouro norte-americano a 10 e a 2 anos está negativo, o que tem sido um preditor de recessão a prazo de 6 a 9 meses.

A questão essencial é saber qual o custo a pagar em termos de crescimento económico e emprego, medido em termos de duração e profundidade, que as economias irão suportar, para que as políticas monetárias restritivas façam regressar o índice PCE core (a métrica de inflação seguida pela FED) para níveis de 2%.

Os riscos são para a descida.

Admite-se que o S&P 500 possa cair para os 3,300 pontos nos próximos 3 a 6 meses, com descida dos múltiplos e revisão em baixa dos EPS.

As empresas de valor, ou qualidade, ou de dividendos, com boa capacidade de geração de cash-flows são favorecidas face às de crescimento e com resultados baixos ou negativos.

Fonte: Global Index Briefing: MSCI Forward P/Es, Yardeni Research, October, 8, 2022

Fonte: YRI S&P 500 Earnings Forecast, Yardeni Research, October, 10, 2022

Fonte: Major Central Bank Total Assets, Yardeni Research, October, 11, 2022

Fonte: Style Guide: LargeCaps vs SMidCaps, Yardeni Research, October, 10th, 2022

Avaliação dos mercados obrigacionistas

O fim do longo “bull market” das obrigações que durou 40 anos culminou num “bear market” inédito. Aumento das taxas sem risco e alargamento dos “spreads”. Tensões nos mercados de crédito mais ilíquidos

As obrigações do tesouro globais corrigiram mais de 20% e entraram num “bear market” inédito, em setembro.

O mercado das obrigações do tesouro norte-americano começa a transacionar a níveis interessantes.

O aumento dos “spreads” de crédito acentuou-se, com destaque para as dívidas soberanas da Europa e as dívidas de grau especulativo.

O mercado de dívida soberana tem sido o primeiro a reagir, antecipando os movimentos dos restantes segmentos dos mercados financeiros.

O mercado de crédito, sobretudo nos segmentos mais ilíquidos, tem dado sinais de alguma instabilidade preocupante, obrigando a reações de emergência pelas autoridades, designadamente face aos movimentos abruptos da dívida soberana europeia no fim de junho e aos da inglesa no fim de setembro.

Fonte: Federal Reserve Bank of Atlanta, September, 15, 2020

Fonte: Market Briefing:Global Interest Rates, Yardeni Research, October, 11, 2022

Fonte: Market Briefing: US Bond Yields, Yardeni Research, October, 11, 2022

Principais oportunidades

Termo negociado da guerra na Ucrânia, com baixa probabilidade

Principais riscos

A ameaça de recessão nos EUA tem vindo a aumentar de probabilidade, sendo quase certa na Europa.

Admite-se que se vier a ocorrer nos EUA, a sua severidade será baixa, devido à boa situação financeira das famílias e empresas.

Na Europa está em recessão, que será agravada se a Rússia cortar o abastecimento do gás no inverno.

Se a guerra na Ucrânia se prolongar, haverá um agravamento dos desequilíbrios económico-financeiros nos países emergentes mais vulneráveis.

Com a desvalorização dos ativos e a contração da liquidez, começam a surgir alguns riscos de baixa probabilidade e de forte impacto (“tailrisks” ou mesmo “black swans”, sobretudo nos segmentos de mercados financeiros de menor liquidez.

Os exemplos vão desde os movimentos da dívida do Reino Unido, fragmentação da dívida da zona Euro, até às quedas diárias de 10% a 20% em ações do S&P 500 e das principais criptomoedas.

Os riscos políticos acentuam-se com os programas fiscais expansionistas do Reino Unido e Itália, cujo novo governo tomará posse no final de outubro e poderá entrar em colisão com a União Europeia.

A Moodys admite que as taxas de incumprimento das empresas nos EUA e na região EMEA possam triplicar num ano, aumentando dos atuais 2% para 7,8% e 6,5%, respetivamente, devido à contração de liquidez e deterioração das condições de negociação.

Neste contexto, perspetiva-se o agravamento das dificuldades financeiras nalguns países emergentes, subida dos spreads de crédito de baixa qualidade, aumento do risco dos derivados de crédito, e o surgimento de risco de contágio ou sistémico

Fonte: Market Briefing: European Interest Rates, Yardeni Researh, October, 11, 2022