Mercado bajista y mercados de valores. Los riesgos son para el descenso. La caída del S&P 500 podría alcanzar los 3.300 en los próximos 3 a 6 meses. Tasas de interés sin riesgo a 2 y 10 años a niveles interesantes en los Estados Unidos para los inversores en dólares.

Este será el primer Outlook en el que no abordemos la situación de la pandemia, como venimos haciendo desde marzo de 2020.

Aunque la pandemia no ha desaparecido, las preocupaciones económicas y financieras han cambiado.

Hoy en día, los temas que impactan en las inversiones son la inflación, la política monetaria restrictiva -el aumento de las tasas de interés y el ajuste cuantitativo-, la crisis energética y la guerra en Ucrania.

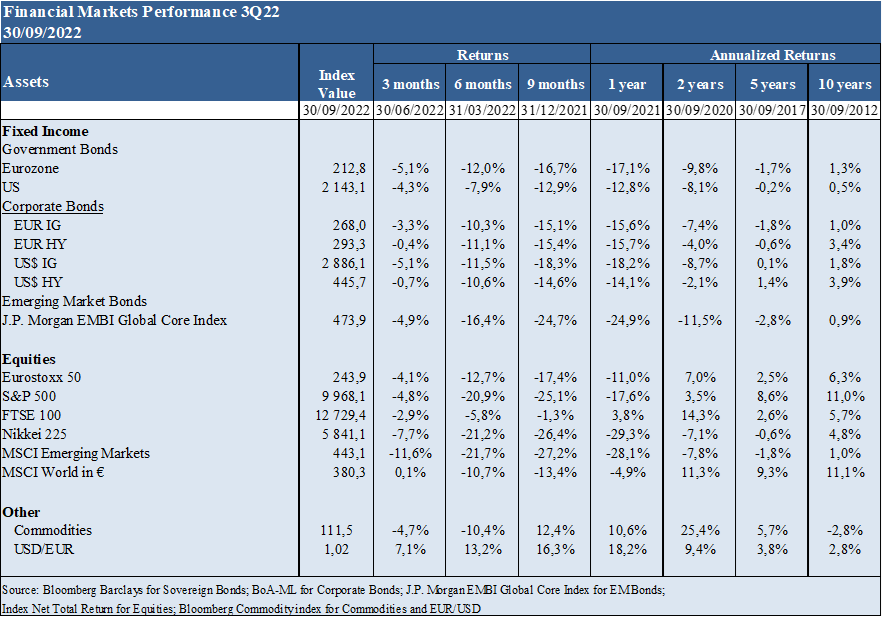

Mercados de Rendimiento 3T22: Mercado bajista de las bolsas con correcciones superiores al 20%. Los mercados de bonos entraron en un mercado bajista inusual en septiembre. Aumento de la volatilidad. En consecuencia, la clásica y muy popular cartera 60/40 y la generalidad de los inversores muestran fuertes pérdidas.

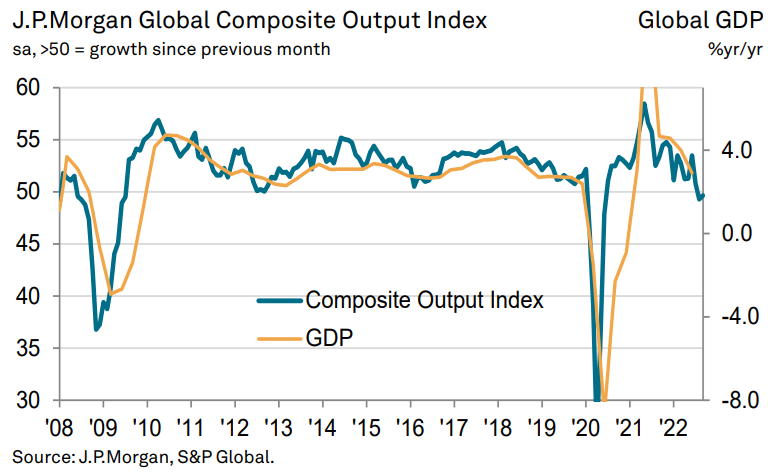

Contexto macro: Continua fuerte desaceleración del crecimiento económico en todo el mundo debido a la lucha contra la inflación, la prolongación de la guerra en Ucrania y los bloqueos en China, y la mayor probabilidad de recesión

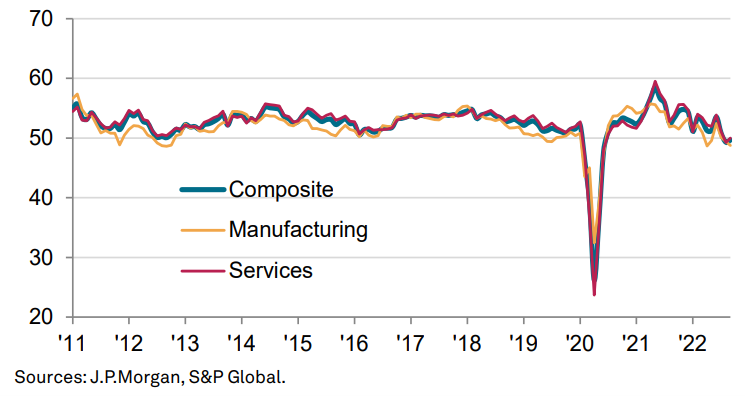

Micro Contexto: Indicadores económicos clave instantáneos y avanzados en declive y en niveles de contracción en Europa

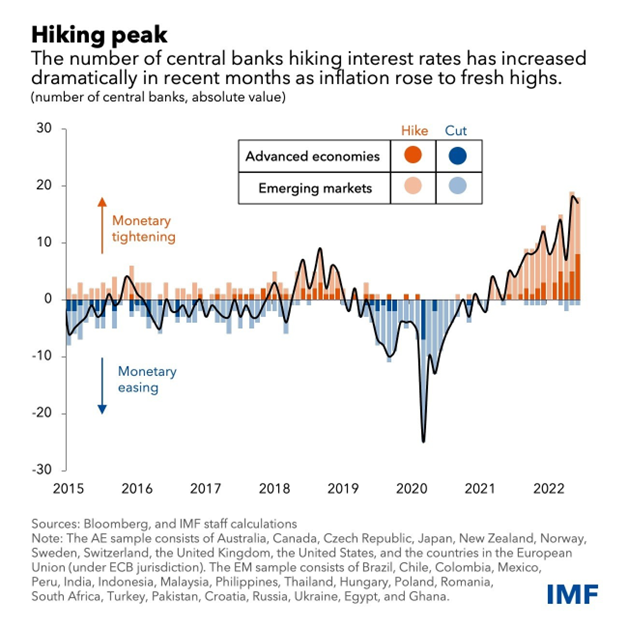

Políticas económicas: Los bancos centrales con políticas restrictivas conducen a aumentos de las tasas de interés

Mercados bursátiles: Los mercados bursátiles bajistas continúan cayendo, con un aumento significativo de la volatilidad como resultado del aumento de los riesgos económicos y geopolíticos

Mercados de bonos: El final del largo mercado alcista de bonos a 40 años culminó en un mercado bajista sin precedentes. Aumento de las tasas sin riesgo y cierta ampliación de los “spreads”.

Oportunidades clave: Término negociado de la guerra de Ucrania, con baja probabilidad

Principales riesgos: Recesión económica en Europa y Estados Unidos, consiguiente aumento de las primas de riesgo y mayor vulnerabilidad a riesgos de baja probabilidad y alto impacto (“tailrisks” o incluso “cisnes negros”)

Esta fase de cambio de ciclo económico, de cambio de política monetaria, favorece las inversiones defensivas, en acciones de valor o dividendos, y para los inversores estadounidenses, en bonos del Tesoro a medio y largo plazo. Debe evitarse la exposición a una deuda de calificación de baja calidad.

Desempeño de los mercados financieros en el 3T22

Mercado bajista de las bolsas con correcciones superiores al 20%. Los mercados de bonos entraron en un mercado bajista inusual en septiembre. Aumento de la volatilidad. En consecuencia, la clásica y muy popular cartera 60/40 y la generalidad de los inversores muestran fuertes pérdidas.

Los mercados bursátiles en el mercado bajista, o caen por encima del 20%, en los países desarrollados, y más en los mercados emergentes.

Los mercados de bonos entraron en un mercado bajista inusual en septiembre.

El aumento de la volatilidad, con niveles de VIX por encima del 30%, predice caídas mayores.

Mantener el precio de $ 20,000 de bitcoin y la capitalización del mercado global de criptomonedas más resistente que la volatilidad del mercado de accionistas.

Fuente: World Economic Outlook, IMF, October 2022

Contexto macroeconómico

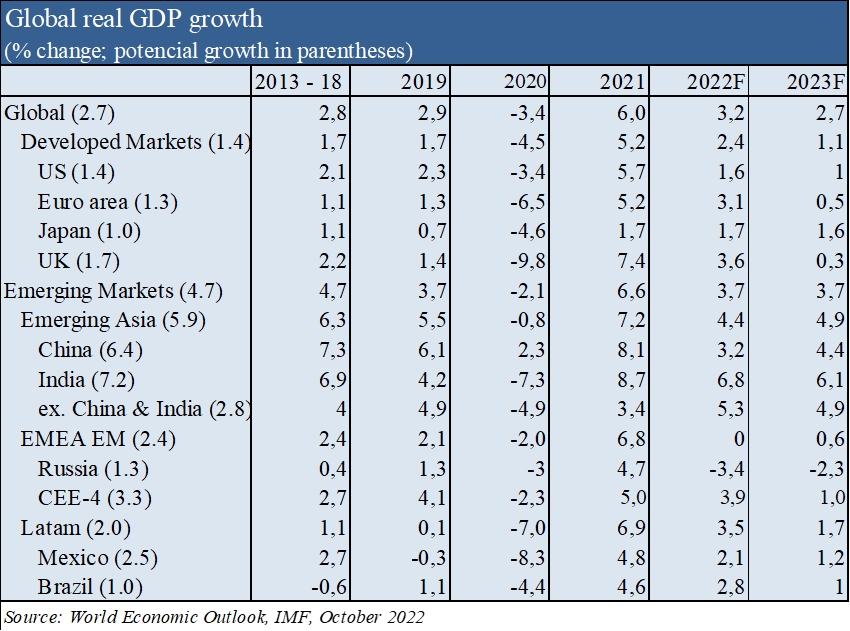

Revisión de las previsiones de crecimiento económico mundial ligeramente hasta el 3,2% en 2022 y el 2,7% en 2023, y con un 1,6% y un 1,0% en EE.UU., un 3,1% y un 0,5% en la Zona Euro, y un 3,2% y un 4,4% en China en 2022 y 2023 respectivamente, debido a la persistencia de la alta inflación, el aumento de los tipos de interés, los precios del petróleo y la guerra en Ucrania (entre abril y octubre, FMI).

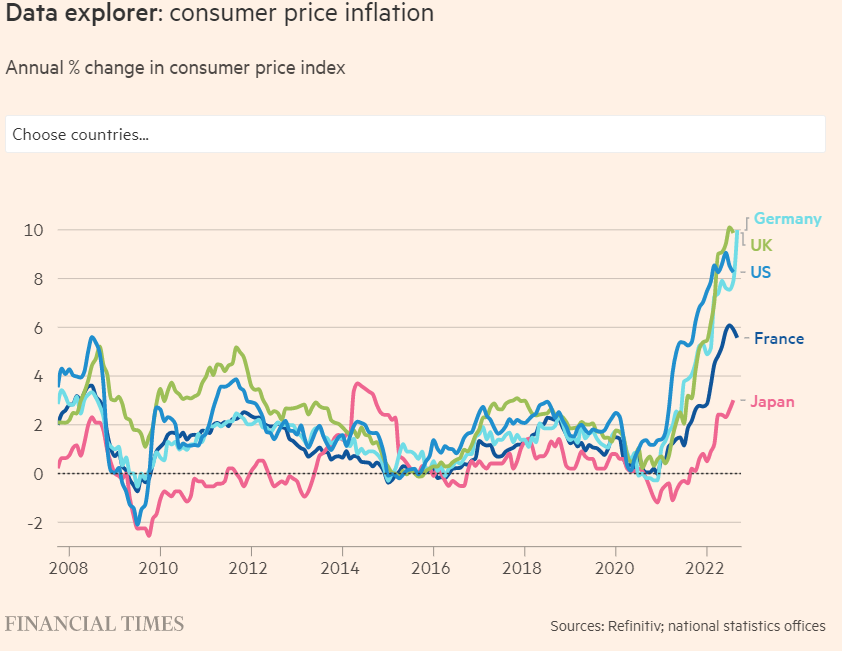

La inflación persiste en máximos en los últimos 40 años en los países desarrollados, con cifras del 8,1% en los Estados Unidos, el 10,0% en la zona euro y el 8,6% en el Reino Unido.

Según el FMI, se espera una inflación de 7,2% y 4,4% en 2022 y 2023, respectivamente, en las economías desarrolladas, y de 9,9% y 8,1% en las economías emergentes.

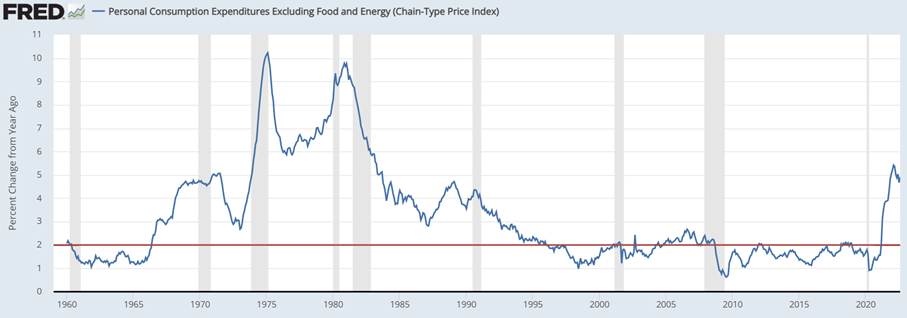

Los bancos centrales están decididos a impulsar su métrica de inflación preferida, el PCE subyacente, del nivel actual de casi el 5% al nivel del 2% en el mediano plazo, con una política monetaria restrictiva.

La pregunta principal es qué costo pagar en términos de crecimiento económico y empleo, con amenaza de recesión en Europa y los Estados Unidos.

Los buenos niveles de riqueza, ingresos, empleo y ahorro de los hogares en la mayoría de los países desarrollados generados en los últimos años son un amortiguador, pero también prolongan, el brazo de hierro entre la inflación y la política monetaria restrictiva.

La mayoría de los analistas atribuyen una probabilidad de recesión en los Estados Unidos entre el 65% y el 80% para 2023 (segundo semestre).

Hay una gran dispersión en estas probabilidades, entre el 96% y el 98% de Ned Davis Research y el Conference Board, respectivamente, y menos del 2% de la FED de St. Louis.

Contexto microeconómico

Contracción económica mundial, con desaceleración en Estados Unidos, Eurozona y Reino Unido

Desaceleración en los Estados Unidos, la Zona Euro (con solo Francia entre las cuatro grandes economías de EA observando la expansión) y el Reino Unido.

La producción aumentó en Japón, Brasil, Rusia y Australia.

La inflación en los costos de producción es la más baja del último año.

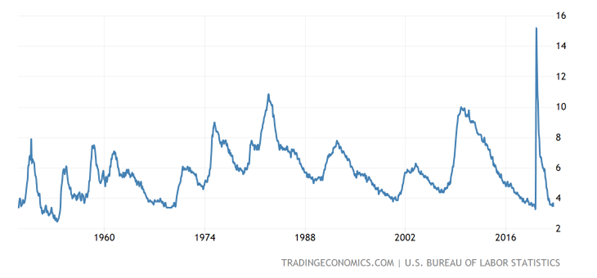

La tasa de desempleo en los Estados Unidos está en 3.5 %, niveles mínimos.

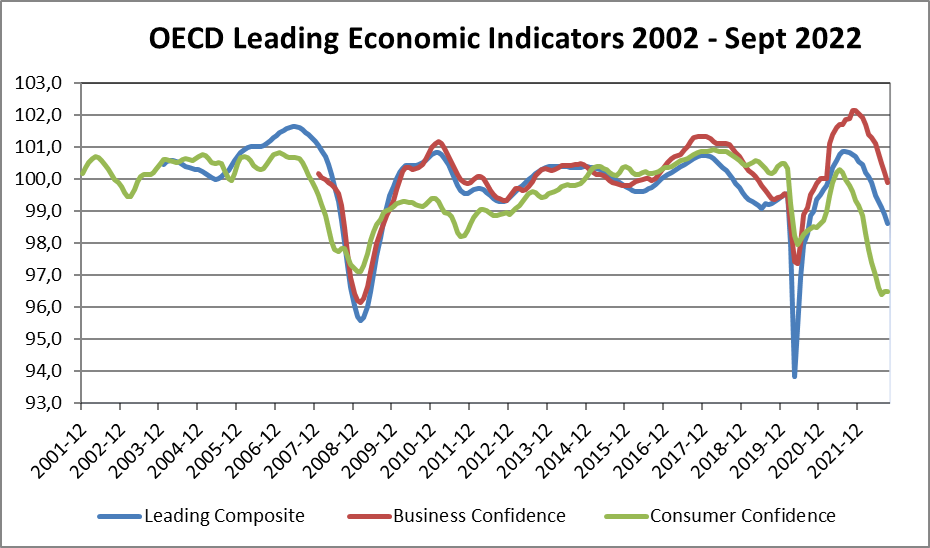

La confianza de las empresas y los consumidores en los países de la OCDE sigue disminuyendo considerablemente.

Políticas económicas

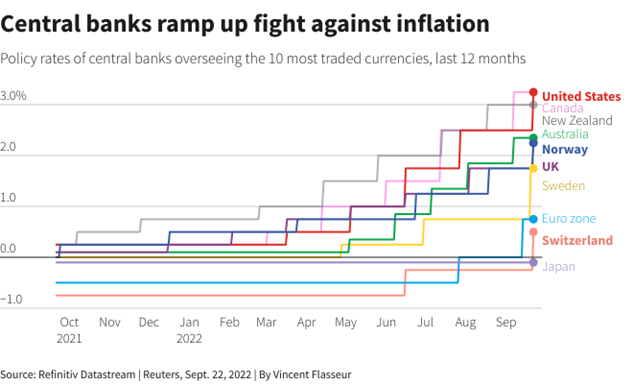

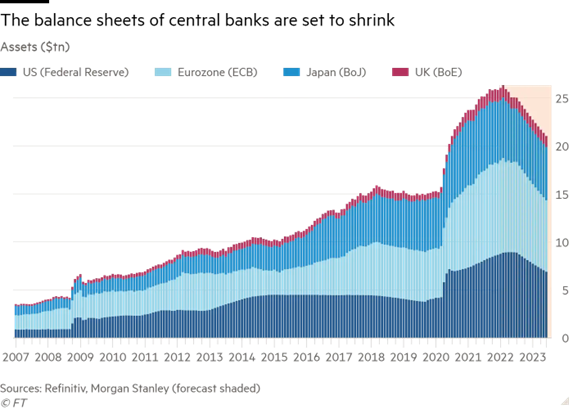

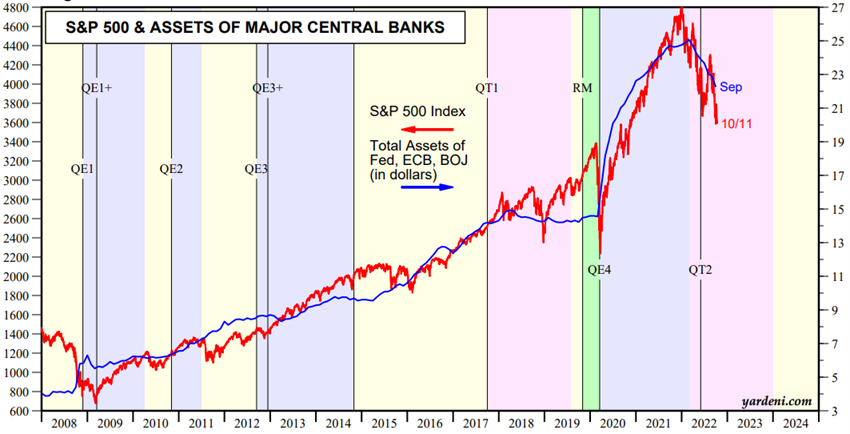

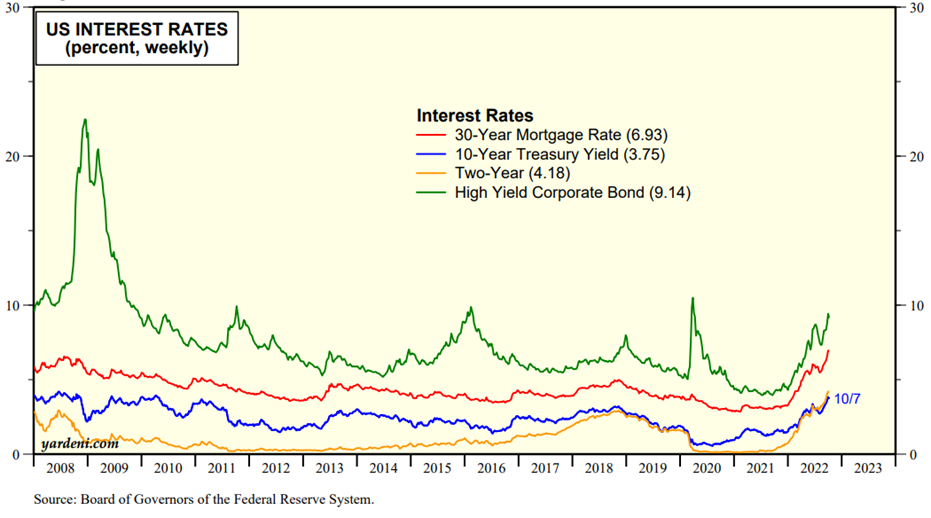

Los bancos centrales elevan las tasas de interés y eliminan la liquidez excesiva del sistema

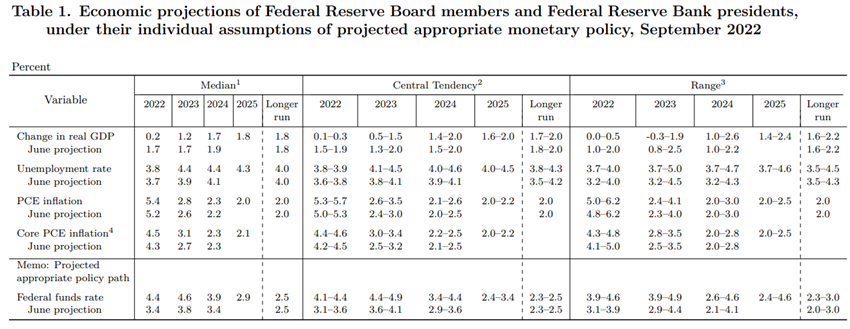

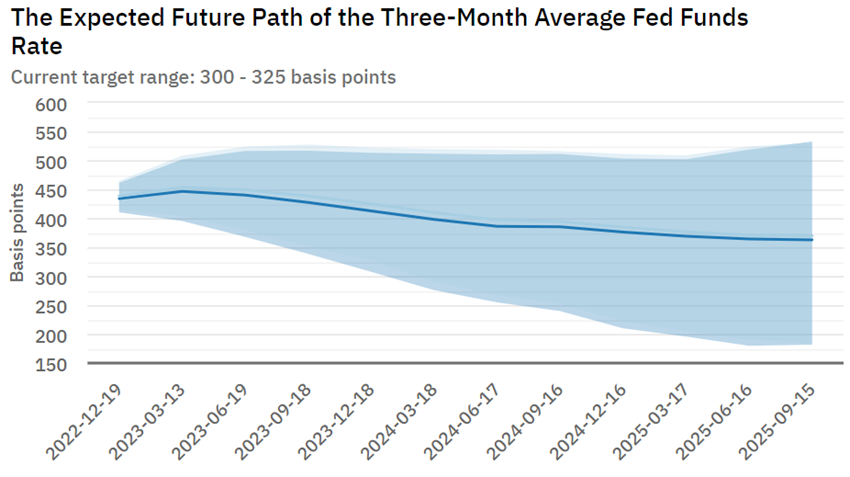

La FED está decidida a luchar contra la inflación, después de haber subido el tipo de interés oficial un 0,75% en septiembre, situándolo en 3,00% – 3,25%.

Sus proyecciones apuntan al aumento de esta tasa hasta el 4% al cierre del año, el 4,6% en 2023, el 3,9% en 2024, el 2,9% en 2025, y el 2,5% a más largo plazo.

Admite que el paro podría alcanzar el 4,4%.

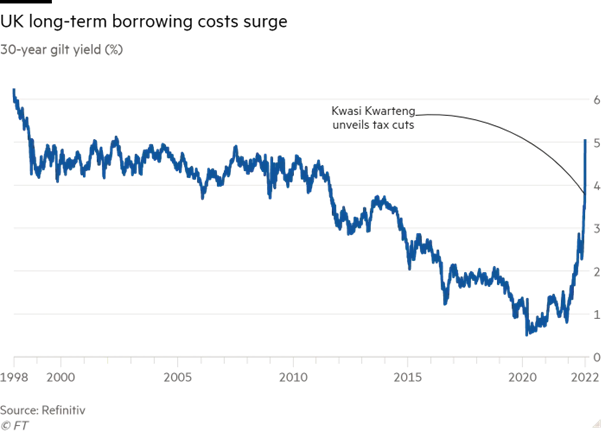

El Banco de Inglaterra elevó la tasa de interés oficial a 2.25%.

Más importante aún, a fines de septiembre, tomó la decisión de emergencia de comprar hasta £ 65 mil millones en bonos del Tesoro a largo plazo, frenando el inicio anunciado de las ventas de activos.

El objetivo era defender la exposición de las inversiones impulsadas por el pasivo a la devaluación de los bonos del Tesoro a 30 años, que perdieron un 15% a los pocos días del anuncio del plan de minipresupuesto del nuevo gobierno.

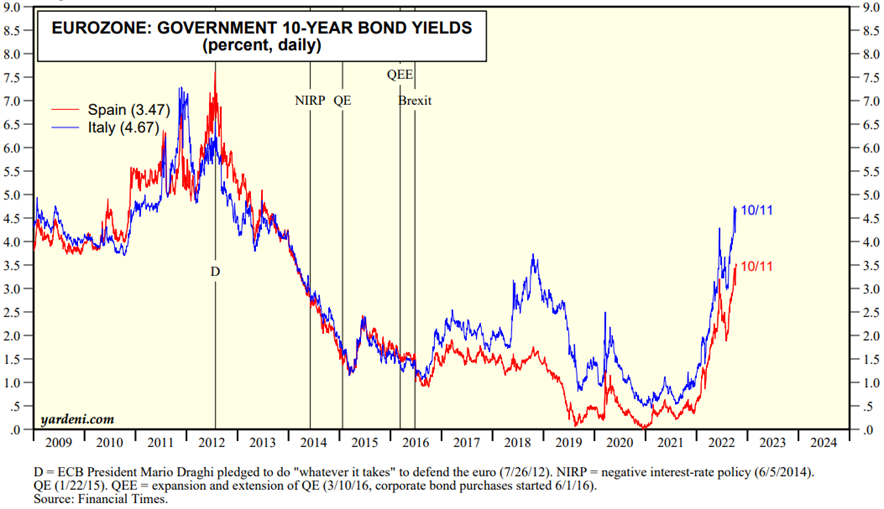

El BCE ha elevado el tipo oficial hasta el 0,75% y espera comenzar a vender activos en el primer trimestre de 2023.

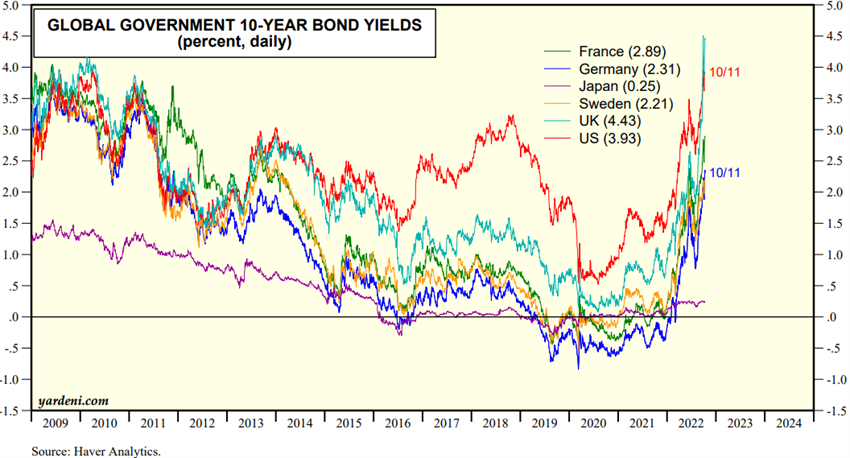

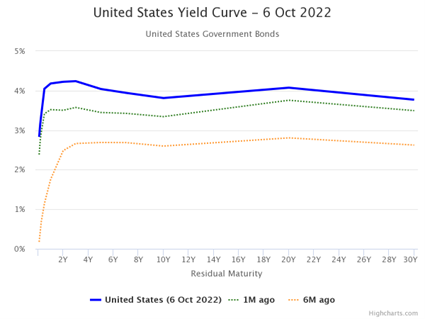

Los bonos del Tesoro a 10 años de todos los países continúan aumentando bruscamente.

El rendimiento anual implícito de los bonos del Tesoro de Estados Unidos a 2 años es del 4,2% y los rendimientos a 10 años cercanos al 4%.

El dólar sigue subiendo frente a las otras monedas y ya vale más que el euro.

La eficacia de la política monetaria restrictiva en la lucha contra la inflación se enfrenta al obstáculo del componente de la inflación del lado de la oferta (energía y comercio mundial).

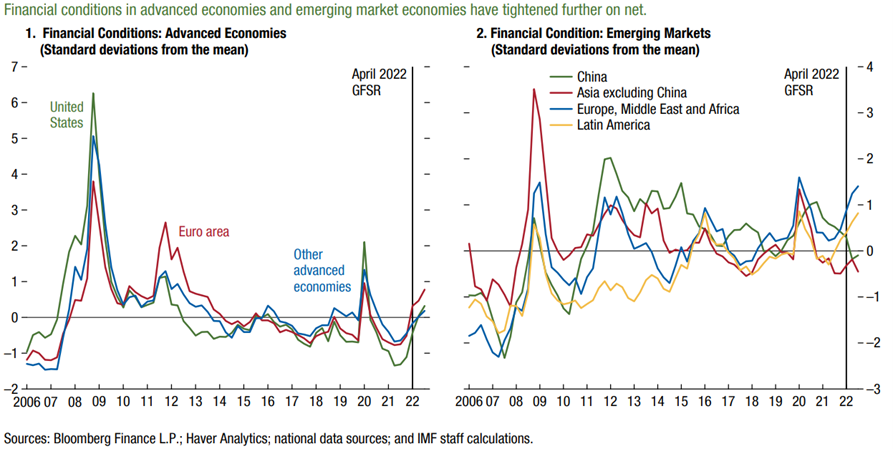

Las condiciones financieras siguen empeorando en los países desarrollados y especialmente en las economías emergentes

Las condiciones financieras continúan empeorando en todo el mundo, con algunos signos de “estrés” preocupante.

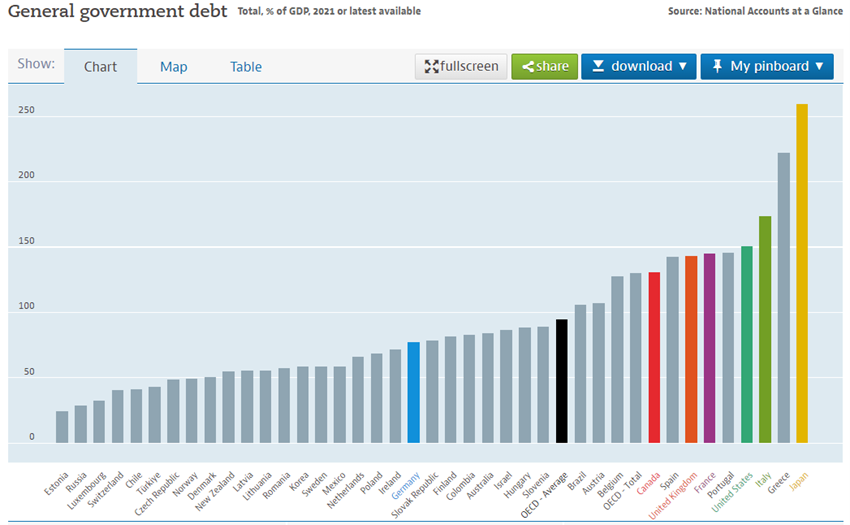

Los países se enfrentan a importantes dificultades financieras debido al elevado endeudamiento y a los déficits comerciales, agravados por la fortaleza del dólar.

Los diferenciales de riesgo se están ampliando en la deuda soberana europea y los bonos especulativos.

Se espera que las quiebras empresariales aumenten, con la noción de que muchas empresas, llamadas “zombies”, no soportan costos financieros superiores al 5% anual durante mucho tiempo.

Fuente: World Economic Outlook, IMF, October 2022

Evaluación de los mercados de valores

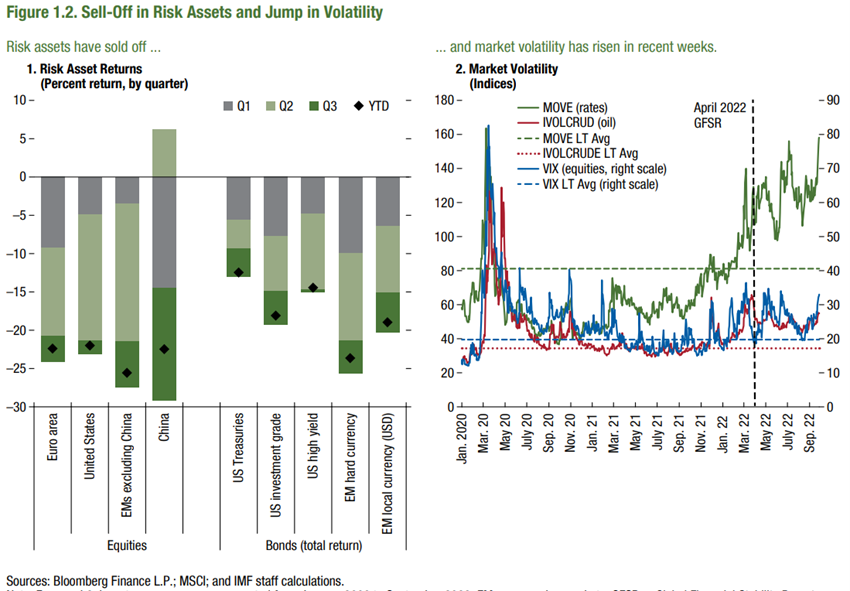

Los mercados bursátiles están en el mercado bajista y continúan cayendo, con un aumento significativo de la volatilidad debido a la mayor probabilidad de recesión.

Los mercados bursátiles emergentes han caído más bruscamente.

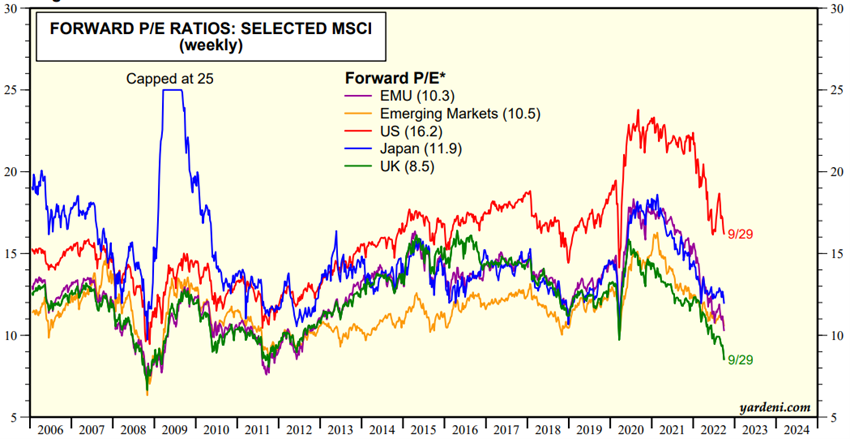

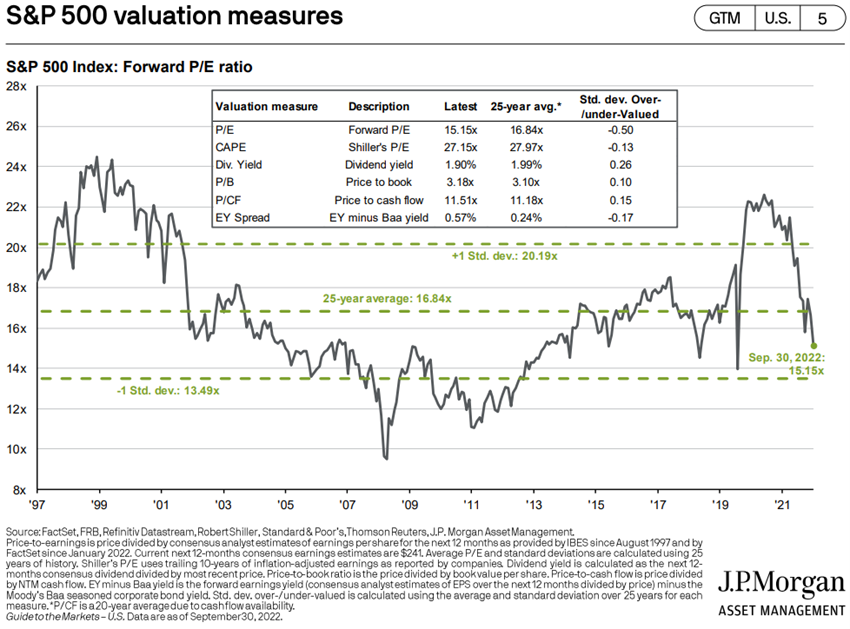

La valoración del mercado de valores mundial y de las diversas regiones ha caído y está en el promedio a largo plazo.

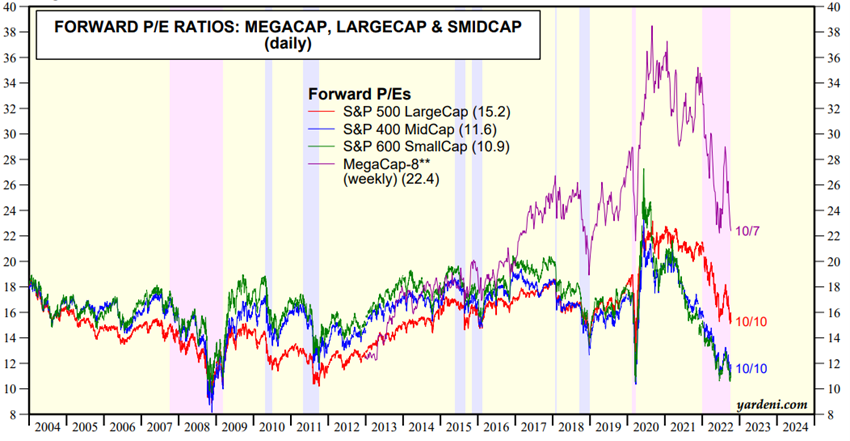

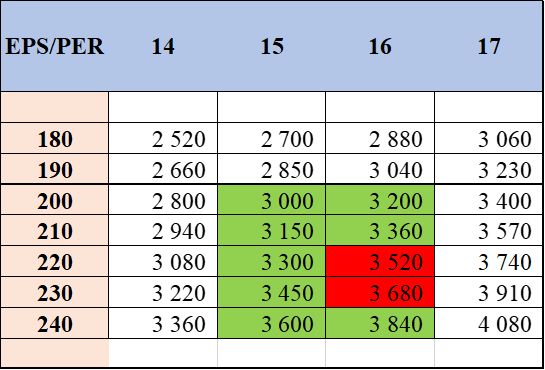

El PER de 16.2x en los EE.UU. se mantiene cerca del promedio a largo plazo.

Los PER de las regiones restantes cayeron a 10,3x en la Zona Euro, 11,9x en Japón, 8,5x en el Reino Unido y 10,5x en los mercados emergentes, por debajo del promedio histórico.

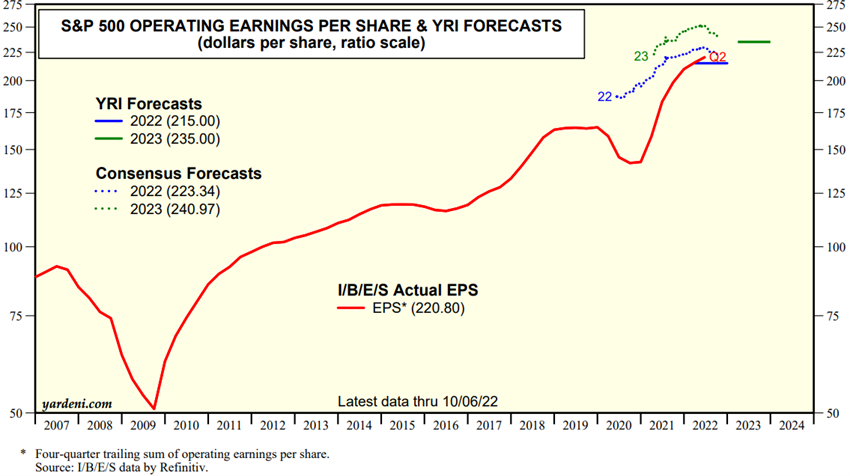

Empresas y analistas comenzaron a revisar sus pronósticos de resultados bajos, pero aún con poco impacto.

El PER de las acciones estadounidenses de pequeña y mediana capitalización es de aproximadamente 11 a 12 veces, por debajo del promedio a largo plazo, mientras que las megacapitalizaciones a 24 veces están muy por encima de lo mismo.

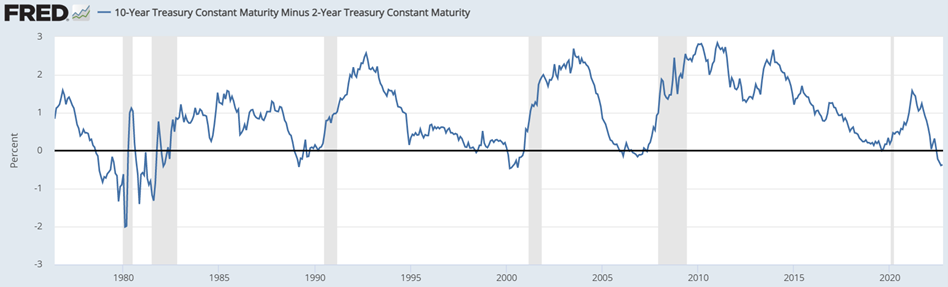

La brecha entre las tasas de los bonos del Tesoro de Estados Unidos a 10 y 2 años es negativa, lo que ha sido un predictor de una recesión de 6-9 meses.

La pregunta clave es qué costo pagar en términos de crecimiento económico y empleo, medido en términos de duración y profundidad, soportarán las economías, de modo que las políticas monetarias restrictivas devuelvan el índice PCE subyacente (la métrica de inflación seguida por el FED) a niveles del 2%.

Los riesgos son para el descenso.

Se espera que el S&P 500 caiga a 3.300 puntos en los próximos 3 a 6 meses, con múltiplos cayendo y EPS a la baja.

Las empresas de valor, calidad o dividendo con buena capacidad de generación de flujo de caja se ven favorecidas frente al crecimiento y con resultados bajos o negativos.

Fuente: Global Index Briefing: MSCI Forward P/Es, Yardeni Research, October, 8, 2022

Fuente: YRI S&P 500 Earnings Forecast, Yardeni Research, October, 10, 2022

Fuente: Major Central Bank Total Assets, Yardeni Research, October, 11, 2022

Fuente: Style Guide: LargeCaps vs SMidCaps, Yardeni Research, October, 10th, 2022

Evaluación de los mercados de bonos

El final del largo mercado alcista de bonos a 40 años culminó en un mercado bajista sin precedentes. Aumento de las tasas sin riesgo y ampliación de los diferenciales. Tensiones en los mercados de crédito más líquidos

Los bonos del Tesoro global corrigieron más del 20% y entraron en un mercado bajista sin precedentes en septiembre.

El mercado de bonos del Tesoro de Estados Unidos está empezando a cotizar a niveles interesantes.

El aumento de los diferenciales de crédito ha aumentado, especialmente las deudas soberanas de Europa y las deudas de grado especulativo.

El mercado de deuda soberana ha sido el primero en reaccionar, anticipándose a los movimientos del resto de segmentos de los mercados financieros.

El mercado de crédito, especialmente en los segmentos más líquidos, ha mostrado signos de cierta inestabilidad preocupante, lo que ha obligado a reacciones de emergencia por parte de las autoridades, particularmente ante los movimientos abruptos de la deuda soberana europea a finales de junio y de lo Reino Unido a finales de septiembre.

Fuente: Federal Reserve Bank of Atlanta, September, 15, 2020

Fuente: Market Briefing:Global Interest Rates, Yardeni Research, October, 11, 2022

Fuente: Market Briefing: US Bond Yields, Yardeni Research, October, 11, 2022

Principales oportunidades

Término negociado de la guerra en Ucrania, con baja probabilidad

Principales riesgos

La amenaza de recesión en los EE.UU. ha ido aumentando en probabilidad, siendo casi seguro en Europa.

Se admite que si ocurre en EEUU, su gravedad será baja, debido a la buena situación financiera de familias y empresas.

En Europa está en recesión, lo que se agravará si Rusia corta el suministro de gas en invierno.

Si la guerra en Ucrania continúa, habrá un empeoramiento de los desequilibrios económicos y financieros en los países emergentes más vulnerables.

Con la devaluación de los activos y la contracción de la liquidez, comienzan a surgir algunos riesgos de baja probabilidad y fuerte impacto (“tailrisks” o incluso “black swans”, especialmente en los segmentos de mercados financieros menos líquidos.

Los ejemplos van desde los movimientos de la deuda del Reino Unido, la fragmentación de la deuda de la Eurozona, hasta las caídas diarias del 10% al 20% en las acciones del S&P 500 y las principales criptomonedas.

Los riesgos políticos se acentúan por los programas fiscales expansivos del Reino Unido e Italia, cuyo nuevo gobierno asumirá el cargo a finales de octubre y podría colisionar con la Unión Europea.

Moodys admite que las tasas de incumplimiento para las empresas de la región de Estados Unidos y EMEA podrían triplicarse en un año, pasando del 2% actual al 7,8% y al 6,5%, respectivamente, debido a la contracción de la liquidez y el deterioro de las condiciones comerciales.

En este contexto, se espera que las dificultades financieras en algunos países emergentes empeoren, que aumenten los diferenciales de crédito de baja calidad, que aumente el riesgo de derivados de crédito y que surja un contagio o riesgo sistémico.

Fuente: Market Briefing: European Interest Rates, Yardeni Researh, October, 11, 2022