O dia-a-dia do mercado de ações vive-se como a meteorologia

É importante percebermos o biorritmo do mercado e onde estão os verdadeiros ganhos

O mercado de ações tem muitas flutuações no curto prazo, e algumas correções num mesmo ano

O mercado tem ciclos positivos e negativos, em que se incluem correções técnicas e “bear markets”

Em artigos anteriores analisámos o que é o “market timing” ou a escolha dos momentos para se estar investido no mercado.

Vimos as tentações de o fazer, os vícios e as armadilhas.

Depois vimos os custos e perdas de fazermos o “market timing”.

Concluímos que os custos e as perdas para os investidores de tentarem prosseguir o “market timing” são muitas e grandes.

Neste artigo, que dada a sua extensão se divide em duas partes, vamos ver que é impossível e por isso inútil tentar o “market timing”, o que reforça a ideia de que constitui uma efetiva perda de tempo e dinheiro (de investimento no mercado).

Os mercados flutuam e são voláteis.

Têm ciclos, positivos e negativos.

Uns mais curtos e outros mais longos, normalmente associados às condições económicas.

Mas estes ciclos são muito difíceis de antecipar e de explorar.

E os mercados recuperam sempre e no longo prazo têm uma rendibilidade muito interessante.

Nesta primeira parte vamos analisar o funcionamento do mercado de ações, a sua evolução e o desenvolvimento dos seus ciclos.

No artigo subsequente que fará a segunda parte, veremos que apesar de todas estas oscilações, o mercado acaba sempre para reverter para a média.

Mas não é uma média nula, é uma média de progressão, e bem positiva, o que torna o investimento muito atrativo.

O dia-a-dia dos mercados vive-se como a meteorologia

Tal como na meteorologia, nos mercados há dias melhores e outros piores.

Sabemos como começam, mas nunca como acabam.

E há dias que parecem ser bons, mas que acabam maus, e outros que começam mal, mas acabam bem.

É muito difícil prever o comportamento diário dos mercados.

Por isso, não vale a pena fazê-lo. Não ganhamos nada, a não ser preocupações e ansiedade. Só perdemos, sobretudo confiança e tempo.

Esta é a atitude que devemos ter enquanto investidores.

O dia-a-dia é para os especuladores ou jogadores.

Investir é um processo a médio e longo prazo, com regras bem definidas.

É importante percebermos o biorritmo do mercado e onde estão os verdadeiros ganhos

Enquanto investidores é importante termos presente o biorritmo dos mercados, de forma a resistirmos a tomarmos decisões impulsivas que só nos prejudicam.

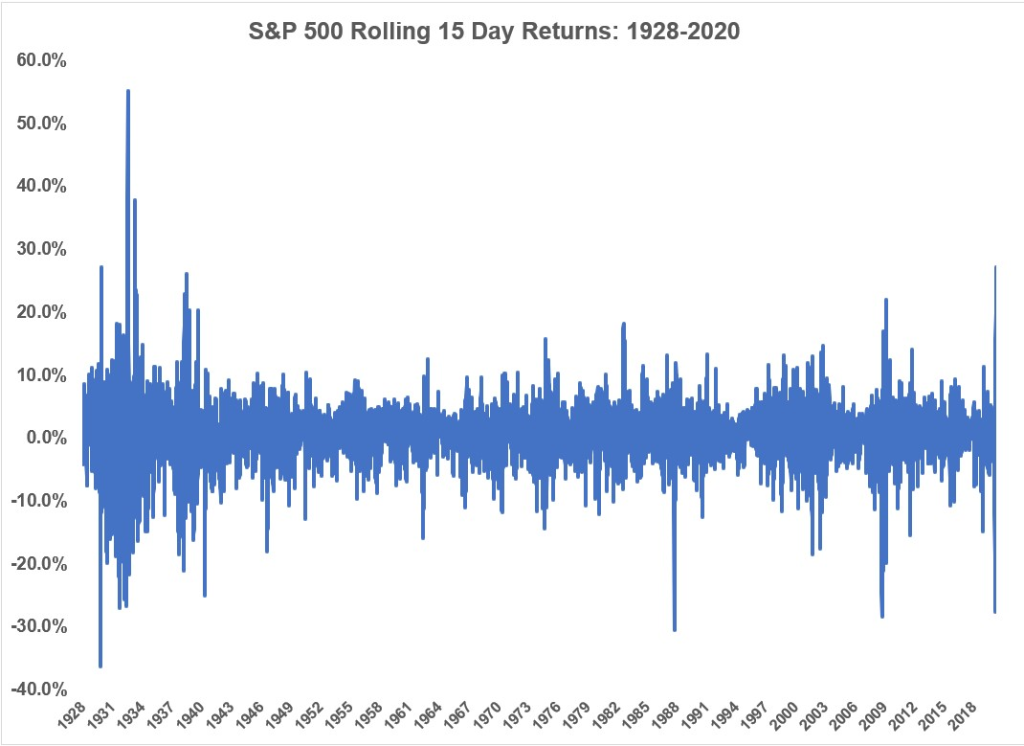

O gráfico seguinte mostra as rendibilidades quinzenais do mercado acionista norte-americanos entre 1928 e 2020:

Estas rendibilidades funcionam como um elevador, para cima e para baixo.

O movimento parece um ioiô.

Isto significa que as rendibilidades de muito curto prazo são muito voláteis. Temos boas e más muito juntas, isto é, muito seguidas. São imprevisíveis.

Este tipo de gráficos ajuda-nos a pôr em perspetiva a dinâmica do mercado de ações.

O verdadeiro valor do investimento em ações não é seguramente no curto prazo.

As flutuações diárias do mercado para cima e para baixo são frequentes e normais.

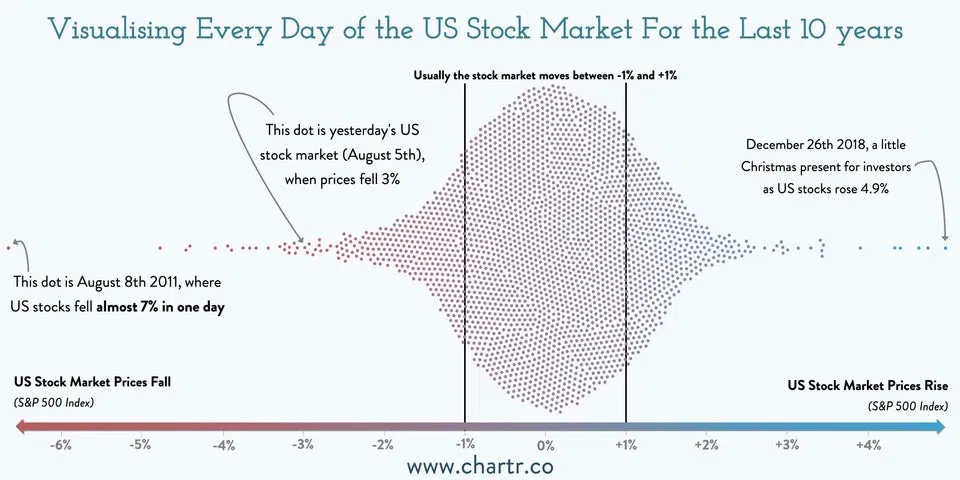

O gráfico seguinte evidencia bem esta realidade, ao mostrar a distribuição das variações diárias do mercado de ações norte-americano, em que cada ponto representa um dia, dos últimos entre 2011 e agosto de 2021:

A maioria das variações diárias situa-se entre -1% e +1% (nota: também se vê claramente que são mais os dias positivos que os negativos, em linha com a rendibilidade anual do mercado acima d 10% neste período)

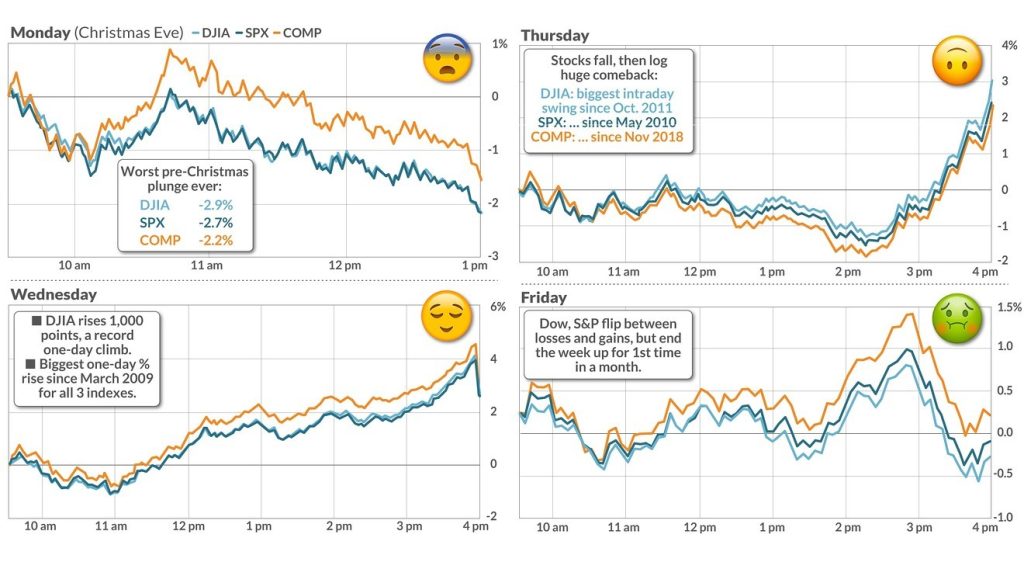

O gráfico seguinte é mais um bom exemplo para vermos que as flutuações diárias não têm importância:

Os dias das melhores rendibilidades diárias sucedem-se ou estão colados aos dias das piores, relativamente ao mercado norte-americano entre 1980 e 2021.

Esta é a melhor prova de uma caraterística importante do funcionamento do mercado que são os seus excessos.

Os movimentos, positivos e negativos, são amplificados (o chamado “overshooting”).

Isto sucede porque há muitos agentes que caem no engodo de atuarem no curto prazo, correndo atrás das rendibilidades.

Negoceiam como se não houvesse amanhã.

Compram como sobe muito, esperando que a subida se mantenha nos dias seguintes, e vendem quando desce muito, pensando que os dias seguintes continuarão maus.

Como dissemos, são especuladores e investidores

O mercado de ações tem muitas flutuações no curto prazo, e algumas correções num mesmo ano

Mas isto não é só para cada um dos dias.

Há agentes que especulam para a semana, mês, ou para qualquer outro período curto, pensando que acertam nos melhores momentos, o que não é possível.

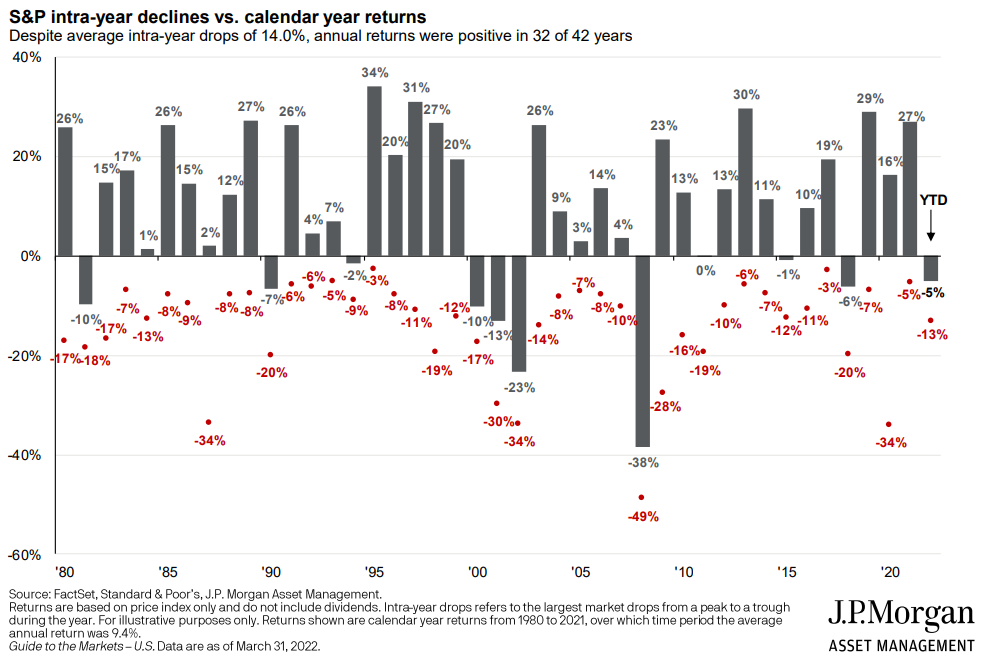

O gráfico seguinte mostra as rendibilidades anuais do S&P 500 a par das maiores quedas ou desvalorizações em cada um dos anos entre 1980 e 2022, sendo também muito importante para provar que é impossível anteciparmos os bons momentos do mercado:

Os valores a encarnado mostram as maiores quedas que ocorreram em cada um dos anos.

Em quase todos os anos ocorrem quedas de 10% ou mais, nalguns casos até 20%, mas na maioria deles o mercado recupera e acaba positivo (só terminou negativo em 10 dos 31 anos).

Estas flutuações negativas, também chamadas correções técnicas, são normais.

Os investidores devem contar com estas variações intra-anuais, da mesma forma que com as flutuações diárias.

O mercado tem ciclos positivos e negativos, em que se incluem correções e “bear markets”

Temos ainda os ciclos negativos do mercado, mais espaçados, em que as correções são superiores a 20%.

Em artigos anteriores já aprofundámos o tema das correções técnicas do mercado – entre 10% e 20% – e até das maiores correções, crises ou “bear markets”.

Dessa forma, aqui abordamos apenas a ideia principal.

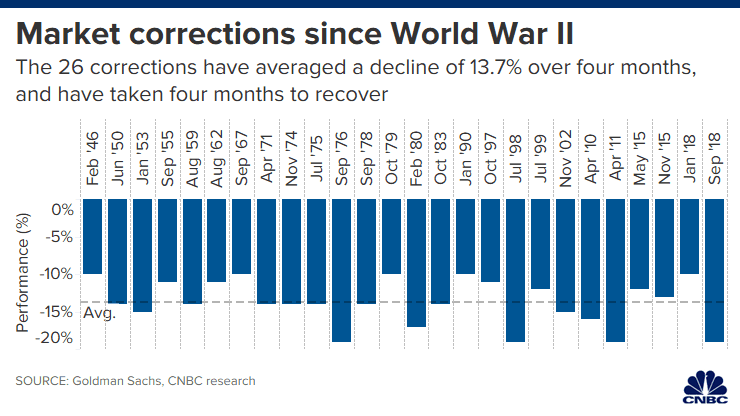

O gráfico seguinte mostra as correções do S&P 500 superiores a 10% que ocorreram desde a 2ª grande guerra até à crise pandémica:

São 26 correções ao todo, em 72 anos. A perda média foi de 13,7% e durou 4 meses. O tempo de recuperação foi também de 4 meses. Acima de 20% só tivemos 4 situações.

Sabemos explicar as correções depois de as mesmas terem acontecido.

Mas a verdade é que é impossível, antecipar estas correções.

Perde-se muito tempo a tentar fazê-lo.

E sobretudo dinheiro.

As correções só são tão violentas por causa dos excessos cometidos.

Na euforia, compra-se a qualquer preço, e no desespero, vende-se a qualquer preço.

Mais uma vez, por causa disto, os movimentos são amplificados.

A conclusão positiva é que o mercado recupera destas crises e anula estas perdas, normalmente em prazos curtos.

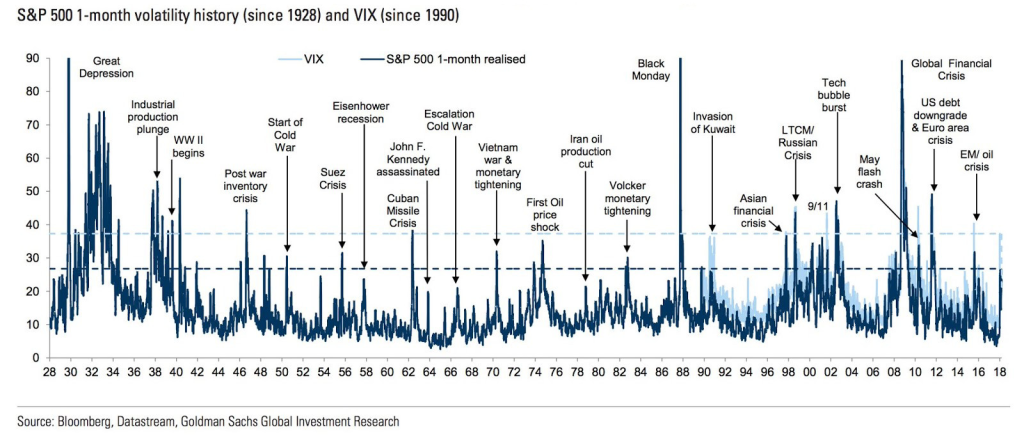

Os estatísticos e os analistas técnicos, entre outros, servem-se a um tipo de indicador de mercado para ilustrar esta realidade, que á a volatilidade.

O principal indicador de volatilidade do mercado norte-americano é o índice VIX.

O gráfico da volatilidade ou do índice VIX (evolução do desvio-padrão das rendibilidades mensais) para o índice S&P 500 desde 1928 evidencia bem a dificuldade de antecipar o mercado:

O VIX não mostra um padrão. O VIX mensal evolui com bastante amplitude, o que reflete a volatilidade.

Quando o VIX sobe acima do valor de 30 vivemos as grandes correções, ou os “bear markets”.

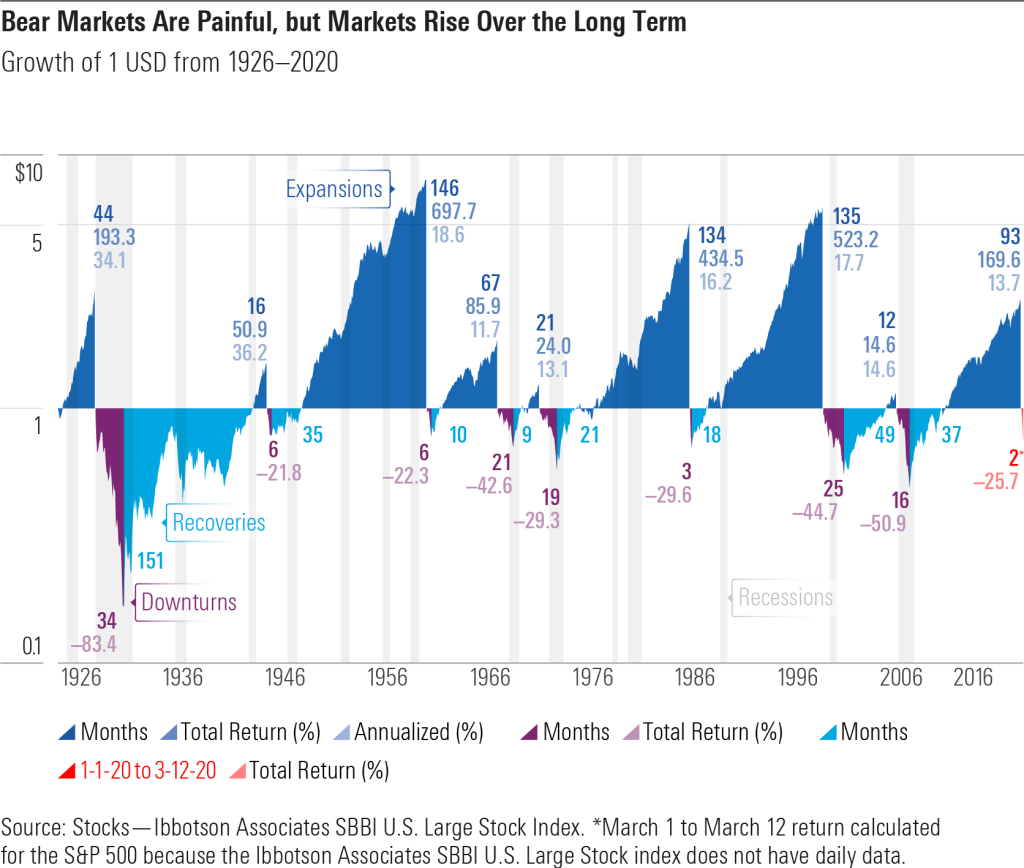

Por fim, vale a pena vermos a duração e profundidade dos grandes ciclos ou dos ciclos longos.

O gráfico seguinte mostra o desempenho dos ciclos positivos e negativos do S&P 500 (“bear and bull markets”) entre 1926 e 2020:

A evidência que as expansões se sobrepõem às contrações é clara.

Os ciclos positivos são muito mais longos e sobretudo têm variações muito superiores às dos ciclos negativos.

É verdade que é duro passar pelos ciclos negativos e perder cerca de 50%, como já aconteceu.

Mas depois vêm os ciclos positivos com valorizações de mais de 200% a 500%, ou seja, de 4 a 10 vezes mais.

Depois da tempestade, vem a bonança.

Por tudo isto dizemos que quando pensamos no funcionamento e no investimento no mercado de ações, nem tudo está tão bem quanto se julga, nem tão mal quanto parece. Há sempre forças e fatores negativos e positivos.

No final, o mercado proporciona valorizações anuais de 10% no longo prazo, como nos mostra a história do mercado desde 1926.

Este é o principal indicador a que devemos atender quando fazemos os nossos investimentos.