Quem pode investir em obrigações “high-yield”?

A estratégia core e satélite no investimento em obrigações “high-yield”

Como avaliar o investimento em obrigações “high-yield”

Como investir em obrigações “high-yield”?

Na primeira parte destes artigos vimos o que são as obrigações “high-yield” e o seu desempenho histórico.

Na segunda parte analisámos a dimensão e crescimento do mercado, os seus ciclos de valorização e as vantagens e inconvenientes do investimento em obrigações “high-yield”.

Posto isto, nesta terceira parte estamos em condições de abordar a que se destina o investimento nestas obrigações e como se pode investir esta subclasse de ativos.

Quem pode investir em obrigações “high-yield”?

As obrigações “high-yield” têm uma natureza assimétrica de risco, na medida em que o potencial de valorização dos preços é frequentemente limitado pelo fato de normalmente serem reembolsadas ao par no vencimento (ou antes, se solicitado pelo emitente).

Entretanto e ao longo da vida das obrigações, os incumprimentos podem desencadear perdas de capital significativas e eliminar os ganhos por cupões mais elevados, resultando num impacto desproporcionado no lado negativo.

Nos artigos anteriores que as obrigações “high-yield” são um híbrido entre ações e obrigações, com um perfil de desempenho mais semelhante às ações, tendo um pouco menos rentabilidade e menos risco (menores volatilidades e “drawdowns”).

Também vimos que o seu desempenho é muito determinado pelos ciclos económicos e de crédito.

Na verdade, os incumprimentos são uma parte integrante do investimento nesta subclasse de ativos, como mostra o gráfico seguinte ao comparar as evoluções das rentabilidades implícitas e das taxas de incumprimento:

Nessa medida, os investimentos em obrigações “high-yield” são geralmente considerados mais adequados para investidores agressivos ou em busca de maior rendimento e dispostos a assumir níveis mais altos de risco em troca de retornos potencialmente mais altos.

Por outro lado, os investidores conservadores, que priorizam a preservação do capital e têm uma menor tolerância ao risco, preferem investimentos mais estáveis e de menor risco.

Além disso, os investidores em obrigações “high-yield” devem possuir conhecimentos e experiência mais desenvolvidos em investimentos financeiros, e preferencialmente especializados em mercados de crédito.

No fundo, consideramos que os investidores não conservadores podem manter uma alocação de longo prazo para a classe de ativos de obrigações de “high-yield”, com o objetivo de tirar partido do seu rendimento atrativo ao longo do tempo, se forem apoiados por esta capacidade de gestão de risco.

A estratégia core e satélite no investimento em obrigações “high-yield”

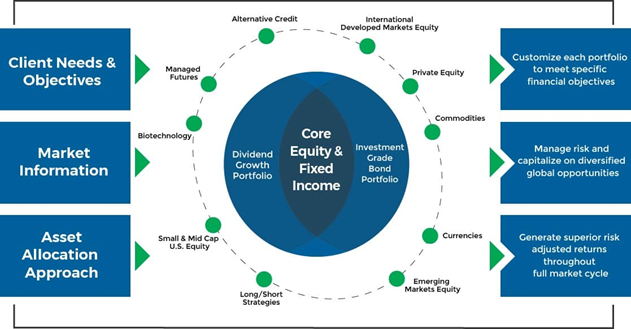

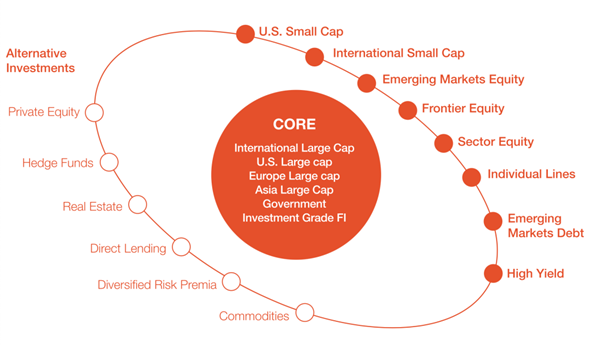

As obrigações “high-yield” devem integrar a componente de satélite numa carteira de investimento construída segundo a estratégia core e satélite que vimos num artigo anterior.

A componente nuclear (core) da carteira de investimentos serve para trazer estabilidade e mitigar riscos, e a forma para o alcançar é através da diversificação e do investimento disciplinado.

Para uma boa diversificação, o núcleo da carteira deve conter uma combinação de classes de ativos (tanto ações quanto obrigações) de vários setores e regiões geográficas, e incluindo ETFs que acompanham os principais índices, como o S&P 500, bem como fundos de investimento globalmente diversificados.

A componente satélite da carteira de uma pessoa é investida em setores ou temáticas que podem potencialmente superar o desempenho a curto e médio prazo, o que pode consistir em ações, obrigações, ETF ou fundos de investimento setoriais específicos e/ou mesmo opções e futuros.

O investimento regular numa carteira nuclear diversificada reduz os custos a longo prazo e elimina a tentação de ceder às emoções.

Além disso, ter posições em suas carteiras satélites permite aproveitar as oportunidades de mercado no curto prazo e ter ainda a possibilidade de superar o mercado.

A componente “core” da carteira core dá estabilidade, e a satélite traz oportunidade.

Neste investimento devemos resistir às tentações que o mercado nos coloca por vezes.

Até há pouco tempo, quando vivemos numa época de taxas de juro muito baixas por um período prolongado, muitos investidores, na procura de mais rendimento, não resistiram à tentação de aumentar a sua exposição a estes títulos.

Da mesma forma, pouco tempo depois, no final do ano passado, muitos desses mesmos investidores venderam tudo o que investiram em obrigações “high-yield” face às desvalorizações registadas.

Normalmente, estas atitudes de tentar perseguir o mercado não resultam. Na maioria das vezes, a consequência são perdas. Não quer isto dizer que os investidores não devam fazer ajustes à carteira. Contudo, estes ajustes não devem ser drásticos ou profundos, mas antes pequenos e graduais.

Como avaliar o investimento em obrigações “high-yield”?

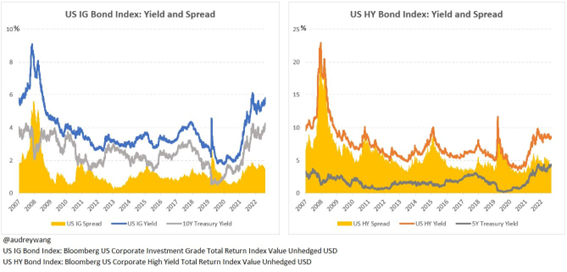

Em meados de agosto, a taxa de rentabilidade implícita no investimento em obrigações americanas de qualidade de investimento foi de 5,8%, que a situa no percentil 91%. O spread era de 160 bps, no percentil 77%.

A taxa de rentabilidade implícita das obrigações “high-yield” era de 8,7%, situada no percentil 79% desde 2008. O spread era de 430 bps, que historicamente é o percentil 34%.

Relativamente às taxas de referência, as taxas de rentabilidade implícitas nas obrigações do tesouro a 5 e 10 anos estavam nos 4,3% e 4,2%, respetivamente, ambas no percentil 100%, ou seja, ao nível mais alto desde 2008.

Isto significa que o investimento em obrigações do tesouro e em obrigações de empresas de qualidade de investimento proporcionam rentabilidades interessantes, enquanto as obrigações “high-yield” não estão a apreçar um risco de recessão significativo.

A avaliação das condições de investimento em obrigações “high-yield” compreende comparar historicamente a taxas de rentabilidade implícita e as probabilidades de incumprimento previsíveis vigentes e previsíveis.

O contexto económico em termos de crescimento e de taxas de juros, a estrutura e distribuição dos ratings das obrigações, o perfil de vencimentos, o grau de alavancagem e e o peso dos encargos do serviço da dívida são outros fatores a considerar.

Como investir em obrigações high-yield?

Reconhecendo que os incumprimentos são uma parte inerente da classe de ativos, o objetivo do investimento nas obrigações “high-yield” não é necessariamente evitar completamente o risco de incumprimento.

Em vez disso, o objetivo é compreender e medir as principais fontes de risco e, em seguida, procurar um nível adequado de compensação através de um retorno (ou spread) sobre a taxa livre de risco para compensar esse risco.

Os investidores devem procurar gerir os riscos das obrigações “high-yield”, diversificando as suas participações entre emitentes, indústrias e regiões, e monitorizando cuidadosamente a saúde financeira de cada emitente.

Se não forem capazes de o fazer individualmente, existe a opção de se trabalhar com um consultor de investimentos especializado, com experiência em análise de crédito de baixo para cima e um forte histórico de seleção de títulos de longo prazo.

Considerando o risco de incumprimento, o investimento coletivo, num conjunto diversificado destas obrigações é mais adequado do que o investimento em títulos individuais.

Assim, devem privilegiar-se os fundos de investimento diversificados e especializados em obrigações “high-yield”, seja os geridos ativamente, seja os passivos ou indexados.

A oferta existente no mercado é grande e variada, na medida que todas as grandes sociedades gestoras mundiais dispõem de fundos nesta categoria de ativos, e que são comercializados em várias geografias.

No link seguinte encontramos alguns dos principais fundos comercializados nos EUA:

https://www.morningstar.com/high-yield-bond-funds

Na pasta Ferramentas publicaremos informação sobre alguns dos maiores fundos de “high-yield” para os investidores americanos e europeus.