Precisamos de investir em obrigações para termos estabilidade e preservação do património numa carteira diversificada

Devemos investir em fundos de obrigações em vez de num pequeno número de obrigações individuais para termos uma carteira diversificada

Privilegiando investimentos em obrigações de governos e empresas de “rating” de qualidade de investimento

Diversificar nas geografias mas privilegiando investir na nossa moeda

Sob a forma de investimentos diversificados e de baixos custos

Precisamos de investir em obrigações para termos estabilidade e preservação do património numa carteira diversificada

Precisamos de investir em obrigações para:

- Diversificar uma carteira de investimento e associar a estabilidade dos rendimentos das obrigações à valorização de capital proporcionada pelas ações;

- Se quisermos ter uma parte do património mais conservadora, estável e segura e com algum retorno.

Muitas vezes, os nossos investimentos em obrigações resumem-se à subscrição ou compra de algumas obrigações do tesouro e/ou de algumas das empresas mais conhecidas ou que achamos que conhecemos bem. Umas vezes decidimos pelo menor risco, outras pela maior rentabilidade implícita até ao vencimento.

Este artigo pretende responder à questão de como devemos investir em obrigações de acordo com um modelo de raciocínio e pensamento estruturado.

Devemos investir em fundos de obrigações em vez de num pequeno número de obrigações individuais para termos uma carteira diversificada

Comprar uma obrigação ou só algumas obrigações, não só é arriscado como também tem grandes custos.

As obrigações têm risco de crédito ou de incumprimento do pagamento do serviço da dívida, e têm risco de mercado ou de evolução das taxas de juro.

O risco de crédito advém da possibilidade das empresas emitentes poderem incumprir com o pagamento dos juros e sobretudo do reembolso do capital. Tal sucede quando a empresa entra em dificuldades financeiras, reestruturação financeira, falência ou liquidação.

O risco de mercado deriva do facto do preço e valor das obrigações variar inversamente com a taxa de juro do mercado. A larga maioria das emissões de obrigações são a taxa de juro fixa. Em cada momento o preço das emissões de obrigações é determinado pela taxa de juro do mercado e pela margem ou “spread” do risco de crédito.

Para o mesmo “spread” do risco de crédito, uma subida das taxas de juro do mercado faz com que as novas emissões tenham de pagar uma maior taxa de juro, o que desvaloriza o preço das obrigações equivalentes a menores taxas.

A melhor forma de evitar estes riscos é diversificar, investindo num conjunto alargado de obrigações.

Acresce que os estudos mostram que investir num conjunto de títulos tem dado maus resultados para o investidor particular médio.

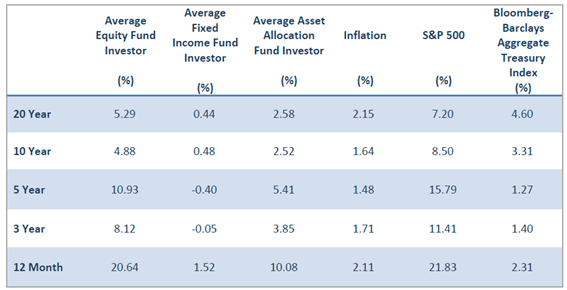

Os investimentos em obrigações feitos pelos investidores particulares têm tido rendibilidades muito inferiores às do mercado (medido pelo desempenho do principal índice dos EUA, Barclays Aggregate Treasury Index) no médio e longo prazo sendo a diferença de cerca de 1,5% a 4% por ano nos prazos a partir de 3 e até 20 anos. O efeito capitalização faz destas diferenças, grandes montantes.

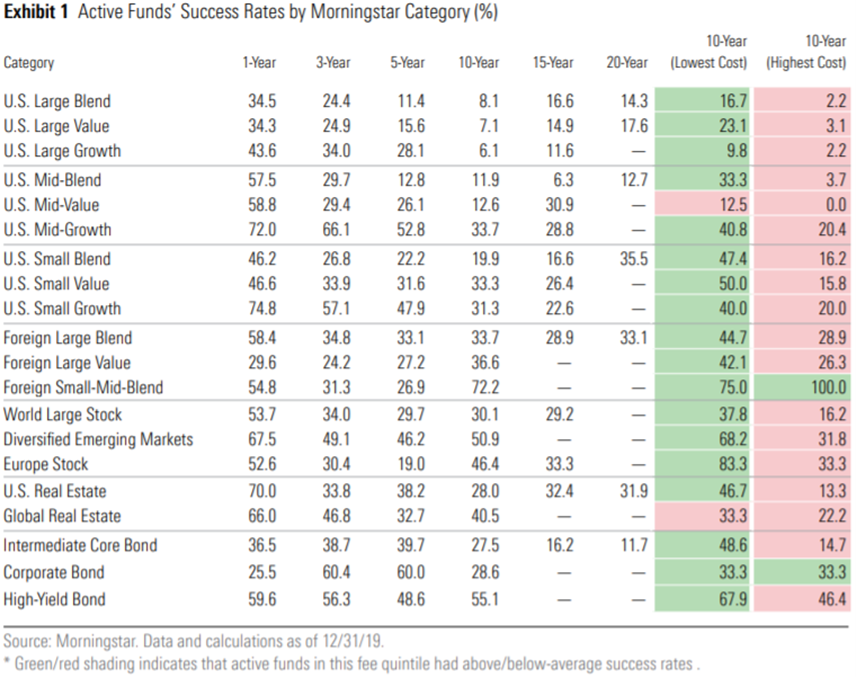

O gestor de fundos ativos também não tem tido resultados muito melhores:

Só entre 11,7% a 27,5% dos mesmos bate o mercado nos investimentos nas obrigações mais detidas, as do tesouro de médio prazo, em horizontes de 10 a 20 anos. Os números melhoram ligeiramente para as obrigações de empresas com rating de crédito de qualidade de investimento, para 28,6% a 10 anos. E por serem profissionais, cobram comissões. O surpreendente é que quanto mais cobram, piores são os resultados.

Nem os investidores particulares nem sequer os gestores profissionais conseguem obter melhor rendibilidade do que o mercado em geral.

Além disso, sucede que a detenção direta de obrigações tem também custos muito elevados pois a maioria das obrigações transaciona através de intermediários financeiros (instituições financeiras e corretores) não sendo negociadas em bolsa: comissões de compra e de venda, do “spread” ou diferença entre o preço de compra e de venda, comissões de guarda de títulos, de pagamento de juros, etc.

Isto faz com que seja preferível investir em fundos de obrigações do que em algumas obrigações individuais diretamente. Os fundos também têm comissões, mas o valor da diversificação mais do que as compensa. Acresce que os fundos de obrigações são geridos por profissionais.

A solução está então em investir em produtos de investimento que repliquem os índices de mercado e de baixo custo. Os chamados fundos de investimento índices sejam não transacionados ou transacionados em bolsa (“Exchange Traded Funds” ou ETF).

Privilegiando investimentos em obrigações de governos e empresas com “rating” de qualidade de investimento

Para o fazer temos de começar por saber em que tipo ou classe de obrigações queremos investir. Vamos analisar unicamente as obrigações simples, por contrapondo às estruturadas (que incluem derivados financeiros ou são emitidas por veículos especiais em “pooling” ou “repackaging” de dívidas). Vamos também focar-nos nas emissões a taxa fixa porque são as que predominam; além disso, as emissões a taxa variável, por serem indexadas ao mercado monetário, assemelham-se mais a investimentos monetários ou de curto prazo.

Vimos noutro artigo que as obrigações têm como principais caraterísticas:

- A natureza ou tipo do emitente, soberano ou empresa;

- A geografia;

- A qualidade de crédito ou o “rating” de risco;

- A moeda de denominação.

Vimos ainda que as obrigações, designadamente as do Tesouro, proporcionam baixos retornos mas também têm baixo nível de risco. Recorda-se que nos EUA, entre 1926 e 2017, o retorno real do investimento em obrigações do Tesouro a 10 anos (após inflação e impostos) foi de 0,6% ao ano, o que fazia com que ao fim de 90 anos, o capital em termos reais apenas duplicava. Mais uma vez, o seu principal atrativo é acrescentar estabilidade ao investimento do património.

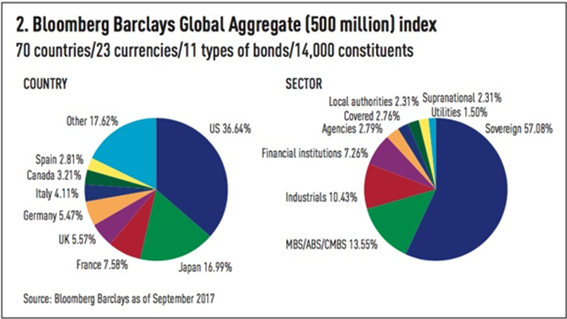

Num artigo anterior vimos que a composição do mercado global de obrigações é aproximadamente a seguinte:

Devido à sua natureza e caraterística de estabilidade e baixo retorno, quando investimos em obrigações não devemos arriscar muito. Leva muitos anos e é muito difícil recuperar de uma perda significativa de capital mesmo que seja parcial.

Por isso, por maioria de razão, os nossos investimentos em obrigações devem ser feitos com um nível alto de segurança.

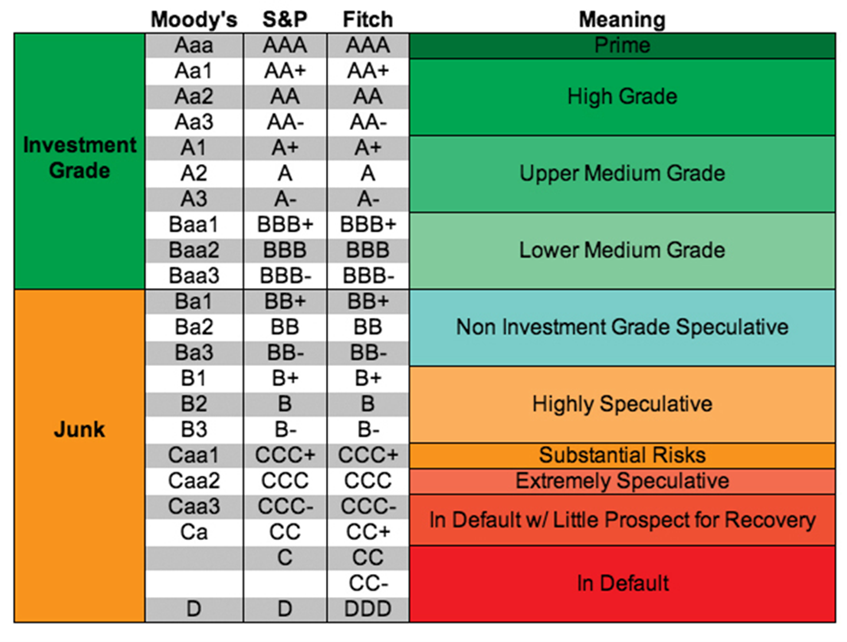

Recorde-se no gráfico seguinte a escala de notações de rating de crédito:

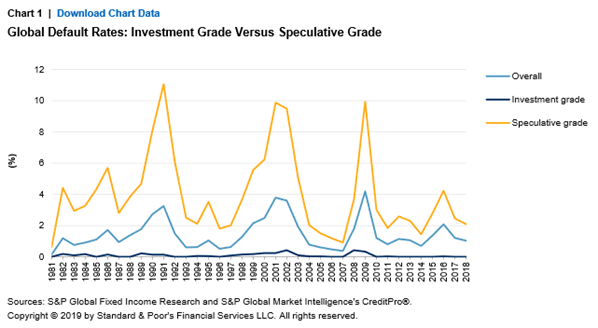

O gráfico seguinte mostra a probabilidade de incumprimento ou “default” entre 1981 e 2018 para o mercado mundial:

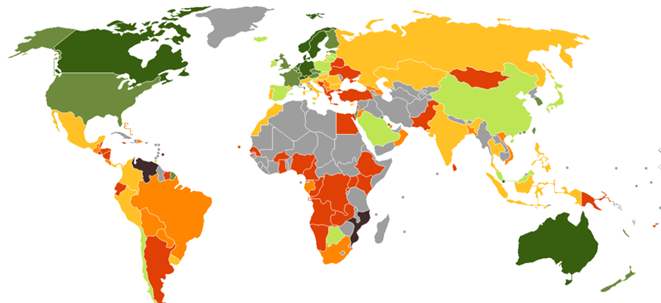

O gráfico seguinte mostra a notação de rating pela Standard & Poor’s da dívida soberana dos vários países em março de 2019:

Vemos que a maioria dos países desenvolvidos tem “rating” do tesouro de qualidade de investimento e até mesmo superior a A (América do Norte, Europa ocidental e Oceânia).

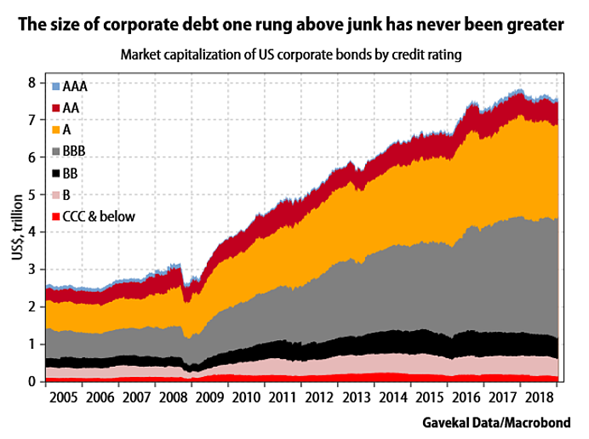

O gráfico seguinte contém a distribuição do mercado de obrigações de empresas nos EUA por nível de rating:

A categoria de rating de qualidade de investimento, isto é, igual ou superior a BBB representa quase $7 triliões.

O gráfico seguinte mostra a evolução dos “spreads” de crédito nos EUA entre 1997 e 2017 para emissões entre 5 e 10 anos:

Recentemente, os “spreads” de rating qualidade de investimento têm-se situado em cerca de 1,5% a 2,5% (150 pontos base) e os de nível especulativo em cerca de 4% a 6% (400 a 600 pontos base).

Posto isto, devemos focar-nos exclusivamente em dívida soberana e de empresas, de qualidade de investimento (“Investment Grade”), e não investir em riscos especulativos (“Speculative Grade” ou “Junk”) pelas seguintes razões:

- As taxas de juro oferecidas ou os “spreads” de crédito praticados não pagam o risco do incumprimento de pagamento de juros e reembolso;

- O mercado de qualidade de investimento tem uma dimensão consideravelmente superior ao de nível especulativo e naturalmente maior liquidez.

Mesmo dentro da qualidade de crédito de investimento, a maioria dos nossos investimentos deve situar-se no rating de A ou superior, sendo os BBB o remanescente.

Diversificar nas geografias mas privilegiando investir na nossa moeda

A diversificação leva-nos mais uma vez a dispersar os nossos investir em termos geográficos.

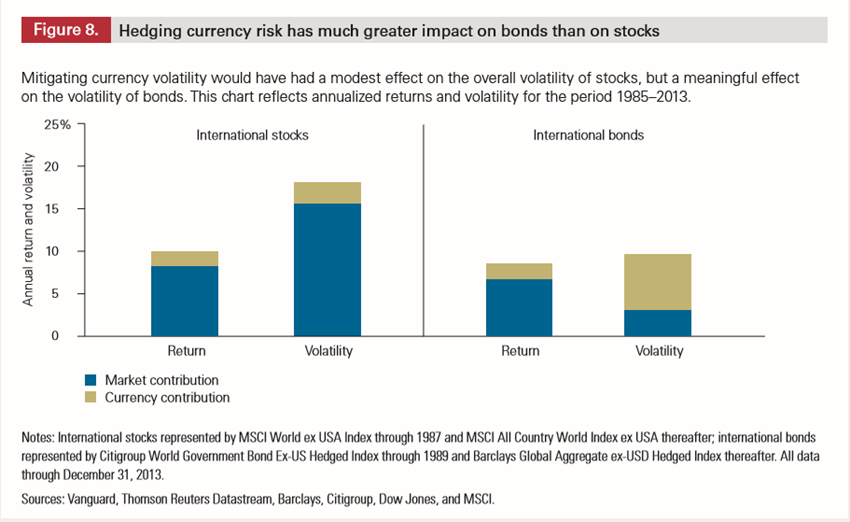

O gráfico seguinte mostra a volatilidade do risco cambial no investimento em ações e obrigações:

Conclui-se que ao contrário do que sucede nas ações, a volatilidade cambial tem uma impacto importante na volatilidade das obrigações, o que torna claramente preferível investir na moeda do país de origem.

Assim, devemos investir maioritariamente em emissões denominadas nas moedas mundiais de referência mais alinhadas com a nossa moeda de tesouraria, isto é, dólares para os EUA e todos os países com moedas ligadas ao dólar, euros para os países da zona Euro, ienes para o Japão, libras esterlinas para o Reino Unido, etc.

Por outras palavras, devemos minimizar o risco cambial nos investimentos em obrigações.

Como se referiu, esta situação contrasta com o que devemos fazer nos nossos investimentos acionistas: em obrigações devemos investir na moeda do país de origem ou de tesouraria do investidor e não de destino do investimento.

Sob a forma de investimentos diversificados e de baixos custos

Mais uma vez, os produtos de investimento mais diversificados e de mais baixo custo, o que nos conduz aos fundos de investimento e equiparados, sejam fundos índice ou ativos com uma política de investimentos, em qualquer dos casos alinhados com as classes pretendidas.

Entre as várias hipóteses temos os fundos da Blackrock, Vanguard, Fidelity, Dimensional, State Street, etc.

Num outro artigo desenvolvemos em mais detalhe estes produtos de investimento.

A Morningstar é uma empresa especializada na avaliação e comparação de fundos de investimento, atribuindo notações a cada fundo em função do desempenho, rendibilidade, risco, entre outros fatores. A sua notação abrange, a maioria dos fundos de investimento indexados. Nesse sentido é uma fonte de informação útil para a seleção dos mesmos:

https://www.morningstar.pt/pt/fundquickrankLegacy/default.aspx

https://screen.morningstar.com/fundselectoraol.html

Num outro artigo, aprofundaremos a informação nela contida.