Nous devons investir dans les obligations pour assurer la stabilité et la préservation des actifs dans un portefeuille diversifié

Nous devrions investir dans des fonds obligataires plutôt que dans un petit nombre d’obligations individuelles en plus d’un portefeuille diversifié

Se concentrer sur les investissements dans les obligations d’État et les sociétés de notation de la qualité des investissements

Diversifier les zones géographiques mais se concentrer sur l’investissement dans notre devise

Sous forme d’investissements diversifiés et à faible coût

Nous devons investir dans les obligations pour assurer la stabilité et la préservation des actifs dans un portefeuille diversifié

Nous devons investir dans des obligations pour :

- Diversifier un portefeuille de placements et associer la stabilité des rendements obligataires à l’appréciation du capital procuré par les actions;

- Si nous voulons qu’une partie du patrimoine soit plus conservatrice, stable et sûre et avec un certain retour.

Souvent, nos investissements obligataires se résument à la souscription ou à l’achat de certaines obligations du Trésor et / ou de certaines des sociétés les plus connues ou des sociétés que nous pensons bien connaître. Parfois, nous décidons pour le risque le plus faible, d’autres pour la rentabilité implicite la plus élevée jusqu’à l’échéance.

Cet article vise à répondre à la question de savoir comment investir dans les obligations selon un modèle de raisonnement et de pensée structurée.

Nous devrions investir dans des fonds obligataires plutôt que dans un petit nombre d’obligations individuelles en plus d’un portefeuille diversifié

L’achat d’une obligation ou de quelques obligations est non seulement risqué, mais a également des coûts élevés.

Les obligations présentent un risque de crédit ou un non-respect du paiement du service de la dette, et présentent un risque de marché ou une évolution des taux d’intérêt.

Le risque de crédit provient de la possibilité que les sociétés émettrices ne se conforment pas au paiement des intérêts et surtout au remboursement du capital. C’est le cas lorsque l’entreprise connaît des difficultés financières, une restructuration financière, une faillite ou une liquidation.

Le risque de marché provient du fait que le prix et la valeur des obligations varient inversement avec le taux d’intérêt du marché. La grande majorité des émissions obligataires sont à taux d’intérêt fixe. À chaque fois, le prix des émissions obligataires est déterminé par le taux d’intérêt du marché et par la marge ou l’écart du risque de crédit.

Pour le même écart de risque de crédit, une hausse des taux d’intérêt du marché signifie que les nouvelles émissions doivent payer un taux d’intérêt plus élevé, ce qui dévalue le prix des obligations équivalent à des taux plus bas.

La meilleure façon d’éviter ces risques est de se diversifier en investissant dans un large éventail d’obligations.

En outre, des études montrent que l’investissement dans un ensemble de titres a donné de mauvais résultats à l’investisseur privé moyen.

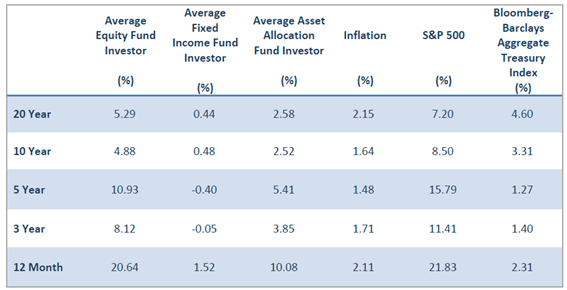

Les investissements obligataires réalisés par les investisseurs privés ont eu des rendements de marché beaucoup plus faibles (mesurés par la performance du principal indice américain, barclays Aggregate Treasury Index) à moyen et long terme, avec une différence d’environ 1,5% à 4% par an en termes de 3 et jusqu’à 20 ans. L’effet de capitalisation fait de ces différences des montants importants.

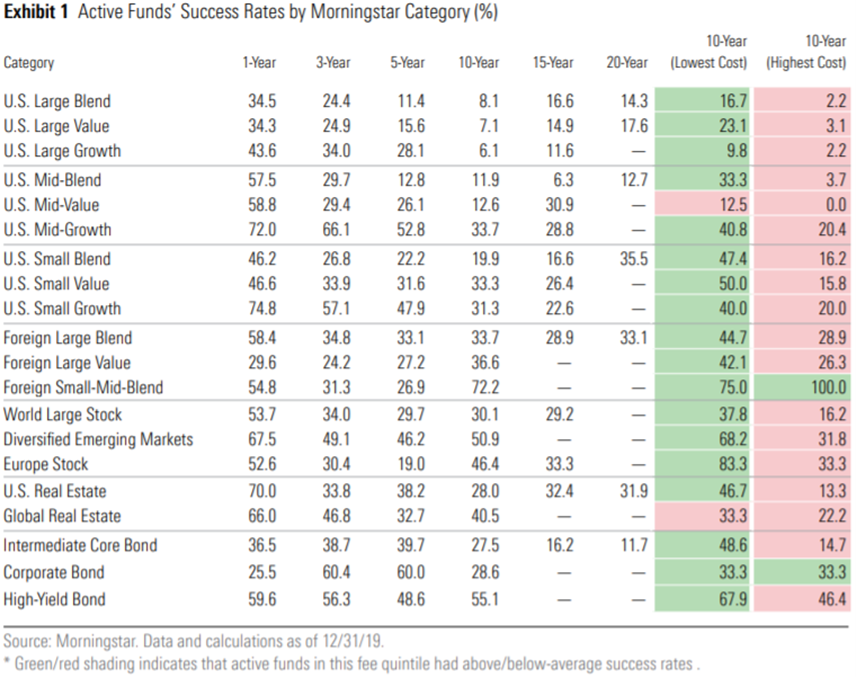

Le gestionnaire de fonds actif n’a pas non plus eu de meilleurs résultats:

Seulement entre 11,7% et 27,5% d’entre eux arrivent sur le marché des investissements dans les obligations les plus détenues, celles de la trésorerie à moyen terme, dans des horizons de 10 à 20 ans. Les chiffres s’améliorent légèrement pour les obligations des entreprises ayant une notation de crédit de qualité d’investissement, à 28,6% à 10 ans. Et parce que ce sont des professionnels, ils facturent des commissions. Ce qui est surprenant, c’est que plus ils facturent, plus les résultats sont mauvais.

Ni les investisseurs privés ni même les gestionnaires professionnels ne peuvent atteindre une meilleure rentabilité que le marché en général.

En outre, il s’ensuit que la détention directe d’obligations a également des coûts très élevés car la plupart des obligations négociées par l’intermédiaire d’intermédiaires financiers (institutions financières et courtiers) ne sont pas négociées en bourse: commissions d’achat et de vente, écart ou différence entre le prix d’achat et de vente, frais de garde-titres, paiement d’intérêts, etc.

Il est donc préférable d’investir directement dans des fonds obligataires que dans certaines obligations individuelles. Les fonds ont également des commissions, mais la valeur de la diversification les compense largement. De plus, les fonds obligataires sont gérés par des professionnels.

La solution consiste alors à investir dans des produits d’investissement qui reproduisent les indices du marché et à faible coût. Les fonds d’investissement dits indiciels ne sont pas négociés ou négociés en bourse (« Exchange Traded Funds » ou ETF).

Favoriser les investissements dans les obligations d’État et les entreprises notées pour la qualité des investissements

Pour ce faire, nous devons commencer par savoir dans quel type ou quelle classe d’obligations nous voulons investir. Nous n’analyserons que les obligations simples, en contrastant les obligations structurées (qui incluent des produits financiers dérivés ou sont émises par des véhicules spéciaux dans la mise en commun ou le « reconditionnement » des dettes). Nous mettrons également l’accent sur les émissions à taux fixe parce que ce sont elles qui prédominent; en outre, les émissions à taux variable, parce qu’elles sont indexées sur le marché monétaire, ressemblent davantage à des investissements monétaires ou à court terme.

Nous avons vu dans un autre article que les obligations ont comme caractéristiques principales:

- la nature ou le type de l’émetteur, de l’état souverain ou de la société;

- Géographie;

- Qualité de crédit ou cote de risque;

- La monnaie de dénomination.

Nous avons également constaté que les obligations, en particulier celles du Trésor, offrent de faibles rendements mais présentent également un faible niveau de risque. Il est rappelé qu’aux Etats-Unis, entre 1926 et 2017, le retour sur investissement réel des bons du Trésor à 10 ans (après inflation et impôts) était de 0,6% par an, ce qui a fait qu’après 90 ans, le capital en termes réels n’a fait que doubler. Encore une fois, son principal attrait est d’ajouter de la stabilité à l’investissement du patrimoine.

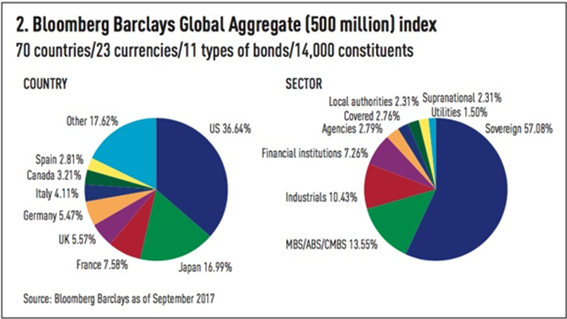

Dans un article précédent, nous avons vu que la composition du marché obligataire mondial est approximativement la suivante:

En raison de sa nature et de ses caractéristiques de stabilité et de faible rendement, lorsque nous investissons dans des obligations, nous ne devrions pas prendre trop de risques. Cela prend de nombreuses années et il est très difficile de se remettre d’une perte importante de capital, même si elle est partielle.

Donc, pour la plupart, nos investissements obligataires doivent être effectués avec un niveau de sécurité élevé.

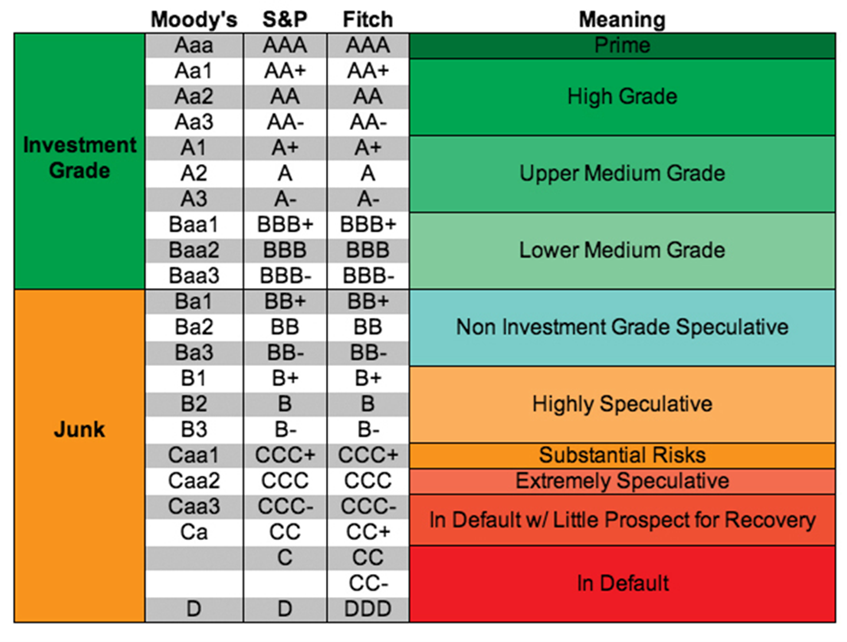

Rappelez-vous le tableau suivant sur l’échelle des cotes de crédit:

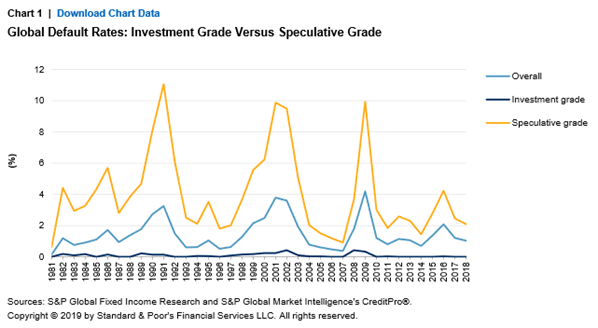

Le graphique suivant montre la probabilité de défaut ou de défaut entre 1981 et 2018 pour le marché mondial :

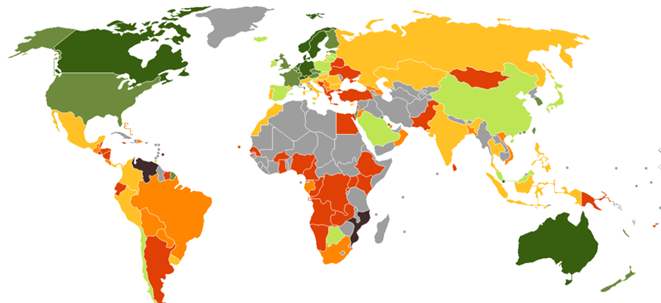

Le graphique suivant montre la notation de Standard & Poor’s sur la dette souveraine des différents pays en mars 2019 :

Nous constatons que la plupart des pays développés ont une « notation » du trésor de la qualité de l’investissement et même supérieure à A (Amérique du Nord, Europe occidentale et Océanie).

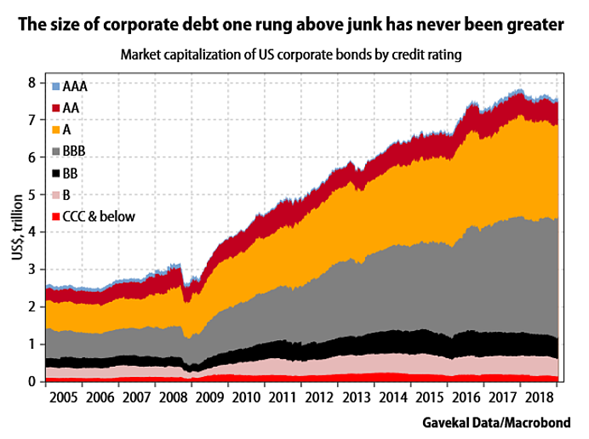

Le graphique suivant contient la répartition du marché des obligations d’entreprises américaines par niveau de notation :

La catégorie de notation de la qualité des investissements, c’est-à-dire égale ou supérieure à BBB, représente près de 7 billions de dollars.

Le graphique suivant montre l’évolution des écarts de crédit aux États-Unis entre 1997 et 2017 pour les émissions entre 5 et 10 ans :

Récemment, les écarts de notation de la qualité des investissements ont été d’environ 1,5% à 2,5% (150 points de base) et les écarts de niveau spéculatif à environ 4% à 6% (400 à 600 points de base).

Cela dit, nous devrions nous concentrer exclusivement sur la dette souveraine et investment grade, et ne pas investir dans des risques spéculatifs (« Speculative Grade » ou « Junk ») pour les raisons suivantes:

- Les taux d’intérêt offerts ou les écarts de crédit facturés ne paient pas le risque de non-respect du paiement et du remboursement des intérêts;

- Le marché de la qualité de l’investissement a une dimension considérablement plus grande que le niveau spéculatif et naturellement une liquidité plus élevée.

Même dans le cadre de la qualité du crédit d’investissement, la plupart de nos investissements doivent être notés A ou plus, BBB étant le reste.

Diversifier les zones géographiques mais se concentrer sur l’investissement dans notre devise

La diversification nous amène une fois de plus à disperser nos investissements géographiques.

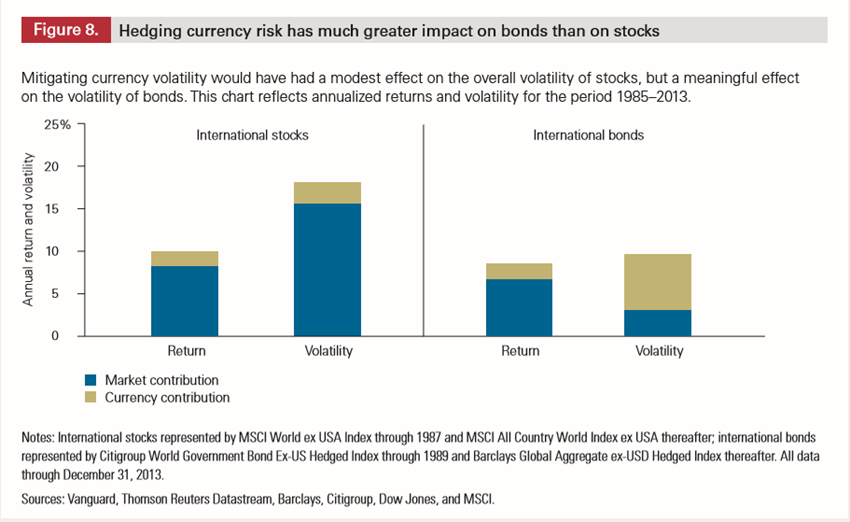

Le graphique suivant montre la volatilité du risque de change dans l’investissement en actions et en obligations :

Il est conclu que, contrairement aux actions, la volatilité des taux de change a un impact majeur sur la volatilité des obligations, ce qui rend clairement préférable d’investir dans la monnaie du pays d’origine.

Ainsi, nous devrions investir principalement dans des émissions libellées dans les devises de référence mondiales plus alignées sur notre monnaie de trésorerie, c’est-à-dire des dollars pour les États-Unis et tous les pays avec des devises liées au dollar, des euros pour les pays de la zone euro, des yens pour le Japon, des livres sterling pour le Royaume-Uni, etc.

En d’autres termes, nous devrions minimiser le risque de change dans les investissements obligataires.

Comme mentionné, cette situation contraste avec ce que nous devrions faire dans nos investissements d’actionnaires: dans les obligations, nous devons investir dans la monnaie du pays d’origine ou de la trésorerie de l’investisseur et non de la destination de l’investissement.

Sous forme d’investissements diversifiés et à faible coût

Encore une fois, les produits d’investissement les plus diversifiés et les moins coûteux, ce qui nous amène aux fonds d’investissement et assimilés, qu’il s’agisse de fonds indiciels ou d’actifs avec une politique d’investissement, en tout cas alignés sur les classes souhaitées.

Parmi les différentes hypothèses, nous avons les fonds de Blackrock, Vanguard, Fidelity, Dimensional, State Street, etc.

Dans un autre article, nous avons développé plus en détail ces produits d’investissement.

Morningstar est une société spécialisée dans l’évaluation et la comparaison de fonds d’investissement, attribuant des notations à chaque fonds en fonction de la performance, de la rentabilité, du risque, entre autres facteurs. Sa notation couvre la plupart des fonds d’investissement indexés. En ce sens, c’est une source d’information utile pour la sélection d’entre eux:

https://www.morningstar.pt/pt/fundquickrankLegacy/default.aspx

https://screen.morningstar.com/fundselectoraol.html

Dans un autre article, nous approfondirons les informations qu’il contient.