O enviesamento de confirmação consiste em privilegiarmos as ideias, convicções e opiniões que são concordantes com as nossas e ignorarmos as contrárias

Os problemas do enviesamento da confirmação nas finanças pessoais e nos investimentos

As bolhas de mercado são dos melhores exemplos dos otimistas (na subida e na descida) mas também dos pessimistas (na recuperação)

Tornar-se excessivamente Otimista ou Agressivo: os casos extremos das falências “surpreendentes, como o da Enron, mas não só …

Tornar-se excessivamente Pessimista ou Conservador: As histórias de sucesso da Apple e da Amazon também tiveram fracassos ocasionais, que geraram retrocessos nas cotações e o abandono de bastantes dos seus investidores inicias

O Bad Blood da Theranos de Elizabeth Holmes

Madoff e o maior esquema de Ponzi na história

Como superar o enviesamento de confirmação?

O enviesamento de confirmação consiste em privilegiarmos as ideias, convicções e opiniões que são concordantes com as nossas e ignorarmos as contrárias

O enviesamento de confirmação é a tendência para procurar, interpretar, favorecer e recordar informações que confirmem ou suportem as crenças ou valores pessoais anteriores.

As pessoas exibem este preconceito quando recolhem ou lembram a informação seletivamente, ou quando a interpretam de forma tendenciosa. Por exemplo, uma pessoa pode escolher dados empíricos que suportem a sua crença, ignorando os dados restantes que não a apoiam.

As pessoas também tendem a interpretar provas ambíguas como apoio à sua posição existente.

O efeito é mais forte para os resultados desejados, para questões emocionalmente carregadas, e para crenças profundamente entrincheiradas.

Este enviesamento manifesta-se de várias formas em diversos aspetos da nossa vida. Só lemos e ouvimos os que são dos nossos, os que têm a nossa vivência, convicções, crenças ou opiniões. Consideramos que todos os outros não sabem nada e estão errados. Nada pode ser pior. É preciso ter uma mente aberta, em muitos casos para mudarmos de opinião. As mais valiosas são as contrárias. São as que mais exigem de nós. Contestar uma ideia oposta ou diferente é um excelente exercício de validação.

Em termos de media é mais provável que: os Republicanos vejam a Fox News e os Democratas a CNN ou NY Times, nos EUA; os Conservadores leiam o Daily Mail e os Trabalhistas e Liberais o Daily Mirror ou o Guardian no Reino Unido; os Socialistas sigam o Le Monde ou o Liberation e os Republicanos o Le Figaro ou o L’Expansion em França; os Populares vejam o El Mundo e os Socialistas o El País em Espanha, etc.

Os problemas do enviesamento da confirmação nas finanças pessoais e nos investimentos

O enviesamento de confirmação pode criar problemas aos investidores.

Ao pesquisar um investimento, o investidor pode procurar inadvertidamente informações que apoiem as suas crenças sobre o investimento e que não mostrem a informação que apresenta ideias diferentes. O resultado é uma visão unilateral da situação. O enviesamento de confirmação pode, assim, fazer com que os investidores tomem más decisões, seja na sua escolha de investimentos ou no seu timing de compra e venda.

O enviesamento de confirmação afeta as perceções e a tomada de decisão em todos os aspetos da vida e pode fazer com que os investidores façam escolhas muito diferentes das ideais. Procurar pessoas e publicações com opiniões alternativas pode ajudar a superar o enviesamento de confirmação e ajudar a tomar decisões mais bem informadas.

Este fenómeno é uma fonte de excesso de confiança dos investidores e ajuda a explicar porque é que os otimistas ou os touros (bulls”) tendem a manter-se em alta ou longos, e os pessimistas ou ursos (“bears”) tendem a manter-se em baixa ou curtos, independentemente do que está a acontecer no mercado.

O enviesamento de confirmação ajuda a explicar porque é que os investidores nem sempre se comportam racionalmente e talvez apoiem os argumentos de que o mercado se comporta de forma ineficiente.

O enviesamento de confirmação pode levar os investidores a serem demasiado confiantes, ignorando as evidências de que com as suas estratégias poderão perder dinheiro.

Os enviesamentos de confirmação contribuem para o excesso de confiança nas crenças pessoais e podem manter ou fortalecer crenças face a provas contrárias.

Suponhamos que um investidor ouve um rumor de que uma empresa está prestes a declarar falência. Com base nesta informação, o investidor considera vender as ações. Quando esse investidor faz uma pesquisa online para ler as últimas notícias sobre a empresa, apenas lê as histórias que confirmam o provável cenário de falência e perde uma história sobre um novo produto que a empresa acaba de lançar e que se espera que tenha um bom desempenho e aumente as vendas. Em vez de deter as ações, o investidor vende-as com uma perda substancial pouco antes de se virar e subir para um máximo de todos os tempos.

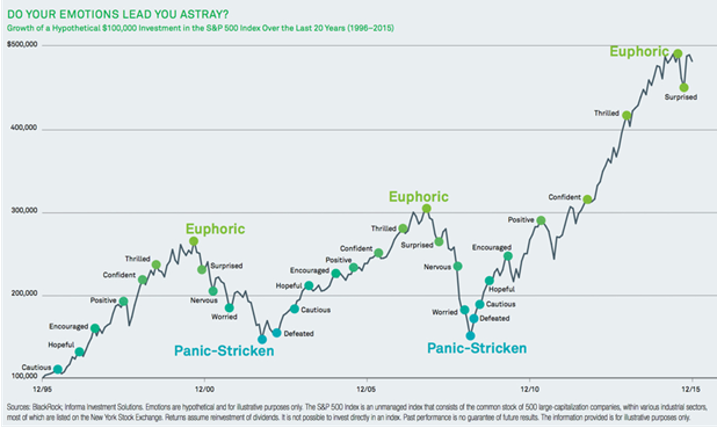

As bolhas de mercado são dos melhores exemplos dos otimistas (na subida e na descida) mas também dos pessimistas (na recuperação)

As bolhas de mercado são dos melhores exemplos do enviesamento da confirmação. As bolhas são criadas e alimentadas pelos otimistas inveterados, e que normalmente vendem próximo do momento de inflexão da queda, quando ficam em pânico e em desespero. Depois destes sustos e elevadas perdas, muitos desses otimistas tornam-se pessimistas e só investem quando o ciclo positivo já vai longo, ou inclusive e o que é muito pior, nunca mais voltam a investir, perdendo as rendibilidades do mercado.

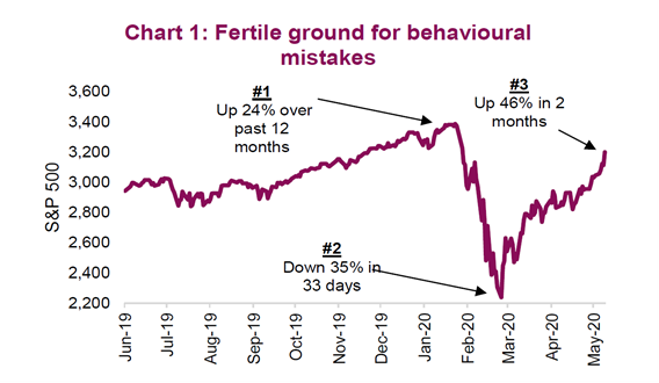

O momento que vivemos atualmente associado a uma crise que é totalmente nova e imprevisível, é fértil para cometermos erros comportamentais de confirmação, dadas as fortes oscilações num curto período:

Mas o enviesamento não se manifesta só nas bolhas de mercado. Surge todos os dias, com maior ou menor intensidade, nas oscilações do mercado em geral ou nas variações de preço de alguns ativos, em particular nas ações. Em seguida vamos ver alguns exemplos emblemáticos do que pode suceder nos investimentos em ações individuais pelo efeito do enviesamento da confirmação.

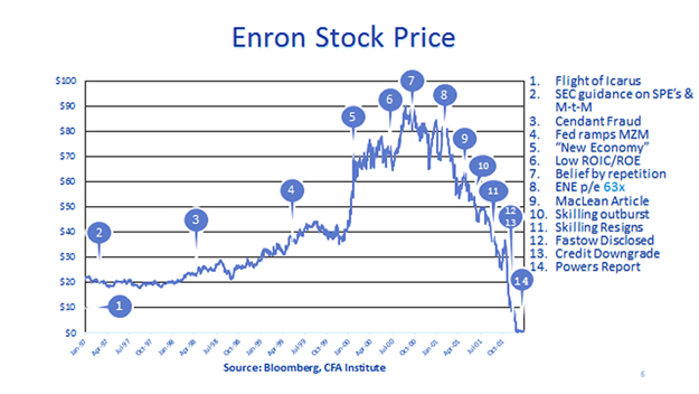

Tornar-se excessivamente Otimista ou Agressivo: os casos extremos das falências “surpreendentes, como o da Enron, mas não só …

Ser excessivamente otimista é igualmente muito perigoso, e é mais comum.

Sucede quando somos teimosos e nos recusamos a ver as evidências.

Os casos paradigmáticos e extremos de investimentos em ações individuais são as falências de empresas. Todos os anos nos EUA abrem falência milhares de empresas cotadas. Mas as maiores falências sucedem com estrondo, levando muitos investidores a perderem fortunas, e nalguns casos, destroçando a sua vida financeira.

O da Enron é um dos casos de estudo da academia e da indústria:

Houve muitos investidores que foram atraídos pela história de sucesso da empresa que quintuplicou o valor da ação em apenas 4 anos, entre 1996 e 2000.

Esta valorização deu-se apesar das diversas notícias e acusações de fraude, feitas pela imprensa, auditores e inclusive o regulador a SEC. Muitos investidores ignoraram-nos e a Enron faliu em outubro de 2011, caindo do preço máximo unitário de $90 atingido em 2000 para zero.

Não é só nas falências que os investidores perdem muito dinheiro. Vimos no post sobre a ancoragem os casos da Nokia e da BlackBerry, empresas que voaram bem alto e perderam imenso valor.

Tornar-se excessivamente Pessimista ou Conservador: As histórias de sucesso da Apple e da Amazon também tiveram fracassos ocasionais, que geraram retrocessos nas cotações e o abandono de bastantes dos seus investidores inicias

É verdade que quer a Apple quer a Amazon sempre tiveram muitos investidores indefetíveis ou crentes irredutíveis. Mas também alguns deles foram-se perdendo ao longo da história das empresas e sobretudo das suas cotações.

Vamos começar por ver um pouco da história da Apple.

O gráfico seguinte mostra a evolução dos preços das suas ações desde o seu IPO, em 12 de dezembro de 1980 até finais de 2017:

A Apple é uma história de enorme sucesso, a primeira empresa a atingir o bilião de capitalização bolsista, em 2018. Mas a evolução não foi contínua, uma linha reta, constante ou permanente. Como vemos, passaram muitos anos até que a cotação tivesse uma evolução muito positiva, mais precisamente entre 1980 e 2005 a progressão da ação não impressiona.

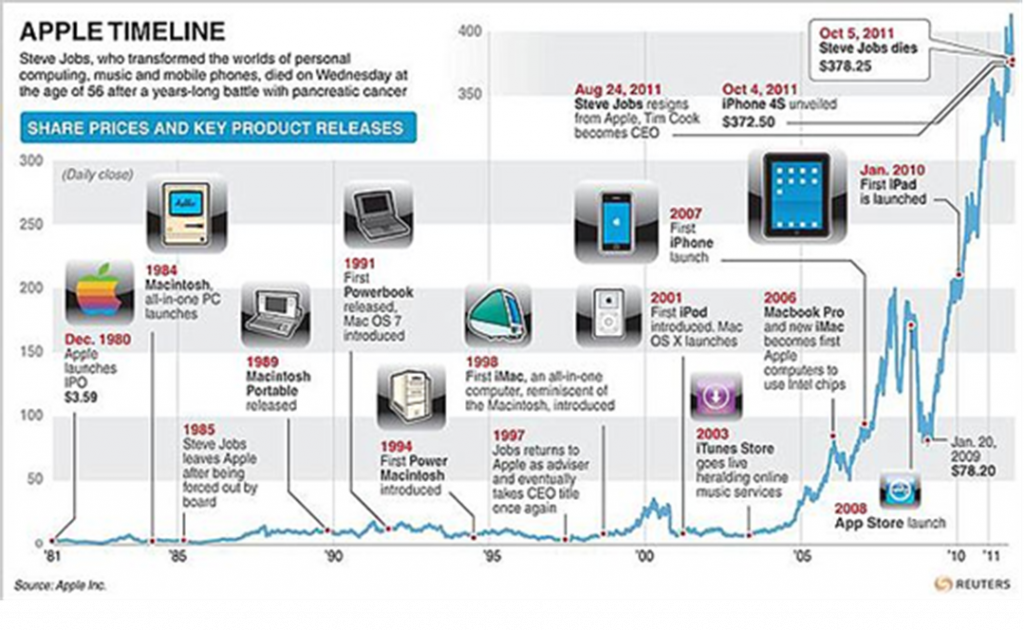

O gráfico seguinte mostra alguns dos principais marcos históricos da Apple com Steve Jobs e a evolução da sua cotação de mercado:

A Apple entrou em bolsa em 1980 e lançou as primeiras versões do revolucionário PC Macintosh fixo em 1984 e o portátil em 1989. Contudo Steve Jobs foi afastado da empresa em 1985 e só regressou em 1997. Neste regresso Jobs lança os primeiros iMac em 2998, Ipod em 2001 e o Iphone em 2007. A empresa sofre o impacto da bolha tecnológica e só em 2005 começa uma espiral ascendente imparável até aos dias de hoje.

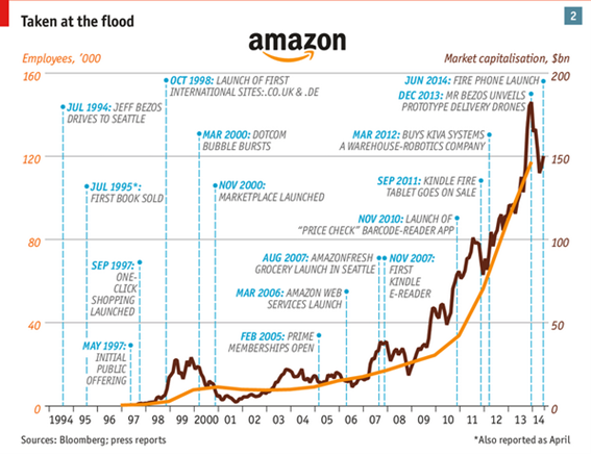

A história gráfica da Amazon também não é muito diferente:

A Amazon iniciou a atividade em 1994 e entrou em bolsa em maio de 1997. Sofreu as crises da bolha tecnológica e a do subprime, as quais fizeram certamente desistir muitos investidores do investimento.

A partir de 2009 iniciou uma escalada impressionante que levou a sua capitalização bolsista a superar o bilião de dólares em 2019. Hoje é a segunda maior empresa do mundo, atrás da Apple.

É fácil intuir que ao longo desta história houve muitos investidores que venderam e deixaram de acreditar nestes dois gigantes de sucesso.

Ao invés, muitos dos seus acérrimos defensores levaram estas empresas ao seleto e restrito clube dos 2 biliões de capitalização bolsista e bem lucraram com isso!

É mais encontrar um bom investimento do que manter um bom investimento que já se possui. Uma forma de evitarmos estes erros é revisitarmos as razões que nos levaram a fazer um dado investimento da primeira vez e pensarmos se quantos investimentos alternativos e melhores conseguimos identificar, antes de vendermos.

Não é só nas flutuações de cotações de mercado que o enviesamento da confirmação se manifesta. Nas ideias, ou melhor, nos preconceitos ou ideias pré-concebidas, os crédulos são apanhados nas teias das falsificações ou fraudes, como veremos alguns exemplos em seguida.

O Bad Blood da Theranos de Elizabeth Holmes

Um exemplo dos efeitos desastrosos do enviesamento de confirmação é evidente com os investidores da infame startup de análises ao sangue, Theranos da carismática Elizabeth Holmes.

Entre os investidores muito proeminentes da empresa estava George Schultz, antigo secretário de Estado.

Não só Schultz era um investidor, como também era um amigo pessoal da família Holmes, cuja filha fundou a empresa ainda jovem.

Como tal, quando o neto de Schultz, Tyler, lhe apresentou provas baseadas em factos de que Theranos era um completo esquema, Schultz recusou-se a acreditar. Tyler apresentou-lhe informações contraditórias às suas crenças pré-existentes. Essencialmente, a perceção de não-fazer-mal que tinha da start-up turva o julgamento de Shultz. Como resultado, custou-lhe milhões de dólares.

Madoff e o maior esquema de Ponzi na história

Os esquemas de Ponzi que ocorrem quase em todo o mundo com mais ou menos variantes são um exemplo do enviesamento de confirmação, em que as pessoas acreditam naquilo em que querem acreditar.

Este velho esquema atrai investidores com a promessa de boas rendibilidades. Estes novos fundos mais não fazem do que pagar aos investidores mais antigos. Este é um carrocel ou um círculo que só termina quando não entra o dinheiro suficiente para o manter e o esquema é descoberto. Pode demorar alguns anos ou até décadas. Se as pessoas fossem racionais concluiriam rapidamente que não é possível dar rendibilidades acima do normal durante um longo período, mas como estão a ganhar deixam-se ir na onda.

O caso mais conhecido mundialmente é o de Bernard Madoff.

Bernard Lawrence Madoff é um ex-trader do mercado americano, consultor de investimentos, financiador e criminoso condenado e que está atualmente a cumprir uma pena de prisão federal por delitos relacionados com um esquema maciço de Ponzi, o maior da história mundial, e a maior fraude financeira da história dos EUA. Os procuradores estimaram que a fraude valeria cerca de 64,8 mil milhões de dólares com base nos montantes das contas dos 4.800 clientes de Madoff a partir de 30 de novembro de 2008.

Madoff disse que iniciou o esquema Ponzi no início da década de 1990, mas os investigadores federais acreditam que a fraude começou já em meados da década de 1980 e pode ter começado desde a década de 1970. Os responsáveis pela recuperação do dinheiro desaparecido acreditam que a operação de investimento pode nunca ter sido legítima. O montante em falta nas contas dos clientes era de quase 65 mil milhões de dólares, incluindo ganhos inventados. O administrador da Securities Investor Protection Corporation (SIPC) estimou perdas reais para investidores de 18 mil milhões de dólares. Em 29 de junho de 2009, Madoff foi condenado a 150 anos de prisão, o máximo permitido.

Como superar o enviesamento de confirmação?

Vamos ver em seguida duas dicas sobre como procurar conselhos contrários.

O primeiro passo para superar o enviesamento de confirmação é ter a consciência de que existe. Uma vez que um investidor tenha recolhido informações que apoiem as suas opiniões e crenças sobre um determinado investimento, deve procurar ideias alternativas que desafiem o seu ponto de vista. É uma boa prática fazer uma lista dos prós e contras do investimento e reavaliá-la com uma mente aberta.

Em segundo lugar, evite as perguntas de confirmação. Os investidores não devem fazer perguntas que confirmem as suas conclusões sobre um investimento. Por exemplo, um investidor que queira comprar uma ação porque tem um rácio de baixos múltiplos de resultados sobre preços (P/E) estaria a confirmar as suas conclusões se apenas perguntasse ao seu consultor financeiro sobre a avaliação da empresa. Uma melhor abordagem seria pedir ao corretor mais informações sobre as ações, que podem ser reunidas para formar uma conclusão imparcial.