Le biais de la confirmation consiste à privilégier les idées, les convictions et les opinions qui sont en accord avec les nôtres et à ignorer le contraire

Les problèmes de biais de confirmation dans les finances personnelles et les investissements

Les bulles de marché sont les meilleurs exemples d’optimistes (à la hausse et à la baisse) mais aussi de pessimistes (en reprise)

Devenez trop optimiste ou agressif : les cas extrêmes de faillites « incroyables, comme celle d’Enron, mais pas seulement…

Devenir trop pessimiste ou conservateur: les réussites d’Apple et d’Amazon ont également connu des échecs occasionnels, qui ont généré des revers dans les citations et l’abandon de bon nombre de leurs premiers investisseurs.

Le Bad Blood de Theranos d’Elizabeth Holmes

Madoff et le plus grand système de Ponzi de l’histoire

Comment surmonter le biais de confirmation ?

Le biais de la confirmation consiste à privilégier les idées, les convictions et les opinions qui sont en accord avec les nôtres et à ignorer le contraire

Le biais de confirmation est la tendance à rechercher, interpréter, favoriser et rappeler des informations qui confirment ou soutiennent des croyances ou des valeurs personnelles antérieures.

Les gens manifestent ce préjugé lorsqu’ils recueillent ou se souviennent de l’information de manière sélective, ou lorsqu’ils l’interprètent de manière biaisée. Par exemple, une personne peut choisir des données empiriques qui soutiennent sa croyance, en ignorant les données restantes qui ne la soutiennent pas.

Les gens ont également tendance à interpréter les preuves ambiguës comme soutenant leur position existante.

L’effet est plus fort pour les résultats souhaités, pour les questions chargées d’émotion et pour les croyances profondément enracinées.

Ce biais se manifeste de nombreuses façons dans divers aspects de nos vies. Nous ne lisons et n’entendons que ceux qui sont les nôtres, ceux qui ont notre expérience, nos convictions, nos croyances ou nos opinions. Nous considérons que tout le monde ne sait rien et a tort. Rien ne peut être pire. Il faut un esprit ouvert, dans de nombreux cas pour changer d’avis. Les plus précieux sont les contraires. Ce sont eux qui exigent le plus de nous. Contester une idée opposée ou différente est un excellent exercice de validation.

En termes de médias, il est plus probable que: les républicains verront Fox News et les démocrates à CNN ou NY Times aux États-Unis; les conservateurs lisent le Daily Mail et les travaillistes et les libéraux le Daily Mirror ou le Guardian au Royaume-Uni; les socialistes suivent Le Monde ou Libération et les républicains Le Figaro ou L’Expansion en France ; les gens populaires voient El Mundo et les socialistes el País en Espagne, etc.

Les problèmes de biais de confirmation dans les finances personnelles et les investissements

Le biais de confirmation peut créer des problèmes pour les investisseurs.

Lors de la recherche d’un investissement, l’investisseur peut rechercher par inadvertance des informations qui éteraient ses croyances sur l’investissement et ne montrent pas d’informations qui présentent des idées différentes. Le résultat est une vision unilatérale de la situation. Le biais de confirmation peut donc amener les investisseurs à prendre de mauvaises décisions, que ce soit dans leur choix d’investissements ou dans leur timing d’achat et de vente.

Le biais de confirmation affecte les perceptions et la prise de décision dans tous les aspects de la vie et peut amener les investisseurs à faire des choix très différents des idéaux. La recherche de personnes et de publications avec des opinions alternatives peut aider à surmonter le biais de confirmation et vous aider à prendre des décisions plus éclairées.

Ce phénomène est une source d’excès de confiance des investisseurs et aide à expliquer pourquoi les optimistes haussiers ont tendance à rester haussiers ou longs, et les pessimistes ou les baissiers ont tendance à rester bas ou courts, peu importe ce qui se passe sur le marché.

Le biais de confirmation aide à expliquer pourquoi les investisseurs ne se comportent pas toujours de manière rationnelle et soutiennent peut-être les arguments selon lesquels le marché se comporte de manière inefficace.

Le biais de confirmation peut amener les investisseurs à être trop confiants, ignorant les preuves qu’avec leurs stratégies, ils peuvent perdre de l’argent.

Les biais de confirmation contribuent à l’excès de confiance dans les croyances personnelles et peuvent maintenir ou renforcer les croyances face à des preuves contraires.

Supposons qu’un investisseur entende une rumeur selon laquelle une entreprise est sur le point de déclarer faillite. Sur la base de ces informations, l’investisseur envisage de vendre les actions. Lorsque cet investisseur fait un sondage en ligne pour lire les dernières nouvelles sur l’entreprise, il ne lit que les histoires qui confirment le scénario de faillite probable et perd une histoire sur un nouveau produit que la société vient de lancer et qui devrait bien performer et augmenter les ventes. Au lieu de détenir les actions, l’investisseur les vend à perte substantielle juste avant de se retourner et d’atteindre un niveau record.

Les bulles de marché sont les meilleurs exemples d’optimistes (à la hausse et à la baisse) mais aussi de pessimistes (en reprise)

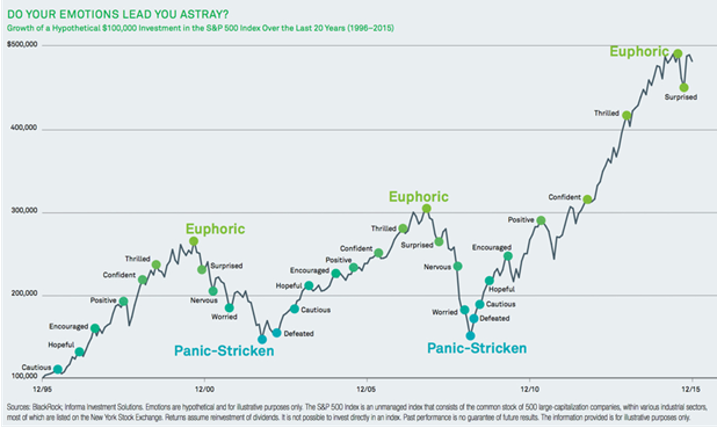

Les bulles de marché sont l’un des meilleurs exemples de biais de confirmation. Les bulles sont créées et alimentées par les optimistes invétérés, qui vendent généralement près du moment de l’inflexion de la chute, lorsqu’ils paniquent et désespèrent. Après ces frayeurs et ces pertes élevées, beaucoup de ces optimistes deviennent pessimistes et n’investissent que lorsque le cycle positif est déjà long, ou même et ce qui est bien pire, ne reviennent jamais investir, perdant les rendements du marché.

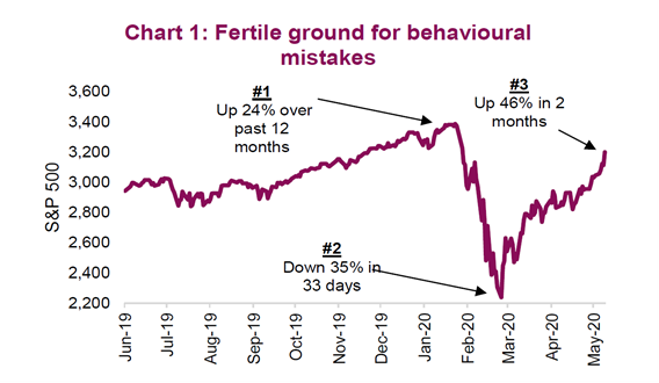

Le moment dans lequel nous vivons actuellement associé à une crise totalement nouvelle et imprévisible, est fertile pour faire des erreurs de confirmation comportementale, compte tenu des fortes oscillations en peu de temps :

Mais le biais ne se manifeste pas seulement dans les bulles de marché. Elle se produit chaque jour, avec plus ou moins d’intensité, dans les fluctuations du marché en général ou dans les variations de prix de certains actifs, en particulier dans les actions. Ensuite, nous verrons quelques exemples emblématiques de ce qui peut arriver dans les investissements individuels en actions par l’effet de l’inclinaison de la confirmation.

Devenez trop optimiste ou agressif : les cas extrêmes de faillites « incroyables, comme celle d’Enron, mais pas seulement…

Être trop optimiste est tout aussi très dangereux, et c’est plus courant.

Cela arrive quand nous sommes têtus et refusons de voir les preuves.

Les cas paradigmatiques et extrêmes d’investissements dans des actions individuelles sont les faillites d’entreprises. Chaque année aux États-Unis, des milliers de sociétés cotées en bourse font faillite. Mais les plus grandes faillites suivent avec fracas, faisant perdre des fortunes à de nombreux investisseurs et, dans certains cas, détruisant leur vie financière.

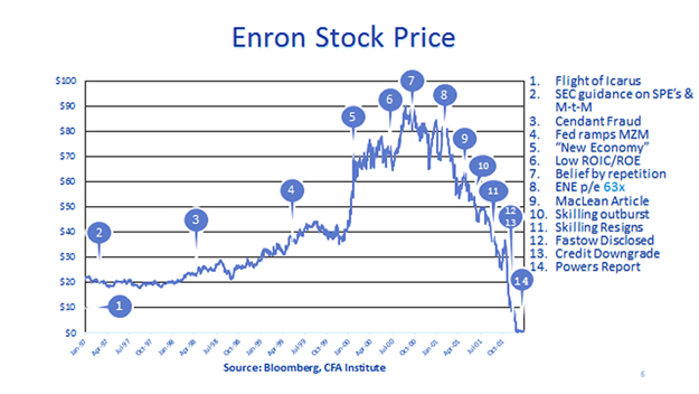

Enron’s est l’un des cas d’étude du milieu universitaire et de l’industrie:

De nombreux investisseurs ont été attirés par la réussite de l’entreprise qui a quintuplé la valeur de l’action en seulement 4 ans entre 1996 et 2000.

Cette appréciation s’est produite malgré les diverses nouvelles et accusations de fraude, faites par la presse, les auditeurs et même le régulateur de la SEC. De nombreux investisseurs nous ont ignorés et Enron a fait faillite en octobre 2011, passant du prix unitaire maximal de 90 $ atteint en 2000 à zéro.

Ce n’est pas seulement dans les faillites que les investisseurs perdent beaucoup d’argent. Nous avons vu dans le post sur l’ancrage des cas de Nokia et BlackBerry, des entreprises qui ont volé très haut et ont perdu une valeur immense.

Devenir trop pessimiste ou conservateur: les réussites d’Apple et d’Amazon ont également connu des échecs occasionnels, qui ont généré des revers dans les citations et l’abandon de bon nombre de leurs premiers investisseurs.

Il est vrai qu’Apple et Amazon ont toujours eu beaucoup d’investisseurs déraisonnables ou de croyants irréductibles. Mais aussi certains d’entre eux ont été perdus tout au long de l’histoire des entreprises et surtout de leurs devis.

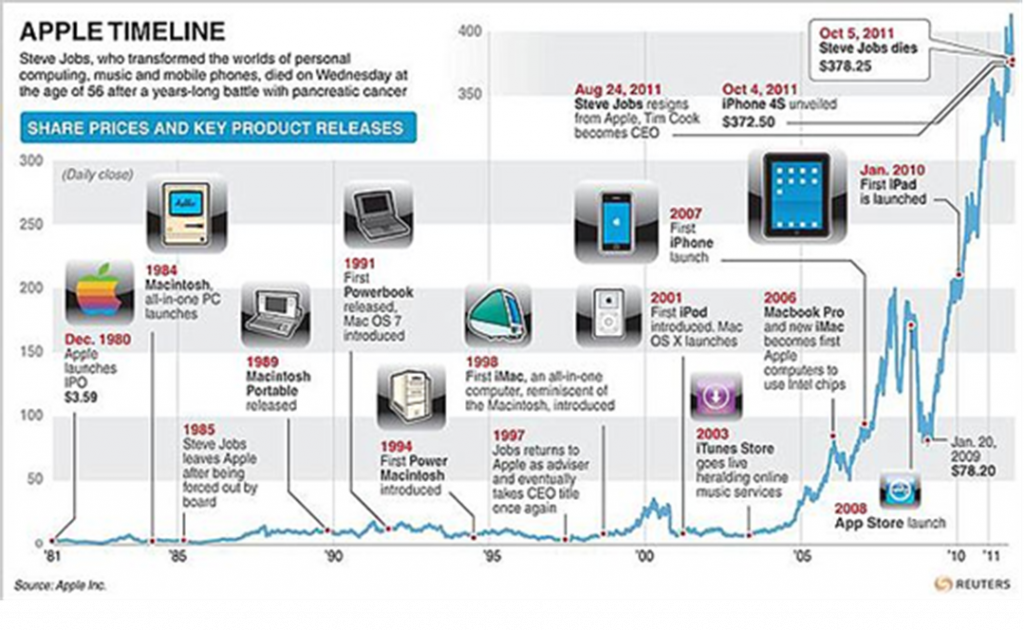

Commençons par regarder un peu l’histoire d’Apple.

Le graphique suivant montre l’évolution du cours de ses actions depuis son introduction en bourse le 12 décembre 1980 jusqu’à la fin de 2017 :

Apple est une histoire extrêmement réussie, la première entreprise à atteindre le marché boursier d’un milliard de dollars en 2018. Mais l’évolution n’était pas continue, une ligne droite, constante ou permanente. Comme nous le voyons, il a été de nombreuses années avant que la citation ait une évolution très positive, plus précisément entre 1980 et 2005 la progression de l’action n’impressionne pas.

Le graphique suivant montre quelques-unes des principales étapes d’Apple avec Steve Jobs et l’évolution de sa part de marché:

Apple est entré en bourse en 1980 et a publié les premières versions du révolutionnaire Macintosh PC fixe en 1984 et de l’ordinateur portable en 1989. Cependant, Steve Jobs a été retiré de l’entreprise en 1985 et n’est revenu qu’en 1997. Dans ce retour, Jobs lance le premier iMac en 2998, l’Ipod en 2001 et l’Iphone en 2007. L’entreprise subit l’impact de la bulle technologique et ce n’est qu’en 2005 qu’elle entame une spirale ascendante imparable à ce jour.

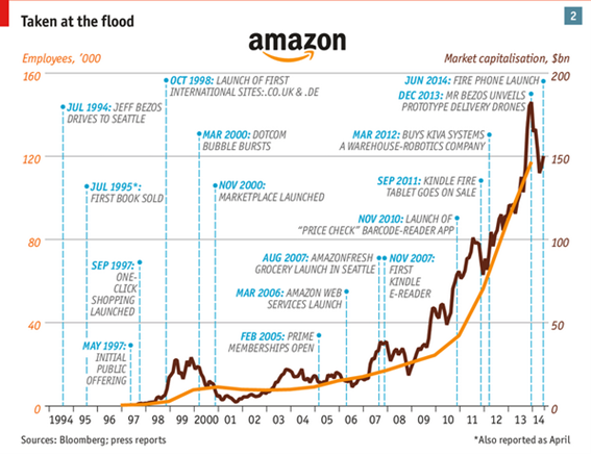

L’histoire graphique d’Amazon n’est pas non plus très différente:

Amazon a commencé ses activités en 1994 et est entré en bourse en mai 1997. Elle a subi les crises de la bulle technologique et celle des subprimes, ce qui a certainement amené de nombreux investisseurs à renoncer à l’investissement.

À partir de 2009, il a entamé une escalade impressionnante qui a conduit à sa capitalisation boursière dépassant le milliard de dollars en 2019. Aujourd’hui, c’est la deuxième plus grande entreprise au monde, derrière Apple.

Il est facile de comprendre que tout au long de cette histoire, de nombreux investisseurs ont vendu et cessé de croire en ces deux géants prospères.

Au lieu de cela, beaucoup de ses fervents partisans ont emmené ces entreprises dans le club national et restreint de la capitalisation boursière de 2 milliards et en ont bien profité!

Il s’agit plus de trouver un bon investissement que de maintenir un bon investissement qui est déjà en place. Une façon d’éviter ces erreurs est de revoir les raisons qui nous ont amenés à faire un investissement donné la première fois et de réfléchir au nombre d’investissements alternatifs et meilleurs que nous pouvons identifier avant de vendre.

Ce n’est pas seulement dans les fluctuations des cours du marché que l’inclinaison de la confirmation se manifeste. Dans les idées, ou plutôt, dans les préjugés ou les idées préconçues, les crédules sont pris dans les tees des falsifications ou des fraudes, comme nous le verrons quelques exemples ci-dessous.

Le Bad Blood de Theranos d’Elizabeth Holmes

Un exemple des effets désastreux du biais de confirmation est évident pour les investisseurs dans la tristement célèbre start-up de tests sanguins, Theranos de la charismatique Elizabeth Holmes.

Parmi les investisseurs très importants de la société figurait George Schultz, ancien secrétaire d’État.

Non seulement Schultz était un investisseur, mais il était aussi un ami personnel de la famille Holmes, dont la fille a fondé l’entreprise à un jeune âge.

En tant que tel, lorsque le petit-fils de Schultz, Tyler, lui a présenté des preuves basées sur des faits que Theranos était un stratagème complet, Schultz a refusé de le croire. Tyler lui a présenté des informations contradictoires sur ses croyances préexistantes. Essentiellement, la perception de ne pas nuire à la start-up a obscurci le jugement de Shultz. En conséquence, cela lui a coûté des millions de dollars.

Madoff et le plus grand système de Ponzi de l’histoire

Les stratagèmes de Ponzi qui se produisent presque partout dans le monde avec plus ou moins de variantes sont un exemple de biais de confirmation, dans lequel les gens croient ce qu’ils veulent croire.

Ce vieux système attire les investisseurs avec la promesse d’une bonne rentabilité. Ces nouveaux fonds ne font rien de plus que de payer les investisseurs plus âgés. Il s’agit d’un wagon ou d’un cercle qui ne se termine que lorsque l’on n’a pas assez d’argent pour l’entretenir et que le système est découvert. Cela peut prendre quelques années, voire quelques décennies. Si les gens étaient rationnels, ils concluraient rapidement qu’il n’est pas possible de donner une rentabilité supérieure à la normale sur une longue période, mais comment ils gagnent, ils se laissent aller sur la vague.

Le cas le plus connu dans le monde est celui de Bernard Madoff.

Bernard Lawrence Madoff est un ancien trader du marché américain, conseiller en investissement, financier et criminel condamné qui purge actuellement une peine de prison fédérale pour des infractions liées à un système massif de Ponzi, le plus important de l’histoire du monde, et la plus grande fraude financière de l’histoire des États-Unis. Les procureurs ont estimé que la fraude vaudrait environ 64,8 milliards de dollars sur la base des comptes des 4 800 clients de Madoff au 30 novembre 2008.

Madoff a déclaré qu’il avait lancé le système de Ponzi au début des années 1990, mais les enquêteurs fédéraux pensent que la fraude a commencé dès le milieu des années 1980 et pourrait avoir commencé depuis les années 1970. Les responsables de la récupération de l’argent manquant estiment que l’opération d’investissement n’a peut-être jamais été légitime. Le montant manquant dans les comptes clients était de près de 65 milliards de dollars, y compris les revenus inventés. L’administrateur de la Securities Investor Protection Corporation (SIPC) a estimé les pertes réelles pour les investisseurs à 18 milliards de dollars. Le 29 juin 2009, Madoff a été condamné à 150 ans de prison, le maximum autorisé.

Comment surmonter le biais de confirmation ?

Voyons ci-dessous deux conseils sur la façon de rechercher des conseils contraires.

La première étape pour surmonter le biais de confirmation est d’être conscient qu’il existe. Une fois qu’un investisseur a recueilli des informations qui appuient ses opinions et ses croyances sur un investissement particulier, il devrait rechercher des idées alternatives qui remettent en question son point de vue. C’est une bonne pratique de faire une liste des avantages et des inconvénients de l’investissement et de la réévaluer avec un esprit ouvert.

Deuxièmement, évitez les questions de confirmation. Les investisseurs ne devraient pas poser de questions pour confirmer leurs conclusions au sujet d’un investissement. Par exemple, un investisseur qui veut acheter une action parce qu’elle a un ratio de faibles multiples de résultats de prix (C/B) confirmerait ses conclusions s’il ne demandait à son conseiller financier que l’évaluation de l’entreprise. Une meilleure approche serait de demander au courtier plus d’informations sur les actions, qui peuvent être recueillies pour former une conclusion impartiale.