A Ancoragem prende-nos ao passado e tolda-nos no presente e para o futuro

A Ancoragem nos investimentos leva-nos a manter os investimentos perdedores (“loosers”) e a não ser perspicazes para identificar os ganhadores (“winners”)

Alguns exemplos de ancoragem dos preços das ações: As empresas de telecomunicações Nokia e BlackBerry, assim como a Apple e a Nike

A ancoragem na avaliação de mercados, designadamente na análise técnica

A ancoragem na perceção do futuro ou na gestão das expetativas de rendibilidades

A ancoragem prende-nos ao passado e tolda-nos no presente e para o futuro

A ancoragem ou o focalismo está relacionada como as experiências familiares, mesmo quando apropriadas.

A ancoragem é um enviesamento comportamental no qual o uso de uma referência, marca ou indicador psicológico exerce um peso desproporcionalmente alto no processo de tomada de decisão de um participante do mercado.

Sem nos apercebermos ficamos presos ou agarrados a uma ideia ou a um valor do passado não nos sai da cabeça ou toma proporções indevidas apesar da probabilidade de realizar-se ser muito baixa ou mesmo nula com a mudança das circunstâncias ou dos tempos.

A Ancoragem nos investimentos leva-nos a manter os investimentos perdedores (“loosers”) e a não ser perspicazes para identificar os ganhadores (“winners”)

Ancorar é o uso de informações irrelevantes, tais como o preço de compra de um título, como referência para avaliar ou estimar um valor desconhecido de um instrumento financeiro.

No contexto dos investimentos, uma consequência da ancoragem é que os participantes do mercado com este enviesamento tendem a manter investimentos que perderam valor porque ancoraram a sua estimativa de valor justo ao preço de compra original e não aos seus fundamentos.

Como resultado, os participantes do mercado assumem maior risco ao manter o investimento na esperança de que o título retorne ao seu preço de compra.

Frequentemente, os participantes do mercado estão cientes de que sua âncora é imperfeita e tentam fazer ajustes para refletir as informações e análises subsequentes.

No entanto, esses ajustes muitas vezes produzem resultados que refletem o enviesamento das âncoras originais.

Os valores históricos, tais como preços de aquisição ou valores máximos registados, são âncoras comuns. Isto é válido para os valores necessários para atingir um determinado objetivo, como alcançar uma rendibilidade-alvo ou gerar uma determinada quantidade de lucro líquido. Esses valores não estão relacionados com os preços de mercado e fazem com que os participantes do mercado rejeitem decisões racionais.

A ancoragem pode estar presente em métricas relativas, tais como os múltiplos de avaliação. Os investidores que usam como regra um múltiplo de avaliação para avaliar os preços dos títulos demonstram ancoragem quando ignoram a evidência de que um título tem um maior potencial de crescimento de lucros do que outro.

Alguns exemplos de ancoragem dos preços das ações: As empresas de telecomunicações Nokia e BlackBerry, assim como a Apple e a Nike

Vamos recordar em seguida dois exemplos de ações que são do mesmo setor, o dos equipamentos de telecomunicações, que são a ação da Nokia e a da BlackBerry.

Em seu tempo e no seu período dourado estas empresas foram consideradas as maiores e mais inovadoras fabricantes de telemóveis do mundo (além da primeira ter sido considerada uma potência na operação de telecomunicações) e muitos foram os investidores que apostaram nelas.

A ação da Nokia, empresa finlandesa, teve uma subida acentuada no final da década de 90 chegando a atingir um preço unitário de mais de €60 no pico da bolha das dot.com, para depois descer para níveis em redor dos €10 por ação e hoje valer muito pouco.

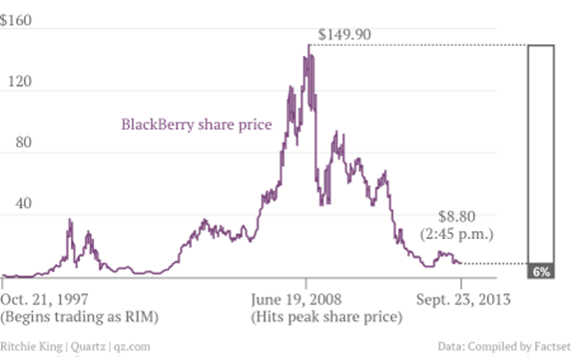

A ação da BlackBerry, empresa canadiana, também foi impactada pela bolha de dot.com, mas teve uma subida vertiginosa a partir de 2004 até 2008, quando atingiu o preço máximo histórico de $149,90. A partir daí registou uma queda acentuada e em setembro de 2013 esta ação não valia mais do que $8,80, isto é, 6% daquele máximo.

Uma e outra foram afetadas pelo aparecimento e crescimento do Iphone da Apple, do Galaxy da Samsung, e de muitos outros telemóveis (por exemplo, da Huawei), que as substituíram e praticamente erradicaram do mercado.

Muita gente investiu nestas empresas nos seus períodos áureos, comprando as ações a muitas dezenas ou no caso da BlackBerry a mais de uma centena de dólares. Dada o registo do sucesso passado, muitos não acreditaram que o seu preço podia cair tanto e ficaram agarrados aos preços históricos e não venderam ou se o fizeram foi muito tarde e com enormes perdas.

Antes de passarmos à seção seguinte vale a pena vermos a influência oposta, a que nos inibe de percebermos ganhadores, que ilustraremos com dois casos paradigmáticos, o da Apple e o da Nike, propositadamente de 2 empresas muito conhecidas de diferentes setores e histórias.

Começando pela Apple, nos dias de hoje a empresa mais valiosa do mundo, superando mais de 2 biliões de dólares, muitos investidores possuem-na e há muito tempo, mas haverá muitos mais que já a possuíram e a venderam há algum tempo:

Olhando para o gráfico de evolução dos preços da Apple vemos que as suas cotações não tiveram um grande desempenho entre 1982 e 2004, apesar da disrupção criada com o lançamento dos computadores pessoais Mac e dos colossais esforços do icónico Steve Jobs como fundador e CEO.

Mesmo os tecnólogos e os seguidores de Jobs terão desistido do investimento e reinvestido noutras ações durante aquele período devido à referência histórica das cotações. Tudo mudou com o lançamento do Ipod em 2004 e sobretudo do Iphone em 2006. A ação da Apple teve um desempenho colossal, fazendo muitos dos seus acérrimos e indefetíveis investidores, milionários.

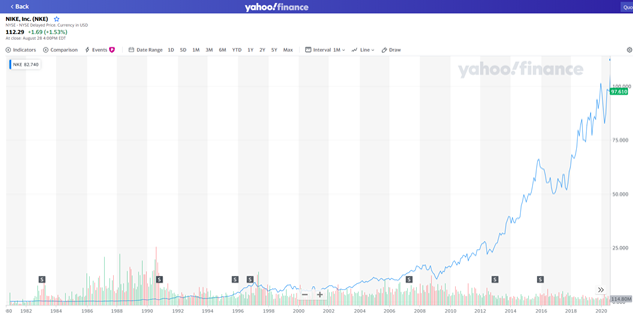

Mas não é só na Apple ou sequer no setor da tecnologia. O mesmo sucedeu por exemplo com a Nike:

A ação da Nike cotou durante um longo período abaixo dos $10, e este nível atuo certamente como referência para muitos investidores. Poucos acreditaram que poderia fazer frente à Adidas e outras marcas. A verdade é que a partir de 2007, a Nike registou um crescimento impressionante e a sua ação cota atualmente próximo dos $100, ou seja decuplicou em pouco mais de 10 anos.

A ancoragem na avaliação de mercados, designadamente na análise técnica

Um dos modelos ou métodos de avaliação muito usados no mercado financeiros são os de análise técnica, em complemento ou alternativa aos de análise fundamental (nota de curiosidade: mais tarde surgiram os métodos quantitativos e hoje já se trabalham modelos híbridos como quantamentals e ou de tempo real ou instantâneo como os de nowcasting).

O método e avaliação de análise técnica procura padrões, tendências, estatísticas de evolução dos mercados, baseadas em dados ou referências históricas, que são avaliadas e traduzidas em indicadores, métricas ou gráficos de modo a perspetivar ou prever os movimentos futuros.

No sentido em que assentam em referências do passado podemos dizer que usam, recorrem ou pelo menos reconhecem a importância do efeito de ancoragem no comportamento dos investidores.

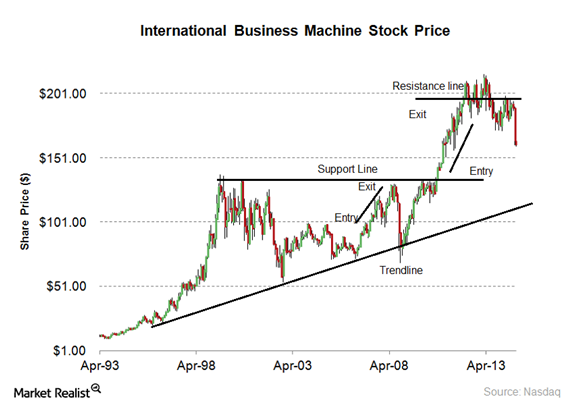

O gráfico seguinte ilustra o exemplo de uma análise técnica feita para a ação IBM (International Business Machines) em 2013, com recurso aos dados da década anterior:

Vemos que esta análise desenha um conjunto de linhas num gráfico de velas (“candle stick bar”) que lidas conjugadamente resultam numa leitura de avaliação e previsão dos ativos.

A linha da tendência, que mostra uma evolução ascendente, é uma linha de fundo, de longo prazo. Há duas linhas horizontais, de resistência (de cima) e de suporte (de baixo), que ligam e marcam os pontos ou níveis de mercado em que a ação IBM testou valores máximos recentes ou superou idênticos valores imediatamente anteriores também chamados de consolidação.

Normalmente, o comportamento dos investidores transacionais é de comprar ou reforçar as posições quando ultrapassados ou rompidos os níveis de resistência (tornando-se níveis de suporte), e de vender ou reduzir numa resistência bloqueadora ou inultrapassável, algumas vezes até autoalimentando estes movimentos.

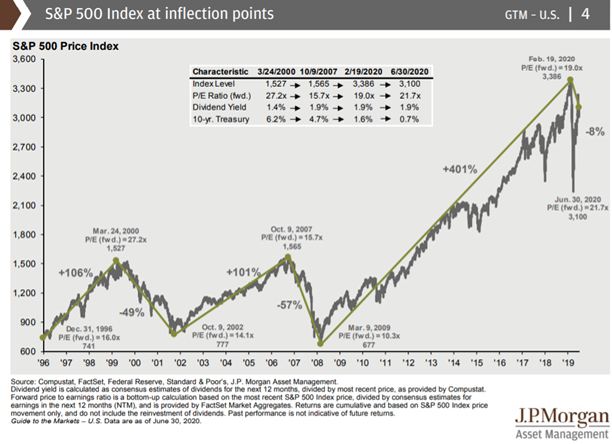

O gráfico seguinte mostra como a análise gráfica pode ser feita ao nível o principal índice do mercado norte-americano e mundial, o S&P 500, com influência do efeito de ancoragem, baseado no período de 1996 até à data:

Vemos que os níveis de cerca dos 700 a 800 pontos do S&P 500 atuaram como níveis de suporte e de baixa do mercado em 1996, 2002 e 2009 e que os 1300 a 1500 pontos foram níveis de resistência ou de pico do mercado nas crises de 2000 e 2007. A partir desta data tem-se vivido um período muito positivo suportado por políticas monetárias expansionistas ímpares que levaram o índice a um crescimento de mais de 400% entre o ponto mais baixo da crise do subprime e fevereiro de 2020. Podemos ainda ver que entre 2013 e 2015, os 2.000 pontos atuaram como resistência forte tal como os 2.700 pontos em 2016 a 2018, que foram ultrapassados por políticas monetária e fiscal muito agressivas, respetivamente.

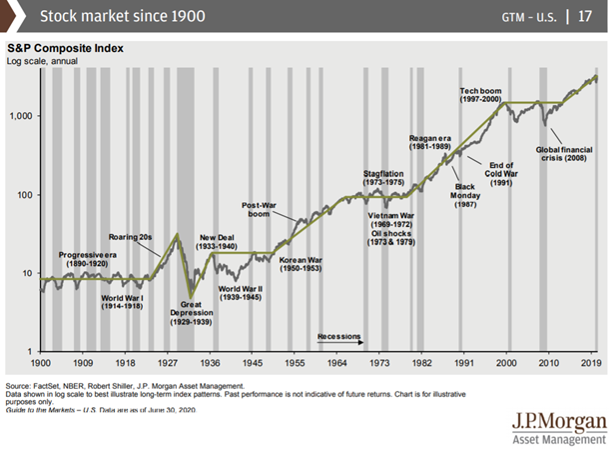

O gráfico seguinte faz o mesmo tipo de análise ao S&P 500 no muito longo prazo, para um período entre 1900 até à data e transformando os dados para base logarítmica (para igualar crescimentos, na medida em que passar de 1 para 10 é igual a passar de 10 para 100 ou de 100 para 1.000):

Vemos uma evolução claramente positiva deste índice neste longo período de mais de 100 anos, que passou de um nível de 10 para mais de 1.000, ou seja, multiplicou por mais de 100 vezes o capital. Podemos ver também que não foi um crescimento constante, isto é, houve momentos de correção e de estabilização.

As grandes correções aconteceram na Grande Depressão dos anos de 1930, na bolha tecnológica de 1997/2000 e na grande crise de subprime ou financeira de 2008. No passado também houve alguns longos períodos sem valorização, que ocorreram entre 1900 e 1920, entre 1933 a 1955, entre 1970 e 1982 e 2000 a 1015, normalmente associados a guerras ou disrupções equivalentes. Estes períodos de estabilização são níveis de resistência e suporte históricos.

A ancoragem na perceção do futuro ou na gestão das expetativas de rendibilidades

A ancoragem tem também importantes reflexos na gestão das expetativas de investimento.

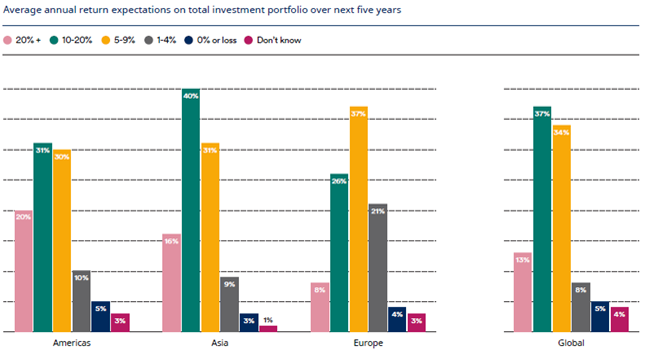

A Schroders realiza anualmente um inquérito a milhares de investidores de todo o mundo, e no de 2019 procurou analisar as expetativas dos investidores de mercado acionista para os 5 anos seguintes:

Cerca de 37% dos investidores registaram expetativas de rendibilidades anuais médias de entre 10% a 20%, seguidos de 34% dos investidores com rendibilidades de 5% a 9%. Estes resultados são surpreendentes quando tomamos em conta que as rendibilidades anuais médias do principal índice dos mercados acionistas o S&P 500 é de cerca de 9% num longo período de 1926 até à data. Sobretudo se tivermos em conta que nos últimos 12 anos, a seguir à grande crise financeira, estas rendibilidades foram muito elevadas, e que existe um facto estatístico que não podemos ignorar: o da reversão para a média.

Ora, o que se concluiu foi precisamente que estas expetativas estavam influenciadas pelo efeito de ancoragem dos anos recentes, seja consciente ou inconscientemente, conjugado com outro importante enviesamento que veremos noutro artigo designado de atualidade (ou recency bias).

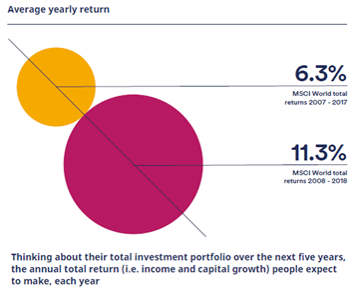

Na verdade, analisando as rendibilidades anuais médias recentes de períodos de 10 anos, as de 2008 a 2018 foram de 11,3% e as do período imediatamente anterior, de 2007 a 2017, de somente 6,3%, ou seja, quase metade.

As pessoas esperam rendibilidades superiores a 10% porque foram as que observaram recentemente, ou que ficaram ancoradas na sua memória.

É muito importante termos este enviesamento presente porque expetativas demasiado elevadas terminam normalmente em desilusão e não são favoráveis à continuidade dos investimentos, como também ficou demonstrado no inquérito.

https://corporatefinanceinstitute.com/resources/knowledge/trading-investing/anchoring-bias/

https://www.behavioraleconomics.com/resources/mini-encyclopedia-of-be/naive-allocation/