Para que a nossa reforma seja muito longa, boa e saudável e não corramos o risco de ficarmos sem dinheiro temos de gerir os riscos da longevidade, da inflação, dos mercados e dos imprevistos

Quantos anos iremos viver? Devemos preparar-nos para uma reforma longa

Quais os momentos críticos na reforma? Nos anos próximos da reforma, a gestão dos investimentos em ativos financeiros deve ser mais prudente pois a nossa exposição é máxima e embora precisemos de valorização temos cada vez menos tempo para recuperar de eventuais grandes desvalorizações

Se algum imprevisto, pessoal ou de mercado, nos afetar, temos de ajustar o plano base

Para que a nossa reforma seja muito longa, boa e saudável e não corramos o risco de ficarmos sem dinheiro temos de gerir os riscos da longevidade, da inflação, dos mercados e dos imprevistos

Trabalhámos, esforçámo-nos e sacrificámos muito para chegarmos até à reforma.

Fizemo-lo porque queremos gozar bons tempos nesta nova fase da nossa vida.

Sonhámos realizar muitas coisas que não pudemos fazer antes: viagens, ajudar e cuidar a família (os filhos e netos), estar mais com os amigos, ter mais tempo para nós e para os nossos hobbies, etc.

Quantos anos iremos viver? Devemos preparar-nos para uma reforma longa

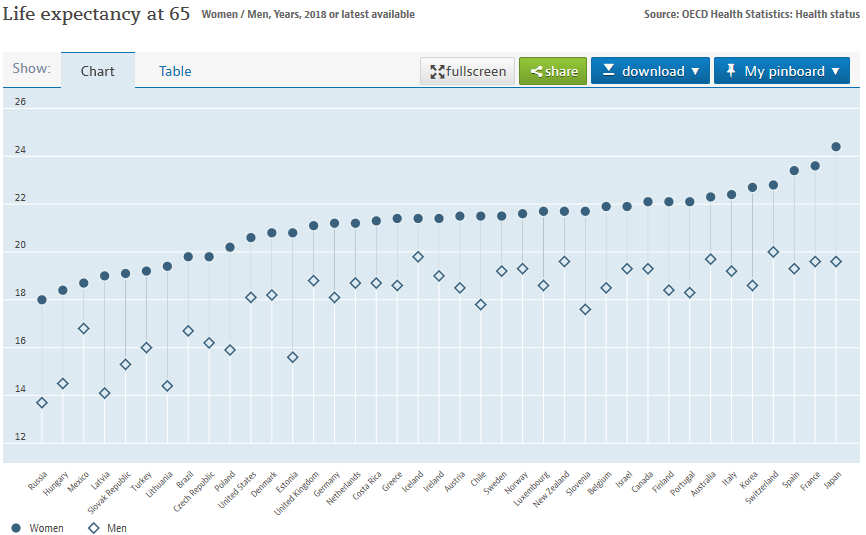

Os avanços da medicina, o progresso dos sistemas de saúde e a melhoria os estilos de vida permitiram que possamos viver cada vez mais e melhor. Fantástico!

O único senão é que com mais anos pela frente vamos precisar de mais dinheiro do que no passado para os viver bem.

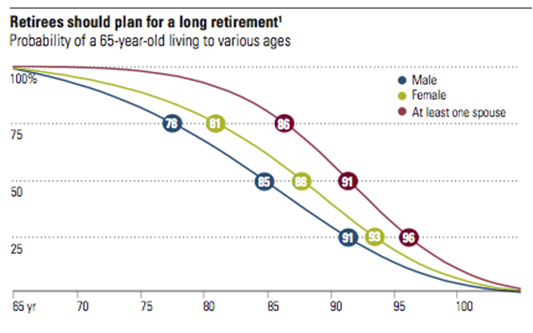

É surpreendente como a vida mudou em pouco tempo: até há poucas décadas a vida na reforma pouco ultrapassava os 10 ou 15 anos.

Atualmente, já podemos contar com a possibilidade de vivermos até aos 90 anos ou mais de idade, quer individualmente quer como casal. Isto significa prevermos cerca de 20 a 30 anos de reforma.

Com que rendimentos podemos contar? As pensões sociais, as pensões privadas, outros rendimentos eventuais e os de investimentos pessoais em fundos complementares de reforma têm de ser capazes de suportar os nossos gastos

Os dinheiros que temos para viver são as pensões públicas, as possíveis pensões privadas, outros eventuais rendimentos, heranças, e o património ou fundo de complementar de reforma pessoal que acumulámos com este propósito específico.

Os nossos gastos são as despesas essenciais correntes, mais os gastos com os cuidados de saúde e a assistência à vida velhice e as despesas gerais que queiramos fazer para ajudar os outros.

Temos de conhecer bem os rendimentos, avaliar bem os gastos e fazer bem e controlar estas contas porque cada caso é um caso, porque dependem de muitos fatores, incluindo os rendimentos, os ativos, as dívidas (sobretudo com a hipotecas da casa) e o nível de vida de cada um.

Quanto gastamos na reforma? Precisamos de fazer contas e contar com o aumento do custo de vida durante esses anos

Só para termos uma referência, vários estudos apontam para que as despesas essenciais sejam de cerca de 85% das despesas antes da reforma. Além disso os custos com os cuidados de saúde e de assistência na velhice são muito elevados e prevê-se que continuem a aumentar.

Historicamente a inflação tem sido de 2% a 3% em média anual. Isto significa que durante os 20 a 30 anos de reforma iremos precisar de valorização de capitais suficiente para cobrir este agravamento.

Com uma taxa de inflação de 2% ao ano, um capital atual de $50,000 só vale $30,477 daqui a 25 anos. Dito de outra forma, daqui a 25 anos precisaremos de $82,030 para comprar os mesmos bens e serviços que hoje custam $50,000.

Qual o capital de reforma que devemos ter acumulado ao longo da vida? Como as pensões públicas são geralmente baixas precisamos de ter um património ou fundo complementar para vivermos

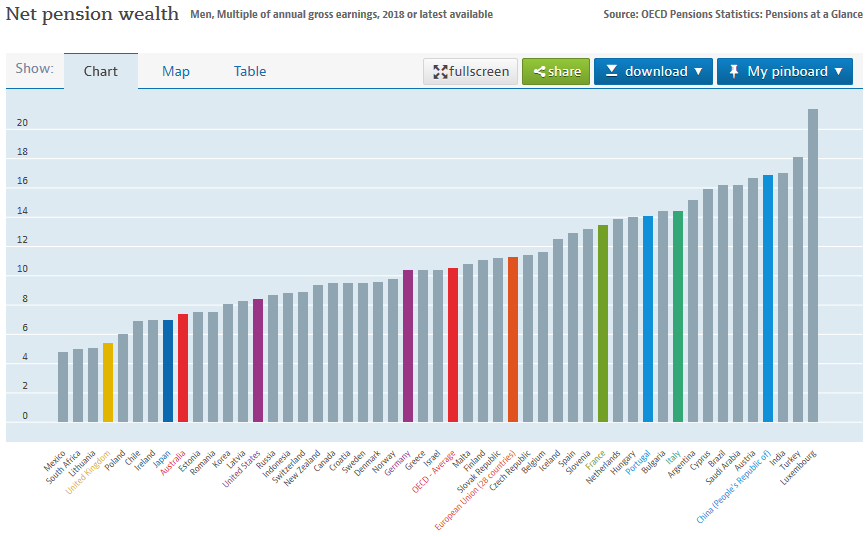

As pensões públicas variam muito de país para país em termos de modelos e regimes, sendo a taxa líquida de substituição dos salários média nos países da OCDE de 40% a 80% consoante os países.

Mais uma vez para cada país estamos a falar de médias e não de casos concretos. Por exemplo a pensão pública média nos EUA é de cerca de $1,400 por mês. Cada um de nós deve conhecer a sua situação.

Há países em que as pensões privadas têm adesão e outros em que praticamente não existem. Mesmo nos primeiros há grandes disparidades entre pessoas que têm uma boa pensão privada e outras que não têm nada.

Como geralmente estas pensões são insuficientes para mantermos o nível de vida temos de ir acumulando ao longo da vida ativa um capital para a reforma que complemente aqueles rendimentos.

https://www.oecd.org/daf/fin/private-pensions/Pension-Markets-in-Focus-2021.pdf

Quais os momentos críticos na reforma? Nos anos próximos da reforma, a gestão dos investimentos em ativos financeiros deve ser mais prudente pois a nossa exposição é máxima e embora precisemos de valorização temos cada vez menos tempo para recuperar de eventuais grandes desvalorizações

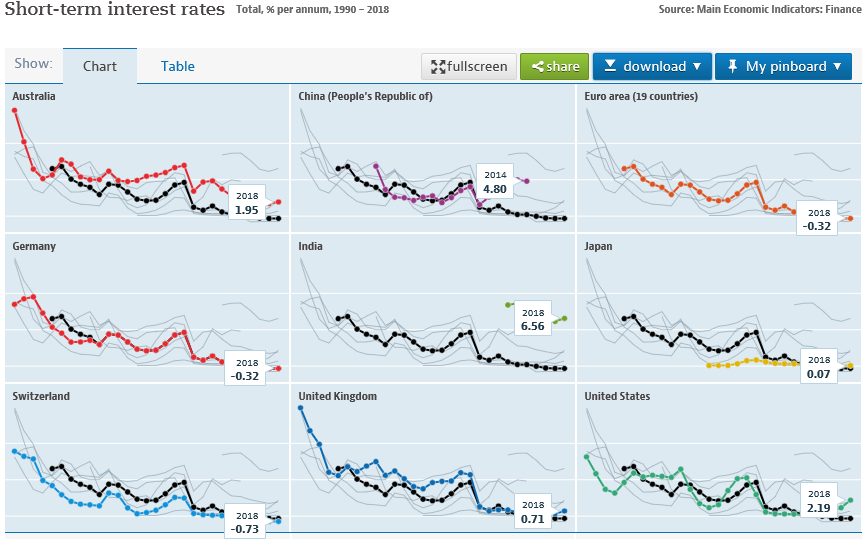

Um outro risco muito importante é o dos mercados financeiros, sobretudo nos anos próximos da idade de reforma.

A duração do nosso património ou fundo complementar de reforma está muito dependente da evolução e desempenho destes mercados a três níveis:

- Do nível da taxa de juro sem risco durante toda a reforma, em termos nominais, ou mais ainda em termos reais.

Um capital de $200,000 com uma taxa de juro de 5% gera rendimento de $10,000 ao ano (ou $833 por mês), mas se essa taxa de juro for de apenas 1% ou até menos como tem sido nos últimos anos, esse capital é de somente $2,000 ao ano ($167 por mês);

Fonte: OCDE Data

- Das alocações desse património em termos de ativos financeiros e das taxas anuais de desacumulação perspetivadas.

Em termos médios, quanto maior a alocação do património a ativos financeiros maior a sua sustentação.

Com uma taxa de desacumulação de 4% ao ano, um património de $1,000,000 esgota-se ao fim de 25 anos se estiver aplicado em numerário ou poupanças, mas ainda tem $200,000 ao fim de 30 anos com 20% alocados a ações e 80% a obrigações e quase $400,000 no mesmo prazo com alocações de 40 % a ações e 80% a obrigações.

Para uma mesma alocação, quanto maior a taxa de desacumulação menor a duração do património.

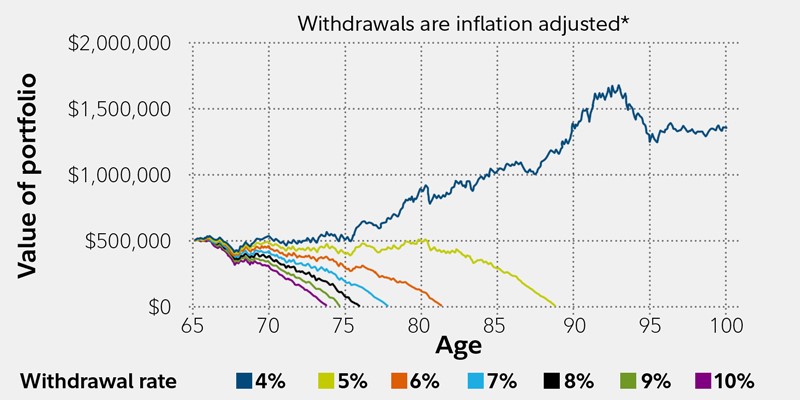

O gráfico seguinte mostra a performance de um património de $500,000 investido em 1972 durante os 35 anos seguintes com uma alocação de 50% em ações, 40% em obrigações e 10% em poupanças para várias taxas de desacumulação (de 1/12 do montante no primeiro mês e aumentado da inflação nos meses seguintes).

Com uma taxa de desacumulação de 4% o património aumentaria para $1,400,000 ao final dos 35 anos. Qualquer outra taxa de desacumulação esgotaria o património antes dos 90 anos de idade. Com 6% de taxa teríamos dinheiro até aos 82 anos e não mais.

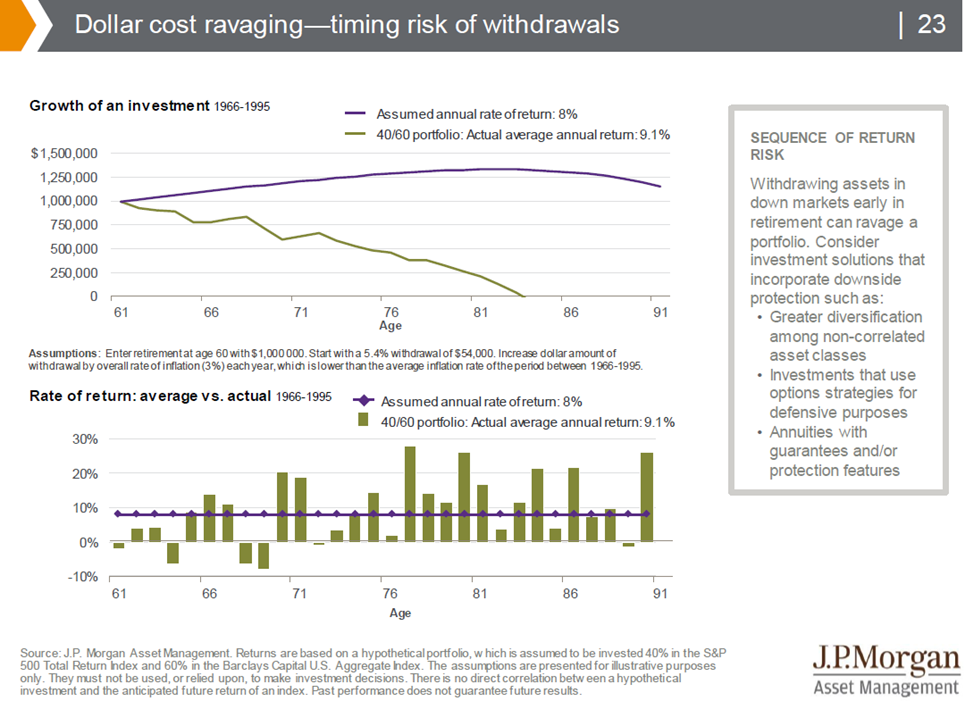

- Da sequência das rendibilidades anuais dos mercados financeiros durante os primeiros 5 a 7 anos da reforma (assim como, dos últimos anos antes da reforma).

Um bom começo permite um reforço substancial do património, mas um muito mau começo pode pôr em causa a capacidade de sobrevivência e sustentação desse património.

Para uma pessoa que se reformasse com 61 anos em 1966 com um património de $1,000,000 alocado a 40% em ações e 60% em obrigações, e assumindo uma taxa de desacumulação de 5,4% ao ano, esse património ter-se-ia esgotado aos 83 anos de idade devido aos primeiros anos de más rendibilidades, apesar da sua rendibilidade média anual ser de 9,1% (uma rendibilidade anual sistemática de 8% teria permitido manter esse património de $1,000,000 intacto até aos 91 anos de idade).

A sequência de bons e maus anos de performance dos mercados pode também ter um grande efeito na capacidade de sustentação de rendimentos de reforma pelo património ou fundo.

Um património investido que começa com fortes desempenhos na reforma e tem perdas só mais tarde, estará muito melhor do que outro que tem perdas logo no início e os ganhos mais distantes no tempo, presumindo que ambos revertam para as rendibilidades médias anuais históricas.

Desta forma é preciso ter em conta os efeitos da flutuação dos mercados quando decidimos sobre a taxa de desacumulação nos primeiros anos de reforma, a capacidade de nos mantermos investidos em períodos de volatilidade e a alocação entre classes de ativos.

Como gerir o património na reforma? Dividir bem os rendimentos e os capitais que temos é fundamental: poupanças para as despesas essenciais e investimentos para a valorização dos capitais a médio e longo prazo

Então, o que fazer?

A melhor estratégia parece ser:

- Para fazer face às despesas essenciais correntes contar com as pensões públicas e privadas, outros possíveis rendimentos e usar parte do património ou fundo complementar de reforma para comprar uma anuidade financeira necessária pelo montante em falta;

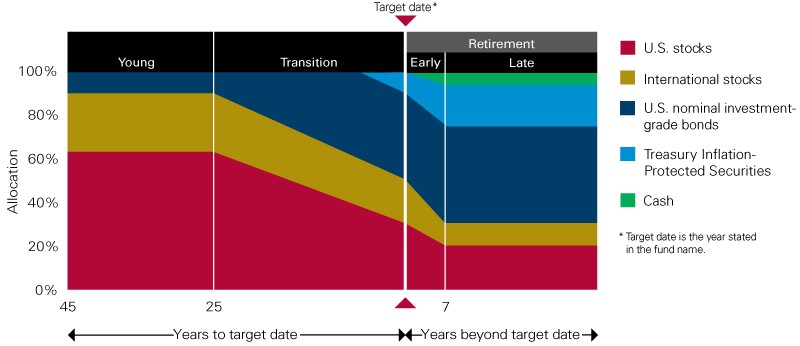

- O restante património ou fundo complementar de reforma deve manter-se investido em ativos financeiros para valorização, com alocações entre 40% e 20% em ações e 60% a 80% em obrigações, à semelhança do que é feito pelos “Target Dated Funds” ou fundos com alocações dinâmicas ajustadas á reforma.

Fonte: Vanguard

Se algum imprevisto, pessoal ou de mercado, nos afetar, temos de ajustar o plano base

Uma hipótese passa por diminuir a taxa de desacumulação quando o património está abaixo do objetivo, podendo aumentá-la quando está acima. Ou seja, vivermos pior ou melhor em função dos mercados.

Outra hipótese que se adequa a situações em que comprovadamente não conseguimos ter a serenidade para manter a disciplina da alocação inicial é alterá-la de modo a alinhá-la com o nosso perfil e capacidade de tolerância ao risco.