É importante fazê-lo porque estamos a viver e a assistir a uma mudança de regime ou de paradigma estrutural, para uma situação que é nova e que muitos nunca viveram.

No artigo inicial fizemos a introdução e apresentação da abordagem ao tema.

No segundo artigo mostrámos o que se passou no ano de 2022, numa perspetiva mais global do desenvolvimento e do desempenho dos ciclos económicos e dos mercados financeiros.

Neste artigo vamos analisar o ano de 2022 em mais detalhe, para procurarmos identificar os fatores e as consequências desta mudança de paradigma, a nível conjuntural e estrutural.

O objetivo é percebermos o que funciona nesta mudança de ciclo, para podermos projetar melhor o futuro.

O ano de 2022 foi muito difícil para os investidores

As perdas foram grandes nos investimentos em mercados acionistas e obrigacionistas.

As rendibilidades nominais foram negativas em quase todos os investimentos.

Não houve possibilidade de refúgio, ou de proteção do capital.

O “cash” foi um dos melhores investimentos.

A alta inflação, entre os 8% e os 10%, agrava consideravelmente a situação, provocando desvalorizações nos patrimónios nesse mesmo montante.

Todos os anos o nosso património perde o valor da inflação.

Mesmo que venha a baixar para níveis mais modestos, enquanto estiver acima dos 2%, a perdas são significativas.

Sabemos desde há muito que a inflação é uma das principais razões para investirmos.

E quanto mais alta for a inflação, mais importante será investirmos.

Se nada fizermos, perdemos poder de compra e qualidade de vida.

Embora o quadro geral em 2022 tenha sido negativo, verificou-se uma dispersão na rendibilidade dos investimentos das principais classes e subclasses de ativos, que importa ter presente.

Relativamente aos mercados acionistas, o Dow Jones perdeu muito com pouco, comparativamente como S&P 500, e ainda menos em relação ao Nasdaq.

Os restantes principais índices geográficos não tiveram um desempenho muito diferente do S&P 500.

Em termos de estilos de investimento, as diferenças são maiores.

A estratégia de valor teve um desempenho muito superior à de crescimento.

As pequenas capitalizações registaram um desempenho pior do que as grandes.

A dispersão ao nível das mega capitalizações foi enorme.

Analisar esta dispersão é importante para entendermos o que funciona na mudança de ciclo económico de crescimento e de inflação e de regime de taxas de juros e de políticas económicas.

Além disso, esta análise permite avaliar o trajeto que vai sendo feito entre os investimentos perdedores e os vencedores, ao longo da mudança de ciclo.

Esta avaliação ajuda a antecipar e a perspetivar o desempenho dos vários ativos e investimentos no futuro, sendo útil para prepararmos e posicionarmos a nossa carteira nas suas várias fases.

2022 foi um ano difícil para os investimentos com perdas acentuadas nos principais mercados de ações e obrigações, mas a dispersão foi grande

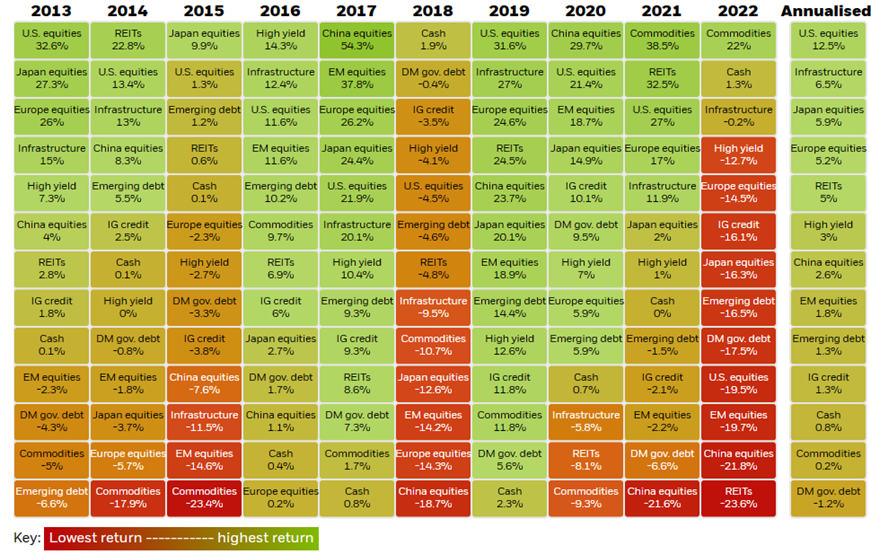

O gráfico seguinte apresenta a tabela periódica das rendibilidades dos principais ativos dos últimos 10 anos, assinalando a verde as rendibilidades positivas e a encarnado as negativas:

O ano desastroso de 2022 é facilmente percetível.

Das 13 subclasses de ativos apresentadas, só há 3 positivas, as mercadorias com 22%, e os investimentos monetários e em imobiliário com valores próximos de zero.

Todas as restantes estão a encarnado e com perdas que variam entre 12,7% a 23,6%.

Ou seja, a razia foi geral. Perdemos em tudo ou quase tudo. O que nos pode fazer pensar que foi tudo igual. Adiante, veremos que não foi assim.

Também é bastante percetível o que extraordinário desempenho que sucedeu nos anos anteriores.

Quase todos os ativos tiveram rendibilidades positivas e muito elevadas nos últimos 10 anos.

Basta centrarmo-nos na coluna mais à direita que apresenta as rendibilidades médias anualizadas neste período.

Em 4 ativos foram superiores a 5%, com as ações norte-americanas, com 12,5%.

Como vimos, o ano de 2022 não foi nada normal, quando enquadrado nos últimos 10 anos.

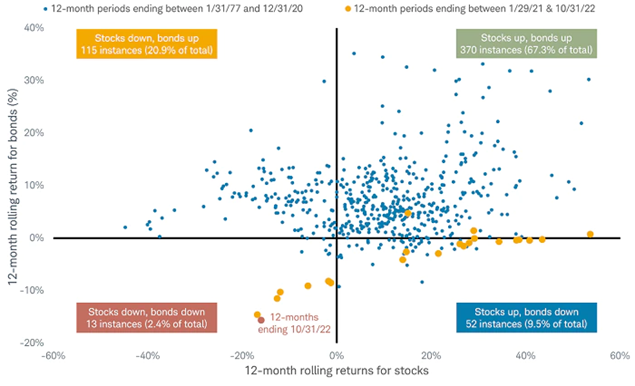

O gráfico seguinte conclui que até num horizonte mais longo, de cinquenta anos, entre 1977 e 2022, o mau desempenho simultâneo de ações e obrigações que sucedeu neste último ano, é uma clara exceção:

Fonte: After a Bad Year, Should You Still Own Bonds?, Charles Schwab, November 1, 2022

As rendibilidades médias móveis de 12 meses das ações e obrigações neste período concentram-se no quadrante superior direito, de ganhos simultâneos de ações e obrigações, que ocorreram em 67% dos casos.

O cenário seguinte de maior frequência de ocorrência é o de queda das ações acompanhada de valorização das obrigações, em 20% das situações. O cenário inverso revelou-se em 9,5% do total.

Na verdade, só em 2,4% dos períodos (13 em 600 situações), é que se verificou uma situação semelhante a 2022, de desvalorização simultânea dos mercados acionistas e obrigacionistas.

2022 fez-nos lembrar que nem todos principais os índices de ações são iguais, inclusivamente para os três principais índices americanos

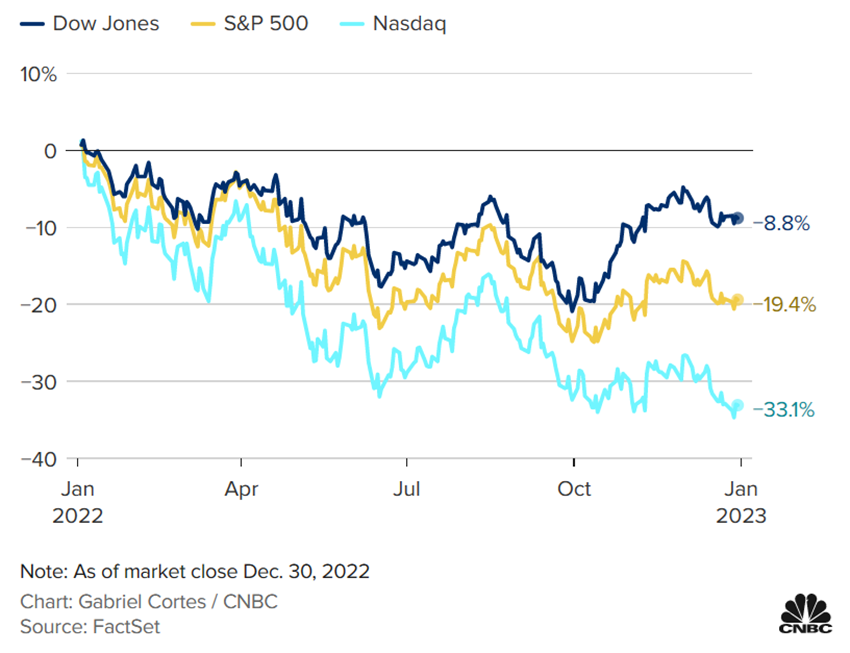

Há muitos anos que as diferenças de rendibilidades dos 3 principais índices do mercado acionista norte-americano não eram tão grandes:

Em 2022, o Nasdaq perdeu 33%, o S&P 500 19% e o Dow 9%.

Esta dispersão é anormal e é enorme, sobretudo num ano de perdas.

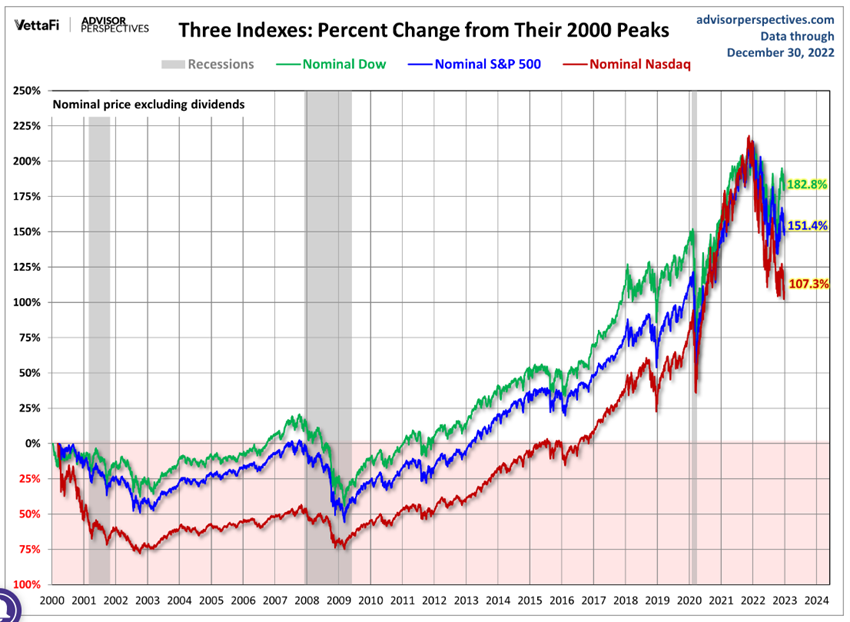

O gráfico seguinte mostra a evolução comparada dos 3 principais índices americanos entre 2000 e 2022:

No total deste período de 22 anos, a valorização do Dow em 182% superou a de 151% do S&P 500 e a de 107% do Nasdaq.

Ao longo deste período é evidente que houve diferenças de comportamento dos índices, em determinados momentos, mas essas diferenças raramente foram tão acentuadas como em 2022.

Outra exceção parecida terá sido precisamente a da bolha tecnológica, visível no início do período, que provocou uma forte desvalorização em 75% do Nasdaq, comparativamente com os 50% do S&P 500 ou menos de 30% do Dow Jones.

Na Grande Crise Financeira de 2007-08, a situação também foi semelhante, embora menos acentuada.

Esta grande dispersão em 2022 mostra que houve um comportamento diferenciado ao nível das componentes dos 3 índices.

E é importante analisarmos estas diferenças para percebermos melhor os efeitos nas diversas ações, mesmo limitadas às maiores empresas e a um único país, os EUA, da mudança do ciclo económico, de crescimento, de inflação e das políticas monetárias.

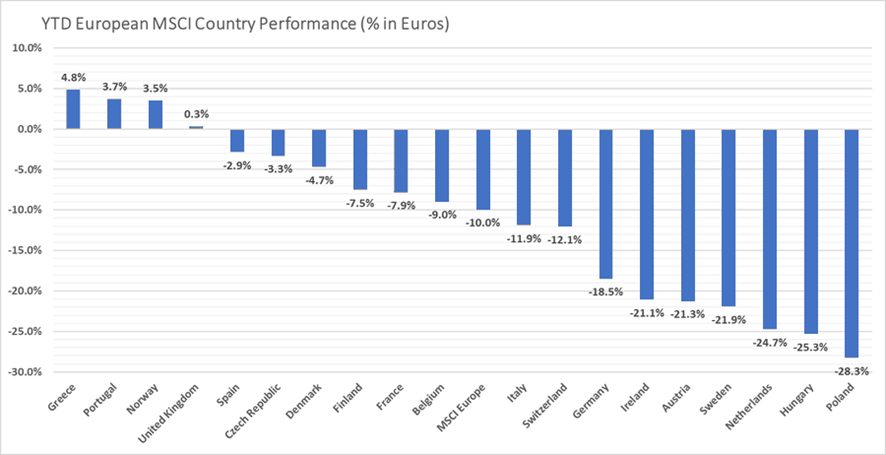

Até porque nos restantes países desenvolvidos verificou-se o mesmo:

A diferente composição dos índices dá-nos imediatamente a resposta.

Noutros artigos abordámos as composições e os desempenhos daqueles três índices ao longo do tempo, do Dow Jones, ao S&P 500 e ao Nasdaq.

A grande diferença é a composição setorial.

O Dow Jones é mais concentrado em empresas de industriais, de grande consumo e financeiras.

O S&P 500 é o mais diversificado por setores, tendo um pouco de tudo.

As diferenças de composição setorial relativamente aos principais índices europeus e de outras regiões ou países, também são muito significativas.

Por outras palavras, a mudança de ciclo provocou alterações no desempenho dos vários setores que se projetou no desempenho dos índices, pela sua diferente composição.

Num artigo anterior já tínhamos aprofundado a questão dos ciclos económicos e do desempenho dos investimentos.

O link seguinte faz um resumo das diferenças entre os índices S&P 500 e Dow Jones IA:

https://www.spglobal.com/spdji/en/research-insights/index-literacy/the-sp-500-and-the-dow/

Em artigos anteriores, descrevemos e aprofundámos as caraterísticas de cada um e diferenças entre estes 3 índices, o Dow Jones Industrial Average, o S&P 500 e o Nasdaq 100.

Houve estilos e fatores que fizeram bem e outros que falharam

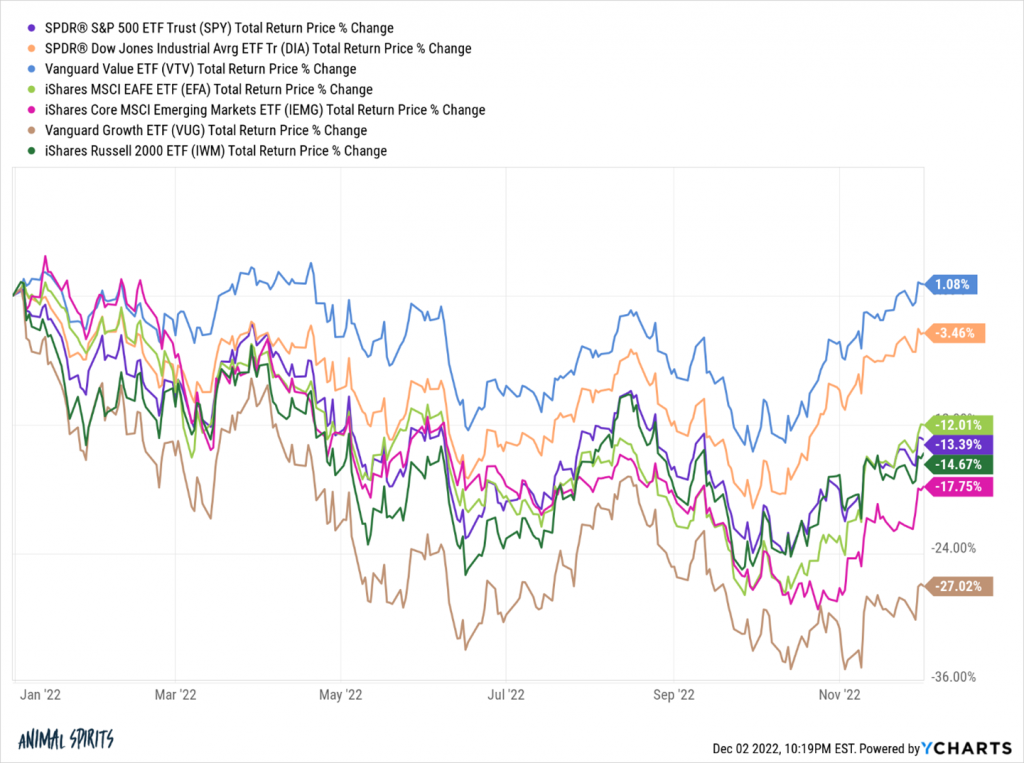

O gráfico seguinte introduz o tema, mostrando a enorme dispersão de alguns dos principais índices do mercado acionista americano:

Há diferenças visíveis entre o desempenho destes principais índices que vale a pena aprofundar.

#1 Os sectores cíclicos, como as comunicações e os tecnológicos, tiveram um péssimo desempenho, enquanto a energia teve uma excelente performance

As duas questões – de composição dos índices e dos estilos de valor e crescimento – estão intimamente ligadas ao tema dos setores de atividade.

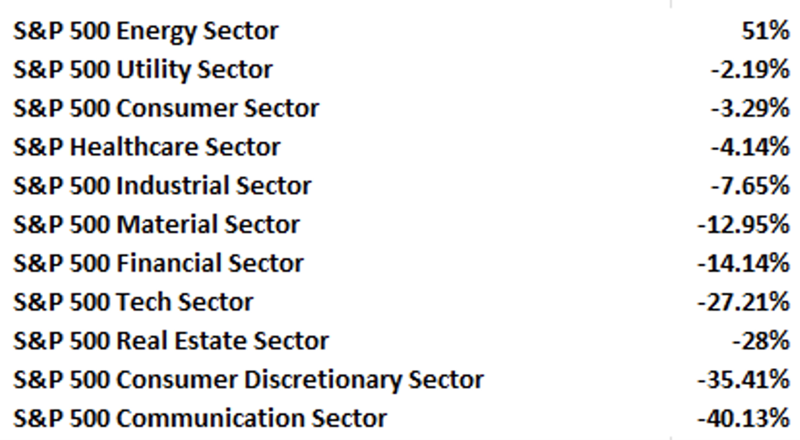

Os setores no S&P 500 tiveram o seguinte desempenho:

Os sectores mais cíclicos, incluindo o tecnológico, imobiliário, de bens de consumo duradouro e comunicações tiveram perdas acentuadas, entre 27% e 40%.

A energia valorizou-se 51%, dando continuidade ao sucedido em 2021, e reforçado pela guerra da Ucrânia.

Os setores defensivos como o de serviços públicos, bens de consumo, saúde e indústria tiveram perdas mais baixas, entre 2% e 8%.

O gráfico seguinte torna esta situação ainda mais evidente:

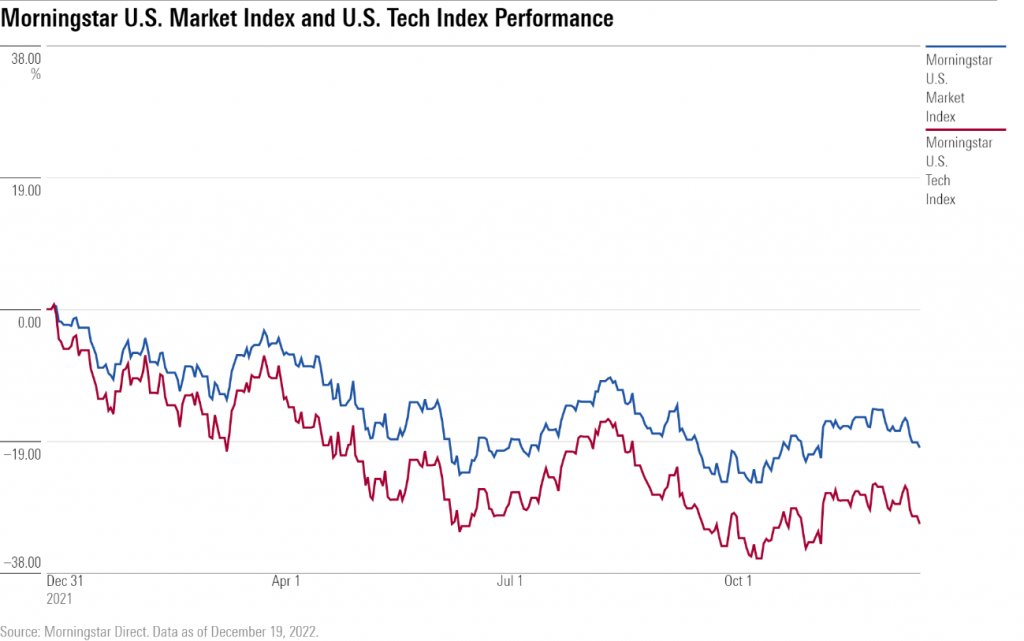

Enquanto o índice global do mercado americano Morningstar US Total Market, caiu cerca de 19%, o tecnológico Morningstar US Tech caiu mais de 30%.

#2 As estratégias de valor bateram as de crescimento, dando continuidade ao sucedido em 2021

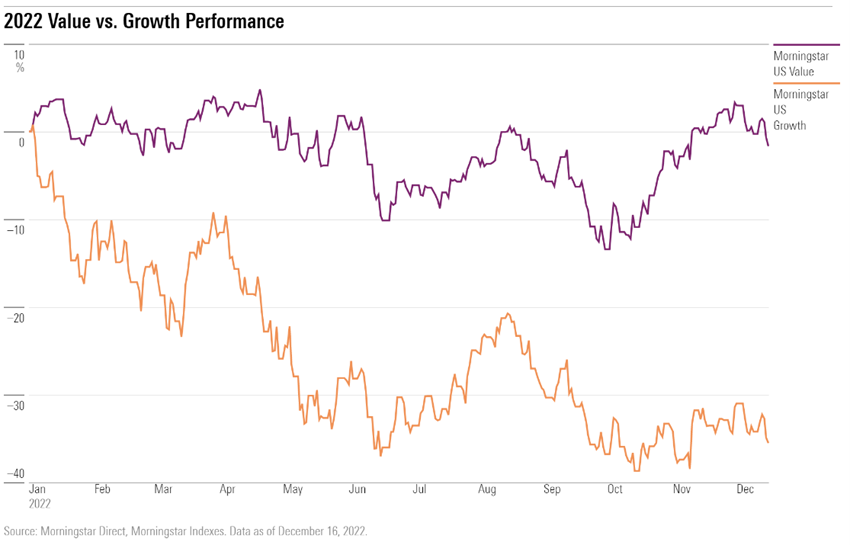

Em 2022, na mudança de ciclo económico, com menos crescimento, mais inflação, e taxas de juros mais altas, as ações de valor bateram claramente as de crescimento:

O índice de valor do S&P 500 Morningstar US Value teve um desempenho nulo e o índice de crescimento Morningstar US Growth caiu 33%.

Esta situação é natural e expectável.

O valor tem melhor comportamento do que o crescimento, em situações de retração e de abrandamento económico.

Em dois artigos anteriores apresentámos o significado e analisámos o comportamento dos investimentos de valor e de crescimento.

#3 As grandes capitalizações também estiveram um pouco melhor do que as pequenas e médias

As ações de grandes empresas, ou capitalizações, tiveram melhor desempenho do que as pequenas e médias capitalizações, conforme seria esperado num ambiente de maior aversão ao risco.

#4 Os investimentos da moda, como as ações meme, as cripto moedas, os fundos ARK e similares e as SPAC e até os IPO viveram momentos piores

Naturalmente, os investimentos da euforia, ou da moda, dos últimos anos foram os que tiveram as maiores perdas.

Provou-se que numa mudança de turno ou de ciclo quanto mais se sobe maior é a queda.

Esta situação era esperada, como dissemos nos vários artigos dedicados aos excessos dos mercados, ou irracionalidade financeira.

Referimos o que iria acontecer e como iria acabar quanto começou em meados de 2020 e mostrámos como se tem vindo a realizar no final de 2022.

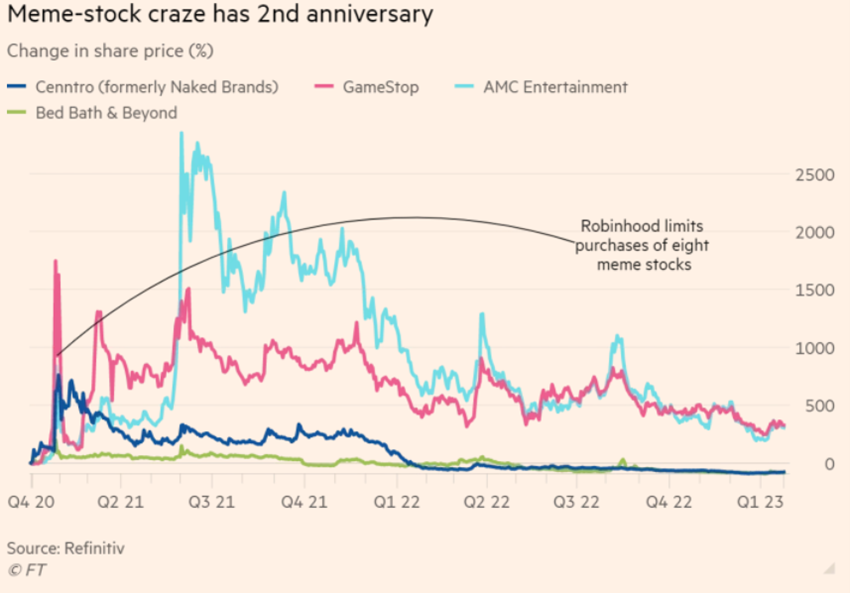

O que sucedeu às ações meme é bem ilustrativo destes excessos:

Estas ações meme são ações que estavam em grandes dificuldades financeiras no final de 2020.

De repente, um movimento de investidores mobilizado através das redes sociais deu origem a enormes volumes de compras e fez disparar os preços, beneficiando de serem ações com grandes posições curtas de investidores institucionais que foram cobertas para limitar os prejuízos.

Apenas 8 das principais ações meme – AMC, Gamestop, Bed Bath & Beyond, Naked Brands, Blackberry, Nokia, Koss e Express – chegaram a atingir uma valorização de 7,5 mil milhões de dólares no seu auge.

Algumas aproveitaram o momento e mobilizaram um total de 4,7 mil milhões de dólares.

Desde então, veio a correção.

A Bed Bath & Beyond anunciou que pode abrir falência.

Ainda assim há ações como a Gamestop e a AMC que mobilizaram capitais e que se mantêm muito acima dos valores de finais de 2020.

Quando a liquidez abunda, as empresas não rentáveis podem sobreviver por muito tempo, desde que se possam financiar no mercado de capitais, até ao ponto em que a música para.

Os fundos de investimento ARK geridos por Cathie Wood ganharam protagonismo em 2020 ao trazerem a ideia do investimento inovação para a mente dos investidores individuais e investirem em tecnologias consideradas disruptivas, com excelentes resultados nesse ano:

No entanto, muitas destas ações começaram a cair desde meados de 2021.

Só em 2022, o principal fundo, o ARK Innovation, perdeu 65% do valor.

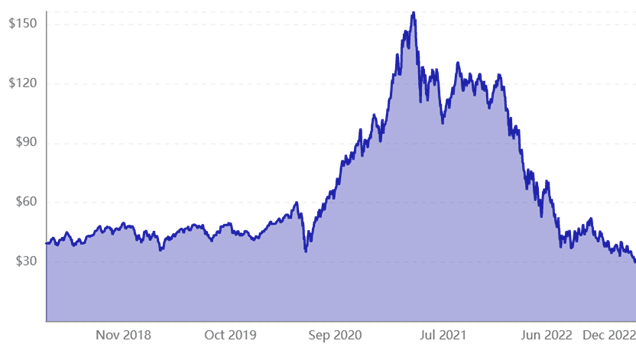

Por fim, a Bitcoin e as restantes criptomoedas tiveram um extraordinário desempenho entre 2020 e 2021.

Contudo, depois a Bitcoin perdeu 75% do valor desde o seu máximo:

O preço da Bitcoin foi atingido pelos colapsos das bolsas de cotação e pela regulação, fazendo desaparecer cerca de 2 biliões de capitalização das criptomoedas.

Mesmo assim, ainda há resquícios de que esta vasta onda especulativa ainda está viva.

No “rally” de janeiro, não se estranhou que as ações e os ativos que mais subiram foram precisamente aqueles que mais tinham caído, entre as quais, as ações meme, as detidas pelos fundos ARK e as criptomoedas.

Esta situação mostra a resistência dos investidores em geral face à deterioração económica, e dificulta o trabalho desenvolvido pela FED.

O uso e abuso dos IPO e das SPACs foi outra manifestação da euforia dos mercados.

Em jeito de conclusão, o ano de 2022 foi globalmente mau para os investimentos, mas ativos que tiveram melhores desempenhos do que outros.

Houve um padrão comum a este comportamento diferenciado.

Os setores, os estilos e os segmentos de mercado que mais caíram foram, grosso modo, aqueles que mais tinham subido nos anos anteriores.

Isto dá-nos o mote para o próximo artigo em que desenvolvemos o tema do ajustamento das avaliações dos vários ativos às atuais condições do mercado.