#1 Carteira de investimento core e carteira de investimento satélite

#2 Investimento a longo prazo e objetivo de rendibilidade média anual de 1,5 a 2 vezes o do mercado acionista

#3 Percentagem do património afeta à carteira satélite de 20% a 33%

#4 Repartição da carteira satélite por investimentos individuais em montantes fixos pré-definidos ou em pesos percentuais

#5 O bom senso ajuda a começar a definir o objeto dos investimentos

#6 O alinhamento ao peso dos mercados geográficos permite afinar mais um pouco esse objeto

#7 A estrutura dos mercados de capitais em termos de capitalização bolsista é também um elemento para afinação

#8 A utilidade das múltiplas listas de ações do mercado

#9 Dimensão do mercado, setores de atividade e tendências globais

#10 Foco na geração do valor através das vantagens competitivas duradouras e sustentáveis

#11 Importância do preço abaixo do valor justo e da margem de segurança

#12 O uso dos screens das ações

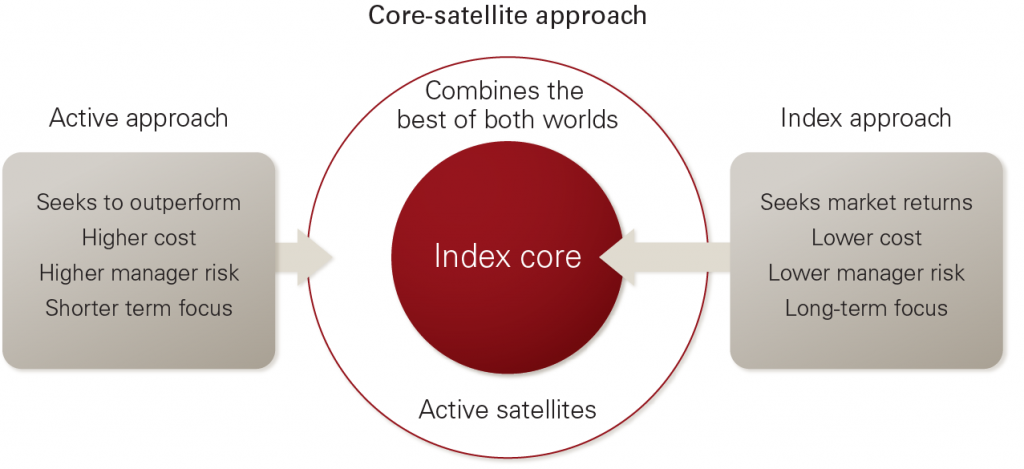

Num post anterior vimos que vale a pena complementar a nossa carteira de investimento nuclear ou core composta por fundos indexados dos ativos e mercados mundiais principais com uma carteira de investimentos satélites de gestão ativa, designadamente de investimento direto nalgumas ações de empresas de alto desempenho a médio e longo prazo.

São as chamadas ações vintage ou de crescimento secular.

Há dezenas de milhar de ações em todo o mundo por onde escolher. Como fazer a seleção?

Podemos começar com uma folha em branco e escrever nomes de empresas que nos dizem alguma coisa.

Outra opção é seguir as listas ou recomendações de investimento dos analistas do mercado dos principais bancos de investimento e outras grandes casas de investimento.

Uma outra hipótese é escutar as opiniões dos gurus de investimento das principais gestoras de ativos. Podemos conhecer a opinião de ambos nos canais televisivos CNBC ou Bloomberg.

Temos ainda a alternativa que consiste em ouvir as ideias e os conselhos dos amigos e de familiares mais conhecedores e especializados nestes assuntos.

Tudo isto faz sentido, e deve ser usado, mas para ser menos confuso e mais objetivo podemos tentar introduzir alguma ordem.

Por isso vamos adotar uma abordagem e de um método estruturado para a seleção do investimento direto em ações individuais, percebendo que para que este exercício seja bem feito ele deve observar algumas regras e critérios.

#1 Carteira de investimento core e carteira de investimento satélite

A primeira já referimos, mas nunca é demais repetir para não esquecermos.

Trata-se de investimentos secundários ou complementares, por oposição aos nucleares ou principais. Não os substituem, antes complementam-nos.

Os investimentos principais ou nucleares devem ser os indexados aos principais ativos e mercados geográficos e de baixo custo. O investimento direto em ações é um complemento ou satélite daqueles investimentos indexados.

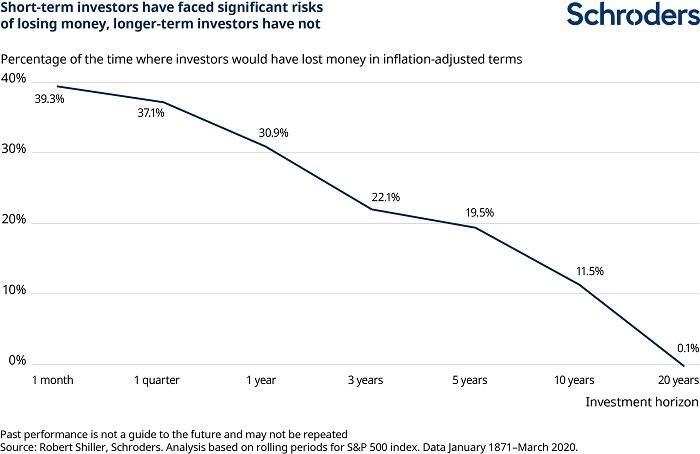

O investimento direto em ações que preconizamos é a muito longo prazo, por períodos de 20 a 30 anos.

Considera-se que o investidor comum não tem nem conhecimentos, nem qualificações e nem capacidades para gerar um rendimento superior em investimentos mais especulativos.

Acresce que se se admitisse um horizonte de curto prazo, ao risco da seleção de títulos somar-se-ia o risco da escolha do tempo de investimento do mercado, que se provou ter maus resultados para o investidor individual e até mesmo para os profissionais.

Relativamente à rendibilidade o objetivo deve ser ambicioso, não só para compensar o risco da diversificação como para ajudar a ter critério na escolha dos investimentos.

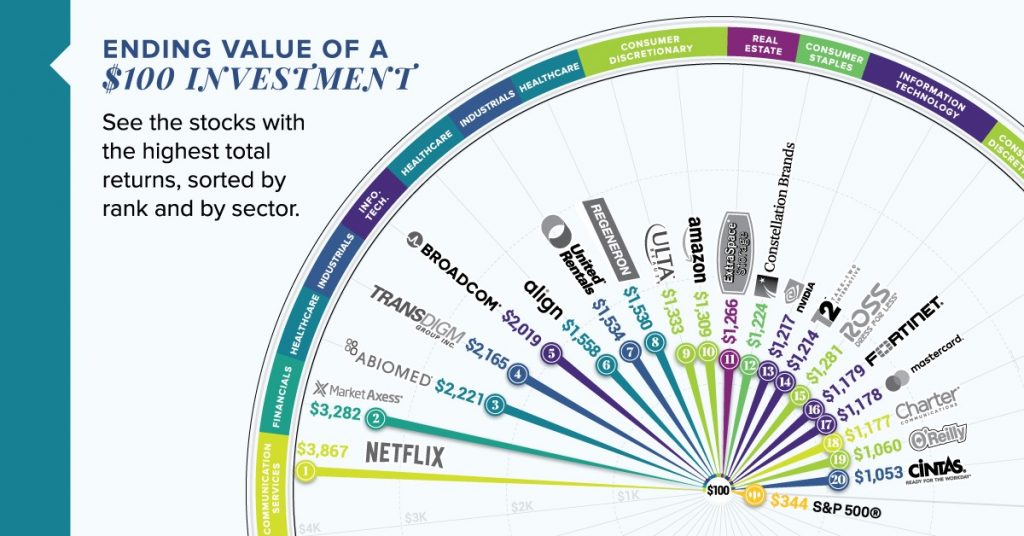

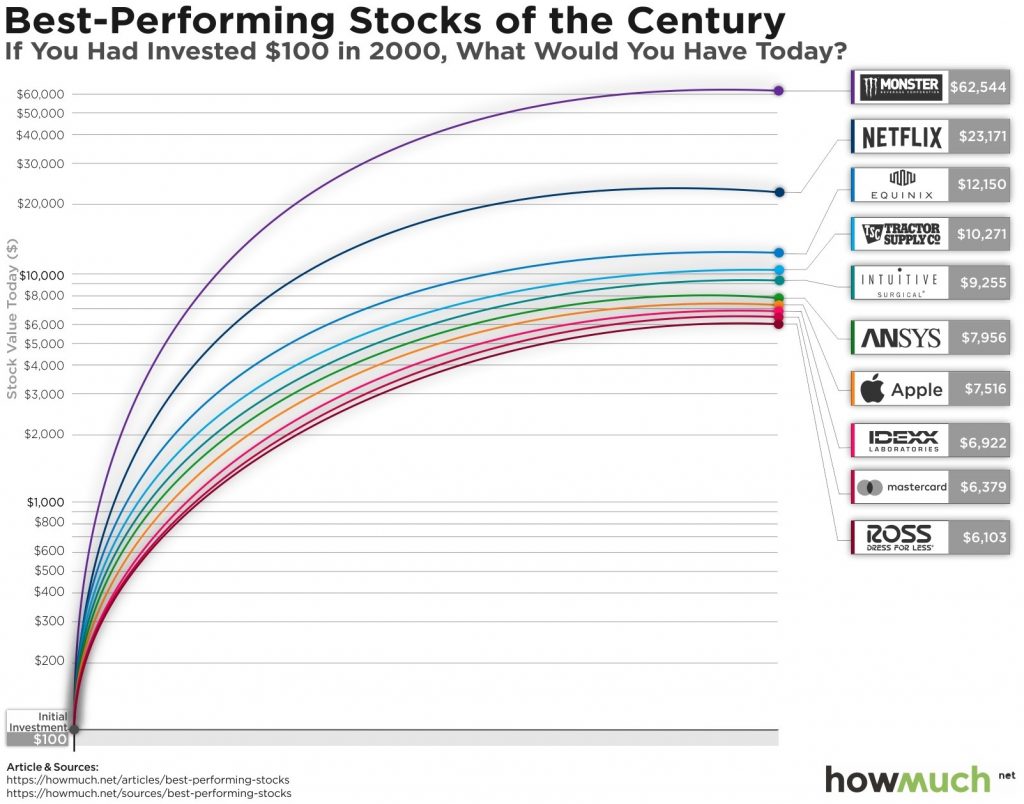

No artigo anterior vimos as rendibilidades que algumas das melhores ações proporcionaram nas últimas décadas.

Assim, considera-se que a rendibilidade média anual objetivo de cada investimento deve ser de 15% a 20% ao ano, ou seja 1,5 a 2 vezes a do mercado em geral.

Num artigo anterior vimos que investir numa ação com 20% de rendibilidade anual é igual a investir em 13 ações com rendibilidade de 10% (ou média do mercado) durante 30 anos.

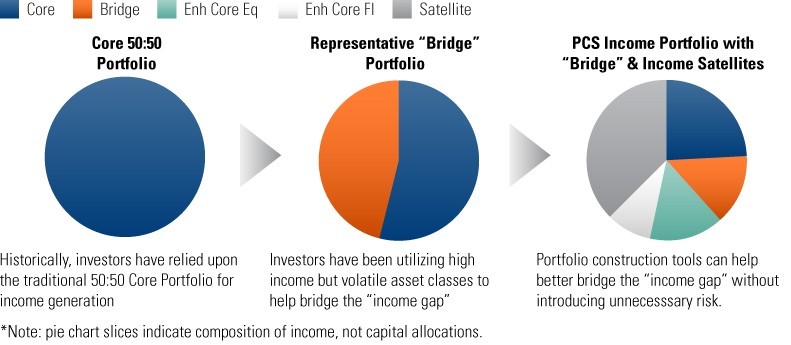

#3 Percentagem do património afeta à carteira satélite de 20% a 33%

Como corolário desta regra, torna-se necessário definir qual a percentagem do património que lhe deve ser afeta, o que depende de cada pessoa.

Esta percentagem depende do conhecimento, experiência, capacidade e disponibilidade de cada pessoa para realizar a gestão ativa dos investimentos.

De qualquer modo, consideramos que este investimento complementar ou satélite não deve exceder os 20% a 33% do património investido.

A questão seguinte é como devemos repartir este montante.

Os investimentos serão logicamente mais concentrados, até para se extraírem os seus benefícios. Contudo, deve haver alguma diversificação para se aumentarem as probabilidades de sucesso.

As possibilidades de distribuição são muitas. Desde investir um montante fixo pré-definido em cada empresa, por exemplo 1.000 dólares, até estabelecer que se farão entre 10 a 20 investimentos individuais, cada um podendo representar entre 5% e 10% da carteira.

#5 O bom senso ajuda a começar a definir o objeto dos investimentos

A seguir vem o aspeto de onde investir, ou seja, qual o universo de investimentos alvo.

Seguidamente, para escolhermos ações individuais temos que observar os 3 seguintes princípios de bom senso.

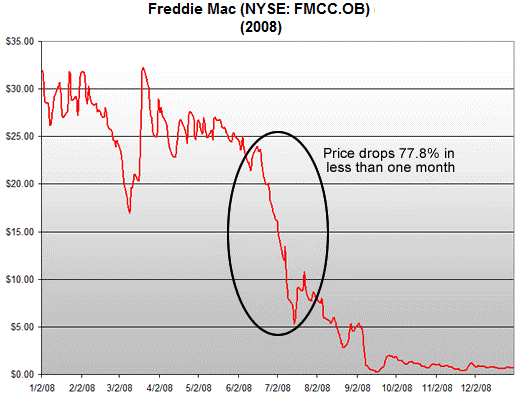

Em primeiro lugar, evitarmos ações com grande volatilidade. Nunca investirmos em ações de baixo valor unitário, as chamadas “penny stocks”, em ações com perdas acentuadas ou as “falling knives”, ou em ações com brusca valorização ou as “chasing stocks”.

Segundo, investirmos em empresas que percebemos e que tenham uma vantagem competitiva duradoura.

Terceiro e último, determinarmos o valor da ação e comprarmos as ações com alguma margem de segurança.

Nos próximos artigos veremos como podemos analisar as vantagens competitivas e abordaremos os principais métodos de avaliação das ações.

#6 O alinhamento ao peso dos mercados geográficos permite afinar mais um pouco esse objeto

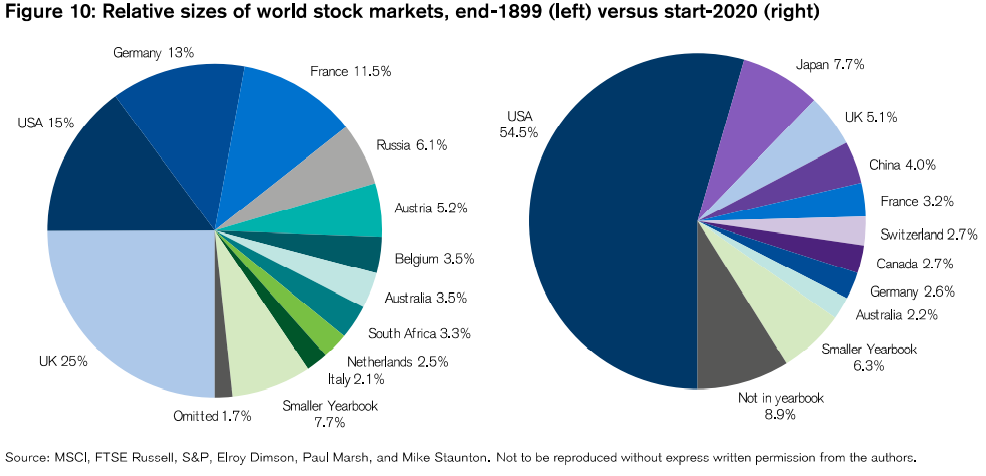

É também útil ter um foco geográfico. Para o investidor em geral, que não tem qualquer vantagem de conhecimento relativamente às ações do seu país, o melhor é adotar o critério do peso do mercado acionista mundial.

Os EUA têm um peso superior a 60%, o Japão de 10%, a Zona Euro de 15%, e tudo o resto 15%. Nesta lógica, os EUA devem ter uma representação nos investimentos de 6:10, e assim sucessivamente.

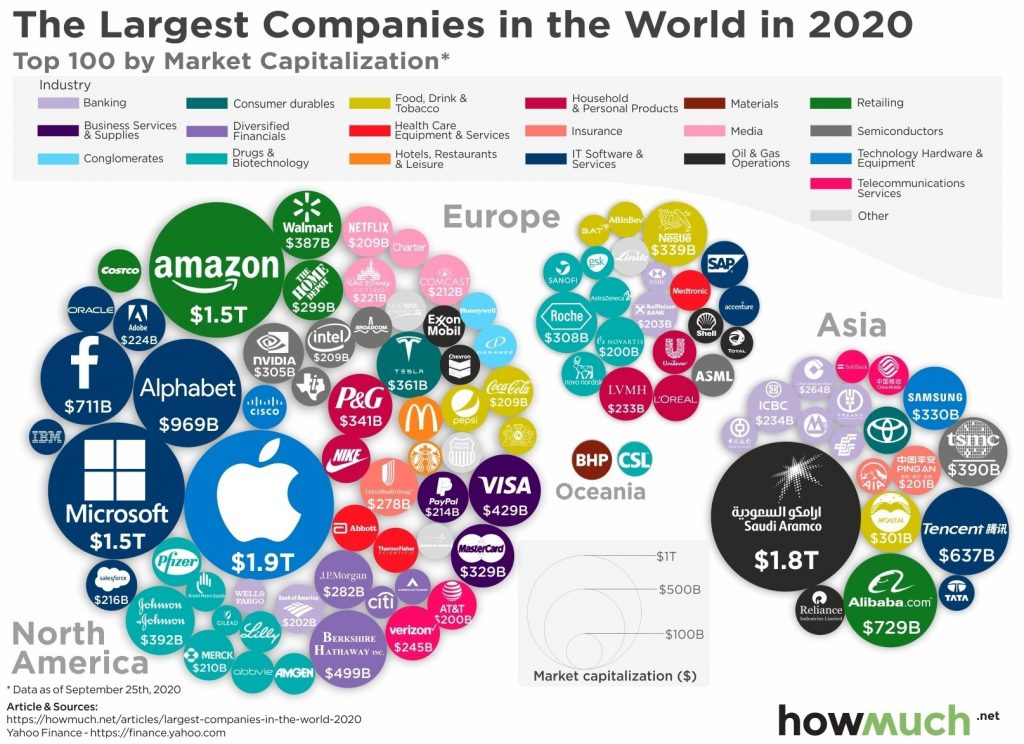

Faz todo o sentido que os EUA tenham um peso predominante, inclusive até superior ao seu peso nos índices globais. Além de serem o maior mercado mundial, são o mais eficiente, o que tem mais informação e aquele em que tem um maior número de empresas de maior capitalização mundial e de maior crescimento das valorizações.

O investimento em ações de empresas de grande, média ou baixa capitalização tem associado diferentes graus de risco.

A escolha da grelha de capitalização deve ser equilibrada, por duas razões.

Por um lado, uma vez que este investimento é pouco diversificado, considera-se que se deve procurar evitar as capitalizações muito pequenas, por exemplo inferiores a $1Bn. Aliás, dum modo geral, quanto mais pequena for a empresa menos informação existe sobre a mesma e mais difícil é fazer a análise.

Por outro lado, também é difícil prever que as mega capitalizações, consigam proporcionar as rendibilidades superiores a longo prazo que ambicionamos

Preferencialmente devem ser empresas que apresentam resultados positivos e de forte crescimento.

Nos links seguintes obtemos informação sintética sobre aa ações integrantes do principal índice de ações mundial, o S&P 500:

https://www.spglobal.com/spdji/en/indices/equity/sp-500/#overview

https://fknol.com/list/market-cap-sp-500-index-companies.php

#8 A utilidade das múltiplas listas de ações do mercado

As listas de ações do mercado podem constituir mais um elemento de afinação do universo.

Estas listas são úteis não para serem seguidas de forma cega, mas sim porque contêm em si mesmas, informação relevante. São empresas que são objeto de notícia e comentário, portanto, estão no alvo da informação dos investidores do mercado, seja porque já se valorizaram ou porque o seu potencial pode ser elevado.

O que é necessário é que o investidor forme e tenha um espírito crítico relativamente às mesmas.

Temos as listas das ações do S&P 500 que mais de valorizaram no último ano, 3 anos, 5, 10, 20 e 30 anos, ou desde a sua criação. Temos ainda as listas das recomendações dos analistas financeiros, dos gurus, dos gestores, dos familiares e amigos. Toda esta informação chega-nos diariamente através de contatos pessoais, ou está acessível pela internet ou televisão.

Noutros artigos iremos ver algumas destas listas de ações.

#9 Dimensão do mercado, setores de atividade e tendências globais

As empresas devem atuar ou vir a poder atuar em mercados de grande dimensão para que o seu crescimento se possa expandir com o crescimento do mercado e a empresa possa beneficiar de economias de escala. Assim, as empresas devem, preferencialmente, ter uma escala global.

Nem todos os setores de atividade oferecem as mesmas possibilidades de valorização. Por exemplo, as empresas do setor tecnológico são mais atrativas à partida do que as empresas das indústrias de matérias-primas ou de materiais de construção.

As tendências globais também são importantes. A demografia pelo envelhecimento demográfico e a transferência geracional de riqueza, as alterações climáticas e o transporte, a mobilidade, a digitalização e a comunicação, as ciências da saúde, o lazer e o bem-estar, são fatores que alteram mercados, criam novos mercados e são objeto de inovação incessante com novos projetos empresariais.

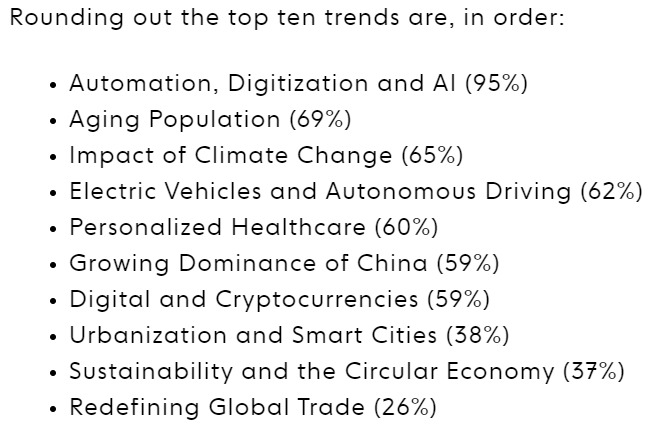

Num inquérito realizado em 2020, os principais gestores profissionais de ativos mundiais indicaram as seguintes 10 maiores tendências globais relevantes para o investimento:

#10 Foco na geração do valor através das vantagens competitivas duradouras e sustentáveis

‘It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price’ – Warren Buffett

O foco na escolha das empresas deve ser a seleção de negócios com vantagens competitivas duradouras e sustentáveis.

Num artigo subsequente, apresentaremos os aspetos que constituem os principais determinantes das vantagens competitivas sustentáveis.

#11 Importância do preço abaixo do valor justo e da margem de segurança

Long ago, Ben Graham taught me that – Price is what you pay; value is what you get. Whether we’re talking about socks or stocks, I like buying quality merchandise when it is marked down. – Warren Buffett, 2008 letter to the Berkshire Hathaway’s shareholders

‘The three most important words in investing are margin of safety’ – Warren Buffett

As vantagens competitivas são condições necessárias, mas não são suficientes.

Da mesma forma que não vale a pena comprarmos empresas sem vantagens a um preço baixo também não faz sentido investirmos em empresas com vantagens competitivas, mas a um preço excessivo.

O preço deve tomar como referência o valor justo da empresa no valor da aquisição e com alguma margem de segurança. Daí ser necessário dominar os critérios básicos de avaliação de empresas.

Este aspeto também será analisado num artigo seguinte no qual abordaremos as questões de avaliação de empresas.

#12 O uso dos screens das ações

Se tivermos tempo e quisermos ir mais além podemos usar as aplicações de “screens” de informação do mercado disponíveis, algumas das quais são gratuitas.

Uma das entidades é a Morningstar e a sua informação pública para a Apple é a seguinte:

Apresentaremos estas aplicações num próximo artigo.

https://www.morningstar.com/stocks/xnas/aapl/quote

Em resumo, temos um total de 12 regras ou passos para selecionar as ações individuais.