#1 Portefeuille d’investissement de base et portefeuille d’investissement satellite

#2 Investissement à long terme et objectif de rentabilité annuelle moyenne de 1,5 à 2 fois celui du marché boursier

#3 Le pourcentage d’actifs fiannciers affecte au portefeuille satellite de 20% à 33%

#4 Répartition du portefeuille satellite par investissements individuels en montants forfaitaires prédéfinis ou en pourcentages

#5 Le bon sens vous aide à commencer à définir l’objet des investissements

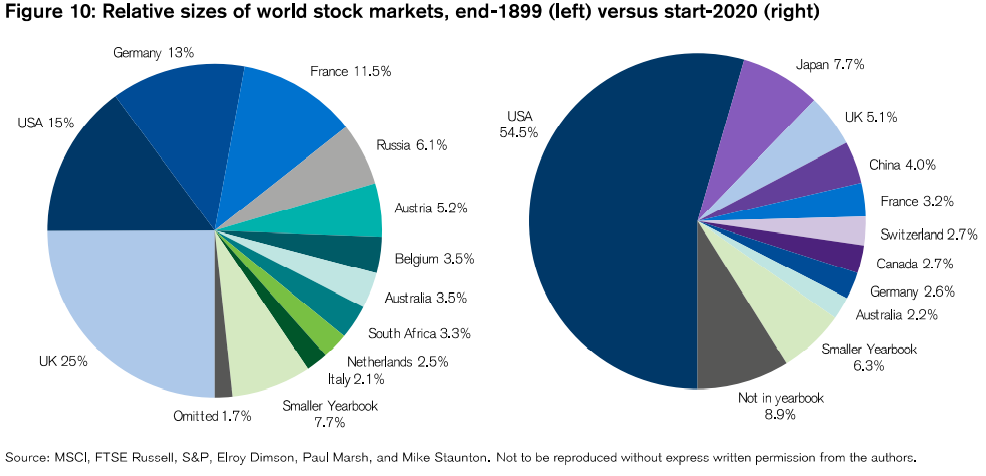

#6 L’alignement sur le poids des marchés géographiques vous permet d’affiner un peu plus cet objet

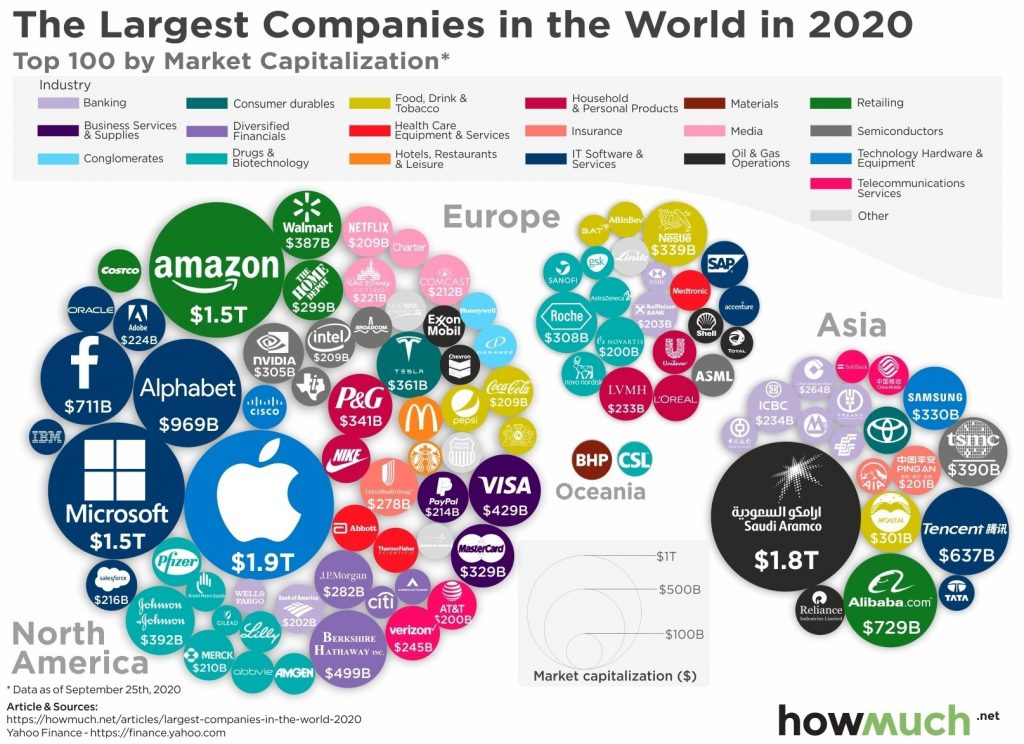

# 7 La structure des marchés de capitaux en termes de capitalisation boursière est également un élément de réglage

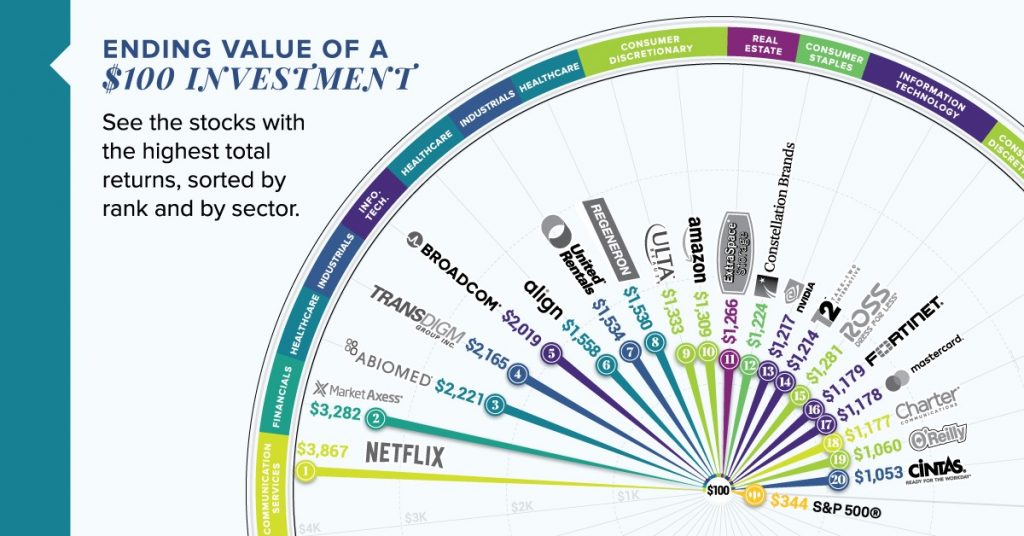

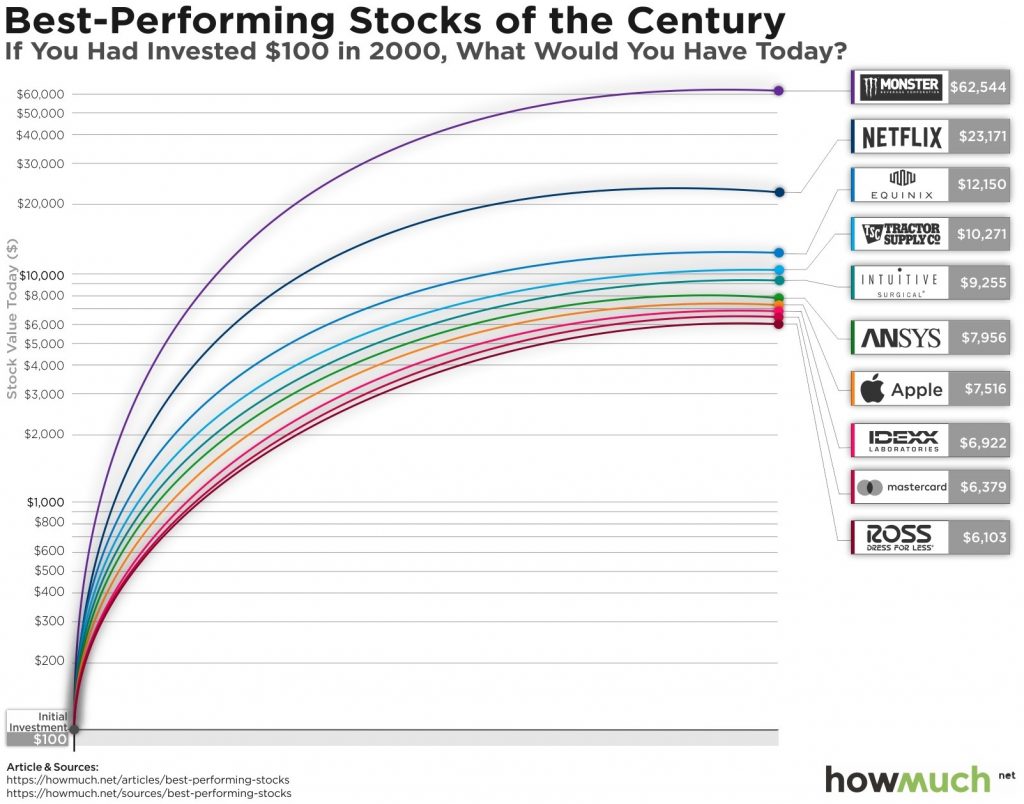

# 8 L’utilité de plusieurs listes d’actions sur le marché

#9 Taille du marché, secteurs d’activité et tendances mondiales

#10 Mettre l’accent sur la création de valeur grâce à des avantages concurrentiels durables

#11 Importance du prix en dessous de la juste valeur et de la marge de sécurité

#12 L’utilisation d’écrans des actions

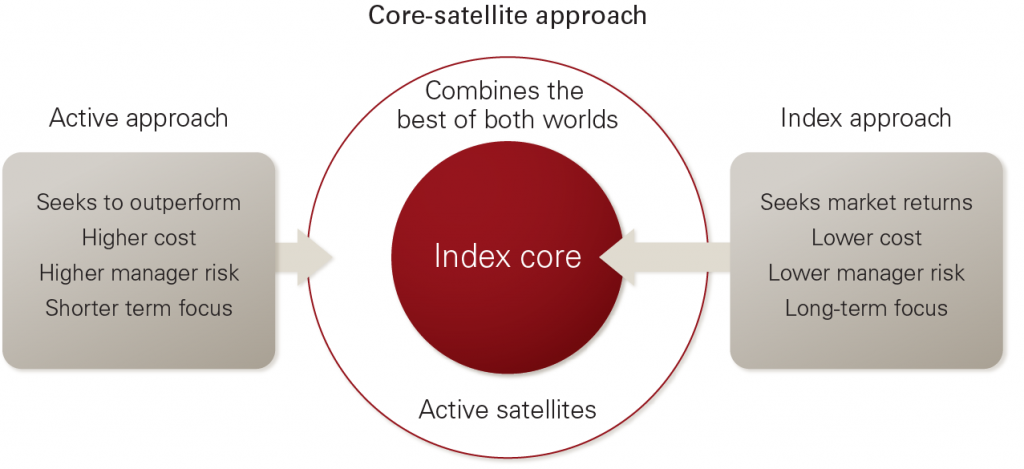

Dans un article précédent, nous avons vu qu’il vaut la peine de compléter notre portefeuille d’investissement de base ou nucléaire composé de fonds indiciels des principaux actifs et marchés mondiaux avec un portefeuille d’investissements satellites de gestion active, y compris des investissements directs dans certaines actions de sociétés à haute performance à moyen et long terme.

C’est ce qu’on appelle des actions vintage ou de croissance séculaire.

Il y a des dizaines de milliers d’actions à travers le monde à choisir. Comment faire la sélection ?

Nous pouvons commencer avec une feuille blanche et écrire des noms d’entreprise qui nous disent quelque chose.

Une autre option consiste à suivre les listes ou les recommandations d’investissement des analystes de marché des grandes banques d’investissement et d’autres grandes sociétés d’investissement.

Une autre hypothèse est d’écouter les opinions des gourous de l’investissement des principaux gestionnaires d’actifs. Nous pouvons connaître l’opinion des deux sur les chaînes de télévision CNBC ou Bloomberg.

Nous avons également l’alternative d’écouter les idées et les conseils d’amis et de membres de la famille qui sont plus compétents et spécialisés dans ces questions.

Tout cela a du sens, et devrait être utilisé, mais pour être moins confus et plus objectif, nous pouvons essayer d’introduire un peu d’ordre.

Par conséquent, nous adopterons une approche et une méthode structurée pour la sélection des investissements directs dans des actions individuelles, en réalisant que pour que cet exercice soit bien fait, il doit respecter certaines règles et certains critères.

#1 Portefeuille d’investissement de base et portefeuille d’investissement satellite

Le premier que nous avons déjà mentionné, mais il n’est jamais trop à répéter pour que nous n’oubliions pas.

Il s’agit d’investissements secondaires ou complémentaires, par opposition aux investissements nucléaires ou majeurs. Ils ne les remplacent pas, mais ils les complètent.

Les investissements de base base devraient être ceux indexés sur des actifs et des marchés géographiques clés et à faible coût. L’investissement direct dans les actions est un complément ou un satellite de ces investissements indexés.

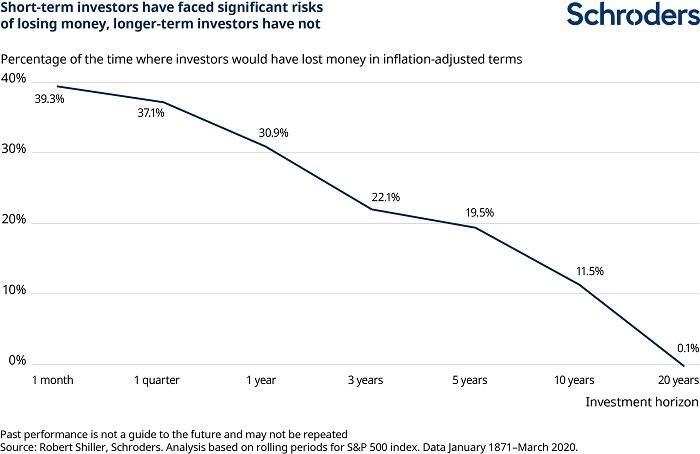

L’investissement direct dans les actions que nous préconisons est à très long terme, pour des périodes de 20 à 30 ans.

L’investisseur ordinaire est considéré comme n’ayant ni les connaissances, ni les qualifications, ni la capacité de générer un rendement plus élevé sur des investissements plus spéculatifs.

De plus, si un horizon à court terme était admis, le risque de sélection de titres s’ajouterait au risque de choix du temps d’investissement sur le marché, ce qui s’est avéré avoir de mauvais résultats pour l’investisseur individuel et même pour les professionnels.

En ce qui concerne la rentabilité, l’objectif doit être ambitieux, non seulement pour compenser le risque de diversification, mais aussi pour aider à avoir une discrétion dans le choix des investissements.

Dans l’article précédent, nous avons vu les rendements que certaines des meilleures actions ont fournis au cours des dernières décennies.

Ainsi, la rentabilité annuelle cible moyenne de chaque investissement devrait être de 15% à 20% par an, soit 1,5 à 2 fois celle du marché en général.

Dans un article précédent, nous avons vu qu’investir dans une action avec une rentabilité annuelle de 20% équivaut à investir dans 13 actions avec un rendement de 10% (ou moyenne du marché) pendant 30 ans.

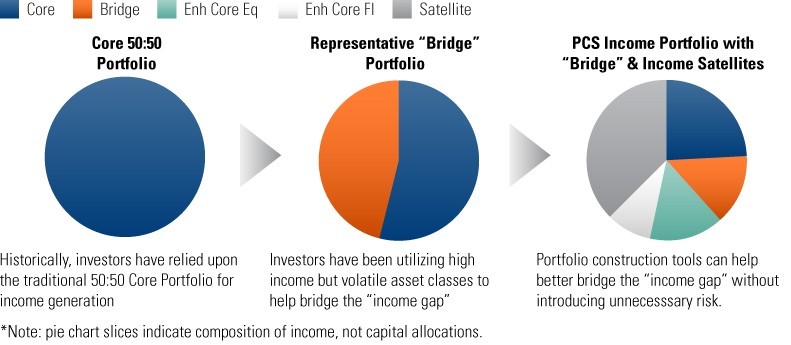

#3 Le pourcentage d’actifs financiers affecte au portefeuille satellite de 20% à 33%

En corollaire de cette règle, il est nécessaire de définir quel pourcentage des actifs à affecter, qui dépend de chaque personne.

Ce pourcentage dépend des connaissances, de l’expérience, de la capacité et de la disponibilité de chaque personne pour effectuer la gestion active des investissements.

Dans tous les cas, nous considérons que cet investissement supplémentaire ou satellite ne doit pas dépasser 20% à 33% des actifs investis.

La question suivante est de savoir comment nous devrions additionner ce montant.

Les investissements seront logiquement plus concentrés, même pour en extraire les bénéfices. Cependant, il doit y avoir une certaine diversification pour augmenter les chances de succès.

Les possibilités de distribution sont nombreuses. Qu’il s’agisse d’investir un montant forfaitaire prédéfini dans chaque entreprise, par exemple 1 000 $, ou d’établir qu’entre 10 et 20 investissements individuels seront effectués, chacun représentant entre 5% et 10% du portefeuille.

#5 Le bon sens vous aide à commencer à définir l’objet des investissements

Ce qui suit est l’aspect de l’endroit où investir, c’est-à-dire quel univers d’investissements ciblés.

Ensuite, pour choisir des actions individuelles, nous devons observer les 3 principes de bon sens suivants.

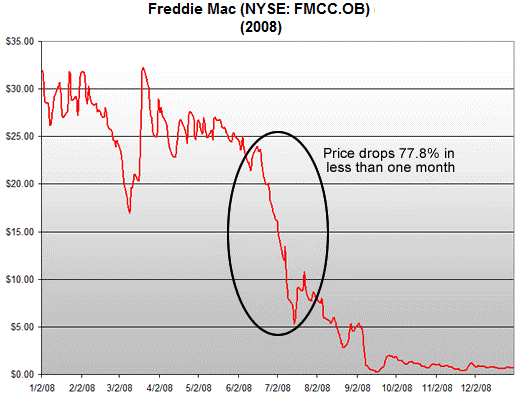

Tout d’abord, nous évitons les actions très volatiles. N’investissez jamais dans des actions de faible valeur unitaire, appelées « penny stocks », des actions avec des pertes importantes ou des couteaux en baisse, ou des actions avec une forte appréciation ou à la poursuite des actions.

Deuxièmement, nous investissons dans des entreprises que nous percevons et qui ont un avantage concurrentiel durable.

Troisièmement, nous déterminons la valeur de l’action et achetons les actions avec une certaine marge de sécurité.

Dans les prochains articles, nous verrons comment nous pouvons analyser les avantages concurrentiels et discuter des principales méthodes d’évaluation des actions.

#6 L’alignement sur le poids des marchés géographiques vous permet d’affiner un peu plus cet objet

Il est également utile d’avoir une orientation géographique. Pour l’investisseur en général, qui n’a aucun avantage de connaissance par rapport aux actions de son pays, il est préférable d’adopter le critère du poids du marché mondial des actionnaires.

Les États-Unies ont un poids de plus de 60%, le Japon de 10%, la zone Euro de 15% et tout le reste de 15%. Dans cette logique, les États-Unis doivent avoir une représentation en investissements de 6:10, et ainsi de suite.

Il est tout à fait logique que les États-Unis aient un poids prédominant, encore plus élevé que leur poids dans les indices mondiaux. En plus d’être le plus grand marché au monde, ils sont les plus efficaces, ceux qui contiennent le plus d’informations et ceux qui comptent le plus grand nombre d’entreprises avec la plus grande capitalisation au monde et la plus forte croissance des valorisations.

L’investissement dans des actions de grandes, moyennes ou basses capitalisations a associé divers degrés de risque.

Le choix de la grille de capitalisation doit être équilibré pour deux raisons.

D’une part, comme cet investissement n’est pas très diversifié, on considère qu’il faut essayer d’éviter de très petites capitalisations, par exemple moins de 1 milliard de dollars. De plus, en général, plus l’entreprise est petite, moins il y a d’informations à son sujet et plus il est difficile de faire l’analyse.

D’autre part, il est également difficile de prédire que les méga capitalisations offriront les rendements à long terme plus élevés auxquels nous aspirons.

De préférence, il devrait s’agir d’entreprises qui ont des résultats positifs et une forte croissance.

Dans les liens suivants, nous obtenons des informations synthétiques sur les actions a a qui font partie du principal indice boursier mondial, le S&P 500:

https://www.spglobal.com/spdji/en/indices/equity/sp-500/#overview

https://fknol.com/list/market-cap-sp-500-index-companies.php

# 8 L’utilité de plusieurs listes d’actions sur le marché

Les listes d’actions du marché peuvent être un autre élément de la mise en place de l’univers.

Ces listes sont utiles pour ne pas être suivies aveuglément, mais plutôt parce qu’elles contiennent des informations pertinentes en elles-mêmes. Ce sont des entreprises qui font l’objet de nouvelles et de commentaires, par conséquent, qui sont la cible d’informations de la part des investisseurs du marché, soit parce qu’elles se sont déjà valorisées, soit parce que leur potentiel peut être élevé. Ce qu’il faut, c’est que l’investisseur se forme et ait un esprit critique à son égard.

Nous avons des listes des actions du S&P 500 qui ont été les plus valorisées au cours de la dernière année, 3 ans, 5, 10, 20 et 30 ans, ou depuis sa création. Nous avons également des listes des recommandations des analystes financiers, des gourous, des gestionnaires, de la famille et des amis. Toutes ces informations arrivent quotidiennement par le biais de contacts personnels, ou sont accessibles par Internet ou la télévision.

Dans d’autres articles, nous verrons certaines de ces listes d’actions.

#9 Taille du marché, secteurs d’activité et tendances mondiales

Les entreprises doivent agir ou être en mesure d’opérer sur de grands marchés afin que leur croissance puisse se développer avec la croissance du marché et que l’entreprise puisse bénéficier d’économies d’échelle. Ainsi, les entreprises devraient de préférence avoir une échelle mondiale.

Tous les secteurs d’activité n’offrent pas les mêmes possibilités de valorisation. Par exemple, les entreprises du secteur de la technologie sont d’abord plus attrayantes que les entreprises des industries des matières premières ou des matériaux de construction.

Les tendances mondiales sont également importantes. La démographie du vieux vieillissement et le transfert de richesse générationnelle, le changement climatique et les transports, la mobilité, la numérisation et la communication, les sciences de la santé, les loisirs et le bien-être sont des facteurs qui modifient les marchés, créent de nouveaux marchés et font l’objet d’innovations incessantes avec de nouveaux projets commerciaux.

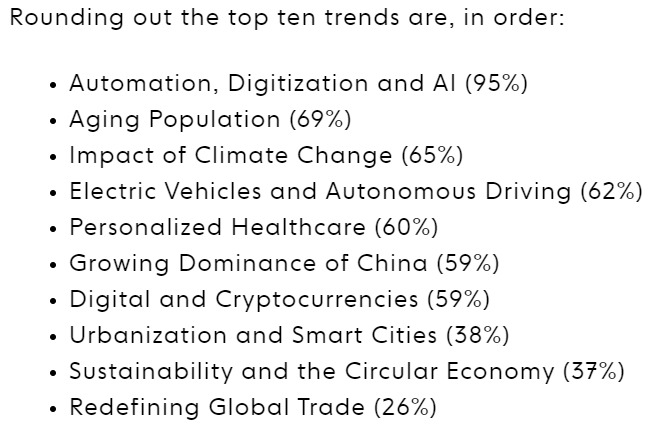

Dans une enquête menée en 2020, les principaux gestionnaires d’actifs professionnels du monde ont indiqué les 10 grandes tendances mondiales suivantes en matière d’investissement :

#10 Mettre l’accent sur la création de valeur grâce à des avantages concurrentiels durables

« Il est de loin préférable d’acheter une entreprise merveilleuse à un prix équitable qu’une entreprise équitable à un prix merveilleux » – Warren Buffett

L’accent mis sur le choix des entreprises devrait être la sélection d’entreprises présentant des avantages concurrentiels durables et durables.

Dans un prochain article, nous présenterons les aspects qui sont les principaux déterminants des avantages concurrentiels durables.

#11 Importance du prix en dessous de la juste valeur et de la marge de sécurité

Il y a longtemps, Ben Graham m’a appris que – le prix est ce que vous payez; la valeur est ce que vous obtenez. Qu’il s’agisse de chaussettes ou de stocks, j’aime acheter des marchandises de qualité lorsqu’elles sont dépréciées. – Warren Buffett, lettre de 2008 aux actionnaires de Berkshire Hathaway

« Les trois mots les plus importants en matière d’investissement sont la marge de sécurité » – Warren Buffett

Les avantages concurrentiels sont des conditions nécessaires, mais ils ne suffisent pas.

De la même manière qu’il ne vaut pas la peine d’acheter des entreprises sans avantages à bas prix, cela n’a pas non plus de sens d’investir dans des entreprises ayant des avantages concurrentiels, mais à un prix excessif.

Le prix doit prendre comme référence la juste valeur de la société dans la valeur de l’acquisition et avec une certaine marge de sécurité. C’est pourquoi il est nécessaire de maîtriser les critères de base pour évaluer les entreprises.

Cela sera également examiné dans un article suivant dans lequel nous aborderons les questions d’évaluation des entreprises.

#12 L’utilisation d’écrans des actions

Si nous avons le temps et que nous voulons aller plus loin, nous pouvons utiliser les applications d’écrans d’information sur le marché disponibles, dont certaines sont gratuites.

L’une des entités est Morningstar et ses informations publiques pour Apple sont les suivantes:

Nous présenterons ces applications dans un prochain article.

https://www.morningstar.com/stocks/xnas/aapl/quote

En résumé, nous avons un total de 12 règles ou étapes pour sélectionner des actions individuelles.