Alguns escândalos empresariais e uma crescente consciência para os efeitos das alterações climáticas despertaram o interesse dos investidores pelo investimento sustentável

Principais preocupações, motivações e estratégias dos investidores institucionais e os particulares em termos do investimento sustentável

A partir de 2020 os investidores acentuaram as suas estratégias orientadas para o investimento sustentável e favoreceram a transição disruptiva para a mobilidade elétrica

Alguns escândalos empresariais e uma crescente consciência para os efeitos das alterações climáticas despertaram o interesse dos investidores pelo investimento sustentável

Como vimos, foram as iniciativas desenvolvidas pela ONU orientadas para o desenvolvimento sustentável no mundo, no virar do milénio, que colocaram, definitivamente, o tema do investimento sustentável na agenda da comunidade financeira.

Estas foram simultaneamente o impulso e a construção da arquitetura, em torno do ESG ou Ambiente, Social e Governança, que serve de base à construção da sustentabilidade nossos dias.

Mas estes temas já vinham de trás.

O tema da Governança foi despertado com os grandes escândalos corporativos e de grande impacte mediático da década de 1980 nos EUA, como as falências da Enron e Worldcom.

Estes escândalos estiveram na origem da lei de Sarbanes-Oxley de 2005 que visa garantir a criação de mecanismos de auditoria e segurança confiáveis nas empresas, de modo a mitigar os riscos dos negócios, evitar a ocorrência de fraudes, e garantir a transparência na gestão das empresas.

O tema do Ambiente e das alterações climáticas passa da comunidade científica para a nossa vida quotidiana na década seguinte, de 1990, com o multiplicar de uma sucessão de desastres naturais e outros eventos negativos que provocaram destruição e degradação da vida em todo mundo, entre terramotos, inundações, secas, contaminação, poluição e ruído.

O terramoto Katrina de 2005 e o derrame petrolífero no Golfo do México pela BP conhecido como o caso Deepwater de 2010 são apenas dois exemplos.

Com o intensificar dos sucessivos desastres naturais surgiu o acordo de Paris, o tratado no âmbito da Convenção-Quadro das Nações Unidas sobre a Mudança do Clima (CQNUMC) que visa reger as medidas de redução de emissão de gases estufa a partir de 2020, a fim de conter o aquecimento global, num contexto de desenvolvimento sustentável, e que foi negociado e aprovado em 2015.

O tema do Social, ou da discriminação e igualdade, ainda vem de mais longe. Tem mais de um século com os problemas raciais nos EUA e noutros países, e do combate das mulheres para um tratamento igualitário um pouco por todo o mundo.

Os temas raciais estiveram na agenda política quando da Guerra da Secessão nos EUA, do nazismo de Hitler na Alemanha de 1930 e no ativismo pelos direitos civis de Martin Luther King de 1955.

A luta pela igualdade de direitos das mulheres começa com os movimentos pelo direito de voto das Sufragistas no Reino Unido no início do século XX fundados por Emmeline Pankurst, tendo-se estendido a outras áreas como os direitos iguais na educação, nos salários e carreira, etc.

Nos últimos anos, têm vindo a ser feitos os primeiros inquéritos sobre a forma como o investimento sustentável é aplicado pelos investidores institucionais e individuais.

Estes estudos nem sempre chegam aos com os mesmos resultados, seja porque a base de inquiridos é diferente, seja porque a estas matérias ainda estão muito confusas e a dar os primeiros passos junto dos investidores e da indústria em geral. No entanto vale a pena investigar, conhecer e analisar os seus resultados.

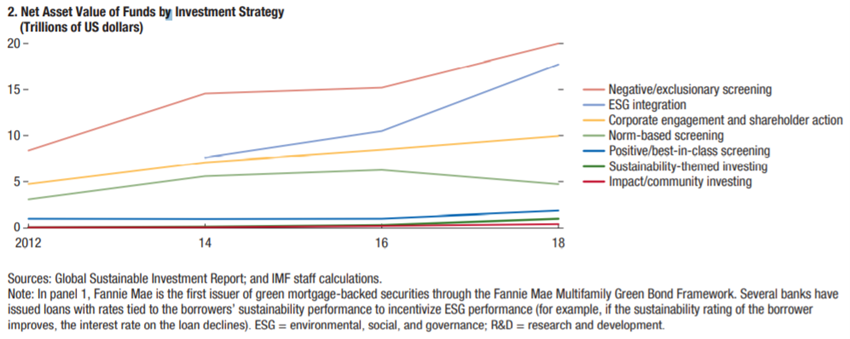

Num artigo anterior vimos as estratégias de investimento sustentável mais usadas pelos maiores investidores institucionais são as seguintes:

As principais estratégias usadas são a exclusão dos casos negativos, logo seguida por uma crescente integração ESG nos processos de investimento, surgindo depois e mais distantes a inclusão mais seletiva e o ativismo dos investidores.

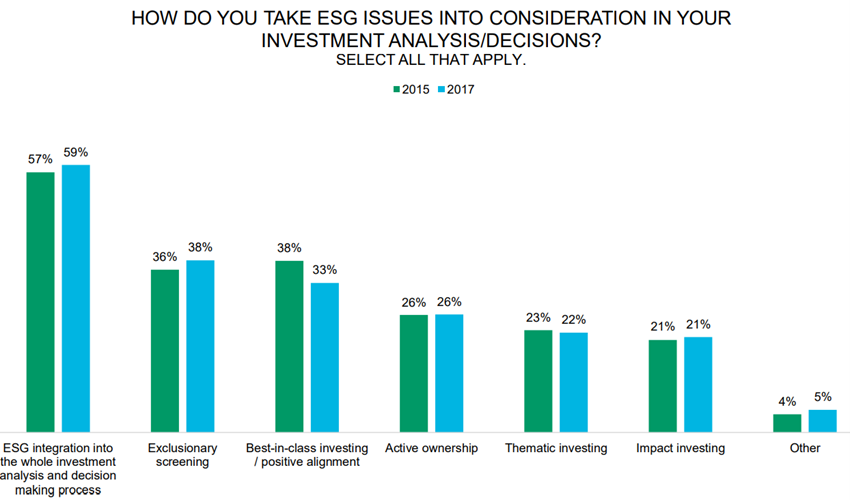

O CFA fez um dos inquéritos mais robustos sobre estas matérias em 2017, inquirindo quase 50,000 associados e tendo obtido 1,588 respostas válidas.

A mesma questão sobre as estratégias usadas teve os seguintes resultados:

Em primeiro lugar surge a integração do ESG, seguida da exclusão negativa e inclusão positiva ao mesmo nível, e depois pelo ativismo e investimento temático.

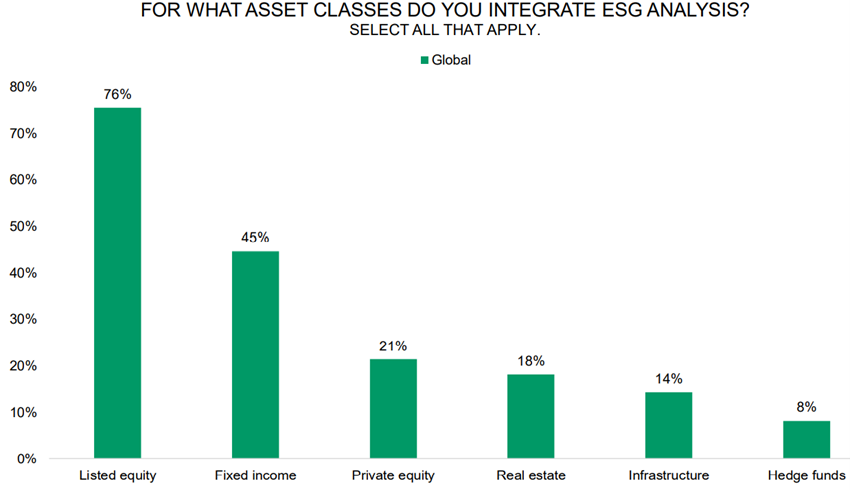

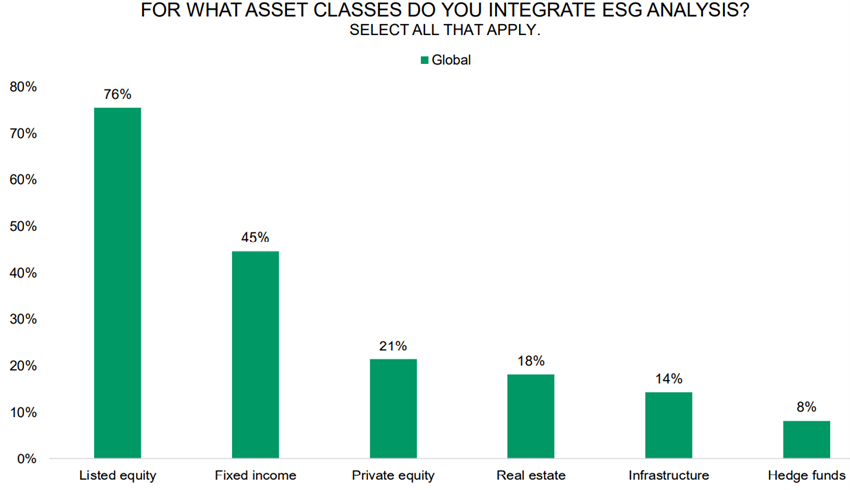

As classes de ativos em que há maior integração do investimento sustentável em ESG nos processos são:

As ações dominam com 76%, seguidas das obrigações com 74%. As percentagens de incorporação do ESG em “private equity”, imobiliário, infraestrutura e nos “hedge funds” são muito mais baixas.

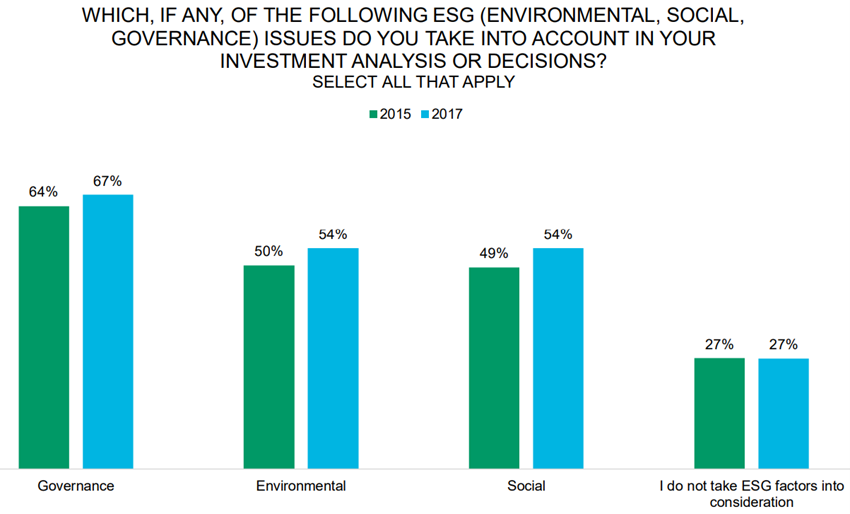

Em termos do grau de importância dos fatores tomados em consideração as respostas foram:

73% consideram os aspetos de ESG no seu processo de análise e investimento, sendo a governança a mais importante com 67%, seguida do ambiente e do social com os mesmos 54%.

Quanto aos temas que os gestores consideram ter mais impacto nos mercados financeiros:

Os inquiridos privilegiam a responsabilidade da gestão (72%) e o capital humano (65%). Seguem-se a degradação do ambiente, as tendências demográficas, a escassez de recursos, remuneração da gestão e alterações climáticas com entre 53% e 62%. Por fim, surge a cadeia de abastecimento e diversidade da gestão com entre 42% e 49%.

Sobre as razões que os motivam para o investimento sustentável:

65% dos gestores disseram que o mais importante era ajudar na gestão dos riscos dos investimentos, e 45% consideram que o fazem em resposta às exigências dos investidores.

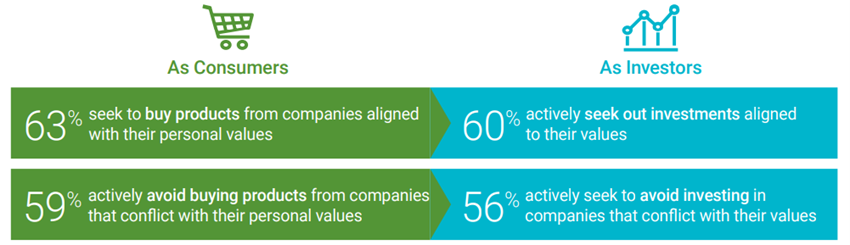

Um estudo de 2018 feito pela Natixis com uma vasta abrangência em todo o mundo, integrando resultados de 4 inquéritos a profissionais do setor financeiro, investidores individuais, investidores institucionais e investidores profissionais em fundos de investimento, cobrindo um total de mais de 10,000 inquiridos, de mais de 28 países, da América do Norte, América Latina, Europa e Médio Oriente concluiu que a atuação dos investidores se confunde com a dos consumidores:

Tal como os consumidores os investidores envolvem-se no investimento sustentável de ESG para verem realizados valores pessoais, e simultaneamente melhorarem as expetativas de desempenho financeiro.

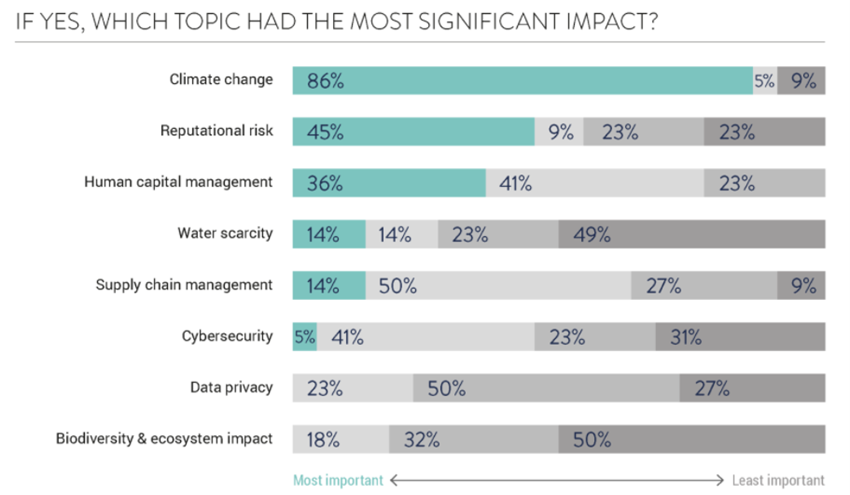

Relativamente aos tópicos mais importante os resultados foram:

As alterações climáticas são vistas como o aspeto mais importante com 86%, seguidas do risco reputacional com 45% e da gestão do capital humano com 36%. Além disso, a gestão do capital humano tem sido o principal aspeto sublinhado pelas três maiores gestoras mundiais nos últimos dois anos.

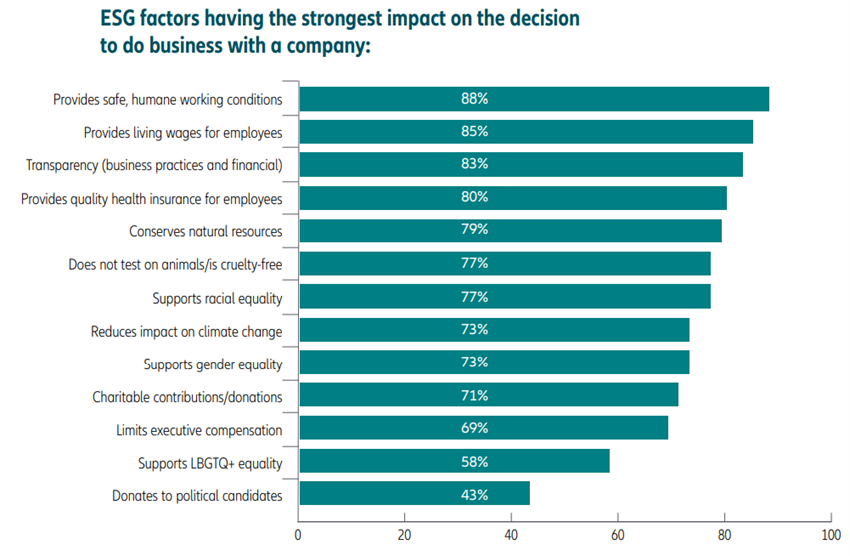

Em dezembro de 2018, a Allianz Life realizou um inquérito de sentimento sobre o ESG nos EUA a 1,000 pessoas:

Os fatores com mais impacte na decisão de fazerem negócio com uma empresa foram as condições humanas dum modo geral, a transparência e ética, a conservação dos recursos naturais.

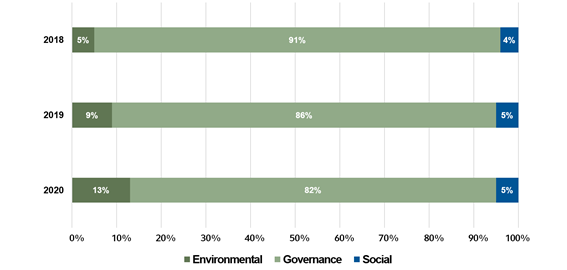

O último inquérito a 400 dos maiores gestores de ativos mundiais feito pela Russell Investments em 2020, com ativos sob gestão entre menos de €10 mil milhões a mais de €500 mil milhões mostrou que os principais pilares de ESG na análise e decisão são:

A governança domina 82%, seguida do ambiente com 13% e que tem vindo a crescer, e do social com estáveis 5%.

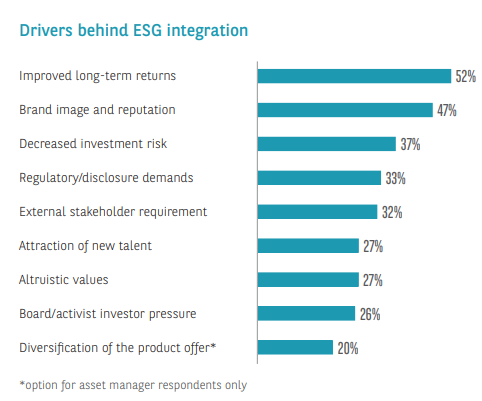

Em 2019, um estudo realizado pelo BNP Paribas a gestores de ativos e investidores de 357 instituições financeiras, incluindo gestores de fundos de pensões, seguradoras, instituições oficiais, fundos soberanos e fundações, concluiu:

As duas razões principais para se prosseguir o investimento sustentável são a procura de melhores rendibilidades a longo prazo e a imagem e reputação da instituição. Seguem-se o decréscimo do risco dos investimentos e o cumprimento de requisitos regulatórios ou de outros stakeholders.

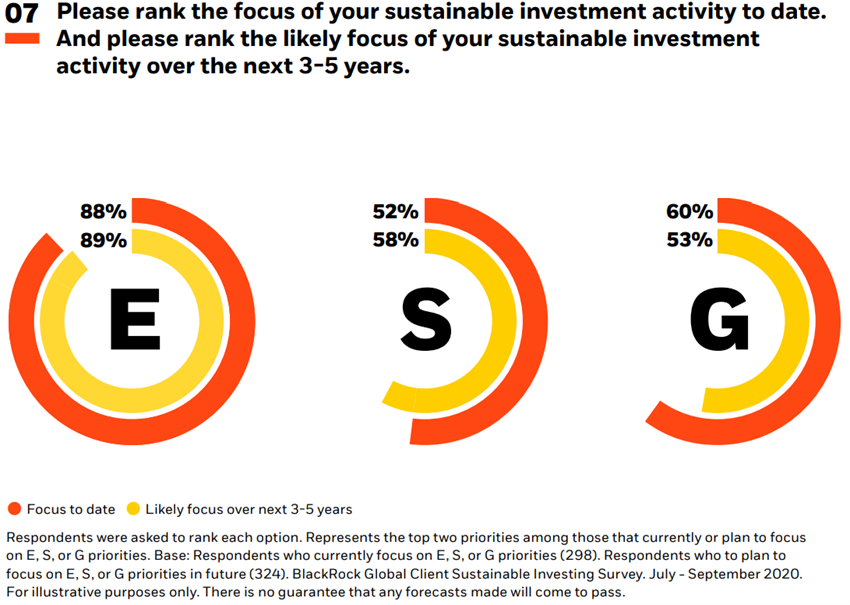

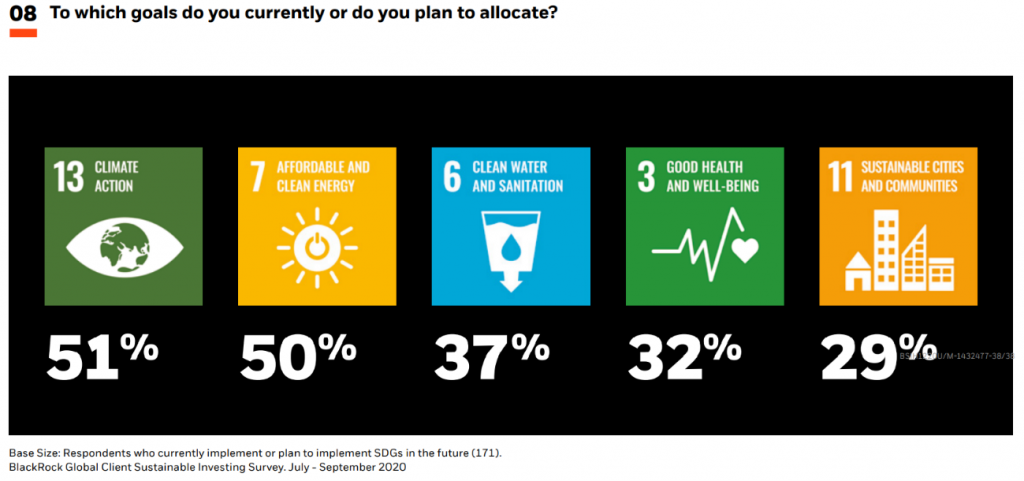

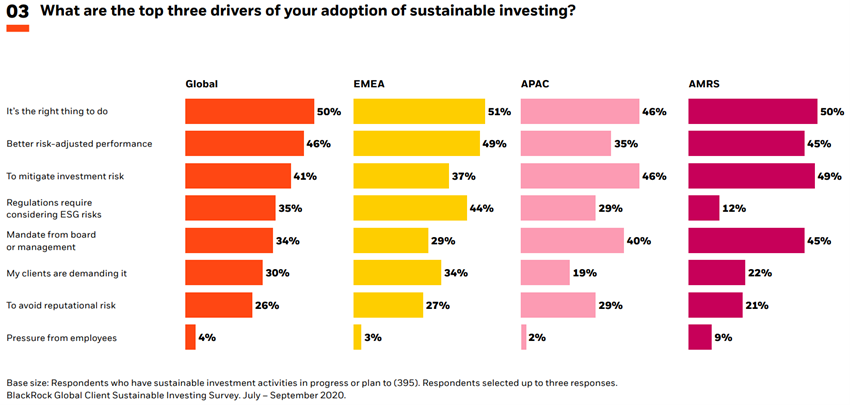

Finalmente, a Blackrock realizou o estudo Global Sustainable Investing Survey em setembro de 2020, ouvindo 425 investidores de 27 países com um total de $25 biliões de ativos sob gestão, com os seguintes resultados:

A estratégia mais seguida a nível global é a integração do ESG no processo com 75%, seguida da exclusão negativas e do investimento temático ou inclusão com 65%.

O aspeto de sustentabilidade a que os investidores dão mais importância é o do ambiente com 88%, seguido da governança com 60%. Contudo, o social está a crescer dos atuais 52% para 58% previstos para daqui a 3 a 5 anos.

Em termos de sustentabilidade, os investidores institucionais orientam as alocações dos seus investimentos para os objetivos de desenvolvimento sustentável das ações climáticas, energias limpas, tratamento de águas e salubridade, saúde e bem-estar, e as cidades e comunidades sustentáveis.

As principais motivações para a adoção do investimento sustentável são a conjugação entre fazer o que é correto e a obtenção de melhores rendibilidades ajustadas ao risco.

A partir de 2020 os investidores acentuaram as suas estratégias orientadas para o investimento sustentável e favoreceram a transição disruptiva para a mobilidade elétrica

Mas não tem só assistido a uma crescente adesão de investidores ao investimento sustentável, ou a uma maior e mais ajustada incorporação dos aspetos de ESG no processo de investimentos.

Tão ou mais importante os últimos anos, em particular o de 2020, fica marcado pela explosão do investimento sustentável e pela sua manifestação nos desempenhos financeiros das ações ligadas às energias renováveis e à mobilidade elétrica.

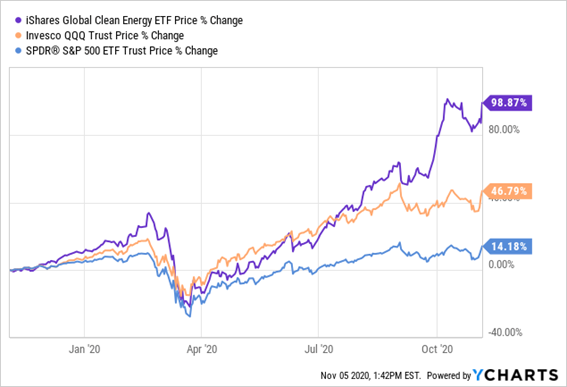

No gráfico seguinte vemos a performance das ações de energias limpas nos EUA, comparada com a dos índices Nasdaq e S&P 500:

O sector das energias limpas valorizou-se 98,9%, versus 46,8% do Nasdaq e 14,2% do S&P 500.

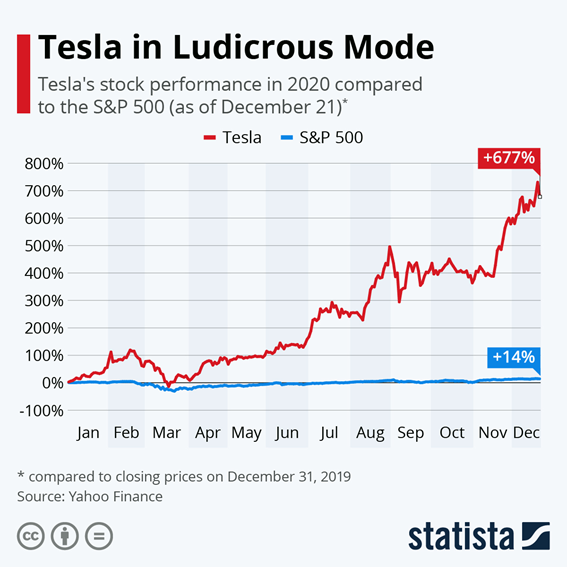

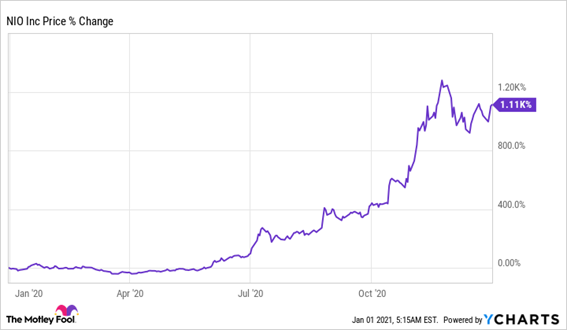

Em termos de mobilidade elétrica foram muito expressivos os ganhos de dois dos principais protagonistas, da Tesla e da NIO.

A Tesla valorizou-se 677% no ano, o que compara com os 14% do S&P 500.

E a NIO teve ainda uma maior valorização, de 1,110% no ano.