A origem e os primórdios do investimento sustentável

Apesar das semelhanças, há diversidade de fatores e critérios de sustentabilidade praticados seja por países, seja instituições

Há uma tendência crescente para se usarem os Objetivos do Desenvolvimento Sustentável das Nações Unidas como o quadro base e de referência para a definição dos valores e critérios de sustentabilidade

A tradução prática dos Objetivos de Desenvolvimento Sustentável das Nações Unidas em temas acionáveis de gestão e investimentos, e em métricas de avaliação tem vindo a ser feita por várias entidades de referência

Quais as principais estratégias adotadas pelos investidores institucionais na gestão de investimentos sustentáveis?

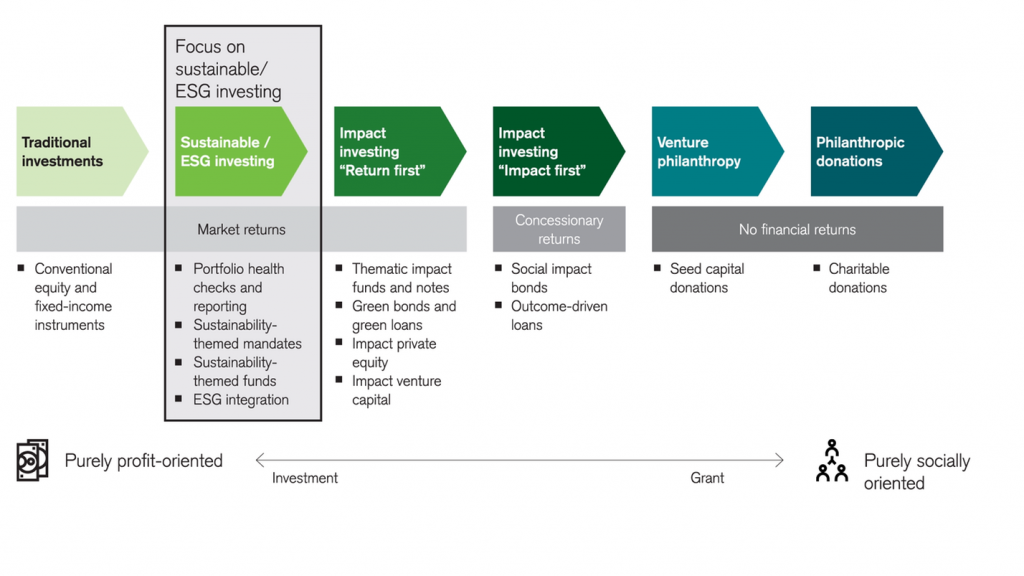

Nesta série de posts que iniciamos, iremos abordar o investimento em sustentabilidade orientado para a rendibilidade/lucro, compreendendo o investimento em ESG e o investimento com impacto

Investimento sustentável ou socialmente responsável é a prática de investir dinheiro em empresas e fundos que tenham impactes sociais positivos e tendo o retorno e/ou a rendibilidade por objetivo.

Os investimentos socialmente responsáveis tendem a estar alinhados com o clima político e social da região/país e da época.

Recentemente, o investimento socialmente responsável tem vindo a crescer em popularidade em todo o mundo.

Há dois objetivos inerentes ao investimento socialmente responsável: o impacto social e o ganho financeiro.

Os dois não têm necessariamente de andar de mãos dadas. Só porque um investimento se assume como socialmente responsável não significa que irá proporcionar aos investidores um bom retorno, e a promessa de um bom retorno está longe de ser uma garantia de que a empresa envolvida está socialmente consciente.

Os investimentos sustentáveis que iremos abordar nesta série de posts são os que têm por objetivo a orientação para o lucro sob a condição de terem um foco na sustentabilidade ou um impacte social.

Deste modo, estão excluídos desta análise os investimentos tradicionais uma vez que não têm qualquer preocupação de sustentabilidade, os investimentos de impacte que privilegiam o efeito social mas fazem concessões de rendibilidade, e as doações que não perspetivam qualquer retorno.

Nesta ótica, os investidores devem ter presente que os investimentos socialmente responsáveis continuam a ser investimentos, devendo certificar-se de que pesam o potencial de retorno ou rendibilidade nas suas decisões.

Temos dois tipos de investimentos sustentáveis. Os investimentos que se focam na sustentabilidade também conhecidos por investimentos ESG (Ambiente, Social e Governação) e os investimentos de impacte e com prioridade à rendibilidade.

Os investimentos sustentáveis ou ESG

O conceito de investimento sustentável denota uma estratégia de investimento que leva em consideração os aspetos ambientais, sociais e de governação (ESG), a par dos critérios tradicionais de avaliação na tomada de decisões de investimento.

O objetivo é gerar retornos financeiros atraentes de forma sustentável. Os investimentos sustentáveis estão muitas vezes alinhados com valores pessoais.

O investimento sustentável pode aumentar a transparência, reduzir o risco e gerar retornos financeiros sólidos, ao mesmo tempo que promove mudanças sociais e ambientais positivas, em consonância com os Objetivos de Desenvolvimento Sustentável (ODS) das Nações Unidas.

Os investimentos de Impacto que dão prioridade à rendibilidade de mercado

O conceito de investimento de impacto denota investimentos que procuram gerar retorno financeiro, exercendo ao mesmo tempo um efeito benéfico mensurável na sociedade e no ambiente.

A origem e os primórdios do investimento sustentável

A história do investimento sustentável começou no final do anterior milénio, na altura muito centrado nas questões ambientais e de alterações climáticas.

A história do investimento ESG teve um impulso definitivo em janeiro de 2004, quando o antigo secretário-geral das Nações Unidas, Kofi Annan, escreveu a mais de 50 CEO das principais instituições financeiras, convidando-os a participar numa iniciativa conjunta sob os auspícios do Pacto Global das Nações Unidas e com o apoio da International Finance Corporation (IFC) e do Governo suíço. O objetivo da iniciativa era encontrar formas de integrar o ESG nos mercados de capitais.

Um ano depois, esta iniciativa produziu um relatório intitulado “Quem se importa com as vitórias”. O relatório defendeu que a integração de fatores ambientais, sociais e de governação nos mercados de capitais faz sentido para os negócios e conduz a mercados mais sustentáveis e a melhores resultados para as sociedades.

Ao mesmo tempo, o Programa das Nações Unidas para o Meio Ambiente (PNUMA/Fi ou UNEP/fi em inglês) produziu o chamado “Freshfield Report” que demonstrou que as questões do ESG são relevantes para a avaliação financeira.

Estes dois relatórios formaram a espinha dorsal para o lançamento dos Princípios de Investimento Responsável (PRI) na Bolsa de Valores de Nova Iorque em 2006 e o lançamento da Sustainable Stock Exchange Initiative (SSEI) no ano seguinte.

Apesar das semelhanças, há diversidade de fatores e critérios de sustentabilidade praticados seja por países, seja instituições

De então para cá muitas entidades e pessoas têm estudado e trabalhado para pôr em prática estas iniciativas, a começar pela questão de como as implementar ou dar-lhes uma tradução prática.

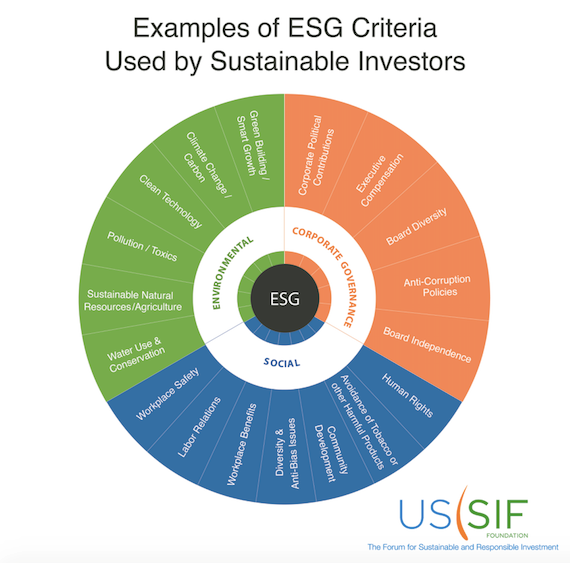

Uma das entidades de referência neste campo é a US SIF, a maior organização sem fins lucrativos para o setor de investimento sustentável, responsável e de impacto (SRI) nos Estados Unidos, o maior mercado mundial de gestão de ativos e cujos membros representam atualmente mais de 3 biliões de dólares em ativos sob gestão ou aconselhamento. Esta entidade tem estabelecidos os seguintes critérios exemplificativos de ESG:

Outras entidades incluem critérios semelhantes, mas não idênticos na abordagem dos investimentos ESG:

Apesar de não existir uma uniformidade de critérios, começa finalmente a haver algumas linhas orientadoras comuns que se baseiam nos objetivos do desenvolvimento sustentável das Nações Unidas.

Há uma tendência crescente para se usarem os Objetivos do Desenvolvimento Sustentável das Nações Unidas como o quadro base e de referência para a definição dos valores e critérios de sustentabilidade

Os Objetivos de Desenvolvimento Sustentável das Nações Unidas (ODS) fornecem uma base útil para o impacto escalável, representando um amplo consenso das partes interessadas globais em torno de 17 objetivos ambiciosos de desenvolvimento.

A tradução prática dos Objetivos de Desenvolvimento Sustentável das Nações Unidas em temas acionáveis de gestão e investimentos, e em métricas de avaliação tem vindo a ser feita por várias entidades de referência

Em 2016, existiam mais de 125 fornecedores de dados ESG, de acordo com a Global Initiative for Sustainability Ratings.

Estes incluem fornecedores conhecidos com cobertura global como a Bloomberg, FTSE, MSCI, Sustainalytics (comprada pela Morningstar em 2020), Thomson Reuters, RobecoSAM ESG (comprada pela S&P Global em 2019) e Vigeo EIRIS (comprada pela Moodys em 2019), bem como fornecedores especializados de dados como a Trucost da S&P (fornecendo dados de carbono e “receitas castanhas”), GRESB (desempenho de sustentabilidade no imobiliário) e ISS (governação corporativa, clima e soluções responsáveis de investimento).

Cada uma destas entidades tem as suas metodologias e modelos de avaliação, o que resulta em diferentes pontuações para os mesmos ativos em presença.

Esta divergência de avaliações entre as principais entidades de referência tem sido apontada como um dos principais entraves à maior expansão do investimento em ESG.

Por outro lado, e como aliás se indicia acima, o setor de prestadores de dados de avaliações tem sido objeto de intensa consolidação recentemente, o que só prova a tendência de crescimento do interesse deste investimento.

Quais as principais estratégias adotadas pelos investidores institucionais na gestão de investimentos sustentáveis?

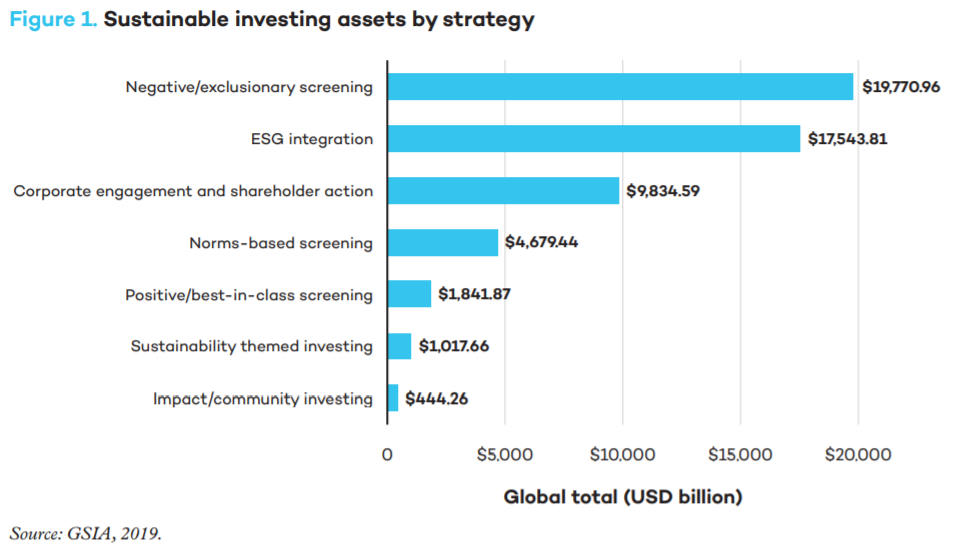

O investimento sustentável engloba as seguintes atividades e estratégias:

1. Rastreio ou filtragem negativos/exclusão,

2. Rastreio ou filtragem positivos/melhor da classe,

3. Rastreio baseado em normas,

4. Integração do ESG,

5. Investimento temático de sustentabilidade,

6. Investimento impacto/comunitário,

7. Envolvimento corporativo e ação dos acionistas.

Atualmente, os investidores institucionais priorizam fundamentalmente as estratégias de rastreio ou filtragem negativos, integração de ESG e envolvimento corporativo e ação dos acionistas:

https://unric.org/en/wp-content/uploads/sites/15/2020/01/sdgs-eng.pdf

https://www.cfainstitute.org/-/media/documents/survey/esg-survey-report-2017.pdf