Sinais preocupantes. O mercado chinês é investível?

As várias profecias do colapso da China desde 1990

40 anos de milagre económico chinês

Paradoxalmente ou não, o mercado acionista pouco de valorizou neste período, devido às perdas dos últimos 7 anos

A explicação para o desempenho do mercado acionista chinês nos últimos anos

Demografia, envelhecimento e os paralelos com as décadas perdidas pelo Japão

Solavancos na liberalização dos mercados e retrocessos na globalização

Este artigo inicia uma série que aborda o tema do investimento acionista no mercado chinês, na perspetiva dos investidores estrangeiros.

Em artigos anteriores já tínhamos desenvolvido a dimensão e o peso da economia chinesa em termos mundiais, do seu enriquecimento nos últimos anos, assim como a convergência relativamente aos países mais desenvolvidos.

Noutros artigos, desenvolvemos o crescimento do investimento nos mercados acionistas emergentes, assim como a sua atratividade, com destaque para o mercado chinês.

Ainda num outro artigo aprofundámos as especificidades da estrutura, o funcionamento e a atividade do mercado acionista chinês.

Apesar de um desempenho notável da China em termos económicos e do seu mercado acionista, o crescimento abrandou um pouco, e as boas valorizações registadas até meados da década passada foram substituídas por quedas significativas, trazendo-o para níveis mínimos desde 2016.

Esta realidade, além de mostrar claramente que economia e mercados são coisas distintas, levanta, sobretudo, a dúvida sobre o interesse e a atratividade do mercado acionista chinês para o investidor estrangeiro, tema central deste artigo.

Sinais preocupantes. O mercado chinês é investível?

Desde o nível máximo atingido em 2016, o índice acionista Hang Seng que representa o mercado acionista chinês para os investidores estrangeiros perdeu mais de 50%, depois de décadas de um desempenho excelente até então, em que superou largamente a forte valorização do S&P 500.

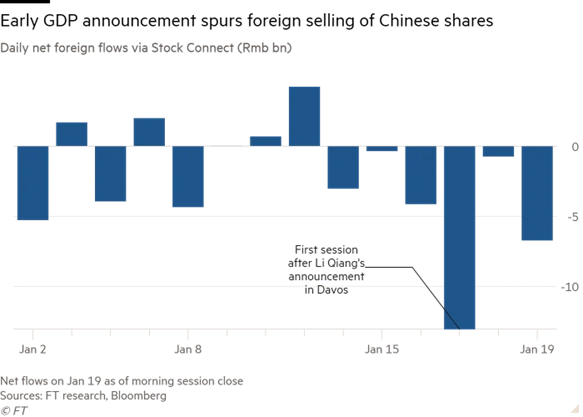

Nos últimos dias, a venda intensa das ações chinesas tem-se agravado.

O índice Hang Seng China, caiu mais de 10% este mês, depois de perder 14% no ano passado, enquanto o índice de referência CSI 300 para as ações negociadas internamente caiu mais de 5%, considerando a depreciação do renminbi em relação ao dólar.

Os investidores estrangeiros, que até o final de 2023 tinham vendido cerca de 90% dos US$ 33 bilhões em ações chinesas que tinham comprado no início do ano, continuaram a vender este ano.

A percentagem de investimento estrangeiro em ações chinesas nunca foi tão baixa hoje como nos últimos anos.

Há muitos profissionais que dizem que as ações chinesas não são investíveis. Será assim?

Esquecemos o milagre chinês dos últimos quarenta anos?

Podemos desprezar a segunda maior economia do mundo e aquela em que a classe média mais cresceu nas últimas décadas?

Poderá haver alguma perspetiva de paralelo ou semelhança com o que sucedeu ao mercado acionista japonês, em que se passou do milagre até 1991, para uma queda vertiginosa até 2015, seguida de uma recuperação sustentada até aos níveis máximos dos dias de hoje?

Quais os problemas, quais as mudanças que estão a ocorrer e quais as questões que estão por resolver?

As várias profecias do colapso da China desde 1990

Desde o começo do milagre económico chinês foram múltiplas e constantes as profecias que vaticinaram o fim do mês, tais como:

“1990. The Economist. China’s economy has come to a halt.

1996. The Economist. China’s economy will face a hard landing.

1998. The Economist: China’s economy entering a dangerous period of sluggish growth.

1999. Bank of Canada: Likelihood of a hard landing for the Chinese economy.

2000. Chicago Tribune: China currency move nails hard landing risk coffin.

2001. Wilbanks, Smith & Thomas: A hard landing in China.

2002. Westchester University: China Anxiously Seeks a Soft Economic Landing

2003. New York Times: Banking crisis imperils China

2004. The Economist: The great fall of China?

2005. Nouriel Roubini: The Risk of a Hard Landing in China

2006. International Economy: Can China Achieve a Soft Landing?

2007. TIME: Is China’s Economy Overheating? Can China avoid a hard landing?

2008. Forbes: Hard Landing In China?

2009. Fortune: China’s hard landing. China must find a way to recover.

2010: Nouriel Roubini: Hard landing coming in China.

2011: Business Insider: A Chinese Hard Landing May Be Closer Than You Think

2012: American Interest: Dismal Economic News from China: A Hard Landing

2013: Zero Hedge: A Hard Landing In China

2014. CNBC: A hard landing in China.

2015. Forbes: Congratulations, You Got Yourself A Chinese Hard Landing.

2016. The Economist: Hard landing looms for China

2017. National Interest: Is China’s Economy Going To Crash?

2018. CNN: Forget the trade war, China’s economy has other big problems

2020. Economics Explained: The Scary Solution to the Chinese Debt Crisis

2021. Global Economics: Has China’s Downfall Started?

….

Yet it’s already 2023 and China’s economy is still going strong.”

40 anos de milagre económico chinês

O crescimento económico chinês iniciado com as reformas económicas de Deng Xiaoping entre 1978 e 1992 orientadas para a criação da economia de mercado socialista foi assinalável:

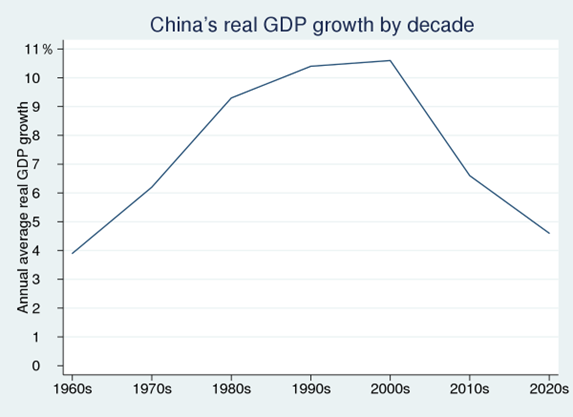

Nos últimos quarenta anos o crescimento real do PIB na China superou mais de 7% ao ano, situando-se acima de 10% entre 1980 e 2000.

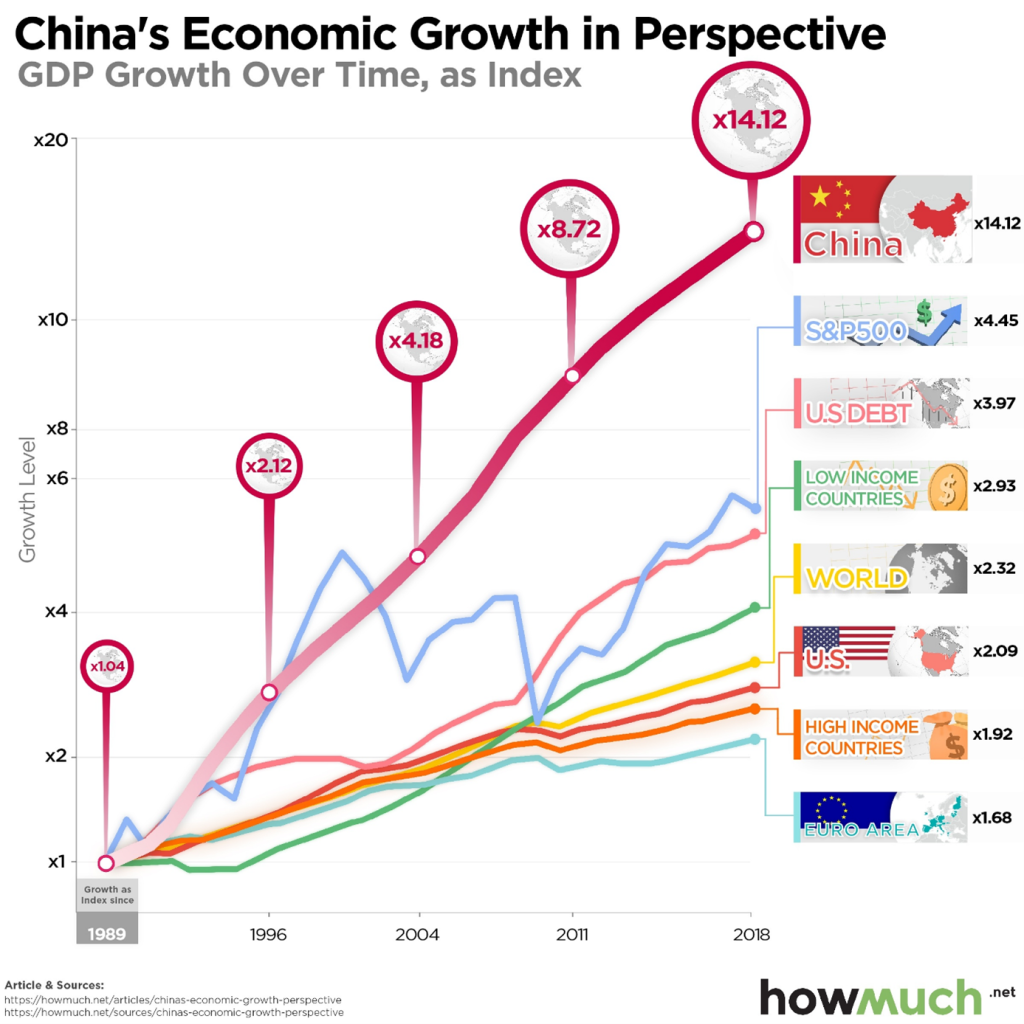

Este progresso é ainda mais impressionante quando comparamos o crescimento económico chinês com o crescimento de outros países, ou outros indicadores financeiros de referência:

Paradoxalmente ou não, o mercado acionista pouco de valorizou neste período, devido às perdas dos últimos 7 anos

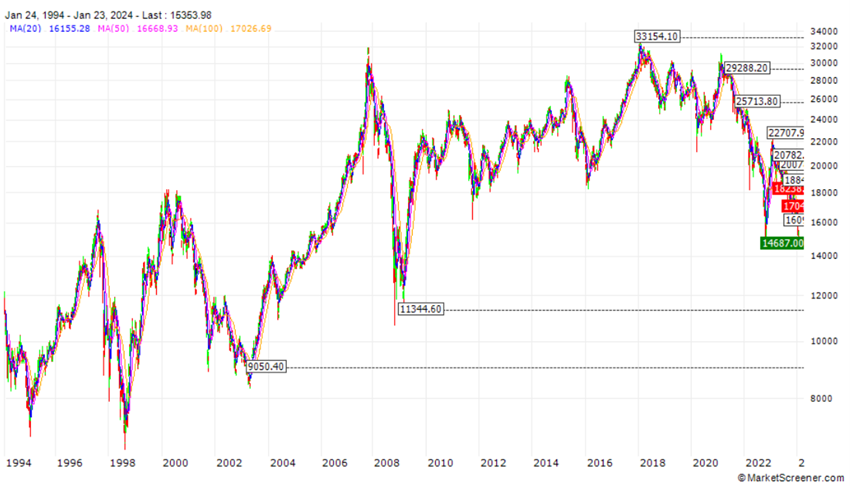

Em 1992, criou-se e desenvolveu-se o mercado acionista chinês que teve um excelente desempenho até meados da década passada:

O Hang Seng passou dos 12,000 pontos em janeiro de 1994 para 33,000 em 2016, quase o triplo.

Contudo, a partir de 2016, acompanhando a desaceleração do crescimento económico, o mercado acionista chinês começou a cair, perdendo quase 50% do seu valor até à data.

O Hang Seng está nos 14,600 pontos no início de 2024, menos de 30% acima dos níveis de 1993, o que representa uma valorização de cerca de 1% ao ano nos últimos 30 anos.

Os restantes principais índices do mercado acionista chinês, tais como o Shanghai Composite e o MSCI China, tiveram comportamento semelhante.

Para surpresa de muitos investidores, enquanto o PIB chinês cresceu a mais de 9% ao ano, o seu mercado acionista pouco se valorizou neste período!

A China é uma das provas mais evidentes de que economia e mercados são realidades distintas.

Posto isto, a principal questão é saber-se se o fraco desempenho dos últimos 7 anos é um sinal para um prognóstico errado, ou é algo mais profundo e estrutural.

A explicação para o desempenho do mercado acionista chinês nos últimos anos

No dia 17 de janeiro último, em que foi divulgada a taxa de crescimento económico na China de 5,2% em 2023, o mercado acionista chinês teve um dos seus piores dias, desvalorizando 4%. Algumas ações de grandes empresas caíram perto de 10%.

Crescer 5% ao ano seria excecional para qualquer economia desenvolvida.

Para a China, não chega. Durante décadas cresceu a 10% ao ano. Nesse período, o mercado acionista chinês teve um desempenho formidável.

Nos últimos 6 anos tudo mudou!

No início pensava-se que a razão era a política demasiado restritiva do Covid.

Agora sabe-se que não. As razões são mais profundas e estruturais.

#1 Abrandamento do crescimento económico

O desempenho negativo começou há 5 anos e parece não ter fim.

Está intrinsecamente ligado ao crescimento económico.

Como vimos num gráfico acima, o crescimento económico chinês começou a desacelerar a partir de 2000, de 10% ao ano em direção aos 5% atuais.

É óbvio que era difícil manter aquele ritmo por muito tempo, até pela mudança de base de partida, mas o abrandamento foi significativo

Então, o que é que explica esta forte desaceleração do crescimento?

#2 Esgotamento do modelo de desenvolvimento económico baseado no investimento público

O modelo de desenvolvimento económico que tanto sucesso teve nos últimos quarenta anos, esgotou-se.

A dependência do investimento público, gerido pelos bancos estatais e pelas autoridades governamentais locais, muito dirigido ao sector de construção, resultou durante muitos anos, mas acabou por quebrar, devido às ineficiências e baixa produtividade.

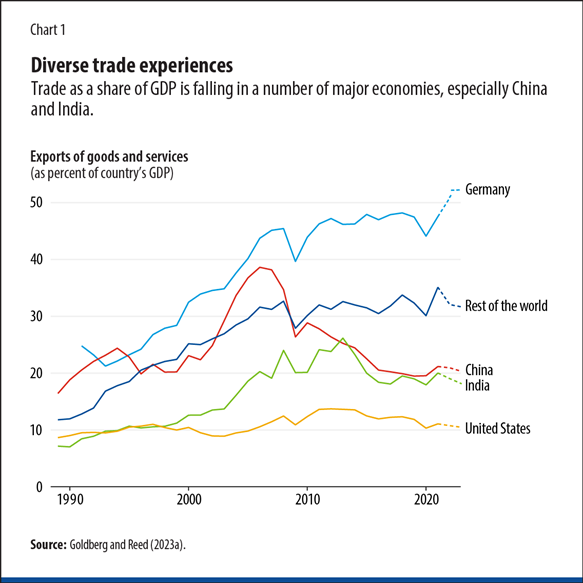

A segunda grande alavanca foi o desenvolvimento comércio internacional, das exportações e das importações, baseado no aproveitamento da mão-de-obra barata e da estratégia de crescimento ao longo da cadeia de valor acrescentado dos produtos.

O círculo virtuoso do crescimento do PIB, urbanização, peso da construção, aumento dos preços do imobiliário, e aumento de riqueza das famílias passou de positivo a negativo.

Abriu fraturas com as falências das empresas de construção, baixa dos preços do imobiliário, diminuição da riqueza, e aumento do desemprego.

Passou-se de um círculo virtuoso para um círculo vicioso.

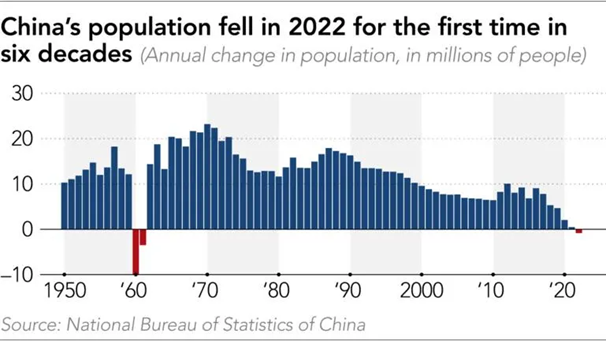

#3 Demografia, envelhecimento e os paralelos com as décadas perdidas pelo Japão

A evolução demográfica da China, e sobretudo, o envelhecimento, colocam sérios desafios ao desenvolvimento económico, trazendo à memória o que se passou com as décadas perdidas do Japão a partir de 1991:

#4 Solavancos na liberalização dos mercados e retrocessos na globalização

A China tem oscilado na sua conceção de economia de mercado socialista, nas suas várias dimensões reformistas, desde a agricultura, indústria, comércio, ciência, tecnologia e militar.

Assistimos à abertura ao investimento estrangeiro de Deng Xiaoping, seguido de uma aproximação para um modelo mais liberal com Hu Jintao, até ao maior controlo estatal e central de Xi Jinping.

O processo de criação e desenvolvimento do mercado de capitais chinês foi impulsionado por Deng Xiaoping, aprofundado por Hu Jintao, e até por Xi Jinping na fase inicial.

No entanto, quando a bolha do mercado de ações chinês estourou em 2015, Xi Jinping usou as forças estatais para resolver o problema e a sua promessa de reformas económicas foi paralisada.

O Estado passou a interferir nas empresas privadas (e nalguns casos a perseguir e acusar muitos dos seus principais gestores), o que gerou suspeitas e afastou muitos investidores estrangeiras que questionaram a estabilidade do mercado.

Atualmente, há momentos em que a orientação é para uma maior abertura e liberalização, que se intercalam com outros em que as autoridades parecem querer travar o desenvolvimento da iniciativa privada.

Em resumo, existe muita indefinição política reformista no modelo de economia de mercado socialista, e a estatização tende a sobrepor-se à abertura à iniciativa privada.

Ao mesmo tempo, assistiu-se ao retrocesso do processo de globalização, e os avanços do protecionismo, com a guerra sobre a hegemonia económica e geopolítica entre os EUA e a China.

Desde 2016, o comércio internacional tem vindo a decrescer, o que afeta diretamente as exportações, uma das principais componentes do modelo de crescimento económico chinês.

Paralelamente, temos também o confronto entre estas potências pela proteção e hegemonia de domínios que se estendem da tecnologia, das telecomunicações, dos processadores inteligentes (“smart chips”), aos minérios raros, veículos elétricos, painéis solares, etc.

A aposta da China de afirmação como uma potência hegemónica mundial também lhe tem trazido muitos custos.

O investimento externo da China para afirmação do seu poder económico e geopolítico tem sido enorme. Basta contar os montantes investidos na rota da seda, nas economias emergentes em várias do mundo, na Ásia, na América Central e do Sul, e em África.

A China apresenta-se como defensora da multipolaridade, mas nalguns casos mostra traços de bipolaridade, semelhante aos EUA.

A posição da China relativamente à invasão da Ucrânia pela Rússia e a guerra que se prolonga há dois anos, é um exemplo.

Há quem diga que se trata de uma posição neutral, de quem não se pretende intrometer.

Contudo, meses antes da invasão, a China e a Rússia anunciaram uma parceria fortíssima, tão forte como o aço, e a verdade é que a China continua a alimentar a defesa pela Rússia de que o seu discurso está alinhado com os seus interesses.

Será uma atitude multipolar ou bipolar, consequência de um confronto entre os regimes democráticos e autocráticos?

O objetivo desta série de artigos é avaliar a situação da China para percebermos se o mercado acionista chinês é investível ou não.

Afinal, além do seu notável crescimento das últimas décadas, a China é a segunda maior economia mundial (a segunda maior em termos de paridade de poder de compra desde 2016), de rendimento médio-alto, líder industrial, exportador e consumidor, maior parceiro comercial, possui a maior força de trabalho (altamente qualificada e de baixos salários) e infraestruturas muito desenvolvidas, e é fortemente inovadora.

Todos estes fatores, tornam a China muito competitiva ao nível global.

Esta questão central da atratividade do mercado chinês é muito pertinente porque, como sabemos, investir bem é diversificar riscos, fazendo-o, sobretudo, nas maiores economias e empresas mundiais, e privilegiando aquelas que são líderes mundiais e de grande consumo, para pormos a economia a trabalhar para nós.