A indexação e os fundos índice em contraste com os fundos ativos

Principais vantagens dos produtos de investimento indexados ou da gestão passiva (prós)

Principais desvantagens dos produtos de investimento indexados ou da gestão passiva (Contras)

A indexação e os fundos índice em contraste com os fundos ativos

A indexação é uma forma de gestão passiva de fundos.

Em vez de um gestor de fundos ou de um investidor selecionarem ativamente os títulos específicos e os momentos de mercado para investirem, isto é, escolherem os títulos e as estratégias de quando os comprar e os vender, o gestor do fundo ou o investidor constroem uma carteira cujas participações espelham todos os títulos que compõem um determinado índice.

A ideia é que, imitando o perfil do índice, o mercado de ações ou de obrigações como um todo, ou um amplo segmento de qualquer destes, o desempenho do investimento do fundo irá coincidir também com o desempenho desse mercado ou segmento.

Podemos encarar o investimento indexado como um estilo de condução em modo velocidade de cruzeiro ou em caixa automática, enquanto o investimento ativo assemelha-se mais ao estilo de condução de rally.

As carteiras de produtos ou fundos de investimentos de índices só mudam quando os seus índices de referência mudam.

Por exemplo, se o fundo indexado ou de gestão passiva estiver a seguir a evolução de um índice ponderado de ações, os seus gestores podem periodicamente reequilibrar a percentagem detida das diferentes ações, para refletir o peso de sua presença no índice de referência (“benchmark”) a cada momento.

A ponderação é um método usado para equilibrar a influência de uma única participação qualquer num índice ou uma carteira.

Os fundos índice procuram corresponder ao risco e à rendibilidade do mercado, tendo por base a ideia de que, a longo prazo, o mercado superará a grande maioria dos fundos geridos ativamente, tal como tem vindo a ser demonstrado em vários estudos.

Principais vantagens dos produtos de investimento indexados ou da gestão passiva (Prós)

As vantagens dos produtos ou fundos indexados são as seguintes:

Excelente diversificação

Os principais índices de mercado de referência, seja de ações ou de obrigações, são compostos geralmente por centenas e nalguns casos até milhares de títulos, o que proporciona uma ampla diversificação (recorde-se que vimos anteriormente que os estudos mostram que a partir de 30 títulos eliminamos o risco de mercado).

Além disso, esses índices, designadamente os dos mercados acionistas, mas também os obrigacionistas, são constituídos pelas ações ou obrigações das maiores empresas desse mercado ou segmento, em termos de capitalização bolsista, o que significa que integram as maiores empresas do mundo.

Acresce ainda que quase todos estes índices são ponderados pela capitalização da empresa, o que faz com que as maiores empresas tenham maiores pesos, mas evita que uma empresa tenha uma influência excessiva.

Assim, os índices não só são compostos pelas maiores empresas dos mercados que representam como as empresas que os integram passam por um processo periódico de seleção natural associado à revisão dos índices, várias vezes ao ano: sobrevivem, mantêm-se e crescem de peso as melhores empresas e são excluídas e perdem peso as piores empresas.

Fortes retornos de longo prazo

Como vimos no estudo da Morningstar que apresentámos noutro artigo e em muitos outros, a larga maioria dos produtos ou fundos de investimento de índices de mercados mostram melhores rendibilidades do que os fundos ativos para vários períodos de investimento, de 1, 3, 5, 10, 15, e 20 anos.

Se só 20% dos fundos ativos batem o mercado significa que 80% dos fundos passivos ou indexados batem os fundos ativos.

Além disso, é muito difícil selecionar os fundos ativos que batem o mercado.

Há estudos que mostram que existe uma grande variabilidade dos poucos fundos que batem o mercado no tempo, ou seja, os que o conseguem não o fazem por períodos longos, têm pouca consistência, normalmente porque o estilo do gestor não consegue adaptar-se às mudanças do mercado.

Baixos custos de investimento

Normalmente, os produtos e fundos de investimento indexados têm, em média, custos mais baixos para o investidor, sejam em comissões de gestão ou outros encargos.

Ideal para investidores de longo prazo, de estratégias de comprar e manter

Estes produtos, além de não escolherem os títulos, também não escolhem os momentos do mercado.

A vantagem desta caraterística é ajudar o investidor a perspetivar o investimento nos mercados financeiros como um processo de médio e longo prazo, combatendo os desvios e enviesamentos comportamentais a que está exposto pelas flutuações de curto prazo dos mercados, como deve ser o caso para sermos bem-sucedidos nos nossos investimentos.

Além disso não exigem do investidor conhecimentos, experiência, tempo e dedicação para analisar mercados, gestores profissionais ou títulos.

Principais desvantagens dos produtos de investimento indexados ou da gestão passiva (Contras)

Vulnerável a oscilações do mercado, grandes crises financeiras

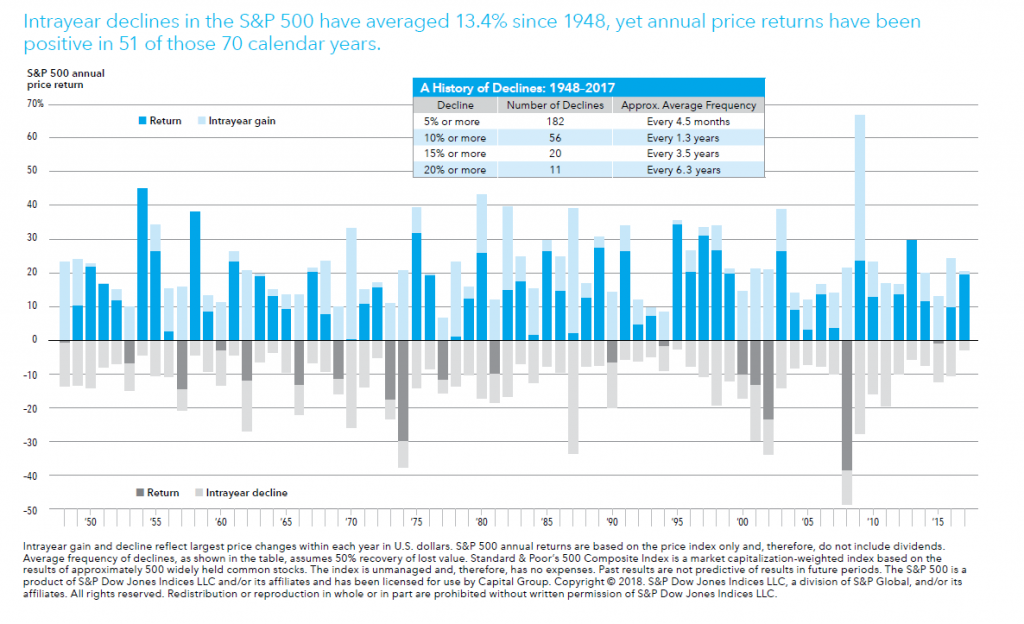

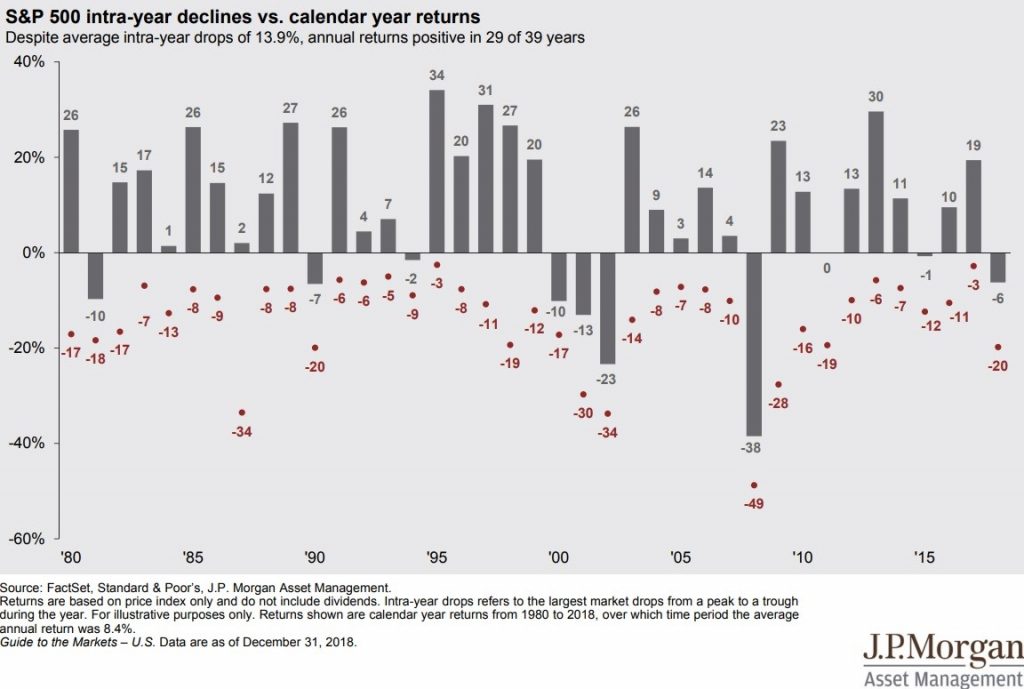

Os produtos ou fundos de investimento indexados ao fazerem a replicação do índice estão evidentemente expostos às oscilações e às grandes correções ou crises financeiras, mais acentuadas nos mercados acionistas.

Contudo vimos que os mercados acionistas têm uma evolução positiva no médio e longo prazo, superando máximos anos após anos apesar das crises mais violentas e apresentando rendibilidades médias anuais de mais de 6% ao ano.

Além disso, não está provado que a maioria dos gestores de produtos e fundos ativos, antecipem estes períodos de crise e batam o mercado.

É preciso ter em conta que em mais de 2/3 dos anos os índices acionistas rendibilidades positivas e que na grande maioria dos anos em que os índices apresentam essas rendibilidades positivas, há vários períodos de correção, de dias, semanas ou meses, em que os índices sofrem correções em muitos casos superiores a 10%, chamadas correções técnicas.

Não podemos esquecer também que se não estivermos investidos no mercado nalguns, poucos, dos seus melhores dias, as rendibilidades são muito afetadas.

Acresce que mesmo que o conseguissem antecipar uma crise ainda teriam de saber quando regressar ao mercado no pós-crise, de modo a aproveitarem a sua recuperação. Se já é difícil acertar uma vez, ainda mais é fazê-lo duas vezes.

Noutro artigo, veremos que tentar acertar nos melhores momentos do mercado (“market timing”) é difícil, senão impossível, por estas razões, e tem grandes custos.

Falta de flexibilidade

É indiscutível.

Na raiz dos produtos e fundos indexados a índices está precisamente a disciplina de alinhamento com a evolução do mercado, que determina e tem como consequência a falta de flexibilidade.

Mas como vimos nem sempre a flexibilidade é boa, pois expõe-nos a comportamentos enviesados e atitudes que nos podem ser mais prejudiciais do que benéficas.

Ausência do elemento humano

Mais uma vez, a própria definição e natureza da indexação elimina o comportamento humano.

Mas como vimos anteriormente, esta disciplina de manter o rumo independentemente do ruído dos mercados, será bom ou mau?

Ganhos limitados

É verdade que “só” temos os ganhos dos mercados. Mas não será mais do que suficiente?

Ganhar entre 8% a 10% ao ano, em termos nominais, que tem sido a rendibilidade dos principais índices dos mercados acionistas a médio e longo prazo não é suficientemente bom?

Ganhar 6% ao ano em termos reais não chega para ficarmos satisfeitos? Como vimos noutro artigo, os estudos da Dalbar sobre as rendibilidades atingidas pelo investidor particular são bastante inferiores às do mercado, seja em ações seja em obrigações.

Em suma, os produtos e fundos de investimento sobre os principais índices têm, além da ampla diversificação, duas outras grandes vantagens:

- Mais de 80% têm um melhor desempenho em termos de rendibilidade dos que os produtos ou fundos ativos nos mercados de ações, e de 65% nos de obrigações;

- Em média, são mais baratos do que produtos ou fundos ativos e sabemos que os custos têm um impacte muito importante no resultado final em termos de valorização ou de capital acumulado, sobretudo para períodos longos.

As suas desvantagens decorrem da sua natureza de seguidismo do mercado e estão interligadas: exposição a oscilações fortes, rigidez para ajustamento e falta de intervenção humana na gestão.

Em nossa opinião, estes elementos, apresentados pelos seus críticos, são mais vantagens do que desvantagens, pois eliminam o principal risco do investidor: ele próprio, limitando comportamentos e atitudes impulsivas que o penalizam.

Além disso e como veremos noutro artigo, a estratégia de investimento que preconizamos a par do investimento em produtos indexados e de gestão passiva é a de rebalanceamento periódico (anual) das carteiras de investimento para manter o alinhamento com o perfil de risco do investidor.

Este rebalanceamento periódico, ou ajuste dos pesos das subclasses de ativos nas carteiras, permite a introdução de um amortecedor ou estabilizador automático que atenua os efeitos de uma grande crise ou desvalorização de uma subclasse nas carteiras, como um todo, a médio e longo prazo e permite-nos comprar mais barato e vender mais caro.

https://www.morningstar.com/lp/active-passive-barometer

https://www.morningstar.com/articles/1055229/how-low-can-fund-fees-go

https://www.amazon.com/Little-Book-Common-Sense-Investing/dp/0470102101

Low-cost main markets index funds proved they are one of the best investments for the average investor as most active managers professionals can´t beat them.

Economists and even all-time great investors agree, like Paul Samuelson, Eugene Fama, Benjamin Graham, and Warren Buffett.

https://www.onedayinjuly.com/who-supports-indexing