L’indexation et les fonds indiciels par opposition aux fonds actifs

Principaux avantages des produits d’investissement indexés ou de la gestion passive (pros)

Principaux inconvénients des produits d’investissement indexés ou de la gestion passive (Inconvénients)

L’indexation et fonds indiciels contrairement aux fonds de géstion actif

L’indexation est une forme de gestion passive de fonds.

Au lieu d’un gestionnaire de fonds ou un investisseur sélectionner activement le titres spécifiques et heures de marché pour investir, c’est-à-dire choisir titres et stratégies pour quand les acheter et les vendre, le gestionnaire de fonds ou l’investisseur construit un portefeuille dont les avoirs reflètent tous les les titres qui composent un indice donné.

L’idée est que, imitant le profil de l’indice, du marché boursier ou des obligations comme un tout, ou un large segment de l’un ou l’autre de ces éléments, la performance de l’investissement le fonds correspondra également à la performance de ce marché ou de ce segment.

Nous pouvons considérer l’investissement indexé comme un style de conduire en mode vitesse de croisière ou à un guichet automatique, tandis que le l’investissement actif ressemble davantage à un style de conduite de rallye.

Les portefeuilles de produits indiciels ou de fonds d’investissement ne changent que lorsque leur indices de réference changent.

Par exemple, si le fonds de gestion indiciel ou passive suit l’évolution de la indice pondéré des actions, leurs gestionnaires peuvent périodiquement rééquilibrer le pourcentage détenu des différentes actions, afin de refléter le poids de présence dans l’indice de référence à un moment donné.

La pondération est une méthode utilisée pour équilibrer l’influence d’une seule participation tout indice ou portefeuille.

Les fonds indiciels cherchent à faire correspondre le risque et la rentabilité du marché, en tenant compte basé sur l’idée qu’à long terme, le marché surperformera la grande majorité des les fonds gérés activement, comme l’ont démontré un certain nombre d’études.

Principaux avantages des produits d’investissement gestion indexée ou passive (Pros)

Les avantages des produits ou fonds indexés sont les suivants :

Excellente diversification

Les indices de référence du marché, qu’il s’agisse d’actions ou d’obligations, sont généralement composés de centaines et, dans certains cas, de milliers de titres, qui offre une large diversification (rappelez-vous que nous avons vu plus tôt que les études montrent qu’à partir de 30 marées, nous éliminons le risque de marché).

Au-delà de ça, ces indices, en particulier ceux des marchés boursiers, mais aussi les les détenteurs d’obligations, sont constitués des actions ou obligations des plus grands les sociétés de ce marché ou de ce segment, en termes de capitalisation boursière, qui signifie qu’ils font partie des plus grandes entreprises du monde.

En outre bien que presque tous ces indices soient pondérés par la capitalisation de l’ entreprise, ce qui fait que les plus grandes entreprises ont des poids plus élevés, mais évite l’entreprise a une influence excessive.

Ainsi, les indices ne sont pas seulement composés des plus grandes entreprises sur les marchés qu’ils représentent. Les entreprises qui les intègrent passent par un processus périodique de sélection naturelle associée à la révision des indices, plusieurs fois par an : survivre, maintenir et développer pèse les meilleures entreprises et sont exclues et perdre du poids les pires entreprises.

Solides rendements à long terme

Comme nous avons vu dans l’étude Morningstar que nous avons présentée dans un autre article et dans de nombreux d’autres, la grande majorité des produits ou fonds indiciels d’investissement les marchés affichent une meilleure rentabilité que les fonds actifs pour divers périodes d’investissement, de 1, 3, 5, 10, 15 et 20 ans.

Si seulement 20% des fonds actifs arrivent sur le marché signifie que 80% des fonds passifs ou indexés battent les fonds actifs.

Il est aussi très difficile de sélectionner les fonds actifs qui surpasse le marché.

Il y a des études qui montrent qu’il existe une grande variabilité des fonds qui gagnet au marché sur le temps, c’est-à-dire ceux qui le font ne le font pas pendant des périodes de temps, ont peu de cohérence, généralement parce que le style du manager ne s’adapter aux changements du marché.

Faibles coûts d’investissement

Habituellement les produits et fonds d’investissement indexés ont, en moyenne, des coûts plus élevés investisseur, que ce soit en frais de gestion ou autres frais.

Idéal pour les investisseurs à long terme, acheter et mantenir

Ces produits, en plus de ne pas choisir les titres, ne choisissent pas non plus les moments de la marché.

L’avantage de cette caractéristique est d’aider l’investisseur à regarder l’investissement les marchés financiers en tant que processus à moyen et à long terme, la lutte contre la les écarts et les biais comportementaux auxquels il est exposé par les fluctuations de court terme des marchés, comme cela devrait être le cas pour réussir dans la nos investissements.

Aussin, ils ne exigent des connaissances, l’expérience, le temps et le dévouement de l’investisseur pour analyser les marchés, les gestionnaires professionnels ou les valeurs mobilières.

Principaux inconvénients des produits d’investissement gestion indexée ou passive (Cons)

Vulnérable aux fluctuations du marché, aux crises financiers majeures

Les produits ou fonds de placement indexés lors de la réplication de l’indice sont manifestement exposés à des oscillations et à des corrections ou crises majeures plus prononcé sur les marchés boursiers.

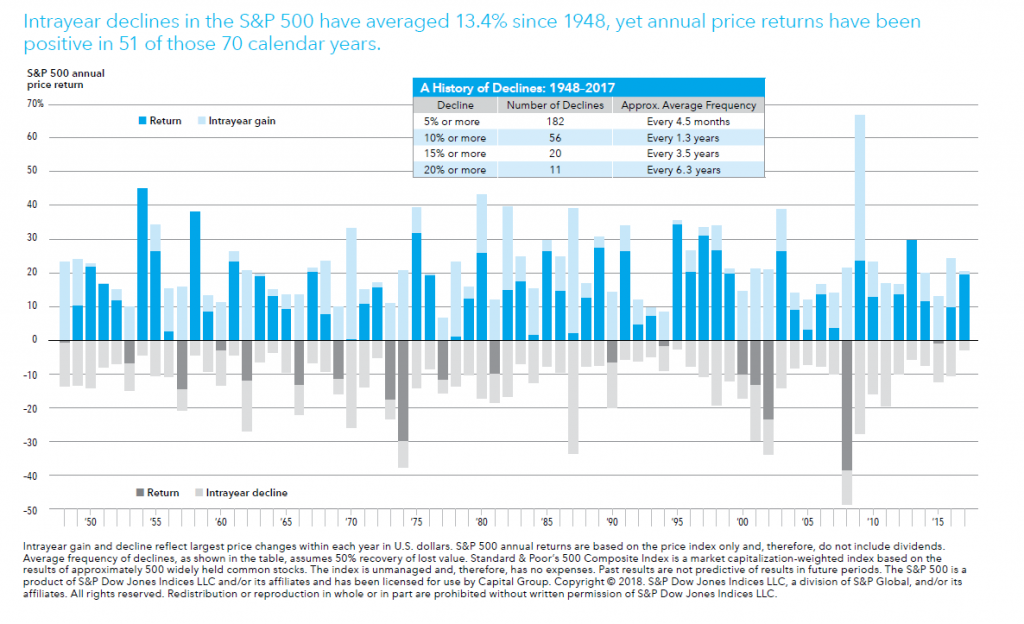

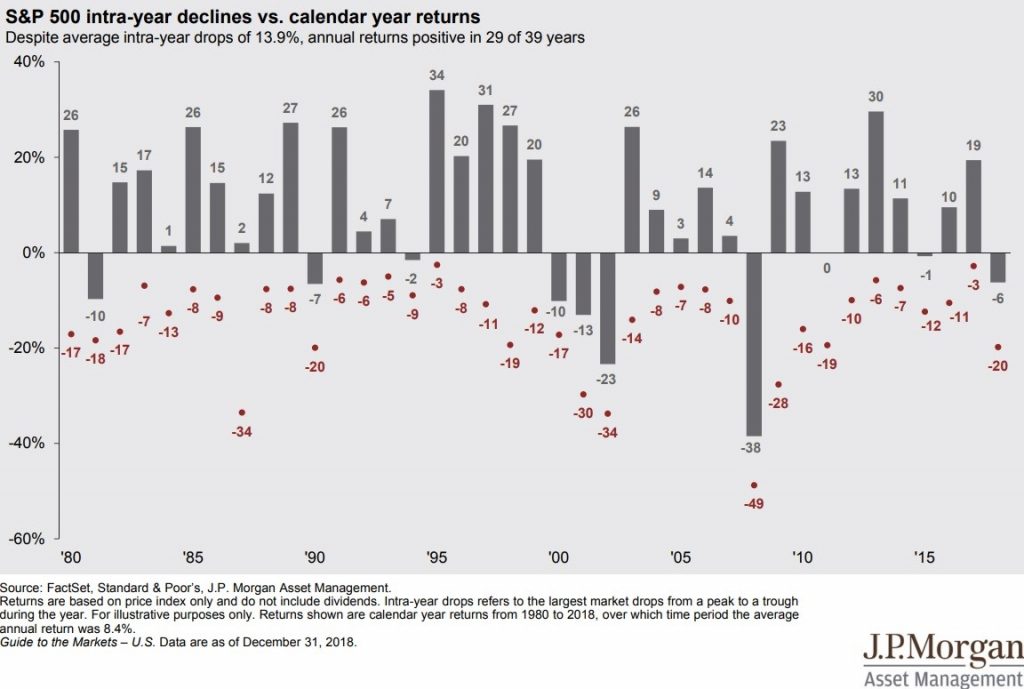

Toutefois nous avons vu que les marchés boursiers ont une évolution positive dans le moyen et le long dépassant les sommets années après années malgré les crises les plus violentes et rendements annuels moyens de plus de 6% par an.

Aussi, il n’est pas prouvé que la majorité des gestionnaires de produits et des fonds actifs, anticipent ces périodes de crise et sont capables de frapper le marché.

Il faut tenir compte du fait que dans plus de 2/3 des années, les indices boursiers rendements positifs et ceux de la grande majorité des années au cours desquelles les indices rentabilité positive, il y a plusieurs périodes de correction, en plus des jours, semaines ou mois, au cours desquels les indices subissent des corrections dans de nombreux cas plus de 10 %, appelées corrections techniques.

On peut pas oubliez aussi que si nous ne sommes pas investis sur le marché dans certains, peu, de leurs meilleurs jours, la rentabilité est grandement affectée.

En outre que même s’ils pouvaient anticiper une crise, ils devraient quand même savoir quand reviennent sur le marché dans la période d’après-crise afin de profiter de leur reprise. C’est assez difficile de bien faire les choses une fois, encore plus c’est de le faire deux fois.

Dans un autre article, nous verrons que d’essayer de bien faire dans les meilleurs moments du marché (« marché timing ») est difficile, voire impossible, pour ces raisons, et a des coûts élevés.

Manque de flexibilité

Il est incontestable.

Dans la racine des produits et fonds indexés est précisément la discipline l’alignement sur l’évolution du marché, qui détermine et a pour conséquence de manque de souplesse.

Mais comme nous l’avons vu, la flexibilité n’est pas toujours bonne, car elle nous expose à un comportement des attitudes qui peuvent être plus nuisibles que bénéfiques pour nous.

Absence de l’élément humain

Plus une fois, la définition et la nature mêmes de l’indexation éliminent le comportement humain.

Mais comme nous l’avons vu plus tôt, cette discipline de maintien du cap indépendamment de la bruit des marchés, sera-t-il bon ou mauvais?

Bénéfices limités

Il est vrai que « seulement » nous avons les gains des marchés. Mais ce ne sera pas plus que assez?

Gagner entre 8% et 10% par an, en termes nominaux, ce qui a été la rentabilité de indices des marchés boursiers à moyen et long terme n’est pas assez bon?

Gagner 6% par an en termes réels n’est pas suffisant pour être satisfait? Comme nous l’avons vu dans un autre article, les études de Dalbar sur la rentabilité atteinte par le investisseur particulier sont beaucoup plus bas que ceux du marché, que ce soit en actions ou en actions ou obligations.

Les produits d’investissement et les fonds sur les principaux indices ont, dans le en plus d’une large diversification, deux autres avantages majeurs :

- Plus de 80 % d’entre ils sont plus performants en termes de la rentabilité de ceux des produits ou fonds actifs sur les marchés boursiers, et de 65 % en obligations;

- En moyenne, ils sont moins chers que les produits ou les fonds actifs et nous savons que les coûts ont un impact très important sur le résultat net en termes d’appréciation ou de capital accumulé, en particulier pour les périodes longues.

Leurs inconvénients découlent de leur nature de suivi fondé sur le marché et sont interconnecté: exposition à de fortes oscillations, rigidité pour le réglage et absence de intervention humaine dans la gestion.

En notre opinion, ces éléments, présentés par leurs critiques, sont plus avantages plutôt qu’inconvénients, car ils éliminent le risque principal de l’investisseur: lui-même, limitant les comportements impulsifs et les attitudes qui le pénalisent.

Comme nous le verrons dans un autre article, la stratégie d’investissement qui nous préconisons parallèlement à l’investissement dans des produits de gestion indexés et passifs avec rééquilibrage périodique (annuel) des portefeuilles d’investissement pour l’alignement sur le profil de risque de l’investisseur.

Ceci rééquilibrage périodique ou ajustement des pondérations des sous-catégories d’actifs de la portefeuilles, permet l’introduction d’un amortisseur automatique ou d’un stabilisateur atténuer les effets d’une crise majeure ou d’une dévaluation d’une sous-classe portefeuilles dans leur ensemble à moyen et long terme et nous permet d’acheter moins cher et de vendre plus cher.

https://www.morningstar.com/lp/active-passive-barometer

https://www.morningstar.com/articles/1055229/how-low-can-fund-fees-go

https://www.amazon.com/Little-Book-Common-Sense-Investing/dp/0470102101