Nova normal à porta na economia e nos mercados, mas como será?

Vitória da ciência sobre a pandemia conjugada com a força e eficácia das políticas económicas continuadas levam mercados acionistas e taxas de crescimento da atividade nos EUA e Europa a máximos históricos …, mas temos ainda boa parte do mundo por vacinar, novas variantes, inflação em foco, processo de retirada de estímulos, agravamento de desequilíbrios (comprámos o presente pagando com o futuro), e existem alguns excessos associados a novos investidores e sobretudo a novas formas de investir

Índice

Sumário executivo

Desempenho dos mercados financeiros

Contexto macroeconómico

Contexto microeconómico

Políticas económicas

Avaliação dos mercados

Principais oportunidades

Principais riscos

Sumário executivo

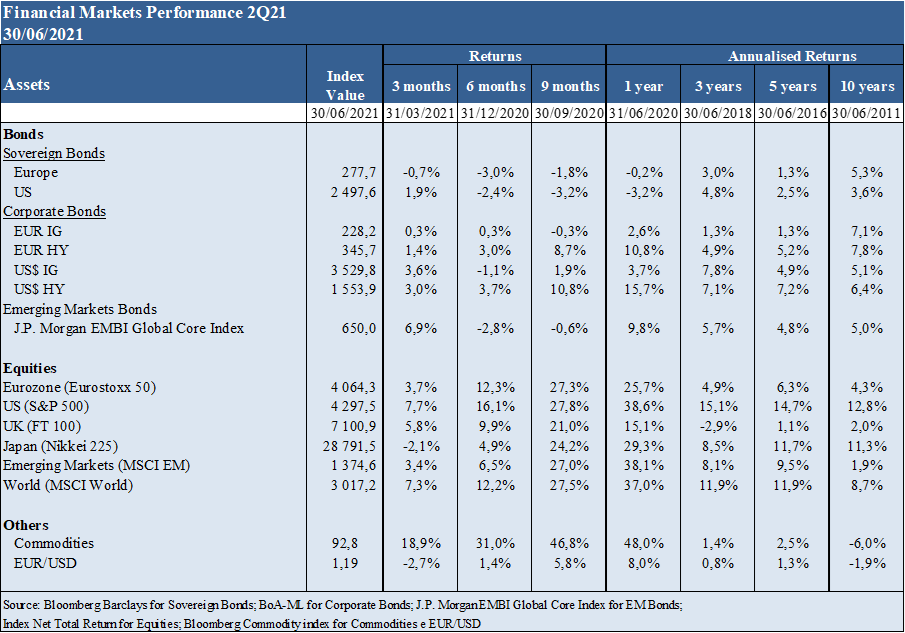

Desempenho 2Q21: Mercados acionistas em máximos históricos nos EUA e na Europa com volatilidade perto de mínimos, em claro contraste com as oscilações dos mercados obrigacionistas.

Contexto Macro: Forte crescimento da atividade, com o espetro das pressões inflacionistas e retoma mais lenta do emprego.

Mercados acionistas: Os mercados acionistas registaram máximos históricos nos EUA e na Europa e volatilidade baixa, com forte crescimento dos resultados por ação e ligeira redução dos múltiplos de avaliação.

Mercados obrigacionistas: Os mercados de rendimento fixo tiveram um desempenho mais volátil devido às oscilações das taxas de juro soberanas de longo prazo, mas com compressão dos spreads de crédito.

Principais riscos: Surgimento de novas mutações do vírus menos controláveis/mais resistentes, persistência da inflação e subida das taxas de juro nos EUA, agravamento das fragilidades nalgumas economias emergentes, e correção dos excessos do mercado

Neste cenário de cada vez menor incerteza com os progressos da vacinação em curso e indicadores económicos robustos, a forte e persistente sustentação das políticas económicas continua a favorecer os mercados acionistas relativamente aos de taxa de juro e de crédito.

Desempenho dos mercados financeiros 2T21: Mercados acionistas em máximos históricos nos EUA e na Europa com volatilidade perto de mínimos, em claro contraste com as oscilações dos mercados obrigacionistas.

Vitória da ciência sobre a pandemia conjugada com a força e eficácia das políticas económicas levam os mercados acionistas dos EUA e Europa a máximos históricos e com volatilidade perto de mínimos

Os mercados obrigacionistas estiveram mais voláteis em resultado das oscilações das taxas de juro de longo prazo naqueles países.

Esta evolução dos mercados financeiros deveu-se aos excelentes indicadores de crescimento económico, e foi condicionada pela controvérsia se a atual subida da inflação acima dos níveis de referência é transitória, como defendem as autoridades, ou persistente, como entendem alguns economistas.

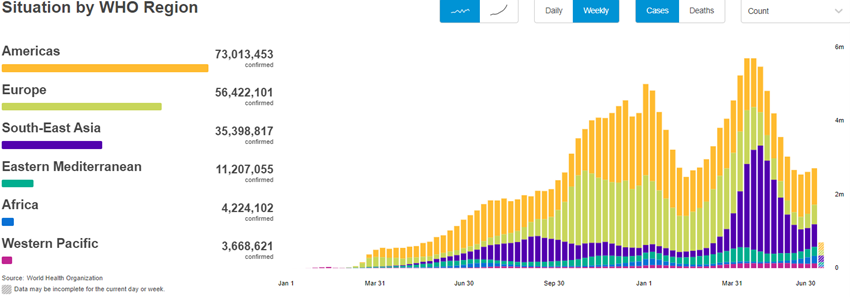

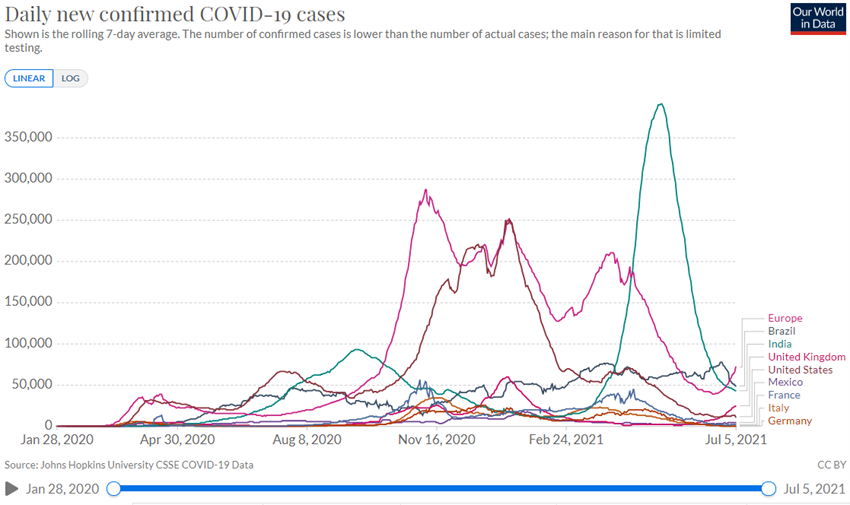

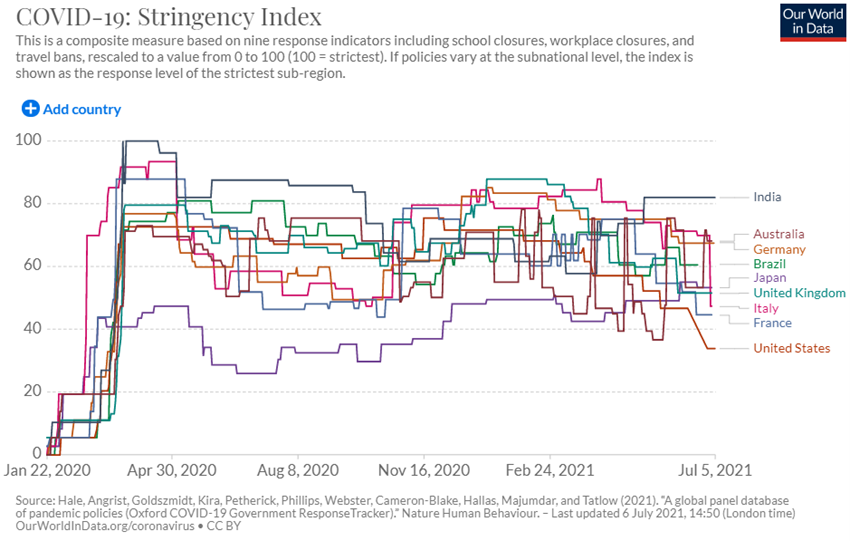

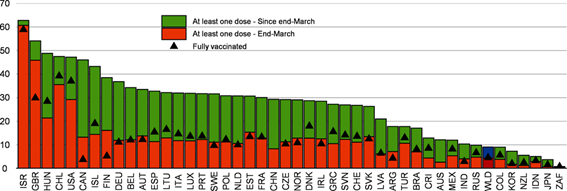

Covid-19: Vacinação acelerada nos EUA e Europa para conter o perigo da multiplicação dos casos associada a novas variantes do vírus mais contagiosas, mas América Latina e África estão muito atrasadas no processo.

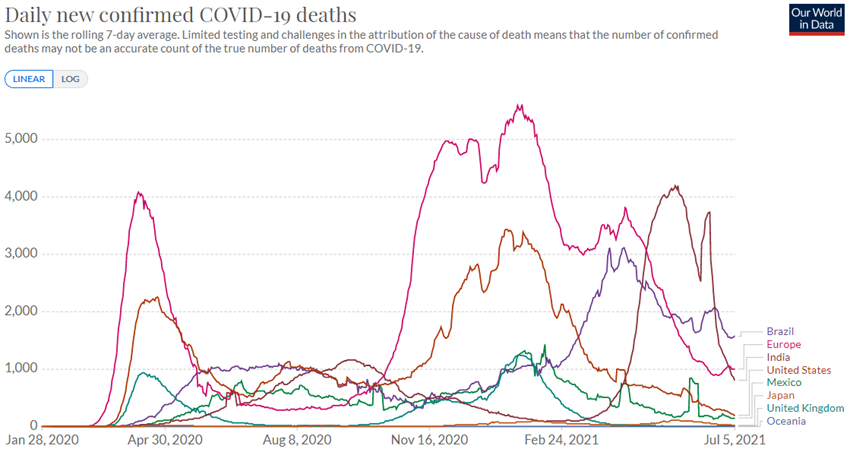

O vírus Covid-19 já ultrapassou os 184 milhões de infetados e quase 4 milhões de mortos.

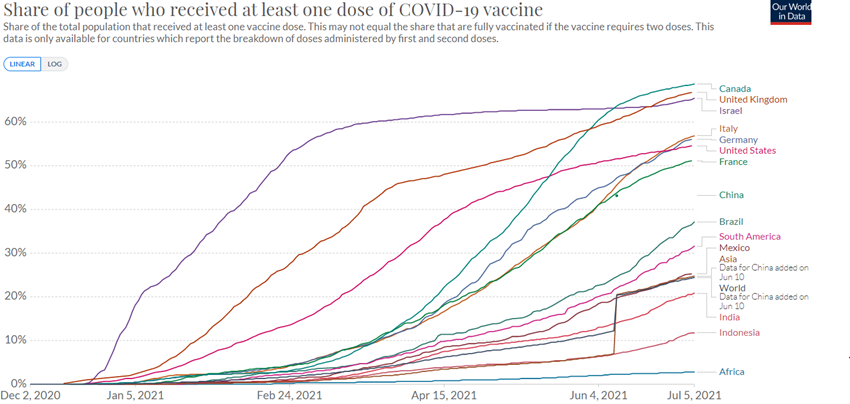

As economias desenvolvidas estão muito avançadas no processo de vacinação e perto de atingir a imunidade de grupo enquanto a América Latina e sobretudo a África estão muito atrasadas. Globalmente, há quase 3 mil milhões de doses de vacinação administradas.

Têm surgido novas variantes resultantes de mutações do vírus, sendo a delta oriunda da India a mais contagiosas e de maior propagação a nível global.

As vacinas são cada vez mais e têm-se mostrado eficazes no combate à pandemia, com uma eficácia superior a 90%, diminuindo o risco de infeção e sobretudo o de hospitalização e mortalidade.

A maioria dos países estão a caminhar para a reabertura total da atividade económica no terceiro trimestre, com exceção da India, alguns países da América Latina e sobretudo da África.

Contexto macroeconómico: Forte crescimento da atividade, com o espetro das pressões inflacionistas e retoma mais lenta do emprego.

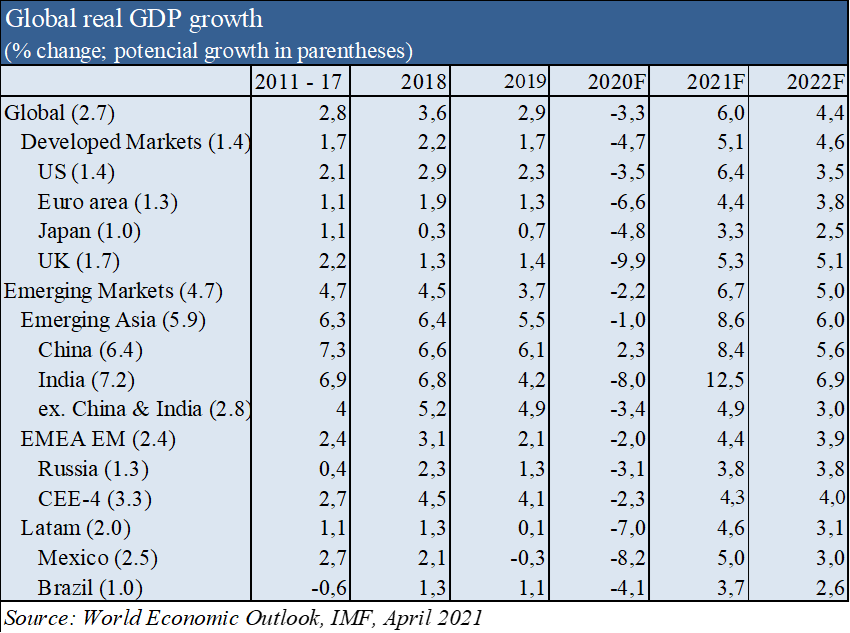

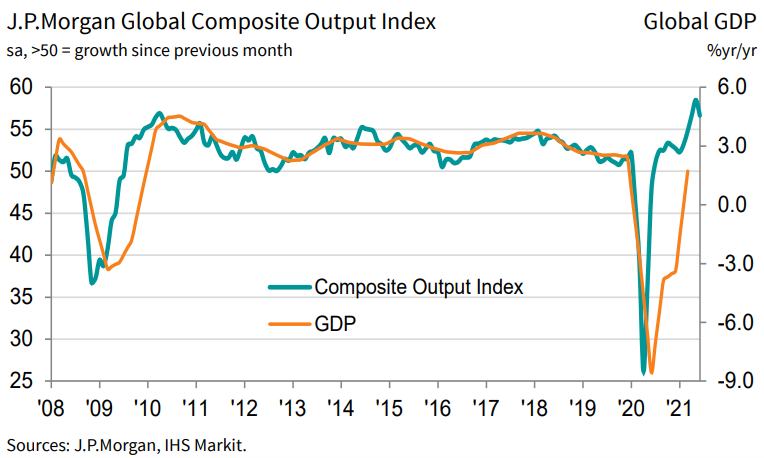

Após uma contração económica do PIB mundial de -3,3% em 2020 preveem-se crescimentos de +6,0% e de 4,4% em 2021 e 2020 respetivamente, recuperando de -4,7% para 5,1% e 4,6% nas economias avançadas, e de -2,2% para 6,7% e +5,0% nas economias emergentes, respetivamente, de acordo com as últimas previsões de abril do FMI (as mais recentes previsões de maio da OCDE e de 7 de julho da Comissão Europeia mostram melhorias).

Espera-se que a maior parte dos países desenvolvidos atinja a imunidade de grupo durante o verão, possibilitando o regresso da normalização da atividade económica.

As autoridades de política económica nos EUA e na Europa têm mantido o propósito de fazer o que for preciso para suprir as restrições existentes e reforçado a ideia que só retirarão os apoios quando a recuperação for sustentável.

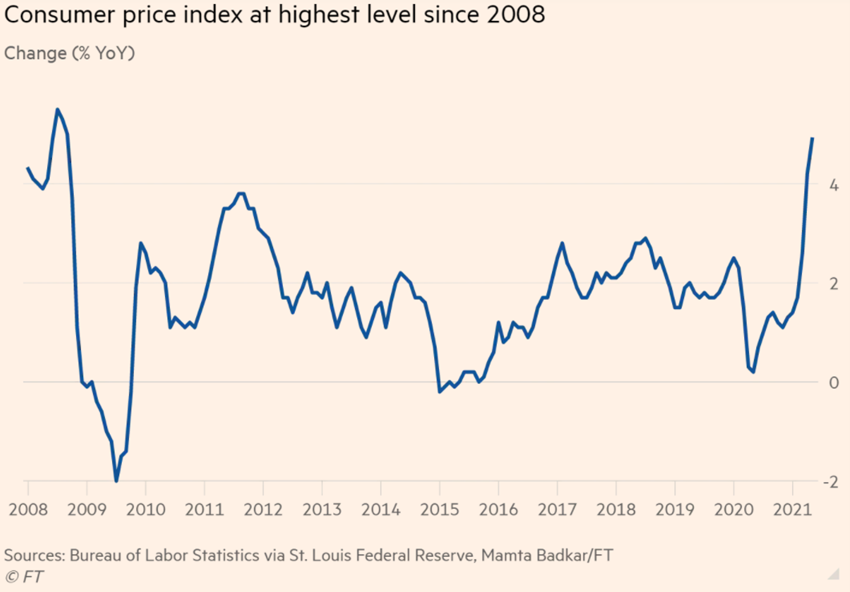

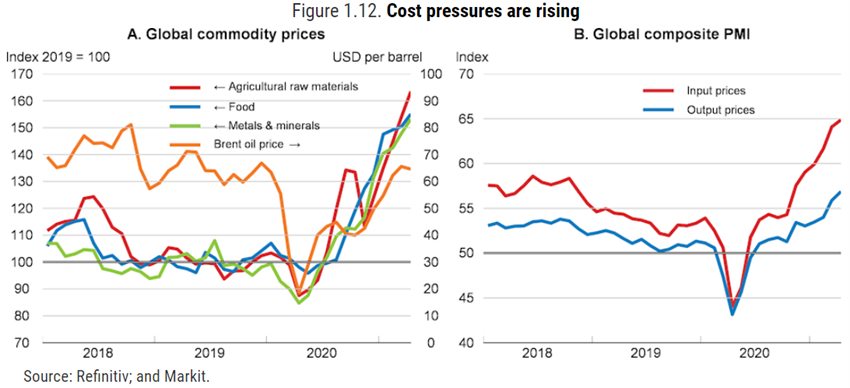

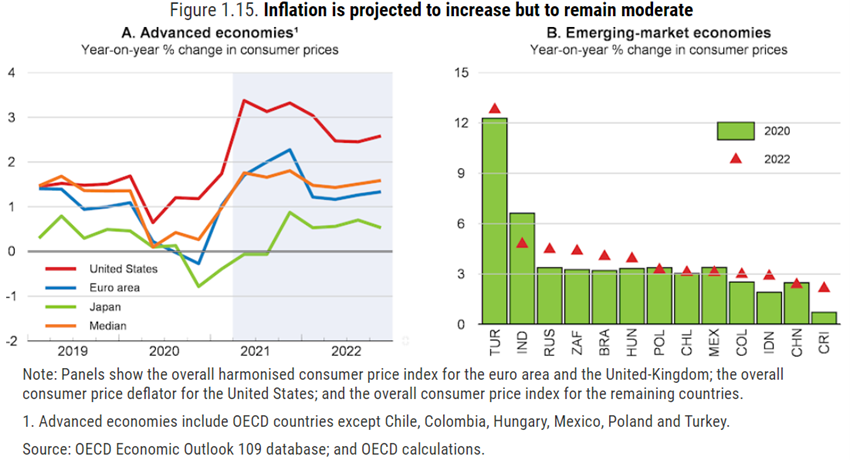

A inflação está acima dos níveis de referência dos bancos centrais dos EUA e da Europa, embora estes entendam que tal se deve a fatores transitórios e como tal não consideram retirar os estímulos.

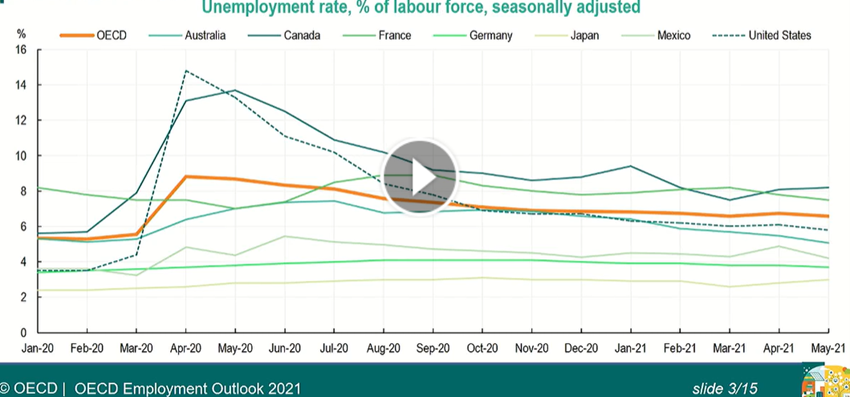

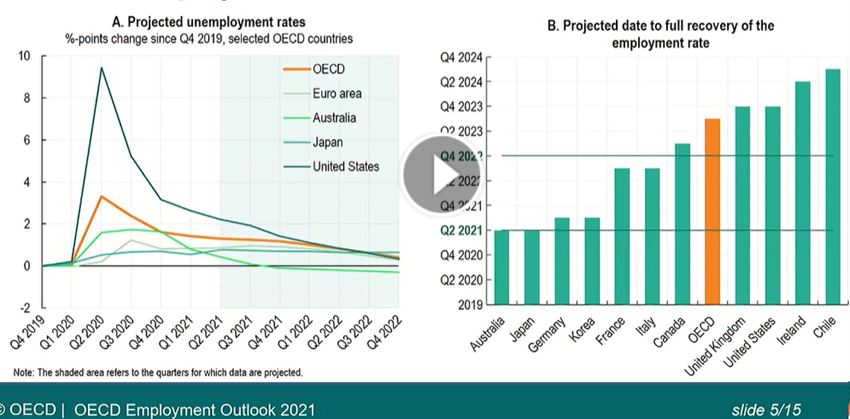

No seu mais recente relatório, a OCDE estima que existam atualmente 8 milhões de desempregados e 14 milhões inativos devidos à pandemia que só serão recuperados no terceiro trimestre de 2023.

Contexto microeconómico: As taxas de crescimento dos principais indicadores económicos instantâneos e avançados bateram recordes históricos e atingiram o seu pico no trimestre.

No primeiro trimestre completo seguinte ao ano de início da pandemia atingiram-se recordes históricos de atividade

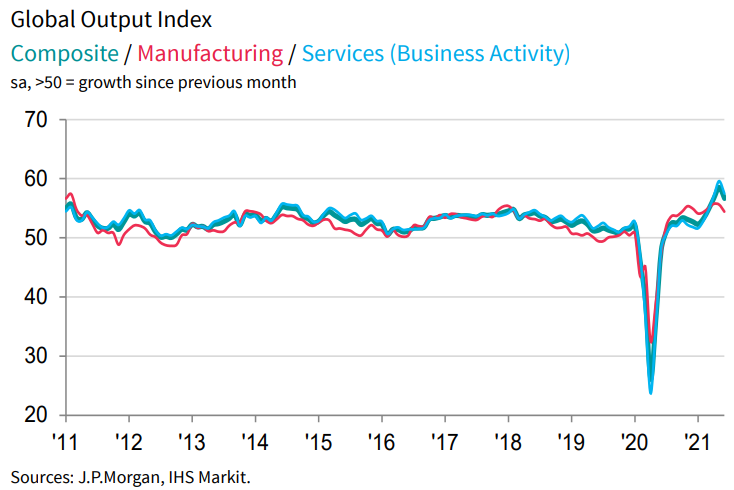

O Global Composite Output atingiu 56,6 em junho, depois do valor máximo de 58,5 dos últimos 15 anos atingido em maio.

O setor dos serviços teve melhor desempenho do que a indústria pelo terceiro mês consecutivo.

Em termos de países, os EUA tiveram o melhor desempenho global, seguidos de perto pela Irlanda, Espanha e Reino Unido. A Zona Euro também teve o melhor registo dos últimos 15 anos (desde junho de 2006). As grandes economias asiáticas mostraram pior desempenho, com abrandamento na China e contração no Japão e na India. Brasil, Rússia e Austrália também tiveram bons índices de crescimento.

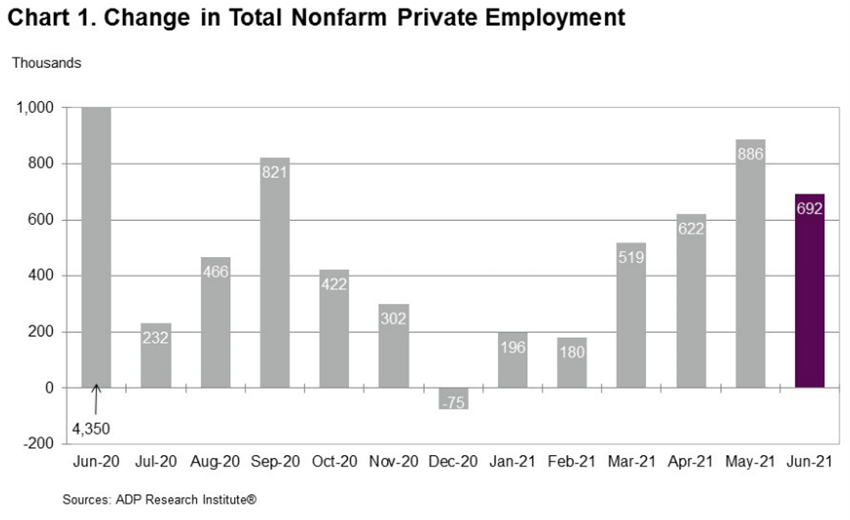

Embora a perda de empregos líquidos da pandemia nos EUA seja ainda de 7 milhões, o mercado de trabalho continua robusto, com a criação de cerca de 3 milhões de empregos no primeiro semestre.

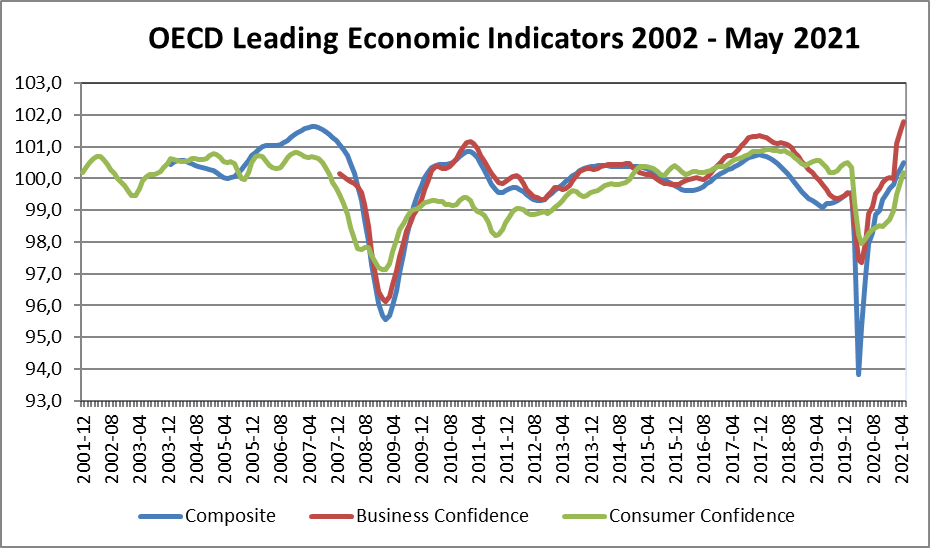

A confiança dos empresários e consumidores nos países da OCDE também melhorou.

EUA e Europa mantêm políticas fiscais e monetárias acomodatícias com vista à plena recuperação da atividade e do emprego.

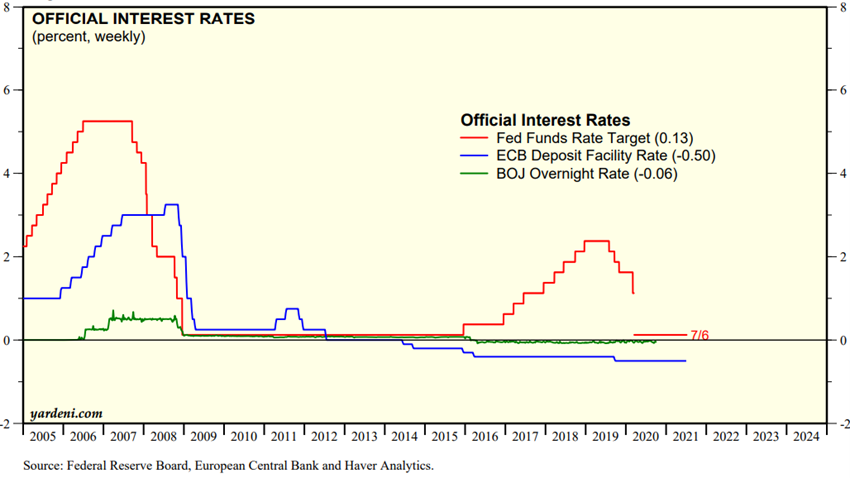

O BCE e a FED preveem manter taxas de juro oficiais no médio prazo (a FED antecipa o primeiro movimento de subida para o terceiro trimestre de 2023, num total de 0,5%), apesar das taxas de inflação próximas dos 3% (bem acima dos 2% de referência) por considerarem que tal se deve a fatores transitórios resultantes de falhas nas cadeias de abastecimento e de estrangulamentos ou desequilíbrios nos mercados das mercadorias associados à transição entre suspensão e retoma da atividade.

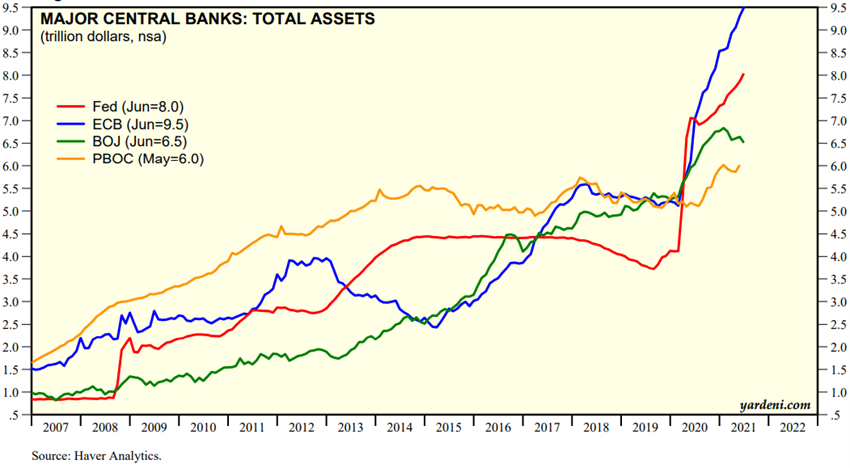

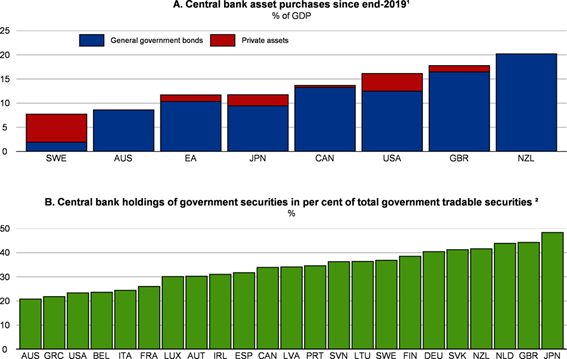

Os principais bancos centrais de todo o mundo mantêm o programa de compra de ativos. Em 2020 estes programas representaram mais de 10% do PIB na Zona Euro e mais de 15% nos EUA, sendo uma fonte de financiamento governamental muito importante. Estes bancos centrais detêm atualmente mais de 30% e de 20% de todos os títulos de dívida pública desses países, respetivamente.

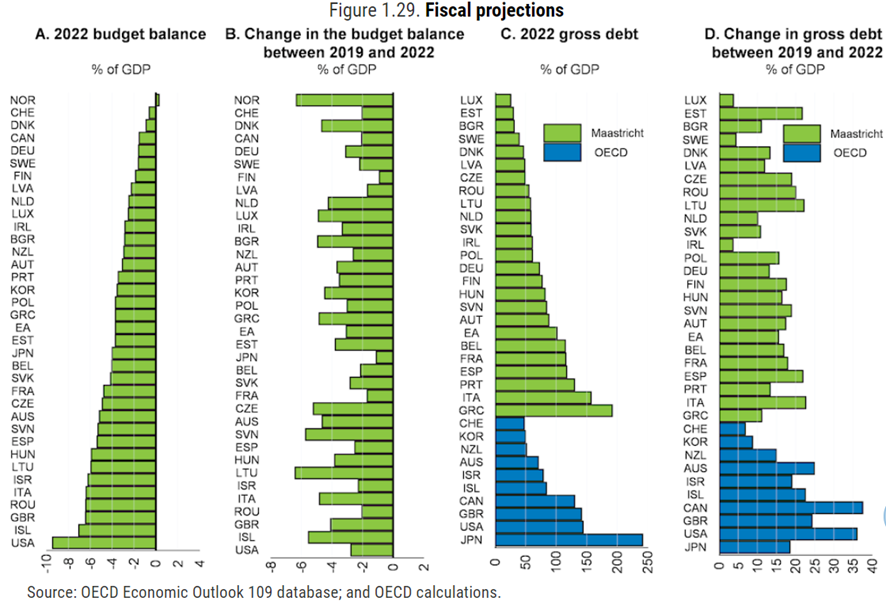

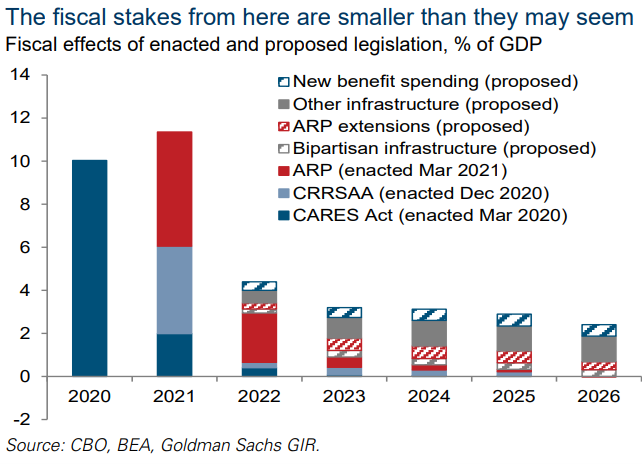

Aos programas conjunturais fiscais de combate imediato à pandemia que terminarão em breve associaram-se novos programas estruturais de médio prazo, em todas as geografias.

Nos EUA, depois dos $1,9Tr do ARP (8% do PIB) de março, dos 900Bn do CRRSAA de dezembro e dos $2,2Tr de CARES de março de 2020, e com um endividamento público superior a 100%, o Presidente Biden anunciou as suas prioridades chave: tornar o sistema fiscal mais progressivo, aumentar o investimento no combate ao aquecimento global e em infraestruturas e usar a política fiscal durante choques económicos adversos.

O programa NextGen da União Europeia no valor de €750Bn está já em curso.

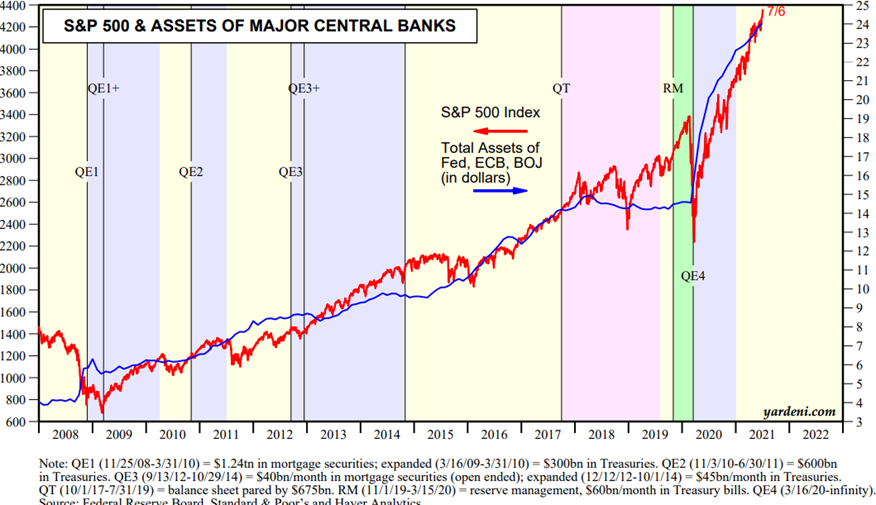

A transferência de fundos sem precedentes do Estado para o setor privado, tem sido financiada em boa parte por criação monetária, agravando fortemente os desequilíbrios orçamentais e monetários.

Fonte: Major Central Bank Total Assets, Yardeni Research, July, 7, 2021

As condições financeiras globais melhoraram com as ações dos governos e bancos centrais em todo o mundo e o bom desempenho dos mercados financeiros

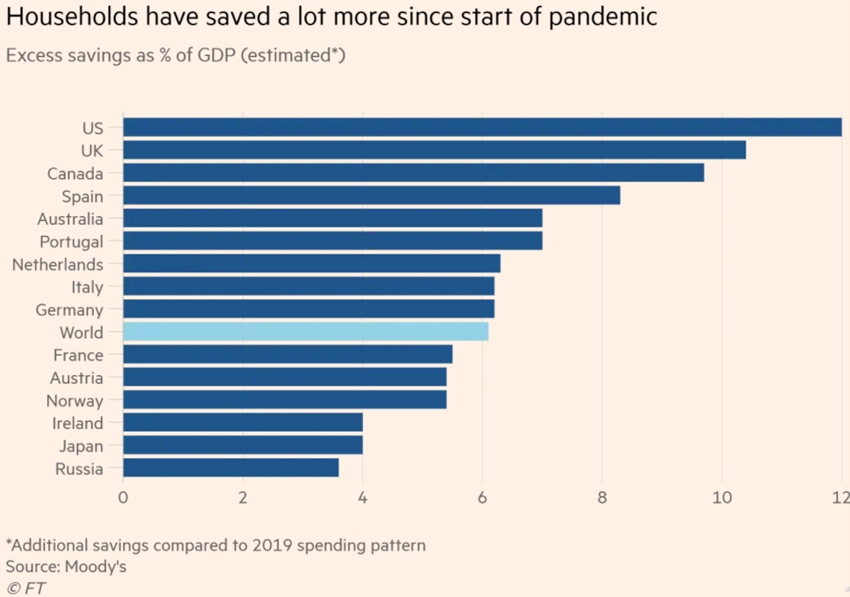

Os apoios concedidos por governos e bancos centrais em todo o mundo melhoraram as condições financeiras, tendo inclusivamente o rendimento disponível e as poupanças das famílias aumentado em países como os EUA, Reino Unido, Alemanha, etc.

A recuperação dos preços dos ativos de riscos que se seguiu à queda e a diminuição das taxas de juros de referência também conduziu a uma melhoria global das condições financeiras.

Fonte: Central Banks:Monthly Balance Sheets, Yardeni Research, Jul, 7, 2021

Avaliação dos mercados acionistas: Os mercados acionistas registaram máximos históricos nos EUA e na Europa e volatilidade baixa, com forte crescimento dos resultados por ação e ligeira redução dos múltiplos de avaliação.

Os mercados acionistas dos EUA e dos principais países europeus tiveram um dos melhores desempenhos semestrais, em cerca de 15%, e atingiram máximos históricos no final do 1º semestre.

Este movimento tem sido suportado pelas políticas económicas, aumento do prémio de risco e sobretudo pela rotação de ativos associada às baixas taxas de juro.

Em 2021, o bom desempenho do mercado acionista tem sido transversal às ações de valor e de crescimento.

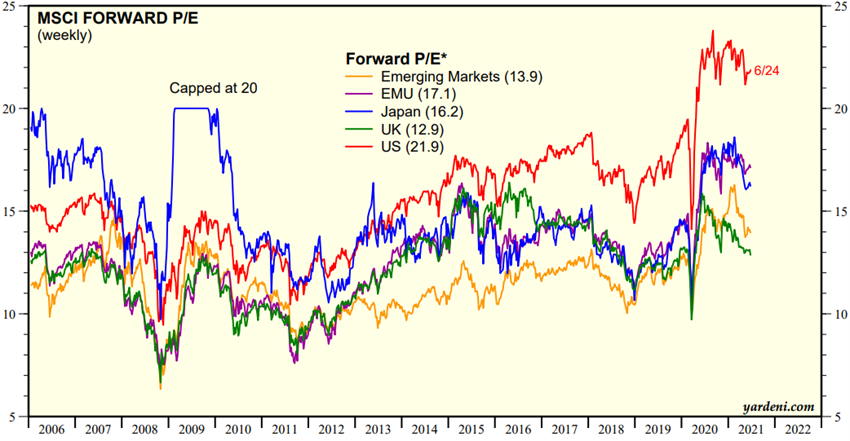

A avaliação do mercado acionista global e nas várias regiões está acima da média de longo prazo e reduziram-se ligeiramente. O PER de 21,9x para os EUA está bem acima da média e próximo de máximos. Os PER de 17,1x na Zona Euro, de 16,2x no Japão e de 13,9x nos mercados emergentes estão também acima da média.

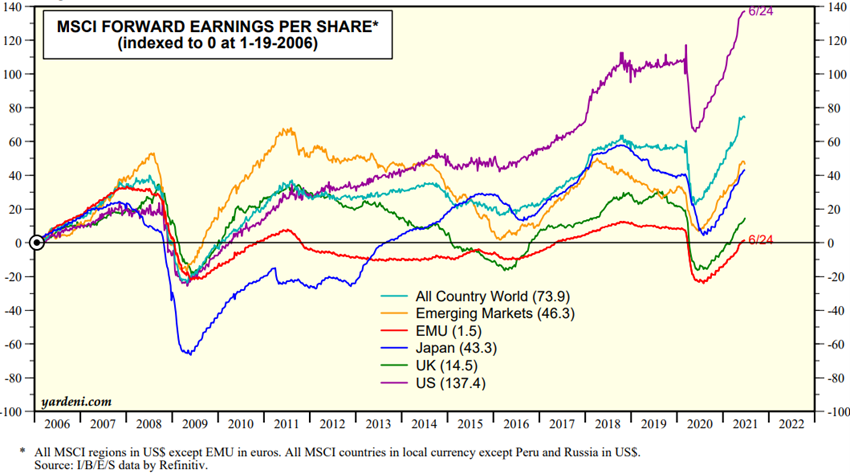

As estimativas dos resultados por ação do consenso dos analistas cresceram e já superam os níveis de pré-pandemia nos EUA e no mundo, estando ainda abaixo nos mercados emergentes, no Japão, e sobretudo no Reino Unido e na União Europeia. Um fator determinante para esta ascensão foi o do aumento do peso nos índices das empresas de crescimento e que têm melhores margens de lucro, a que mais recentemente se associou a melhoria das condições financeiras de dois dos principais setores de valor, a energia e o financeiro.

A época de resultados do segundo trimestre nos EUA que começa em breve e perdurará pelas próximas 3 semanas (na Europa inicia-se em finais do mês), será importante para validar e estabilizar as projeções e evolução dos resultados por ação.

Fonte: Global Index Briefing: MSCI Forward P/Es, Yardeni Research, Jul, 7, 2021

Fonte: Global Index Briefing: MSCI Metrics Comparisons, Yardeni Research, Jun, 30, 2021

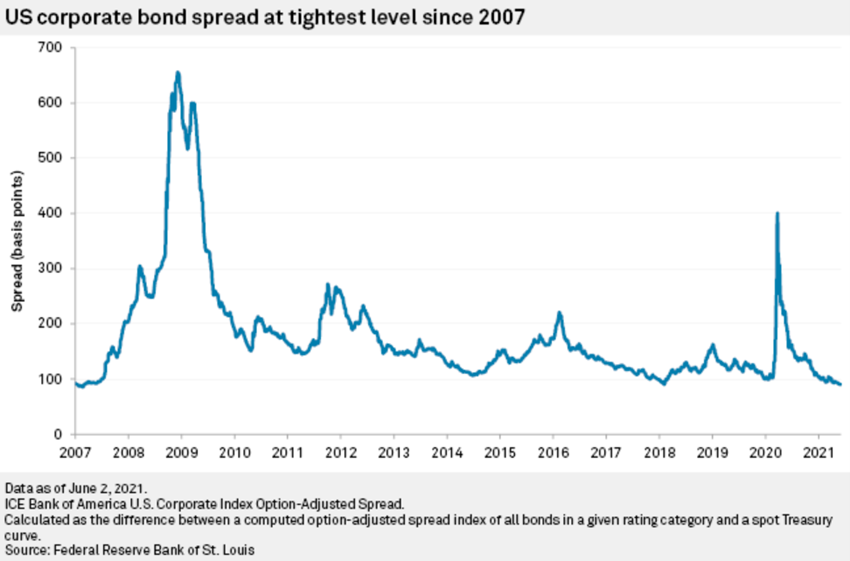

Avaliação dos mercados obrigacionistas: Os mercados de rendimento fixo tiveram um desempenho mais volátil devido às oscilações das taxas de juro soberanas de longo prazo, mas com compressão dos spreads de crédito

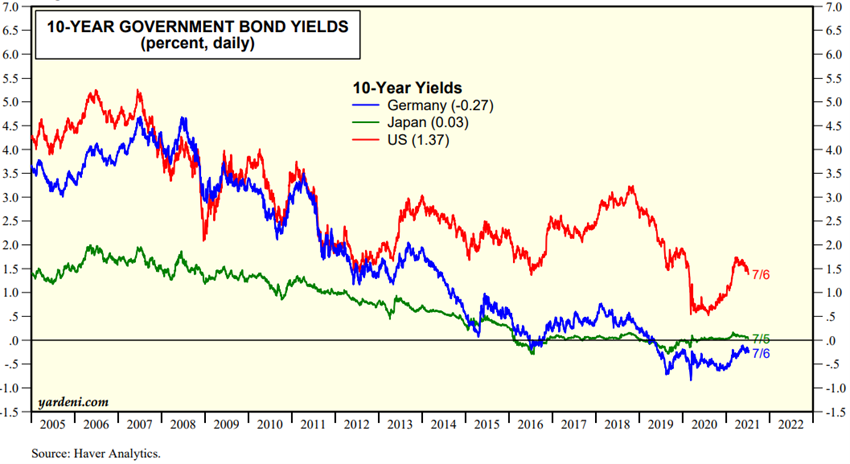

O aumento da taxa de inflação nos EUA e em menor grau na Zona Euro, provocou uma subida das taxas de juro da dívida soberana de médio e longo prazo que se estendeu às demais obrigações, com a consequente perda do valor das mesmas.

Os bancos centrais em todo o mundo assumiram manter as taxas de referência a níveis baixos e os programas de injeção monetárias de compra ativos para estimular as economias até ao regresso à normalidade.

As taxas de juro de médio e longo prazo das obrigações do tesouro estão a níveis históricos baixos.

Os spreads de crédito das obrigações de empresas de rating de investimento caíram para 0,87%, o nível mais baixo desde 2007, enquanto o das empresas de rating especulativo se fixou em 3,12%, o nível mais baixo desde outubro de 2018.

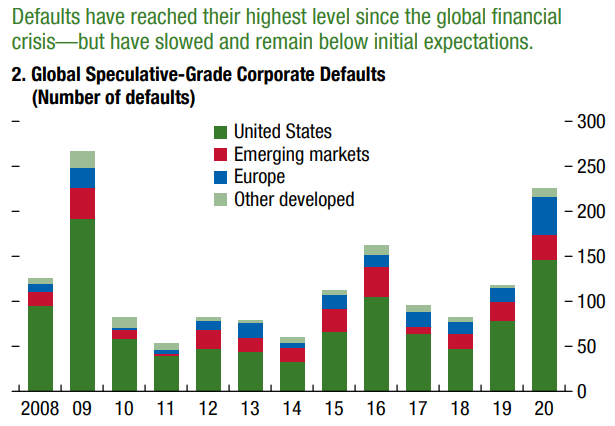

Em 2020 não houve um aumento dos incumprimentos tão significativo quando se esperava devido aos apoios governamentais concedidos à sustentação da atividade.

Fonte: Yardeni, Market Briefing:Global Interest Rates, Jul, 7, 2021

Fonte: Global Financial Stability Report Update, IMF, Apr 2021

Principais oportunidades: Aceleração do processo de vacinação em todo o mundo para se atingir rapidamente a imunidade de grupo a nível global, reduzindo o risco de saúde pública e melhorando o comércio internacional, e aumento da capacidade de consumo e investimento subjacente ao excesso de poupança.

A determinação das autoridades em sustentar a recuperação é a melhor garantia de suporte ao crescimento da atividade económica, esperando-se o regresso aos níveis pré-pandémicos em 2021 nos EUA e em 2022 para os principais países europeus.

A aceleração do processo de vacinação em curso em todo o mundo e sobretudo nos países mais atrasados, poderá antecipar a imunidade de grupo a nível global, aumentar o comércio internacional e o produto.

As famílias acumularam um valor impressionante de excessos de poupanças em todo o mundo com a pandemia (e os seus estímulos), o que potencia uma forte capacidade de consumo e de investimento.

Os fluxos de fundos para o mercado acionista nos EUA no primeiro semestre totalizaram o valor impressionante de 588 mil milhões de dólares, praticamente igual à soma de todos os valores dos últimos 20 anos.

Principais riscos: Aumento da inflação e das taxas de juro nos EUA, novas mutações do vírus menos controláveis, vulnerabilidades de empresas e países, e excessos de mercado

Se a elevada taxa de inflação nos EUA e Europa se tornar persistente, como admitem alguns economistas (sobretudo pela possibilidade da inflação dos salários no regresso ao trabalho), os bancos centrais terão de antecipar a reversão das políticas monetárias, aumentar as taxas de juro oficiais e reduzir as compras de ativos. Tal resultará na subida dos juros de longo prazo, com um impacte negativo direto no mercado obrigacionista, e negativo indireto no mercado acionistas decorrente da menor valorização dos fluxos de caixa futuros e da rotação de ativos pelos investidores.

Existe o risco de que as vacinas que se têm mostrado eficazes relativamente às várias mutações do vírus, mais infeciosas e letais, poderão não o ser face a uma nova mutação mais difícil de controlar e combater.

O combate à pandemia agravou as fragilidades e vulnerabilidades de empresas de alguns setores, e também de países, por exemplo a Turquia, África do Sul e o Brasil, que terão uma capacidade de recuperação mais difícil, sobretudo com taxas de juro mais elevadas e um dólar mais forte.

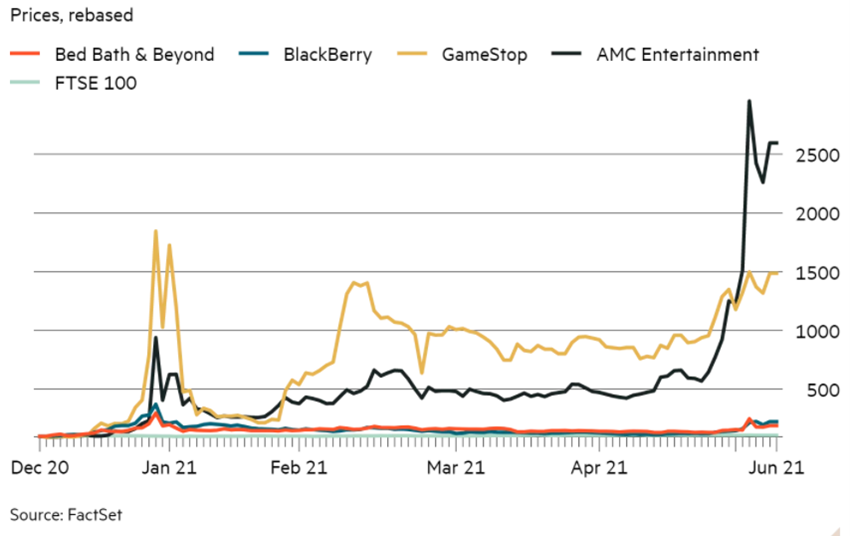

Os excessos de mercado que temos visto nas valorizações de empresas cotadas conhecidas como “meme” puxadas pelas redes sociais como a Reddit (WallStreetBets) e seguidas por muitos milhões de investidores de retalho alavancados que se estrearam em 2020 poderão ter efeitos nefastos e mais profundos quando ocorrer a sua inevitável correção (por exemplo, Gamestop, AMC, etc).