O que é a aversão à perda?

Como se distingue da aversão ao risco?

Principais implicações da aversão à perda na tomada de decisões de investimentos

Duas implicações críticas: O excesso de segurança paga-se caro e pode ser mais arriscado do que correr riscos do investimento, e todo o investimento tem um custo de oportunidade

O que é a aversão à perda?

Em termos de psicologia cognitiva e da teoria da decisão, a aversão à perda refere-se à tendência das pessoas em preferir evitar perdas a atingir ganhos equivalentes. Ou seja, as pessoas preferem não perder US$ 5 do que ganhar US$ 5.

Alguns estudos sugerem que as perdas são psicologicamente duas vezes mais potentes do que os ganhos.

A aversão à perda foi identificada pela primeira vez por Amos Tversky e Daniel Kahneman.

Estes especialistas em ciência comportamental realizaram uma experiência que resultou num exemplo claro do enviesamento humano em relação às perdas.

A experiência envolvia perguntar às pessoas se aceitariam uma aposta baseada no lançamento de uma moeda ao ar. Se a face da moeda aparecesse como caras, a pessoa perderia $100, e se aparecesse coroas, ganharia $200.

Os resultados da experiência mostraram que, em média, as pessoas precisavam de ganhar cerca de duas vezes (1,5x – 2,5x) mais do que estavam dispostas a perder para continuar com a aposta (o que significa que o ganho potencial deve ser de pelo menos o dobro).

Como se distingue da aversão ao risco?

Na economia e nas finanças, a aversão ao risco é o comportamento dos seres humanos (especialmente consumidores e investidores), que, quando expostos à incerteza, tentam diminuir essa incerteza.

Para melhor percebermos a diferença, iremos usar o mesmo exemplo anterior, o do lançamento de uma moeda ao ar.

Uma pessoa pode escolher entre dois cenários, um com um pagamento garantido e outro sem garantias. No cenário garantido, a pessoa recebe US$ 50. No cenário incerto, uma moeda é atirada ao ar para decidir se a pessoa recebe US$ 100 ou zero.

O pagamento esperado nos dois cenários é de US$ 50, o que significa que um indivíduo que seja insensível ao risco não se importaria em aceitar o pagamento garantido ou a aposta. No entanto, os indivíduos podem ter diferentes atitudes de risco.

A maior parte dos indivíduos são avessos ao risco, embora haja quem seja neutral e até quem procure o risco (os jogadores).

Principais implicações da aversão à perda na tomada de decisões de investimentos

A aversão à perda deriva da nossa motivação inata para preferir evitar as perdas em vez de obter ganhos semelhantes.

Não podemos eliminar a aversão à perda, mas devemos estar cientes da mesma para que evitemos tomar decisões irracionais e também para nos ajudar a obter mais.

Apresentam-se a seguir alguns exemplos de aversão à perda que podem causar um prejuízo ou um benefício quando pensamos os nossos investimentos:

1. Investir apenas em produtos seguros que têm pouco ou nenhuma rendibilidade e que com o passar do tempo perdem valor ou poder de compra devido à inflação.

2. Não vender uma ação abaixo do preço a que a comprámos só porque não queremos ter uma perda.

3. Vender uma ação a o preço maior ao preço que pagámos só para tomar o lucro.

4. Preferir pagar prémios de seguro de vida em vez de investir com um objetivo de construção de riqueza.

5. Focar-se nos investimentos que perderam dinheiro e ignorar os restantes investimentos.

6. Privilegiar vender investimentos vencedores aos investimentos perdedores pela única razão de não se aceitar a derrota.

7. Acreditar que não se perdeu nada até vender.

8. Vender para evitar maiores perdas quando o racional do investimento nos diz para comprar mais.

Duas implicações críticas: O excesso de segurança paga-se caro e pode ser mais arriscado do que correr riscos do investimento, e todo o investimento tem um custo de oportunidade

É possível agrupar todos aqueles exemplos num conjunto de duas implicações críticas:

– Excesso de segurança

– Evitar vender a perder,

e analisar os resultados de cada um.

Segurança em excesso ou até ilusória

A preferência pelo mais seguro faz com que apliquemos uma boa parte do nosso património financeiro em produtos de baixo risco e baixa ou nenhuma valorização, em detrimento do investimento em ativos financeiros com rendibilidades interessantes no médio e longo prazo:

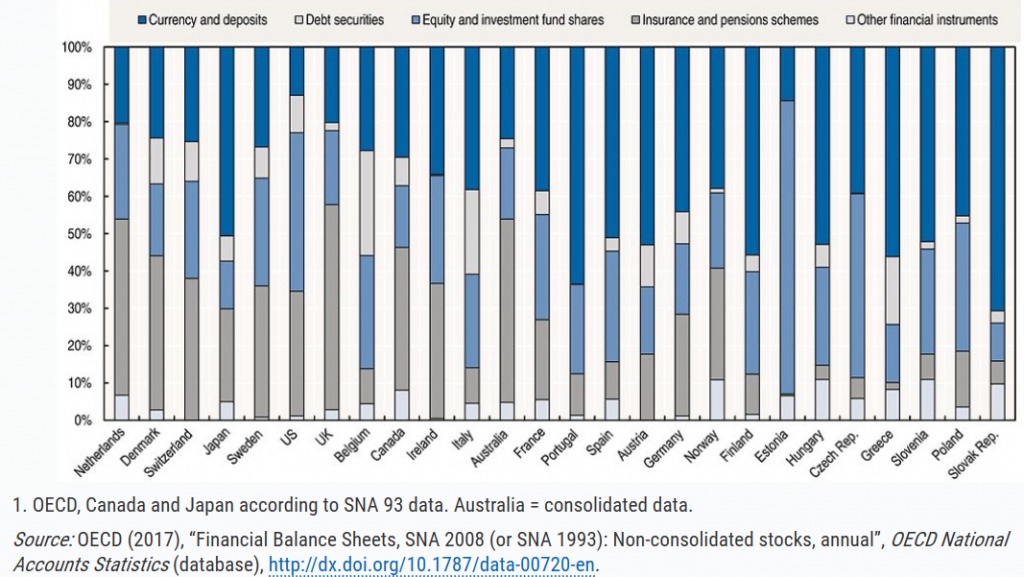

Os depósitos e as contas poupança que têm baixo rendimento chegam a constituir mais de metade do património das famílias nalguns países, tais como o Japão, Portugal, Espanha e Áustria. Na maioria dos outros países ultrapassam 30%, incluindo Canadá, Irlanda, Itália, França, Alemanha, Noruega e Finlândia. Só nos EUA é que têm pequena expressão, cerca de 10%.

Esta procura pela segurança tem um custo. As rendibilidades reais dessas aplicações são nulas ou negativas.

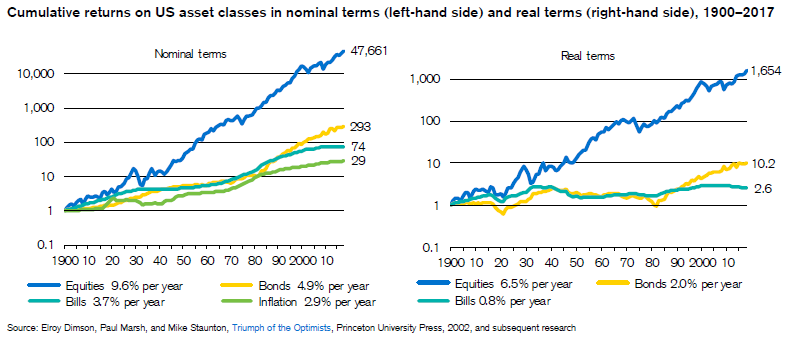

Nos EUA, até mesmo as rendibilidades dos investimentos em bilhetes do tesouro a 3 meses são marginalmente positivas desde o início do século passado. Os investimentos em obrigações do tesouro já teriam rendido um pouco mais, mas a verdadeira criação de riqueza só é conseguida investindo em ações. E quanto maior o período maior o custo.

Esta atitude pode resultar em situações complicadas no futuro, sobretudo na acumulação de património para vivermos a reforma, o principal objetivo financeiro que a generalidade das pessoas persegue, pois limita a capacidade de criar riqueza.

Vamos ver um exemplo. Se pouparmos 200 por mês desde os 25 anos até aos 65 anos de idade acumularemos os seguintes capitais consoante as taxas de rendibilidade anuais médias obtidas:

Se aplicarmos em depósitos o mais provável é termos taxas de rendibilidade de 1% ao ano. Se investirmos num mix conservador ou prudente com maior percentagem de obrigações do que ações obteremos provavelmente 3% ao ano. Com um mix mais equilibrado, em proporções de 50/50 podemos atingir 5% de rendibilidade anual. Se o mix tiver uma componente forte de ações, cerca de 75%, e o remanescente em obrigações, é provável alcançarmos 8% ao ano.

Em termos totais, as nossas poupanças mensais de 200 durante 40 anos constituem um capital investido de 96,000.

A uma taxa de 1% não aumentam quase nada, passando para 118,501 ao fim de 40 anos. Com uma taxa de 3%, esse capital mais do que duplica, para 186,392 em 40 anos. A uma taxa for de 5% o capital acumulado aos 65 anos é de 304,415 e a uma taxa de 8% o capital aumenta para 671,474. Com uma taxa de 10% o capital acumulado atinge 1,168,444 (que é possível pois as taxas de rendibilidade de longo prazo das ações de grandes empresas nos EUA foram dessa ordem e as das pequenas empresas foram de 12% ao ano).

Concluímos que o investimento em ativos financeiros de risco a médio e longo prazo tem rendibilidades muito superiores, permitindo-nos fazer crescer substancialmente as nossas poupanças.

O excesso de segurança paga-se caro e pode ser mais arriscado do que correr os riscos dos investimentos financeiros. Por isso se diz que não fazer investimentos de risco pode significar pormos a nossa vida em risco, isto é, para vivemos bem ou melhor precisamos de arriscar.

Evitar vender a perder

Muitas vezes, ficamos demasiado tempo com as ações que registam perdas e vender apressadamente as ações que estão a ganhar. Esta é a velha história das ações perdedoras que ficam para os netos e dos investimentos em que não deixamos os lucros correr e avançar.

Temos de tomar consciência de que todo o investimento, por mais baixo ou alto valor que tenha, tem um custo de oportunidade. Se pensarmos desta forma devemos procurar, em cada momento, dar-lhe o melhor uso.

Se estivermos a perder e se a perspetiva é que a tendência prossiga então o melhor é vender e reaplicar noutro investimento. Por outro lado, se estivermos a ganhar e a perspetiva se mantiver positiva, então é melhor não vender, manter e continuar com o investimento, tanto mais que o mesmo já deu e passou pelo trabalho de análise e decisão.

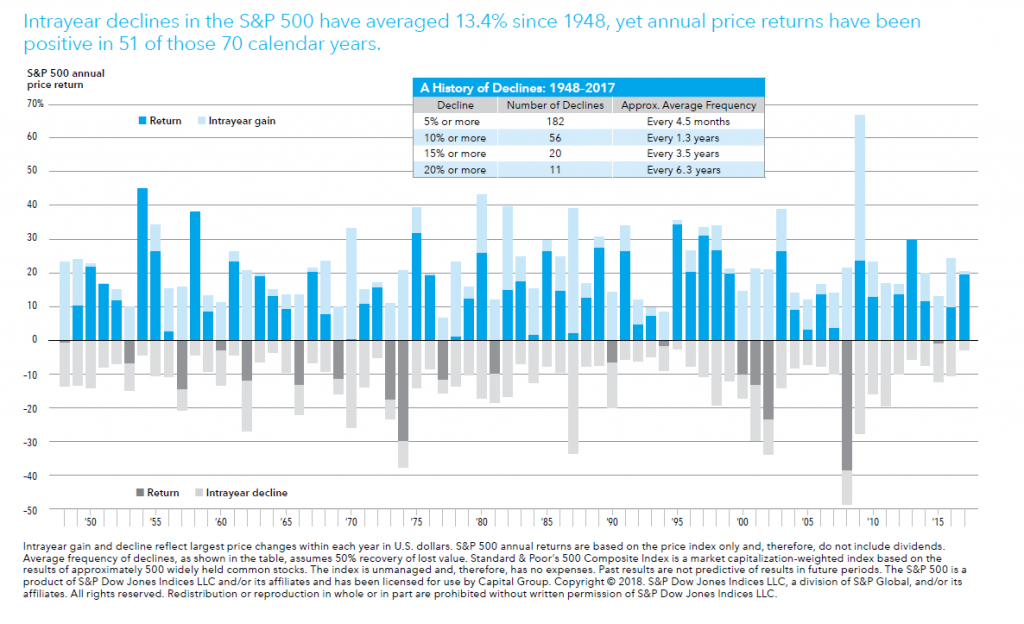

Os mercados financeiros, acionistas e obrigacionistas, têm altos e baixos. No gráfico seguinte podemos ver as rendibilidades anuais e as maiores descidas em cada um dos anos, do principal índice do mercado acionista americano, o S&P 500, no período entre 1948 e 2017:

Apesar de termos tido rendibilidades positivas em 51 dos 70 anos (mais de 70%), neste período registaram-se desvalorizações médias interanulais de 13,4%, sendo que tivemos descidas de 10% em quase todos os anos. Contudo, só em 10 anos se registaram perdas anuais de 10% ou mais, e em todo o período observaram-se rendibilidades médias de mais de 9% ao ano.

Não vender a perder e vender imediatamente a ganhar, é uma estratégia em que seguramente se perde dinheiro.

https://thedecisionlab.com/biases/loss-aversion/

https://www.behavioraleconomics.com/resources/mini-encyclopedia-of-be/loss-aversion/

https://corporatefinanceinstitute.com/resources/knowledge/trading-investing/loss-aversion/

https://www.schwabassetmanagement.com/content/loss-aversion-bias