A razão e a lógica são o mais importante. Só fazemos o que faz sentido para nós e tem um propósito. Só depois vem o quanto, como, em quê e onde … 5 grandes razões para investirmos em obrigações

#1: Porque as obrigações são um ativo financeiro com rendibilidade superior à inflação, embora bastante aquém da das ações

#2: Porque as obrigações têm risco baixo e bastante inferior ao das ações

#3: Porque temos poupanças a mais que não rendem, e que se fossem investidas em obrigações teriam rendibilidade e pouco risco

#4: Porque a diversificação dos investimentos entre ações e obrigações nos permite dosear a rendibilidade e o risco, e ajustá-los ao nosso perfil

#5: Porque precisamos da estabilidade dos rendimentos das obrigações, e sobretudo do seu efeito de mitigação do risco dos investimentos em ações

#1: Porque as obrigações são um ativo financeiro com rendibilidade superior à inflação, embora bastante aquém da das ações

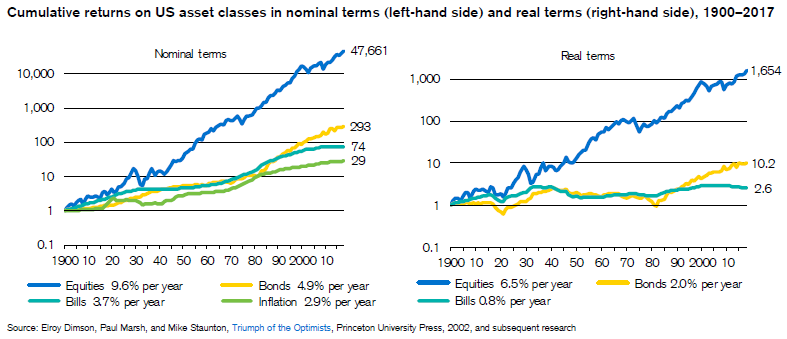

O gráfico seguinte mostra a rendibilidade média anual de investimentos em ações de grandes empresas e obrigações do tesouro para os EUA no período de 1900 a 2017:

A taxa de rendibilidade média anual das obrigações do tesouro foi de 4.9%, em termos nominais, e de 2,0%, em termos reais.

Estes valores ficam muito aquém das taxas de rendibilidade médias anuais das ações de grandes empresas, de 9.6% e de 6.5%, em termos nominais e reais respetivamente.

Contudo superam a taxa de inflação e as taxas de rendibilidade dos bilhetes do tesouro, de 3.7% e 2.9%, em termos nominais e reais respetivamente, que constituem uma das principais aplicações de curto prazo feitos pelos bancos, sendo nessa medida uma referência para a fixação do limiar superior de taxas de depósitos e de contas poupança.

Um dólar investido em obrigações do tesouro em 1900 teria gerado um capital de $293 em 2017, muito longe dos $47,661 atingidos pelas ações de grandes empresas, mas também distante dos apenas $29 obtidos nos bilhetes do tesouro.

Em termos de poder de compra, esse dólar teria resultado em $10.2 em 2017, versus os $1,654 do investimento em ações, mas muito superior aos magros $2.6 proporcionados pelos bilhetes do tesouro.

Ter de esperar 117 anos em aplicações de depósitos e contas poupança que, na melhor das hipóteses, permitirão pouco mais do que duplicar o capital, não tem qualquer lógica quando existem opções de pouco risco bem melhores como as obrigações.

Assim, pode dizer-se que o investimento em obrigações do tesouro tem uma rendibilidade muito inferior ao das ações de grandes empresas, mas é claramente superior à taxa de inflação e às aplicações em depósitos a prazo e contas poupança. Por tudo isto, os depósitos e contas poupança só devem fazer-se para os dinheiros de que precisamos no dia-a-dia, para vivermos o curto prazo e acorrermos a necessidades financeiras até 1 ano.

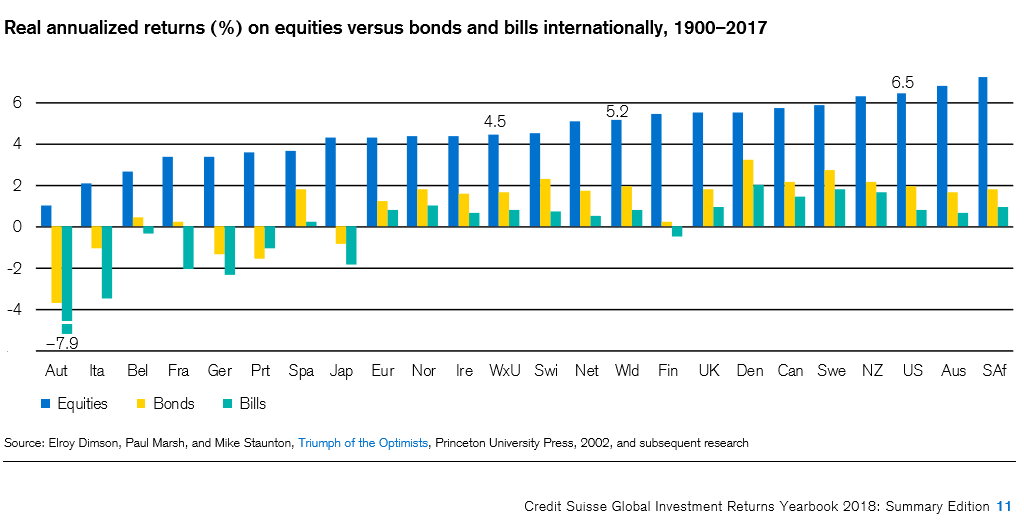

O gráfico seguinte mostra a diferença de taxas de rendibilidade médias anuais entre ações de grandes empresas e as das obrigações do tesouro e dos bilhetes do tesouro para vários países no mesmo período de 1900 a 2017:

A situação é parecida com o caso dos EUA, mas revela umas diferenças interessantes. As diferenças de taxas de rendibilidade médias anuais são positivas na maioria dos países, mas há alguns em que há países em que foram negativas. São sobretudo os países que estiveram envolvidos nas grandes guerras ou economias fracas e endividadas, em que se verificaram perdões ou restruturações da dívida soberana e ou períodos de hiperinflação.

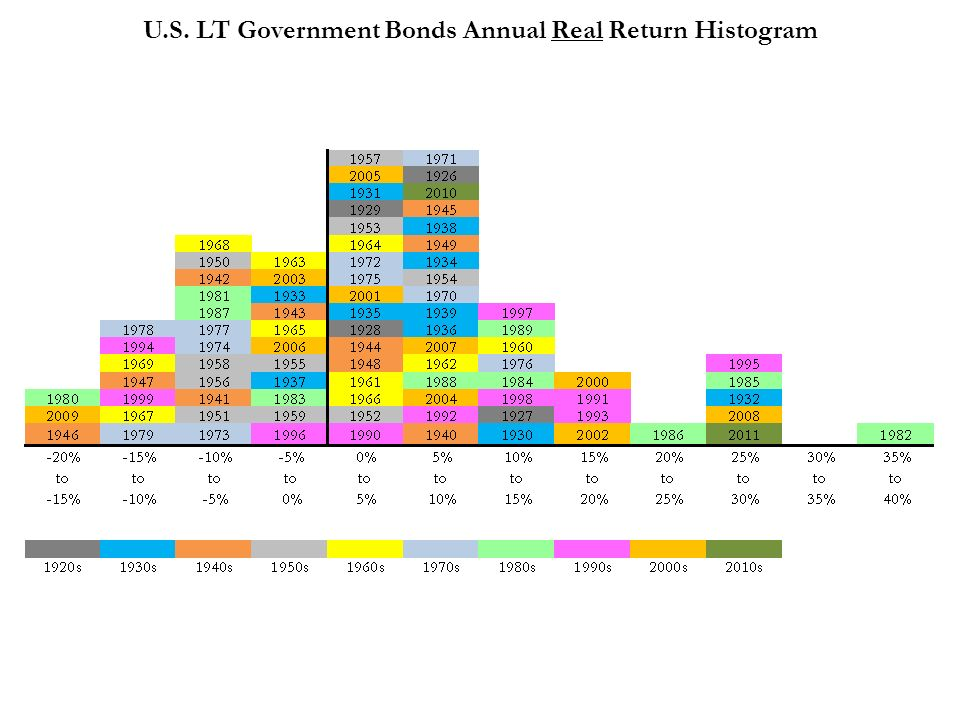

O gráfico seguinte mostra como se distribuíram as taxas de rendibilidades médias anuais reais das obrigações do tesouro dos EUA a 10 anos, entre 1926 e 2011:

Em mais de 2/3 dos anos, as obrigações do tesouro a 10 anos proporcionaram rendibilidades reais positivas. Contudo, anos houve em que essas taxas foram algo negativas, com perdas superiores a 10%, normalmente associadas a períodos de alta inflação. Vê-se também que a maioria das taxas de rendibilidade reais mais altas, superiores a 10%, observaram-se desde a década de 1980, nos últimos 30 anos, conhecido como o período fortemente vantajoso das obrigações (“bonds long bull market”).

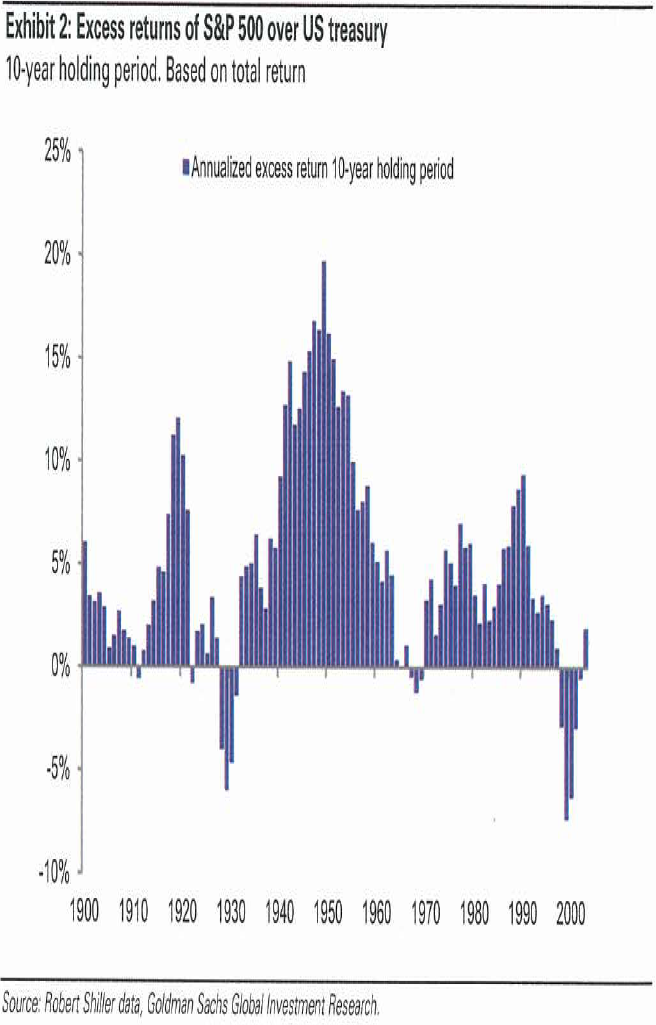

O gráfico seguinte mostra a diferença de rendibilidades anualizadas por períodos de investimento de 10 anos entre ações de grandes empresas e obrigações do tesouro para os EUA entre 1900 e 2014:

São poucos os anos em que a rendibilidade anual dos investimentos por períodos de 10 anos em obrigações superou as ações de grandes empresas: mais precisamente são 14 em 114 anos. Sucedem sobretudo nos dois períodos de crises financeiras, a Grande Depressão e a conjunção da Bolha Tecnológica com a Grande Crise Financeira.

#2: Porque as obrigações têm risco baixo e bastante inferior ao das ações

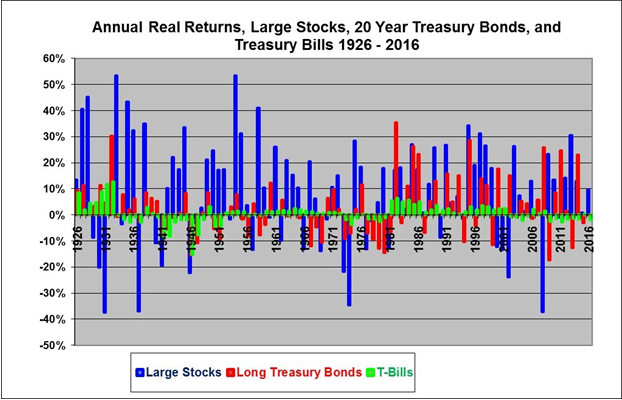

O gráfico seguinte mostra as rendibilidades anuais, em termos reais, do investimento em ações de grandes empresas, de obrigações do tesouro a 20 anos e dos bilhetes do tesouro a 3 meses para os EUA entre 1926 e 2016:

Vemos que as rendibilidades das ações, representadas pela linha azul, são, em média, muito superiores às dos outros ativos, mas também apresentam maior variabilidade ou flutuação.

Durante estes 90 anos, tivemos cerca de 30 com rendibilidades negativas das ações, 7 anos em que estas foram superiores a 20% (é verdade também que houve mais anos com rendibilidades positivas que excederam os 20%).

As rendibilidades das obrigações do tesouro flutuaram bem menos e não houve nenhum ano em que as rendibilidades negativas ultrapassaram os 20% (os bilhetes do tesouro têm variações de rendibilidade inferiores, mas um nível médio substancialmente mais baixo).

É a esta variabilidade ou flutuação de rendibilidades, que se designa por volatilidade ou risco (sobretudo nas suas manifestações negativas) dos investimentos.

O risco do investimento em obrigações é bastante menor do que o das ações (a maior rendibilidade corresponde maior risco e vice-versa: não há almoços grátis).

O aumento do prazo dos investimentos diminui o risco, quer sejam ações ou obrigações

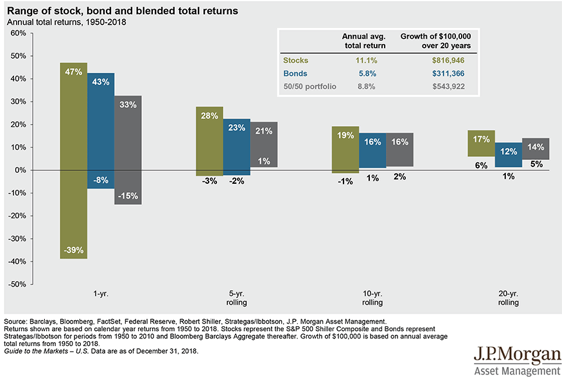

O gráfico seguinte passa das rendibilidades anuais para os valores máximos e mínimos das rendibilidades por períodos de investimento de 1, 5, 10 e 15 anos, para as ações de grandes empresas e obrigações do tesouro a 10 anos, nos EUA, entre 1950 e 2018:

Se o valor máximo das rendibilidades negativas para investimentos a 1 ano é muito desfavorável para as ações quando comparadas com as obrigações, a 5 anos e 10 é praticamente equivalente e a 20 anos até a situação se inverte.

Como as flutuações do mercado são essencialmente de curto prazo, em que as correções são seguidas de recuperações, o aumento dos períodos e investimento alisa e dilui estas flutuações. As bandas de flutuação estreitam-se para ambos os ativos, e o investimento em ações mostra-se o mais favorável para períodos de investimento iguais ou superiores a 5 anos.

Esta informação mostra que se tivermos um horizonte de investimento de 20 anos ou mais devemos investir 100% do nosso património em ações pois não só a sua rendibilidade média anual é superior como também o risco mais favorável. O mesmo se poderia até dizer para horizontes de investimento até só de 10 anos.

#3: Porque temos poupanças a mais que não rendem, e que se fossem investidas em obrigações teriam rendibilidade e pouco risco

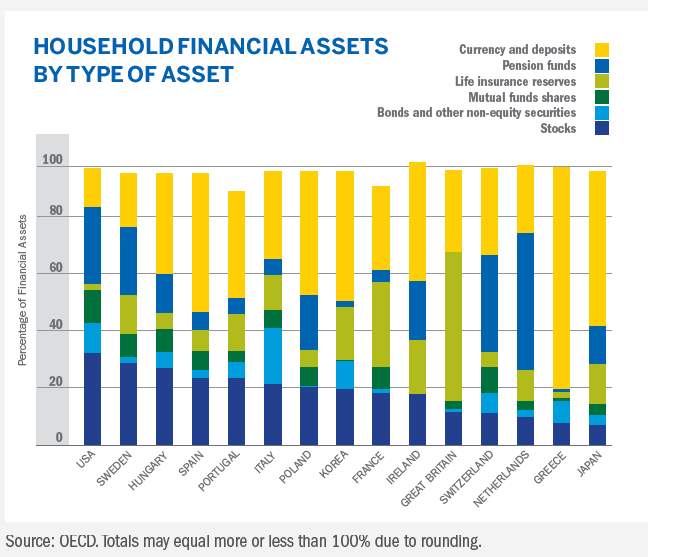

O gráfico seguinte mostra como se distribui o património financeiro das famílias em vários países do mundo:

Existe um enviesamento excessivo para moeda e depósitos em muitos países como Portugal, França, Irlanda, Grécia, Japão (a que não é alheia a crise financeira dos anos 90 e seguintes) e Europa de leste com percentagens de mais de 40%. Em países como os EUA, Suécia, Itália, Suíça e Holanda, os investimentos em ações e obrigações, diretos e via fundos de pensões, de investimento ou de seguros, ultrapassam os 60%.

Parte da explicação pode ser de que alguns desses países são menos ricos, pelo que a maioria das suas famílias só tem dinheiro para viver o dia-a-dia.

Outra seria que nestes países a literacia ou a cultura financeira é mais baixa, ou até que os ativos não financeiros, tais como a habitação própria, são uma fatia mais importante do património (e o dinheiro não estica).

Contudo, há vários estudos que indicam que não só nestes, mas em todos os países, as famílias têm tendência para terem mais dinheiro em moeda e depósitos do que necessitam, seja por comodidade, conveniência ou comodismo.

Vimos anteriormente que a rendibilidade destas aplicações é muito baixa. Esta é uma das situações em que os comportamentos adversos mantêm-se pela falta de incentivos, uma vez que o custo de oportunidade é invisível (as famílias não se apercebem do dinheiro que estão a perder por deixar de ganhar).

#4: Porque a diversificação dos investimentos entre ações e obrigações nos permite dosear a rendibilidade e o risco, e ajustá-los ao nosso perfil

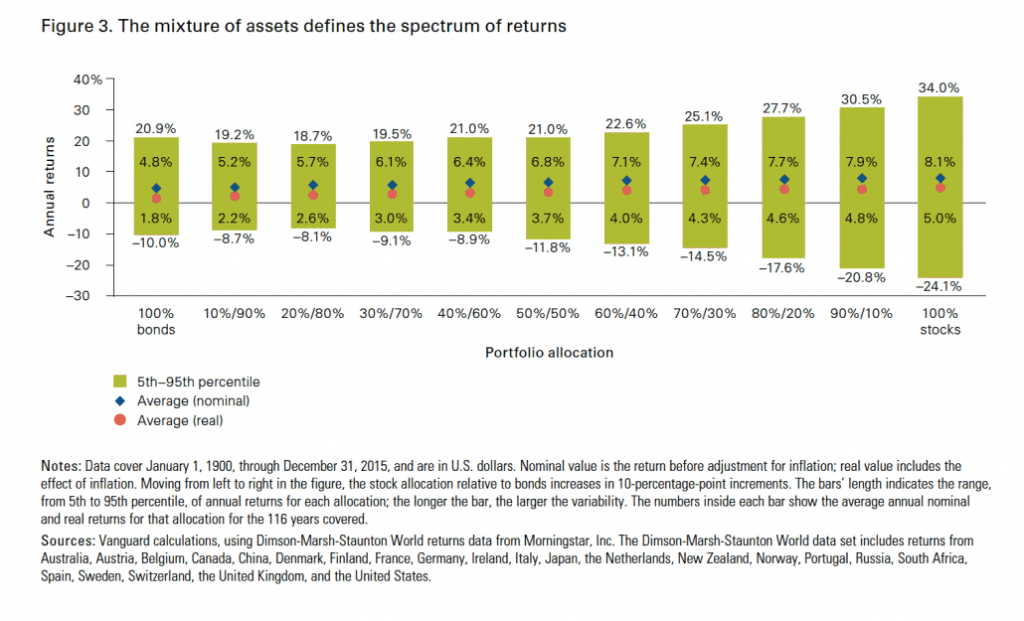

O gráfico seguinte mostra as rendibilidades médias anuais, em termos nominais e reais (deduzidas da inflação), assim como os casos das melhores e piores 5% rendibilidades, obtidas por combinações em diferentes proporções de investimentos em ações de grandes empresas e de obrigações do tesouro a 10 anos, entre 1900 e 2015.

Se investirmos tudo obrigações as rendibilidades médias seriam de 4.8% e 1.8%, em termos nominais e reais, respetivamente. A rendibilidade anual foi de -10% em 5% dos piores anos e de +20.9% em 5% dos melhores anos.

Investindo tudo em ações teríamos rendibilidades médias de 8.1% e 5.0%, em termos nominais e reais, respetivamente. Em 5% dos melhores anos essa rendibilidade foi de +34%, e em 5% dos piores anos, foi de -24.1%.

A combinação de 50/50 teria resultado em rendibilidades médias de 6.8% e de 3.7%, em termos nominais e reais, respetivamente. Os valores dos 5 piores e 5 melhores anos seriam de -11.8% e +22.6%, respetivamente.

Pode concluir-se que as obrigações são interessantes para pessoas conservadoras ou em situações que se privilegie a preservação de patrimónios.

Como o aumento do prazo do investimento diminui o risco, os profissionais de gestão de patrimónios usam regras para a diversificação dos investimentos em função da idade do investidor

Tendo visto anteriormente que o prazo do investimento mitiga o risco de investimento, mas de forma muito acentuada o das ações, não é de estranhar que exista uma recomendação genérica de alocação de investimentos alinhada com a idade do investidor.

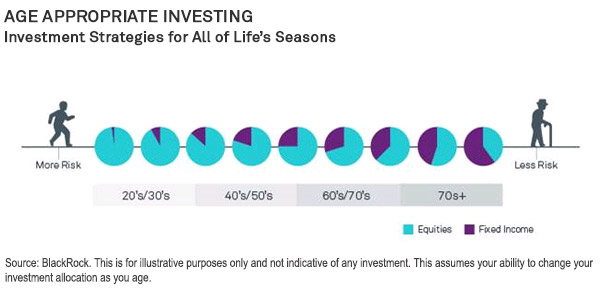

O gráfico seguinte elaborado pela Blackrock, uma das maiores gestoras de patrimónios mundiais, evidencia esta regra base de alocação:

No princípio da vida ativa a quase totalidade do património deve estar investido em ações, para beneficiarmos do seu potencial de valorização por maior tempo possível.

A partir dos 40 ou 50 anos de idade, devemos começar a alocar parte dos investimentos a obrigações.

A partir dos 70 anos a maior parte do património deve estar investida em obrigações.

Os mesmos profissionais usam também regras semelhantes em função da data fixada para o objetivo do investimento, em particular, para a reforma

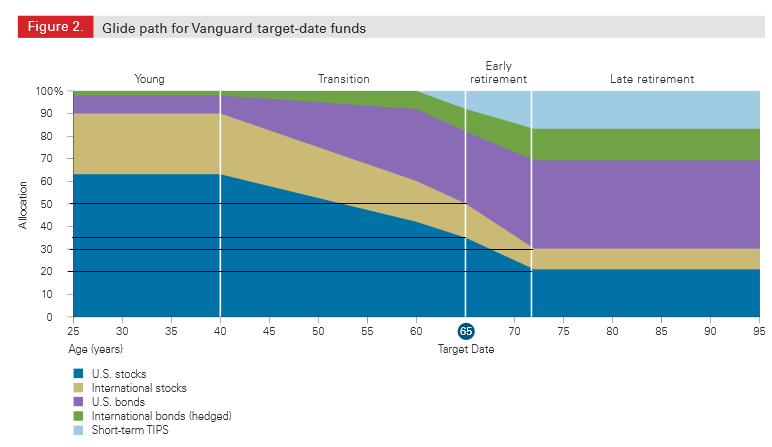

O gráfico seguinte mostra a alocação feita pela Vanguard, uma das maiores gestoras de patrimónios, nos seus fundos dirigidos para a reforma aos 65 anos de idade:

Desde os 25 até aos 40 anos, as obrigações só representam 10%, aumentando gradualmente a partir daí até aos 60 anos para cerca de 40%.

Esta alocação acentua-se até aos 50% na idade da reforma e atinge o máximo de 70% a partir dos 72 anos, estabilizando, daí para a frente.

As obrigações são úteis a partir da metade da vida, quando temos menos de 10 ou 20 anos em que não podemos correr o risco de quebras acentuadas, ou para situações ou momentos de instabilidade da nossa vida pessoal em que não podemos arriscar ter perdas financeiras (doença ou desemprego), de modo a assegurarmos os nossos compromissos financeiros.

#5: Porque precisamos da estabilidade dos rendimentos das obrigações, e sobretudo do seu efeito de mitigação do risco dos investimentos em ações

As obrigações têm a vantagem de proporcionar um rendimento periódico e uma estabilidade aos nossos investimentos.

Além disso, e porventura a sua maior vantagem, é servirem para mitigar os riscos de investimento em ações.

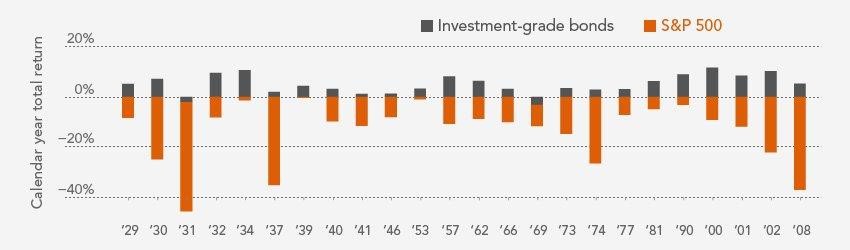

O gráfico seguinte mostra as rendibilidades anuais dos investimentos em ações de granes empresas e de obrigações de qualidade de crédito de investimento para os EUA, nos anos entre 1929 e 2008 em que se registaram perdas nas ações:

Fonte: Fidelity Capital Markets, Investment Themes 2017

Praticamente sempre nesses 24 anos (num total de 80 anos) de perdas nas ações, houve ganhos nas obrigações. A exceção foram os anos de 1931 e de 1969, ainda que com valores insignificantes.

As obrigações atuam assim como uma componente excelente de diversificação para acompanhar o investimento em ações, de maior capacidade de valorização. Esta complementaridade é certamente a sua maior vantagem, sobretudo em momentos de grane stress ou tempestade dos mercados acionistas.

As obrigações são guarda-chuvas protetores, sobretudo em momentos de crises acentuadas nos mercados acionistas.

Oferecem estabilidade.

Outra vantagem é que são seguros com rendibilidades mais interessantes do que as aplicações de depósitos e poupanças.

A sua maior vantagem é o efeito complementaridade com ações. Atuam e funcionam como uma proteção, um seguro ou uma almofada de amortecimento quando combinadas com as ações (sem custo, mas com rendimento). São a bengala para a vida e para o investimento em ações.