A razão e a lógica são o mais importante. Só fazemos o que faz sentido para nós e tem um propósito. Só depois vem o quanto, como, em quê e onde … 5 grandes razões para investirmos nas ações das maiores empresas mundiais

#1: Porque as ações são o ativo financeiro com a maior rendibilidade a médio e longo prazo e o único que proporciona significativa valorização de patrimónios em termos reais

#2: Porque a médio e longo prazo o risco do investimento em ações é muito mitigado

#3: Porque temos objetivos a médio e longo prazo que não são atingidos nem com obrigações e ainda menos com as aplicações em poupanças

#4: Porque a diversificação dos investimentos entre ações e obrigações nos permite dosear a rendibilidade e o risco dos, e ajustá-los ao nosso perfil

#5: Porque não podemos ignorar a criação de riqueza decorrente da rendibilidade e valorização do investimento em ações

#1: Porque são as ações o ativo financeiro com a maior rendibilidade a médio e longo prazo e o único que proporciona significativa valorização de patrimónios em termos reais

As ações são o ativo financeiro com maior rendibilidade a médio e longo prazo.

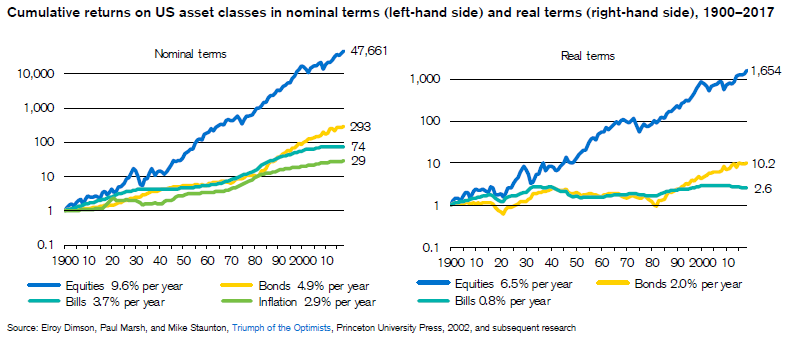

O gráfico seguinte mostra a rendibilidade das 2 principais classes de ativos financeiros nos EUA de 1900 até 2017:

As ações de grandes empresas, medidas pelo índice S&P 500, tiveram uma rendibilidade anual média de 9.6%.

A rendibilidade anual média das obrigações do tesouro não foi além de 4.9%, ainda assim bastante acima da rendibilidade anual média de 3.7% dos bilhetes do tesouro (a principal aplicação de curto prazo dos bancos, e como tal, o seu teto para referência de taxa de juros que pagam por depósitos) e da taxa de inflação média anual de 2.9%.

Um dólar investido em 1900 teria gerado em 2017, passados 117 anos, $47,661 se investido em ações de grandes empresas. O mesmo dólar só teria resultado num capital de $293 se investido em obrigações do tesouro e de $74 se investido em bilhetes do tesouro.

Devido à inflação, um dólar em 1900 teria o mesmo poder de compra do que $29 em 2017. Para obtermos a valorização dos capitais anteriores, em termos reais, teríamos de dividir o valor atingido pela inflação.

As ações das grandes empresas valorizaram-se 162 vezes mais do que as obrigações do tesouro. Em termos reais, o capital acumulado seria de $1,654 em ações de grandes empresas.

O capital acumulado, em termos reais seria de $10.2 em obrigações e de apenas $2.6 em bilhetes do tesouro (daqui se prova que depósitos e contas poupança não rendem, nem sequer a muito longo prazo).

Esperar 117 anos: para quê? – Perguntarão alguns.

Muito embora 117 anos possam ser um objetivo de vida, tal como a transmissão de um património em herança, podemos ver no gráfico que esta das ações valorização acontece frequente, paulatinamente e por largos períodos, brevemente interrompida por quedas nalguns anos, não sendo, por isso, necessário esperar tanto tempo.

É uma evolução em linha reta com algumas quebras pontuais, a que se chamam correções do mercado. Como veremos adiante, é precisamente para mitigarmos o risco destas flutuações de mercado e aproveitarmos todo o seu potencial que se recomenda o investimento em ações para horizontes temporais a partir de dois a três anos.

Os próximos anos serão diferentes e para pior do que o passado – dirão outros! Vivemos tão intensamente o presente e o passado recente que temos tendência para pensarmos que os problemas e riscos só sucedem agora.

Se nos lembrarmos que nestes 117 anos estão incluídas duas guerras mundiais, duas grandes crises financeiras (Grande Depressão e Grande Crise Financeira), períodos de híper- desemprego e hiperinflação, várias crises monetárias, múltiplas falências de Estados e empresas, etc., nada pode soar mais falso. A história repete-se: com progressos e crises!

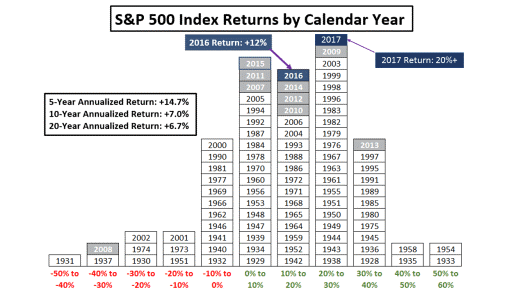

O gráfico seguinte mostra a distribuição das taxas de rendibilidade anuais das ações de grandes empresas americanas dadas pelo S&P 500, o principal índice do mercado americano, entre 1928 e 2017:

Pode facilmente verificar-se que este excesso de taxa de rendibilidade média anual foi positivo em mais de 2/3 dos anos. Esta taxa foi mais negativa nos anos da Grande Depressão, da Grande Crise Financeira e da Bolha Tecnológica.

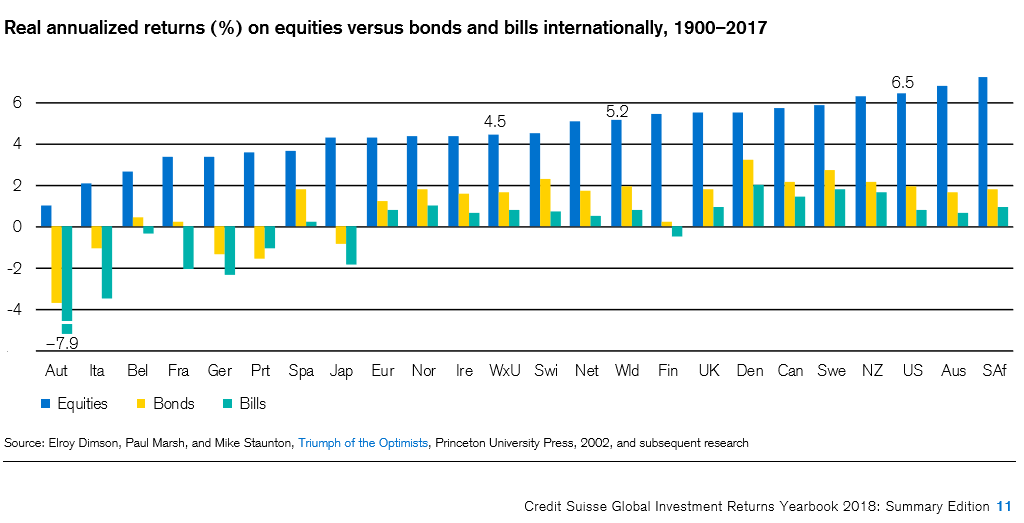

O caso dos EUA não é único. O gráfico abaixo mostra as taxas de rendibilidade média anuais, em termos reais (deduzidas da inflação), registadas em vários países do mundo, entre 1900 e 2017:

A taxa de rendibilidade média anual das ações de grandes empresas a nível mundial foi de 5.2%, inferior à de 6.5% verificada nos EUA. Esta taxa foi mais do dobro da das obrigações do tesouro e incomparavelmente superior à de 0.5% dos bilhetes do tesouro.

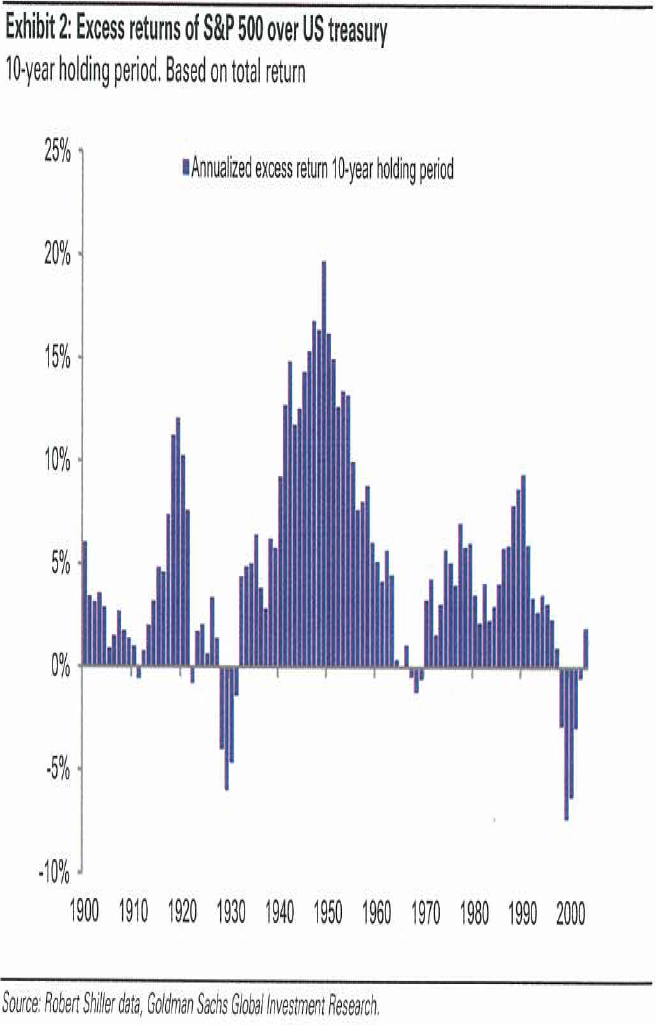

Uma oura forma útil para avaliarmos as rendibilidades entre ações e obrigações é comparamos os valores das mesmas por períodos diferentes do ano, por exemplo por períodos de 10 anos:

Esta comparação é útil porque muitos dos nossos objetivos financeiros têm um prazo igual ou superior a 10 anos.

Como se pode ver raras foram as ocasiões em que as taxas de rendibilidade média anuais por períodos de 10 anos das ações de grandes empresas foram inferiores às das obrigações do tesouro. Nestes 103 anos, esta situação ocorreu em apenas 12 ocasiões, centradas nos períodos das crises financeiras da década de 30s, e dos anos 2000.

A tabela seguinte contém as taxas de rendibilidade médias anuais por décadas nos EUA, de 1930 até à data:

Estas taxas de rendibilidade médias anuais de ações só foram negativas, e muito ligeiramente negativas, na década de 1930 e 2000. A média neste período foi de 9,5 % ao ano.

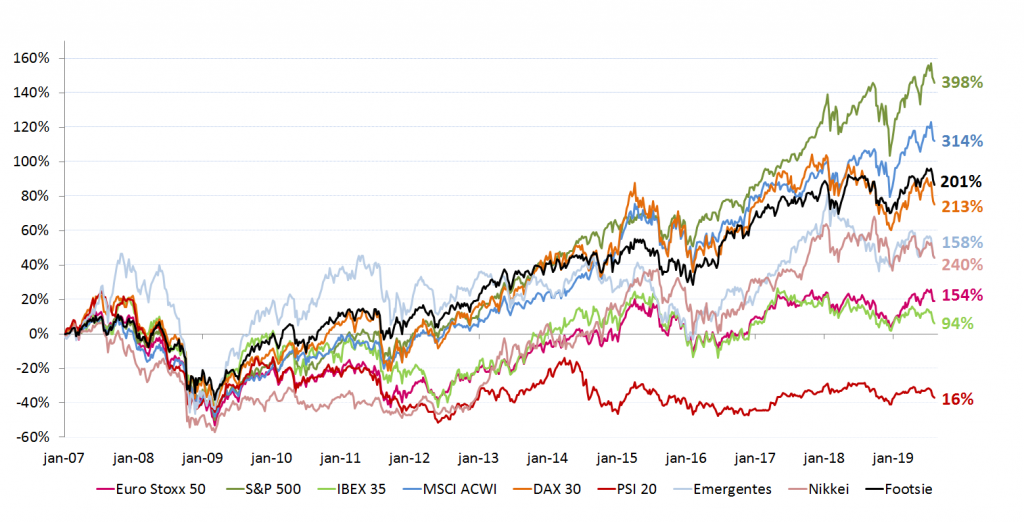

O gráfico seguinte mostra a evolução dos principais índices acionistas mundiais de 2007 até à data:

A Grande Crise Financeira de 2007-08, centrada no imobiliário e sobretudo nos EUA (“sub-prime”), fez cair todos os principais índices acionistas entre 40% e 60%, devido ao contágio da globalização dos mercados.

Em finais e 2008 e sobretudo princípios de 2009, os principais índices acionistas começaram a recuperar, mas evidenciando duas realidades distintas. Os índices norte-americanos e o alemão, há muito que já superaram os níveis pré-crise, registando valorizações acumuladas de 200% ou até mais de 300% desde os mínimos de março de 2009.

Os restantes índices europeus, nomeadamente o da zona Euro (Eurostoxx 50), o francês (CAC40) e o espanhol (IBEX35), ainda não atingiram os valores pré-crise, devido à grande crise da dívida soberana europeias de 2011-12. O índice português (PSI20), nem sequer ultrapassou os níveis mínimos da pré-crise de 2009.

#2: Porque a médio e longo prazo o risco do investimento em ações é muito mitigado

As ações têm mais rendibilidade, mas também mais risco de desvalorização do que as obrigações. Não há almoços grátis!

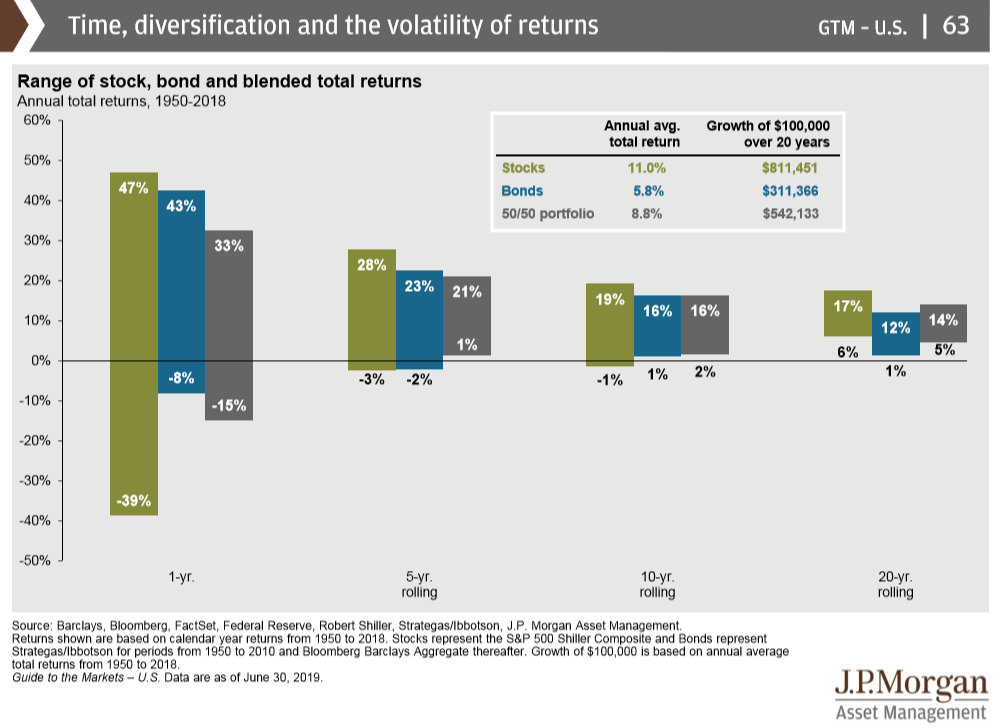

O gráfico seguinte mostra a rendibilidade e risco de ambos os ativos, nos EUA desde 1950 até à data:

As ações de grandes empresas registaram uma taxa de rendibilidade média anual de 11%, quase o dobro dos 5.8% das obrigações do tesouro.

No entanto, as ações tiveram oscilações muito mais fortes do que as obrigações. Nesse período, houve anos em que as ações perderam 39%, enquanto as obrigações não perderam mais do que 8% no seu pior ano.

Contudo, esta situação muda radicalmente de figura quando analisamos a taxa de rendibilidade dos ativos por períodos superiores a 5 anos. As ações perderam um máximo de 3% ao ano no seu prior período de 5 anos, valores muito próximos dos 2% ao ano das obrigações. Em períodos de 10 e 20 anos, as ações apresentam um espetro de rendibilidades ainda mais interessante.

Tão ou mais importante do que os intervalos de variação é a frequência ou a probabilidade com que ocorrem as rendibilidades.

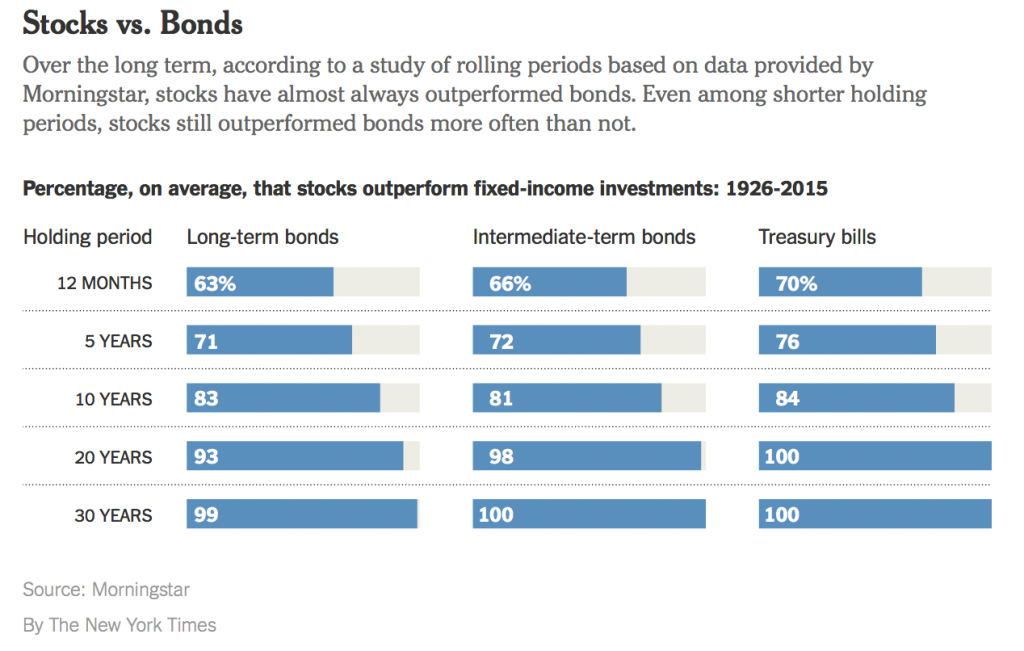

O gráfico seguinte mostra a percentagem dos períodos em que a taxa de rendibilidade das ações de grandes empresas bateu a das obrigações do tesouro a prazo intermédio (5 anos) e longo prazo (10 anos) e os bilhetes do tesouro, no período de 1926 a 2015:

Em 63% dos anos a taxa de rendibilidade das ações excedeu a das obrigações de longo prazo.

Estas percentagens sobem para 71% em períodos de 5 anos, 83% em 10 anos, 93% em 20 anos e 99% em 30 anos.

É por isso que dizemos que as ações são imbatíveis no médio e longo prazo.

O aumento do prazo dos investimentos diminui o risco, quer sejam ações ou obrigações

#3: Porque temos objetivos a médio e longo prazo que não são atingidos nem com obrigações e ainda menos com as aplicações em poupanças

Quais são os nossos principais objetivos financeiros? A resposta a esta questão é fundamental pois os objetivos, sejam necessidades, interesses ou aspirações, são a razão e a motivação para não consumirmos no presente, pouparmos e investirmos para o futuro.

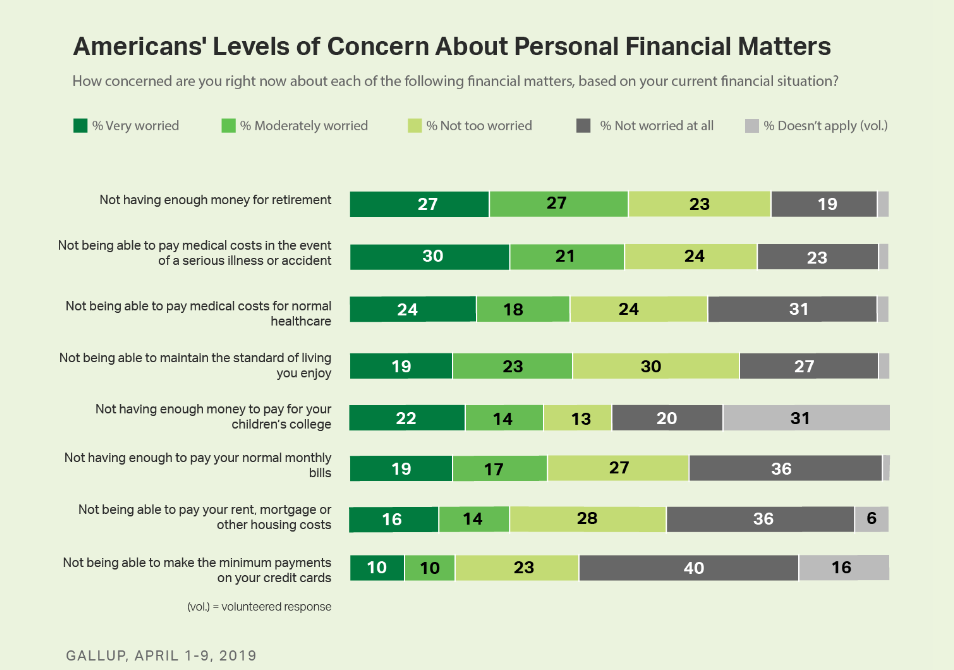

A Gallup realiza anualmente um inquérito nos EUA sobre as principais preocupações financeiras dos inquiridos, tendo o mais recente mostrado os seguintes resultados:

Vemos que no topo das prioridades das preocupações surgem objetivos que se dividem entre o longo prazo, tais como a reforma, a manutenção do nível de vida, a educação dos filhos, e o médio prazo, de que são exemplo, ter fundos para fazer face a emergências ou imprevistos de acidentes, doença ou cuidados de saúde.

Estes acabam por ter mais importância do que outros que são claramente de curto prazo, como o pagar as contas, a hipoteca ou os cartões de crédito.

O que se pode concluir é que, dum modo geral, temos a nossa vida do dia-a-dia razoavelmente controlada, mas o que vai para além disso não, e é isso que nos preocupa. Então, esses devem ser os objetivos financeiros primordiais de investimento.

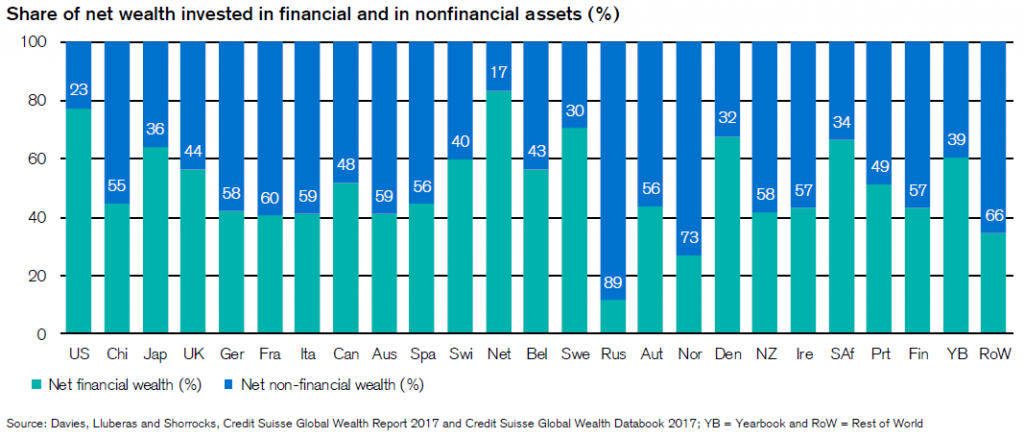

Porém, em muitos países, concentramos a maior parte do nosso património em aplicações de numerário ou disponibilidades, que como vimos rendem pouco ou quase nada, e investimos muito pouco em ativos financeiros, de maior rendibilidade.

Na maioria dos países a riqueza que temos está investida em ativos não financeiros, em especial na nossa habitação própria. Este investimento não rende!

O investimento em ativos financeiros só predomina em países como os EUA, Japão, Holanda, Suécia, Dinamarca e África do Sul. Em Portugal, a riqueza distribui-se igualmente entre ativos financeiros e não-financeiros.

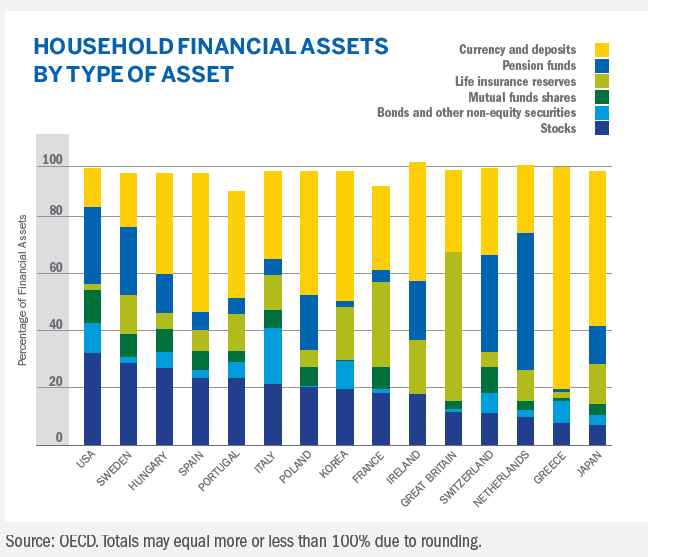

O gráfico seguinte mostra a composição dos ativos financeiros das famílias em vários países:

O numerário e os depósitos predominam em Portugal, Espanha, Irlanda, Grécia, Japão e nalguns países da Europa de Leste.

Os ativos financeiros como as ações e obrigações, seja detidos diretamente, seja através de fundos de investimentos, planos de pensões ou seguros de capitalização, têm um grande peso nos EUA, Suécia, Itália, Suíça e Holanda.

#4: Porque a diversificação dos investimentos entre ações e obrigações nos permite dosear a rendibilidade e o risco, e ajustá-los ao nosso perfil

A diversificação entre ações e obrigações permite-nos os níveis de rendibilidade e risco ajustados à nossa situação e objetivos financeiros

A diversificação por classe de ativos, feita pela combinação de investimentos em ações e obrigações, doseia os níveis de rendibilidade e risco que pretendemos, além de permitir otimizar e melhorar a eficiência da carteira de investimentos.

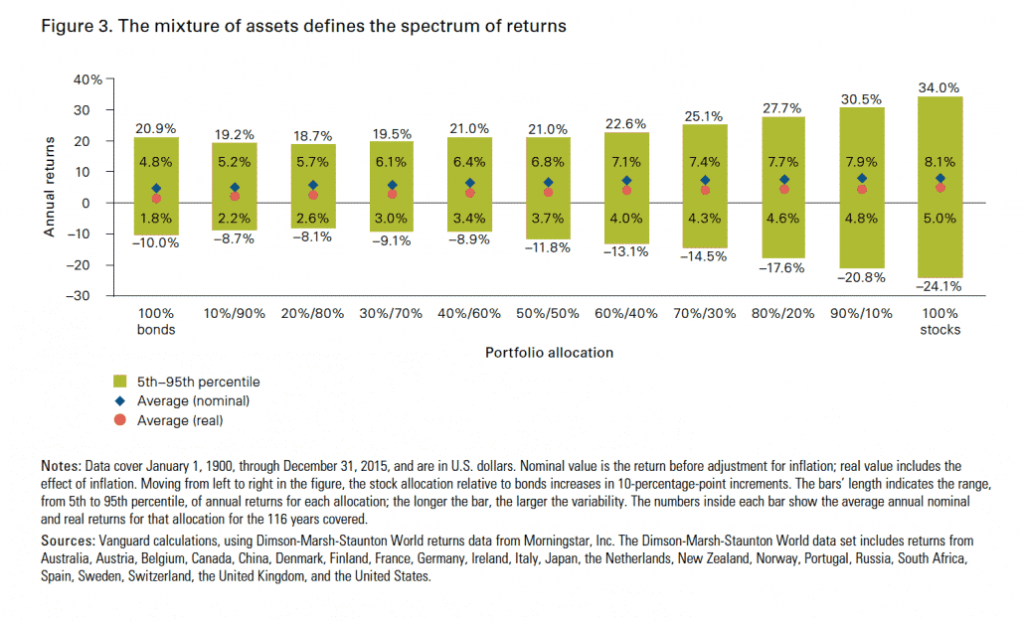

O gráfico seguinte mostra a régua de valores das rendibilidades médias anuais, em termos nominais e reais (deduzidas da inflação) e do risco (avaliado pelos 5% piores e melhores valores de rendibilidades anuais) proporcionada por diferentes combinações de investimentos em ações e obrigações, verificados no período de 1926 a 2015:

Começamos pelos valores extremos. No case de investirmos 100% em obrigações do tesouro, a rendibilidade média anual real é de 1.8% e as rendibilidades variaram entre -10% e +20.9%. No caso oposto, do investimento de 100% em ações de grandes empresas, a rendibilidade média anual real foi de 5% e as rendibilidades variaram entre -24.1% e +34%.

No centro, o caso de 50/50 em ações e obrigações a taxa de rendibilidade média anual real foi de 3.7% e o intervalo de rendibilidades entre -11.8% e +21%.

Porque o tempo funciona a nosso favor em termos de maximização da rendibilidade dos investimentos e minimização do risco, devemos atender ao prazo dos investimentos na definição da combinação de ativos financeiros.

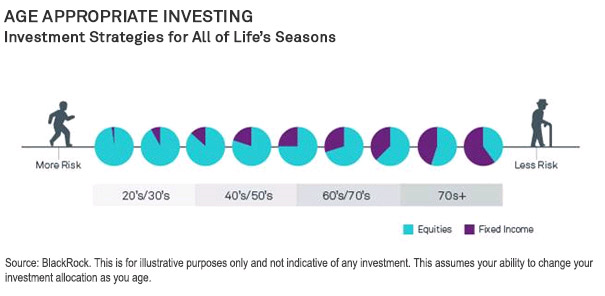

Como o aumento do prazo do investimento diminui o risco, os profissionais de gestão de patrimónios usam regras para a diversificação dos investimentos em função da idade do investidor

Uma regra base e geral, comummente usada e seguida por indivíduos e profissionais da gestão de patrimónios, é a que associa a idade à alocação de ativos.

O gráfico seguinte mostra a regra aconselhada pela Blackrock, uma das maiores gestoras de ativos mundiais, para pessoas desde os 20 até aos mais de 70 anos de idade:

No princípio da nossa vida ativa, temos o máximo do tempo à nossa frente e devemos ter uma alocação quase totalmente feita de ações de grandes empresas.

À medida que vamos envelhecendo, devemos moderar essa alocação, introduzindo uma componente de obrigações com cada vez maior relevância.

Quando chegamos à idade dos 70 anos, a maior alocação deve ser feita em obrigações.

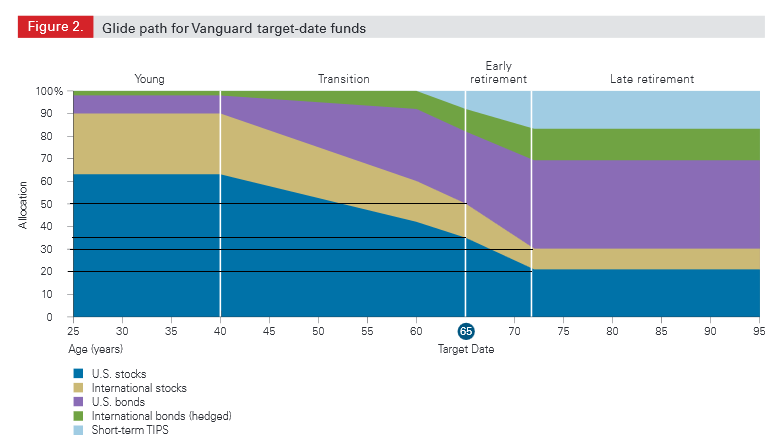

O gráfico seguinte mostra como a Vanguard, uma das maiores gestoras de ativos mundiais, combina as ações e obrigações para o caso particular das suas carteiras de investimento que têm como objetivo a reforma na idade oficial aos 66 anos:

Entre os 20 e os 40 anos de idade devemos investir 90% do nosso fundo de até reforma em ações, deixando apenas 10% para obrigações.

A partir dos 40 anos e até aos 60 vamos fazendo decrescer gradualmente a alocação das ações para os 60%, e depois, até aos 70 anos de idade, mais acentuadamente para os 30%, de forma a mitigarmos o risco acionista quando o capital acumulado deverá estar ao seu nível máximo.

A partir dessa idade deverá estabilizar nesse patamar.

#5: Porque não podemos ignorar a criação de riqueza decorrente da rendibilidade e valorização do investimento em ações

Como vimos anteriormente, as ações são o único ativo de proporciona uma forte valorização da riqueza a médio e longo prazo.

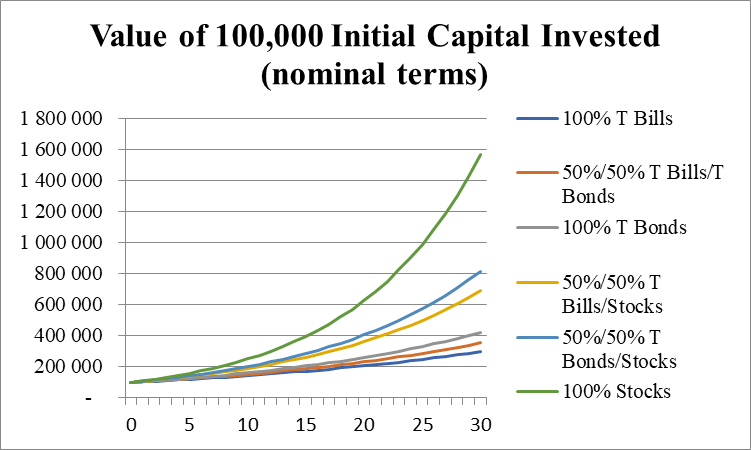

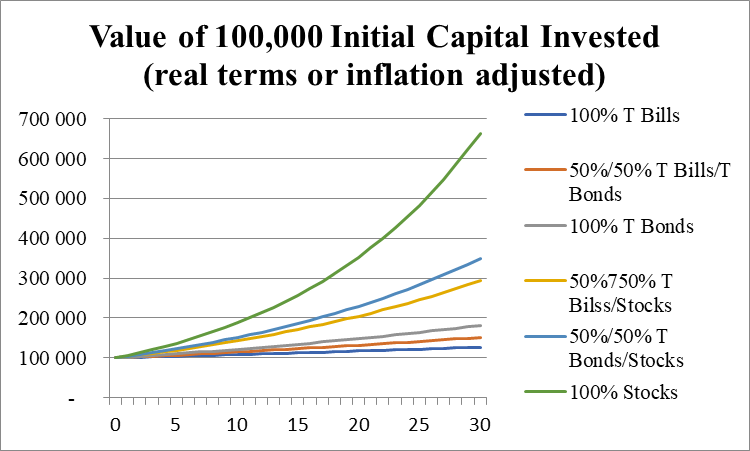

O gráfico seguinte mostra os capitais acumulados em termos nominais e reais resultantes de um investimento de 100,000 em diferentes proporções de ações, obrigações e bilhetes do tesouro (proxy de depósitos) por um prazo de 30 anos, tendo como referência os valores das rendibilidades verificados no passado (9.6%, 4.9% e 3,7% em termos nominais, e 6.5%, 2.0% e 0,8%em termos reais ou ajustados da inflação):

O investimento de um capital de 100.000 às taxas de rendibilidades verificadas historicamente, resultaria num capital de 297.000, 420.000 e 1.564.000 se investido em bilhetes do tesouro (rendibilidade equivalente a depósitos), obrigações do tesouro a 10 anos ou ações de grandes empresas americanas, respetivamente.

Vemos que mesmo um mix de 50/50 de bilhetes do tesouro e ações resulta num capital de 690.000 que é muito superior ao de 100% em obrigações.

O mix de 50/50 em obrigações e ações resulta num capital de 816.000, o dobro do investimento somente em obrigações.

Em termos reais ou ajustados à inflação, esse mesmo investimento de um capital de 100.000 às taxas de rendibilidades verificadas historicamente, resultaria num capital de 127.000, 181.000 e 661.000 se investido em bilhetes do tesouro (rendibilidade equivalente a depósitos), obrigações do tesouro a 10 anos ou ações de grandes empresas americanas, respetivamente.

Vemos que mesmo um mix de 50/50 de bilhetes do tesouro e ações resulta num capital de 293.000 que é quase o dobro do de 100% em obrigações. O mix de 50/50 em obrigações e ações resulta num capital de 348.000.

Conclui-se assim que as ações são o ativo de maior rendibilidade e o único que proporciona valorização significativa do património em termos reais.

A sua principal vantagem é a capacidade e o potencial de criação de riqueza, que nos permite ir financeiramente mais longe e realizarmos mais objetivos.

São muito úteis quando temos prazos de investimento superiores a 2 a 3 anos, tornando-se imbatíveis para horizontes de mais de 10 ou 20 anos, pela mitigação do risco pelo tempo.

São a energia, a juventude e a vitalidade do património financeiro. Deve acompanhar-nos toda a vida, quase a 100% no início, e 30% nos últimos anos. Ignorar o investimento em ações é desperdiçar parte da vida financeira, porque deixar de ganhar também é perder.