Warren Buffett e o seu amigo e sócio Charlie Munger são duas pessoas incontornáveis no mundo dos investimentos pelo seu sucesso e pelas suas dicas muito úteis

A rendibilidade da Berkshire Hattaway é 100 vezes superior à do mercado nos seus 53 anos de história

Uma das principais razões do sucesso é comprarem empresas de bens de consumo de grande dimensão que estão para ficar, hoje e amanhã

Investir só no que se conhece e percebe, de forma simples, para o longo prazo, ser paciente e … praticamente tudo em ações

Posto isto, pode colocar-se a questão: devemos investir na Berkshire Hattaway ou não, e se sim, quanto?

Warren Buffett e o seu amigo e sócio Charlie Munger são duas pessoas incontornáveis no mundo dos investimentos pelo seu sucesso e pelas suas dicas muito úteis

Este é o primeiro artigo, mas seguramente não será o único, sobre o gestor de investimentos Warren Buffett e a sua equipa na gestora de investimentos Berkshire Hattaway. A razão é simples: são uma fonte inesgotável de excelentes ideias que devemos transpor para os nossos investimentos pessoais.

Warren Buffett é considerado o melhor gestor de investimentos de todos os tempos (é igualmente um dos homens mais ricos do mundo e enorme benemérito). A bem dizer não é só Warren mas também toda a sua equipa de gestão e em particular o seu sócio de longa data e co-gestor da empresa de investimentos de enorme sucesso que ambos gerem a Berkshire Hattaway, Charlie Munger.

São detentores de um registo de desempenho dos investimentos absolutamente notável a dois níveis: a) o excesso de rendibilidade obtido; b) a consistência dos resultados.

Mas o seu contributo para os investidores individuais vai muito para além dos resultados alcançados na gestão da Berkshire Hattaway.

São uma fonte inesgotável de sabedoria sobre as boas regras de investimento. O segredo dessas regras serem tão boas, passa, em boa parte, pela sua grande simplicidade, o que as torna acessíveis a qualquer investidor. Estas regras fazem parte de qualquer resumo das citações mais importantes e brilhantes das finanças pessoais. Assim, o difícil não está em entendê-las, mas antes em praticá-las.

A rendibilidade da Berkshire Hattaway é 100 vezes superior à do mercado nos seus 53 anos de história

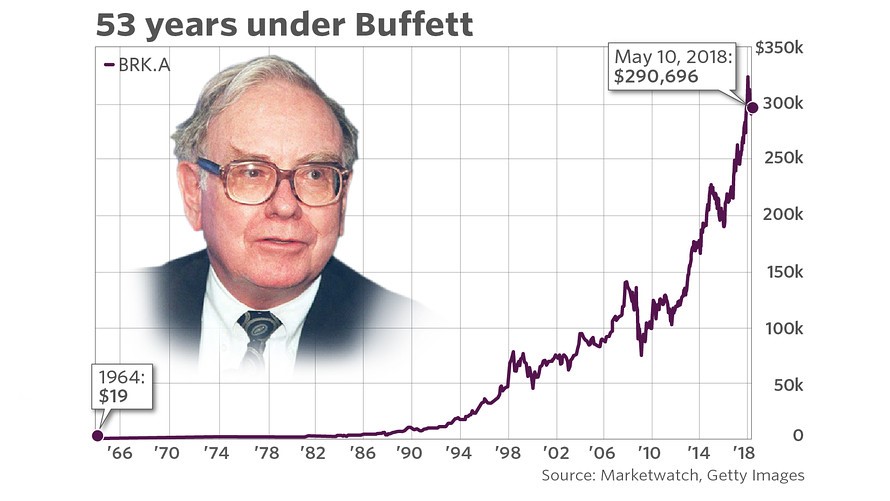

O gráfico seguinte mostra a evolução das cotações da empresa gerida por ambos ao longo dos últimos 53 anos:

Entre 1964 e maio de 2018 as ações da Berkshire Hattaway valorizaram-se de $19 para $290,696 por ação, ou seja, 15,300.8 vezes.

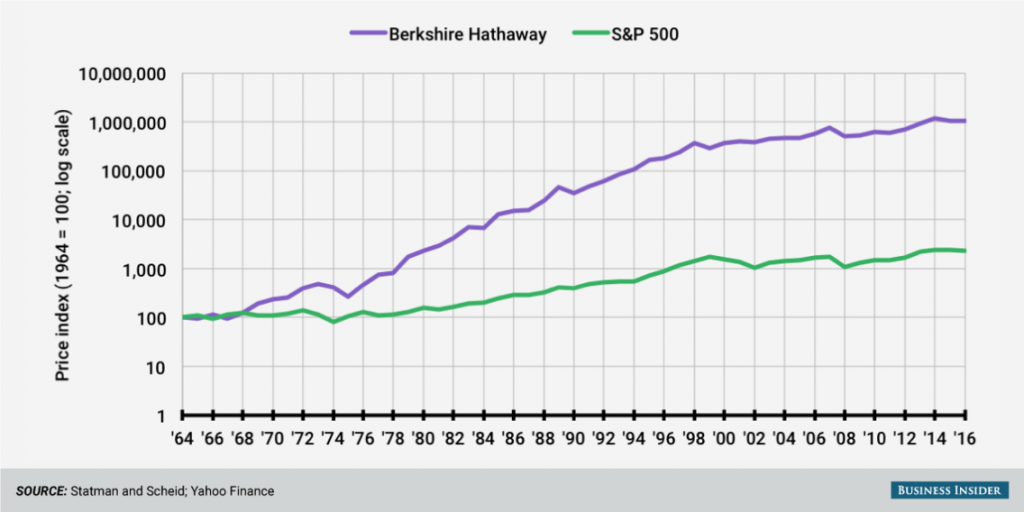

Este registo é ainda mais impressionante quando comparamos a evolução da Berkshire Hattaway com a do principal índice do mercado, o S&P 500:

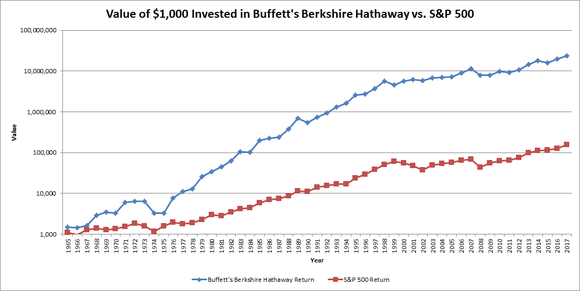

A valorização de 15,3 mil vezes mais compara com a de 150 vezes dada pelo mercado. São 100 vezes mais! Melhor, um investimento de $1,000 em 1965 teria rendido $150,00 se investido no mercado em geral, mas mais de $15 milhões se investido na Berkshire Hattaway.

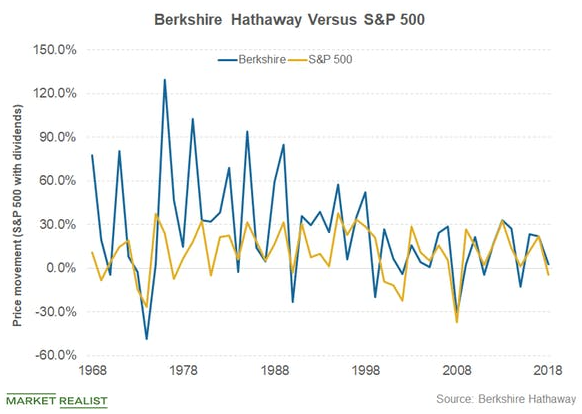

Mais importante ainda: a diferença de rendibilidades ou de valorização tem sido praticamente constante, ou seja, os gestores batem sistematicamente o mercado.

Entre 1965 e 2017 a Berkshire registou uma rendibilidade média anualizada de 20,9%, o que contrasta com a de 9,9% do S&P 500 no mesmo período.

É bem verdade que ao longo dos anos, esta diferença de desempenho da Berkshire Hattaway face ao índice S&P 500 tem vido a ser menos acentuada, o que se explica em boa parte pela enorme dimensão já atingida pela gestora o que torna cada vez mais difícil diversificar e bater o mercado.

Uma das principais razões do sucesso é comprarem empresas de bens de consumo de grande dimensão que estão para ficar, hoje e amanhã

É muito difícil destacarmos uma única razão para este sucesso, mas arriscamo-nos a dizer que a principal é apostar e investir em empresas de bens de consumo de grande dimensão, hoje é amanhã.

É aquela ideia que já explorámos num outro artigo: porque não investimos no que consumimos?

Parece fácil, não? Mas não é porque normalmente estes investimentos são de muito longo prazo e a maioria dos gestores profissionais de investimento não tem esse horizonte. Preocupa-se com os resultados deste trimestre ou ano e no máximo dos seguintes, seja porque pensa que será avaliado por isso ou porque a sua remuneração, designadamente o seu bónus, depende disso. É por isso que estes gestores vão à procura e investem nas empresas da moda, de rápido crescimento.

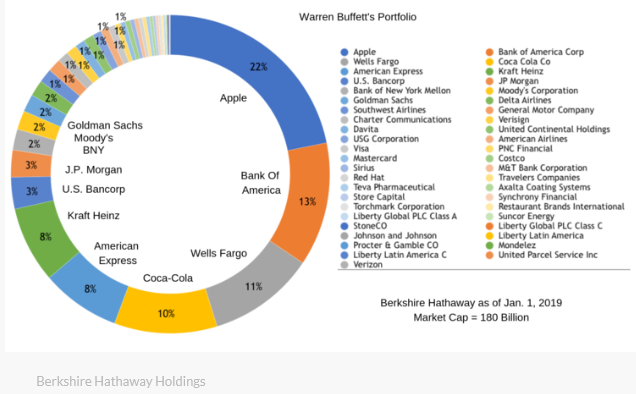

O gráfico seguinte mostra as empresas que representam os maiores investimentos da Berkshire Hattaway de acordo com o seu último relatório anual de 2018:

A carteira de Investimentos está bastante diversificada ao longo dos anos. A Apple é a sua maior posição, com 22%. Em termos de setores, os bens de consumo representam 41%, o financeiro 47%, a saúde 8% e todos os restantes apenas 4%.

Algumas destas empresas não são excitantes, podemos mesmo classifica-las como chatas: Bank of America, Wells Fargo, American Express, Coca-Cola, etc.

Inclusive, a Apple é um investimento relativamente recente. Aliás, Buffett não investiu em ações tecnológicas antes ou na altura da bolha, tendo sido bastante criticado por isso mesmo pelos seus acionistas ou maiores defensores, argumentando sempre que não sabia avaliar aquelas empresas e não percebia como se pode investir em empresas que dão sistematicamente prejuízo.

A razão é que estes investimentos são mais orientados para o longo prazo, ao contrário das empresas tecnológicas que podem ser substituídas por novas empresas uns anos mais à frente. Buffet prefere investir em negócios que mostraram ser capazes de resistir a contextos financeiros extremamente negativos.

A sua obsessão por empresas que todos consumimos ou servimos, e com marcas reputadas, ressalta à vista num dos “mottos” do website da Berkshire Hattaway: Se você não viver numa caverna, então, é muito provável que esteja a usar algo que é nosso (“If you don’t live in a cave, you’ve definitely used something we own”.)

Não esquecer que Buffet tem a seguinte principal regra para os investimentos bem-sucedidos: Regra número 1 – Nunca perder dinheiro; Regra número 2 – Não esquecer a regras número 1. (“Rule No. 1 – Never lose money. Rule No. 2 – Don’t forget rule number 1.”)

Investir só no que se conhece e percebe, de forma simples, para o longo prazo, ser paciente e … praticamente tudo em ações

As principais citações de Warren Buffett e Charlie Munger dizem-nos bem quais os princípios de sucesso dos seus investimentos e que devemos adotá-los aos nossos:

#1: Investir no saber e só no que se conhece e percebe

Esta é uma ideia sábia. Parece óbvia, mas muitas vezes não é seguida. Frequentemente, as pessoas investem em instrumentos só porque outros lhes dizem para o fazer, porque lhes prometem grandes rendibilidades (exemplo Madoff) ou até porque deram resultados extraordinários no passado (exemplo Worldcom ou Enron).

Buffett não investiu nas ações do setor tecnológico nos anos em que estas tiveram um grande desempenho antes da bolha, de 1996 a 2000, e na altura foi amplamente criticado por isso. Afirmava que não investia no que não entendia e não percebia como é que se estava a pagar caro por empresas com prejuízos e sem perspetiva de lucros no horizonte, com avaliações feitas com base no número de subscritores. Mais recentemente esclareceu porque raramente investe em tecnológicas: neste setor é difícil escolher aquelas que terão uma vantagem competitiva duradoura e não serão substituídas por outras; é também difícil construir uma posição a preços razoáveis porque são compradas por muita gente (de recordar que Buffett tem na Apple a sua maior posição e também participa na IBM e Microsoft).

Warren Buffett: “O investimento mais importante que você pode fazer é em si mesmo.”

Warren Buffett: “Nunca invista num negócio que não consegue entender.”

Warren Buffett: “O risco vem de não saber o que está a fazer”

Charlie Munger: “Aqueles que continuam a aprender, vão continuar a crescer na vida.”

Charlie Munger: “Saber o que você se sabe é mais útil do que ser brilhante.”

#2: De forma simples

Não investir em negócios ou investimentos que sejam complexos. Imediatamente antes da crise imobiliária do sub-prime, as obrigações hipotecárias pagavam um juro muito atrativo, mas o seu risco também era bem mais elevado do que parecia. Devemos desconfiar sempre que a rendibilidade prometida é demasiado generosa, sobretudo quando não percebemos, porque não há almoços grátis em finanças.

Warren Buffett: “Investa apenas em ‘ negócios simples ‘ que consiga entender “

Warren Buffett: “As universidades de gestão recompensam mais o comportamento difícil e complexo do que o comportamento simples, mas o comportamento simples é mais eficaz.”

Warren Buffett: “Não é necessário fazer coisas extraordinárias para se obterem resultados extraordinários.”

#3: Ser paciente e ter uma perspetiva de longo prazo

A ganância é o maior inimigo do investidor. O investimento em mercados financeiros não é um casino. É participar no capital de empresas que vendem produtos ou serviços ou emprestar dinheiro a empresas e governos que investem e geram receitas. Não há lucros imediatos. O investimento nos mercados financeiros só deve fazer-se com capitais de eu não iremos precisar nos próximos 2 a 3 anos.

Warren Buffett: “Nalgumas coisas, não importa quão grande é o talento ou são os esforços, pois elas levam tempo. Não se pode fazer um bebé num mês, engravidando nove mulheres”.

Warren Buffett: “Só compre algo que em que ficaria perfeitamente feliz em deter caso o mercado se fechasse por 10 anos.”

Warren Buffett: “O mercado de ações está projetado para transferir dinheiro do investidor ativo para o paciente.”

Charlie Munger: “Precisa de paciência, de disciplina e de uma agilidade para suportar perdas e adversidades sem enlouquecer.”

Charlie Munger: “Não tem que ser brilhante, apenas um pouco mais sábio do que as outras pessoas, em média, por um tempo longo.”

#4: Sobretudo em ações

O investimento nos mercados acionistas tem produzido rendibilidades médias muito superiores ao investimento em obrigações, em termos históricos, já para não falar de depósitos e contas poupança. E é uma história longa, de mais de 90 anos, e rica, com vários avanços e progressos, mas também crises e convulsões. E a história repete-se, para o bem … e para o mal.

Warren Buffett: “As ações [têm sido] muito mais atrativas do que as obrigações desde há muito tempo”

Warren Buffett: “O meu conselho para o tutor testamentário não poderia ser mais simples: Coloque 10% do dinheiro em títulos do tesouro de curto prazo e 90% num fundo índice do S&P 500 de muito baixo custo. (Eu sugiro a Vanguard.) Acredito que os resultados a longo prazo desta política serão superiores àqueles atingidos pela maioria dos investidores — sejam os fundos de pensões, instituições ou indivíduos — que empregam gestores que cobram grandes comissões.”

Warren Buffett: A única coisa que lhe digo é que o dinheiro ou numerário, incluindo depósitos e contas poupança, são o pior investimento. Toda a gente fala do dinheiro como sendo o mais valioso (“cash is king”). O dinheiro vai perdendo valor ao longo do tempo. Mas as boas empresas vão-se tornar cada vez mais valiosas ao longo do tempo.

Posto isto, pode colocar-se a questão: devemos investir na Berkshire Hattaway ou não, e se sim, quanto?

Não e sim!

Não, porque apesar de ser um investimento diversificado, não é tão diversificado como precisamos.

Em primeiro lugar, só tem EUA, faltando outras geografias importantes.

Segundo, porque apesar da Berkshire ter uma cada vez maior diversificação, ainda tem uma elevada concentração nalgumas ações e num perfil mais defensivo, fundamentalmente as designadas de investimentos de valor, tais como financeiras (bancos e seguros), bens de consumo e transportes (faltam tecnológicas e outras), assim como uma percentagem em liquidez.

Terceiro, porque nos últimos anos tem sido cada vez mais difícil bater o próprio índice S&P 500 não só por essas razões como pelo crescimento da dimensão da própria Berkshire. Quarto, o próprio Warren Buffett reconhece duas coisas: i) provavelmente só baterá o índice em cenários em que o mesmo tenha um comportamento baixo; ii) na recomendação aos seus herdeiros disse que o investidor particular deve investir a maior parte do seu património no S&P 500 (segundo ele, 90%, e o resto em obrigações do tesouro) para o longo prazo.

Então, onde fica o sim? Sim, se o investidor quiser complementar os principais investimentos bem diversificados com alguns investimentos temáticos ou específicos (no caso mais defensivos), mas que no total não deveriam exceder 10% do seu património financeiro total.