Investir é correr uma longa maratona, começando cedo, com esforço e preparação, sem atalhos, com rumo e determinação, para recebermos os louros na meta final

Quando investir? Não há momento certo para investir, ou melhor, todos os momentos são bons

Os investidores pagam muito caro pela má gestão dos momentos de investimento

Os investidores melhor sucedidos investem a longo prazo

Mesmo a prazo tão curto quanto um ano é muito difícil fazer-se “market timing”

Até no curtíssimo prazo, no dia-a-dia, é difícil e dispendioso fazer-se “market timing”

O melhor momento para investir é o mais cedo possível e durante o maior tempo possível

Devemos fazer ainda o rebalanceamento anual para não nos afastarmos do objetivo e perfil de risco

Estratégias de fazer investimentos baseadas na escolha do momento de mercado não são determinantes no resultado e normalmente pagam-no caro

A estratégia de investimento mais correta é a de manter o investimento no tempo com a alocação pré-definida, de acordo com um plano/programa e fazendo rebalanceamentos anuais

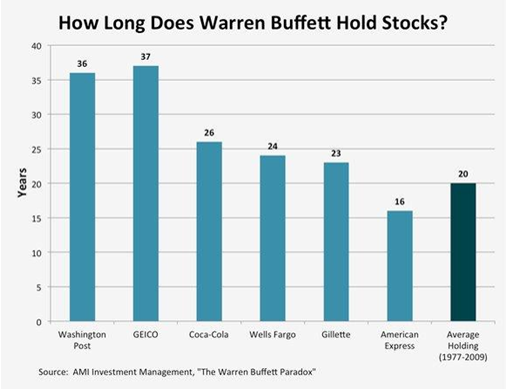

Os melhores gestores seguem esta estratégia e mantém os seus investimentos por longos períodos

Quando investir? Não há momento certo para investir, ou melhor, todos os momentos são bons

Sabemos que para investirmos bem temos de diversificar. Sabemos que para diversificarmos bem temos de escolher a alocação de ativos em termos das categorias de investimentos financeiros mais adequados. Sabemos que esta alocação depende do prazo do objetivo de investimento e do nosso perfil de investidor. O que nos falta saber é quando investir e quais os instrumentos em que investir. Este artigo responde à primeira questão: quando investir?

Por outras palavras, sabemos porque, como e em que ou onde investir. Falta saber quando, em que momentos e por quanto tempo investir. Esta questão coloca-se sobretudo relativamente ao ativo de maior risco ou flutuação de valor no mercado que são as ações.

O medo que existe é comprar-se caro ou mais grave enfrentar-se uma das fortes correções do mercado em que as ações podem perder 30% ou mesmo 50% do valor, como sucedeu na Grande Depressão de 1930 ou na bolha tecnológica de 2000-2003 ou na Grande Crise Financeira de 2007-2008.

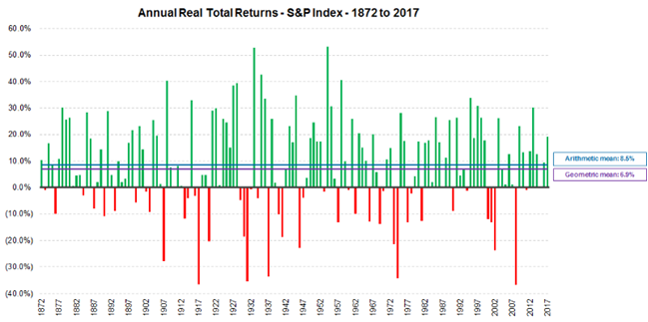

Dito de outra forma, podemos fazer algo para estramos investidos na maior parte do tempo, mas procurando evitar pelo menos alguns das mais acentuadas rendibilidades reais anuais negativas do S&P 500 no período de 1872 a 2017 assinalados a encarnado?

Outros vão um pouco mais longe e têm a ideia de que são capazes de escolher os “momentos certos”, em que os mercados proporcionam as melhores valorizações, seja em termos de anos, meses ou mesmo dias.

Uma das melhores formas de sabermos o que devemos fazer é aprender com os resultados obtidos pelos investidores individuais, os seus acertos e os seus erros.

Os investidores pagam muito caro pela má gestão dos momentos de investimento

O investidor particular médio tem fracos desempenhos por ser indisciplinado e impaciente

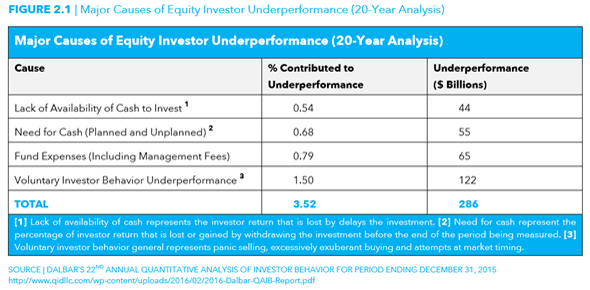

As principais causas para este desempenho tão fraco dos investidores em geral são de atitude comportamental e intencional que representa quase 50%, seguida dos custos dos fundos de que já falámos noutro artigo.

Os erros comportamentais consistem em vender sob pânico, comprar em euforia e procurar fazer market timing.

Hoje sabemos que estamos sujeitos a cometer erros derivados de enviesamentos comportamentais e que são muito difíceis de combater. Só conseguimos com compreensão, racionalização, regras e disciplina.

Temos de aprender e saber pensar devagar e evitar pensar e agir impulsivamente como defendem Kahneman e Tversky, ou Thaler, os grandes pensadores da economia comportamental.

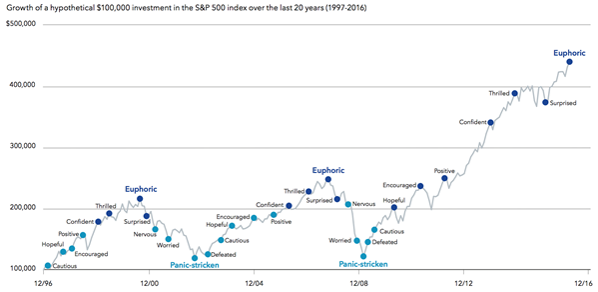

Frequentemente compramos investimentos em euforia e vendemo-los em pânico ou desespero.

Quando o tema dos investimentos é tema conversa dos taxistas em vez do futebol (ou dos motoristas da Uber, Lyft, etc.) ou de café entre as mulheres substituindo o que se passa com as modas e a realeza é altura de sairmos do mercado. Por outro lado, quando ninguém fala ou depois de grandes perdas de mercado é altura de manter e se possível até reforçar os investimentos.

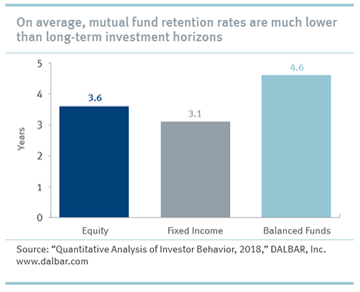

Estes enviesamentos manifestam-se na incapacidade de retermos o investimento por períodos longos.

Em média investimos só 3,6 anos em fundos de ações, 2,1 em fundos de obrigações e 4,6 anos em fundos mistos. Estes períodos estão longe de poderem ser considerados de médio e longo prazo. O que fazemos? Vendemos os investimentos antes do tempo para trocá-los por outros ou para tentar fazer a escolha do tempo.

Os investidores melhor sucedidos investem a longo prazo

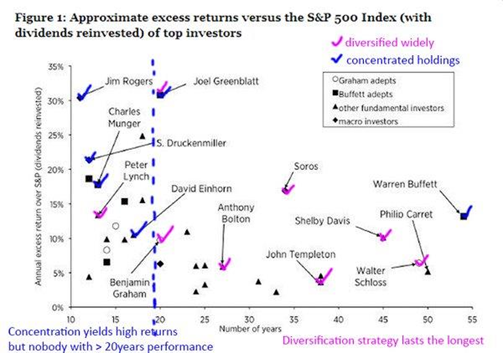

As exceções são algumas das grandes referências de investimento mundiais que conseguiram obter retornos superiores e se caraterizam precisamente por terem prazos de detenção de investimento muito longos.

Afinal se alguém fosse capaz de antecipar a evolução do mercado agiria unicamente por conta própria e não o partilharia com os outros, ficava imensamente rico e conhecido, a sua estratégia seria divulgada a todos e os mercados ajustavam-se. Por outras palavras, em mercados eficientes, não existem estratégias ativas consistentemente vencedoras.

São uma miragem que muitos perseguem. São o último grito da moda que muitos publicitam; ou a invenção do século ou milénio.

Mesmo a prazo tão curto quanto um ano é muito difícil fazer-se “market timing”

Podemos pensar que prever a médio e longo prazo é difícil, mas que a curto prazo é bem mais fácil. Sucede, porém, que a forma como evoluem os mercados acionistas torna muito difícil acertarmos mesmo a curto prazo.

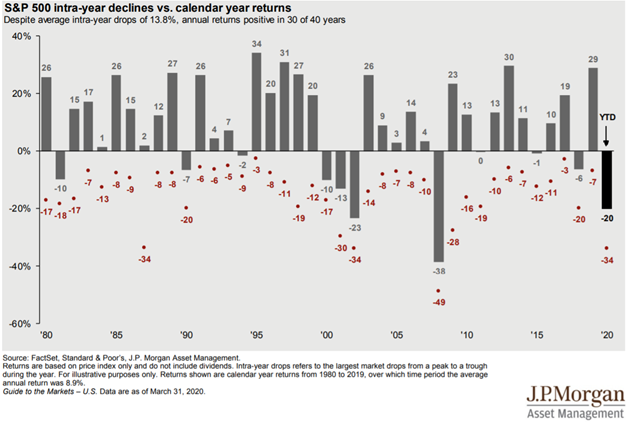

O gráfico seguinte mostra que mesmo em anos com rendibilidades muito positivos ocorreram bastantes correções superiores a 10% e de quase 20%, suficientes para nos colocar em modo cauteloso:

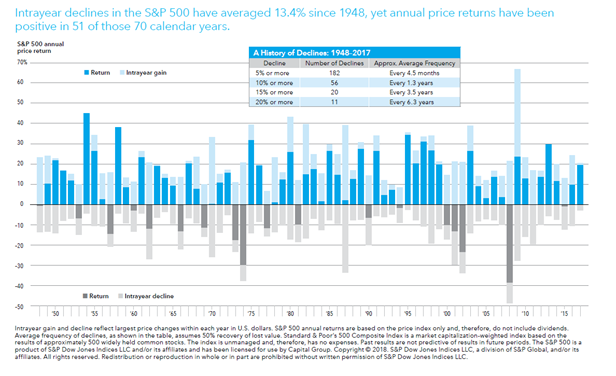

O gráfico seguinte mostra que apesar das rendibilidades positivas do S&P 500 em 51 dos últimos 70 anos, em cada ano houve desvalorizações médias de 13,4% que poderiam ter feito muitos investidores desistir desses investimentos, por excesso de preocupação ou ansiedade. Se tal acontecesse, a rendibilidade média anual teria desaparecido.

Até no curtíssimo prazo, no dia-a-dia, é difícil e dispendioso fazer-se “market timing”

Acertar no desempenho dos mercados mesmo de hoje para amanhã é muito difícil.

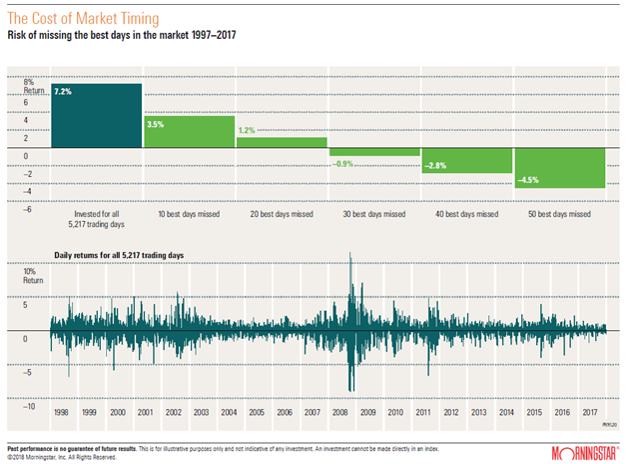

O gráfico seguinte mostra a rendibilidade média anual de 1997 a 2017 que obteríamos se estivéssemos sempre investidos versus se perdêssemos alguns dos dias de melhores rendibilidades do mercado.

São mais de 5.217 dias num total em 21 anos. Mostra ainda que se perdermos os 10 melhores dias, perdemos quase metade da rendibilidade, e se perdermos 30 dias a rendibilidade passa a negativo. E é fácil perdê-los se não estivermos sempre o mercado. Sabemos que, neste período, 10 dos melhores dias ocorreram no intervalo de duas semanas dos 10 piores dias.

O melhor momento para investir é o mais cedo possível e durante o maior tempo possível

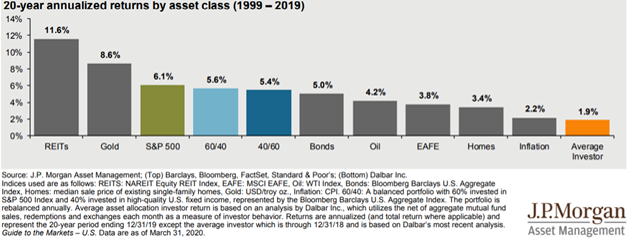

No gráfico seguinte vemos a rendibilidade média anual dos últimos 20 anos proporcionada por diversos investimentos e o obtido pelo investidor médio:

Também neste período, o investidor nem sequer conseguiu superar a inflação. Num investimento a médio e longo prazo, o investidor perde cerca de metade das rendibilidades anuais das ações e quase toda a rendibilidade das obrigações. São entre 6,1% a 5% ao ano em cada caso, respetivamente.

Por outro lado, as rendibilidades proporcionadas pelo investimento nos mercados de cada classe de ativos, em geral, são muito interessantes e compensadoras.

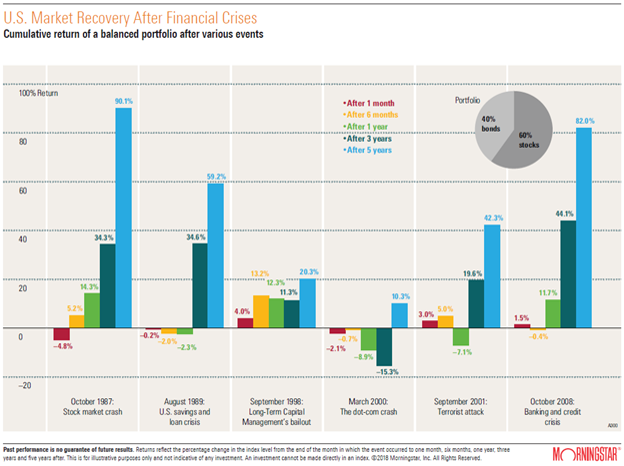

Acresce, que mesmo em períodos de crise e queda acentuada dos mercados de mais risco, como o acionista, este tem muito boas recuperações nos anos seguintes, reforçando os ganhos dos investimentos a médio prazo.

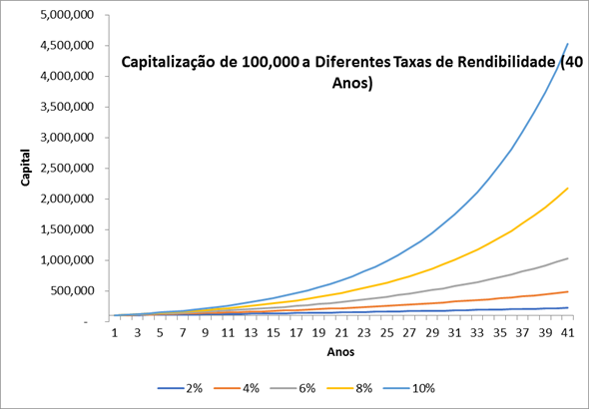

O resto é deixarmos funcionar a capitalização dos rendimentos durante muito tempo, investindo o mais cedo possível.

O gráfico seguinte mostra a evolução do investimento de um capital de 100 mil unidades monetárias ao longo de um período de 40 anos (normalmente, a duração de uma vida ativa ou do nosso período de poupança para a reforma):

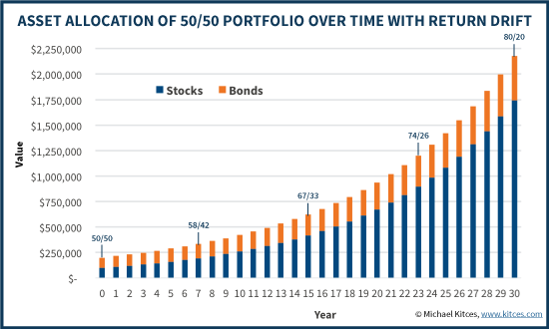

Devemos fazer ainda o rebalanceamento anual para não nos afastarmos do objetivo e perfil de risco

O rebalanceamento consiste em ajustar periodicamente a alocação dos investimentos entre as classes de ativos, ações e obrigações, e inclusivamente as respetivas subclasses desses ativos, ao nível fixado inicialmente, de forma a evitar que os movimentos do mercado a desvirtuem de modo significativo.

Vimos que a alocação de ativos desempenha um papel preponderante no resultado. Sabemos também que com a passagem do tempo as percentagens de alocação iniciais mudam com o chamado desvio ou “drift”.

Há sobretudo duas formas de se proceder ao rebalanceamento. Em períodos definidos ou em função do desvio percentual.

A maioria considera que é mais adequado fazer-se o rebalanceamento periódico, designadamente uma vez ao ano. Não se consegue provar que a alternativa é melhor e tem a vantagem de ser mais fácil de implementar.