A recente imposição de tarifas recíprocas abissais a todo o mundo por Trump trazem a ameaça de recessão nos EUA e alguns outros países.

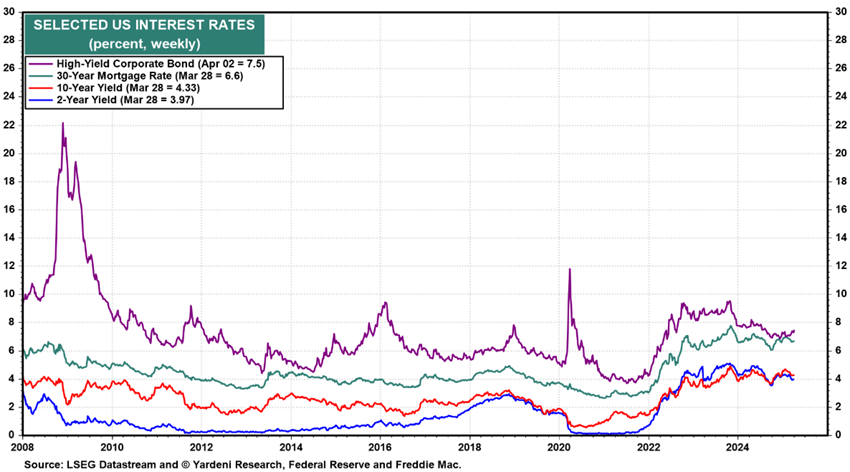

As taxas de juros desceram em todos os países em linha com a inflação no primeiro trimestre.

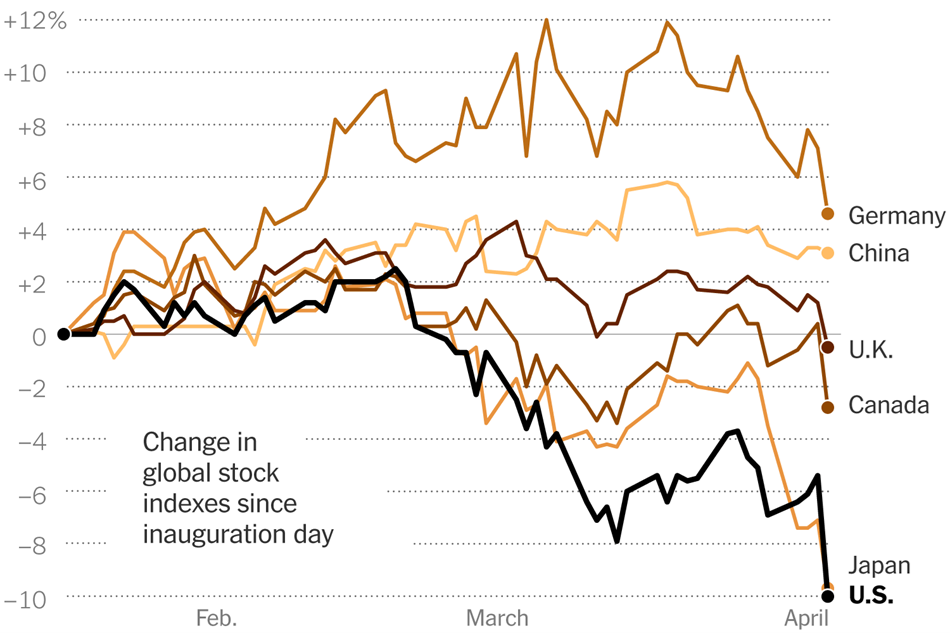

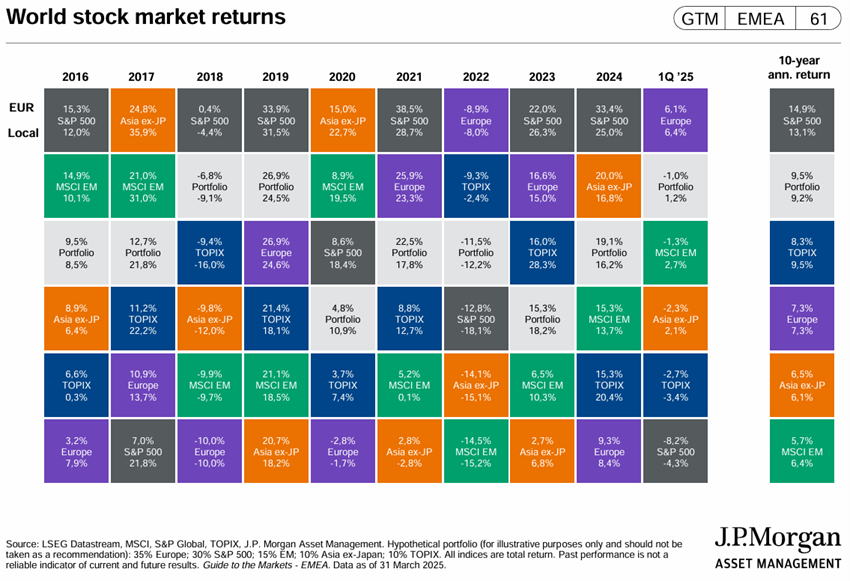

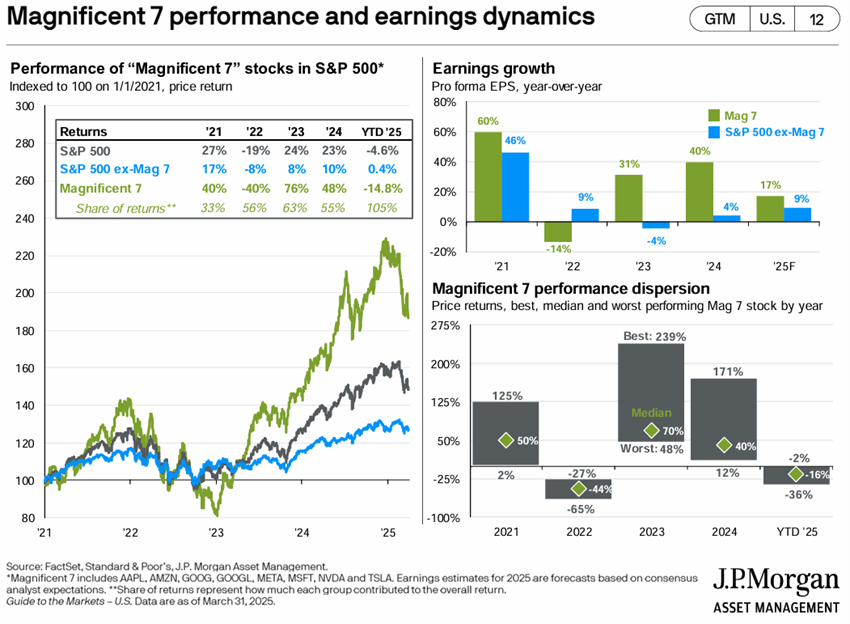

Os índices acionistas dos EUA entraram em níveis de correção, com quedas de 10% do seu máximo anterior, mais acentuadas nas empresas de crescimento.

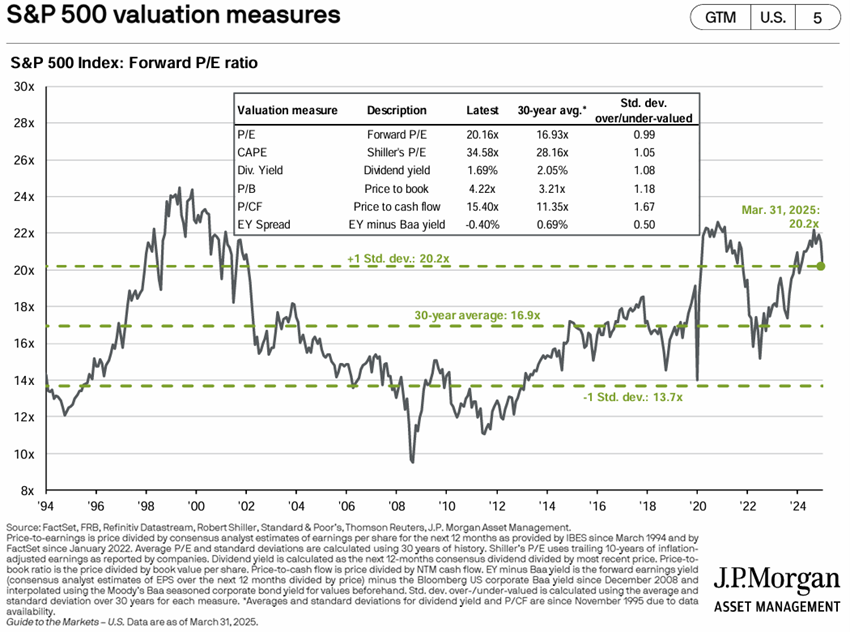

As avaliações dos mercados acionistas melhoraram, mas ainda estão acima da média histórica.

Desempenho Mercados 4Q24: Ações norte-americanas caem mais de 10% dos níveis máximos, em correção técnica, numa procura de refúgio e do aumento da possibilidade de recessão nos EUA decorrente das tarifas de Trump.

Contexto Macro: O crescimento económico global está a diminuir com maior impacto nos EUA, havendo economistas que já falam de estagflação. A inflação nos EUA e na Europa continua a descer, embora a ritmo mais moderado.

Contexto Micro: Os principais indicadores económicos instantâneos e avançados mostram descida em quase todo o mundo.

Políticas económicas: Os bancos centrais prosseguiram a redução das taxas de juros oficiais, em linha com a descida da inflação, perspetivando menos cortes no futuro próximo.

Mercados acionistas: Mercados acionistas norte americanos, em correção técnica, penalizando mais as empresas de crescimento, mas ainda com avaliações elevadas em termos históricos.

Mercados obrigacionistas: As taxas de juros longas desceram nas economias desenvolvidas, valorizando os investimentos em obrigações, uma vez que os spreads de crédito se mantiveram.

Principais oportunidades: A eventualidade de um cessar-fogo na Ucrânia.

Principais riscos: As tarifas impostas por Trump constituem um risco muito grave e profundo para a economia americana e para o resto do mundo.

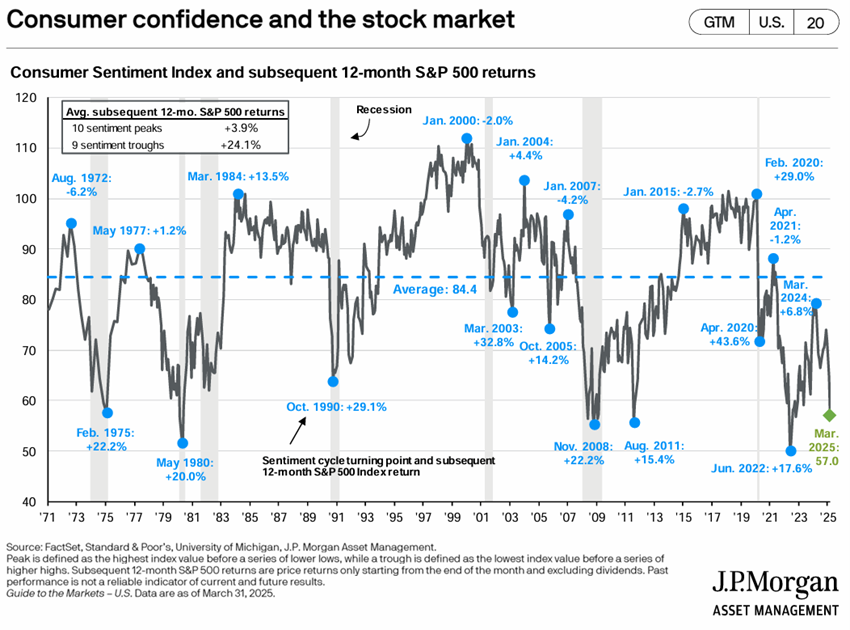

O regresso da ameaça de estagflação nos EUA tem provocado a correção nos investimentos acionistas, sendo importante seguir os próximos indicadores macroeconómicos avançados.

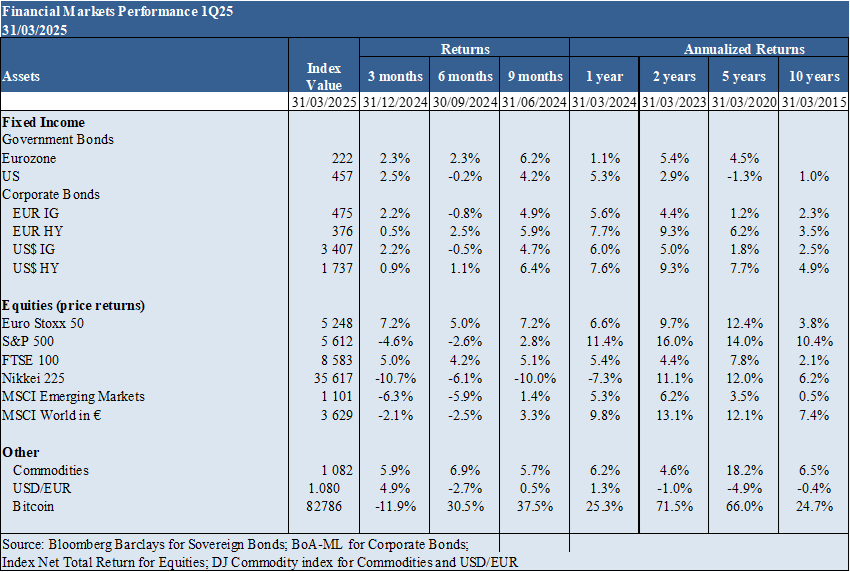

Desempenho dos mercados financeiros 1T25: Ações norte-americanas caem mais de 10% dos níveis máximos, em correção técnica, numa procura de refúgio e do aumento da possibilidade de recessão nos EUA decorrente das tarifas de Trump

Os principais índices acionistas norte-americanos estão em correção técnica, com arrefecimento dos indicadores económicos e a instabilidade provocada pelas tarifas de Trump.

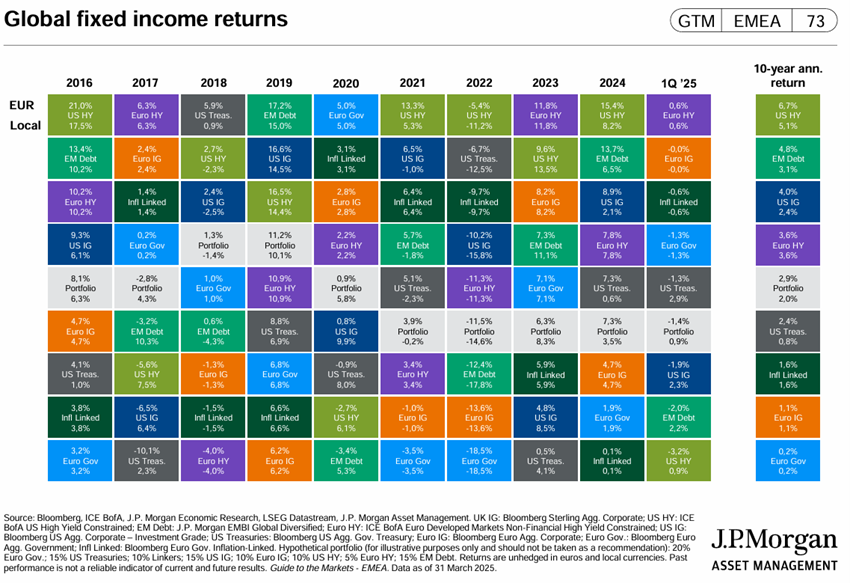

Os mercados obrigacionistas dos países ocidentais valorizaram-se ligeiramente no trimestre, em resultado da descida das taxas de juros.

As criptomoedas caíram do máximo histórico de mais de US$ 108.000 para os US$ 83.000, liderando o desinteresse pelos investimentos de “momentum”.

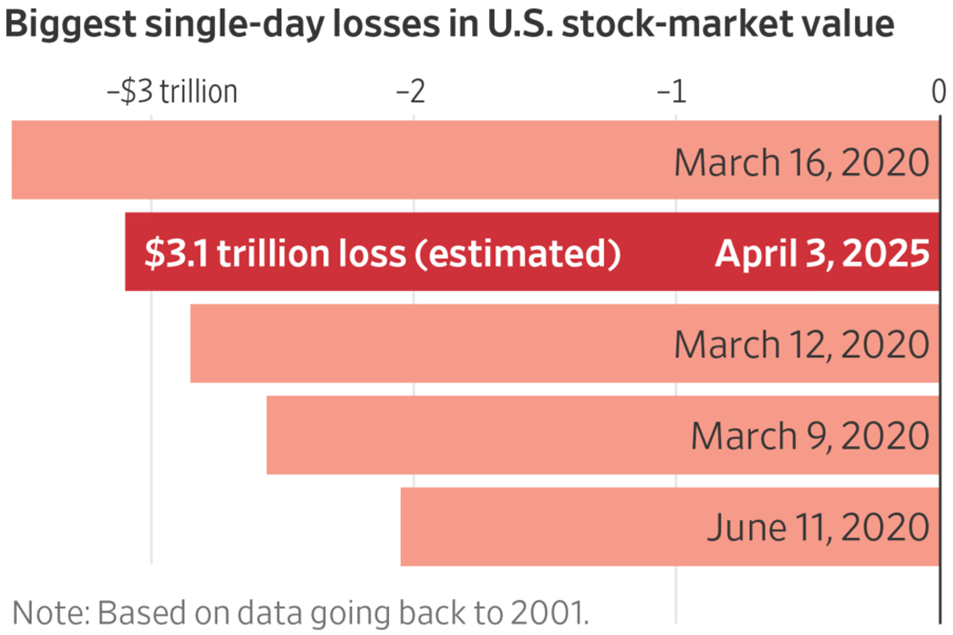

O anúncio de tarifas recíprocas de Trump provocou o maior tombo dos mercados dos últimos 5 anos, com perdas de mais de 3 biliões de dólares num só dia (e de 6 biliões de dólares em menos de um mês).

Contexto macroeconómico: O crescimento económico global está a diminuir com maior impacto nos EUA, havendo economistas que já falam de estagflação. A inflação nos EUA e na Europa continua a descer, embora a ritmo mais moderado.

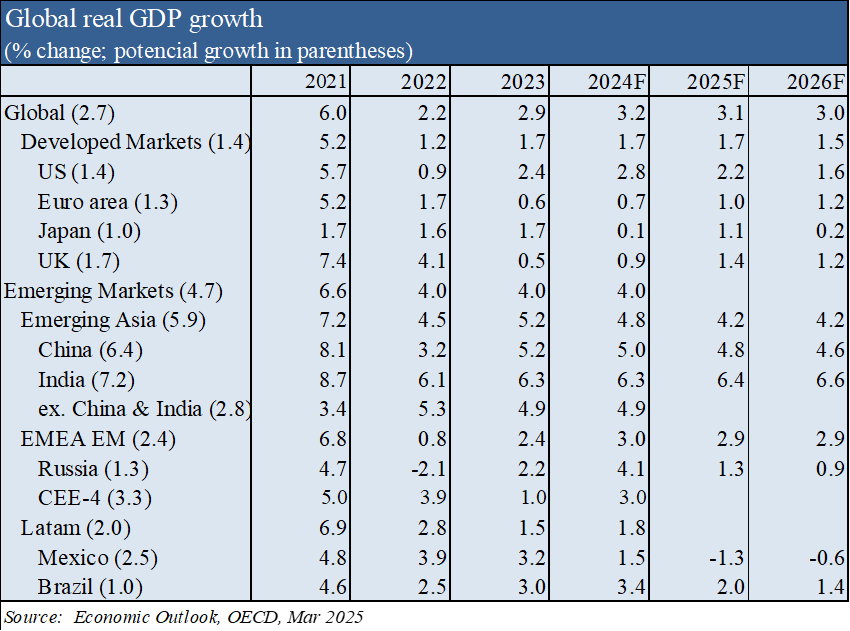

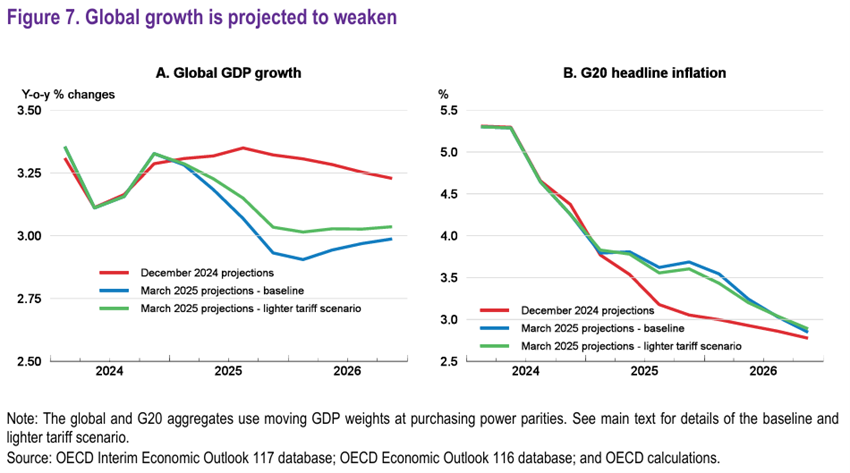

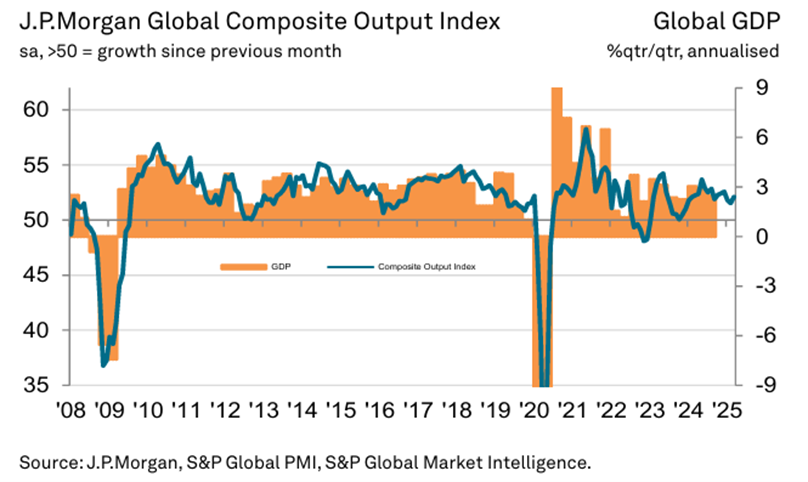

Segundo as previsões de fim de março da OCDE, diminuição do crescimento económico global de 3,2% em 2024 para 3,1% em 2025, e 3% em 2026, devido aos efeitos das maiores barreiras comerciais e dos riscos geopolíticos no consumo e investimento das famílias.

A OCDE prevê também a redução do crescimento para 2,2% e 1,6% nos EUA, para 1% e 1,2% na zona Euro, 4,8% e 4,6% na China, em 2025 e 2026, respetivamente.

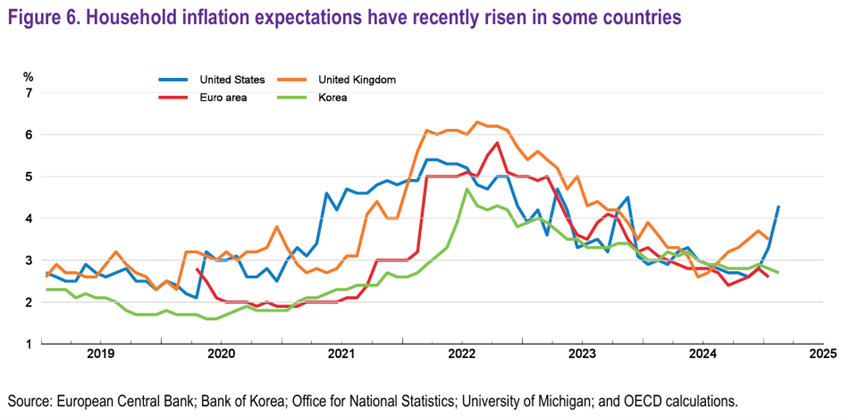

Estimativa de descida da inflação de 3,8% em 2025 para 3,1% em 2026 nos países do G20, perspetivando-se agora que se mantenha acima dos 2%, nível de referência dos bancos centrais, em muitos países, incluindo os EUA.

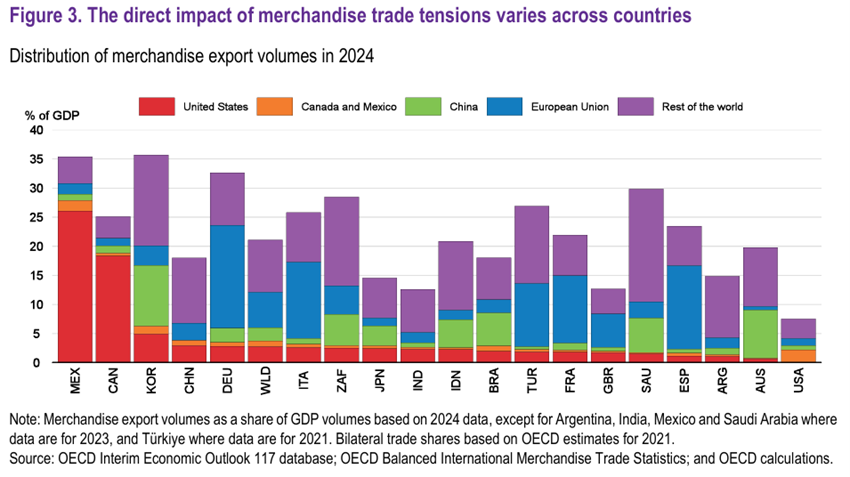

A imposição das tarifas pelos EUA tem diminuído o crescimento e subido as expetativas de inflação, em todo o mundo, mas com impactos diferenciados nos vários países.

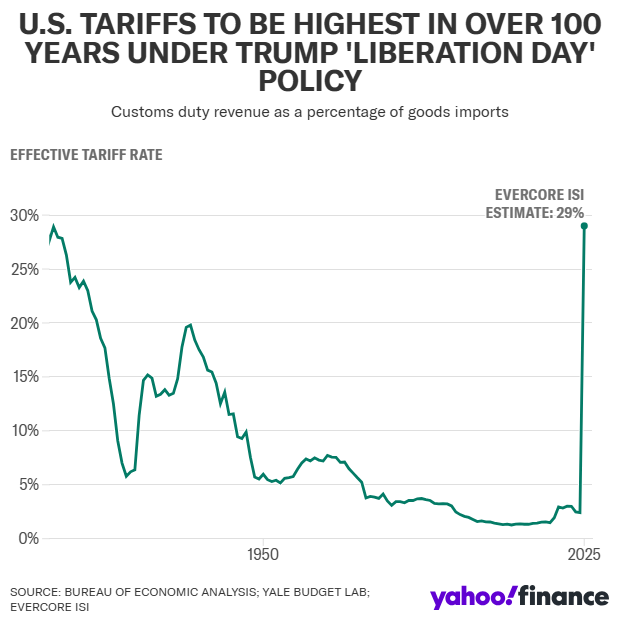

Todas estas previsões mostram demasiado conservadoras e foram agora ultrapassadas pelo anúncio das tarifas recíprocas astronómicas de Trump a todos os países, para níveis nunca vistos em mais de 100 anos.

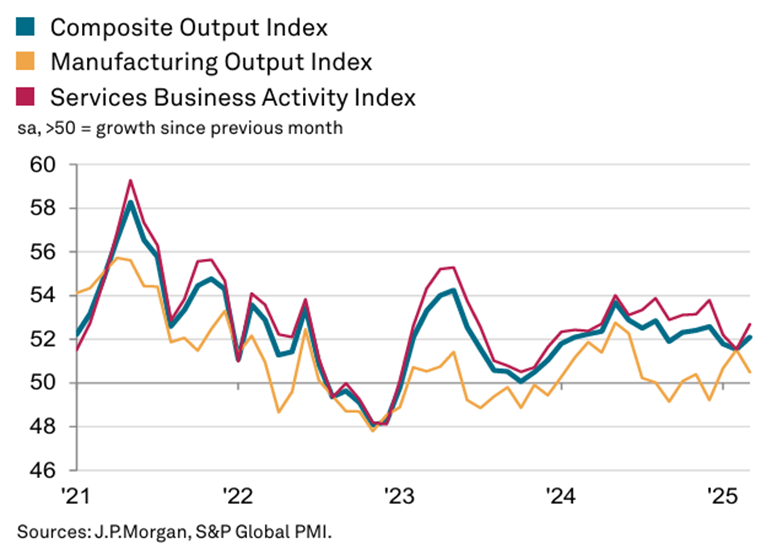

Contexto microeconómico: Os principais indicadores económicos instantâneos e avançados mostram ligeira descida em quase todo o mundo.

O índice de produção PMI composto global do J.P. Morgan fixou-se em 52,1 em março, versus 51,5.

O Índice de Produto para o primeiro trimestre (51,8) ainda foi a mais fraco desde o último trimestre de 2023 (50,5).

A expansão dos EUA ainda superou os ganhos modestos na zona do euro, Reino Unido e Austrália.

Políticas económicas: Os bancos centrais prosseguiram a redução das taxas de juros oficiais, em linha com a descida da inflação, perspetivando menos cortes no futuro próximo.

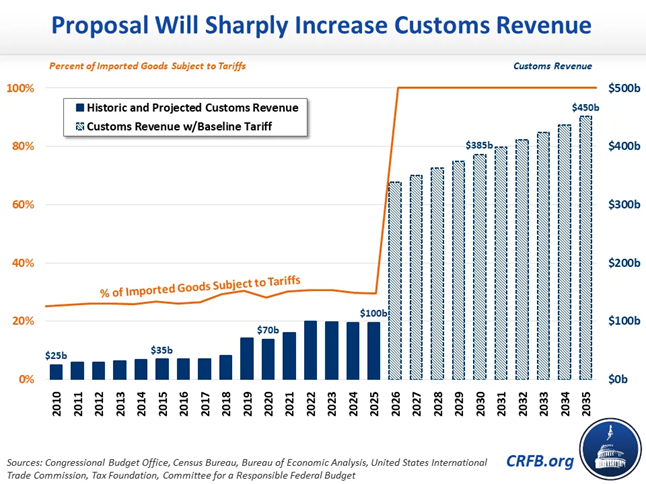

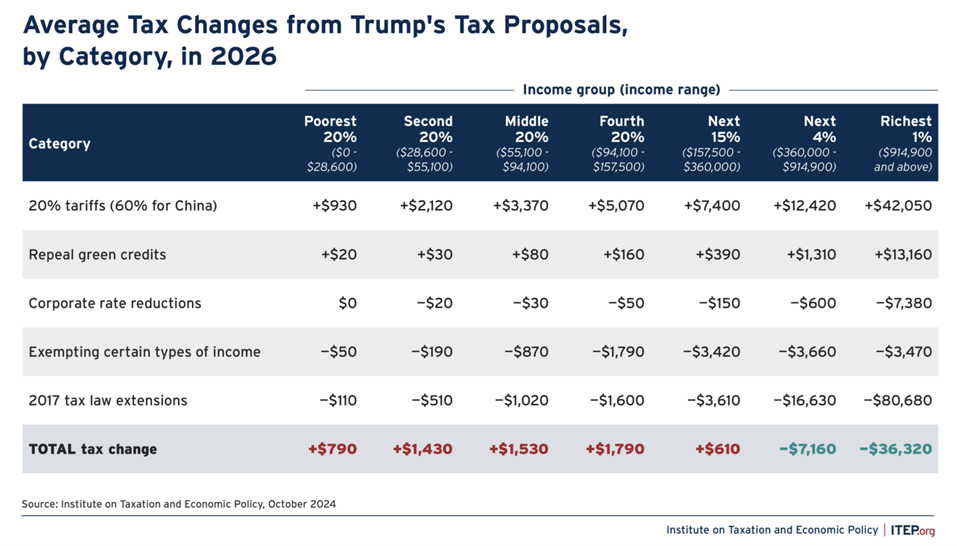

Trump anunciou um pacote de tarifas recíprocas astronómicas para todos os países porque precisa desta receita para financiar grande parte da extensão de redução de impostos de 2017 que termina este ano, política que beneficia exclusivamente os 5% mais ricos.

No 1º trimestre, o FED manteve as taxas de juros oficiais em 4,25%-4,5%, projetando 2 cortes (ou seja, 0,5%) para este ano.

O BCE desceu as taxas oficias para 2,5%-2.90% em março.

O Banco de Inglaterra reduziu a taxa de juro oficial para 4,50% em fevereiro.

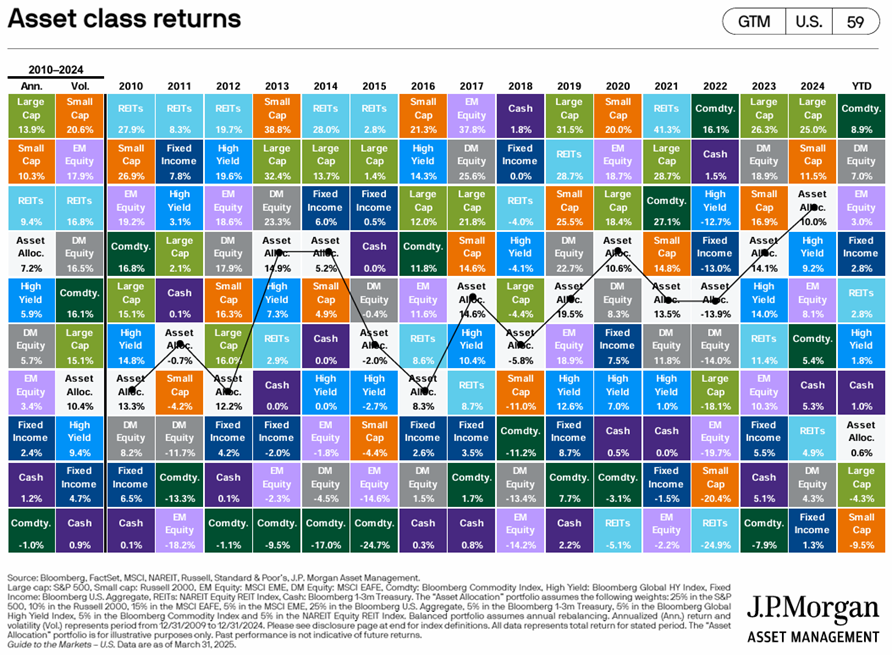

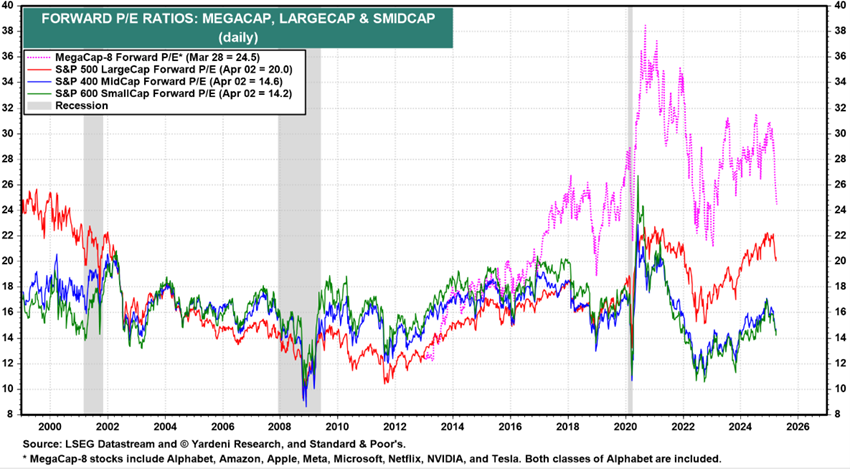

Avaliação dos mercados acionistas: Mercados acionistas norte americanos, em correção técnica, penalizando mais as empresas de crescimento, mas ainda com avaliações elevadas em termos históricos.

O mercado acionista norte-americano entrou em correção técnica no final de março, pela redução do crescimento económico e subida de inflação que decorrem das tarifas, conjugado com a revisão em baixa dos resultados das empresas.

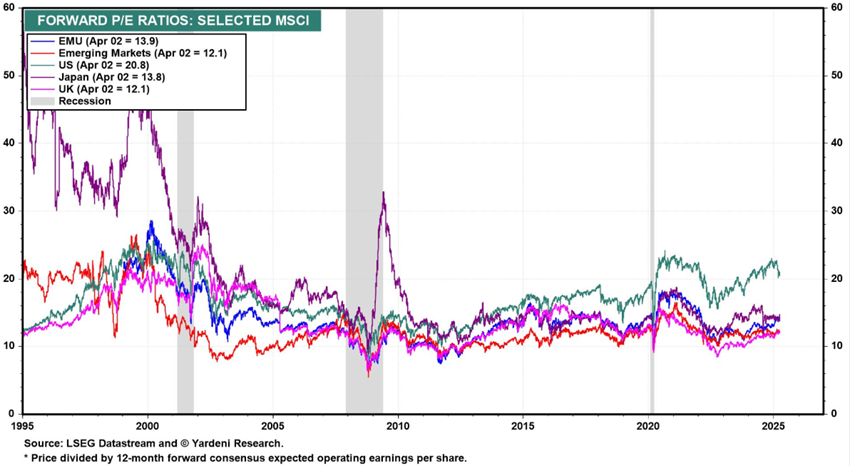

O PER “forward” de 20x para os EUA ainda está acima da média de longo prazo, caindo para 18x sem as 10 Mega Caps.

O PER do Japão está em 13.8x, o da zona Euro em 13.9x, 12.1x para os Reino Unido e 12.1x nos mercados emergentes.

O PER das ações norte-americanas de média e pequena capitalização estão ambos em 14.8x a 14.2x, em torno da média de longo prazo.

Os analistas têm vindo reduzir do crescimento de resultados das empresas do S&P 500, sendo difícil mostrar uma estimativa fidedigna neste contexto de grande incerteza.

Avaliação dos mercados obrigacionistas: As taxas de juros longas desceram nas economias desenvolvidas, valorizando os investimentos em obrigações, uma vez que os spreads de crédito se mantiveram.

As taxas de juro sem risco de longo prazo desceram nos países desenvolvidos, nos EUA pela redução das previsões de crescimento enquanto na Europa pela diminuição da inflação.

Os “spreads de crédito” nos EUA e Europa mantiveram-se estáveis.

As perspetivas de novas descidas são, agora, mais moderadas.

Principais oportunidades: A eventualidade de um cessar-fogo na Ucrânia.

A possibilidade de ocorrer um cessar-fogo na guerra da Ucrânia diminui os riscos geopolíticos e instabilidade dos mercados.

Principais riscos: As tarifas impostas por Trump constituem um risco muito grave para a economia americana e para o resto do mundo.

As tarifas têm uma base mínima de 10% sobre importações, atingem 34% para a China, 20% para a UE, 24% para o Japão, 25% para a Coreia do Sul e 32% para Taiwan.

As tarifas fragmentam a economia global, reduzem o crescimento económico, aumentam a inflação, prolongam a política monetária restritiva e provocam uma reavaliação dos mercados financeiros.

De imediato, os economistas reduziram ainda mais as suas previsões para o crescimento económico e aumentaram as suas estimativas de inflação, acentuando a probabilidade de recessão nos EUA.

Os americanos compraram cerca de US$ 3,3 biliões em importações em 2024. A taxa tarifária, de cerca de 2,5%, rendeu um valor de imposto tarifário de cerca de US$ 83 mil milhões. A empresa de investimentos Evercore estima que todas as novas tarifas combinadas aumentarão aquela taxa de imposto sobre as importações para cerca de 29%.

O instituto de pesquisa alemão IW estimou que as tarifas eliminariam 750 mil milhões de euros (US$ 833,63 mil milhões) da economia da UE.

As consequências económicas desta medida são muito graves e profundas. É errado fazer-se um paralelo com a decisão do 1º mandato de Trump. Não só aquelas medidas eram muito mais limitadas (e era o 1º mandato), como também o seu objetivo é financiar parte do valor da diminuição de impostos prometida aos mais ricos.

Assim, apesar de poder haver alguma margem de negociação em baixa dessas tarifas, a mesma é pequena, e a disrupção nas várias economias e nos mercados financeiros é muito violenta.