L’imposition récente par Trump de tarifs réciproques abyssaux au monde entier fait peser la menace d’une récession aux États-Unis et dans d’autres pays.

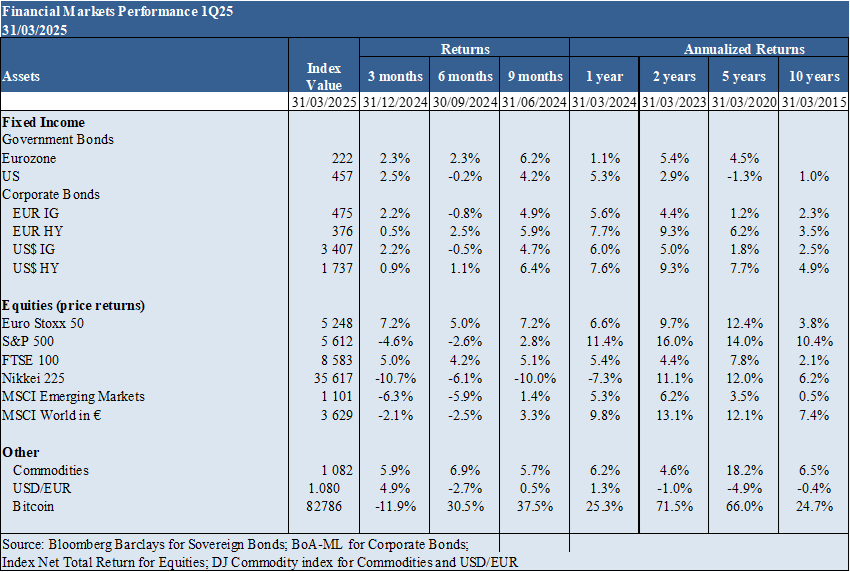

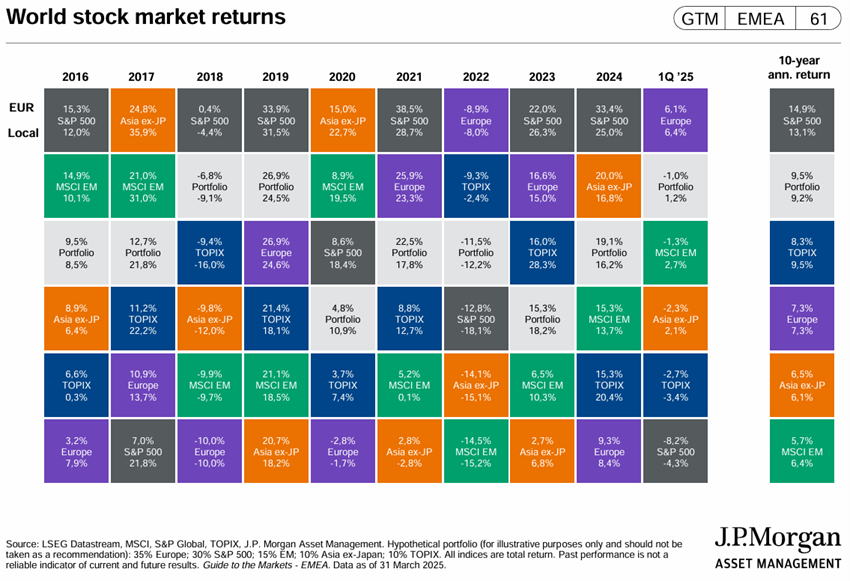

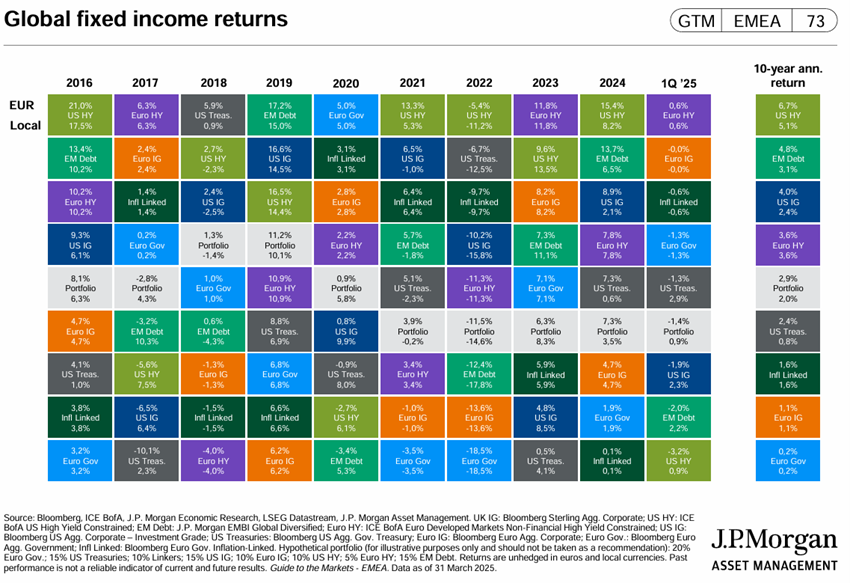

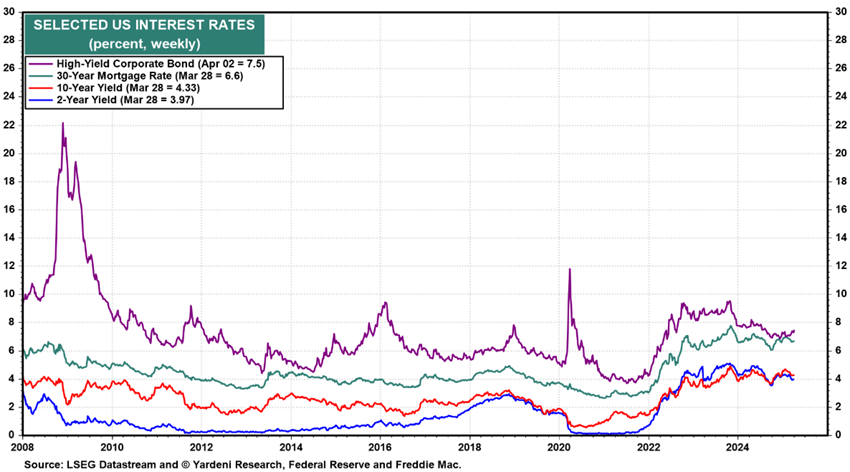

Les taux d’intérêt ont baissé dans tous les pays en fonction de l’inflation au premier trimestre.

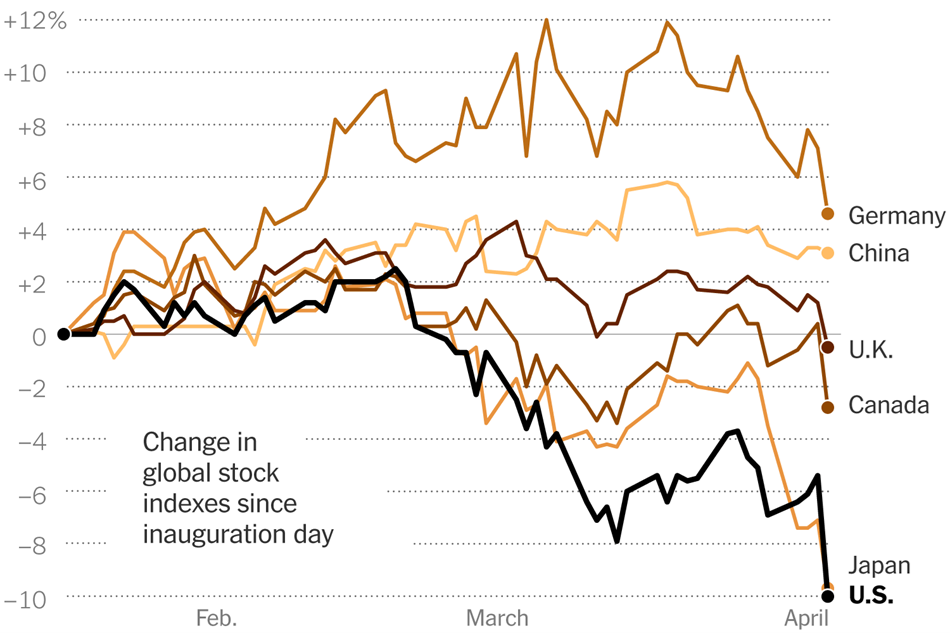

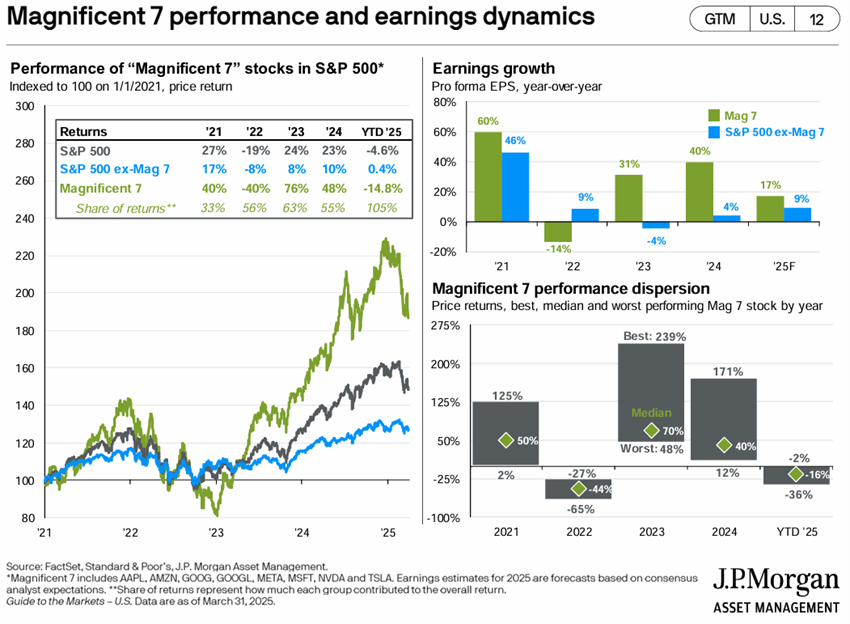

Les indices boursiers américains sont entrés dans des niveaux de correction, avec des baisses de 10 % par rapport à leur précédent sommet, plus marquées dans les sociétés de croissance.

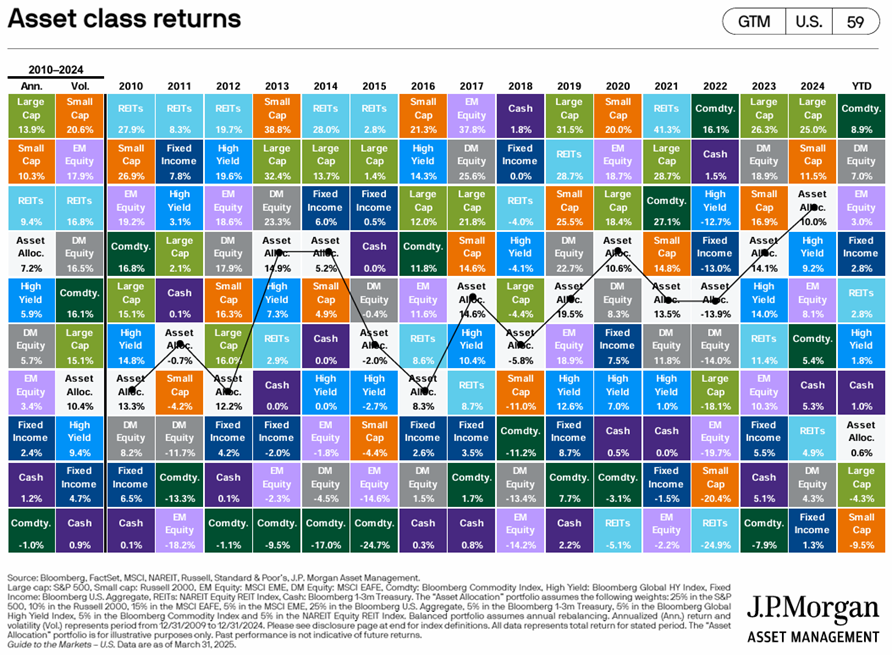

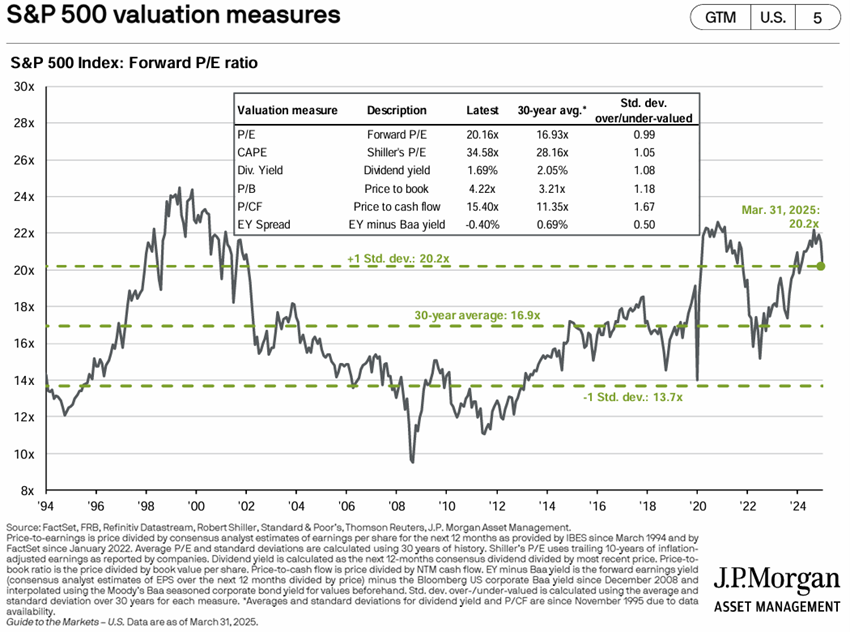

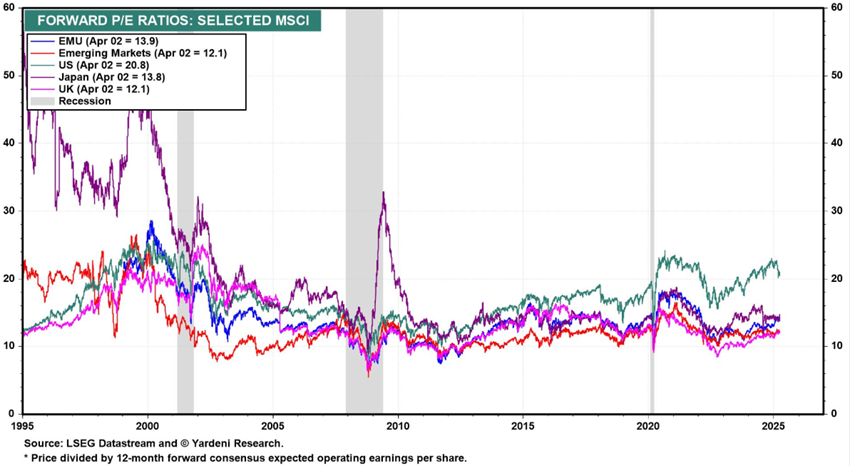

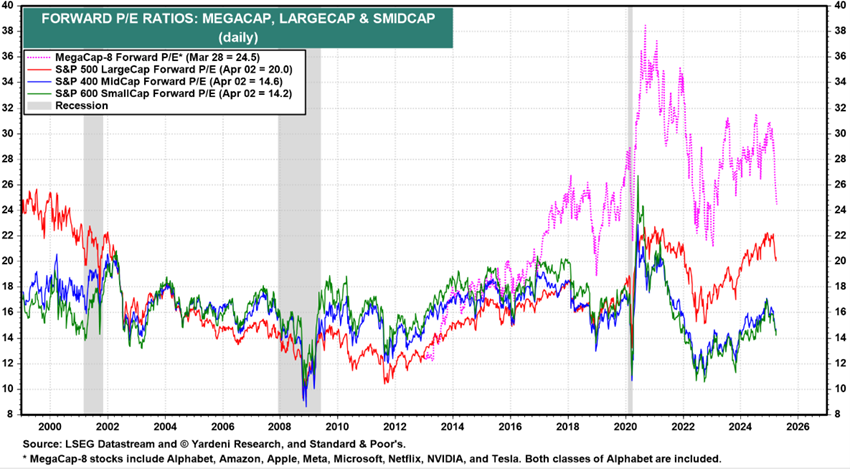

Les valorisations boursières se sont améliorées, mais restent supérieures à la moyenne historique.

Performance Markets 4T24 : Les actions américaines chutent de plus de 10 % par rapport à leurs sommets lors d’une correction technique sur la recherche de valeurs refuges et la possibilité accrue d’une récession aux États-Unis en raison des tarifs douaniers de Trump.

Contexte macro : La croissance économique mondiale ralentit avec un impact plus important aux États-Unis, les économistes parlant déjà de stagflation. L’inflation aux États-Unis et en Europe continue de baisser, bien qu’à un rythme plus modéré.

Contexte micro : Les principaux indicateurs économiques instantanés et avancés montrent un déclin presque partout dans le monde.

Politiques économiques : Les banques centrales ont continué de réduire les taux d’intérêt officiels, parallèlement à la baisse de l’inflation, et d’autres baisses sont attendues dans un avenir proche.

Marchés actions : Les marchés actions nord-américains, en correction technique, pénalisent davantage les sociétés de croissance, mais avec des valorisations toujours élevées en termes historiques.

Marchés obligataires : Les taux d’intérêt longs ont baissé dans les économies développées, valorisant les investissements obligataires alors que les spreads de crédit se maintenaient.

Opportunités clés : La possibilité d’un cessez-le-feu en Ukraine.

Principaux risques : Les tarifs imposés par Trump constituent un risque très grave et profond pour l’économie américaine et le reste du monde.

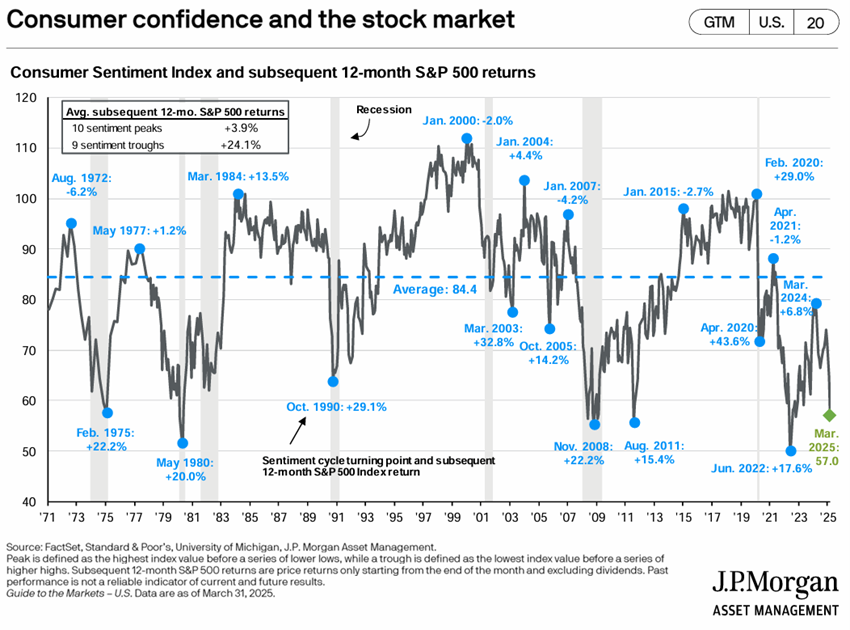

Le retour de la menace de stagflation aux États-Unis a provoqué une correction des investissements en actions, et il est important de suivre les prochains indicateurs macroéconomiques avancés.

Performance des marchés financiers 1T25 : les actions américaines chutent de plus de 10 % par rapport à leurs sommets, en correction technique, en raison de la recherche de valeurs refuges et de la possibilité accrue d’une récession aux États-Unis en raison des droits de douane de Trump

Les principaux indices boursiers américains sont en correction technique, avec des indicateurs économiques en baisse et l’instabilité provoquée par les droits de douane de Trump.

Les marchés obligataires de l’Ouest se sont légèrement appréciés au cours du trimestre en raison de la baisse des taux d’intérêt.

Les crypto-monnaies sont passées d’un sommet historique de plus de 108 000 $ à 83 000 $, ce qui a entraîné un désintérêt pour les investissements momentum.

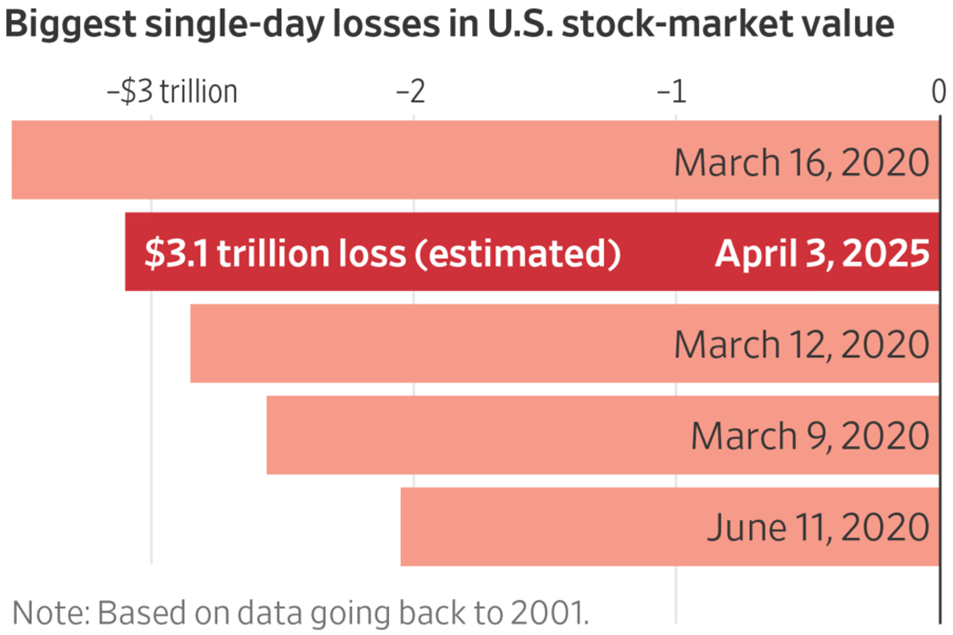

L’annonce par Trump de tarifs réciproques a provoqué la plus forte chute des marchés au cours des 5 dernières années, avec des pertes de plus de 3 000 milliards de dollars en une seule journée (et de 6 000 milliards de dollars en moins d’un mois).

Contexte macroéconomique : La croissance économique mondiale ralentit avec un impact plus important aux États-Unis, les économistes parlant déjà de stagflation. L’inflation aux États-Unis et en Europe continue de baisser, bien qu’à un rythme plus modéré.

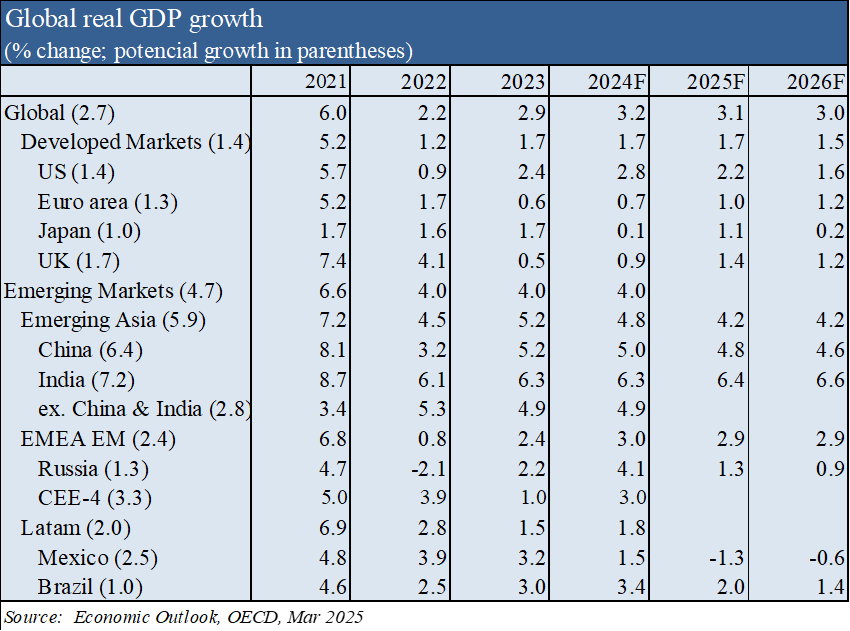

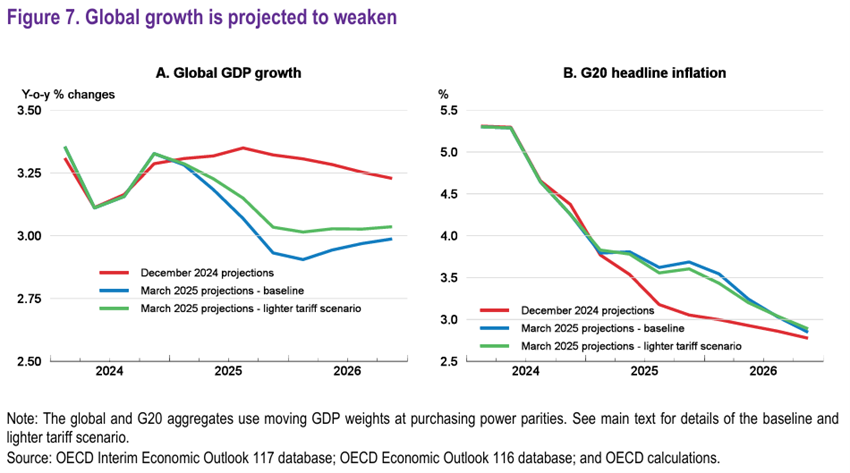

Selon les prévisions de l’OCDE à la fin du mois de mars, la croissance économique mondiale passera de 3,2 % en 2024 à 3,1 % en 2025 et à 3 % en 2026, en raison des effets de l’augmentation des barrières commerciales et des risques géopolitiques sur la consommation et l’investissement des ménages.

L’OCDE prévoit également un ralentissement de la croissance à 2,2 % et 1,6 % aux États-Unis, à 1 % et 1,2 % dans la zone euro, 4,8 % et 4,6 % en Chine, en 2025 et 2026, respectivement.

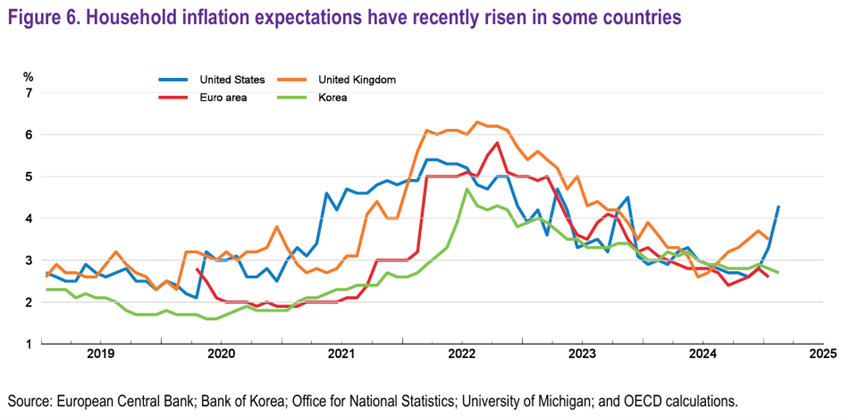

L’inflation devrait passer de 3,8 % en 2025 à 3,1 % en 2026 dans les pays du G20, et devrait désormais rester supérieure au niveau de référence de 2 % des banques centrales dans de nombreux pays, dont les États-Unis.

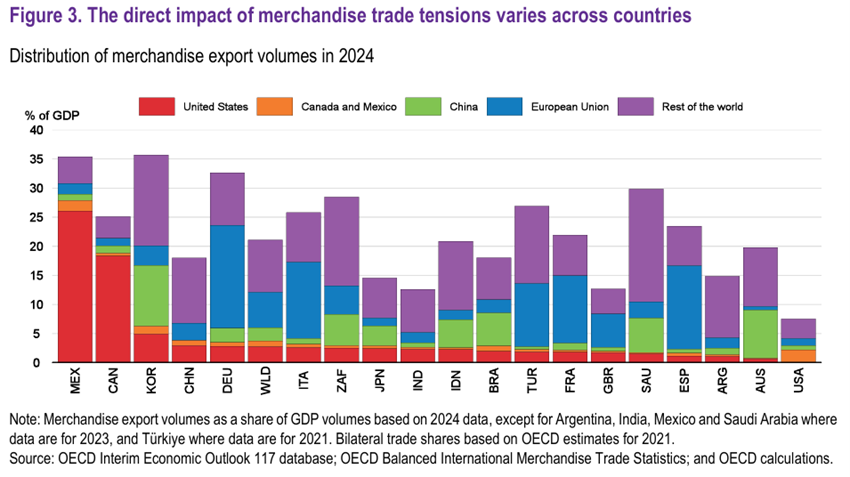

L’imposition de droits de douane par les États-Unis a ralenti la croissance et augmenté les anticipations d’inflation dans le monde entier, mais avec des impacts différents selon les pays.

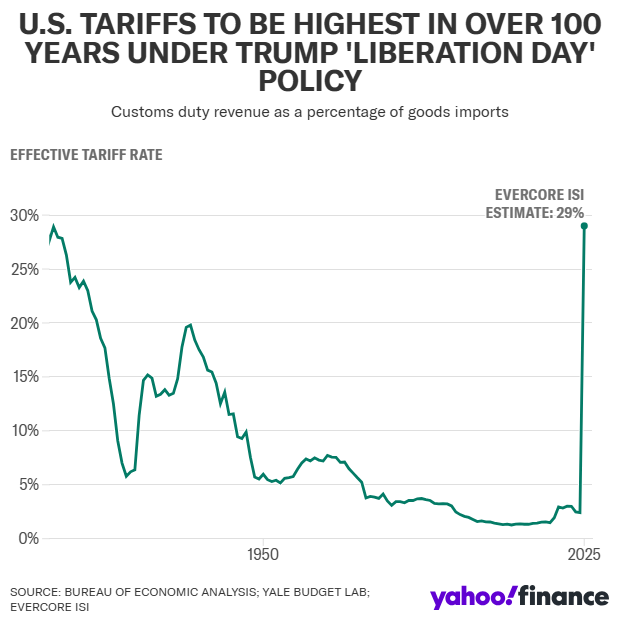

Toutes ces prévisions sont trop conservatrices et ont maintenant été dépassées par l’annonce des tarifs réciproques astronomiques de Trump sur tous les pays, à des niveaux jamais vus depuis plus de 100 ans.

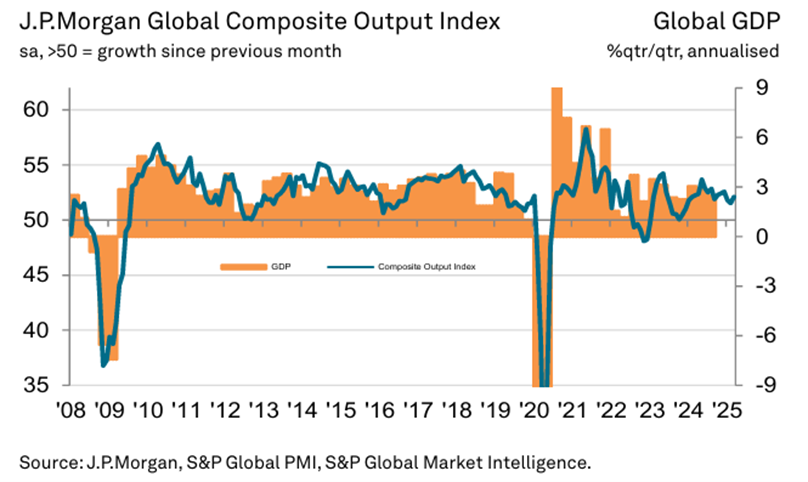

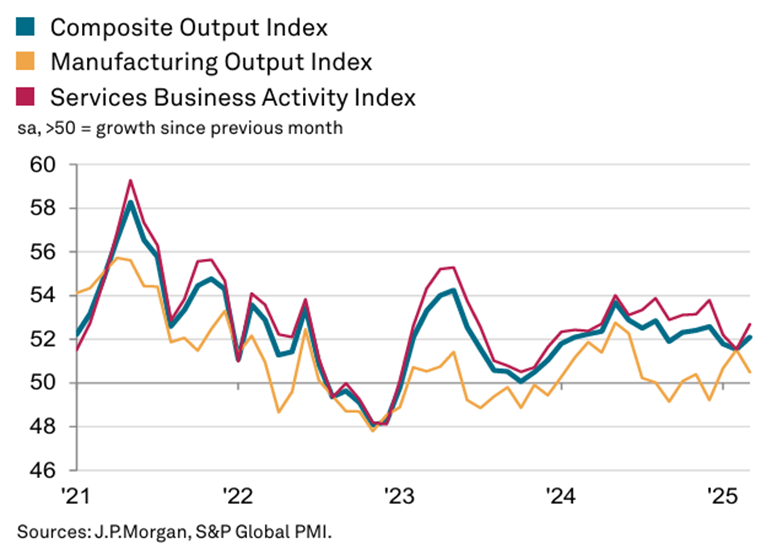

Contexte microéconomique : Les principaux indicateurs économiques instantanés et avancés montrent une légère baisse presque partout dans le monde.

L’indice PMI manufacturier composite de J.P. Morgan s’est établi à 52,1 en mars, contre 51,5.

L’indice de la production pour le premier trimestre (51,8) était encore le plus faible depuis le dernier trimestre de 2023 (50,5).

L’expansion aux États-Unis a tout de même dépassé les gains modestes enregistrés dans la zone euro, au Royaume-Uni et en Australie.

Politiques économiques : Les banques centrales ont continué de réduire les taux d’intérêt officiels, parallèlement à la baisse de l’inflation, et d’autres baisses sont attendues dans un avenir proche.

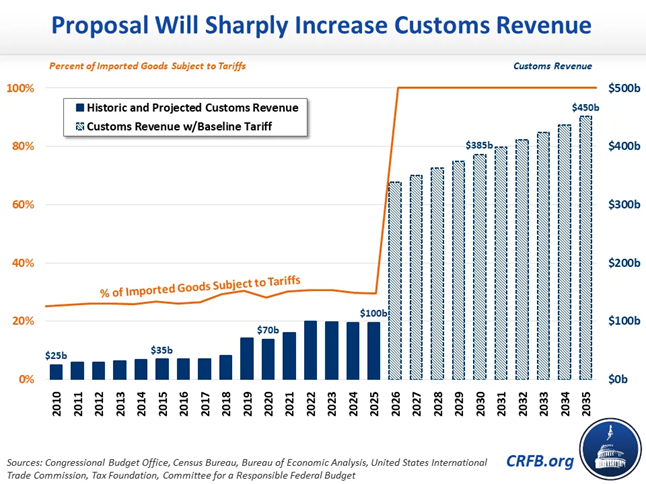

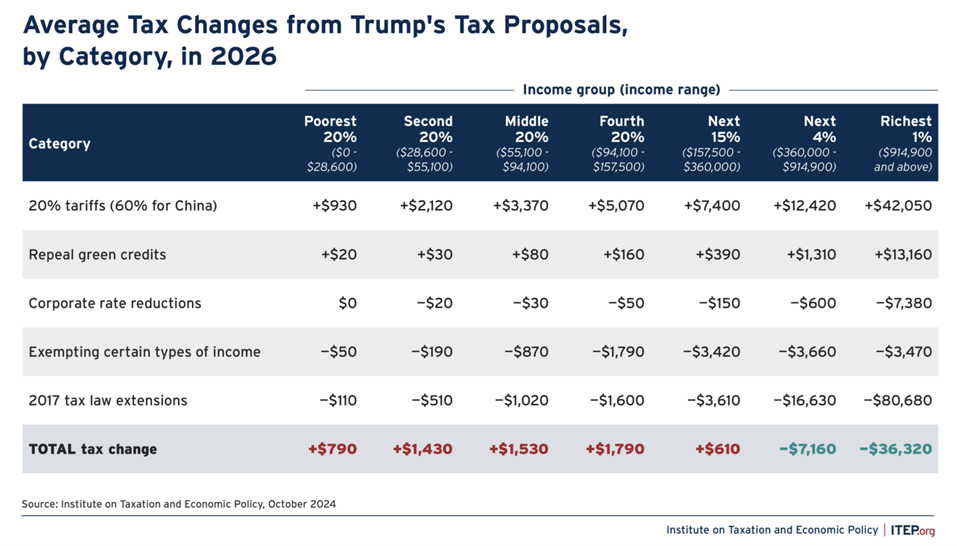

Trump a annoncé un ensemble de tarifs réciproques astronomiques pour tous les pays parce qu’il a besoin de ces revenus pour financer une grande partie de l’extension des réductions d’impôts de 2017 qui se termine cette année, une politique qui profite exclusivement aux 5 % les plus riches.

Au premier trimestre, la Fed a maintenu les taux d’intérêt officiels à %-4,5%, prévoyant 2 baisses (soit 0,5 %) pour cette année.

La BCE a abaissé ses taux directeurs à %-2.90% en mars.

La Banque d’Angleterre a abaissé le taux d’intérêt officiel à 4,50 % en février.

Valorisation des marchés actions : Les marchés actions nord-américains, en correction technique, pénalisent davantage les sociétés de croissance, mais toujours avec des valorisations historiquement élevées.

Le marché boursier américain est entré dans une correction technique à la fin du mois de mars, en raison de la réduction de la croissance économique et de la hausse de l’inflation résultant des droits de douane, combinée à la révision à la baisse des résultats des entreprises.

Le PER à terme de 20x pour les États-Unis est toujours supérieur à la moyenne à long terme, tombant à 18x sans les 10 Mega Caps.

Le PER du Japon est de 13,8x, celui de la zone euro de 13,9x, celui du Royaume-Uni de 12,1x et celui des marchés émergents de 12,1x.

Le PER des actions américaines à moyenne et petite capitalisation se situe tous deux entre 14,8x et 14,2x, ce qui se situe autour de la moyenne à long terme.

Les analystes ont réduit la croissance des bénéfices des sociétés du S&P 500, ce qui rend difficile de fournir une estimation fiable dans ce contexte de grande incertitude.

Évaluation du marché obligataire : Les taux d’intérêt à long terme ont baissé dans les économies développées, ce qui a augmenté la valeur des investissements obligataires à mesure que les spreads de crédit se sont maintenus.

Les taux d’intérêt sans risque à long terme ont baissé dans les pays développés, aux États-Unis en raison de prévisions de croissance réduites et en Europe en raison de la baisse de l’inflation.

Les écarts de crédit aux États-Unis et en Europe sont demeurés stables.

Les perspectives de nouvelles baisses sont maintenant plus modérées.

Principales opportunités : L’éventualité d’un cessez-le-feu en Ukraine.

La possibilité d’un cessez-le-feu dans la guerre en Ukraine réduit les risques géopolitiques et l’instabilité des marchés.

Principaux risques : Les tarifs imposés par Trump représentent un risque très sérieux pour l’économie américaine et le reste du monde.

Les droits de douane ont une base minimale de 10 % sur les importations, atteignant 34 % pour la Chine, 20 % pour l’UE, 24 % pour le Japon, 25 % pour la Corée du Sud et 32 % pour Taïwan.

Les tarifs douaniers fragmentent l’économie mondiale, réduisent la croissance économique, augmentent l’inflation, prolongent le resserrement de la politique monétaire et entraînent une réévaluation des marchés financiers.

Immédiatement, les économistes ont encore abaissé leurs prévisions de croissance économique et augmenté leurs estimations d’inflation, accentuant la probabilité d’une récession aux États-Unis.

Les Américains ont acheté environ 3,3 milliards de dollars d’importations en 2024. Le taux tarifaire, d’environ 2,5 %, a donné une valeur fiscale d’environ 83 milliards de dollars. La société d’investissement Evercore estime que tous les nouveaux droits de douane combinés porteront ce taux de taxe à l’importation à environ 29 %.

L’institut de recherche allemand IW a estimé que les droits de douane effaceraient 750 milliards d’euros (833,63 milliards de dollars) de l’économie de l’UE.

Les conséquences économiques de cette mesure sont très graves et profondes. Il est erroné d’établir un parallèle avec la décision de Trump pour son premier mandat. Non seulement ces mesures étaient beaucoup plus limitées (et c’était le 1er mandat), mais aussi leur objectif est de financer une partie de la valeur de la réduction d’impôt promise aux plus riches.

Ainsi, bien qu’il puisse y avoir une certaine marge de négociation pour abaisser ces droits de douane, celle-ci est faible et les perturbations dans les différentes économies et sur les marchés financiers sont très violentes.