Os padrões dos ciclos negativos do mercado acionista: as grandes crises financeiras estão ligadas a recessões económicas e excessos de avaliação dos mercados, sendo as outras despoletadas por eventos externos ou exógenos

Os melhores indicadores que procuram antecipar as crises do mercado acionista: os sinais de recessão económica, quer os indicadores avançados da economia quer a inflexão da curva de taxas de juro (ou o modelo de revisão das probabilidades de recessão da New York)

A subida da volatilidade (ou do VIX) também pode ser um bom indicador para as grandes crises, mas o problema é o acertar no “timing” pois o fenómeno pode confundir-se entre a relação de causa ou de efeito

Como devemos atuar perante as grandes crises dos mercados acionistas?

Os padrões dos ciclos negativos do mercado acionista: as grandes crises financeiras estão ligadas a recessões económicas e excessos de avaliação dos mercados, sendo as outras despoletadas por eventos externos ou exógenos

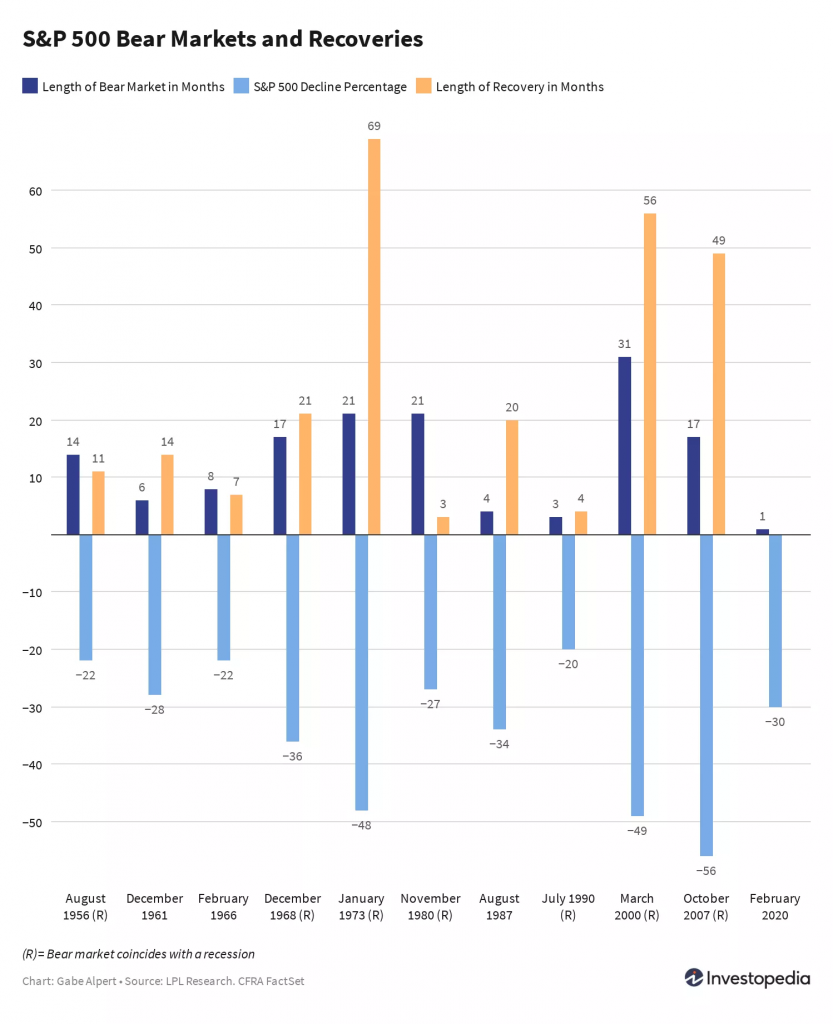

O gráfico seguinte, que mostra as grandes crises do pós-guerra, permite desvendar padrões das crises:

Das 11 crises registadas, 7 coincidiram com recessões económicas: em 1956, 1968, 1973, 1980, 1990, 2000 e 2007. As estantes tiveram outros fatores na origem.

A larga maioria das crises, mas sobretudo as mais profundas, estão associadas a recessões económicas.

As grandes crises do 1º choque petrolífero de 1973 com desvalorização de 48%, da bolha tecnológica com perdas de 49%, e a Grande Crise Financeira de 2007 foram todas marcadas por recessões económicas. Já para não falar na maior crise de todas, a da Grande Depressão de 1929, em que o índice se desvalorizou 83% em 2,8 anos, que como o próprio nome indica foi uma enorme recessão, agravada com uma bolha especulativa precedente e uma subsequente ação restritiva do banco central para a conter que só a agravou.

Nas restantes situações, as crises foram provocadas por eventos externos, seja os misseis de Cuba de 1961, a contração de crédito à economia de 1966, a segunda-feira negra de algoritmos automáticos de transação de 1987 e a pandemia de março de 2020.

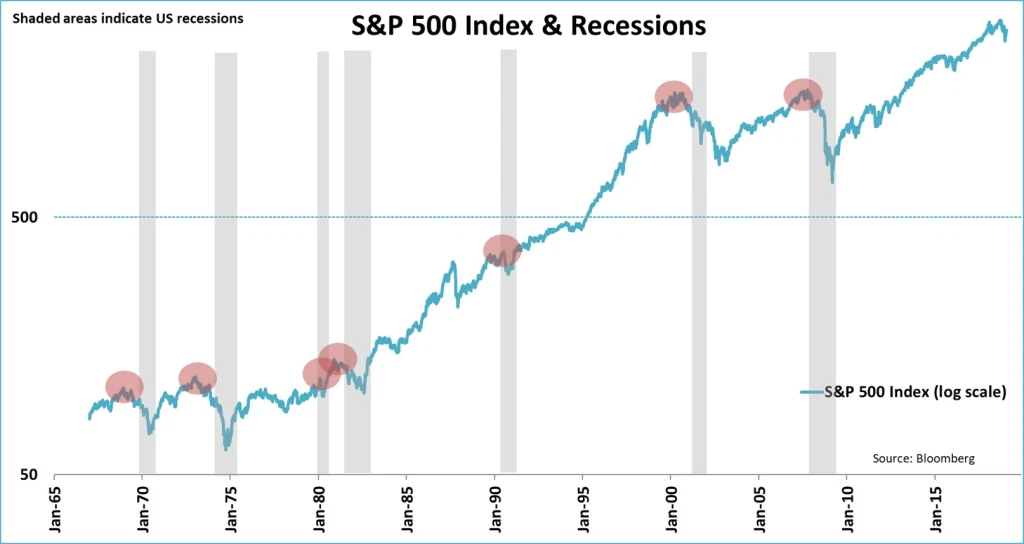

O gráfico seguinte mostra-nos a sobreposição das crises com as recessões económicas entre 1965 e 2019:

Quase todas as recentes crises coincidiram, anteciparam ou precederam uma recessão económica. Das 7 crises, 3 ocorreram em simutâneo (1980, 1990 e 2007), e as 4 restantes sucederam em antecipação de uma recessão (1968, 1973, 1983 e 2000).

Assim, as contrações económicas são um fator determinante das crises de mercado.

Contudo, há um outro fator que ainda é mais frequente nas crises do mercado: todas as grandes crises sem exceção coincidem com momentos de excessos de avaliação do mercado.

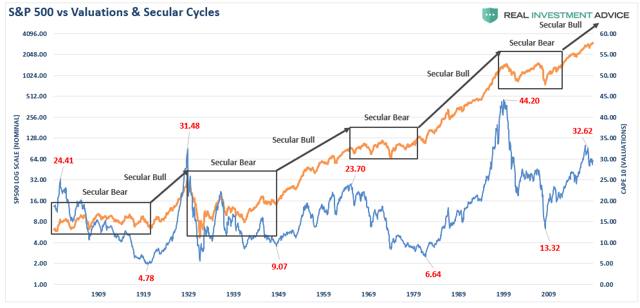

O gráfico seguinte mostra a evolução do índice S&P 500 e do múltiplo da cotação do índice em termos dos resultados das respetivas empresas constituintes ajustados ao ciclo económico proposto pelo prémio Nobel Robert Schiller, ou o CAPE de “Cyclically Adjusted Price Earnings” (sendo também assinalados os ciclos positivos e negativos seculares):

Vê-se claramente que os ciclos negativos são sempre precedidos por valores do CAPE de Schiller anormalmente elevados. O CAPE de Schiller era de 31x em 1929, 23x em 1968, 44x em 2000 e 25x em 2007. Atualmente está em 32x.

Tão importante como olhar para os excessos para cima ou euforia é também olhar para os excessos para baixo ou pânico. Os valores mais baixos do CAPE de Schiller variam entre 4,8x em 1919 a 13x em 2009.

Os melhores indicadores que procuram antecipar as crises do mercado acionista: os sinais de recessão económica, quer os indicadores avançados da economia quer a inflexão da curva de taxas de juro (ou o modelo de revisão das probabilidades de recessão da New York)

Da análise dos padrões concluiu-se que há dois eventos que podemos controlar para identificar e até procurar antecipar as grandes crises: por um lado, as recessões, e por outro, os excessos de avaliação.

Quanto ao último já conhecemos o indicador privilegiado, que é o CAPE de Schiller.

Quanto às recessões, temos sempre o seu próprio elemento definidor e indicador técnico de 2 trimestres consecutivos de contração do PIB. Contudo este pode ser falível, por ser tardio e temporário.

No caso da medição da atividade económica, é preferível seguir indicadores avançados, tais como os inquéritos aos empresários, ISM ou PMI.

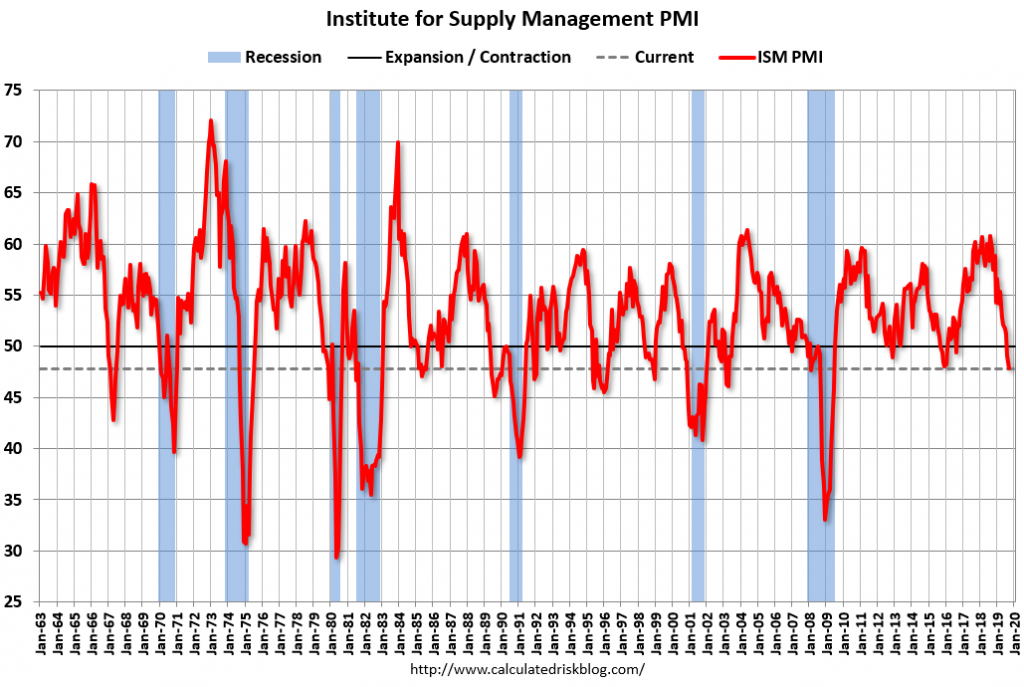

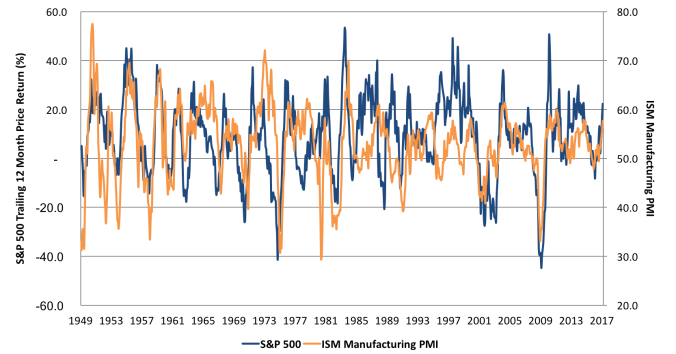

O gráfico seguinte mostra-nos o comportamento do ISM ou PMI desde 1963 até à data, assinalando também as recessões económicas:

Sabemos que o ISM ou PMI é um indicador de atividade económica coincidente que resulta de um largo inquérito aos empresários e gestores de grandes empresas industriais norte-americanas, sendo publicado semanalmente. Sabemos também que a linha de 50 marca o limite entre a contração e a expansão da atividade económica.

Contudo, há muitas situações em que este indicador desce abaixo do nível 50 e não há lugar a recessões.

Por outro lado, em todas as recessões, este indicador vem abaixo do nível de 45. No entanto, ainda mais importante é saber quantas vezes é que este indicador foi útil a antecipar recessões ou mais importante ainda as quedas acentuadas do mercado.

O gráfico seguinte mostra que existe uma boa correlação entre o ISM e o S&P 500 sobretudo nas grandes crises:

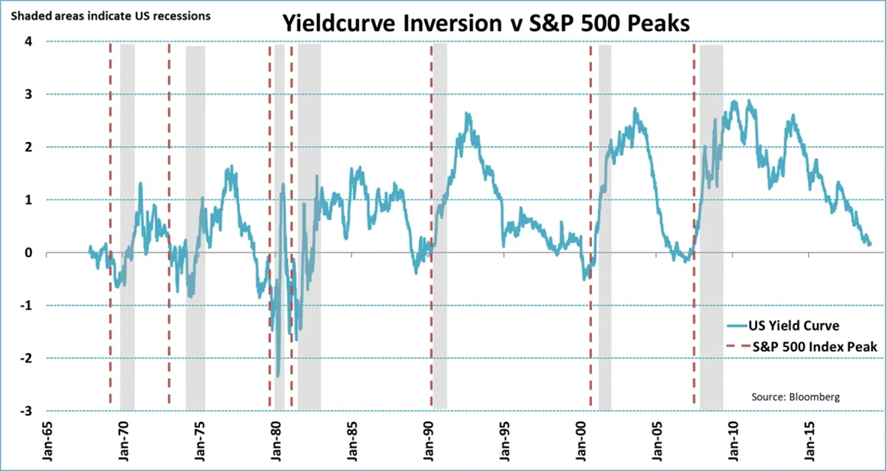

Um outro indicador avançado que se tem mostrado muito útil para antecipar crises é o da modelo de probabilidade de recessão da NY Fed que se baseia no diferencial de taxas de juros longas e curtas.

O gráfico seguinte mostra a evolução do diferencial entre as taxas de juro de longo prazo e as de curto prazo entre 1965 e 2020, a par das recessões registadas e dos picos do S&P 500 anteriores às mesmas:

Vemos que sempre que há o diferencial de taxas de juros e inverte, ou seja, as taxas de juros de curto prazo ultrapassam as taxas de juro de longo prazo, surgem recessões económicas.

Em conclusão: As grandes crises do mercado surgem quando há excessos de avaliação e normalmente estão associadas a recessões económicas. Os melhores indicadores são o CAPE de Schiller e o ISM.

A subida da volatilidade (ou do VIX) também pode ser um bom indicador para as grandes crises, mas o problema é o acertar no “timing” pois o fenómeno pode confundir-se entre a relação de causa ou de efeito

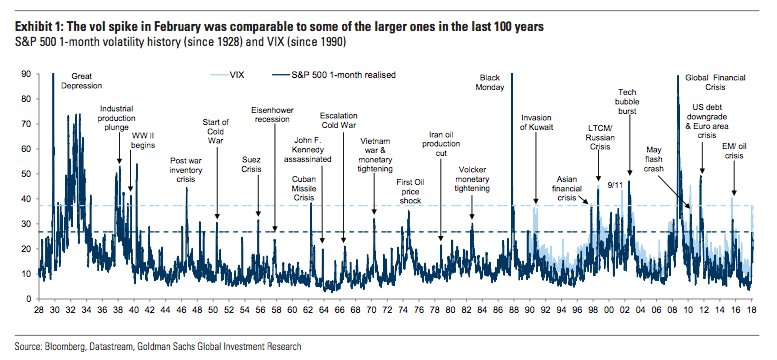

O gráfico seguinte mostra a evolução do indicador de volatilidade dos mercados acionistas mais seguido o VIX entre 1928 e 2018:

Sempre que o VIX dispara para valores superiores a 40 temos uma crise dos mercados. A grande questão qua ainda não tem resposta é saber se é causa ou consequência, ou seja, se é indicador avançado e útil ou atrasado e apenas para registo.

Como devemos atuar perante as grandes crises dos mercados acionistas?

Em primeiro lugar é preciso sublinhar que apesar de algumas evidências ou sinais que decorrem dos padrões das crises anteriores é muito difícil antecipar uma crise, e até mesmo uma das grandes crises.

Contudo, esta situação não deverá causar preocupações relativamente ao interesse do investimento nos mercados acionistas, tendo em conta precisamente que as suas rendibilidades são compensadoras de todos os riscos envolvidos, incluindo os das crises mais severas.

Mais importante ainda, o investimento no mercado acionista é a médio e longo prazo, período suficiente para que a passagem do tempo dilua aquelas flutuações. E como esse investimento deve ser diversificado, em cada momento alinhado com o nosso perfil e situação financeira, teremos a exposição equilibrada e adequada.

Em segundo lugar e como vimos noutros artigos não devemos alterar em nada o nosso rumo, mesmo que consigamos anteciparmos as correções técnicas dos mercados ou aquedas que não ultrapassam os 20%, pois as mesmas são muito frequentes e temporárias, o que torna ainda mais difícil acertar no regresso ao mercado, com ganho do acerto do momento.

Em terceiro lugar, o que devemos fazer regularmente, e em especial perante as crises mais severas do mercado em que as quedas ultrapassam os 20%, é reavaliar a nosso perfil de risco em função da situação financeira e dos objetivos do momento, e caso o mesmo tenha tido alterações devemos ajustar a alocação de ativos e consequentemente dos investimentos.

Em quarto lugar e por último, perante uma correção mais forte ou uma crise dos mercados, o que devemos fazer é o que deve ser feito sempre, o rebalanceamento. Obviamente que numa crise o rebalanceamento ainda se torna mais importante.

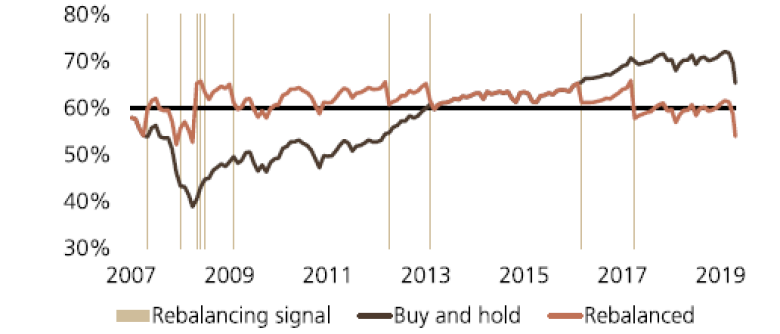

Não podemos deixar alterar excessivamente a alocação de ativos ou investimentos sobretudo em face de grandes oscilações dos mercados. O rebalanceamento deve ser feito periodicamente, preferencialmente uma vez por ano, e sempre que a composição das duas principais classes de ativos, ações e obrigações se afaste do nível de tolerância de 5% ou 10% da alocação inicial estabelecida.

O gráfico seguinte elaborado pela UBS mostra o efeito do rebalanceamento numa carteira de investimentos de 60% ações do S&P 500 e 40% de obrigações do tesouro entre 2007 e 2017 para um nível de tolerância (ou “drift” de 5%):

Neste caso, o rebalanceamento é feito sempre que a alocação de 60/40 de desvia além de 5 pontos percentuais em termos absolutos.

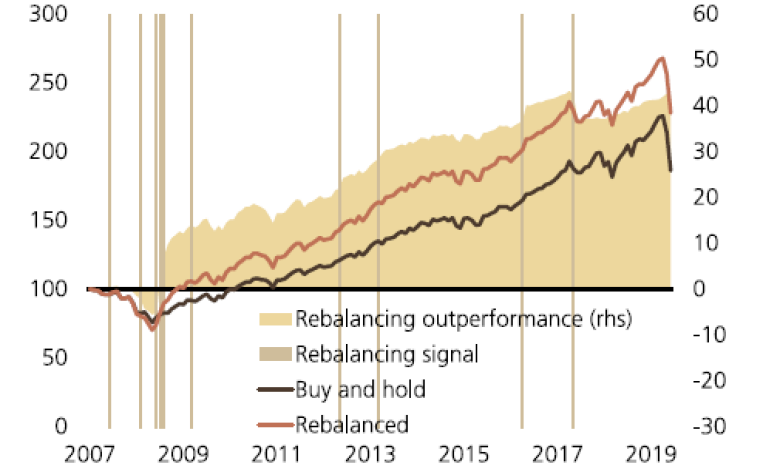

O gráfico seguinte mostra o impacte do rebalanceamento no desempenho da carteira:

O rebalanceamento tem um efeito claramente estabilizador ou amortecedor do risco das grandes crises. Neste caso, proporcionou até um melhor desempenho, embora esse não seja o seu objetivo e nem sempre aconteça. A sua função é reduzir o risco. E fá-lo através da prossecução de uma estratégia de investimento ganhadora, comprando mais barato e vendendo mais caro!