Los patrones de los ciclos bursátiles negativos: las grandes crisis financieras están vinculadas a las recesiones económicas y a la sobrevaloración de los mercados, otras se desencadenan por acontecimientos externos o exógenos

Los mejores indicadores que tratan de anticipar las crisis bursátiles: los signos de recesión económica, ya sean indicadores adelantados de la economía o la inflexión de la curva de tipos de interés (o el modelo de revisión de la probabilidad de recesión de Nueva York)

El aumento de la volatilidad (o el VIX) también puede ser un buen indicador de crisis importantes, pero el problema es acertar con el momento en que se produce el fenómeno, ya que se puede confundir la relación causa-efecto

¿Cómo debemos actuar ante las grandes crisis bursátiles?

Los patrones de los ciclos bursátiles negativos: las grandes crisis financieras están vinculadas a las recesiones económicas y a la sobrevaloración de los mercados, otras se desencadenan por acontecimientos externos o exógenos

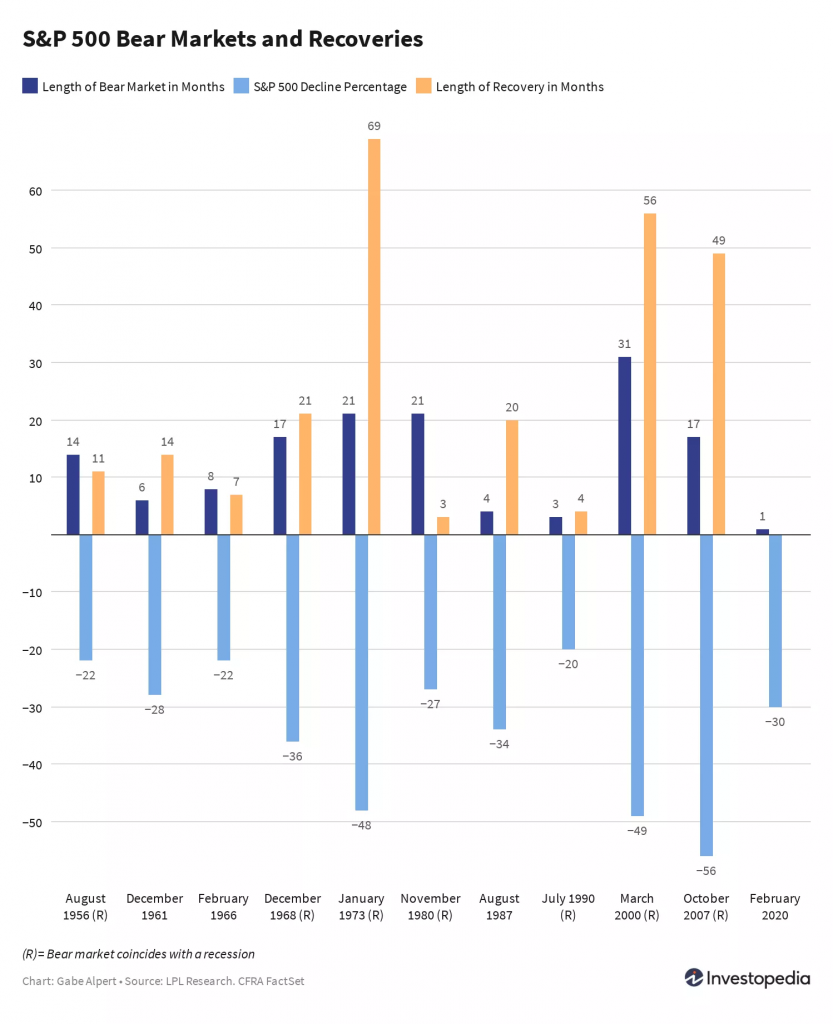

El siguiente gráfico, que muestra las principales crisis de la posguerra, nos permite descubrir patrones de crisis:

De las 11 crisis registradas, siete coincidieron con recesiones económicas: en 1956, 1968, 1973, 1980, 1990, 2000 y 2007. Los estantes tenían otros factores en su origen.

La gran mayoría de las crisis, pero sobre todo las más profundas, están asociadas a recesiones económicas.

Las grandes crisis de la 1ª crisis del petróleo de 1973, con una devaluación del 48%, la burbuja tecnológica, con pérdidas del 49%, y la Gran Crisis Financiera de 2007 estuvieron marcadas por las recesiones económicas. Por no hablar de la mayor crisis de todas, la de la Gran Depresión de 1929, en la que el índice se depreció un 83% en 2,8 años, que como su nombre indica fue una enorme recesión, agravada con una burbuja especulativa precedente y la posterior acción restrictiva de los bancos centrales para contenerla que no hizo más que empeorarla.

En el resto de situaciones, las crisis fueron provocadas por acontecimientos externos, ya sea los misiles de Cuba de 1961, la contracción crediticia de la economía de 1966, el lunes negro de los algoritmos de transacción automatizados de 1987 y la pandemia de marzo de 2020.

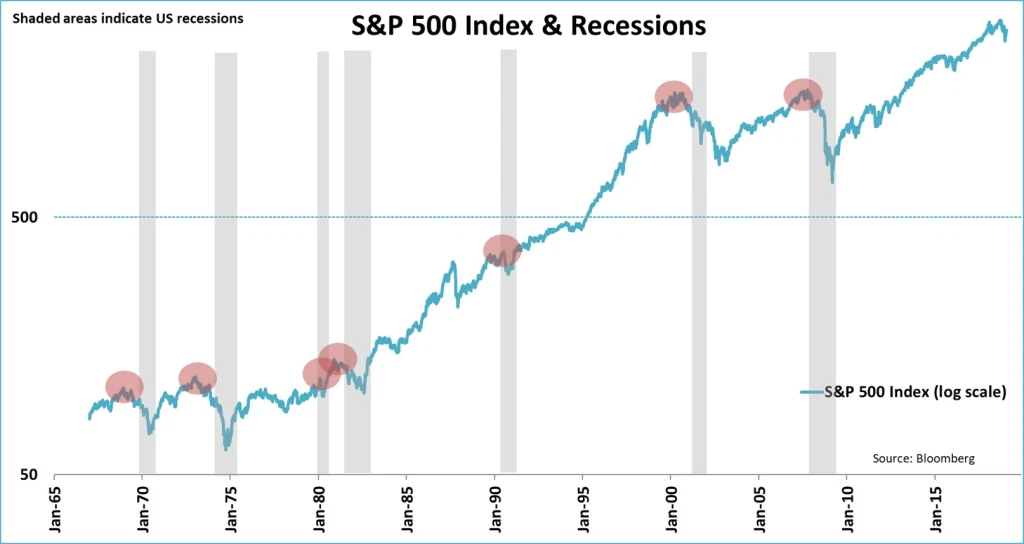

El siguiente gráfico nos muestra el solapamiento de las crisis con las recesiones económicas entre 1965 y 2019:

Casi todas las crisis recientes han coincidido, anticipado o precedido a una recesión económica. De las 7 crisis, 3 se produjeron al mismo tiempo (1980, 1990 y 2007), y las 4 restantes se produjeron en previsión de una recesión (1968, 1973, 1983 y 2000).

Así, las contracciones económicas son un factor determinante en las crisis de mercado.

Sin embargo, hay otro factor que es aún más frecuente en las crisis de mercado: todas las grandes crisis sin excepción coinciden con momentos de excesos de valoración del mercado.

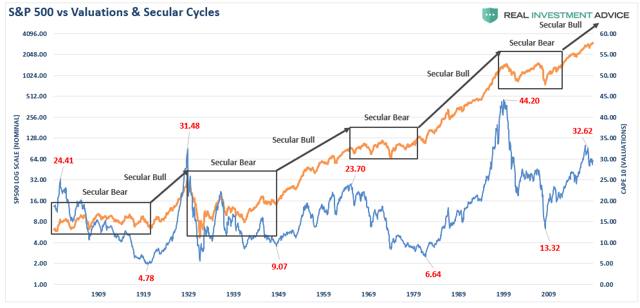

El siguiente gráfico muestra la evolución del índice S&P 500 y el múltiplo del precio del índice en función de los beneficios de las empresas que lo componen ajustados al ciclo económico propuesto por el Premio Nobel Robert Schiller, o CAPE por sus siglas en inglés “Cyclically Adjusted Price Earnings” (con ciclos seculares positivos y negativos también marcados):

Se observa claramente que los ciclos negativos siempre van precedidos de valores de CAPE de Schiller anormalmente altos. El CAPE de Schiller era de 31 veces en 1929, 23 veces en 1968, 44 veces en 2000 y 25 veces en 2007. Actualmente está en 32x.

Tan importante como mirar los excesos hacia arriba o la euforia es también mirar los excesos hacia abajo o el pánico. Los valores más bajos del CAPE de Schiller oscilan entre 4,8x en 1919 y 13x en 2009.

Los mejores indicadores que tratan de anticipar las crisis bursátiles: los signos de recesión económica, ya sean indicadores adelantados de la economía o la inflexión de la curva de tipos de interés (o el modelo de revisión de la probabilidad de recesión de Nueva York)

Del análisis de los patrones se concluyó que hay dos eventos que podemos controlar para identificar e incluso tratar de anticipar las grandes crisis: por un lado, las recesiones, y por otro, las sobrevaloraciones.

En cuanto a esto último, ya conocemos el indicador preferido, que es el CAPE de Schiller.

En cuanto a las recesiones, siempre tenemos su propio elemento definitorio e indicador técnico de 2 trimestres consecutivos de contracción del PIB. Sin embargo, esto puede ser falible, ya que es tardío y temporal.

En el caso de la medición de la actividad económica, es preferible seguir los indicadores adelantados, como las encuestas empresariales, el ISM o el PMI.

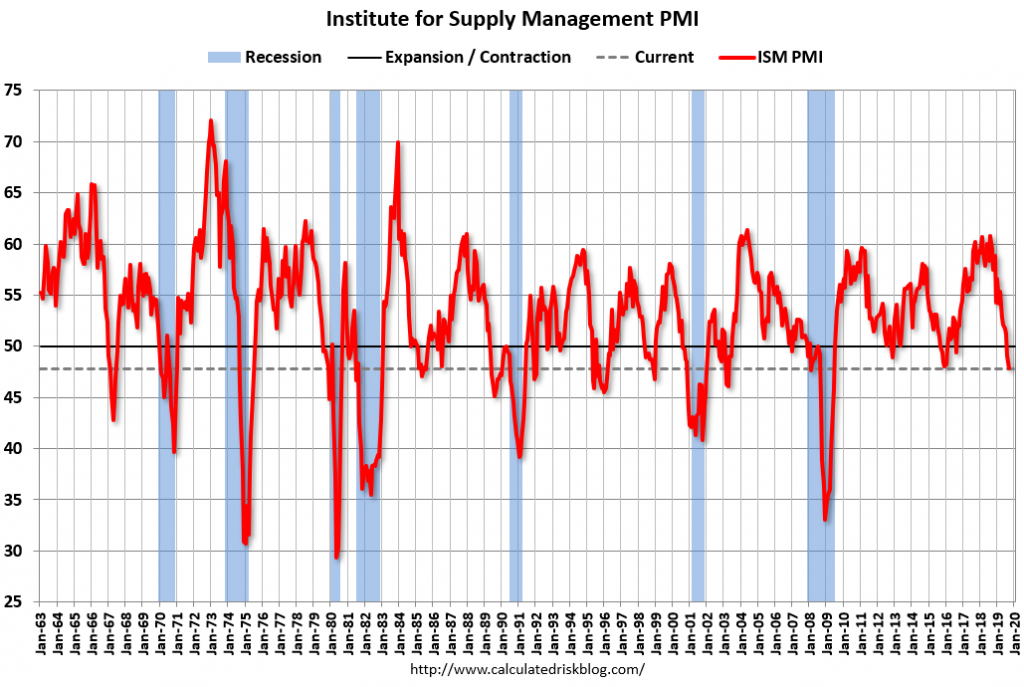

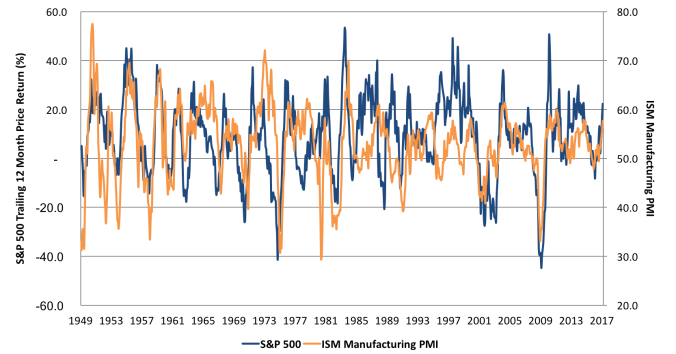

El siguiente gráfico nos muestra el comportamiento del ISM o PMI desde 1963 hasta la actualidad, señalando también las recesiones económicas:

Sabemos que el ISM o PMI es un indicador coincidente de la actividad económica que resulta de una amplia encuesta a empresarios y directivos de grandes empresas industriales norteamericanas, y que se publica semanalmente. También sabemos que la línea 50 marca el límite entre la contracción y la expansión de la actividad económica.

Sin embargo, hay muchas situaciones en las que este indicador cae por debajo del nivel 50 y no se produce ninguna recesión.

En cambio, en todas las recesiones, este indicador se sitúa por debajo del nivel de 45. Sin embargo, aún más importante es la frecuencia con la que este indicador ha sido útil para anticiparse a las recesiones o, lo que es más importante, a las fuertes caídas del mercado.

El siguiente gráfico muestra que existe una buena correlación entre el ISM y el S&P 500, especialmente en las grandes crisis:

Otro indicador adelantado que ha demostrado ser muy útil para anticiparse a las crisis es el del modelo de probabilidad de recesión de la Fed de Nueva York, que se basa en el diferencial entre los tipos de interés largos y cortos.

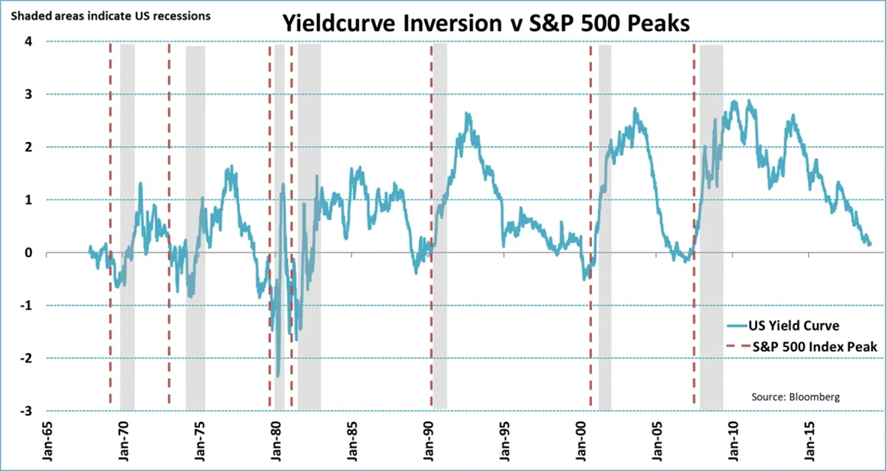

El siguiente gráfico muestra la evolución del diferencial entre los tipos de interés a largo y a corto plazo entre 1965 y 2020, junto con las recesiones que se produjeron y los máximos del S&P 500 anteriores a ellas:

Vemos que siempre que existe el diferencial de tipos de interés y se invierte, es decir, que los tipos de interés a corto plazo superan a los tipos de interés a largo plazo, surgen las recesiones económicas.

En conclusión: las grandes crisis de mercado surgen cuando hay una sobrevaloración y suelen estar asociadas a las recesiones económicas. Los mejores indicadores son el CAPE de Shiller y el ISM.

El aumento de la volatilidad (o el VIX) también puede ser un buen indicador de crisis importantes, pero el problema es acertar con el momento en que se produce el fenómeno, ya que se puede confundir la relación causa-efecto

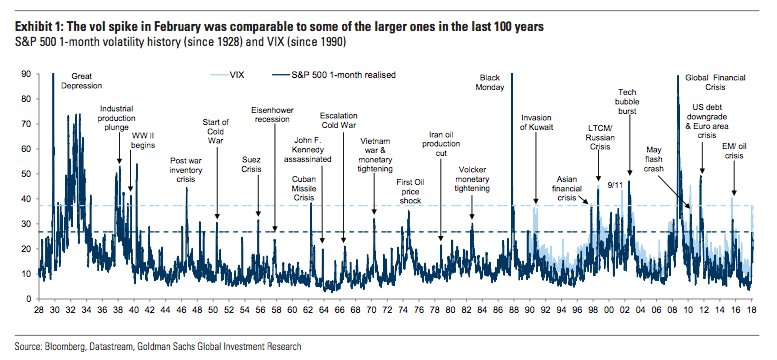

El siguiente gráfico muestra la evolución del indicador de volatilidad bursátil más seguido, el VIX, entre 1928 y 2018:

Cada vez que el VIX sube por encima de 40 tenemos una crisis en los mercados. La gran pregunta que queda por responder es si es causa o consecuencia, es decir, si es un indicador adelantado y útil o uno atrasado y sólo para el registro.

¿Cómo debemos actuar ante las grandes crisis bursátiles?

En primer lugar, hay que subrayar que, a pesar de algunos indicios o señales derivados de las pautas de las crisis anteriores, es muy difícil anticipar una crisis, e incluso una de las grandes crisis.

Sin embargo, esta situación no debería preocupar sobre el atractivo de invertir en los mercados de renta variable, precisamente porque sus rendimientos superan todos los riesgos que conllevan, incluidos los de las crisis más graves.

Y lo que es más importante, la inversión en bolsa es a medio y largo plazo, un periodo suficiente para que el paso del tiempo diluya esas fluctuaciones. Y como esta inversión debe ser diversificada, en cada momento alineada con nuestro perfil y situación financiera, tendremos la exposición equilibrada y adecuada.

En segundo lugar, y como hemos visto en otros artículos, no debemos alterar nuestro rumbo de ninguna manera, aunque consigamos anticiparnos a las correcciones técnicas de los mercados o a las caídas que no superan el 20%, ya que éstas son muy frecuentes y temporales, lo que hace aún más difícil acertar en la vuelta al mercado, con la ganancia del impulso justo.

En tercer lugar, lo que deberíamos hacer periódicamente, y especialmente durante las crisis de mercado más graves en las que las caídas superan el 20%, es reevaluar nuestro perfil de riesgo en función de nuestra situación financiera y nuestros objetivos en ese momento, y si esto ha cambiado, deberíamos ajustar nuestra asignación de activos y, en consecuencia, nuestras inversiones.

En cuarto y último lugar, ante una corrección más fuerte o una crisis en los mercados, lo que hay que hacer es lo de siempre, reequilibrar. Obviamente, en una crisis el reequilibrio se vuelve aún más importante.

No debemos dejar que la asignación de activos o las inversiones cambien excesivamente, especialmente ante las grandes oscilaciones del mercado. El reequilibrio debe hacerse periódicamente, preferiblemente una vez al año, y siempre que la composición de las dos clases principales de activos, renta variable y renta fija, se desvíe del nivel de tolerancia del 5% o el 10% de la asignación inicial establecida.

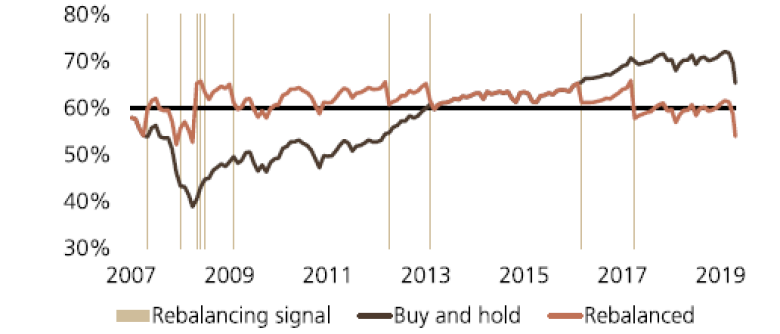

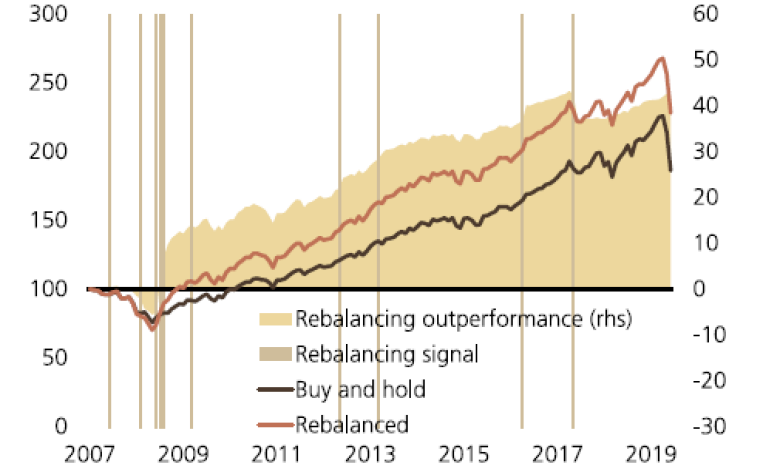

El siguiente gráfico elaborado por UBS muestra el efecto del reequilibrio en una cartera de inversión compuesta por un 60% de renta variable del S&P 500 y un 40% de deuda pública entre 2007 y 2017 a un nivel de tolerancia (o “deriva” del 5%):

En este caso, el reequilibrio se realiza siempre que la asignación 60/40 se desvíe más de 5 puntos porcentuales en términos absolutos.

El siguiente gráfico muestra el impacto del rebalanceo en el rendimiento de la cartera:

El reequilibrio tiene claramente un efecto estabilizador o amortiguador del riesgo de crisis importantes.

En este caso, incluso ha proporcionado un mejor rendimiento, aunque ese no es su objetivo y no siempre ocurre.

Su función es reducir el riesgo.

Y lo hace siguiendo una estrategia de inversión ganadora, ¡comprar más barato y vender más caro!