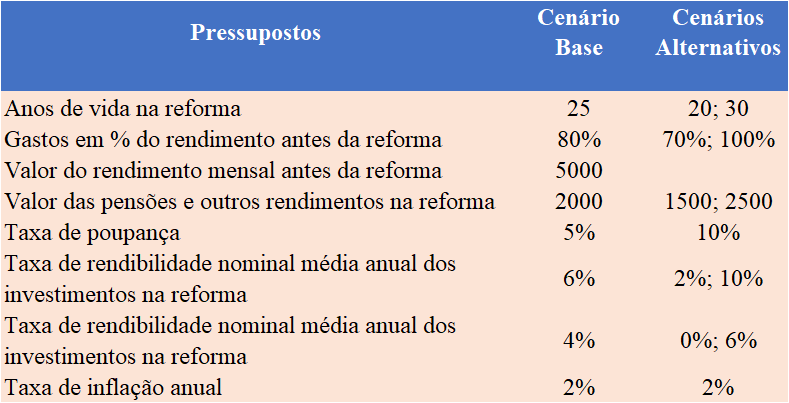

Recordatório: Os pressupostos dos cenários base e alternativos

Se não investirmos, de quanto dinheiro vamos precisar?

Se investirmos, de quanto dinheiro vamos precisar?

Os cenários alternativos de rendimentos de 1.500 e 3.000 com a mesma taxa de rendibilidade de 2% ao ano

O cenário de rendimento de 2.000 com taxa de rendibilidade de 0% e de 6% ao ano

Como aplicamos estas contas ao nosso caso

O que dizem os especialistas: o Guia da Reforma do JP Morgan

Quanto dinheiro têm as pessoas para a reforma?

O uso das calculadoras da reforma

Depois do artigo de apresentação geral desta série, iniciamos agora o desenvolvimento dos vários aspetos ligados à reforma.

Neste artigo, vamos analisar de quanto dinheiro vamos precisar para vivermos a reforma.

Esta é uma questão a que muitos não sabem dar resposta.

Sem dúvida de que cada caso é um caso, mas a análise de um caso padrão ajuda-nos a enquadrar e perceber a nossa situação.

Até porque é muito fácil extrapolarmos esse caso para a nossa situação.

As questões financeiras da reforma sempre foram importantes.

Afinal, é o período da nossa vida em que estamos financeiramente mais desprotegidos.

Durante a nossa vida ativa, somos mais jovens, temos mais energia e a nossa empregabilidade é maior, pelo que temos sempre a possibilidade de trabalharmos mais para ganharmos mais dinheiro.

Na reforma, o que temos resulta do que fizemos anteriormente. É difícil obtermos novas fontes de rendimento.

Além disso, atualmente, a reforma apresenta novos desafios às nossas finanças. Vivemos cada vez mais tempo. As nossas pensões podem públicas ou sociais são baixas e podem vir a baixar ainda mais, sobretudo comparativamente aos rendimentos no ativo.

Adicionalmente, temos os desafios ligados à própria rentabilização das poupanças da reforma.

Nos últimos anos, com taxas de juro tão baixas, é muito difícil obter rendibilidades interessantes com investimentos ou carteiras muito conservadoras, que possam assegurar melhor preservação do capital.

E se as taxas de inflação se mantiverem altas por alguns anos, o poder de compra do nosso património e das nossas pensões também desce.

Recordatório: Os pressupostos dos cenários base e alternativos

Antes do mais vamos recordar os principais pressupostos que estabelecemos no artigo inicial da série.

Na tabela seguinte sintetizamos os pressupostos usados:

No cenário base consideramos o caso de uma pessoa com 25 anos na reforma, rendimentos mensais antes da reforma de 5.000, gastos na reforma de 80% dos rendimentos antes da reforma e pensões de 2.000 (que constituem o único rendimento com exclusão dos de capitais).

Nesta situação, o rendimento que precisamos do plano complementar e pessoal de reforma deve ser de 2.000 (= 5.000 x 0,8 – 2.000).

Nos Cenários Alternativos faremos ajustes nas seguintes variáveis. Consideramos 20 e 30 anos de vida na reforma, rendimentos complementares de 1.500 e 2.500, gastos de 70% e 100% e taxas de rendibilidade reais de 0% e 6% ao ano.

É óbvio que quer as pensões quer os gastos dependem e muito dos salários (e dos sistemas de previdência de cada país), tendo visto esta situação nesse artigo anterior.

No entanto, avançamos com estes valores que nos parecem bastante razoáveis.

Escolhemos os valores usados quer no cenário base, quer nos cenários alternativos por serem valores de referência para muitas pessoas de uma classe social média ou média/alta nos países desenvolvidos.

Os valores usados têm a vantagem adicional de poderem ser tomados como base para se ajustarem ao nosso caso pessoal através da aplicação de múltiplos.

Se só precisarmos de um rendimento complementar de 1.000, basta tomarmos o cenário base e multiplicamos por ½ (dividimos a metade).

Se necessitarmos de 3.000, escolhemos o cenário alternativo de 1.500 e multiplicamos por 2.

E se quisermos 10.000, tomamos o cenário dos 2.500 e multiplicamos por 4, e assim por diante.

De quanto dinheiro precisamos para viver a reforma

Para sabermos de quanto dinheiro vamos precisar para viver a nossa reforma precisamos de:

– Conhecer os rendimentos anuais que teremos na reforma, ou seja, as pensões

– Estimar os gastos anuais que iremos ter

– Calcular o déficit que enfrentaremos e teremos de cobrir, pela diferença entre os gastos e os rendimentos anuais

– Apurar o valor do capital necessário para todo o período de reforma

– Contar com a inflação nesses anos

– Considerar os rendimentos dos investimentos desse capital

Vamos ver como quais os resultados que obtemos nos vários cenários.

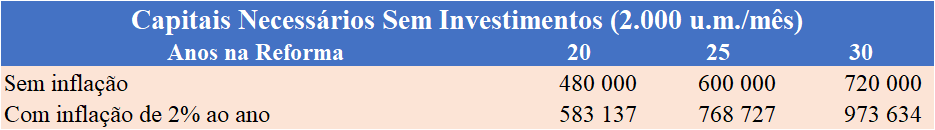

Se não investirmos, de quanto dinheiro vamos precisar?

Se não investirmos, o dinheiro de que vamos precisar obtém-se pela simples multiplicação do número de anos que esperamos viver na reforma pelo valor estimado dos gastos anuais, se não considerarmos a inflação.

Se tomarmos em conta a inflação, de modo a assegurar que o poder de compra do rendimento é suficiente para acomodar o aumento dos preços dos gastos, precisaremos de mais dinheiro.

A tabela seguinte mostra os capitais necessários para o provimento de rendimentos mensais complementares de reforma no valor de 2.000 para uma duração de vida na reforma de 20, 25 e 30 anos.

Na primeira linha temos o cálculo mais simples que referimos anteriormente, o da multiplicação dos anos pelos rendimentos necessários.

Por exemplo, para 25 anos, que equivalem a 300 meses, com rendimentos de 2.000 ao mês, obtemos 600.000.

Na segunda linha introduzimos o efeito da inflação nos rendimentos necessários, de forma a assegurar que mantemos o poder de compra.

Fazemos crescer os rendimentos anuais a uma taxa de 2% ao ano.

Neste caso, para os mesmos 25 anos usados no exemplo anterior, o capital necessário aumenta para 768.767.

É óbvio que para apenas 20 anos precisamos de bastante menos e para 30 anos de muito mais.

Em qualquer caso, é muito simples fazer-se a adaptação a cada caso particular através da aplicação do fator de múltiplo de proporcionalidade no valor dos rendimentos necessários e da longevidade.

Por exemplo, se precisamos de um rendimento complementar mensal de 1.000, igual a metade do valor usado, o capital será metade.

E se necessitarmos de 5.000, igual a 2,5 vezes o valor usado, o capital será de 2,5 vezes, e assim sucessivamente.

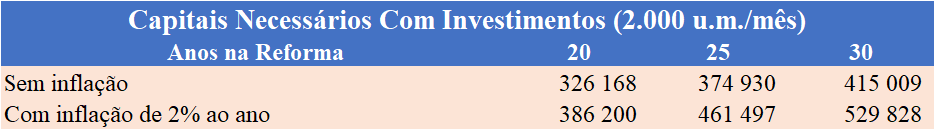

Se investirmos, de quanto dinheiro vamos precisar?

Se investirmos, vamos precisar de menos dinheiro na reforma porque teremos os rendimentos desse investimento. Assim, tudo vai depender da taxa de rendibilidade dos nossos investimentos.

Só saberemos o rendimento efetivo quando chegarmos à reforma. Até lá, só podemos pensar em rendimento esperado. Uma coisa é certa, pois a teoria e a prática já o demonstraram: a mais rendimento corresponde mais risco; isto é, não há almoços grátis!

O que iremos fazer é calcular o valor presente (ou atual) de uma série de fluxos (“cash-flows”) de rendimentos futuros com uma taxa de crescimento dos capitais dada pela taxa de rendibilidade.

Assumindo uma taxa de rendibilidade média anual de 4%, o dinheiro de que precisamos na reforma será de:

Vemos que, se investirmos, usando taxas nominais de 4% e reais de 2% ao ano, no período da reforma, os capitais de que precisamos diminuem significativamente.

Para uma esperança de vida de 25 anos, o capital necessário sem inflação é de 374.929 e o de com inflação é de 461.497.

Estes valores comparam com os 600.000 e os 768.727, anteriormente obtidos, sem investimentos e por isso de rendibilidade zero.

Ou seja, se investirmos a uma taxa de 4% ao ano, que com inflação anual de 2% se traduz na taxa real de 2% ao ano, não precisamos de cerca de 40% dos capitais sem ou com inflação.

Esta é uma poupança muito significativa e que vale a pena. Isto mostra bem o poder do investimento mesmo com taxas de rendibilidade moderadas. É o efeito da capitalização dos rendimentos a atuar sobre um capital elevado durante muitos anos.

A adaptação ao rendimento pessoal pretendido consiste simplesmente em usar o múltiplo correspondente, por exemplo ½ para um rendimento de 1.000.

O capital necessário para um rendimento complementar mensal de 1.500 com taxa de rendibilidade de 4% ao ano, sem e com inflação anual de 2%, é o seguinte:

Para vivermos 25 anos na reforma com rendimento complementar mensal de 1.500 sem inflação precisamos de um capital de 281.197 sem inflação, o qual aumenta para 346.123 com inflação (aumento dos rendimentos a essa taxa para mantermos o poder de compra).

O capital necessário para um rendimento complementar mensal de 2.500 é o seguinte:

Para vivermos 25 anos na reforma com um rendimento complementar mensal de 2.500 sem inflação precisamos de um capital de 468.662 sem inflação, o qual aumenta para 576.872 com inflação.

O cenário de rendimento de 2.000 com taxa de rendibilidade de 0% e de 6% ao ano

Para termos 2.000 de rendimento complementar ao longo da reforma com taxas de rendibilidade reais de 0%, 2% e 6% ao ano são necessários os seguintes capitais:

Para uma reforma de 25 anos e uma taxa de rendibilidade de 0% precisamos de 600.000, diminuem para 461.467 (em quase 25%) se a taxa for de 2% e baixa para 370.645 (cerca de 40% menos) se a taxa aumentar para 6%.

É importante notar que não apresentámos cálculos para rendimentos reais negativos, que podem perfeitamente suceder.

Basta que a taxa de remuneração dos investimentos seja inferior à taxa de inflação, o que acontece sempre que deixamos o dinheiro em depósitos à ordem ou o aplicamos em depósitos a prazo sucessivamente renováveis com taxas inferiores às da inflação (o que é frequente).

Se bem que seja raro, pode ainda acontecer que a taxa de inflação possa vir a ser anormalmente alta, tal como sucedeu nalguns períodos do passado a seguir à guerra ou no início da década de oitenta.

Caso as taxas de rendibilidade reais sejam de 0% ou de 4%, aquela mesma pessoa precisaria de um capital de 600.000 (mais 30%) ou de 370.645 (menos 20%), respetivamente.

Note-se que a simulação de outras taxas não obedece a uma regra proporcional ou linear, mas antes exponencial, pelo que não se podem usar múltiplos.

Como aplicamos ao nosso caso pessoal

No cenário base da secção anterior apresentámos o objetivo de obtenção de um rendimento complementar de reforma de 2.000, simulando uma situação hipotética de rendimentos do trabalho antes da reforma de 5.000, gastos de 80% do rendimento (4,000) e uma pensão pública de 2.000.

E também analisámos as situações de rendimentos de 1.500 e 2.500, como cenários alternativos.

Como dissemos, os resultados que apresentámos permitem analisar todas as situações que quisermos, porque os cálculos são lineares e proporcionais.

Basta sabermos o rendimento complementar que queremos.

Por exemplo, se precisarmos de um rendimento complementar de 8.000 só temos de multiplicar por 4 os valores do rendimento de 2.000.

Se precisarmos de apenas 750 temos de dividir a metade os valores do rendimento de 1.500.

E não precisamos de muitas contas para sabermos o rendimento complementar que precisamos.

Podemos aceitar a regra da equivalência de 80% de gastos ou avançar com qualquer outra estimativa.

Depois é muito fácil conhecermos o valor da nossa pensão pública através dos sistemas de previdência nacionais, sobretudo nos países desenvolvidos.

Com isto apuramos o que gastamos, o que temos e quanto nos falta.

O que dizem os especialistas: o Guia da Reforma do JP Morgan

Em muitos artigos sobre finanças pessoais, apresentam-se o valor de 1.000.000 (e por vezes até o dobro) como o capital objetivo total para a reforma para uma pessoa da classe média nos EUA ou na Europa, incluindo neste valor as pensões públicas e sociais.

Normalmente, este tipo de abordagem procurar alertar as pessoas para a necessidade de planear a reforma e fazer com que as mesmas poupem e invistam de forma antecipada e com contribuições periódicas e regulares.

Consideramos que esta abordagem pode ter o efeito contrário. Ao apresentar um capital tão elevado, normalmente sem qualquer enquadramento relativamente ao agregado familiar e à incorporação das pensões públicas, e sobretudo aos salários e gastos em causa, a abordagem pode tornar-se negativa.

Como veremos, em muitos casos, este capital não só é descontextualizado, o que leva à perda de credibilidade, como também é ou pelo menos pode parecer inatingível, o que pode levar as pessoas a desistirem de fazerem o plano de reforma.

Por isso, consideramos mais útil as referências de valores em função dos valores dos salários anuais e estabelecendo objetivos de múltiplos ao longo da vida.

Estes valores são mais realistas porque tomam me consideração as pensões públicas e sociais, os gastos em percentagem do rendimento e a capacidade de poupança das famílias.

Por exemplo, o Guia da Reforma do JP Morgan apresenta os múltiplos de salários ao longo da vida para um agregado familiar de duas pessoas com salários anuais totais entre $30.000 e $300.000, e com taxas de poupança entre 5% e 10%.

O capital objetivo varia entre 2,5x salários e 13,7x salários aos 65 anos para o agregado familiar.

Para um agregado com $100.000 de salário anual, o múltiplo correspondente é de 7,5x, o que daria um capital de $750,000.

Podemos aceder a este guia no link seguinte:

E tão ou mais importante do que conhecer o valor é perceber a questão e sobretudo o processo.

Abordaremos precisamente o cálculo destes múltiplos ao longo da vida num artigo subsequente desta série.

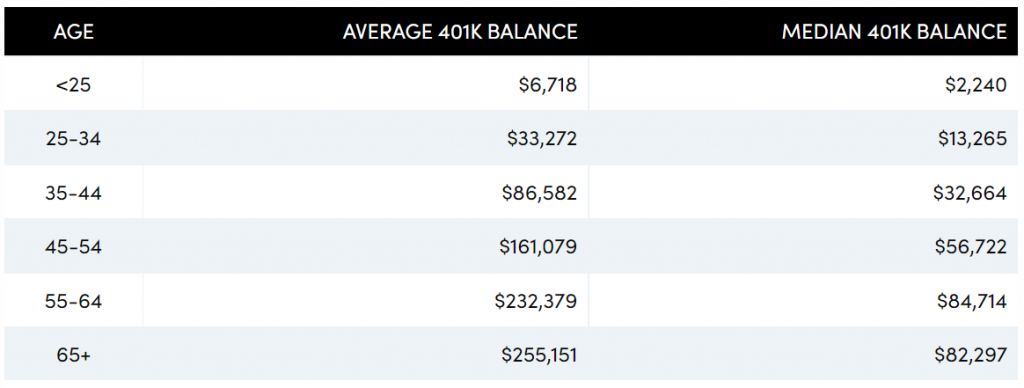

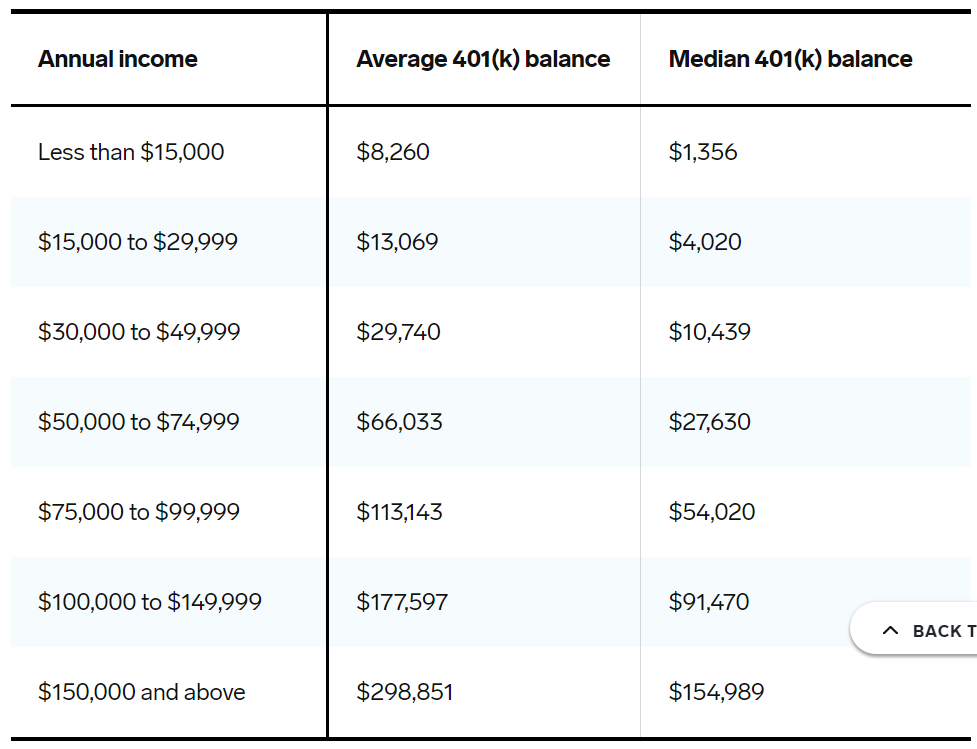

Quanto dinheiro têm as pessoas para a reforma?

É também interessante sabermos como é que as outras pessoas preparam a reforma.

Nos EUA, 49% dos adultos com idades entre os 55 e 66 anos não tinham poupanças pessoais de reforma em 2017.

E 30% dos homens e 22% das mulheres nesta faixa etária tinham mais de $100,000.

Nos EUA, a maior parte dos planos de reforma pessoais são os planos 401k.

Trata-se de planos promovidos pelas empresas, que juntam contribuições dos trabalhadores e das empresas, e têm vantagens fiscais.

De acordo com a Fidelity, o saldo médio desses planos era de cerca de $160.000 a $180.000 para as pessoas com idades entre 50 e 69 anos, e os seus titulares tinham uma taxa de contribuição de cerca de 10% a 12% do salário.

Segundo o estudo How America Saves publicado pela Vanguard, o saldo médio dos planos 401k é de $230.000 a $250.000 para pessoas nos escalões etários de 55-64 anos e >65 anos, respetivamente.

Contudo, os valores medianos (correspondentes a 50% dos participantes desses planos) baixam consideravelmente para $85.000 e $82.000, respetivamente.

Relativamente a todos os participantes (de qualquer idade), o saldo médio é de $129.000 e o mediano de $33.000.

Podemos aceder a este estudo no link seguinte:

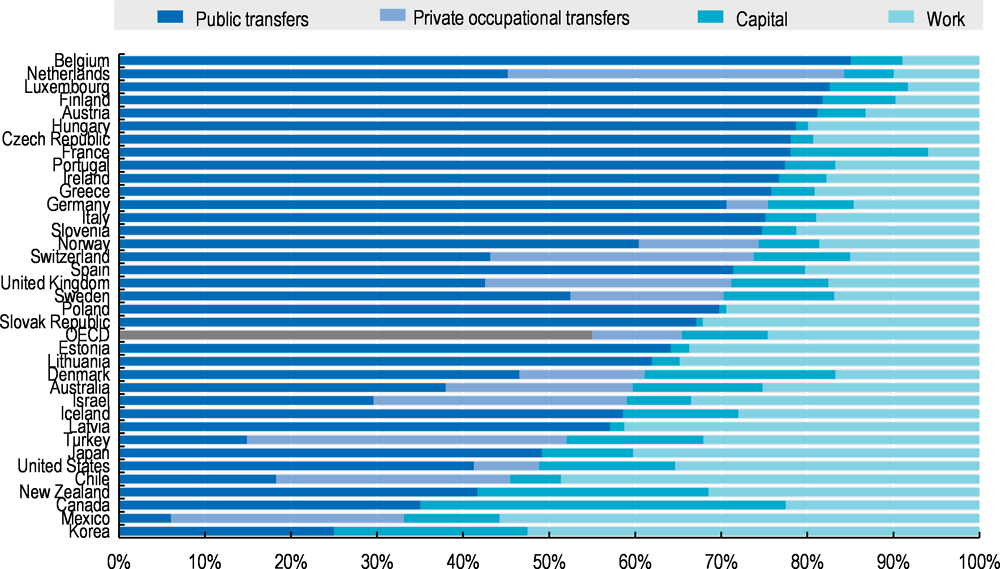

Uma outra informação interessante é conhecermos as fontes de rendimento das pessoas com idade de reforma.

Relativamente aos países da OCDE, a situação dos rendimentos das pessoas com mais de 65 anos é a seguinte:

O uso das calculadoras de reforma

Na internet existe uma série de calculadoras de reforma a que podemos aceder que nos ajudam a estabelecer o capital objetivo de reforma.

Entre as mais frequentemente usadas e úteis estão as de rendimento da Vanguard, da New Retirement, da Flexible Retirement Planner, da MarketWatch Retirement e da Bankrate que já abordamos na pasta de Ferramentas e Calculadoras deste blog.

No link seguinte encontramos uma análise crítica recente a algumas das melhores calculadoras de reforma:

https://www.thebalance.com/retirement-calculator-reviews-4061796