Recordemos: Los supuestos de los escenarios base y alternativos

Si no invertimos, ¿cuánto dinero vamos a necesitar?

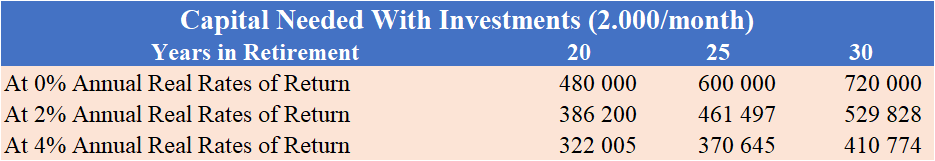

Si invertimos, ¿cuánto dinero vamos a necesitar?

Escenarios de ingresos alternativos de 1.500 y 3.000 con la misma tasa de rendimiento del 2% anual

El escenario de rendimiento de 2.000 con una tasa de rendimiento de 0% y 6% anual

Cómo aplicamos estas cuentas a nuestro caso

Lo que dicen los expertos: Guía de Jubilación de JP Morgan

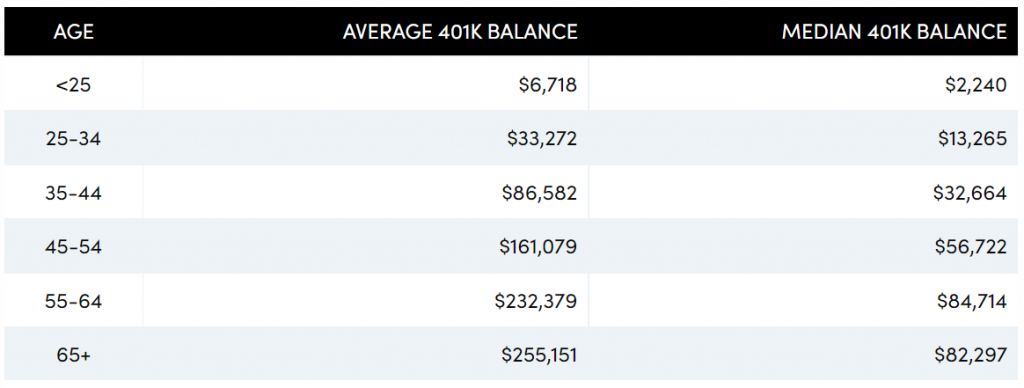

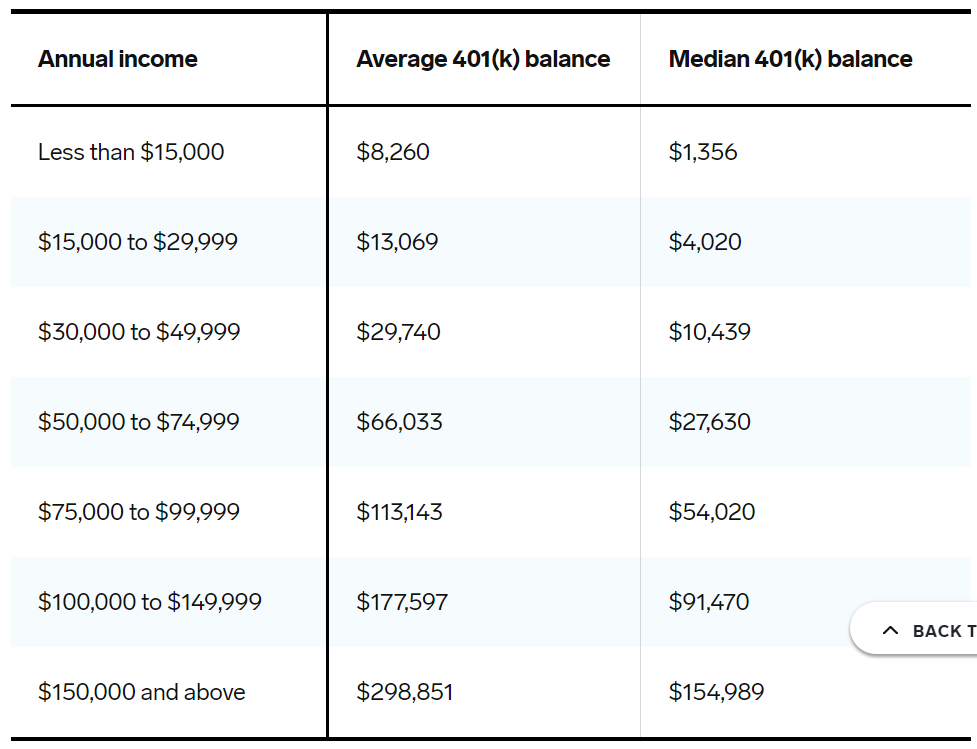

¿Cuánto dinero tiene la gente para la jubilación?

El uso de calculadoras de jubilación

Después del artículo de presentación general de esta serie, ahora hemos comenzado el desarrollo de los diversos aspectos relacionados con la reforma.

En este artículo, veremos cuánto dinero vamos a necesitar para vivir la jubilación.

Esta es una pregunta que muchos no saben cómo responder.

Sin duda cada caso es un caso, pero el análisis de un caso estándar nos ayuda a enmarcar y entender nuestra situación.

Entre otras cosas porque es muy fácil extrapolar este caso a nuestra situación.

Las cuestiones financieras de la jubilación siempre han sido importantes.

Después de todo, es el período de nuestra vida en el que estamos financieramente más desprotegidos.

Durante nuestra vida laboral, somos más jóvenes, tenemos más energía y nuestra empleabilidad es mayor, por lo que siempre tenemos la posibilidad de trabajar más duro para ganar más dinero.

En la jubilación, lo que tenemos es el resultado de lo que hacíamos antes. Es difícil obtener nuevas fuentes de ingresos.

Además, hoy, la reforma presenta nuevos desafíos para nuestras finanzas. Vivimos más y más tiempo. Nuestras pensiones públicas o sociales pueden ser bajas y pueden caer aún más, especialmente en comparación con los ingresos de los activos.

Además, tenemos los desafíos vinculados a la propia monetización de los ahorros para la jubilación.

En los últimos años, con tipos de interés tan bajos, es muy difícil obtener una rentabilidad interesante con inversiones o carteras muy conservadoras que puedan asegurar una mejor conservación del capital.

Y si las tasas de inflación se mantienen altas durante unos años, el poder adquisitivo de nuestros activos y nuestras pensiones también cae.

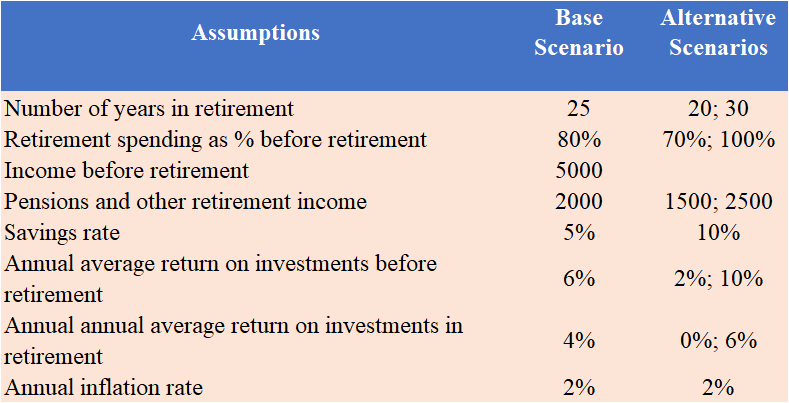

Recordemos: Los supuestos de los escenarios base y alternativos

En primer lugar recordaremos los principales supuestos que hemos establecido en el artículo inicial de la serie.

En la siguiente tabla resumimos los supuestos utilizados:

En el escenario básico consideramos el caso de una persona con 25 años de jubilación, ingresos mensuales antes de la jubilación de 5.000, gasto en la jubilación del 80% de los ingresos antes de la jubilación y pensiones de 2.000 (que constituyen los únicos ingresos).

En esta situación, los ingresos que necesitamos del plan complementario y el personal deben ser 2.000 (= 5.000 x 0,8 – 2.000).

En Escenarios Alternativos realizaremos ajustes a las siguientes variables. Consideramos 20 y 30 años de vida en la jubilación, ingresos complementarios de 1.500 y 2.500, gastos del 70% y 100% y tasas de rentabilidad real del 0% y 6% anual.

Es obvio que tanto las pensiones como el gasto dependen de gran parte de los salarios (y sistemas de pensiones de cada país), habiendo visto esta situación en este artículo anterior.

Sin embargo, hemos avanzado con estos valores que nos parecen bastante razonables.

Elegimos los valores utilizados tanto en el escenario base como en escenarios alternativos porque son valores de referencia para muchas personas de clase social media o media/alta en países desarrollados.

Los valores utilizados tienen la ventaja añadida de ser tomados como base para ajustarse a nuestro caso personal mediante la aplicación de múltiplos.

Si solo necesitamos un ingreso suplementario de 1,000, simplemente tomamos el escenario de referencia y multiplicamos por 1/2 (lo dividimos por la mitad).

Si necesitamos 3.000, elegimos el escenario alternativo de 1.500 y multiplicamos por 2.

Y si queremos 10.000, tomamos el escenario de 2.500 y multiplicamos por 4, y así sucesivamente.

¿Cuánto dinero necesitamos para vivir la jubilación?

Para saber cuánto dinero necesitaremos para vivir nuestra jubilación necesitamos:

– Conocer los ingresos anuales que tendremos en la jubilación, es decir, las pensiones

– Estimar los gastos anuales que tendremos

– Calcular el déficit al que nos enfrentaremos y tendremos que cubrir, por la diferencia entre gasto e ingresos anuales

– Determinar la cantidad de capital necesario para todo el período de jubilación

– Contar con la inflación en esos años

– Considerar los ingresos por inversiones de este capital

Veamos qué resultados obtenemos en los distintos escenarios.

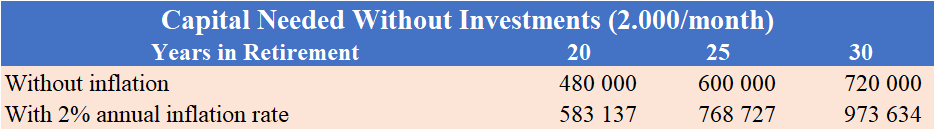

Si no invertimos, ¿cuánto dinero vamos a necesitar?

Si no invertimos, el dinero que necesitaremos se obtiene simplemente multiplicando el número de años que esperamos vivir en la jubilación por el valor estimado del gasto anual, si no tenemos en cuenta la inflación.

Si tenemos en cuenta la inflación, para garantizar que el poder adquisitivo de los ingresos sea suficiente para acomodar el aumento de los precios del gasto, necesitaremos más dinero.

La siguiente tabla muestra el capital necesario para proporcionar ingresos mensuales complementarios de jubilación de 2,000 para una vida de jubilación de 20, 25 y 30 años.

En la primera línea tenemos el cálculo más sencillo que comentábamos anteriormente, el de multiplicar los años por los rendimientos necesarios.

Por ejemplo, durante 25 años, que equivalen a 300 meses, con ingresos de 2.000 por mes, obtenemos 600.000.

En la segunda línea hemos introducido el efecto de la inflación sobre los ingresos necesarios para garantizar que mantenemos el poder adquisitivo.

Crecemos los ingresos anuales a una tasa del 2% anual.

En este caso, para los mismos 25 años utilizados en el ejemplo anterior, el capital requerido aumenta a 768.767.

Es obvio que por solo 20 años necesitamos mucho menos y por 30 años de mucho más.

En cualquier caso, es muy sencillo adaptarse a cada caso particular aplicando el factor múltiple de proporcionalidad en el valor de los rendimientos y longevidad necesarios.

Por ejemplo, si necesitamos una renta complementaria mensual de 1.000, igual a la mitad de la cantidad utilizada, el capital será la mitad.

Y si necesitamos 5.000, igual a 2,5 veces la cantidad utilizada, el capital será de 2,5 veces, y así sucesivamente.

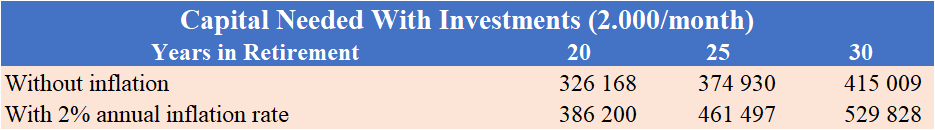

Si invertimos, ¿cuánto dinero vamos a necesitar?

Si invertimos, necesitaremos menos dinero en la jubilación porque tendremos los ingresos de esa inversión. Así, todo dependerá de la tasa de retorno de nuestras inversiones.

No sabremos los ingresos reales hasta que lleguemos a la jubilación. Hasta entonces, solo podemos pensar en los ingresos esperados. Una cosa es cierta, porque la teoría y la práctica ya lo han demostrado: cuantos más ingresos corresponde más riesgo; es decir, ¡no hay almuerzos gratis!

Lo que haremos es calcular el valor presente (o actual) de una serie de flujos de efectivo de ingresos futuros con una tasa de crecimiento de capital dada por la tasa de rendimiento.

Suponiendo una tasa de rendimiento anual promedio del 4%, el dinero que necesitamos en la jubilación será:

Vemos que si invertimos, utilizando tasas nominales del 4% y reales del 2% anual, en el período de jubilación, el capital que necesitamos disminuir significativamente.

Para una esperanza de vida de 25 años, el capital necesario sin inflación es de 374.929 y el que con inflación es de 461.497.

Estas cifras se comparan con las 600.000 y 768.727 obtenidas anteriormente, sin inversiones y por tanto de rentabilidad cero.

Es decir, si invertimos a una tasa del 4% anual, lo que con una inflación anual del 2% se traduce en la tasa real del 2% anual, no necesitamos alrededor del 40% del capital sin o con inflación.

Este es un ahorro muy significativo y que vale la pena. Esto muestra bien el poder de la inversión incluso con tasas de rentabilidad moderadas. Es el efecto de la capitalización de los ingresos que actúan sobre el capital alto durante muchos años.

La adaptación a la renta personal prevista consiste simplemente en utilizar el múltiplo correspondiente, por ejemplo 1/2 para un rendimiento de 1.000.

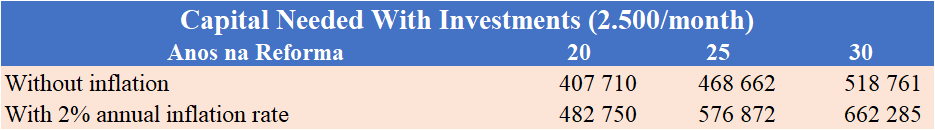

Escenarios de ingresos alternativos de 1.500 y 2.500 con la misma tasa de rendimiento del 2% anual

El capital necesario para una renta complementaria mensual de 1.500 con una tasa de rentabilidad del 4% anual, sin y con una inflación anual del 2%, es el siguiente:

Para vivir 25 años en la jubilación con ingresos complementarios mensuales de 1.500 sin inflación necesitamos un capital de 281.197 sin inflación, que aumenta a 346.123 con inflación (aumento de ingresos a este ritmo para mantener el poder adquisitivo).

El capital requerido para un ingreso complementario mensual de 2.500 es el siguiente:

Para vivir 25 años en la jubilación con un ingreso complementario mensual de 2.500 sin inflación necesitamos un capital de 468.662 sin inflación, que aumenta a 576.872 con inflación.

El escenario de rendimiento de 2.000 con una tasa de rendimiento de 0% y 6% anual

Para ello contamos con 2.000 ingresos suplementarios en el transcurso de la reforma con tasas de rentabilidad real del 0%, 2% y 6% anual se requiere el siguiente capital:

Para una pensión a 25 años y una tasa de rendimiento del 0% necesitamos 600.000, disminuir a 461.467 (en casi un 25%) si la tasa es del 2% y baja a 370.645 (alrededor de un 40% menos) si la tasa aumenta al 6%.

Es importante tener en cuenta que no hemos presentado cálculos para rendimientos reales negativos, que bien pueden tener éxito.

Basta con que la tasa de remuneración de las inversiones sea inferior a la tasa de inflación, lo que ocurre siempre que dejamos el dinero en depósitos a la vista o lo aplicamos en depósitos a plazo sucesivamente renovables con tasas inferiores a la inflación (que suele ser el caso).

Aunque es raro, todavía puede suceder que la tasa de inflación pueda ser anormalmente alta, como fue el caso en algunos períodos del pasado después de la guerra o a principios de la década de 1980.

Si las tasas de rentabilidad reales son del 0% o 4%, esa misma persona necesitaría un capital de 600.000 (más 30%) o 370.645 (menos 20%), respectivamente.

Cabe señalar que la simulación de otras tasas no obedece a una regla proporcional o lineal, sino más bien exponencial, por lo que no se pueden usar múltiplos.

Cómo aplicamos a nuestro caso personal

En el escenario base del apartado anterior presentamos el objetivo de obtener una renta complementaria de jubilación de 2.000, simulando una situación hipotética de rentas del trabajo antes de la jubilación de 5.000, gastando el 80% de las rentas (4.000) y una pensión pública de 2.000.

También analizamos las situaciones de ingresos de 1.500 y 2.500 como escenarios alternativos.

Como decíamos, los resultados que hemos presentado nos permiten analizar todas las situaciones que queremos, porque los cálculos son lineales y proporcionales.

Todo lo que tenemos que saber es el ingreso suplementario que queremos.

Por ejemplo, si necesitamos una renta complementaria de 8.000 solo tenemos que multiplicar por 4 los valores de renta de 2.000.

Si solo necesitamos 750 tenemos que dividir los valores de rendimiento a la mitad de 1.500.

Y no necesitamos muchas facturas para saber los ingresos adicionales que necesitamos.

Podemos aceptar la regla de equivalencia de gasto del 80% o proceder con cualquier otra estimación.

Entonces es muy fácil conocer el valor de nuestra pensión pública a través de los sistemas nacionales de pensiones, especialmente en los países desarrollados.

Con esto descubrimos lo que gastamos, lo que tenemos y cuánto nos falta.

Lo que dicen los expertos: Guía de Jubilación de JP Morgan

En muchos artículos sobre finanzas personales, el valor de 1,000,000 (y a veces incluso el doble) se presenta como el capital objetivo total para la jubilación de una persona de clase media en los Estados Unidos o Europa, incluidas las pensiones públicas y sociales.

Por lo general, este tipo de enfoque busca alertar a las personas sobre la necesidad de planificar la jubilación y ahorrar e invertir con anticipación y con contribuciones periódicas y regulares.

Creemos que este enfoque puede tener el efecto contrario. Al presentar un capital tan alto, generalmente sin ningún marco para el hogar y la incorporación de pensiones públicas, y especialmente los salarios y gastos en cuestión, el enfoque puede llegar a ser negativo.

Como veremos, en muchos casos, este capital no solo está descontextualizado, lo que lleva a la pérdida de credibilidad, sino que también es o al menos puede parecer inalcanzable, lo que puede llevar a las personas a renunciar a hacer el plan de jubilación.

Por ello, consideramos más útiles las referencias de valores según los valores de los salarios anuales y el establecimiento de múltiples objetivos a lo largo de la vida.

Estas cifras son más realistas porque tienen en cuenta las pensiones públicas y sociales, el gasto como porcentaje de los ingresos y la capacidad de ahorro de los hogares.

Por ejemplo, la Guía de Jubilación de JP Morgan presenta múltiplos de salario de por vida para un hogar de dos personas con salarios anuales totales entre $ 30,000 y $ 300,000, y con tasas de ahorro entre 5% y 10%.

El capital objetivo oscila entre 2,5 veces los salarios y 13,7 veces los salarios a los 65 años para el hogar.

Para un total con un salario anual de $ 100,000, el múltiplo correspondiente es 7.5x, lo que daría un capital de $ 750,000.

Podemos acceder a esta guía en el siguiente enlace:

Y tan o más importante que conocer el valor es entender el tema y sobre todo el proceso.

Abordaremos precisamente el cálculo de estos múltiplos de por vida en un artículo posterior de esta serie.

¿Cuánto dinero tiene la gente para la jubilación?

También es interesante saber cómo otras personas se preparan para la jubilación.

En los Estados Unidos, el 49% de los adultos de 55 a 66 años no tenían ahorros personales para la jubilación en 2017.

Y el 30% de los hombres y el 22% de las mujeres en este grupo de edad tenían más de $ 100,000.

En los Estados Unidos, la mayoría de los planes de jubilación personales son los planes 401k.

Se trata de planes impulsados por las empresas, que aglutinan las aportaciones de trabajadores y empresas, y que cuentan con ventajas fiscales.

Según Fidelity, el saldo promedio de estos planes era de aproximadamente $ 160,000 a $ 180,000 para personas entre las edades de 50 y 69 años, y sus titulares tenían una tasa de contribución de alrededor del 10% al 12% del salario.

Según el estudio How America Saves publicado por Vanguard, el saldo promedio de los planes 401k es de $ 230,000 a $ 250,000 para personas de 55 a 64 años y >65 años, respectivamente.

Sin embargo, los valores medios (correspondientes al 50% de los participantes en estos planes) caen considerablemente a $ 85,000 y $ 82,000, respectivamente.

Para todos los participantes (de cualquier edad), el saldo promedio es de $ 129,000 y la mediana es de $ 33,000.

Podemos acceder a este estudio en el siguiente enlace:

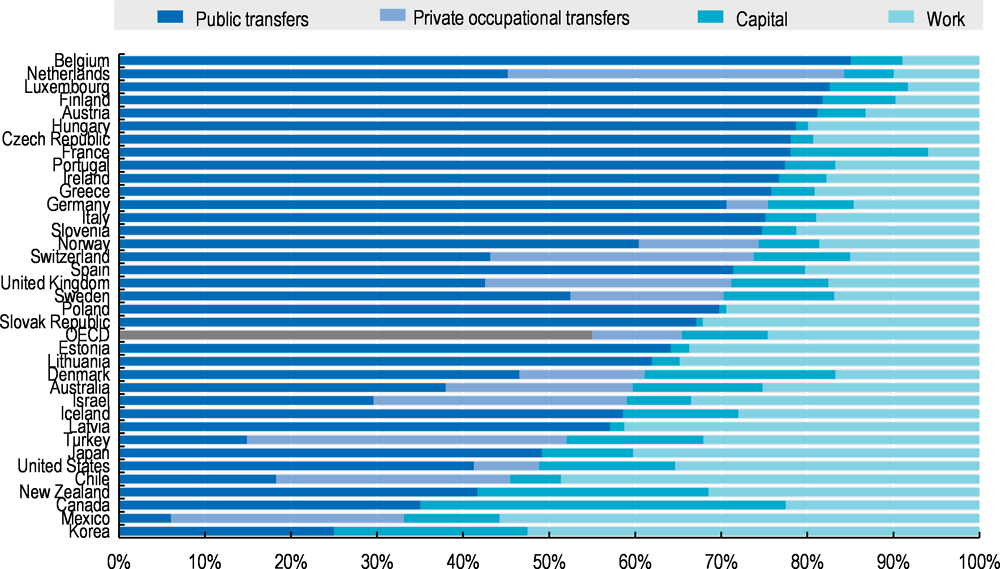

Otro dato interesante es conocer las fuentes de ingresos de las personas en edad de jubilación.

Para los países de la OCDE, la situación de ingresos de las personas mayores de 65 años es la siguiente:

El uso de calculadoras de jubilación

En internet hay una serie de calculadoras de jubilación a las que podemos acceder que nos ayudan a establecer el capital objetivo de jubilación.

Entre los más utilizados y útiles se encuentran los ingresos de Vanguard, New Retirement, Flexible Retirement Planner, MarketWatch Retirement y Bankrate que ya hemos cubierto en la carpeta Herramientas y Calculadoras de este blog.

En el siguiente enlace encontramos un análisis crítico reciente de algunas de las mejores calculadoras de jubilación:

https://www.thebalance.com/retirement-calculator-reviews-4061796