Nos artigos anteriores desta série vimos a descrição, as principais caraterísticas e as vantagens do investimento em fundos de investimentos, assim como os principais tipos de fundos e a importância da sua política de investimentos.

As principais categorias ou tipos de fundos constituem o primeiro fator na escolha dos fundos de investimento, pela adequação ao investidor.

Em seguida, surge a questão da rendibilidade dos fundos.

Neste artigo, iremos abordar as várias questões das rendibilidades dos fundos de investimento, sabendo que geralmente são um fator essencial na decisão de escolha dos fundos.

Iremos focar as rendibilidades médias das diferentes categorias, a dispersão de rendibilidades dentro de cada categoria, a consistência das rendibilidades no tempo, a rendibilidade ajustada pelo risco, e o impacte das rendibilidades na valorização dos capitais investidos.

Esta série é acompanhada pela publicação de artigos contendo informação sobre os principais fundos de investimento de cada categoria na Série Best of Fundos de Investimento na pasta de Patrimónios e Investimentos e de uma ficha resumo da informação dos fundos na pasta de Ferramentas.

Sabemos que escolher um fundo com um bom historial de rendibilidade é um dos princípios da seleção dos fundos de investimento.

Os consultores, os distribuidores e os investidores em fundos de investimentos, individuais e institucionais, confiam bastante nas rendibilidades passadas para formularem as suas recomendações ou decisões de investimento nos fundos.

Há estudos que mostram fundos com maiores rendibilidades passadas atraem mais capitais. Contudo, é importante observar desde já que devemos analisar estas rendibilidades com alguma prudência e precaução.

Na verdade, como veremos também neste artigo, a maioria dos estudos mostra também que a consistência de rendibilidades dos fundos de investimentos é baixa, ou seja, os fundos com melhor desempenho num dado período, seja de 3, 5 ou 10 anos, não conseguem manter esse desempenho superior em períodos subsequentes.

Daí a advertência obrigatória regulamentar aos investidores de “rendibilidades passadas não significam rendibilidades futuras”.

As rendibilidades médias obtidas pelos investidores individuais são inferiores às dos principais índices do mercado desses ativos

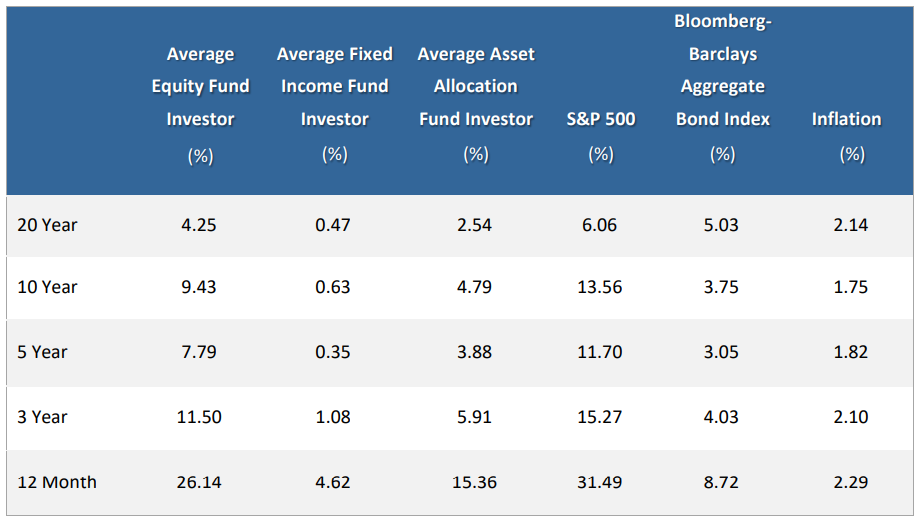

De acordo com um dos mais recentes estudos anuais de Quantitative Analysis of Investors Behaviour, feitos pela Dalbar, que analisa as rendibilidades médias obtidas pelos investidores individuais norte-americanos nos investimentos em ações e obrigações por períodos de 1 a 20 anos, os resultados foram os seguintes:

Fonte: Quantitative Analysis Investor Behaviour, Dalbar, 2020

As rendibilidades médias anuais dos investimentos em ações feitos pelos investidores foram de 9,43% nos últimos 10 anos, o que compara com a rendibilidade média do índice S&P 500 de 13,56% no mesmo período.

Se estendermos o prazo para os últimos 20 anos, as rendibilidades médias anuais dos investimentos acionistas foram de 4,25% versus a rendibilidade média anual daquele índice de 5,03%.

No caso dos investimentos obrigacionistas, as rendibilidades médias dos investidores nos últimos 10 anos forma de 0,63% versus os 3,75% do índice de mercado de referência, o Bloomberg-Barclays Aggregate Bond Index, nesse período.

Para o prazo de 20 anos, as rendibilidades médias anuais foram de 0,47% para os investidores, contra os 5,03% do índice do mercado.

Por último, os investidores com uma alocação de ativos média tiveram rendibilidades médias anuais de 4,79% e de 2,54% nos últimos 10 e 20 anos, respetivamente, sendo a taxa de inflação verificada de 1,75% e de 2,14%, respetivamente, nos mesmos períodos.

Conclui-se que, a média das rendibilidades dos investimentos quer acionistas quer obrigacionistas feitos pelos investidores a longo prazo é inferior à proporcionada pelos índices do mercado (o mesmo se verifica nos prazos mais curtos). O que significa que estariam melhor se investissem diretamente em produtos de investimento sobre esses índices.

Conclui-se também que a rendibilidade média dos investidores, com uma alocação de ativos média, é baixa e pouco superior à taxa de inflação. Tal deve-se ao facto da alocação média ter um peso significativo de obrigações comparativamente às ações.

Quando decidimos os fundos de investimento em que vamos investir é importante termos presente a rendibilidade média passada dos fundos de investimento.

Como vimos anteriormente, há vários tipos de fundos, com diferente desempenho e “benchmarks”, pelo que não podemos comparar todos em conjunto.

Por isso, é importante conhecermos e avaliarmos as rendibilidades médias das várias categorias dos fundos.

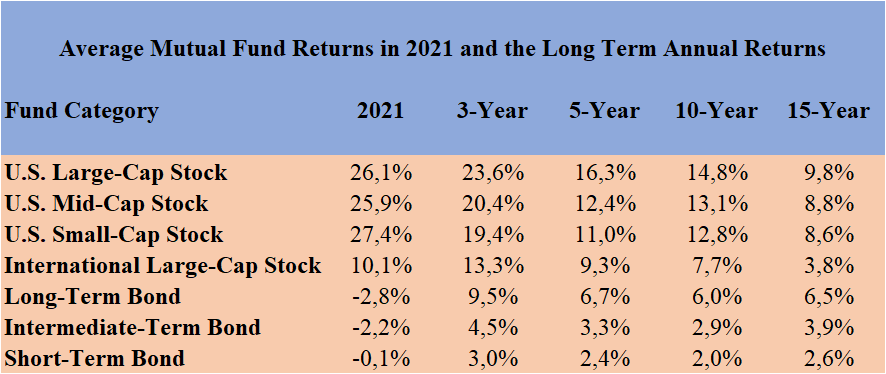

De acordo com os dados da Morningstar, as rendibilidades médias anuais dos fundos de investimento no mercado norte-americano desde 1 ano a 15 anos, agrupadas nas suas principais categorias, foram as seguintes:

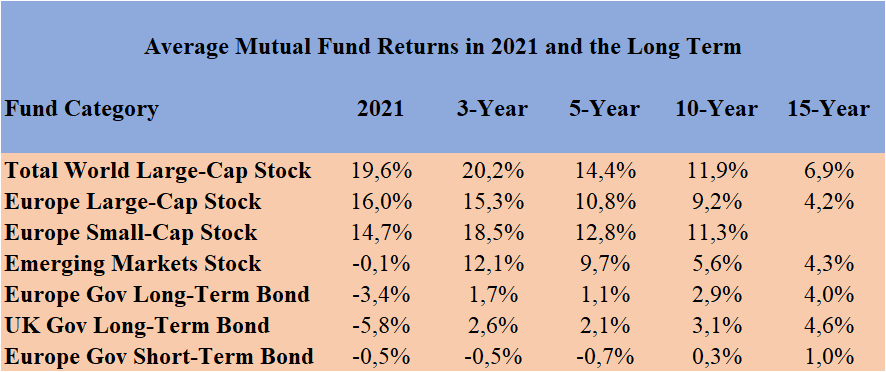

Também segundo os dados da Morningstar, as rendibilidades médias dos fundos de investimento em ações e obrigações mundiais, na Europa, no Japão e nos mercados emergentes, nos períodos mais recentes de 1 a 15 anos, foram as seguintes:

Existe uma grande dispersão de rendibilidades entre os fundos das mesmas categorias, a qual é tanto maior quanto menos eficiente é o mercado do ativo subjacente

Existe uma grande dispersão entre as rendibilidades dos fundos, mesmo os pertencentes a uma mesma categoria.

Daí que valha a pena analisar como se distribuem as rendibilidades dos fundos da categoria que pretendemos pelos vários quartis, e mais importante ainda, saber em que quartil ou posição no ranking de rendibilidade, ocupam os fundos que analisamos.

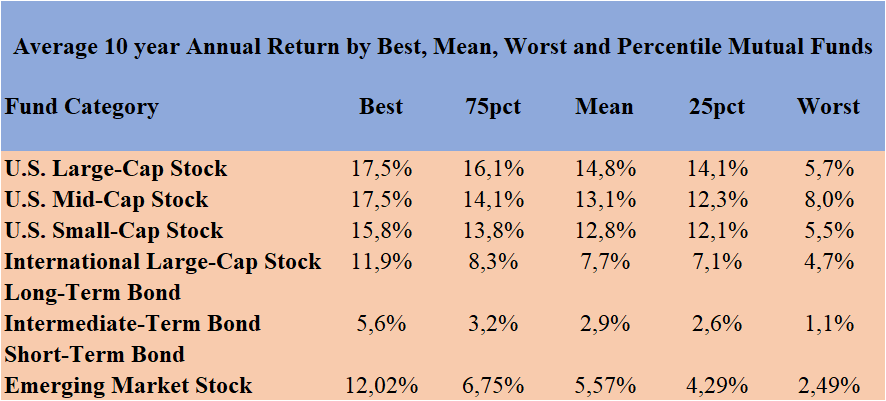

Ainda com base nos dados da Morningstar analisámos a dispersão de rendibilidades do universo de fundos sob cobertura.

Avaliámos as rendibilidades dos fundos por categorias disponíveis nos últimos 10 anos através do posicionamento das rendibilidades obtidas pelo melhor e pior fundo, assim como a rendibilidade mínima do 1º, 2º (mediana) e do 3º quartil:

Este quadro comprova a grande dispersão das rendibilidades entre fundos da mesma categoria e ressalta a importância de se fazer uma boa seleção dos fundos.

A questão não é só evitar os piores fundos.

Diferenças de rendibilidades de 2% a 3% ao ano que parecem pequenas têm um grande impacto na acumulação dos capitais por prazos longos, como veremos adiante.

Noutro artigo iremos mostrar que os fundos com melhores rendibilidades são normalmente os que têm comissões mais baixas.

A consistência temporal das rendibilidades dos fundos é baixa, ou seja, é muito difícil manter um desempenho superior de um fundo ao longo do tempo

Além disso, também é importante analisarmos a consistência do desempenho no tempo, ou seja, analisar em que medida os fundos de investimento com melhores rendibilidades num determinado período são capazes de manter esse desempenho superior em períodos seguintes.

Há vários estudos mostram que contrariamente ao que se pensava, a consistência temporal das rendibilidades dos fundos de investimentos é baixa, ou seja, que os fundos que têm melhor desempenho relativo em determinados períodos passam em seguida por períodos com pior desempenho relativo.

Aliás, é esta realidade que justifica o aviso de que “rendibilidades passadas não significam rendibilidades futuras”, tanto mais que se sabe também que a maioria dos investidores são aliciados ou tentam seguir as maiores rendibilidades.

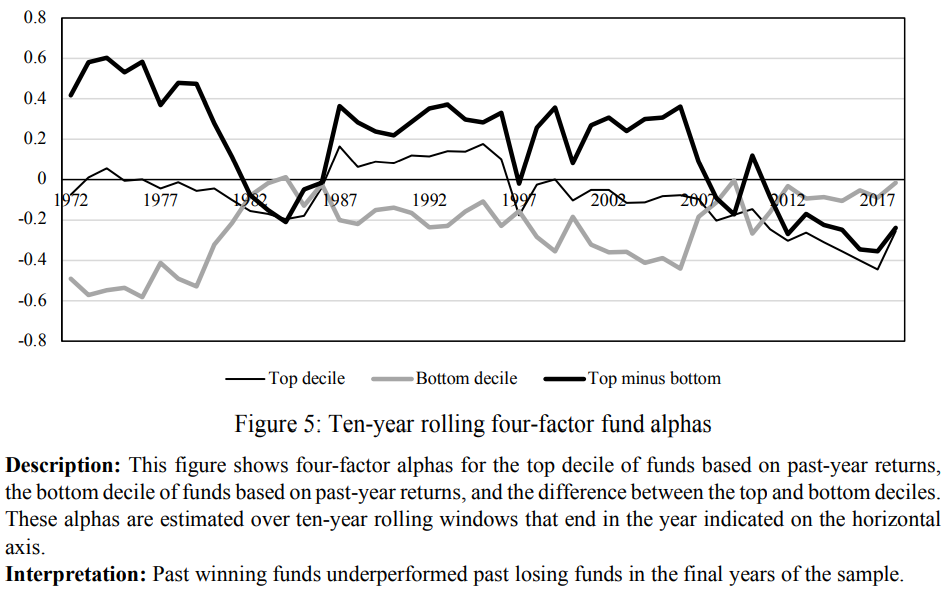

Choi e Zhao revisitaram recentemente o estudo realizado por Carhart em 1997 que havia concluído que os fundos de investimento dos EUA com melhores retornos num dado ano obtêm melhores retornos brutos no ano seguinte, de forma significativa.

Constataram que, durante o período 1962-1993, os fundos de investimento cujo rendimento no ano passado estava no top 10% produziram rendimentos significativamente mais elevados no ano seguinte do que os fundos cujo retorno do ano passado se encontrava nos piores 10%.

Mas seguidamente descobriram que este efeito era maior no período 1962-1980, e que tinha sido mitigado nos anos seguintes. Relativamente aos anos 1994-2018, constataram que não existia uma diferença de retorno futuro estatisticamente significativa entre os fundos de investimento com melhor e pior desempenhos num dado ano.

Houve também três estudos recentes conduzidos separadamente pela Morningstar, S&P Dow Jones e Mobikwik que avaliaram os resultados das rendibilidades por quartis.

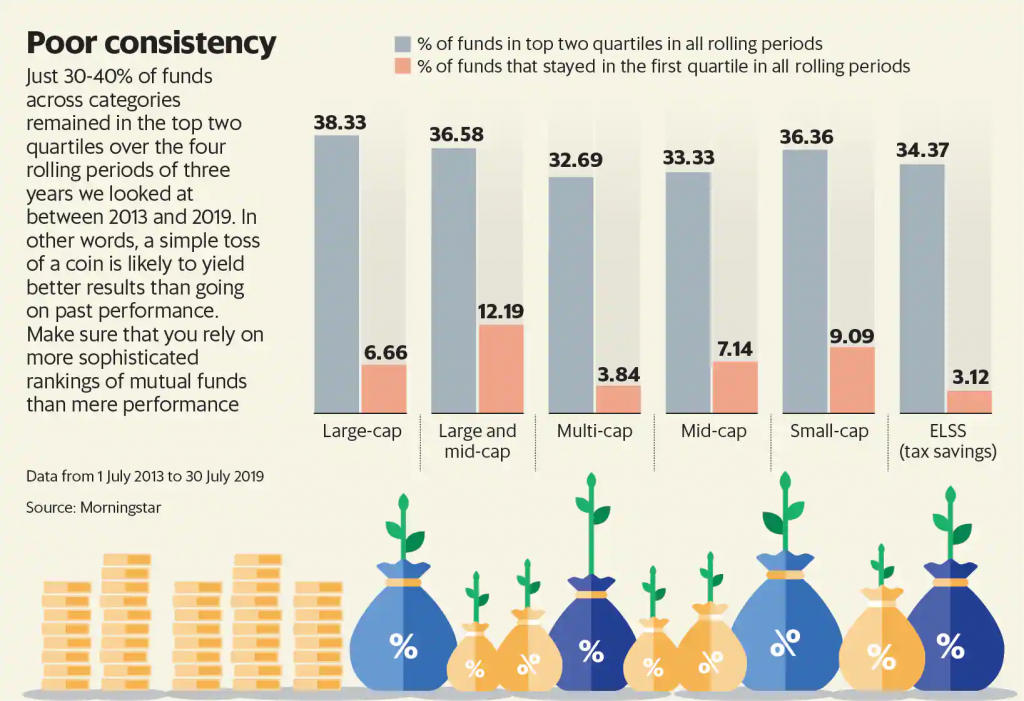

Os resultados diferem um pouco se olharmos para quantos fundos ficaram apenas no primeiro quartil, mas um teste tão rigoroso pode não ser uma medida significativa do desempenho do fundo. Isto porque apenas uma pequena minoria de fundos permanece no primeiro quartil durante períodos sucessivos. É irrealista que um fundo esteja sempre no topo, mas idealmente deve estar acima da média (permanecer nos dois primeiros quarteis).

O estudo da Morningstar com dados entre 2013 e 2019 chegou aos seguintes resultados:

Apenas 30% a 40% dos fundos nas várias categorias se mantiveram nos 2 primeiros quartis ao longo dos 4 períodos móveis de 3 anos entre 2013 e 2019, o que é pior do que mandar uma moeda ao ar. E os que se mantiveram no primeiro quartil foram menos de 3,1% a 12,2%.

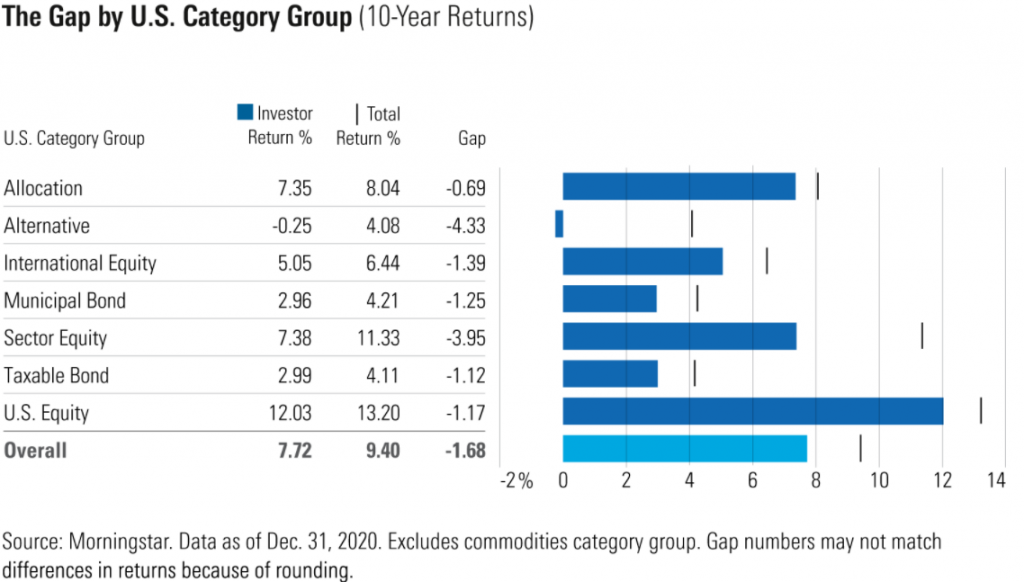

Existe uma diferença ou um gap entre as rendibilidades divulgadas pelos fundos e as obtidas pelos investidores decorrente do momento do investimento

Embora possa parecer um detalhe, já que estamos a falar de rendibilidades é importante saber-se que, em rigor, os investidores não obtêm as rendibilidades dos fundos.

Na verdade, o facto de os investidores comprarem os fundos de melhor rendibilidade passada faz com que não tenham a rendibilidade que o fundo. Este gap resulta precisamente do facto dos investidores comprarem os fundos depois daqueles terem registado boas rendibilidades.

De acordo com um estudo recente da Morningstar o gap apresentado pelas várias categorias de fundos norte-americanos foi o seguinte:

A rendibilidade ajustada ao risco é a medida mais adequada para avaliar o desempenho comparado dos fundos, tendo o rácio de Sharpe como o indicador mais relevante

As rendibilidades são um dos fatores importantes na decisão da escolha dos fundos. O risco é outro importante fator.

É óbvio que os fundos de diferentes categorias tenham diferentes graus de risco. Os fundos de obrigações têm um risco mais baixo do que os de ações, e os fundos de mercado monetário têm um risco ainda inferior. Como vimos, a estes níveis de risco mais baixo correspondem rendibilidades mais baixas.

No entanto, como é natural, os fundos da mesma categoria têm graus de risco diferentes, na medida em que a composição da sua carteira de investimentos pode ser bastante diferente, seja porque a sua diversificação é diversa ou até porque os títulos escolhidos têm volatilidades diferentes.

Por exemplo, sabemos que à partida um fundo de ações com apenas 10 a 20 títulos terá maior risco do que um outro da mesma categoria com 60 a 80 títulos. Sabemos ainda, por exemplo, que as ações de valor têm uma volatilidade mais baixa do que as de crescimento, e que dum modo geral, as ações de empresas mais pequenas têm maior volatilidade do que as grandes, pelo que fundos com composições diferentes nestas dimensões têm naturalmente riscos diferentes.

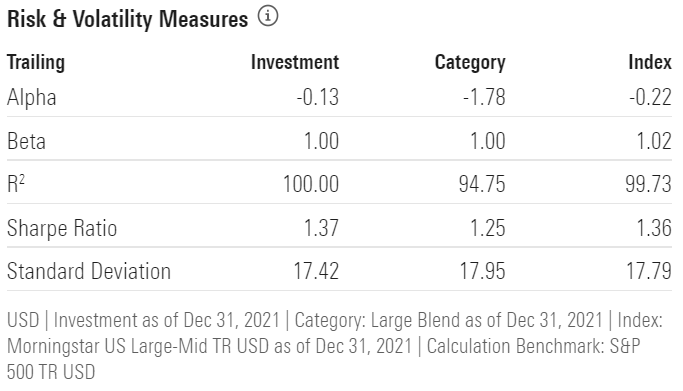

O rácio de Sharpe é uma medida divulgada pelos fundos que procura medir a rendibilidade ajustada pelo risco.

Este rácio é calculado como o quociente entre a diferença da rendibilidade do fundo face à rendibilidade sem risco e o desvio padrão enquanto medida de volatilidade, medindo desta forma o excesso de rendibilidade por unidade de risco. Assim, quando maior o calor do rácio de Sharpe melhor.

Desse modo, sempre que possível o investidor deve também comparar o rácio de Sharpe entre os fundos da mesma categoria que pensa comprar pois a diferença de rendibilidades pode resultar de um maior risco.

Por exemplo, o fundo Vanguard 500 Index Investor VFINX apresenta o seguinte Sharpe ratio relativo:

O rácio de Sharpe do fundo é de 1.37, melhor do que o de 1.25 da categoria.

As rendibilidades são muito importantes porque diferentes taxas de rendibilidade dos fundos, mesmo as aparentemente pequenas, têm um grande impacte na valorização dos capitais investidos a médio longo prazo

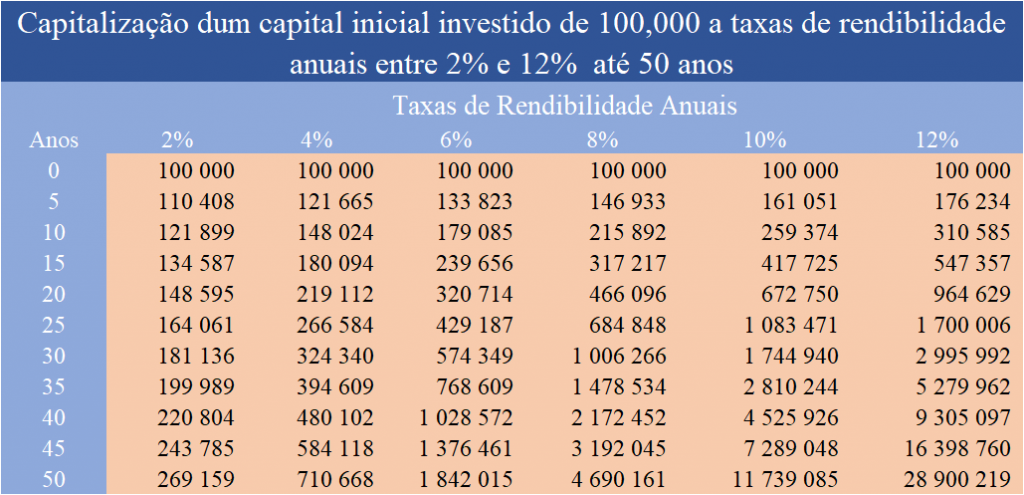

A rendibilidade dos fundos de investimento é um fator muito importante considerando o efeito que diferentes rendibilidades têm na valorização dos capitais investidos a médio e longo prazo devido ao fator da capitalização:

As diferenças entre as taxas mais baixas e as mais elevadas são abissais, mas não nos devem surpreender.

Contudo e como dissemos anteriormente pequenas diferenças de taxas de rendibilidade resultam em grandes diferenças dos capitais acumulados em prazos muito longos.

Senão vejamos um exemplo bem ilustrativo. Investir com uma taxas de rendibilidade de 12% ao ano comparativamente com taxas de 10% ao ano, resulta em capitais superiores em 40% ao fim de 20 anos e que a partir de 40 anos ultrapassam o dobro

Num artigo subsequente veremos a relação que existe entre as rendibilidades líquidas dos fundos (que são as que importam para os investidores) e os custos desses mesmos fundos.