O que é o enviesamento de familiaridade?

O enviesamento de familiaridade no investimento em depósitos a prazo ou produtos estruturados

O enviesamento doméstico ou “home bias” nos vários países e segmentos de investidores é a forma mais comum do enviesamento de familiaridade

Porque devemos combater o enviesamento doméstico ou “home bias”?

Como conseguimos superar o enviesamento da familiaridade?

O que é o enviesamento de familiaridade?

Todos conhecemos pessoas que só fazem compras num determinado lugar ou comprem uma certa marca, ou que só vão por um certo trajeto para ir a algum lugar porque é esse o caminho que tomaram durante anos. Ao fazerem-no mantêm-se na sua zona de conforto.

Estes são os exemplos do enviesamento de familiaridade, que em muitos casos podem impedir uma pessoa de agir objetivamente, mesmo quando a informação disponível sugere que o faça de outra forma.

O preconceito ou enviesamento de familiaridade é muito comum no investimento. As versões mais frequentes são quando um investidor:

- Só compra ações ou obrigações do seu país de origem;

- Detém uma elevada percentagem de ações da sua empresa simplesmente porque lá trabalha;

- Compra ações de uma empresa cujo produto frequentemente usam e apreciam (pense: Apple. Amazon, Facebook, Spotify, Johnson & Johnson; McDonalds; Nike; LMVH; Inditex; Unilever; BMW; Daimler).

O enviesamento de familiaridade ocorre quando um investidor tem preferência por um investimento familiar, apesar de existirem várias opções viáveis que podem ser muito melhores em termos de diversificação de carteiras. Investimos só no que nos é familiar, no que conhecemos ou no que pensamos que sabemos mais do que os outros.

Daqui resulta que investimos excessivamente em títulos ou fundos nacionais, muito para além do peso do país, da empresa e do título nos mercados globais, e da avaliação da respetiva atratividade em termos de rendibilidade e risco num contexto global, em muitos casos apenas porque pensamos que os conhecemos melhor.

Um investimento que já possuímos no passado e que nos proporcionou uma experiência positiva pode parecer-nos menos arriscado e, portanto, surge muitas vezes como uma nova escolha de investimento quando procuramos gerar retornos.

É claro que há outras razões para os investimentos serem detidos em carteiras. Deter um investimento durante um longo período não significa que esteja sujeito ao enviesamento de familiaridade. Pelo contrário, o enviesamento ocorre quando o processo de investimento, ou melhor, a sua falta, resulta na escolha de investimentos que nos pareçam mais fáceis, em vez de considerarmos adequadamente os que estão no conjunto mais amplo de investimentos possíveis.

O enviesamento de familiaridade pode levar a escolhas de ativos e/ou investimentos sub-ótimas quando os investidores subestimam o risco e fazem investimentos que carecem de diversificação suficiente e têm uma sobre-exposição ao risco.

O enviesamento da familiaridade também pode decorrer do enviesamento da aversão à perda. Para evitar perdas, os investidores têm medo da diversificação e tendem a permanecer confinados à sua zona de conforto.

Pode ainda ser causado pelo enviesamento de disponibilidade, quando existe mais informação disponível para as ações e empresas familiares, ou pelo enviesamento do rebanho que impede os investidores de tomarem decisões diferentes das que os outros estão a tomar.

O enviesamento de familiaridade no investimento em depósitos a prazo ou produtos estruturados

Um exemplo de enviesamento da familiaridade pode ser encontrado na utilização de depósitos a prazo para a exclusão de outros ativos. Os depósitos a prazo têm uma rendibilidade conhecida, sendo, no entanto, muito baixa quando comparada com a do investimento em ações ou em obrigações. Embora proporcionem algum rendimento, não dão acesso a prémios de risco de prazo ou de crédito, pelo que não são uma solução completa de carteira.

Outro exemplo pode ser visto na aplicação em produtos estruturados ou híbridos, seja com capital garantido ou não. As pessoas aplicam fundos em produtos estruturados com capital garantido na procura de obterem uma rendibilidade superior à alternativa dos depósitos. Fazem também aplicações em produtos estruturados sem capital garantido, de menor ou maior risco (menos ou mais alavancados), procurando concentrar nestes investimentos as suas apostas de risco ou o seu lado mais agressivo.

Se combinarmos estes dois exemplos de enviesamento dos investidores, é fácil perceber porque é que alguns investidores têm a parte de investimentos que excluem as ações das suas carteiras sobre-expostas a híbridos e a dinheiro, à exclusão do restante universo global de rendimento fixo.

O enviesamento doméstico ou Home Bias nos vários países e segmentos de investidores

Um exemplo claro de enviesamento de familiaridade e também do de diversificação ingénua é a concentração do investimento no mercado doméstico ou regional (“home / regional bias”), sobretudo em termos de ações (já para não falar no investimento num mesmo conjunto ou tipo de ações, por exemplo setorial, seja tecnologia, saúde, financeiro, etc).

Os investidores têm uma inclinação para comprar as ações que conhecem. Isto pode significar comprar diversas ações do seu próprio país, da sua própria empresa ou de empresas que conheçam e cujos produtos utilizam comumente. O enviesamento familiar impede os investidores de analisarem o real potencial das empresas e das ações menos conhecidas, que podem revelar-se mais rentáveis do que as opções familiares.

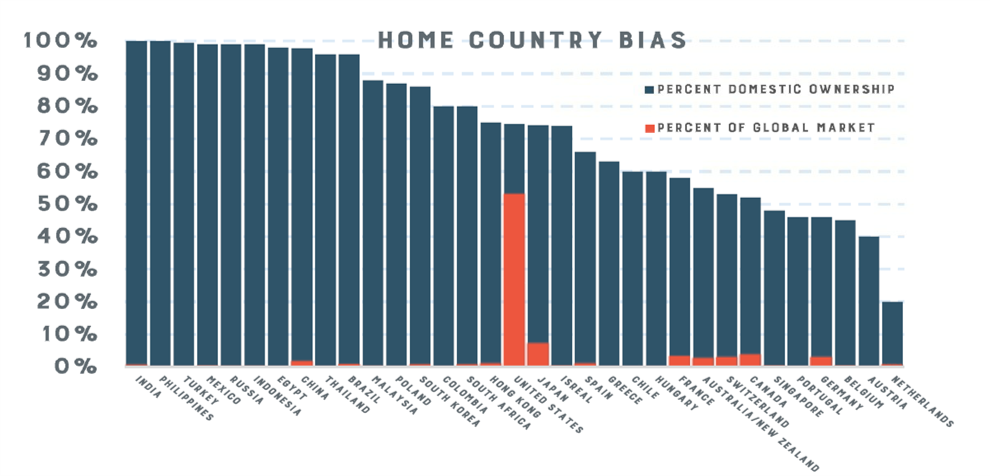

De acordo com um estudo realizado pelo Fundo Monetário Internacional em 2014, o enviesamento do investimento em ações do mercado doméstico é muito elevado em todos os países do mundo:

Vemos que o peso dos investimentos no mercado doméstico médio é da ordem dos 60% a 70%, sendo em todos os países superior a 50% com exceção da Holanda e Áustria, quando o peso dos mercados nacionais no mercado global não ultrapassa normalmente os 4% (com exceção dos EUA e Japão).

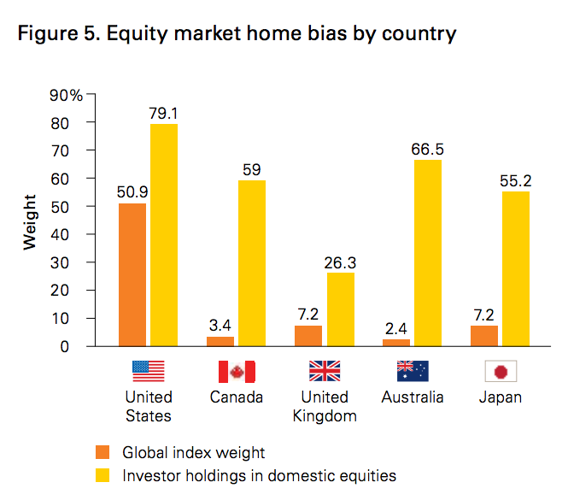

O gráfico seguinte mostra um estudo mais recente feito pela Vanguard em 2016 relativamente a este enviesamento relativamente aos investimentos em ações nos cinco dos principais mercados mundiais:

O enviesamento é claramente menor nos EUA devido ao maior peso deste mercado em termos mundiais e não pela maior diversificação internacional, sendo o país em que se investe mais domesticamente, cerca de 80%, mas tem um peso alto, de quase 51%. Nos restantes países e com exceção do Reino Unido, os investimentos em ações domésticas são acima de 55% quando o peso dos mercados não ultrapassa os 8%. Só no Reino Unido é que o peso dos investimentos domésticos é mais moderado de 26%, quando o respetivo peso é de 7,2%.

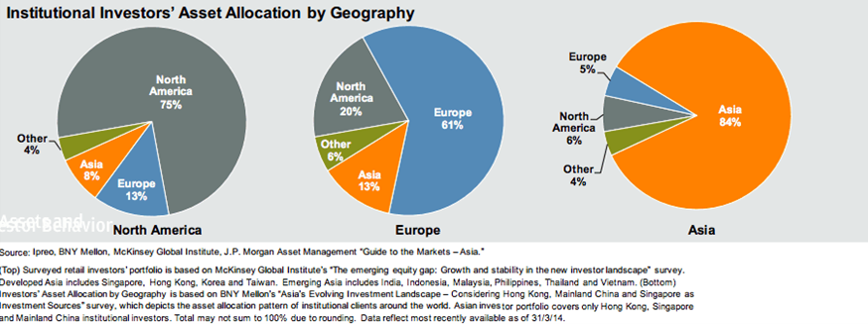

Em 2014, a McKinsey e o JP Morgan Asset Management realizaram um estudo sobre a alocação geográfica dos ativos aos maiores investidores institucionais das principais regiões do mundo:

A conclusão foi de que existe um grande enviesamento doméstico na alocação de ativos, variando aquelas alocações entre 84% na Ásia, 75% na América do Norte e 61% na Europa.

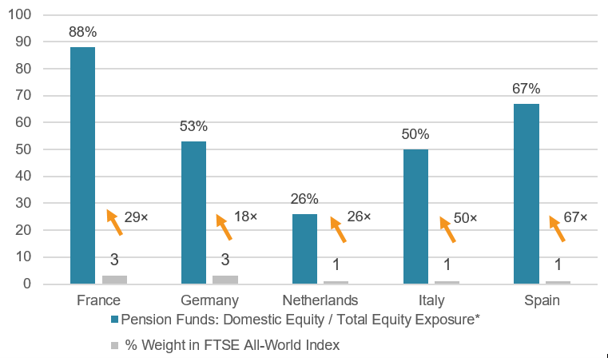

Os resultados de um estudo feito pela FT Russell Pension Funds às alocações geográficas do segmento ações feitas pelos fundos de pensões de alguns dos maiores países europeus foram os seguintes:

Também os fundos de pensões europeus mostraram um grande enviesamento doméstico, com alocações de 88% em França, 67% em Espanha, cerca de 50% em Itália e Alemanha e 26% na Holanda, quando o respetivo peso no mercado mundial varoa somente entre 1% e 3%.

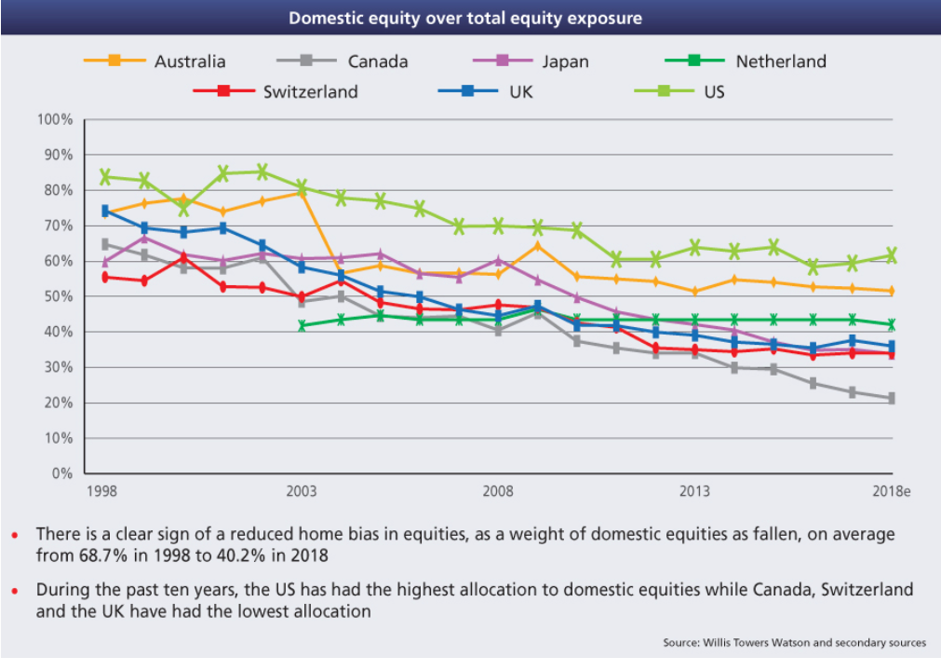

A evolução da distribuição geográfica do investimento em ações dos maiores fundos de pensões de cada país pode ver vista no mais recente estudo realizado pela Willis Towers:

Apesar de se mostrar uma tendência de diminuição do enviesamento doméstico das alocações entre 1998 e 2018, este enviesamento é ainda muito acentuado em quase todo o mundo com exceção dos EUA em que o peso do seu mercado é significativamente mais elevado.

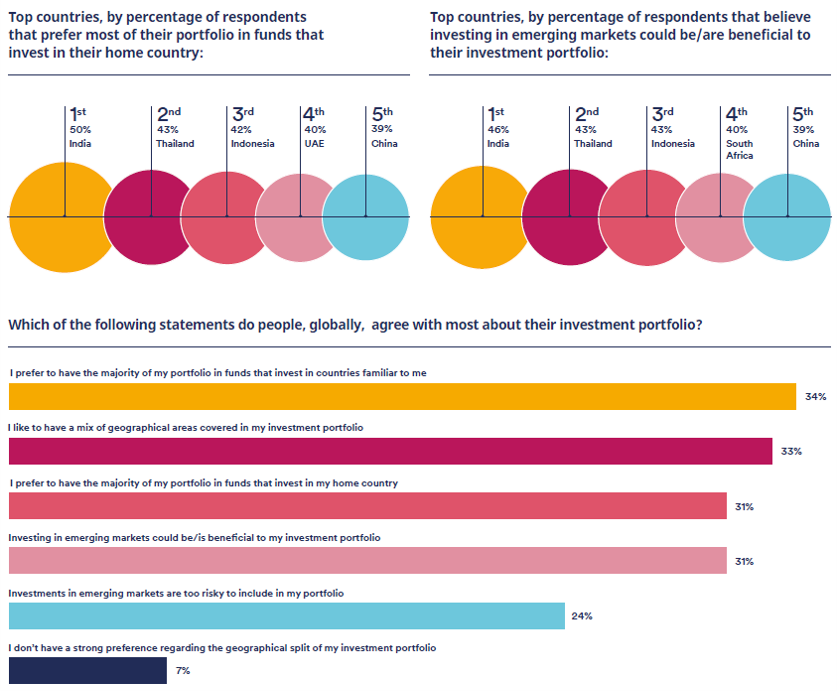

Relativamente aos países emergentes, um inquérito conduzido pela Schroders aos investidores individuais destes países concluiu que entre 40% a 50% dos inquiridos preferem fundos que invistam no mercado nacional ou na região dos mercados emergentes:

Os motivos são a preferência por investimentos em países familiares e em particular no próprio país, além de alguma diversificação internacional.

Porque devemos combater o enviesamento doméstico ou “home bias”?

A principal razão é a diversificação, ou seja, mais uma vez não por todos os ovos no mesmo cesto de modo a melhorar as expetativas de rendibilidade e risco pela combinação de investimentos.

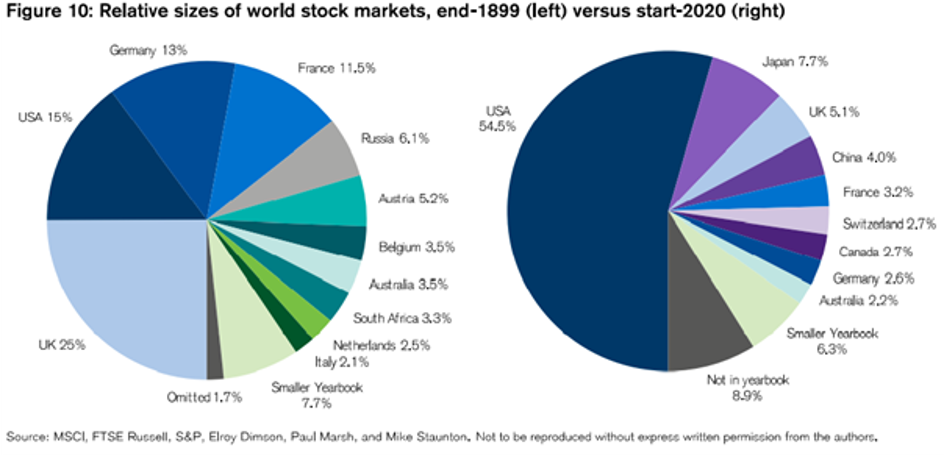

A segunda razão é a procura de mais e melhores opções de investimentos, que proporcionem maior rendibilidade para o mesmo nível de risco. Vimos e sabemos que há mercados de capitais e empresas maiores, e mais desenvolvidos, eficientes e dinâmicos, com maior potencial de valorização e crescimento, de maior dimensão, mais atrativos e mais sólidos. Relativamente aos acionistas, a própria composição do mercado global reflete essa diferente eficiência e dinâmica e é uma boa orientação para alocação:

Acresce que há muitas empresas que não são assim tão estrangeiras como pensamos. São empresas que fabricam produtos que compramos ou que nos prestam alguns serviços que usamos no nosso dia-a-dia. Nós e um grande universo de famílias em todo o mundo.

Vejamos alguns exemplos. Nas empresas norte-americanas temos a Apple, a Amazon, a Microsoft, a Google e o Facebook na tecnologia. Temos também a Visa, Procter and Gamble, Johnson & Johnson, Nike, Disney, Coca-cola e a Pfizer. Na Europa, temos a Unilever, Merck, LMVH, Nestlé, Volkswagen, Bayer e Siemens. No Japão, a Toyota, a Sony e Toshiba. Noutros países asiáticos temos a Taiwan Semiconductor, Samsung e Kia.

Além disso há muitas outras empresas de que não somos consumidores, mas que são verdadeiros gigantes mundiais pela dimensão do seu mercado doméstico ou regional, tais como a Alibaba, a China Mobile, Tata, Teva, Cemex, Walmart, o JP Morgan.

Como conseguimos superar o enviesamento da familiaridade?

O passo mais importante para superar o enviesamento da familiaridade é aceitar que familiar não é necessariamente seguro. Além disso, os investidores não devem considerar procurar ajuda como sendo um sinal de fraqueza.

Os investidores devem fazer controlos regulares da sua conta de investimento. Devem avaliar e reavaliar as opções para uma gestão ótima de carteiras e de alocação de ativos. Isto dar-lhes-á consciência das outras oportunidades, e também ajudá-los-á a eliminar as ações e empresas familiares que não estão a ter um desempenho tão bom como estavam ou pensavam.

Para superarem o enviesamento da familiaridade, os investidores devem tentar reduzir o investimento na economia doméstica, nas empresas domésticas e nas empresas para as quais trabalham. Tentativas conscientes nesse sentido vão ajudá-los a diversificar.

No fundo, cada ação e cada oportunidade de investimento devem ser analisados individualmente, sem qualquer forma de enviesamento. Os riscos e as recompensas devem ser entendidos em pormenor e as decisões de investimento devem basear-se apenas na objetividade do resultado. Isto conduzirá a decisões mais racionais e lógicas, em comparação com as decisões irracionais causadas pelos enviesamentos comportamentais.