Normalmente, sobretudo em ações, investimos quase tudo no nosso país em vez de investirmos em todo o mundo, o que é um conjunto de vários erros graves

Se estamos bem nos nossos investimentos acionistas não mudemos …, mas se não for esse o caso, é melhor pensar e fazer de modo diferente

Os erros (na verdade, são pelo menos 3 erros) mais frequentes, importantes e desconhecidos ou esquecidos, são acumularmos vários riscos sobre o nosso país sem nos apercebermos das implicações

Erro #1: Perda do valor da diversificação internacional na carteira de investimentos

Erro #2: Miopia ou limitação das opções de melhores investimentos

Erro #3: Já temos risco país que baste nas nossas vidas – casa, emprego, filhos, pensão, etc. – ainda vamos querer mais?

Fazer viajar os investimentos não é partir para a aventura, mas procurar paragens mais ricas e seguras

Normalmente, investimos quase tudo no nosso país em vez de investirmos em todo o mundo, o que é um conjunto de vários erros graves

Normalmente, sofremos daquilo que se chama do enviesamento pela preferência por investimentos nacionais (“home bias”), ou seja, investimos a maior parte do nosso património financeiro no nosso país, o que quer dizer que investimos sobretudo em ativos financeiros nacionais, sejam ações ou obrigações.

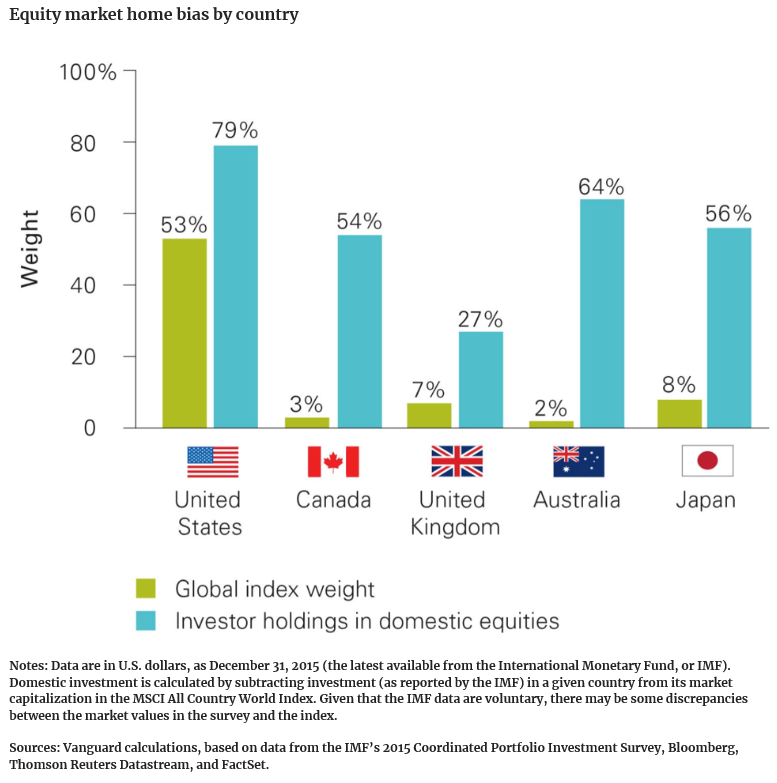

Esta realidade pode ser comprovada no gráfico seguinte que compara o peso dos mercados acionistas de vários países no mercado global com o peso dos investimentos nessas geografias nas carteiras dos investidores desses países.

Esta situação origina vários erros de gestão, alguns tecnicamente demostráveis e outros de mero bom senso, de que falaremos adiante.

O investidor norte-americano investe 79% em ações do seu país quando o peso do mercado em termos globais é de 53%. Este até acaba por ser o caso menos extremo ou mais equilibrado.

Os investidores canadianos alocam 54% dos seus investimentos no mercado acionista ao seu país quando o peso desse mercado na economia global é de apenas 3%. Os britânicos investem 27% no seu mercado, que apenas representa 7% em termos mundiais. Os japoneses investem 56% no Nikkei ou Topix quando o seu peso em termos de capitalização bolsita mundial é de unicamente 7%. Os australianos investem 64% para um peso de 2%.

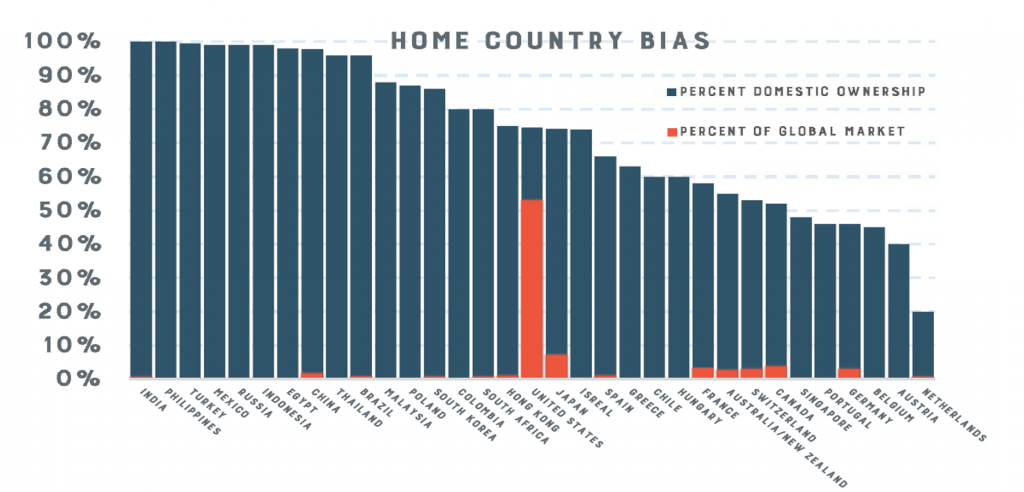

O gráfico seguinte mostra a dimensão deste enviesamento relativamente aos mercados acionistas ao nível de vários países do mundo:

É bastante evidente que os mercados acionistas são maioritariamente detidos por investidores nacionais, e que com exceção dos EUA, esta participação ou propriedade nacional é muitíssimo superior ao peso do país nos mercados acionistas mundiais.

Se estamos bem nos nossos investimentos não mudemos …, mas se não for esse o caso, é melhor pensar e fazer de modo diferente

Esta é uma realidade que surge sempre nas conversações sobre este tema que temos seja com familiares, amigos ou clientes.

Quando perguntamos porquê a resposta é invariavelmente sempre a mesma: porque conhecemos melhor o que são as empresas do nosso país, ou pelo menos assim o entendemos.

Em boa verdade, quando aprofundamos um pouco mais esta conversa, vemos que nesta resposta há duas versões distintas:

- Há um conjunto de pessoas, sobretudo as gerações de mais idade, que quando começaram a investir não tinham muita informação sobre o que se passava fora do seu país (ou até os meios e formas de acesso ao investimento internacional) e habituaram-se a investir somente em ativos domésticos;

- Há um outro grupo de outras pessoas que mesmo tendo ou sabendo que têm a mesma informação ou fácil e igual acesso, preferem investir em ativos do seu país porque consideram que conhecem melhor a situação e por isso, são capazes de avaliar melhor as oportunidades e os riscos.

Nestas situações, a conversa pode seguir dois caminhos:

- Perguntar-se se o investidor está contente com os resultados dos seus investimentos, mostrar-lhe as rendibilidades e riscos dos investimentos em ativos internacionais comparáveis, e em conjunto, reavaliar-se a resposta relativamente à satisfação com os seus investimentos;

- Apresentar-lhe os argumentos em favor da diversificação internacional, não só o mais comum dos benefícios técnicos desta diversificação sobre a própria carteira de investimentos, mas também dois que muitas vezes são esquecidos.

Por um lado, a baixa relevância do mercado doméstico no contexto dos mercados financeiros globais e, por outro, a acumulação dos riscos país ao juntarmos os riscos da carteira de investimentos financeiros com a exposição ao risco de muitos outros aspetos da nossa vida que pouco têm a ver com investimentos.

Se as pessoas estiverem satisfeitas com os seus investimentos, há que felicitá-las pelos resultados pois não é nada normal que a escolha de investimentos bata uma carteira diversificada consistentemente num horizonte de médio e longo prazo. Nesse caso, não deve mudar de estratégia e inclusive devem ponderar se não querem abraçar a profissão de gestor de investimentos ou consultor financeiro.

No fundo, cremos que o que está em causa é a sensação de zona de conforto: mas geralmente é uma falsa ou ilusória zona de conforto.

Dos erros (na verdade, são pelo menos 3 erros) mais frequentes importantes e desconhecidos ou esquecidos é acumularmos vários riscos sobre o nosso país sem nos apercebermos das implicações

Erro #1: Perda do valor da diversificação internacional na carteira de investimentos

A teoria financeira da gestão de investimentos demostrou os benefícios da diversificação de investimentos, por classes de ativos, por geografias, por títulos, por empresas, etc.

A ideia de senso comum é a de não por todos os ovos no mesmo cesto.

O racional técnico é aumentar a rendibilidade para um dado nível de risco ou vice-versa.

Isto foi provado por Harry Markovitz na sua Teoria Moderna da Gestão de Carteiras em 1952. Conseguimos melhorar a rendibilidade esperada para um dado nível de risco ou diminuir o risco para uma dada rendibilidade esperada de uma carteira de investimento, se combinarmos vários ativos com diferentes perfis de distribuição de rendibilidades e riscos. A diversificação de carteira reduz o risco do investimento.

Erro #2: Miopia ou limitação das opções de melhores investimentos

A composição dos mercados financeiros a nível mundial deve ser a referência de partida de qualquer investidor, em qualquer parte do mundo, pois esta reflete a importância, o peso e o grau de desenvolvimento de cada mercado numa perspetiva global.

Olhando só para os mercados acionistas a composição era a seguinte em 2020:

Concluímos que nenhum país, com exceção dos EUA, tem um peso relevante no mercado de capitais, seja no segmento acionista ou obrigacionista. O Japão é o segundo país com maior peso e são só 8,6%, seguem-se Reino Unido com 6,1%, França, Alemanha, China e Canadá com cerca de 3% e daí por diante.

Portugal é totalmente insignificante. O país é mínimo e as empresas cotadas são muito pequenas à escala mundial. Portugal tem um PIB que o coloca na 48ª posição à escala mundial, cerca de 0,003 % do PIB mundial, e o seu mercado de capitais português não tem pesos superiores. Assim, a probabilidade de encontrarmos os melhores investimentos em Portugal também é muito baixa.

Em teoria, a distribuição dos investimentos pelo peso da capitalização bolsista de cada mercado acionista é um portefólio passivo ótimo do ponto de vista da eficiência de mercados. A teoria é de que os ponderadores de capitalização do mercado refletem a avaliação e as perspetivas de todos os participantes do mercado em cada momento.

Desse ponto de vista, só os norte-americanos se podem dar ao luxo de se permitirem investir só no seu país. Ainda assim com algum custo em termos de otimização da diversificação, pois mesmo para os norte-americanos faz teoricamente sentido investir um pouco fora de portas. O mercado de ações norte-americano tem dimensão e diversidade. Representa mais de 50% do mercado global de ações, em termos de capitalização bolsita e de volume de transações. Tem das maiores empresas do mundo, de todos os setores e muitas delas globais.

Os investidores particulares de todas as outras geografias, dos países europeus, do Japão, Austrália, Canadá e nas economias emergentes, devem alocar a maior parte dos investimentos acionistas a mercados internacionais. Assim, todos os países, com exceção dos EUA, devem ter um grande peso de investimento internacional. Nós, em Portugal, temos de internacionalizar a maioria dos investimentos.

Há ainda quem possa tentar argumentar que, apesar de tudo isto, faz sentido investir mais nos mercados em que as rendibilidades se têm mostrado comprovadamente superiores.

Embora não tenha qualquer fundamentação técnica, a verdade, também, é que os EUA são um dos mercados que tem tido melhor desempenho desde o médio prazo ao longuíssimo prazo (desde 1900 até à data, como vimos noutro post). Aliás este desempenho relativo dos mercados acaba por estar refletido na alteração de composição dos próprios mercados desde 1899.

Erro #3 (o mais esquecido): Já temos risco país que baste nas nossas vidas – casa, emprego, filhos, pensão, etc. – ainda vamos querer mais?

A palavra de ordem para investidores de todos os países é distribuir os seus investimentos internacionalmente, seja em ações ou em obrigações.

A razão técnica, económica e financeira, é fundamentalmente para retirar os benefícios da diversificação. Diminuir o risco financeiro dos investimentos.

Mas há uma outra razão que não é de somenos, sobretudo para os de países médios ou pequenos e mais fracos ou vulneráveis. O risco que somamos ou acumulamos é enorme.

Temos o nosso trabalho cá e o seu futuro depende sempre do futuro do país, sejamos trabalhadores por conta de outrem ou empresários em nome individual.

Temos também a casa onde residimos, cujo valor também depende da situação do país tal como vivenciámos, por exemplo no caso português e outros, no período da crise financeira imobiliária e da dívida soberana, e de que não nos conseguimos desfazer rapidamente se precisarmos.

Temos a vida dos filhos que vivem no país que dependem do que por cá se passa e que não deixaremos de os ajudar em caso de necessidade.

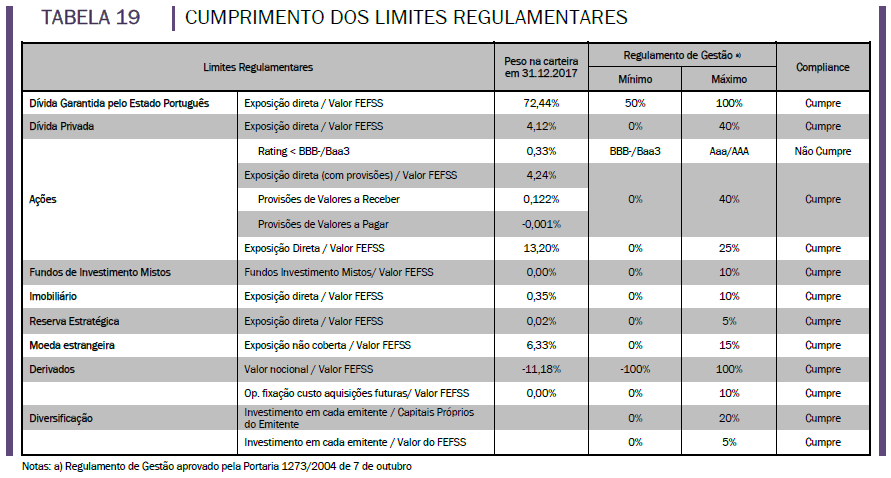

Por fim, a pensão com que contamos depende como já vimos no passado e vemos cada vez mais no presente do futuro do país. A entidade que gere a nossa pensão também investe demasiadamente no nosso país (no caso português, atualmente cerca de 72% são dívida pública nacional com um limite mínimo de 50%).

Fonte: Relatório e Contas FEFSS 2017

Então, se somarmos todos estes riscos, trabalho, casa, filhos, pensão, etc. para quê somar ainda o risco financeiro do país? Não chega já?

Se o nosso país fosse os EUA ainda se o país ainda se percebia. Em todos os restantes casos, é um conjunto de erros graves, importantes e desconhecidos ou esquecidos.

Sair para fora da cas(c)a é ganhar a independência financeira, e com novas asas

Queremos sair de casa para ganharmos a nossa independência. Ganhar mundo só nos faz bem … e o mesmo se aplica também à nossa carteira.

https://www.vanguardinvestments.se/documents/strategic-asset-allocation-brief-tlor.pdf