Por lo general, especialmente en acciones, invertimos casi todo en nuestro país en lugar de invertir en todo el mundo, lo que es un conjunto de varios errores graves.

Si tenemos razón en nuestras inversiones de accionistas no cambiamos…, pero si ese no es el caso, es mejor pensar y hacer diferente.

Los errores más frecuentes (de hecho, son al menos 3 errores), importantes y desconocidos u olvidados, son acumular diversos riesgos en nuestro país sin darse cuenta de las implicaciones.

Error #1: Pérdida del valor de la diversificación internacional en la cartera de inversiones

Error #2: Miopía o limitación de mejores opciones de inversión

Error # 3: Ya tenemos un riesgo de país que es suficiente en nuestras vidas: hogar, empleo, hijos, pensión, etc. – ¿Seguiremos queriendo más?

Viajar las inversiones no es ir a la aventura, sino buscar paradas más ricas y seguras.

Normalmente, invertimos casi todo en nuestro país en lugar de invertir en todo el mundo, lo cual es un conjunto de varios errores graves.

Normalmente, sufrimos de lo que se llama el sesgo de preferencia por las inversiones nacionales (“sesgo doméstico”), es decir, invertimos la mayor parte de nuestros activos financieros en nuestro país, lo que significa que invertimos principalmente en activos financieros nacionales, ya sean acciones o bonos.

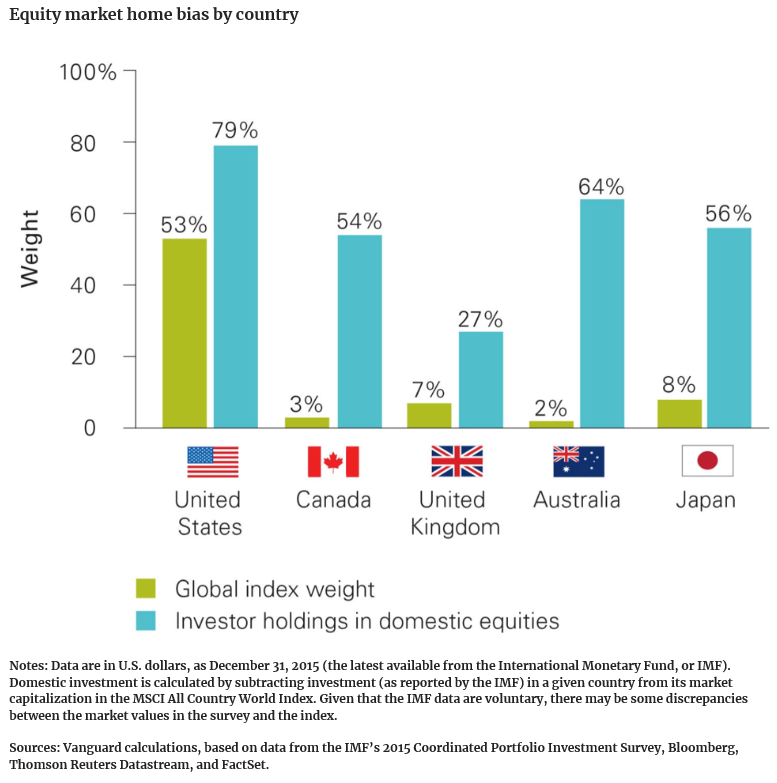

Esta realidad se puede demostrar en el siguiente gráfico que compara el peso de los mercados bursátiles de varios países en el mercado global con el peso de las inversiones en estas geografías en las carteras de inversores de esos países.

Esta situación conlleva una serie de errores de gestión, algunos técnicamente des-mostrables y otros de mero sentido común, de los que hablaremos más adelante.

El inversor estadounidense invierte un 79% en acciones de su país cuando el peso de mercado en términos globales es del 53%. Este incluso resulta ser el caso menos extremo o más equilibrado.

Los inversores canadienses destinan el 54% de sus inversiones en el mercado de valores a su país cuando el peso de ese mercado en la economía global es solo del 3%. Los británicos invierten un 27% en su mercado, que solo representa el 7% a nivel mundial. Los japoneses invierten un 56% en Nikkei o Topix cuando su peso en términos de capitalización global es solo del 7%. Los australianos invierten el 64% por un peso del 2%.

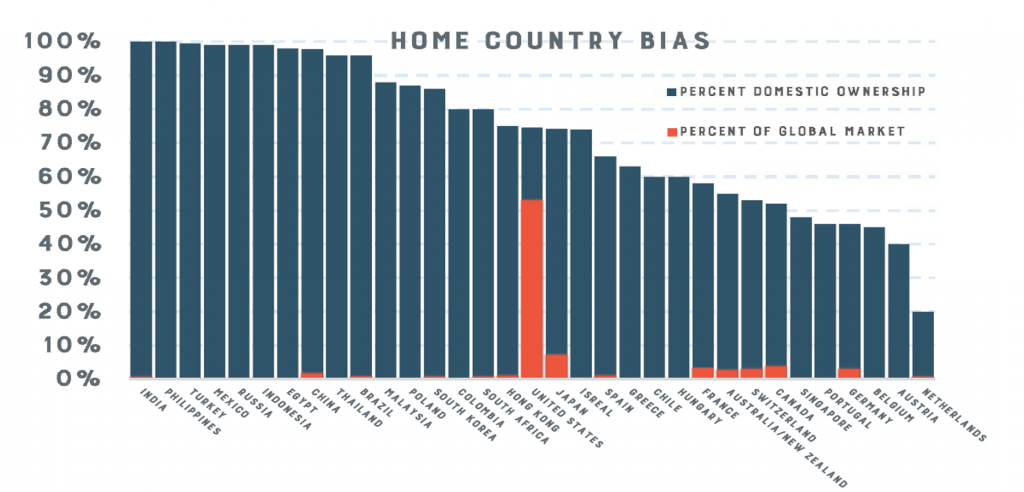

El siguiente gráfico muestra la escala de este sesgo hacia los mercados de valores a nivel de varios países del mundo:

Está bastante claro que los mercados de valores están en su mayoría en manos de inversores nacionales, y que con la excepción de los Estados Unidos, esta participación o propiedad nacional es mucho mayor que el peso del país en los mercados bursátiles del mundo.

Si tenemos razón en nuestras inversiones no cambiamos…, pero si este no es el caso, es mejor pensar y hacer diferente.

Esta es una realidad que siempre surge en las conversaciones sobre este tema que tenemos ya sea con familiares, amigos o clientes.

Cuando nos preguntamos por qué la respuesta es invariablemente siempre la misma: porque sabemos mejor cuáles son las empresas de nuestro país, o al menos lo entendemos.

De hecho, cuando profundizamos un poco más en esta conversación, vemos que en esta respuesta hay dos versiones distintas:

- Hay una serie de personas, especialmente las generaciones mayores, que cuando comenzaron a invertir no tenían mucha información sobre lo que estaba sucediendo fuera de su país (o incluso los medios y formas de acceso a la inversión internacional) y se acostumbraron a invertir solo en activos nacionales;

- Hay otro grupo de otras personas que, aunque tengan o sepan que tienen la misma información o un acceso fácil e igualitario, prefieren invertir en los activos de su país porque consideran que conocen mejor la situación y, por lo tanto, pueden evaluar mejor las oportunidades y los riesgos.

En estas situaciones, la conversación puede seguir dos caminos:

- Pregunte si el inversor está satisfecho con los resultados de sus inversiones, muéstrele la rentabilidad y los riesgos de las inversiones en activos internacionales comparables y, juntos, reevalúe la respuesta a la satisfacción con sus inversiones;

- Presentarle los argumentos a favor de la diversificación internacional, no solo el más común de los beneficios técnicos de esta diversificación en la propia cartera de inversiones, sino también dos que muchas veces se olvidan.

Por un lado, la baja relevancia del mercado interno en el contexto de los mercados financieros globales y, por otro lado, la acumulación de riesgos país al aglutamiento de los riesgos de la cartera de inversión financiera con la exposición al riesgo de muchos otros aspectos de nuestras vidas que poco tienen que ver con las inversiones.

Si las personas están satisfechas con sus inversiones, deben ser felicitadas por los resultados porque no es normal que la elección de las inversiones supere consistentemente a una cartera diversificada en un horizonte de mediano y largo plazo. En este caso, no debe cambiar su estrategia e incluso debe considerar si no desea abrazar la profesión de administrador de inversiones o asesor financiero.

En el fondo, creemos que lo que está en juego es la sensación de zona de confort: pero suele ser una zona de confort falsa o ilusoria.

De los errores más frecuentes (de hecho, son al menos 3 errores) importantes y desconocidos u olvidados es acumular diversos riesgos en nuestro país sin darse cuenta de las implicaciones

Error #1: Pérdida del valor de la diversificación internacional en la cartera de inversiones

La teoría financiera de la gestión de inversiones mostró los beneficios de la diversificación de inversiones, por clases de activos, por geografías, por valores, por empresas, etc.

La idea del sentido común no es poner todos los huevos en la misma canasta.

La razón técnica es aumentar la rentabilidad a un nivel dado de riesgo o viceversa.

Esto fue demostrado por Harry Markovitz en su Teoría Moderna de la Gestión de Carteras en 1952. Hemos sido capaces de mejorar la rentabilidad esperada para un determinado nivel de riesgo o reducir el riesgo a un determinado retorno esperado de una cartera de inversión, si combinamos varios activos con diferentes perfiles de distribución de rentabilidad y riesgo. La diversificación de la cartera reduce el riesgo de inversión.

Error #2: Miopía o limitación de mejores opciones de inversión

La composición de los mercados financieros a nivel mundial debe ser el punto de partida de cualquier inversor, en cualquier parte del mundo, ya que refleja la importancia, el peso y el grado de desarrollo de cada mercado desde una perspectiva global.

Mirando solo a los mercados de valores, la composición fue la siguiente en 2020:

Concluimos que ningún país, excepto Estados Unidos, tiene un peso significativo en el mercado de capitales, ya sea en el segmento de accionistas o de bonos. Japón es el segundo país más grande y tiene solo el 8,6%, seguido por el Reino Unido con el 6,1%, Francia, Alemania, China y Canadá con alrededor del 3% y así sucesivamente.

Portugal es totalmente insignificante. El país es mínimo y las empresas que cotizan en bolsa son muy pequeñas a escala global. Portugal tiene un PIB que lo coloca en la posición 48 a nivel mundial, alrededor del 0,003% del PIB mundial, y su mercado de capitales portugués no tiene pesos más altos. Por lo tanto, la probabilidad de encontrar las mejores inversiones en Portugal también es muy baja.

En teoría, la distribución de las inversiones por el peso de la capitalización bursátil de cada bolsa es una cartera pasiva óptima desde el punto de vista de la eficiencia del mercado. La teoría es que las ponderaciones de capitalización de mercado reflejan la valoración y las perspectivas de todos los participantes del mercado en un momento dado.

Desde este punto de vista, solo los estadounidenses pueden permitirse el lujo de permitirse invertir solo en su país. Todavía con algún costo en términos de optimización de la diversificación, porque incluso para los estadounidenses teóricamente tiene sentido invertir un poco al aire libre. El mercado de valores de Estados Unidos tiene tamaño y diversidad. Representa más del 50% del mercado bursátil mundial en términos de capitalización bursátil y volumen de transacciones. Cuenta con las empresas más grandes del mundo, de todos los sectores y muchas de ellas globales.

Los inversores privados de todas las demás geografías, de países europeos, Japón, Australia, Canadá y economías emergentes, deberían asignar la mayor parte de las inversiones de los accionistas a los mercados internacionales. Por lo tanto, todos los países, con la excepción de los Estados Unidos, deben tener un gran peso de inversión internacional. En Portugal tenemos que internacionalizar la mayoría de las inversiones.

Todavía hay quienes pueden tratar de argumentar que, a pesar de todo esto, tiene sentido invertir más en mercados donde la rentabilidad ha demostrado ser mayor.

Aunque no tiene base técnica, lo cierto, también, es que EE.UU. es uno de los mercados que mejor ha tenido un mejor desempeño desde el mediano plazo hasta el muy largo plazo (desde 1900 hasta la fecha, como vimos en otro post). Además, este rendimiento relativo del mercado se ha reflejado en el cambio en la composición de los propios mercados desde 1899.

Error #3 (el más olvidado): Ya tenemos un riesgo país que es suficiente en nuestras vidas: hogar, empleo, hijos, pensión, etc. – ¿Seguiremos queriendo más?

La consigna para los inversores de todos los países es distribuir sus inversiones internacionalmente, ya sea en acciones o bonos.

La razón técnica, económica y financiera es fundamentalmente cosechar los beneficios de la diversificación. Reducir el riesgo financiero de las inversiones.

Pero hay otra razón que no es somenos, especialmente para aquellos en países medianos o pequeños y más débiles o vulnerables. El riesgo que sumamos o acumulamos es enorme.

Tenemos nuestro trabajo aquí y su futuro siempre depende del futuro del país, ya seamos empleados o empresarios individuales.

También tenemos la casa donde vivimos, cuyo valor también depende de la situación del país como la que experimentamos, por ejemplo en el caso de los portugueses y otros, en el período de la crisis financiera inmobiliaria y la deuda soberana, y que no podemos separarnos rápidamente si es necesario.

Tenemos la vida de niños que viven en el país que dependen de lo que está pasando aquí y no dejaremos de ayudarlos en caso de necesidad.

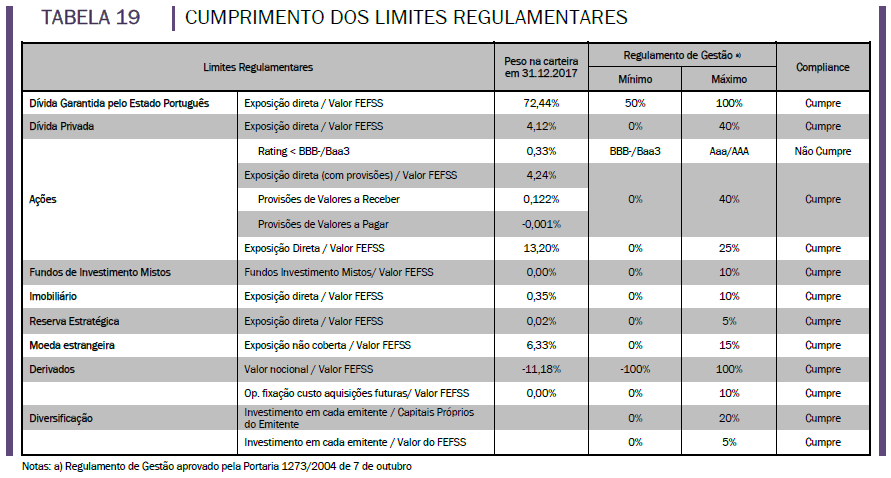

Finalmente, la pensión con la que contamos depende de cómo hayamos visto en el pasado y veamos cada vez más en el presente del futuro del país. La entidad que gestiona nuestra pensión también invierte demasiado en nuestro país (en este caso portugués, actualmente alrededor del 72% son deuda pública nacional con un límite mínimo del 50%).

Fuente: Relatório e Contas FEFSS 2017

Entonces, si sumamos todos estos riesgos, trabajo, hogar, hijos, pensiones, etc., ¿por qué sumar el riesgo financiero del país? ¿No es suficiente?

Si nuestro país fuera Estados Unidos, si el país todavía se entendiera a sí mismo. En todos los demás casos, se trata de un conjunto de errores graves, importantes y desconocidos u olvidados.

Salir de la cas(c)a es ganar independencia financiera, y con nuevas alas.

Queremos salir de casa para ganar nuestra independencia. Ganar el mundo solo nos hace bien… y lo mismo se aplica a nuestra cartera.

https://www.vanguardinvestments.se/documents/strategic-asset-allocation-brief-tlor.pdf