A Morningstar é a principal agência de análise e de rating de fundos de investimento a nível global, sendo muito usada pelos investidores institucionais.

A Morningstar cobre 4,000 fundos de investimento, dos quais 1,150 fundos e 300 ETF nos EUA, e 91% dos fundos comercializados na Europa.

Este barómetro é muito interessante porque consideramos que os fundos são o veículo de investimento por excelência dos investidores individuais.

Por isso, dedicámos uma série de artigos neste blog ao tema da seleção dos fundos de investimento, contendo desde a sua descrição e caraterísticas, os tipos e as políticas de investimento, até às rendibilidades, e aos custos.

Também publicámos vários artigos sobre a escolha entre os fundos de investimento ativos e passivos (ou indexados), incluindo as suas diferenças e as suas vantagens e inconvenientes.

Na pasta Ferramentas temos vindo a apresentar alguns dos maiores fundos de investimento de ações e de obrigações, ativos e passivos, comercializados nos EUA e na Europa.

Em que consiste o Barómetro Activo vs Passivo?

O Barómetro Ativo/Passivo da Morningstar é uma métrica útil que pode ajudar os investidores a calibrar melhor as probabilidades de sucesso com os fundos de investimento ativos (ou de gestão ativa) da Europa, Ásia e África em diferentes áreas, com base em tendências recentes e no histórico de longo prazo.

O Barómetro Ativo/Passivo é um relatório semestral – publicado em maio e novembro – que mede o desempenho dos fundos de investimento ativos da Europa em relação aos fundos de investimento passivos (ou indexados), agrupados nas respetivas Categorias Morningstar.

Este barómetro também é muito abrangente, compreendendo mais de 30.000 fundos ativos e passivos da Europa, Ásia e África, que representam cerca de 10 biliões de euros em valores de ativos sob gestão, ou cerca de 75% do mercado de fundos dessa região.

Utiliza várias formas únicas de medir o sucesso dos gestores ativos.

Avalia os fundos de investimento ativos contra um composto dos respetivos fundos passivos reais, em vez de uma comparação teórica contra um qualquer índice sem custos ou encargos.

Deste modo, a “referência” reflete o desempenho real, líquido das taxas ou comissões de gestão dos fundos de investimento passivos ou indexados.

Avalia os fundos ativos com base na sua classificação de categoria de início de período, para melhor simular os fundos que um investidor teria escolhido na altura.

Avalia como o euro médio investido em vários tipos de fundos de investimento ativos se tem superado face ao euro médio investido no compósito de fundos de investimento passivos.

E analisa ainda as taxas do sucesso do fundo de investimento ativo ao nível das comissões cobradas.

Principais conclusões

As principais conclusões deste relatório são:

As taxas de sucesso a longo prazo para os gestores ativos continuam a ser baixas em termos globais.

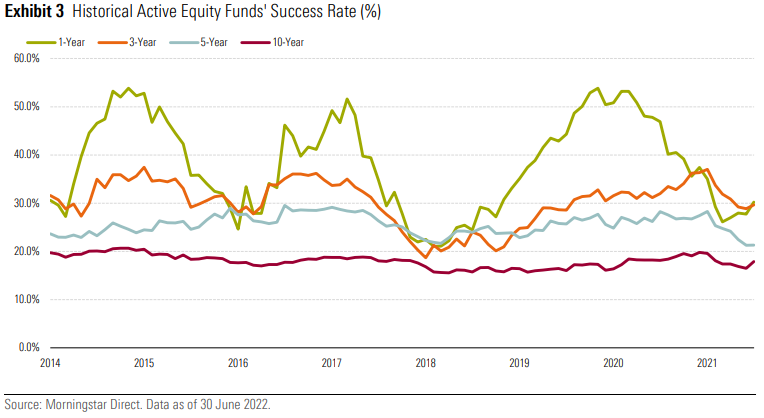

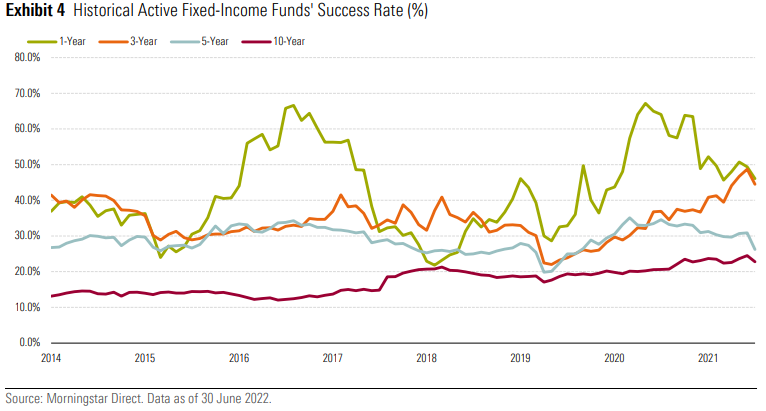

Baixas taxas médias de sucesso dos gestores ativos em termos históricos

A taxa média de sucesso dos gestores ativos de ações na última década foi de 24%, enquanto a taxa média de sucesso dos gestores ativos de obrigações foi de 21%.

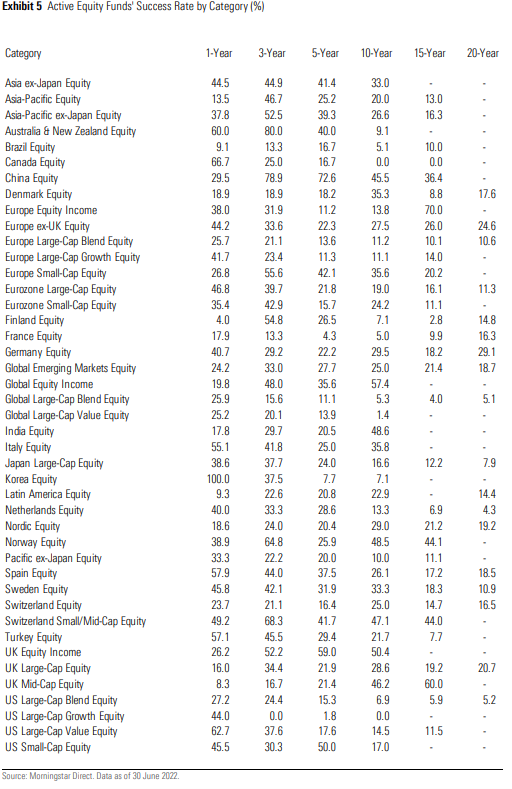

Taxas de sucesso dos gestores de fundos de ações ativos por categorias

Ao longo dos 10 anos até junho de 2022, a taxa de sucesso dos gestores ativos foi inferior a 25% em mais de metade das 72 categorias inquiridas em grandes classes de ativos.

Mais ainda, apenas três categorias – ações globais de rendimento, ações do Reino Unido de rendimento e imobiliário suíço – tiveram uma taxa de sucesso para gestores ativos acima de 50%.

As taxas de sobrevivência estão positivamente correlacionadas com probabilidades de sucesso.

O maior determinante do fracasso dos fundos ativos é a sua incapacidade de sobreviver, o que resulta muitas vezes de um desempenho muito fraco.

Isto pode ser explicado por uma mistura de decisões erradas da escolha dos títulos e dos efeitos negativos das comissões mais elevadas em relação aos seus concorrentes passivos de baixo custo.

As taxas de sucesso a 10 anos dos fundos ativos nas maiores categorias de ações multi-países mantiveram-se baixas a moderadas em todas as exposições fundamentais.

A percentagem de gestores ativos que sobreviveram e superaram em grandes segmentos de mercado, como as grandes capitalizações globais e as grandes capitalizações da Europa, foi de 5,3% e 11,2%, respetivamente.

Os gestores ativos nos mercados emergentes globais e na Europa ex-Reino Unido foram melhores, com taxas de sucesso de cerca de 25%.

As taxas de sucesso a 10 anos para os gestores ativos nas categorias das principais ações de cada país foram mais mistas, embora, globalmente, continuassem a favorecer os fundos passivos.

As taxas de sucesso na categoria de grandes capitalizações dos EUA mantiveram-se particularmente baixas em 6,9%.

Em contrapartida, quase um terço dos gestores de grandes capitalizações do Reino Unido bateram as suas congéneres passivas, o que aumentou para quase 50% no caso dos gestores ativos de médias capitalizações do Reino Unido.

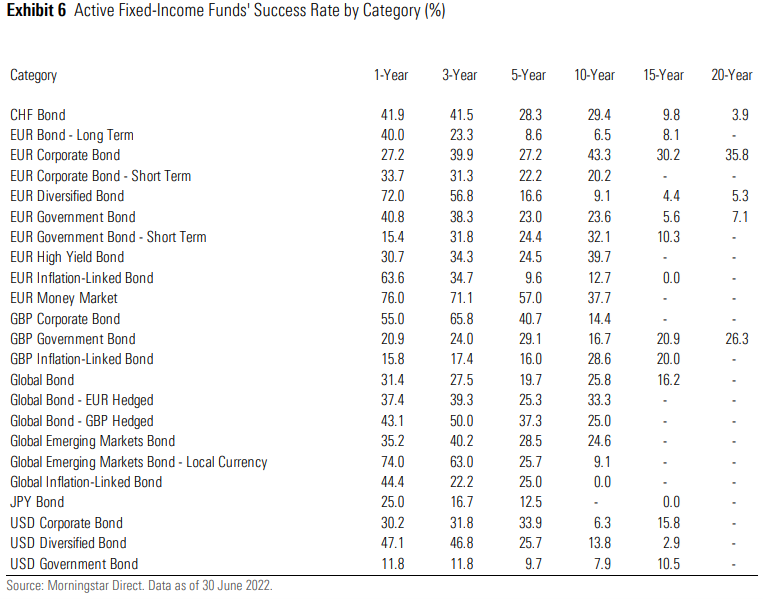

Taxas de sucesso dos gestores de fundos de obrigações ativos por categorias

As taxas de sucesso a 10 anos para os gestores ativos de obrigações também permanecem baixas a moderadas em todas as categorias analisadas.

Os melhores resultados registaram-se na taxa de sucesso dos fundos ativos nas categorias de obrigações de empresas em euros e de alto rendimento, que se situou em 43,3% e 39,7%, respetivamente.

Em contrapartida, a taxa de sucesso a 10 anos dos fundos ativos na categoria de títulos de obrigações dos mercados emergentes globais foi de 9,1%, enquanto para as obrigações do tesouro dos EUA foi de 7,9%.

Os mercados financeiros no primeiro semestre de 2022 enfrentaram várias condições adversas.

Este era o tipo de ambiente em que se poderia esperar que os gestores ativos vencessem os pares passivos mais facilmente, uma vez que estes, normalmente, incorporam a desvantagem total nas avaliações de mercado.

No entanto, a taxa de sucesso dos gestores ativos nas categorias Europa, Ásia e África no período de um ano até ao final de junho de 2022 não conseguiu impressionar.

Em média, 35% dos fundos ativos nas 43 categorias de ações analisadas sobreviveram e superaram o seu correspondente fundo passivo no período de um ano até ao final de junho de 2022.

Apenas sete categorias de ações apresentaram uma taxa de sucesso para os gestores ativos acima dos 50% neste período.

A taxa média de sucesso dos gestores de fundos e obrigações ativos nas 23 categorias analisadas foi ligeiramente superior em 40% nos 12 meses até ao final de junho de 2022.

Sete categorias mostraram uma taxa de sucesso de um ano acima dos 50%.

A Morningstar publica também uma versão paralela de avaliação dos fundos de investimento norte-americanos.

Aceder aqui:

https://www.morningstar.com/en-uk/lp/european-active-passive-barometer