Morningstar es la agencia líder mundial de análisis y calificación de fondos de inversión, ampliamente utilizada por inversores institucionales.

Morningstar cubre 4.000 fondos de inversión, incluidos 1.150 fondos y 300 ETF en los Estados Unidos, y el 91% de los fondos negociados en Europa.

Este barómetro es muy interesante porque consideramos que los fondos son el vehículo de inversión por excelencia de los inversores individuales.

Por ello, hemos dedicado una serie de artículos en este blog al tema de la selección de fondos de inversión, que van desde su descripción y características, los tipos y políticas de inversión, hasta la rentabilidad y los costes.

También hemos publicado varios artículos sobre la elección entre fondos de inversión activos y pasivos (o indexados), incluyendo sus diferencias y sus ventajas e inconvenientes.

En la carpeta Herramientas hemos estado presentando algunos de los mayores fondos de inversión en acciones y bonos, activos y pasivos, negociados en los EE.UU. y Europa.

¿Qué es el Barómetro Activo vs Pasivo?

El Barómetro Activo/Pasivo de Morningstar es una métrica útil que puede ayudar a los inversores a calibrar mejor las posibilidades de éxito con fondos de inversión activos (o de gestión activa) de Europa, Asia y África en diferentes áreas, en función de las tendencias recientes y la historia a largo plazo.

El Barómetro Activo/Pasivo es un informe semestral, publicado en mayo y noviembre, que evalúa el rendimiento de los fondos de inversión activos de Europa en relación con los fondos de inversión pasivos (o indexados) agrupados en sus categorías Morningstar.

Este barómetro también es muy completo, compuesto por más de 30.000 fondos activos y pasivos de Europa, Asia y África, que representan unos 10.000 millones de euros en valores de activos bajo gestión, o alrededor del 75% del mercado de fondos en esa región.

Utiliza varias formas únicas de medir el éxito de los gestores activos.

Evalúa los fondos de inversión activos contra un compuesto de sus fondos pasivos reales, en lugar de una comparación teórica contra cualquier índice sin costos ni cargos.

Así, la “referencia” refleja el rendimiento real y neto de las comisiones o comisiones de gestión de los fondos de inversión pasivos o indexados.

Evalúa los fondos activos en función de su calificación de categoría de inicio de período para simular mejor los fondos que un inversor habría elegido en ese momento.

Evalúa cómo el euro medio invertido en diversos tipos de fondos de inversión activos ha superado al euro medio invertido en el compuesto de fondos de inversión pasivos.

También analiza las tasas de éxito del fondo de inversión activo al nivel de las comisiones cobradas.

Principales conclusiones

Las principales conclusiones de este informe son:

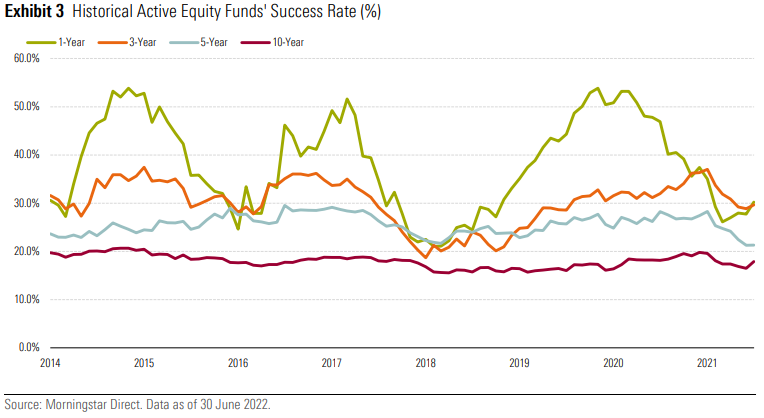

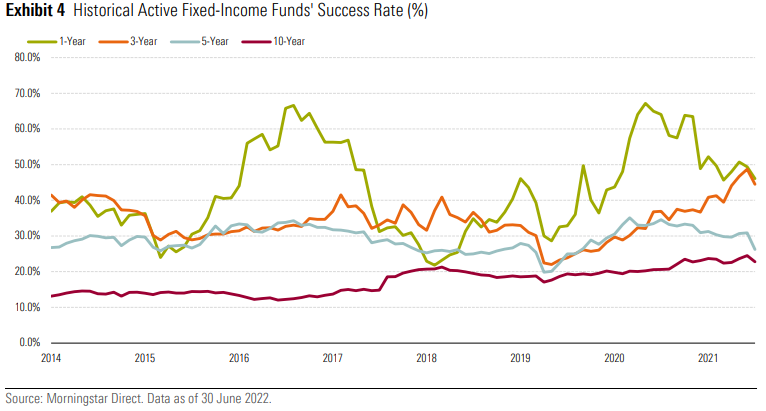

Las tasas de éxito a largo plazo para los gestores activos siguen siendo bajas en general.

Bajas tasas medias de éxito de los gestores activos en términos históricos

La tasa de éxito promedio de los gestores de acciones activos en la última década fue del 24%, mientras que la tasa de éxito promedio de los gestores de bonos activos fue del 21%.

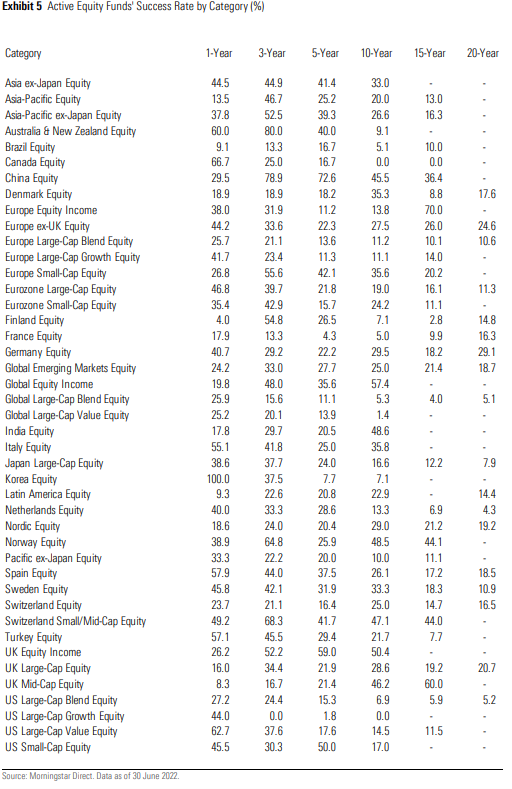

Tasas de éxito de los gestores de fondos de renta variable activos por categorías

Durante los 10 años hasta junio de 2022, la tasa de éxito de los gestores activos fue inferior al 25% en más de la mitad de las 72 categorías encuestadas en grandes clases de activos.

Además, solo tres categorías (acciones de rendimiento global, acciones de rendimiento del Reino Unido y bienes raíces suizos) tuvieron una tasa de éxito para los gestores activos superior al 50%.

Las tasas de supervivencia se correlacionan positivamente con las probabilidades de éxito.

El mayor determinante del fracaso de los fondos activos es su incapacidad para sobrevivir, que a menudo resulta de un rendimiento muy pobre.

Esto puede explicarse por una mezcla de decisiones erróneas sobre la elección de valores y los efectos negativos de las comisiones más altas en sus competidores pasivos de bajo costo.

Las tasas de éxito a 10 años de los fondos activos en las categorías más grandes de acciones multinacionales se mantuvieron bajas a moderadas en todas las exposiciones clave.

La proporción de gestores activos que sobrevivieron y superaron en grandes segmentos de mercado, como las grandes capitalizaciones globales y las grandes capitalizaciones en Europa, fue del 5,3% y el 11,2%, respectivamente.

Los gestores activos en los mercados emergentes globales y en la Europa del Reino Unido fueron mejores, con tasas de éxito de alrededor del 25%.

Las tasas de éxito a 10 años para los gestores activos en las principales categorías de acciones de cada país fueron más mixtas, aunque en general continuaron favoreciendo a los fondos pasivos.

Las tasas de éxito en la categoría de grandes capitalizaciones estadounidenses se mantuvieron particularmente bajas en 6.9%.

Por el contrario, casi un tercio de los gestores de gran capitalización del Reino Unido han afectado a sus homólogos pasivos, que han aumentado a casi el 50% para los gestores activos de capitalización media del Reino Unido.

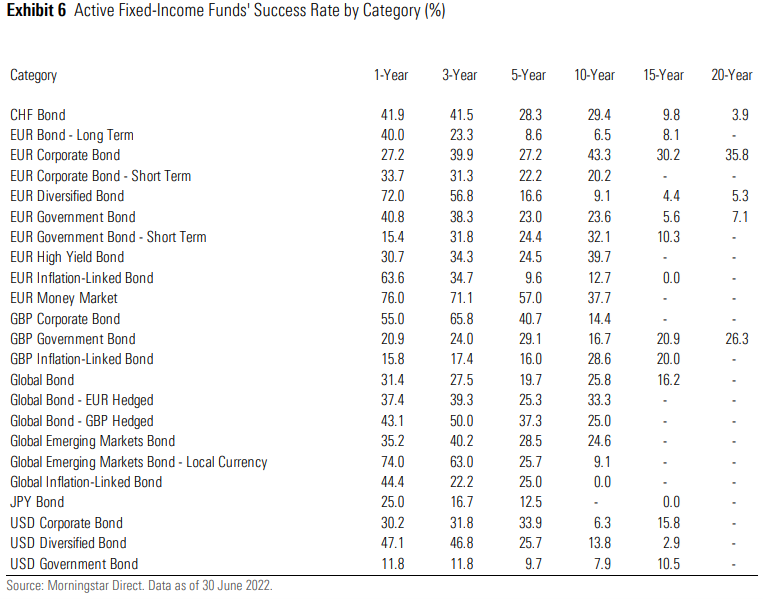

Tasas de éxito de los gestores de fondos de renta fija activos por categorías

Las tasas de éxito a 10 años para los gestores de bonos activos también siguen siendo bajas a moderadas en todas las categorías analizadas.

Los mejores resultados se registraron en la tasa de éxito de los fondos activos en las categorías de bonos de empresas en euros y high yield, que se situaron en el 43,3% y el 39,7%, respectivamente.

Por el contrario, la tasa de éxito a 10 años de los fondos activos en la categoría de bonos de mercados emergentes globales fue del 9,1%, mientras que para los bonos del Tesoro de Estados Unidos fue del 7,9%.

Los mercados financieros en la primera mitad de 2022 enfrentaron varias condiciones adversas.

Este era el tipo de entorno en el que se podía esperar que los gestores activos vencieran a los pares pasivos más fácilmente, ya que normalmente incorporan la desventaja total en las valoraciones del mercado.

Sin embargo, la tasa de éxito de los gestores activos en las categorías de Europa, Asia y África en el período de un año hasta finales de junio de 2022 no impresionó.

En promedio, el 35% de los fondos activos en las 43 categorías de acciones analizadas sobrevivieron y superaron su correspondiente fondo pasivo en el período de un año hasta finales de junio de 2022.

Solo siete categorías de acciones tuvieron una tasa de éxito para los gestores activos superior al 50% en este período.

La tasa media de éxito de los gestores de fondos y renta fija en las 23 categorías analizadas fue ligeramente superior en un 40% en los 12 meses hasta finales de junio de 2022.

Siete categorías mostraron una tasa de éxito de un año superior al 50%.

Morningstar también publica una versión paralela de la evaluación de los fondos de inversión estadounidenses.

Accede aquí:

https://www.morningstar.com/en-uk/lp/european-active-passive-barometer