O horizonte dos investidores individuais de entre 1 e 4 anos é demasiado curto

Além disso, os investidores têm péssimos resultados ao tentarem fazer o “market timing”, chegando sempre atrasados

Este investimento no mercado financeiro a prazos muito curtos tem um custo alto para os investidores individuais

O horizonte dos melhores investidores mundiais é o muito longo prazo (acima dos 20 anos)

Warren Buffett: “Se não estamos dispostos a possuir uma ação por dez anos, não vale a pena pensar em possuí-la por dez minutos.”

Para termos mais sucesso nos nossos investimentos devemos adotar um conjunto de regras simples e fáceis de seguir, a que chamamos regras de ouro.

Em artigos anteriores já desenvolvemos algumas destas regras.

Estas regras começam pelo planeamento financeiro, designadamente o investimento por objetivos, isto é, com um fim, um propósito, uma meta, e considerando a nossa situação e capacidade financeira.

Segue-se a decisão de alocação por classes de ativos, que determina os resultados e grande parte, e deve estar alinhada com os nossos interesses e o nosso perfil de investidor, ou grau de tolerância ao risco.

Depois parte-se para a seleção dos investimentos, que deve incidir maioritariamente em fundos de investimento, escolhidos de forma criteriosa, tendo em conta a classe e subclasse dos ativos pretendidos, a estratégia de investimento, os custos, as rendibilidades esperadas, a qualidade e experiência do gestor de investimentos, a dimensão da sociedade gestora dos fundos, entre outros.

Adicionalmente, há que monitorar e acompanhar a evolução dos investimentos, procurando fazer o rebalanceamento periódico, reforçar e ajustar faseadamente a carteira quando necessário, e manter o rumo face às oscilações normais e correntes do mercado.

No âmbito das regras de investimento, o horizonte temporal de investimentos é uma das principais, pois está precisamente no cerne de se manter o rumo dos investimentos.

Dum modo geral, como veremos, investe-se por prazos demasiado curtos.

Não o devemos fazer.

O investimento nos mercados financeiros deve ser feito a médio e longo prazo, ou seja, pelo menos a 5 anos.

O horizonte dos investidores individuais de entre 1 e 4 anos é demasiado curto

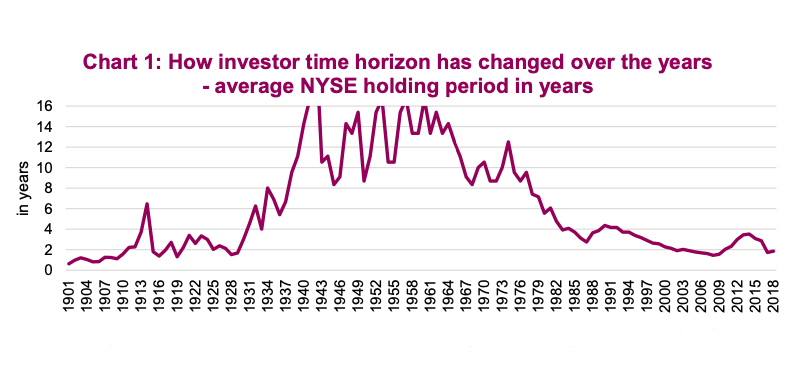

O gráfico seguinte mostra o período médio de detenção das ações cotadas na Bolsa de Valores de Nova Iorque, evidenciando uma grande mudança de comportamento dos investidores:

No início dos anos 1900, os investidores só ficavam com uma ação por um ou dois anos, semelhante ao que se passa hoje.

Contudo, entre as décadas de 1930 e 1970, os investidores optaram claramente por uma abordagem mais de compra e detenção, por períodos que ultrapassaram 10 anos.

Muitas coisas contribuíram para esta mudança de comportamento, desde a tecnologia, a composição do mercado e as estratégias disponíveis.

O que é um facto é que o horizonte temporal do investidor médio é muito mais curto.

E é improvável que esta tendência do horizonte temporal se inverta tão cedo.

Existem demasiados fatores que contribuem para períodos de detenção mais curtos.

A tecnologia e os custos de negociação mais baixos reduziram o atrito da negociação.

Os gestores de fundos de investimento e os gestores de contas de gestão discricionária veem-se obrigados a transacionar muito a carteira para justificar as comissões cobradas.

As estratégias de investimento quantitativas contribuem para horizontes temporais mais curtos.

E até os próprios fundos negociados em bolsa (os ETF) também reduziram os horizontes temporais, na medida em que se negociação de um dado ETF não está a funcionar, mesmo por um curto período, os investidores vendem-nos rapidamente e compram outro.

Longe vão os tempos em que a eficácia de uma estratégia se mede ao longo de um ciclo económico completo.

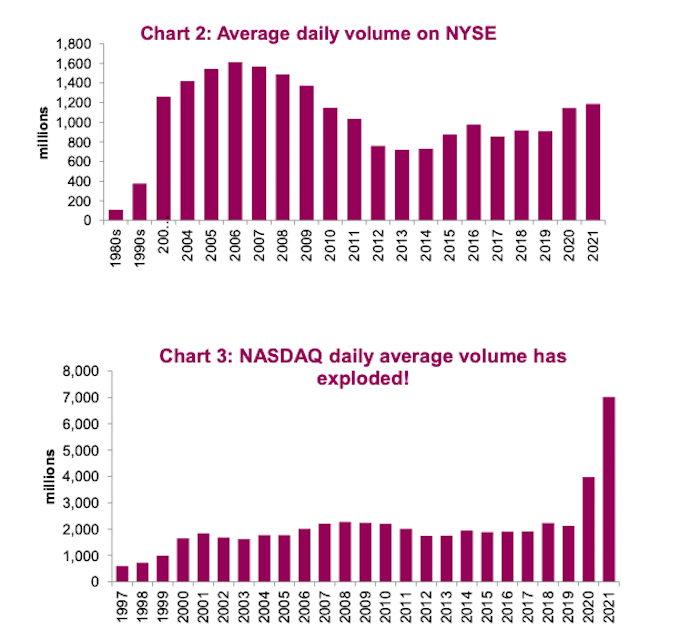

Os volumes negociados estão a aumentar nas mega capitalizações da NYSE, mas e subida é muito mais pronunciada nos mercados ou bolsas mais especulativos como o Nasdaq:

Os valores transacionados em percentagem da capitalização bolsita estão em níveis nunca vistos desde a bolha do final da década de 1990, e os volumes no Nasdaq mais do que triplicaram.

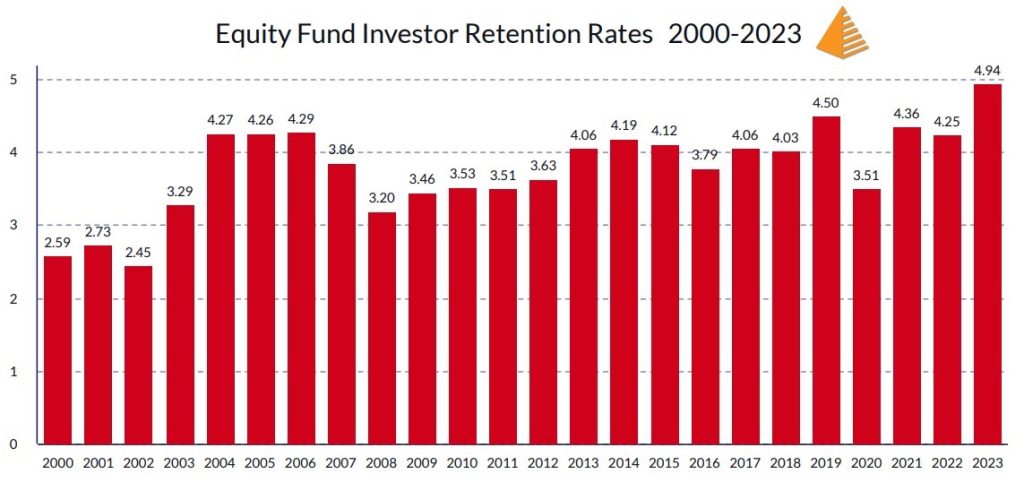

Os investidores detêm os vários tipos de fundos de investimento por mais tempo do que as ações individuais, mas os prazos também são curtos

O período de detenção médio dos investidores em fundos de investimento de ações é inferior a 5 anos:

Fonte: Dalbar Quantitative Analysis of Investor Behaviour 2023

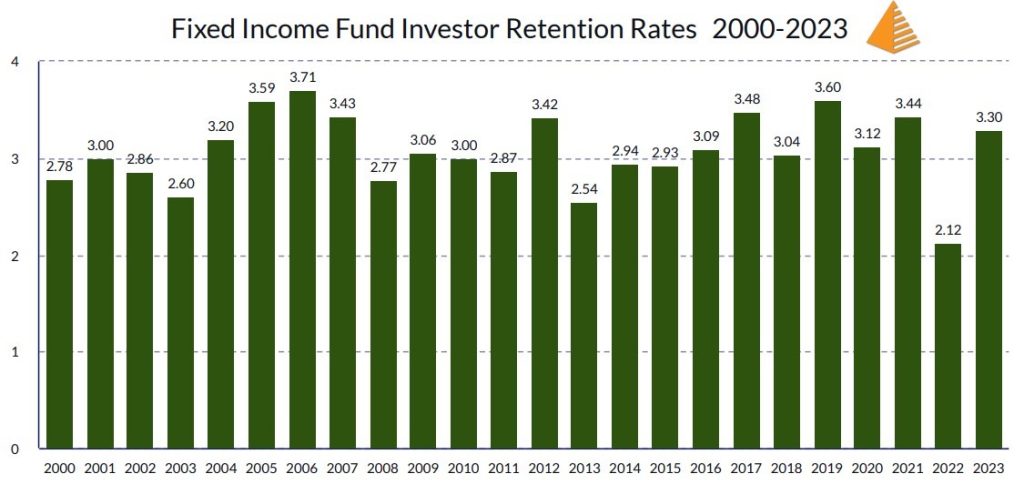

O período de detenção médio dos investidores em fundos de investimento de obrigações é de 3.3 anos:

Fonte: Dalbar Quantitative Analysis of Investor Behaviour 2023

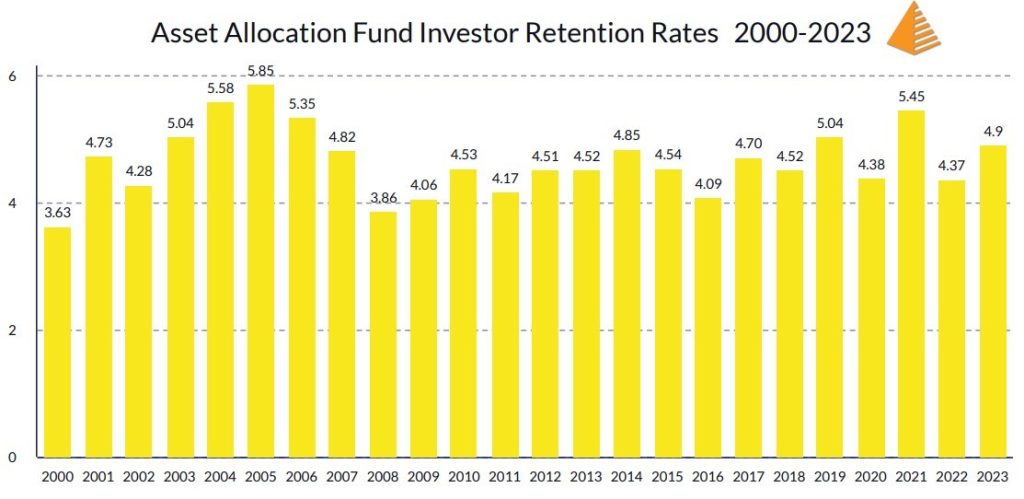

E o período de detenção médio dos investidores em fundos de investimento mistos é de 4.9 anos:

Fonte: Dalbar Quantitative Analysis of Investor Behaviour 2023

São prazos superiores aos dois anos das ações individuais, mas excessivamente curtos.

Acresce que muitos investidores tentam fazer o “market timing”, com péssimos resultados, pois correm atrás do mercado e chegam sempre atrasados

Os investidores correm atrás das valorizações dos mercados financeiros e chegam sempre atrasados.

Na verdade, podemos confirmar que as alocações entre os investimentos em ações e em liquidez são opostas aos ciclos das valorizações das primeiras.

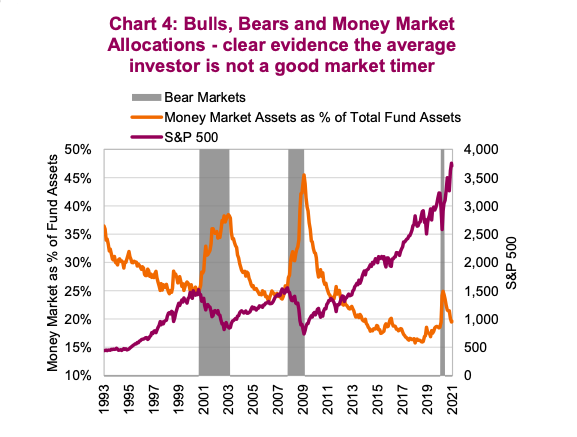

O gráfico seguinte mostra a percentagem de ativos de fundos parqueados em fundos do mercado monetário ao longo do tempo e a evolução do índice acionista S&P 500:

Esta percentagem é mais alta quando o mercado está em baixa e é muito baixa quando está nos picos, o que é literalmente o oposto de comprar em baixa e vender em alta.

As rendibilidades obtidas pelos investidores particulares em investimentos por períodos de médio e longo prazo são muito inferiores às proporcionadas pelo investimento no mercado:

Fonte: Dalbar Quantitative Analysis of Investor Behaviour 2023

Em média, as rendibilidades anualizadas obtidas pelos investidores em fundos de investimento de ações foram 6%, 3%, e entre 1% a 3% inferiores às do mercado, por períodos de investimento de 3, 5 e entre 10 anos a 30 anos.

Relativamente aos fundos de investimento em obrigações, as rendibilidades anualizadas obtidas pelos investidores foram entre 1% a 3% inferiores às do mercado, por períodos de investimento entre 3 e 30 anos.

Para o caso dos fundos mistos detidos pelos investidores as rendibilidadaes anualizadas foram entre 2% e 6% inferiores, dependendo dos prazos considerados.

Apesar destes valores poderem parecer pequenos, não o são quando analisados em termos absoluto, pois são perdas por um ano, repetem-se por muitos anos, representam 20% a 33% das rendibilidades anuais, e agravam os prejuízos pelo efeito do fator de capitalização dos rendimentos em prazos longos.

Normalmente, a principal explicação apresentada para justificar esta diferença de desempenho ou perda face ao mercado são os enviesamentos comportamentais do investidor.

Em artigos anteriores já abordámos muitos dos principais enviesamentos dos investidores, começando por uma visão geral em que mostrámos que estes enviesamentos são os piores inimigos do próprio investidor.

Entre estes enviesamentos, que importa conhecer e ter bem presente quando se investe, apresentámos a aversão à perda, o efeito manada, a atualidade, a familiaridade, a memória recente, o ruído dos media, o execesso de otimismo, a confirmação, e o cálculo mental.

Os especialista em economia comportamental já identificaram mais de 50 enviesamentos comportamnetais a que estamos sujeitos, que condicionam as nossas ações, prejudicam os nossos resultados, e como tal, devem sr percebidos e geridos.

O horizonte dos melhores investidores mundiais é o muito longo prazo (acima dos 20 anos)

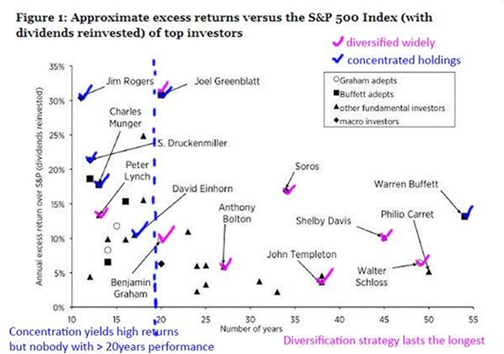

Em claro contraste com os investidores individuais, os maiores e mais bem sucedidos investidores institucionais e profissionais mundiais, têm prazos de investimento de várias décadas:

Por exemplo, Warren Buffett, também chamado de oráculo de Ohama, tem investimentos há mais de 50 anos na sua carteira “core” das 5 principais ações (que representam 70% a 80% do total), como a Coca-Cola e a American Express.

Mas não é o único.

Peter Lynch, o grande gestor da Fidelity nos anos 80, Benjamin Graham, o mentor de Warren, Charles Munger, o seu parceiro de décadas, Jim Rogers, Druckunmiller e George Soros do Quantum Fund enre 1988 e 2000, John Templeton dos fundos com o mesmo nome desde os anos 50, entre outros, geriram e investiram com um horizonte temporal de várias décadas.

Todos estes investidores obtiveram rendibilidades anualizadas que superaram as do índice S&P 500 consistentemente entre 5% a 30%.

Considerando que as rendibilidades do S&P 500 foram de 8% a 10% ao ano, o que estes investidores conseguiram foi de 15% a 35% ao ano, de forma consistente e por um período longo, de mais de 15 anos.