El horizonte para los inversores individuales entre 1 y 4 años es demasiado corto

Además, los inversores tienen pésimos resultados a la hora de intentar hacer el “market timing”, llegando siempre tarde

Esta inversión en el mercado financiero a muy corto plazo tiene un alto coste para los inversores individuales

El horizonte de los mejores inversores del mundo es el muy largo plazo (más de 20 años)

Warren Buffett: “Si no estamos dispuestos a poseer una acción durante diez años, no tiene sentido pensar en poseerla durante diez minutos”.

Para tener más éxito en nuestras inversiones, debemos adoptar un conjunto de reglas simples y fáciles de seguir, a las que llamamos reglas de oro.

En artículos anteriores ya hemos desarrollado algunas de estas reglas.

Estas reglas comienzan con la planificación financiera, es decir, la inversión por objetivos, es decir, con un fin, un propósito, una meta, y considerando nuestra situación y capacidad financiera.

También incluyen la diversificación de las inversiones, ya sea por clases de activos o por los propios instrumentos financieros o valores, como única forma de mitigar los riesgos.

A esto le sigue la decisión de asignar por clases de activos, que determina los resultados y gran parte, y debe estar alineada con nuestros intereses y nuestro perfil de inversor, o grado de tolerancia al riesgo.

A continuación, te pones en marcha la selección de las inversiones, que debe centrarse principalmente en fondos de inversión, cuidadosamente elegidos, teniendo en cuenta la clase y subclase de los activos deseados, la estrategia de inversión, los costes, los rendimientos esperados, la calidad y experiencia del gestor de inversiones, el tamaño de la gestora de fondos, entre otros.

Además, es necesario monitorear y monitorear la evolución de las inversiones, buscando periódicamente reequilibrar, fortalecer y ajustar la cartera por etapas cuando sea necesario, y mantener el rumbo frente a las fluctuaciones normales y actuales del mercado.

Dentro del ámbito de las normas de inversión, el horizonte temporal de las inversiones es uno de los principales, ya que es precisamente el núcleo del mantenimiento del curso de las inversiones.

En general, como veremos, invertimos a muy corto plazo.

No deberíamos hacer eso.

La inversión en los mercados financieros debe realizarse a medio y largo plazo, es decir, al menos 5 años.

El horizonte para los inversores individuales entre 1 y 4 años es demasiado corto

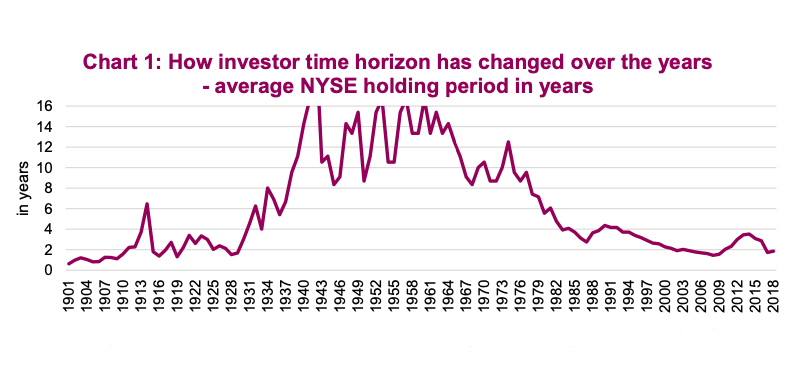

El siguiente gráfico muestra el período promedio de tenencia de las acciones que cotizan en la Bolsa de Valores de Nueva York, lo que muestra un cambio importante en el comportamiento de los inversores:

A principios de la década de 1900, los inversores solo tenían una acción durante uno o dos años, similar a lo que sucede hoy en día.

Sin embargo, entre las décadas de 1930 y 1970, los inversores optaron claramente por un enfoque más de compra y retención, por períodos que superaban los 10 años.

Muchas cosas han contribuido a este cambio de comportamiento, desde la tecnología, la composición del mercado y las estrategias disponibles.

Lo que sí es un hecho es que el horizonte temporal del inversor medio es mucho más corto.

Y es poco probable que esta tendencia del horizonte temporal se revierta pronto.

Hay demasiados factores que contribuyen a que los períodos de detención sean más cortos.

La tecnología y los costos comerciales más bajos han reducido la fricción comercial.

Los gestores de fondos de inversión y los gestores de cuentas gestionadas discrecionales se ven obligados a realizar muchas transacciones en su cartera para justificar las comisiones cobradas.

Las estrategias de inversión cuantitativas contribuyen a acortar horizontes temporales.

E incluso los propios fondos cotizados en bolsa (ETF) también han acortado los horizontes temporales, hasta el punto de que si la negociación de un determinado ETF no funciona, aunque sea durante un corto periodo de tiempo, los inversores los venden rápidamente y compran otro.

Atrás quedaron los días en que la eficacia de una estrategia se medía a lo largo de todo un ciclo económico.

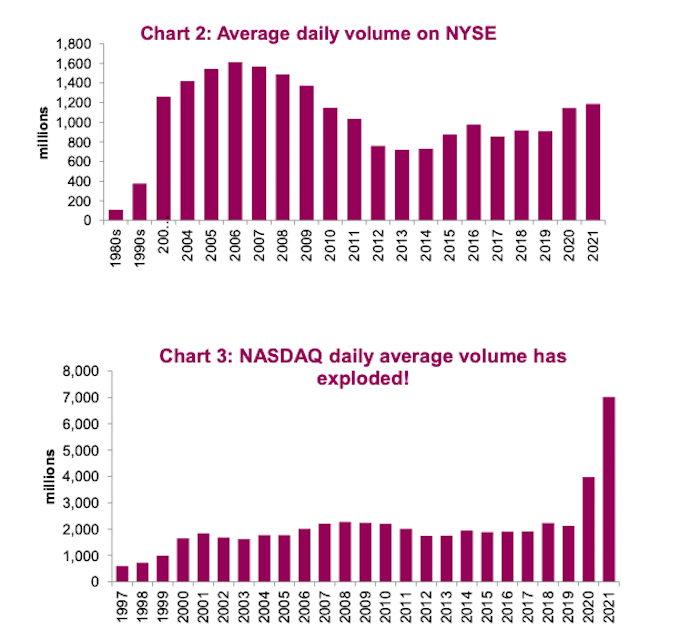

Los volúmenes de negociación están aumentando en las megacapitalizaciones de la Bolsa de Nueva York, pero el aumento es mucho más pronunciado en los mercados o bolsas más especulativas como el Nasdaq:

Los valores negociados como porcentaje de la capitalización bursátil se encuentran en niveles no vistos desde la burbuja de finales de la década de 1990, y los volúmenes en el Nasdaq se han más que triplicado.

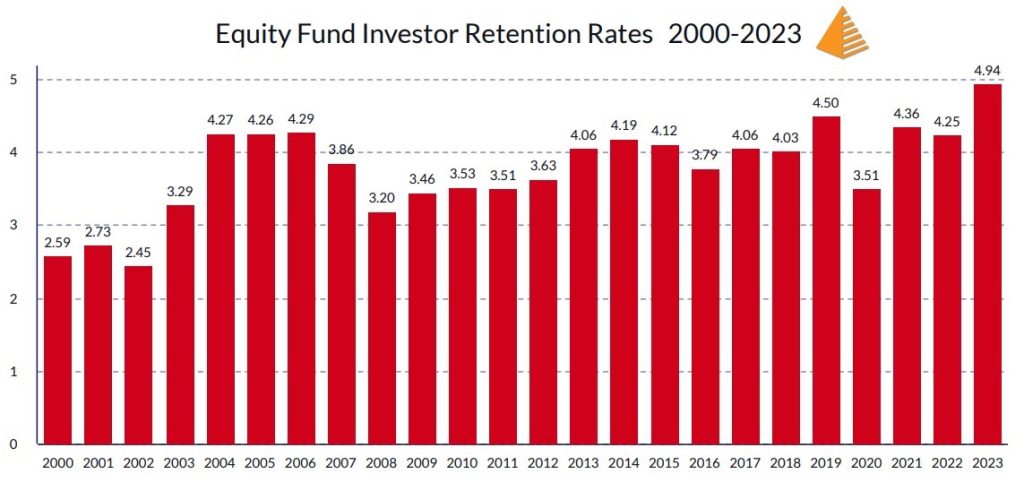

Los inversores mantienen los diversos tipos de fondos mutuos durante más tiempo que las acciones individuales, pero los plazos también son cortos

Fuente: Dalbar Análisis cuantitativo del comportamiento de los inversores 2023

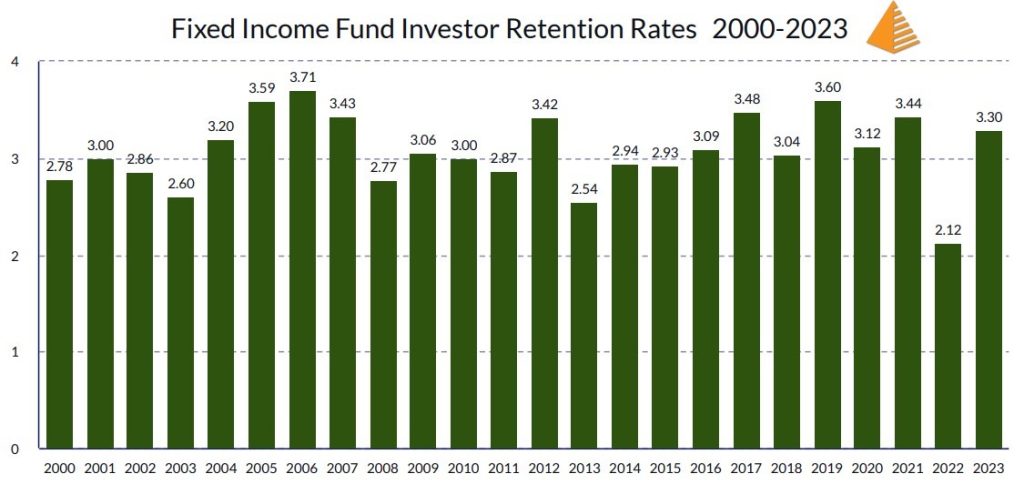

El periodo medio de tenencia de los inversores en fondos de inversión en renta fija es de 3,3 años:

Fuente: Dalbar Análisis cuantitativo del comportamiento de los inversores 2023

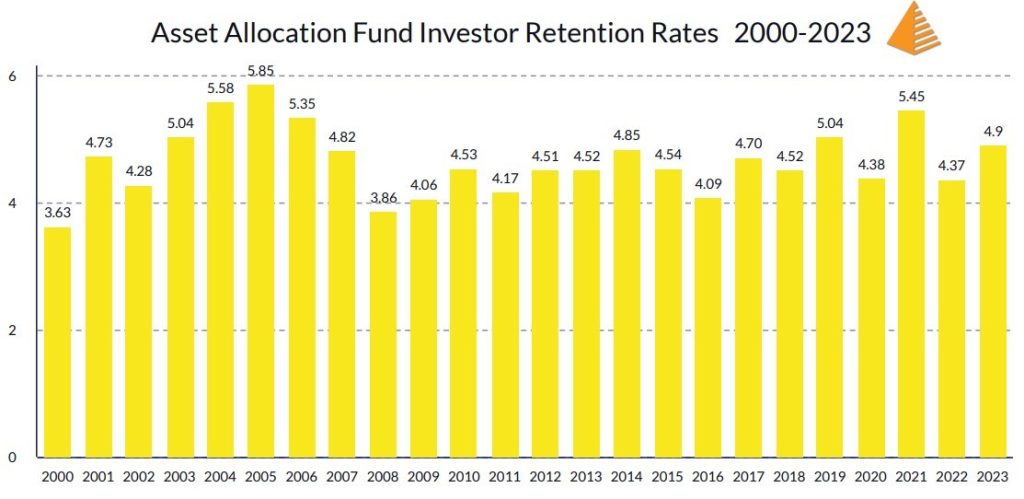

Y el periodo medio de tenencia de los inversores en fondos de inversión mixtos es de 4,9 años:

Fuente: Dalbar Análisis cuantitativo del comportamiento de los inversores 2023

Son más largos que dos años para las acciones individuales, pero son excesivamente cortos.

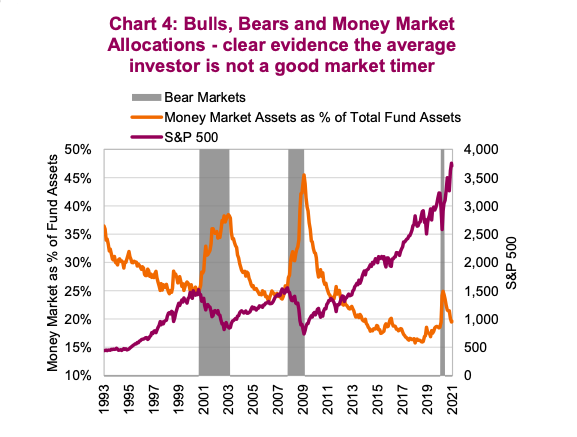

Además, muchos inversores intentan hacer el “market timing”, con resultados terribles, porque corren detrás del mercado y siempre llegan tarde

Los inversores persiguen las valoraciones de los mercados financieros y siempre llegan tarde.

De hecho, podemos afirmar que las asignaciones entre inversiones en renta variable y liquidez son opuestas a los ciclos de valoración de las primeras.

El siguiente gráfico muestra el porcentaje de activos de fondos estacionados en fondos del mercado monetario a lo largo del tiempo y la evolución del índice bursátil S&P 500:

Este porcentaje es más alto cuando el mercado está a la baja y es muy bajo cuando está en sus picos, que es literalmente lo opuesto a comprar barato y vender caro.

Las rentabilidades que obtienen los inversores privados en inversiones a medio y largo plazo son muy inferiores a las que proporciona la inversión en el mercado:

Fuente: Dalbar Análisis cuantitativo del comportamiento de los inversores 2023

En promedio, los rendimientos anualizados obtenidos por los inversores en fondos de inversión de renta variable fueron del 6%, 3%, y entre un 1% y un 3% inferiores a los del mercado, para periodos de inversión de 3, 5 y entre 10 y 30 años.

En el caso de los fondos de inversión en renta fija, las rentabilidades anualizadas obtenidas por los inversores fueron entre un 1% y un 3% inferiores a las del mercado, para periodos de inversión de entre 3 y 30 años.

En el caso de los fondos mixtos en manos de inversores, las rentabilidades anualizadas fueron entre un 2% y un 6% inferiores, dependiendo de los términos considerados.

Aunque estos valores puedan parecer pequeños, no lo son cuando se analizan en términos absolutos, ya que son pérdidas por un año, se repiten por muchos años, representan entre el 20% y el 33% de los rendimientos anuales, y agravan las pérdidas por efecto del factor de capitalización de las rentas de largo plazo.

Por lo general, la principal explicación que se da para justificar esta diferencia en el rendimiento o la pérdida frente al mercado son los sesgos de comportamiento del inversor.

En artículos anteriores ya hemos tratado muchos de los principales sesgos de los inversores, empezando por una visión general en la que mostramos que estos sesgos son los peores enemigos del propio inversor.

Entre estos sesgos, que es importante conocer y tener en cuenta a la hora de invertir, presentamos la aversión a la pérdida, el efecto rebaño, la actualidad, la familiaridad, la memoria reciente, el ruido mediático, el exceso de optimismo, la confirmación y el cálculo mental.

Los expertos en economía conductual ya han identificado más de 50 sesgos conductuales a los que estamos sometidos, que condicionan nuestras acciones, perjudican nuestros resultados y, como tales, deben ser percibidos y gestionados.

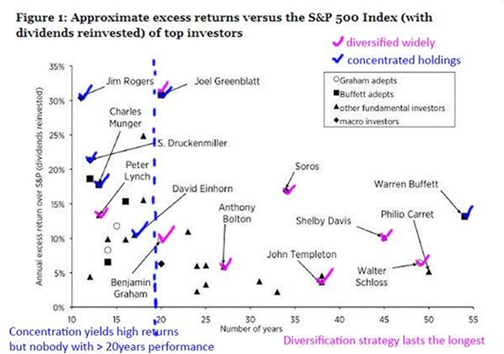

El horizonte de los mejores inversores del mundo es el muy largo plazo (más de 20 años)

En marcado contraste con los inversores individuales, los inversores institucionales y profesionales más grandes y exitosos del mundo tienen plazos de inversión de varias décadas:

Por ejemplo, Warren Buffett, también llamado el Oráculo de Ohama, tiene inversiones desde hace más de 50 años en su cartera “core” de las 5 principales acciones (que representan entre el 70% y el 80% del total), como Coca-Cola y American Express.

Pero no es el único.

Peter Lynch, el gran gestor de Fidelity en la década de 1980, Benjamin Graham, mentor de Warren, Charles Munger, su socio durante décadas, Jim Rogers, Druckunmiller y George Soros del Quantum Fund en 1988 y 2000, John Templeton de los fondos del mismo nombre desde la década de 1950, entre otros, gestionaron e invirtieron con un horizonte temporal de varias décadas.

Todos estos inversores lograron rendimientos anualizados que superaron consistentemente a los del índice S&P 500, consistentemente entre el 5% y el 30%.

Mientras que los rendimientos del S&P 500 eran del 8% al 10% anual, lo que estos inversores conseguían era del 15% al 35% anual, de forma constante y durante un largo periodo de más de 15 años.