Sinopsis de 2025

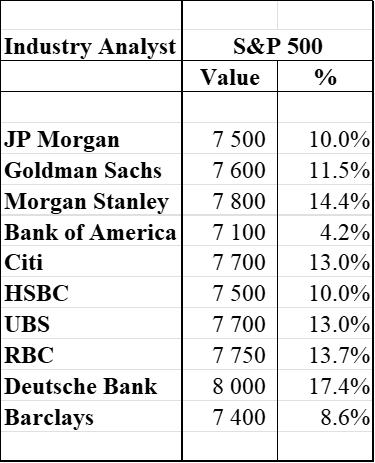

Predicciones para el S&P 500

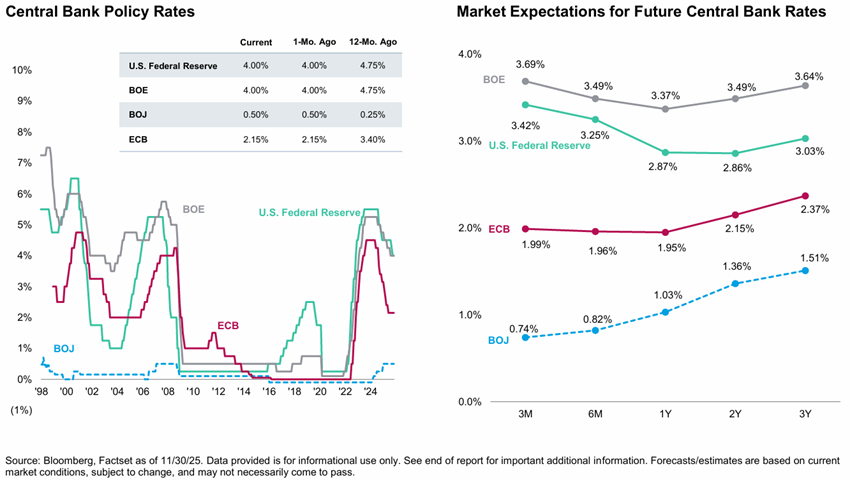

JP Morgan: S&P 500 en 7.800 puntos, y estabilización de los tipos oficiales de interés estadounidenses alrededor del 3,5%.

Goldman Sachs: S&P 500 en 7.600 puntos, basado en un crecimiento económico de 2-2,5 y políticas económicas favorables a las empresas en EE. UU.

Morgan Stanley: S&P 500 en 7.800 puntos, con un crecimiento económico del 1,8% en EE. UU. y un crecimiento del BPA del S&P 500 del 14%

Bank of America: S&P 500 en 7.100 puntos, con el crecimiento de la economía estadounidense superando al de otras economías desarrolladas.

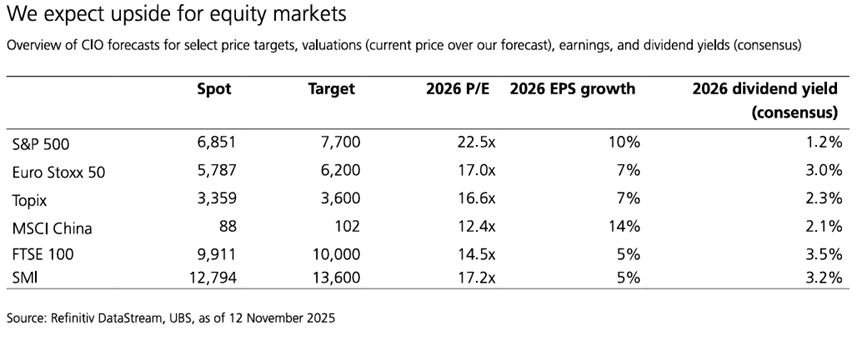

UBS: El S&P 500 con 7.700 puntos a finales de 2026, impulsado por un sólido crecimiento económico, tipos de interés más bajos y avances en IA.

Gran armonía en las perspectivas de crecimiento económico global y regional, preferencia por la inversión en el mercado bursátil estadounidense, así como las previsiones sobre el rendimiento positivo del S&P 500 y la reducción de los tipos oficiales por parte de la Fed.

Conclusiones y recomendaciones: carteras de inversión equilibradas entre acciones y bonos; acciones de empresas de alta calidad, con preferencia por Estados Unidos; Bonos de grado de inversión estadounidenses y europeos.

En las últimas tres semanas, la prensa ha empezado a publicarse y publicar informes sobre las perspectivas de los mercados financieros para 2026 de los principales bancos estadounidenses: JP Morgan, Goldman Sachs, Morgan Stanley, Bank of America y UBS.

En este artículo, desarrollamos la opinión de estos bancos.

Cada año, los inversores individuales deben hacer una evaluación del posicionamiento de sus inversiones y este es el momento oportuno para hacerlo, basándose en una evaluación del año en curso y las perspectivas para el próximo.

Como es habitual, estos ejercicios no consideran ningún cambio en factores exógenos, actuales o potenciales, incluidos cambios en el contexto geopolítico, en particular, la guerra en Ucrania y el conflicto en Gaza.

En nuestra opinión, es interesante e importante considerar y monitorear la opinión de los grandes bancos con respecto a la economía y los mercados financieros en general.

Por el contrario, somos muy críticos con el valor de sus recomendaciones para valores individuales.

Hace un año presentamos el Outlook de los principales bancos de inversión mundiales para 2025 que, de media, señalaba que el S&P 500 estuviera entre 6.400 y 7.100 puntos y que los tipos de interés de los bonos estadounidenses a 10 años estuvieran por debajo del 4,0%.

Sinopsis de 2025

El desempeño de los distintos segmentos de los mercados financieros en 2025 fue muy positivo:

El liderazgo recayó en las acciones de mercados emergentes y países desarrollados fuera de EE. UU., que, al superar a sus homólogos estadounidenses, revirtieron una realidad de más de una década.

Aun así, el S&P 500 subió un 17 por ciento, el tercer año consecutivo de ganancias de dos dígitos para las acciones estadounidenses.

Predicciones para el S&P 500

Los bancos de inversión predicen que el S&P 500 estará entre 7.100 y 8.000 puntos para finales de 2026:

JP Morgan: S&P 500 en 7.800 puntos, y estabilización de los tipos de interés oficiales en EE.UU. alrededor del 3,5%.

Se espera que el crecimiento económico y la inflación repunten en la primera parte de 2026 debido a la política fiscal, y luego se desaceleren debido a los efectos de los aranceles y la reducción de la inmigración.

Prevé que el crecimiento real del PIB se ralentizará hasta alrededor del 1% en el cuarto trimestre de 2025, subirá a más del 3% en la primera mitad de 2026 y luego desacelerará nuevamente hasta un crecimiento entre el 1% y el 2%.

Estima que la inflación seguirá por debajo del 4% interanual, debido a la caída de los precios del petróleo y a la caída de la inflación de la vivienda, bajando al 2% a finales de 2026.

Se espera que los tipos de interés de los bonos del Tesoro a 2 años se mantengan entre el 3,50% y el 3,75%, mientras que los tipos largos (bonos del Tesoro a 10 años) se estabilizarán entre el 4,00% y el 4,50%.

Cree que las valoraciones del mercado bursátil estadounidense son indudablemente altas, pero existen justificaciones convincentes, como un impresionante crecimiento de beneficios de dos dígitos durante cuatro trimestres consecutivos.

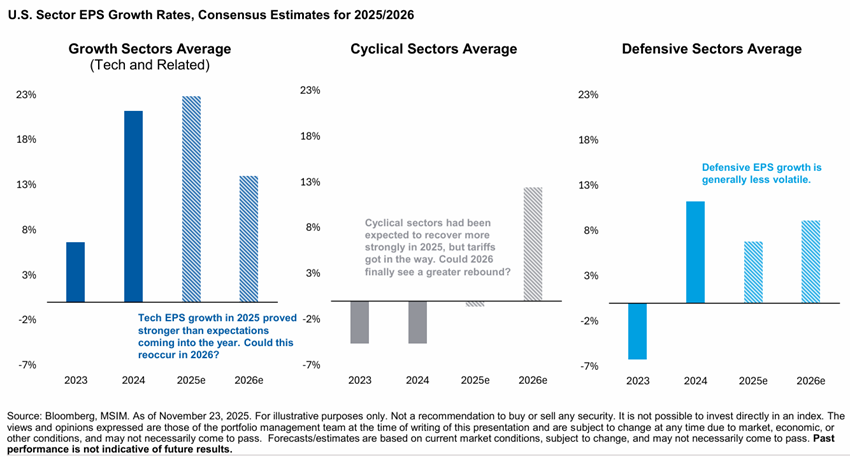

Prevé que los beneficios del S&P 500 crezcan un 11% en 2025 y un 13% adicional en 2026, con un crecimiento de beneficios del Magnificent 7 que se espera que se ralentice ligeramente hasta el 20%, mientras que el resto del índice crezca un 11%, contribuyendo al 64% del crecimiento global de los beneficios.

Considera que la diferencia en el crecimiento de los beneficios entre Estados Unidos y el resto del mundo se ha reducido, como resultado de cambios estructurales, como el crecimiento nominal positivo, la IA, el estímulo fiscal y políticas más favorables a los accionistas.

Accede aquí:

https://www.jpmorgan.com/content/dam/jpmorgan/documents/wealth-management/outlook-2026.pdf

Goldman Sachs: S&P 500 en 7.600 puntos, basado en un crecimiento económico de 2-2,5 y políticas económicas favorables a las empresas en EE. UU.

GS entiende que las acciones de los bancos centrales, un nuevo orden comercial internacional, los riesgos fiscales, los cambios geopolíticos y la IA están creando un entorno de inversión complejo pero dinámico.

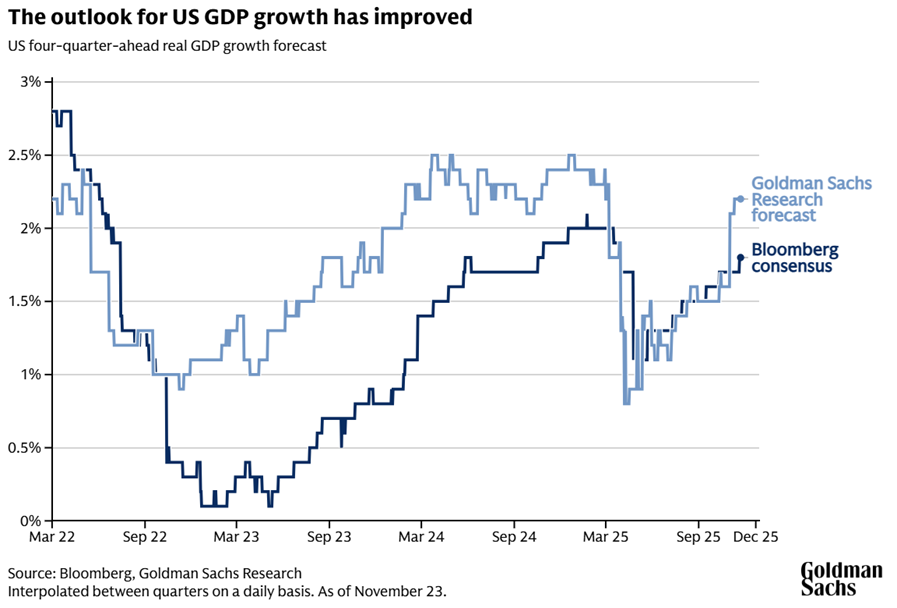

Goldman Sachs Research prevé que el crecimiento económico de EE. UU. se acelerará hasta un 2-2,5% en 2026 debido al menor impacto de aranceles, recortes fiscales y condiciones financieras más favorables.

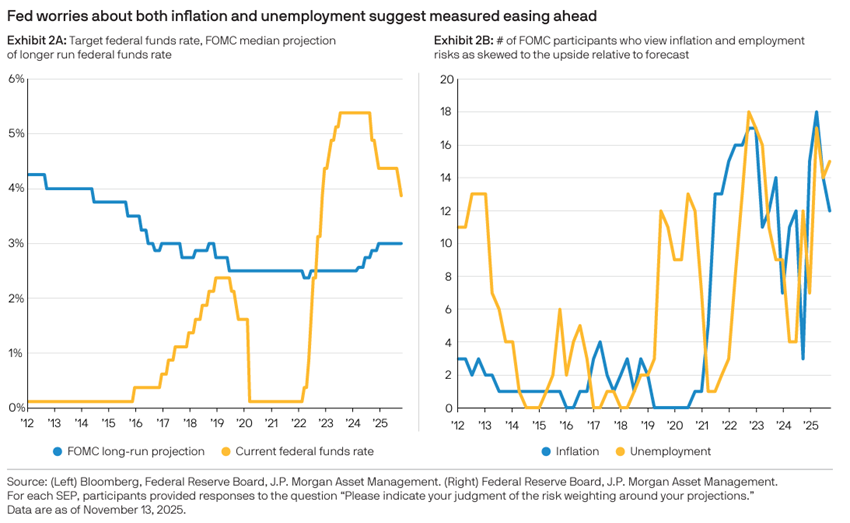

Considera que las perspectivas para la política monetaria en 2026 son más difíciles de predecir debido a las opiniones divergentes de los miembros del FED sobre la prioridad del doble mandato, el empleo y la inflación.

Por ello, se espera que el EFDF suspenda su ciclo de recortes en enero antes de aplicar recortes en marzo y junio, lo que hará que los tipos oficiales de interés bajen a un nivel del 3-3,25% a finales de año (en comparación con el 3,75%-4% actual).

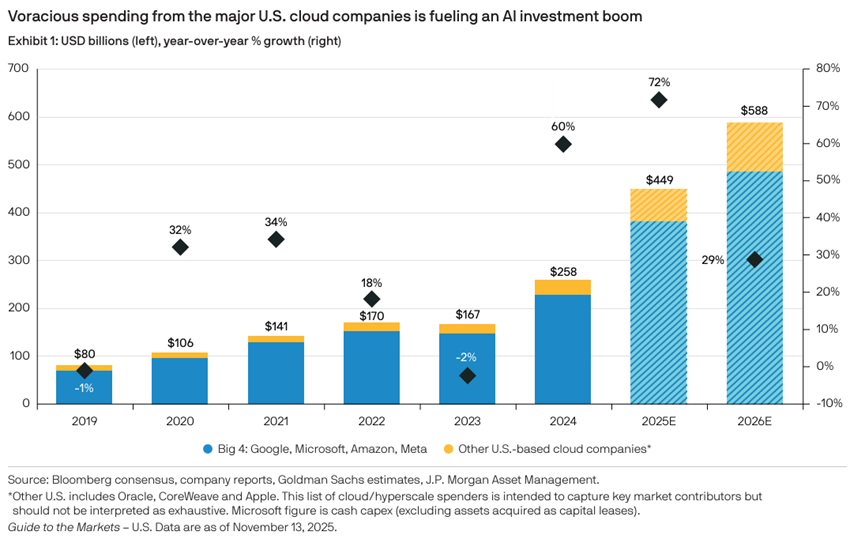

Prevé que el S&P 500 alcanzará los 7.600 puntos a finales de 2026, algo más del 10% de los niveles actuales, asumiendo que la inteligencia artificial aumentará la productividad el próximo año y, de este modo, incrementará los beneficios corporativos del S&P 500.

Prevé que los beneficios por acción del S&P 500 aumenten un 12% en 2026 hasta los 305 dólares, con la mayor parte de ese crecimiento proveniente solo de las seis grandes empresas tecnológicas.

Accede aquí:

Morgan Stanley: S&P 500 en 7.800 puntos, con un crecimiento económico del 1,8% en EE. UU. y un crecimiento del BPA del S&P 500 del 14%

Según MS, la economía estadounidense se ralentizará en los dos primeros trimestres de 2026, pero se acelerará en la segunda mitad, impulsada por el aumento del gasto de los consumidores y las empresas, junto con una política monetaria y fiscal más favorable.

Estima un crecimiento real del PIB del 1,8% en 2026 y del 2,0% en 2027, asumiendo que el potencial de crecimiento aumenta a medida que la adopción de la IA impulsa el crecimiento de la productividad.

Prevé que la inflación será del 2,6% a finales de 2026 y del 2,3% a finales de 2027.

Admite que es probable que la Fed reduzca los tipos de interés hasta abril, para estimular el crecimiento del empleo, en un contexto de contención de la inflación.

Se espera que el rendimiento del bono del Tesoro estadounidense a 10 años caiga a mediados de año a medida que la Fed baje los tipos, antes de recuperarse ligeramente por encima del 4% a finales de año.

Se espera que las acciones estadounidenses superen a sus homólogas globales en 2026, con el S&P 500 subiendo hasta 7.800 en los próximos 12 meses, un 14% más que el nivel actual, como resultado del crecimiento esperado de beneficios y flujo de caja.

Los principales factores de esta apreciación del mercado bursátil estadounidense son una combinación de políticas favorables al mercado, recortes de tipos de interés por parte de la Reserva Federal, una reducción de 129.000 millones de dólares en los impuestos corporativos durante 2026 y 2027 gracias a la Ley One Big Beautiful, apalancamiento operativo positivo, capacidad de precios y márgenes, y las mejoras de eficiencia impulsadas por la IA.

Prevé que el PIB real de China crezca un 5% en 2026, ayudado por el apoyo de políticas gubernamentales, seguido por un 4,5% en 2027 a medida que el efecto del estímulo fiscal disminuya.

Se espera que el crecimiento en la zona euro se mantenga moderado, en un 1,1% en 2026 y un 1,3% en 2027, ya que el apoyo fiscal alemán se ve parcialmente compensado por la consolidación en Francia e Italia.

En la eurozona, se prevé que la inflación caiga por debajo del objetivo del Banco Central Europeo del 2%, alcanzando el 1,7% a finales de 2026 y en 2027. con la economía funcionando por debajo de su potencial.

Con la inflación continuando moderándose en la mayoría de las principales economías, los responsables de la política monetaria en el Reino Unido y la eurozona tendrán margen para recortar tipos.

Las curvas de rendimientos en la zona euro y en el Reino Unido tenderán a ensancharse, aunque de forma menos drástica que en Estados Unidos.

MS prevé ganancias esperadas del 7% para TOPIX de Japón y del 4% para MSCI Europa.

https://www.morganstanley.com/insights/articles/stock-market-investment-outlook-2026

https://www.morganstanley.com/insights/articles/global-economic-outlook-2026

https://www.morganstanley.com/im/publication/insights/articles/43274.pdf

Bank of America: El S&P 500 está en 7.100 puntos, con el crecimiento de la economía estadounidense superando al de otras economías desarrolladas.

Este banco espera que la Fed recorte los tipos dos veces en 2026 (junio y julio), y que los rendimientos de los bonos gubernamentales a 10 años estén entre el 4 y el 4,50% para finales de 2026, manteniéndose cerca de los niveles actuales.

Los economistas de BofA esperan un crecimiento del BPA del S&P 500 del 14%, pero solo un 4-5% de apreciación del precio del S&P, con un objetivo de cierre anual de 7100 para el índice.

Acceso aquí:

https://www.ml.com/articles/economic-market-outlook-2026.html

UBS: El S&P 500 con 7.700 puntos a finales de 2026, impulsado por un sólido crecimiento económico, tipos de interés más bajos y avances en IA.

Prevé un crecimiento real del PIB de EE. UU. cercano al 2% en 2026, similar al de 2025, con una aceleración a lo largo del año.

Estima que la inflación alcanzará su pico en el segundo trimestre, con poco más del 3%.

Espera que la Reserva Federal implemente dos recortes adicionales de tipos antes de que termine el primer trimestre y luego avance hacia una postura de política neutral.

Considera que Estados Unidos seguirá siendo el motor central de las acciones globales, con un fuerte crecimiento de beneficios, alta rentabilidad y el impacto acelerado de la IA, la energía, los recursos y la longevidad, todo lo cual impulsará el rendimiento en 2026.

Se espera que los beneficios por acción del S&P 500 alcancen los 305 dólares en 2026, un aumento del 10% respecto al año anterior, y que el índice suba a 7.700 puntos a finales de año, como resultado del apoyo de las políticas monetaria y fiscal.

Los principales riesgos incluyen posibles retrocesos relacionados con la IA, inflación, tensiones comerciales y preocupaciones sobre la deuda.

Accede aquí:

https://www.ubs.com/global/en/wealthmanagement/insights/marketnews/article.2856943.html

Fuerte alineamiento en las perspectivas de crecimiento económico global y regional, la preferencia por la inversión en el mercado bursátil estadounidense, así como las previsiones de desempeño positivo del S&P 500 y la reducción de las tasas oficiales por parte de la Fed

Las conclusiones comunes a las diversas perspectivas de los bancos son:

El mantenimiento del crecimiento económico global y, en todas las economías, avanzadas y emergentes, a buenos niveles en EE. UU., disminuye, pero sigue aumentando en Europa.

Continua caída de la inflación en las economías avanzadas hacia el objetivo del 2%.

Los tipos de interés de los bonos gubernamentales estadounidenses a 10 años seguirán bajando y se espera que bajen del 3,5% a finales de 2026.

El tema económico dominante será el efecto de la IA en la productividad y los beneficios corporativos.

Todos los bancos son positivos respecto a la inversión en renta variable y bonos gubernamentales en las economías desarrolladas, que se beneficiarán del crecimiento económico, una menor inflación y tipos de interés, así como del crecimiento de los beneficios corporativos y un aumento de la productividad.

Conclusiones y recomendaciones: carteras de inversión equilibradas entre acciones y bonos; acciones de empresas de alta calidad, con preferencia por Estados Unidos; Bonos de grado de inversión estadounidenses y europeos.

Estas previsiones recomiendan que los inversores mantengan carteras equilibradas combinando inversiones con valores de calidad y empresas sólidas con inversiones en bonos con grado de inversión.

Teniendo en cuenta estas previsiones, las recomendaciones son las siguientes:

– Mantener una exposición moderada a bonos gubernamentales estadounidenses y europeos a largo plazo que la media, respectivamente para inversores estadounidenses y europeos, beneficiándose de tipos de interés más bajos.

– Preferencia por inversiones en acciones estadounidenses, combinando inversiones generalizadas en los principales índices con la selección de fondos de inversión temáticos y valores individuales asociados a las transformaciones económicas en curso.