A notação ou o “rating” dos fundos de investimento

As principais agências de notação de rating de fundos de investimento

Os “benchmarks” e os critérios de notação dos fundos, por categorias

Os ratings de fundos da Morningstar

O rating de fundos da Lipper

Advertências sobre as limitações do valor do rating e das rendibilidades passadas dos fundos

Exemplificação do uso do rating das agências de fundos: a notação dos fundos US Large Blend pela Morningstar

No primeiro artigo desta série vimos as principais caraterísticas e vantagens dos fundos de investimento.

Concluímos que estes fundos são o veículo de investimento nos mercados financeiros por excelência para o investidor individual.

Isto faz com que a seleção dos fundos tenha uma enorme importância na decisão de investimento.

Por isso, nos artigos subsequentes temos vindo a analisar os diversos fatores que determinam essa decisão de escolha dos fundos.

Há dezenas de milhar de fundos, pelo que é importante termos critérios para selecionarmos aqueles em que investimos.

Começámos por desenvolver os vários tipos ou categorias de fundos, pois a alocação de ativos do investidor determina a categoria em que investir.

Seguidamente, apresentámos os aspetos das rendibilidades dos fundos, tendo presente da sua relevância na escolha pelos investidores.

Depois, analisámos os custos dos fundos e a sua relação com a rendibilidade, percebendo que, dum modo geral, os fundos de maior custo são os de menor rendibilidade líquida.

Mais recentemente abordámos o tema da disponibilidade dos fundos e da escolha da moeda do investimento.

Neste artigo iremos abordar mais uma questão bastante útil na decisão da seleção de fundos, a das agências de notação ou de rating dos fundos.

Até aqui temos visto uma combinação de fatores que são importantes para a escolha dos fundos.

Agora, o rating dos fundos pode ser visto como um atalho, um substituto, um reforço ou um complemento desse processo.

A notação ou o rating dos fundos de investimento

Há agências especializadas de notação ou de rating que classificam, analisam e avaliam os fundos de investimento, de acordo com critérios que veremos adiante.

Esta situação facilita e simplifica muito o nosso trabalho de seleção dos fundos de investimento.

Como vimos até aqui, a seleção começa por escolher a categoria do fundo, analisar a rendibilidade, considerar os custos e aprofundar a política e a gestão de investimentos ao decidir entre os fundos indexados e os fundos ativos.

A consideração do rating dos fundos pelas agências especializadas são um bom complemento desse trabalho de seleção, ao procederem ao agrupamento e avaliação dos fundos, usando critérios qualitativos e quantitativos.

As principais agências de notação de rating de fundos de investimento

As agências de rating de fundos de investimento são várias, compreendendo a CRISIL, ICRA, Morningstar, ValueResearch, a Lipper e a Standard & Poor’s, entre outras.

Estas empresas cobrem os maiores fundos de investimento mundiais, dando particular atenção aos disponibilizados nos EUA.

Contudo, boa parte destes fundos também são comercializados noutros países, nomeadamente na Europa, Ásia e América ex-US.

Os benchmarks e os critérios de notação dos fundos, por categorias

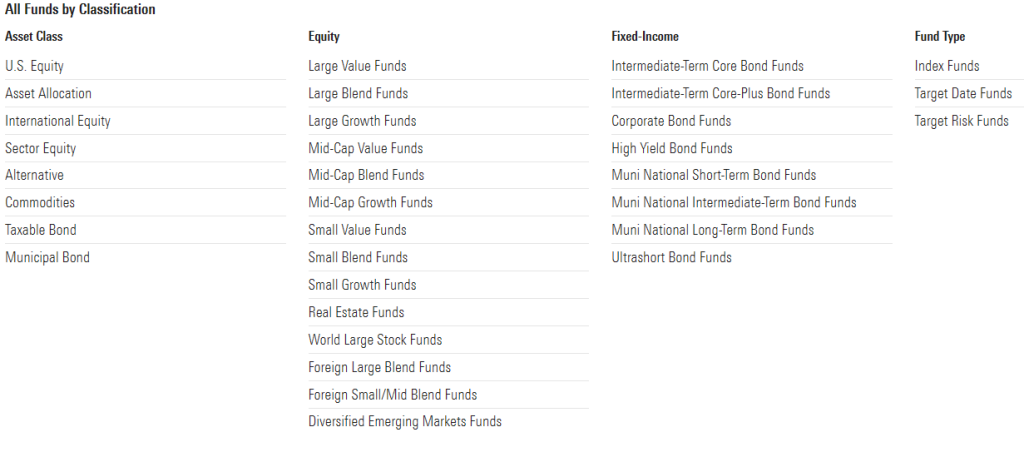

As agências de rating começam por agrupar os fundos por categorias:

O agrupamento é feito por classe de ativos – ações, obrigações, misto, etc. -, geografia do investimento – mundo, EUA, Europa, etc. -, estilo de gestão -ativo ou passivo, pequena ou grande capitalização, valor ou crescimento -, tipo de emitente – governo, empresas, etc. -, notação de rating – de qualidade ou especulativa.

Este agrupamento permite termos conjuntos coerentes e podermos comparar o comparável ao nível das grandes linhas da política de investimentos.

Depois, as agências usam normalmente dois critérios para avaliação e notação dos fundos dentro de cada categoria, o quantitativo e o da qualidade.

O critério quantitativo procurar avaliar a rendibilidade ajustada ao risco.

Usa métricas como o rácio de Sharpe (que já vimos num artigo anterior), o rácio de Treynor (que mede também o excesso de retorno sobre a taxa de juro sem risco como o rácio de Sharpe, mas dividindo pelo risco de mercado ou beta em vez do risco total), ou o alfa (remuneração do risco não sistemático) do fundo.

A rendibilidade é avaliada face à rendibilidade de referência da categoria, ou “benchmark”, definido para cada fundo.

Os principais benchmarks usados são os principais índices, que já vimos noutros artigos.

Assim, os principais “benchmarks” de ações são os principais índices americanos, o S&P 500, o Nasdaq, e o Dow, os mundiais, MSCI ACWI e World, os índices de cada região ou país, os índices dos principais fatores, os estilos de valor e de crescimento, e os de capitalização das empresas, pequenas, médias e grandes.

Os principais índices de obrigações são os Barclays Capital ou IBoxx, incluindo os por tipo de emitente, de “Treasuries”, “Corporate” ou “Aggregate”, ou de rating, “investment grade” e “high yield”.

Cada um destes índices apresenta um espetro de rendibilidades e risco diferente.

O link seguinte contém as rendibilidades históricas de alguns dos principais índices usados pela Vanguard:

https://personal.vanguard.com/us/funds/tools/benchmarkreturns

Ainda dentro do critério quantitativo, também se procura medir a liquidez do fundo – a facilidade ou o custo de saída ou desinvestimento -, a qualidade de crédito no caso de fundos de obrigações, e o grau de concentração da carteira do fundo.

O critério qualitativo tenta ajuizar a reputação ou credibilidade da sociedade gestora, o desempenho histórico (“track record”) do gestor e a robustez do processo de investimento.

Os ratings de fundos da Morningstar

A metodologia é desenvolvida neste link:

Por outro, elabora o rating de fundos de classificação por medalhas, que incide na análise das sociedades, gestores, equipas e processos de gestão.

Na verdade, este trabalho é feito de duas formas ou metodologias, uma qualitativa e outra quantitativa (criada mais recentemente com o propósito de ampliar o universo de cobertura).

Esta análise tem uma natura prospetiva.

As duas metodologias encontram-se nos seguintes links:

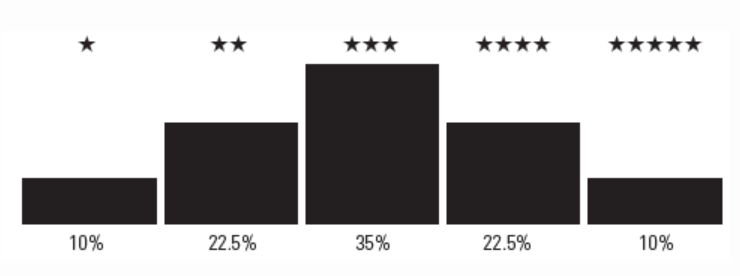

No rating de estrelas, a Morningstar classifica os fundos por ordem crescente de pior a melhor entre 1 a 5 estrelas.

Adota uma distribuição em que as 1 e 5 estrelas representam o pior e melhor decil, e as 2 e 3 estrelas o percentil 22,5% seguinte, pelo que as 3 estrelas representam o percentil central de 35%.

A Morningstar usa um modelo de avaliação de rendibilidade ajustada ao risco, mais elaborado do que os rácios de Sharpe ou outros que vimos atrás, e que se baseia na teoria económica da utilidade esperada e das preferências de um investidor avesso ao risco.

Faz uma avaliação do desempenho dos fundos nos últimos 3, 5 e 10 anos, e uma classificação geral (na qual os 10 anos pesam 50%, os 5 anos 30%, e os 3 anos 20%), usando dados mensais.

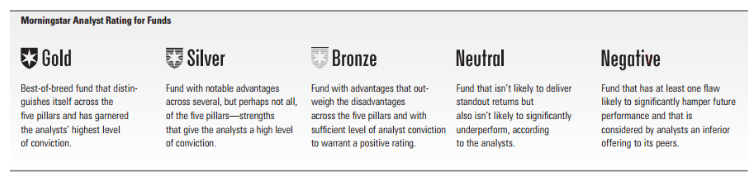

No rating de medalhas, a Morningstar pontua os fundos também em 5 escalões, dos quais 3 são medalhas – de ouro, prata e bronze -, seguidos de neutral e negativo, de acordo com os resultados obtidos relativamente à mediana dos fundos de cada categoria.

Os fundos medalhados são os que obtém resultado positivo, sendo os de ouro correspondentes ao percentil 15%, prata o percentil 35% subsequente e bronze aos seguintes 50%.

A classificação neutral é dada aos fundos com resultado nulo ou negativo do percentil 70%, enquanto a de negativa é dada ao restante percentil 30%.

No modelo qualitativo das medalhas, os analistas esperam que os fundos medalhados produzam um alfa positivo líquido de comissões a prazo superior a 5 anos, enquanto os dois níveis restantes indicam um alfa nulo ou negativo.

Os fundos são penalizados pelo valor das comissões cobradas, incorporando as conclusões dos vários estudos que comprovam que os custos são preditores do desempenho futuro mesmo quando avaliados termos líquidos.

A Morningstar usa análises estatísticas de regressão múltipla das rendibilidades brutas e de pontuação (“scoring”) das equipas, dos processos e das sociedades gestoras, com pesos de 45%, 45% e 10%, respetivamente, nos fundos ativos, e de 10%, 80% e 10%, nos passivos.

O rating de fundos da Lipper

A (Refinitiv) Lipper, do grupo Thomsom Reuters, é outra agência de rating de fundos muito influente, e cobre um universo de mais de 400 fundos.

A metodologia seguida é descrita neste link:

http://www.lipperleaders.com/documents/LipperLeaders_Methodology_US.pdf

Também adota o agrupamento por principais categorias de fundos.

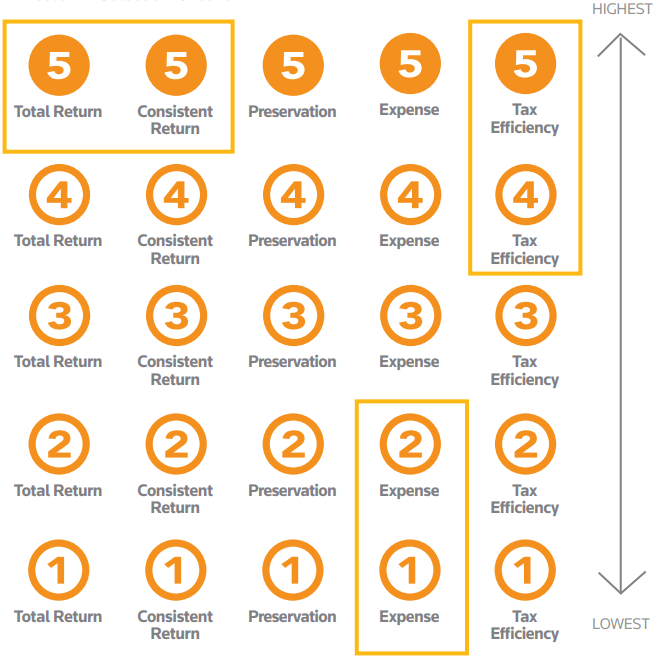

A Lipper classifica os fundos por ordem crescente de 1 a 5 estrelas, segundo uma distribuição em que cada nível compreende um percentil de 20%.

Os fundos do percentil 20% do topo são chamados de Lipper líderes.

Na avaliação pontua separada e individualmente os fatores de rendibilidade total, consistência de rendibilidade, preservação do capital, eficiência fiscal e os custos dos fundos, o que permite aos investidores verem quais os fatores que considera mais importantes.

Por exemplo, para um fundo de investimento de curto prazo a preservação do capital pode ser o fator mais relevante.

Advertências sobre as limitações do valor do rating e das rendibilidades passadas dos fundos

Os vários estudos sobre a capacidade preditiva do rating dos fundos de investimento, designadamente daqueles cuja metodologia se centra na análise do desempenho das rendibilidades passadas indicam que a mesma é moderada.

Não é de estranhar. No artigo anterior sobre as rendibilidades mostrámos que a consistência das rendibilidades dos fundos ao longo do tempo é baixa.

Assim, não se pode afirmar que os fundos de topo continuarão a ser fundos de topo.

Contudo, pode dizer-se que os melhores fundos no passado tendem a ser bons no futuro, e que os piores normalmente mantêm-se maus.

Ou seja, a capacidade preditiva não é excelente ou muito boa, mas é razoável.

Nessa medida, o rating é muito útil para o investidor, sobretudo quando é acompanhado de uma análise que vai para além das rendibilidades recentes.

As conclusões destes estudos são importantes pois indicam algumas das limitações e também as melhores alternativas.

A maioria dos estudos mostra que o melhor fator preditivo do desempenho dos fundos é o seu custo, isto é, quanto mais baixo o custo melhor a rendibilidade líquida.

As principais limitações são a baixa consistência das rendibilidades dos fundos ao longo do tempo.

Um estudo muito simples feito pelo Wall Street Journal concluiu que dos fundos com 5 estrelas em 2004, 10 anos depois (em 2014), 37% dos fundos tinham perdido uma estrela, 31% duas, 14% uma e 3% tinham caído para só uma estrela.

Só 14% dos fundos tinham conseguido manter as 5 estrelas, mas 51% dos fundos atingiram 4 ou 5 estrelas.

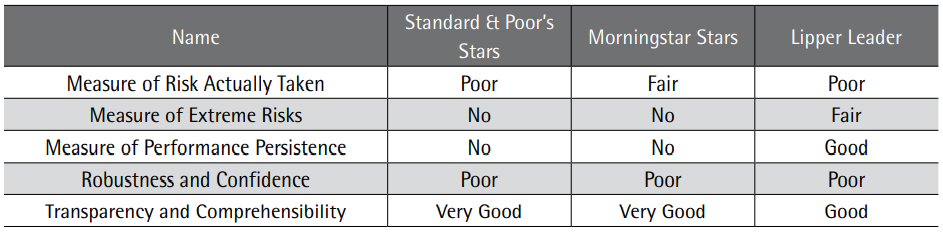

O centro de investigação EDHEC fez um estudo de análise de dados das 3 agências de rating de fundos, S&P, Morningstar e Lipper.

Concluiu que para que o rating seja mais do que uma avaliação do desempenho passado e possa servir como critério de escolha de investimento para o futuro, deve ser dada mais atenção à avaliação de risco.

Este estudo destacou que deverá ser dada mais atenção ao potencial de perda extrema, à dependência da definição prévia das categorias de rating, e à persistência do desempenho.

Exemplificação do uso do rating das agências de fundos: a notação dos fundos US Large Blend pela Morningstar

Vamos exemplificar o uso do rating dos fundos usando a notação da Morningstar relativamente a uma das categorias mais importantes, as ações americanas, mistas e de grande capitalização, conhecidas como US Large blend.

Para esta categoria, existe rating para os fundos de investimentos e para os fundos negociados em bolsa ou ETF, que se encontra organizada por ordem alfabética, nos seguintes links: