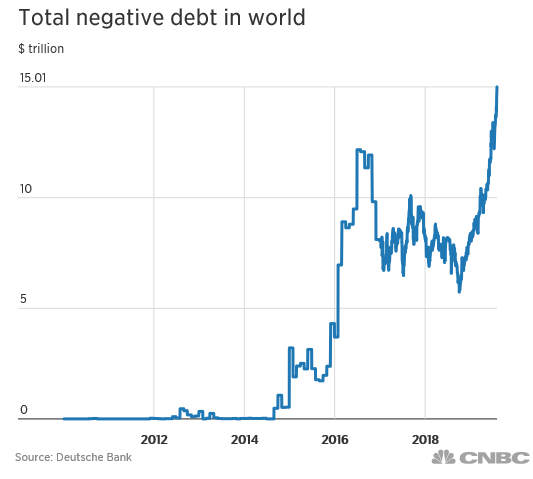

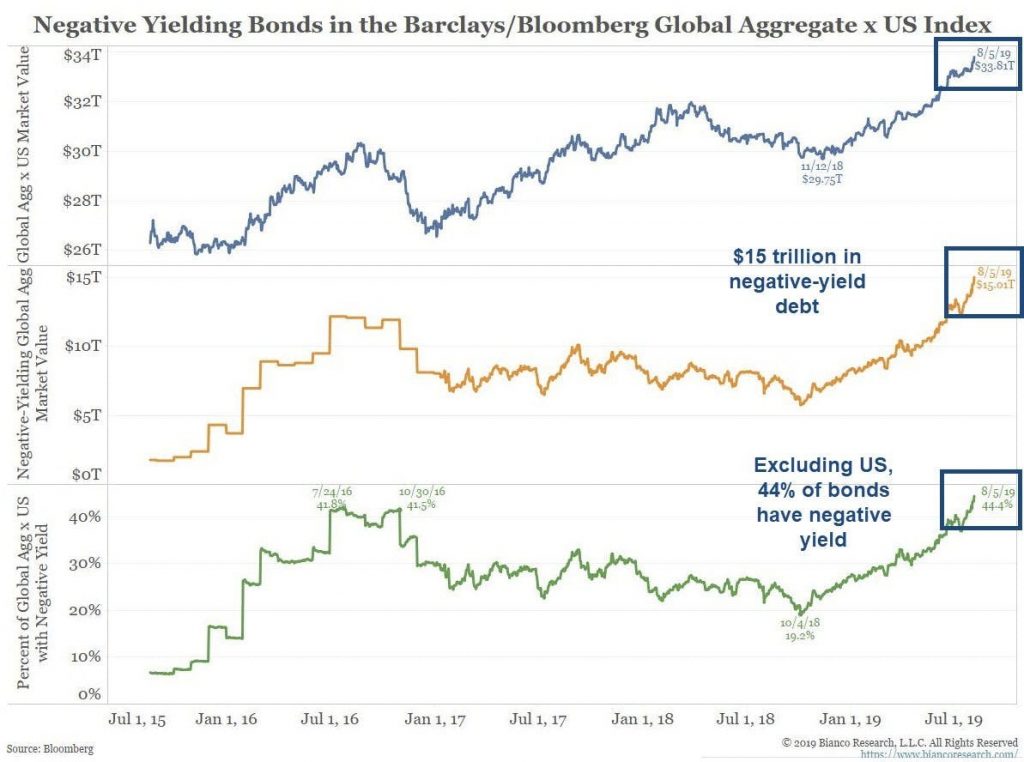

Atualmente, há mais de $15 biliões de obrigações, cerca de ¼ do mercado global de obrigações, sobretudo na Europa e Japão, com rendibilidades negativas

O dinheiro tem valor e um custo (inflação mais risco), pelo que não faz sentido investirmos em taxas de juro negativas

Então, como é que chegámos a tantos biliões de dívidas a taxas negativas?

Quem ganha e quem perde?

Então, se perdemos como investidores, o que devemos fazer?

Atualmente, há cerca de $15 biliões de obrigações, mais ou menos ¼ do mercado global de obrigações, sobretudo na Europa e Japão, com rendibilidades negativas

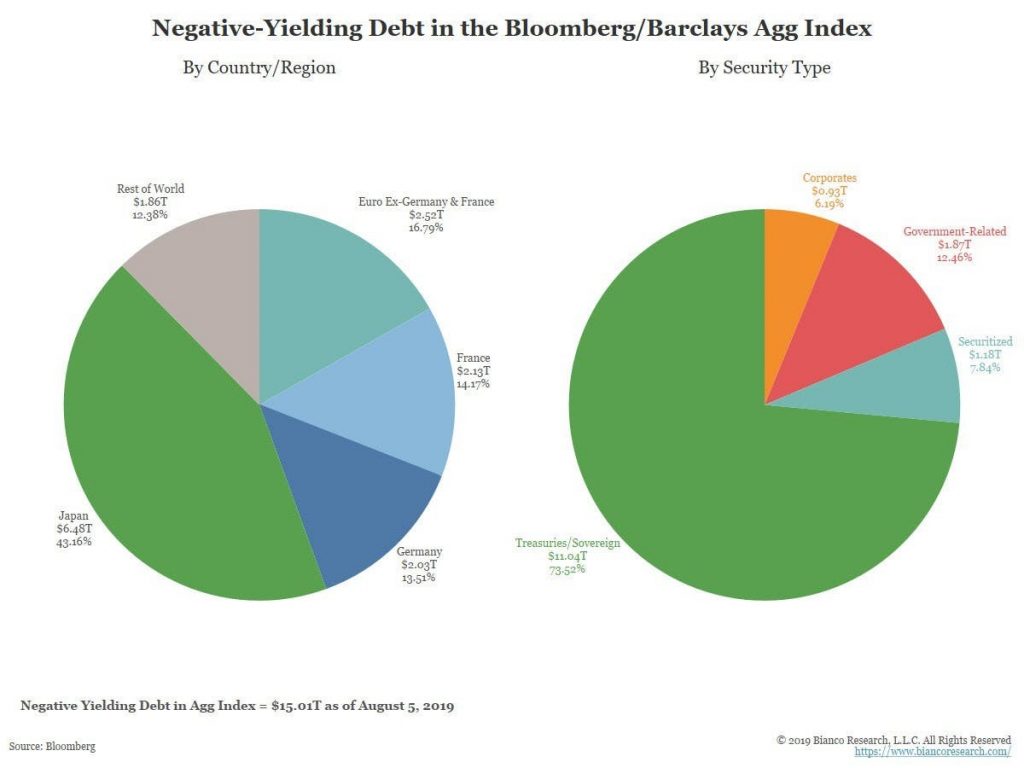

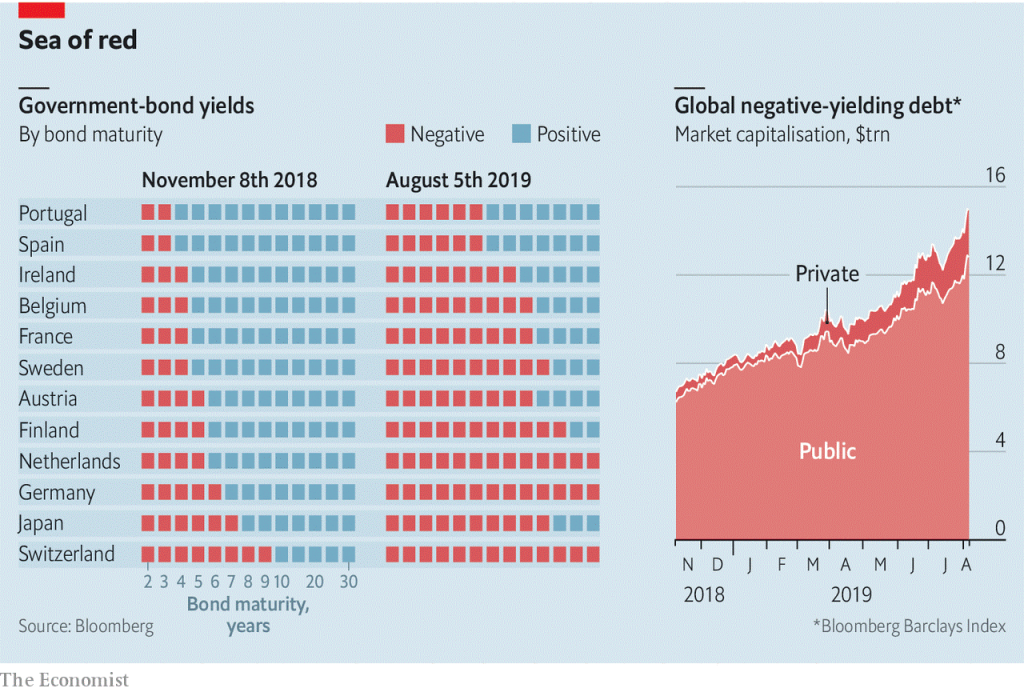

Cerca de ¼ do mercado global de obrigações, equivalente a 15 biliões (milhões de milhões) de dólares, têm atualmente taxas de rendibilidade implícitas negativas:

Estas taxas estão negativas em quase todos os países no mundo, sobretudo na Europa e Japão, designadamente para obrigações do tesouro e obrigações de empresas da melhor notação de crédito de investimento. Os EUA são dos poucos países avançados sem taxas de rendibilidade negativas.

Tal significa que os investidores que as detenham até ao vencimento irão receber menos dinheiro do que o que pagaram pelas obrigações, incluindo juros.

Como é que isso é possível? As obrigações têm taxas de rendibilidade implícitas negativas porque os investidores começam por comprá-las a um preço superior ao do seu valor nominal ou facial (a prémio). Se a totalidade dos juros pagos pelas obrigações ao longo da sua vida for inferior ao prémio (diferença entre o preço e o valor nominal) que o investidor pagou na compra da obrigação, o investidor perde dinheiro e a obrigação têm uma taxa de rendibilidade negativa.

Interest rates – Long-term interest rates – OECD Data

O dinheiro tem valor e um custo (inflação mais risco), pelo que não faz sentido investirmos em taxas de juro negativas

O dinheiro que temos e que tanto nos custou a ganhar, tem valor. Tem valor hoje, para consumo e poupança, e amanhã, precaver faltas de rendimentos e/ou mais consumo.

O valor do dinheiro deve crescer pelo menos ao ritmo da taxa de inflação. Essa é a única forma do dinheiro manter o seu valor real e nos permitir comprar as mesmas coisas hoje e amanhã.

Quando emprestamos o nosso dinheiro a alguém, a um banco (num depósito) ou a um governo ou a uma empresa (numa obrigação), o valor do dinheiro não só tem de superar a inflação, mas proteger-nos do custo do risco, ou seja, da possibilidade de não recebermos o prometido dinheiro de volta.

Assim, o valor do dinheiro que emprestamos deve ser igual à inflação mais o prémio do seguro do risco do crédito.

Deste modo, as taxas de rendibilidade implícitas negativas não fazem sentido económico, e nem sequer são senso comum.

Emprestar o dinheiro e pensar que o que vamos receber de pagamentos de juros e de capital no fim é menos do que o montante de emprestámos, não é racional ou lógico. Sobretudo se tal situação se mantiver por períodos muito dilatados, o que parece ser a realidade atual.

Então, como é que chegámos a tantos biliões de dívidas a taxas negativas?

Basicamente por quatro razões:

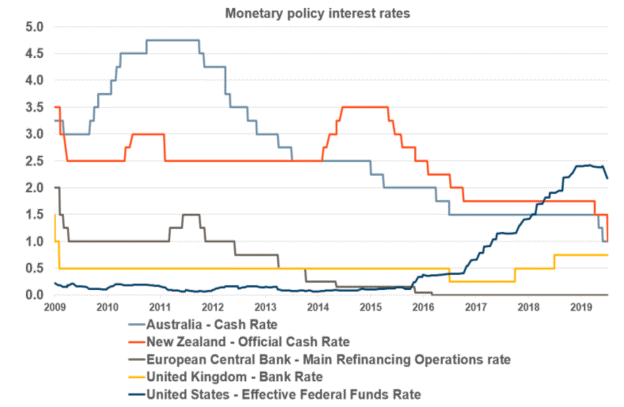

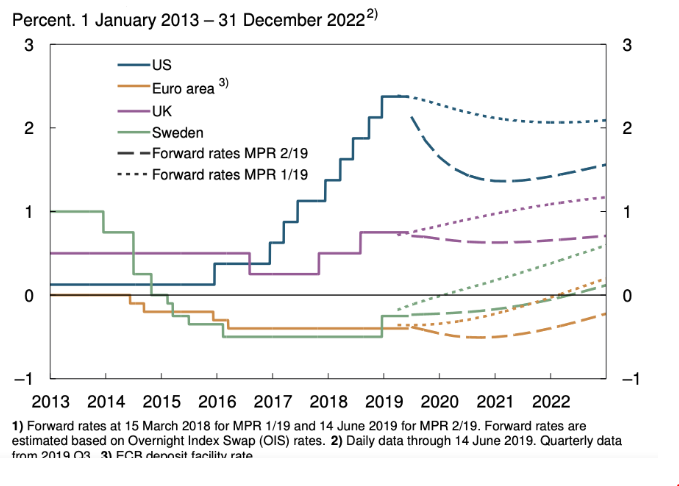

- Porque a seguir à grande crise financeira, os bancos centrais têm procurado estimular continuamente a economia e fazê-la crescer por via da criação de condições mais favoráveis à concessão de crédito, a particulares, empresas e governos, fixando as suas taxas de referência em níveis tão baixos que chegaram a terreno negativo e comprando montantes gigantescos de obrigações do tesouro e de empresas;

- Porque os fundos de pensões, as seguradoras e outras instituições financeiras são regulamentarmente obrigados ou pretendem deter uma parte das suas disponibilidades em ativos mais seguros, estando disponíveis para pagar um prémio e poderem suportar uma perda porque necessitam da solidez e da liquidez proporcionada pelas obrigações do tesouro ou de empresas com rating de qualidade de crédito;

- Porque os bancos recebem mais depósitos do que concedem crédito aos clientes, acumulando excessos de liquidez, os quais são investidos em obrigações e outros títulos do tesouro e das empresas;

- Porque também os fundos de investimento com componentes de dívida têm de observar e cumprir a cada instante com as suas políticas de investimento e estas obrigam-nos a investir uma parte significativa dos montantes que gerem nessas obrigações.

Chegámos mas ainda estamos e tudo indica que assim ficaremos durante mais algum tempo. Estamos porque segundo alguns precisamos de investir em ativos de refúgio devido aos há receios de uma quebra acentuada do crescimento ou duma recessão, com todas as questões ligadas à guerra comercial US/China, Brexit, Hong Kong, Itália, etc. Para outros, designadamente as autoridades monetárias, porque as taxas de juro negativas fixadas pelos bancos centrais, são é a única forma de se evitar o relapso da economia e evitar a deflação, mantendo ritmos de crescimento adequados.

Mas pensando bem como investidores, precisamos mesmo de perder dinheiro, porque é mesmo disso que se trata.

Quem ganha e quem perde?

Além das taxas de rendibilidade implícitas não fazerem sentido, também não fazem nada bem à economia:

- Porque provocam uma má alocação de recursos. Há projetos de investimento que só são viáveis porque as taxas são negativas;

- Ganham os governos pois gastam mais dinheiro e não fazem as reformas necessárias porque poupam nos custos de financiamento. As famílias com pouca capacidade económica endividam-se mais;

- Ganham os devedores, pagam os aforradores. Cresce a dívida e diminui a poupança das famílias, das empresas e dos governos;

- Os pensionistas e reformados veem a sua vida a piorar. Projetaram viver com um capital num contexto de taxas de juro sem risco, as do tesouro, de 2% a 3%. Hoje, estas taxas são negativas. Vivem assustados e retraem o consumo;

- Os investidores tornam-se ainda mais receosos, alimentando o círculo vicioso. Diminuem a alocação a ações e aumentam a de obrigações, Não querem perder a todo o custo.

Então, se perdemos como investidores, o que devemos fazer?

Sabendo que não faz nenhum sentido investirmos a taxas de rendibilidade negativas a médio e longo prazo (que é o horizonte que nos importa), a escolha e decisão entre as várias hipóteses não é de todo fácil:

- Trocar o investimento em obrigações a taxas negativas pelo aumento do investimento em obrigações com taxas positivas ou até mesmo em ações. Esta situação significa um aumento do risco e um desvio da alocação central e pessoal dos investimentos, o que é inexplicável em qualquer situação e sobretudo num quadro de eventual risco de abrandamento económico;

- Investir mais do que o normal a taxas negativas como refúgio e proteção para uma eventual recessão e crise dos mercados ou numa atitude ultraconservadora. Também não faz sentido porque perdemos dinheiro e não sabemos nem advínhamos quando tal poderá mudar;

- Transferir estes investimentos para poupanças, depósitos a prazo e à ordem a taxa de juros praticamente zero. Tem o mesmo inconveniente do que foi referido anteriormente com a agravante que poupanças não rendem o mesmo do que investimentos.

Assim, conclui-se que o que deve fazer-se é manter a alocação normal, central e pessoal, diversificada e equilibrada dos investimentos. O que perdemos de rendibilidade nas obrigações, ganhamos nas valorizações das ações e vice-versa, e estamos a gerir os riscos dos investimentos.

Se formos capazes de manter a disciplina, mesmo nestas situações erráticas e até irracionais, ficaremos bem.

Trazer o dinheiro para debaixo do colchão não é solução, tal como o aumento do risco também não o é. Mais tarde ou mais cedo o mercado irá reverter para a média.

Noutro artigo, veremos que só faz sentido mudar a alocação de ativos se existir uma alteração da situação financeira pessoal ou se estivermos perante situações económicas e/ou mercados completamente anormais, tais como prémios de risco dos ativos totalmente incorretos.