Contar só com as pensões da Segurança Social e de outros regimes contributivos obrigatórios é cada vez mais uma miragem, pelo que somos nós que temos de cuidar de nós próprios

Temos muitos anos de vida da reforma (e mais: a aumentar, e com saúde)

Quanto é que a Segurança Social e outros regimes contributivos obrigatórios nos pagam para vivermos a reforma em percentagem do último vencimento (taxa de substituição)?

Temos mais algumas pensões para além das pensões públicas e privadas obrigatórias?

Quais são os valores médios das despesas com pensões por beneficiário?

O envelhecimento populacional e o forte aumento da respetiva taxa de dependência dos idosos agravarão a situação daquelas pensões (além do mais do que previsível fraco crescimento dos salários)

A idade da reforma irá aumentar e as futuras pensões serão mais baixas do que as atuais

Nos escalões de rendimento mais altos contar com um contributo importante da Segurança Social é um erro ou pelo menos é muito arriscado

Temos muitos anos de vida da reforma (e mais: a aumentar com saúde)

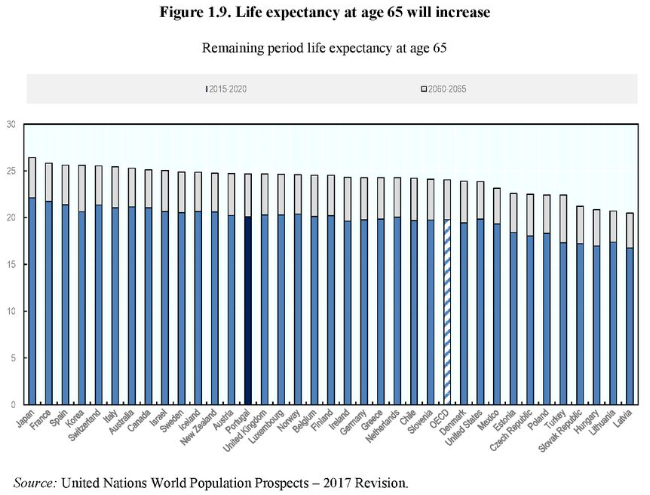

Temos cada vez mais anos de vida e desejavelmente cada vez mais anos na reforma. A esperança média de vida aos 65 anos nos países da OCDE em 2015-2020 e previsível para 2060-65 são as seguintes:

Em Portugal, a atual esperança média aos 65 anos de idade é de cerca de 20 anos e aumentará para 25 anos. Estes valores são ligeiramente superiores à média dos países da OCDE. O Japão, a França e Espanha lideram com os atuais 22 anos e os previstos 26 anos e no outro oposto temos alguns países da Europa de leste.

Este número de anos de vida na reforma, é o primeiro indicador útil para prepararmos a nossa reforma pois dá-nos uma referência dos anos de gastos que devemos prever para vivermos uma reforma tranquila.

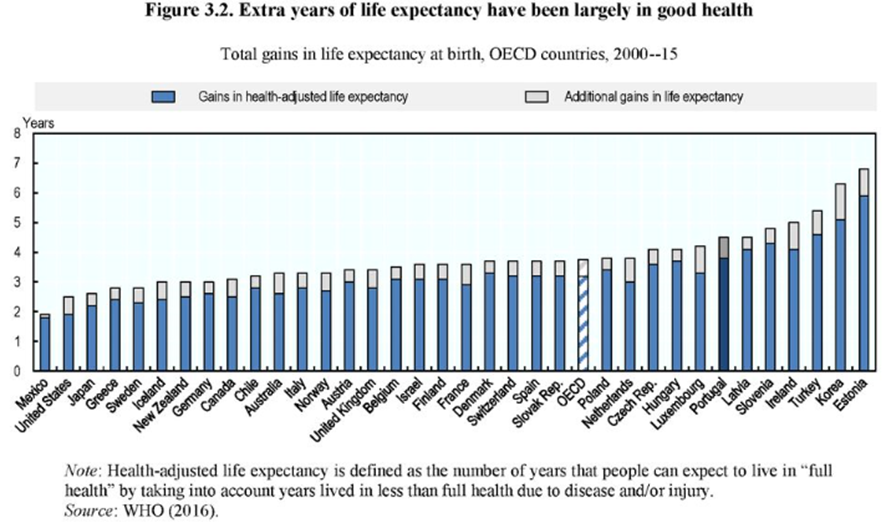

O aumento da esperança média de vida tem sido significativo nos últimos 15 anos e é acompanhado de crescimento de anos de boa saúde:

Em Portugal, a nossa esperança média de vida ao nascimento aumentou 4,5 anos, entre 2000 e 2015, e esse aumento é, na sua quase totalidade, com boa saúde (3,8 anos). Portugal é dos países da OCDE que registou um maior aumento.

Quanto é que a Segurança Social e outros regimes contributivos obrigatórios nos pagam para vivermos a reforma em percentagem do último vencimento (taxa de substituição das pensões líquida)?

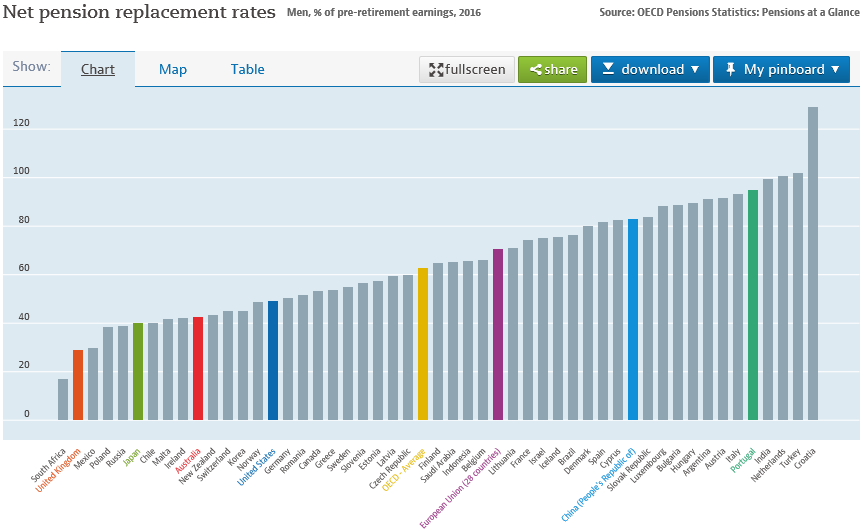

Para avaliarmos com o que é que podemos contar da Segurança Social para vivermos a reforma o indicador mais útil é a taxa de substituição líquida da respetiva pensão, dada pelo valor da pensão da Segurança Social e outros esquemas privados equiparados (de natureza obrigatória e contributiva) em percentagem do último salário.

O estudo da mais recente OCDE, publicado a 2017, conclui no seguinte:

A taxa de substituição das pensões obrigatórias, seja da Segurança Social ou de esquemas privados equipados, é de 62% na média dos países da OCDE e de 73% na União Europeia a 28 países. Essa taxa é próxima de 100% em Portugal, na Holanda e Itália e surpreendentemente baixa em países como o Reino Unido (29%), Japão (40%), Austrália e Suíça (40%-43%).

Temos mais algumas pensões para além das pensões públicas e privadas obrigatórias?

Em muitos destes países avançados com baixas taxas de substituição das pensões da Segurança Social e outros regimes privados equiparados (de contribuições obrigatórias), as pessoas adotam esquemas de contribuições voluntárias de pensões empresariais ou pessoais, que complementam os valores das pensões públicas e privadas obrigatórias.

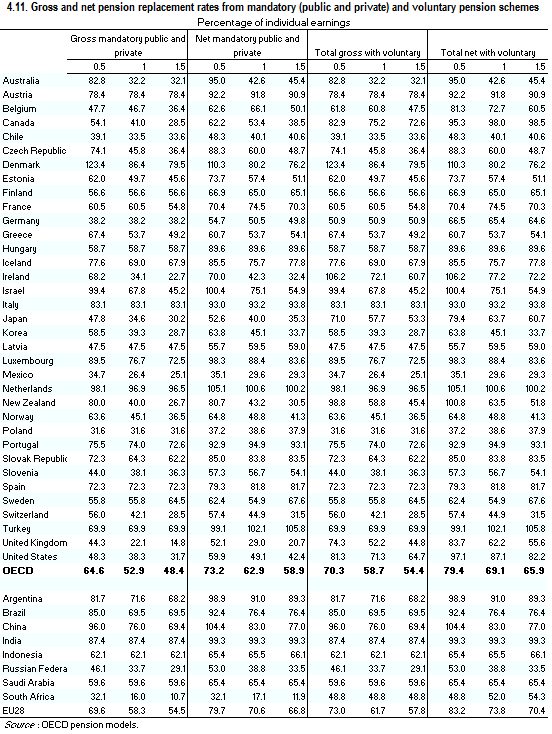

A tabela seguinte mostra os valores teóricos (ou seja, de carreira contributiva completa) das pensões totais (públicas e privadas) por velhice em percentagem do último rendimento, para beneficiários com 3 níveis de rendimentos, nos países da OCDE, em 2017, também conhecida como taxa de substituição bruta ou líquida consoante se tomem os valores ilíquidos ou líquidos de impostos:

No grupo das colunas mais à direita temos a taxa de substituição líquida total (indicador mais útil), proveniente dos 3 esquemas de pensões – pública, privada obrigatória e voluntária – relativa aos 3 tipos de beneficiários. Para um pensionista de rendimentos médios essa taxa é de 69,1% para a média dos países da OCDE. Na Holanda, Dinamarca e Itália essa taxa é superior a 80%, em Portugal é de 94%, e atinge os valores mais baixos e inferiores a 40% em países menos desenvolvidos, como o México e a Polónia.

Assim, muitos países com pensões de contribuições obrigatórias, públicas e privadas, baixas, têm normalmente bons e fortes esquemas de pensões voluntários (empresariais ou individuais), como Reino Unido, os EUA e o Canadá, em que as taxas de substituição totais atingem valores de 62,2%, 87,1% e 98% para o beneficiário médio, respetivamente. Contudo há países avançados em que a taxa de substituição líquida total, pública e privada, é bastante baixa, sendo de salientar a Austrália (42,6%), a Suíça (44,9%), Noruega (48,8%) e Suécia (54,9%).

https://www.oecd.org/daf/fin/private-pensions/Pension-Markets-in-Focus-2021.pdf

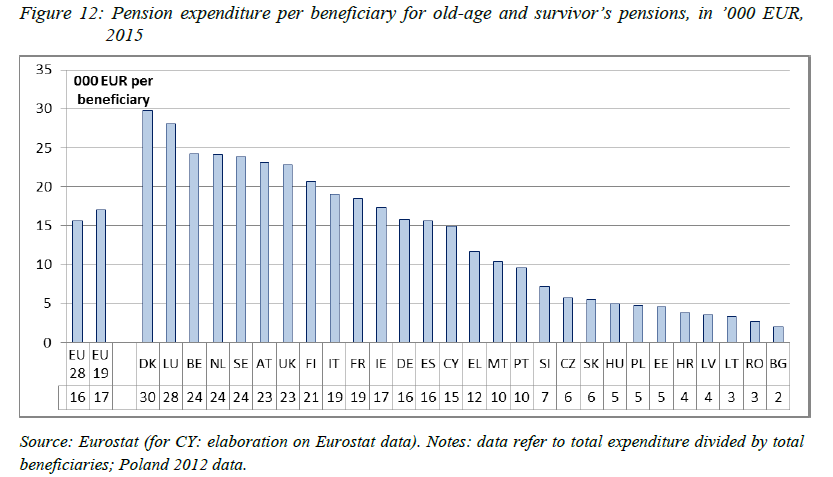

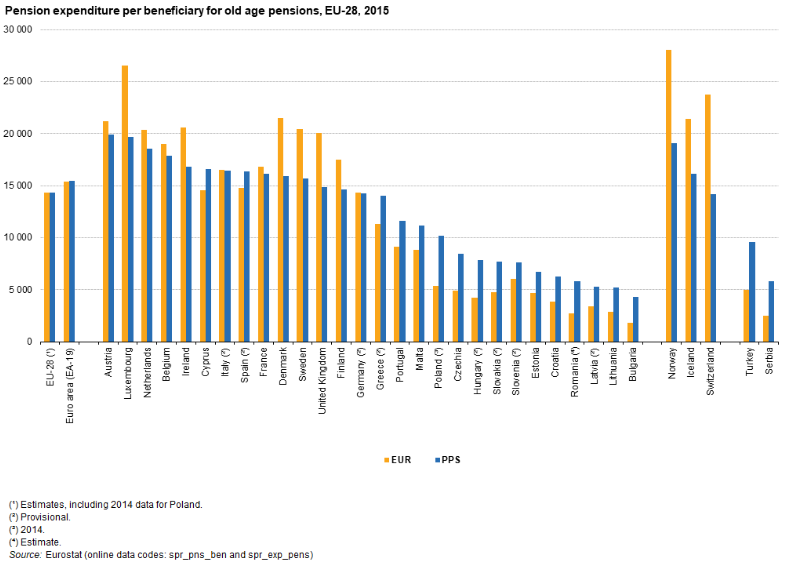

Quais são os valores médios das despesas com pensões por beneficiário?

Em média, os valores brutos das pensões por beneficiário nos vários países da União Europeia são os seguintes:

A pensão média anual por beneficiário é superior a €15,000 na zona Euro e de mais de €14,000 na União Europeia de 28 países.

Em Portugal é de cerca de €9,000, situando-o no último lugar dos países ocidentais da União Europeia (a par de Malta) e só à frente dos países da Europa de leste.

Os países mais ricos da EU28 situam-se claramente acima de €20,000 ao ano, tais como Luxemburgo, Holanda, Irlanda, Dinamarca, Suécia e Reino Unido. Outros países europeus como a Suíça, a Noruega e a Islândia também superam estes valores médios de pensões.

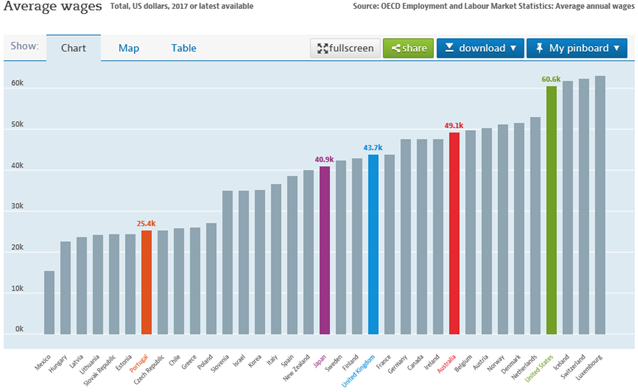

Para pormos estes valores em perspetiva vale a pena conhecermos a situação dos salários médios relativos nos países da OCDE:

Os salários médios mais elevados registam-se no Luxemburgo, Suíça, Islândia e EUA superando os $60,000. Portugal tem um dos salários médios mais baixos, no valor de €25,4 mil. Os restantes países desenvolvidos europeus têm salários médios entre $40,000 e $50,000.

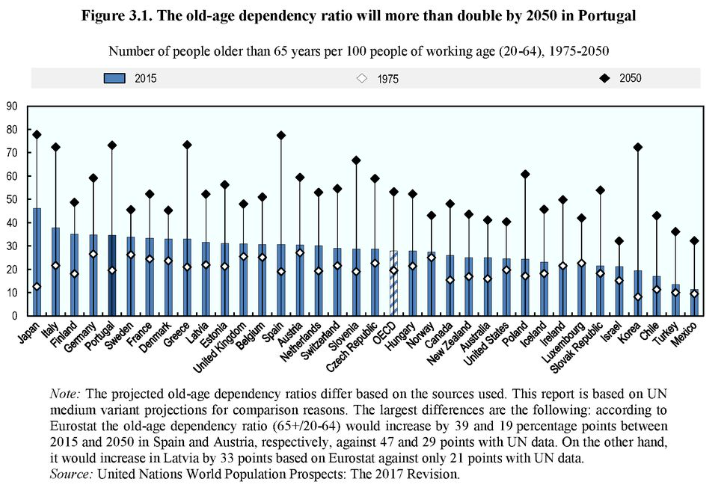

O envelhecimento populacional e o forte aumento da respetiva taxa de dependência dos idosos agravarão esta situação (além do mais do que previsível fraco crescimento dos salários)

Todos os países avançados do mundo estão a envelhecer e esta situação vai aumentar significativamente o respetivo rácio de dependência.

Pelo efeito conjugado das baixas taxas de natalidade e do aumento da esperança média de vida, o rácio de dependência de idosos vai agravar-se em todos os países da OCDE. Portugal, Espanha, Itália e Japão são dos países que vão registar dos maiores agravamentos do rácio de dependência dos idosos, dos 30%-40% em 2015 para mais de 73% em 2050 (praticamente o dobro!). Nos restantes países da OCDE a evolução far-se-á a um ritmo um pouco mais moderado. Portugal será o quarto país mais envelhecido da OCDE atrás do Japão, Espanha e Grécia.

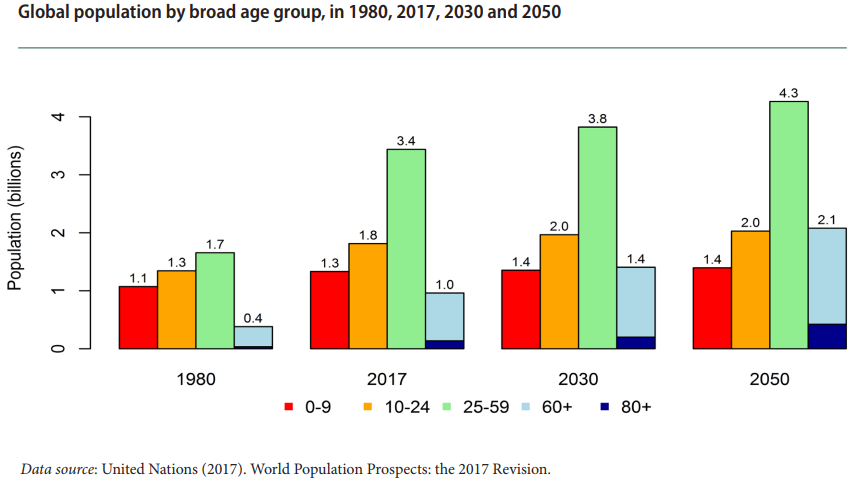

O gráfico seguinte mostra a evolução demográfica etária prevista a nível mundial:

O número de pessoas com mais de 60 anos irá aumentar significativamente nalgumas décadas, mais do que duplicando entre 2017 e 2050, passando de 1.0 para 2.1 mil milhões. Por outro lado, o grupo etário entre 10 e 24 anos de idade irá aumentar somente 200 milhões e o grupo de 25-59 anos de idade aumentará 0.9 mil milhões. Em particular, prevê-se que o número de pessoas com mais de 85 anos cresça mais do que 3 vezes, de 137 para 425 milhões, neste período.

Esta situação resulta num forte aumento da pressão financeira sobre os sistemas de pensões sociais em todo o mundo.

A idade da reforma irá aumentar e as futuras pensões serão mais baixas do que as atuais

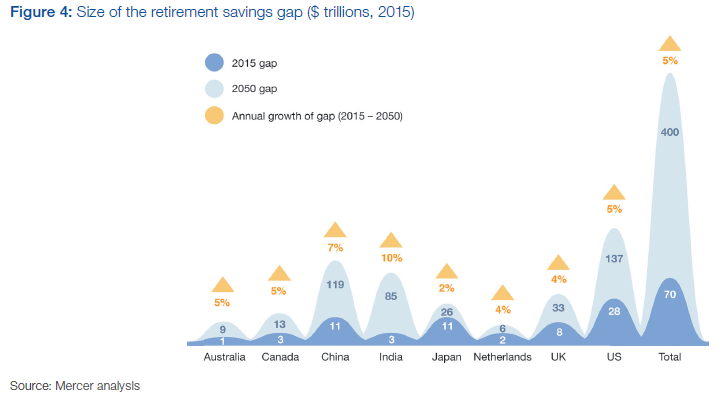

Num estudo realizado em 2017, a Mercer estimou a evolução do deficit de poupanças da reforma nos principais países do mundo, se se mantiverem as atuais taxas de poupança baixas para a reforma:

O deficit atual de $70 biliões, em 2015, irá aumentar para cerca de $400 biliões em 2050.

Este valor é calculado pela diferença entre as despesas necessárias na reforma e as três fontes de rendimento, a pensão governamental correspondente à pensão mínima (pilar 1), a pensão contributiva pública e privada (pilar 2), e as poupanças pessoais (pilar 3). Dos $70 biliões atuais mais de 75% respeitam a deficits relativos a pensões governamentais e públicas.

A solução desta situação irá necessariamente passar por:

1) Um aumento da idade da reforma cada vez mais associado ao aumento da longevidade;

2) Uma diminuição das pensões públicas, governamentais e contributivas, e nos países em que for possível, um aumento das taxas contributivas.

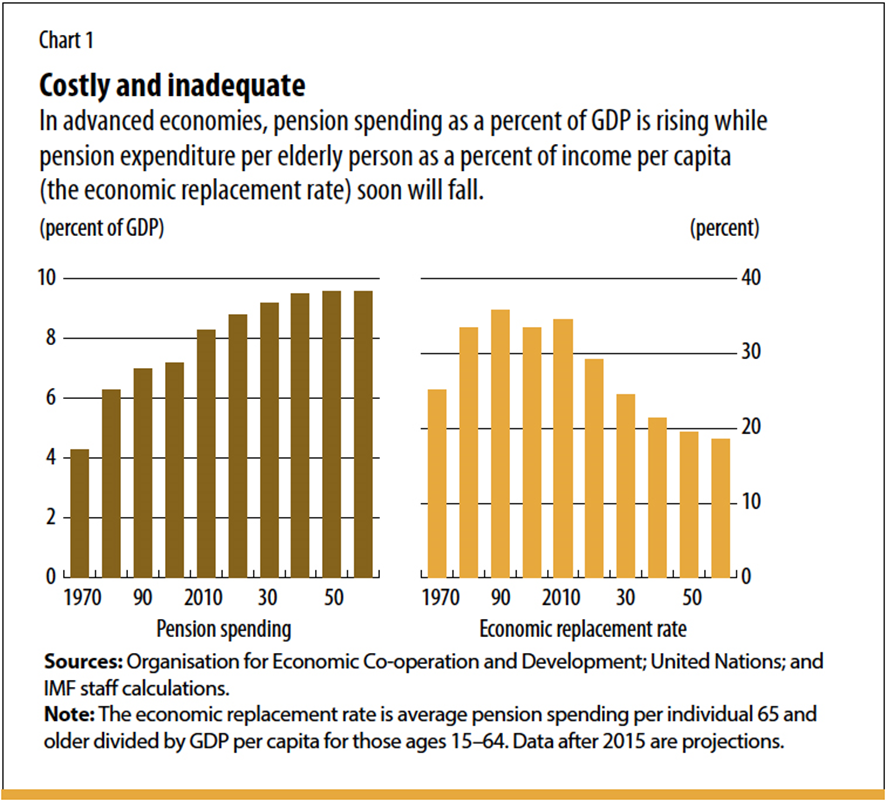

Um estudo recente sobre a situação atual e as perspetivas do sistema de pensões da Segurança Social nos países avançados feito pela OCDE revelou que os gastos com pensões atingiram um teto e as taxas de substituição das pensões económicas vão diminuir daqui em diante:

O sistema de pensões da Segurança Social custa cerca de 9% do Produto Interno Bruto em média, o que é considerado muito e próximo do limite máximo sustentável. Em consequência das alterações provocadas pelo envelhecimento populacional, a taxa económica de substituição média que teve um valor máximo 35% em 2010 irá descer até menos de 20% em 2050.

Em qualquer dos casos, pagaremos mais e teremos menos, reduzindo-se a nossa qualidade de vida.

Nos escalões de rendimentos mais altos contar com um contributo importante das pensões públicas ou privadas obrigatórias é um erro ou pelo menos é muito arriscado

O agravamento esperado da situação de sustentabilidade provocada pelo envelhecimento da população, conjugado com o regime redistributivo das pensões públicas (regressivo) – que resulta em que os maiores rendimentos tenham menores taxas de substituição, como vimos anteriormente –, e com os limites das pensões privadas obrigatórias, faz com que o risco seja maior nos escalões de rendimento mais elevados.

As pessoas irão contribuir cada vez mais e receber menos, prejudicando os seus interesses de uma reforma mais longa em linha com o aumento da esperança média de vida.

Por estas razões, os valores das pensões previstos no futuro, sobretudo para os agregados enquadrados nos escalões de rendimentos brutos superiores e para os trabalhadores independentes, distanciar-se-ão cada vez mais dos valores dos últimos rendimentos e do nível de vida a que estão habituados. É muito arriscado e é um erro pensar que estes agregados de maiores rendimentos poderão encontrar na pensão futura uma parte substancial do seu rendimento para viverem a reforma.

A solução para mantermos a qualidade de vida só pode passar pelo aumento da taxa de poupança para reforma e pela realização de fundos de pensões privados ou planos complementares pessoais de reforma

Para assegurarmos os rendimentos que nos permitem manter a qualidade de vida na reforma, a única solução para os agregados com maiores rendimentos só pode passar pelo aumento da taxa de poupança para a reforma e pela realização de fundos de pensões privados com a entidade empregadora ou de planos de reforma pessoais.

As pensões públicas são claramente insuficientes. As pensões privadas obrigatórias ou a previdência profissional, são, como vimos nalguns países, um bom complemento para estas situações. Porém sabemos que são muito poucas as empresas que proporcionam aos seus trabalhadores fundos de pensões privados, geralmente só as multinacionais e as grandes empresas domésticas.

Daí que seja muito aconselhável sermos nós a cuidarmos de nós próprios fazendo dotações voluntárias para os planos empresariais ou para os planos pessoais de reforma. É o modelo da previdência pessoal ou individual. Esta já é a realidade nos países em que as pensões obrigatórias não chegam.