As estratégias dos investidores de topo são diferentes: valor vs. crescimento, seleção de títulos vs. diversificação, seguidores de tendência vs. opositores, macro vs. micro, fundamentais vs. técnicos/quantitativos, etc.

Mas têm em comum, acima de tudo, a paciência de verem o investimento a longo prazo

Ao contrário do investidor comum que tem uma perspetiva de investimento mais curta e que lhe sai caro

Conhecer as histórias e as estratégias de investimento dos grandes investidores é muito útil.

Aprendemos sempre qualquer aspeto que nos pode tornar melhores investidores.

Estes investidores de topo são uma categoria à parte.

São investidores que conseguem superar sistematicamente o mercado financeiro de uma forma consistente e por um período muito prolongado, que se estende por algumas décadas.

É muito difícil imitá-los.

Possuem características natas que os distinguem e conseguiram e juntar equipas de profissionais fortes para desenvolverem um modelo de investimento vencedor.

No entanto, podemos copiar algumas das suas formas de agir.

Uma caraterística comum é perceberem que o dinheiro só rende se for investido.

São pessoas que sabem que a liquidez é um ativo gera um rendimento insuficiente, inferior à inflação, sendo, nessa medida, improdutivo.

São investidores de longo prazo, e num artigo anterior vimos que o investimento é um processo a médio e longo prazo, comparando-a a correr uma longa maratona.

Sabem que o longo prazo tem a vantagem de potenciar a capitalização dos rendimentos, e por essa via, a acumulação da riqueza.

Estes investidores investem nos principais títulos do mercado, empresas de grande dimensão, nas quais também podemos investir.

Não investem em títulos da moda.

Preferem ações de empresas sólidas, conhecidas, e com perspetivas de crescimento futuro. As ações que estão no centro ou que fazem girar as economias.

Noutro artigo, também vimos a importância de investir nos investimentos que percebemos e dominamos.

A diferença é que o fazem com grandes montantes e de forma mais concentrada.

A capacidade para fazerem uma análise profunda dos títulos permite-lhes uma menor diversificação dos investimentos daquela que é recomendada para os investidores individuais.

Esta análise e avaliação de títulos individuais dá-lhes uma vantagem que a maioria dos investidores individuais não possui.

Regularmente temos informação sobre quais os principais movimentos das carteiras dos investidores deste grupo que ainda se encontram no ativo, podendo acompanhar os seus investimentos e o respetivo racional.

Num artigo anterior analisámos a forma como Warren Buffett tem gerido os investimentos da Berkshire Hathaway.

Em próximos artigos iremos abordar as estratégias usadas por outros destes grandes investidores.

As estratégias dos investidores de topo são diferentes: valor vs. crescimento, seleção de títulos vs. diversificação, seguidores de tendência vs. opositores, macro vs. micro, fundamentais vs. técnicos/quantitativos, etc.

O mundo tem tido e ainda tem grandes investidores.

Podemos e devemos apreender muito com eles.

É uma pena se não o fizermos.

As estratégias de investimento usadas por cada um são diversas, em termos dos modelos e dos estilos, o que significa que não há um único caminho para ter sucesso.

Apesar de reservarem para si alguns dos segredos do negócio, a sua história, experiência ou as suas conversas acabam por revelar muitas ideias que nós podemos usar como investidores individuais.

Em seguida vamos conhecer um pouco mais dos investidores de quem estamos a falar.

Warren Buffett (com Charlie Munger) teve uma rendibilidade média anualizada de 19% desde 1965 até à data no veículo de investimento da Berkshire Hathaway. Este é um dos melhores registos da história dos investimentos história.

Buffett é um puro selecionador de ações que construiu a sua fortuna seguindo os princípios de investimento de valor do seu mentor Benjamin Graham.

Benjamin Graham tem como essência o investimento do valor, em que todo o investimento deve valer substancialmente mais do que um investidor tem que pagar por ele.

Acreditava na análise fundamental e procurava empresas com balanços fortes, ou, aqueles com pouca dívida, margens de lucro acima da média, e amplos fluxos de caixa.

George Soros é o mais famoso e bem-sucedido gestor de hedge funds de todos os tempos, proporcionando uma rendibilidade média anualizada de cerca 30% enquanto responsável pelo Quantum Fund.

Soros fez a sua riqueza apostando em tendências globais macroeconómicas, incluindo um lucro de $10 mil milhões realizado num dia, numa aposta contra a libra britânica em 1992.

Carl Icahn possui o melhor resultado da história dos investimentos. Ele tem a rendibilidade média anualizada de mais de 30% desde 1968 (inclusivamente, ultrapassando Buffett).

Icahn é um investidor ativista que investe grandes posições em ações de valor muito subvalorizadas, pressiona para a mudança, e em seguida sai, muitas vezes, com enormes lucros.

Ray Dalio geriu durante muitos anos o maior hedge fund do mundo, a Bridgewater, com mais de $150 mil milhões em ativos sob gestão. É um especialista em alocação de ativos, e o pioneiro do que inventou como “investimento de paridade de risco”.

Em termos muito simples, atua no pressuposto de que, ao longo do tempo, as principais classes de ativos aumentam de valor e geram rendibilidades melhores do que o dinheiro.

Compartilha com Buffett a crença de que, ao longo do tempo, o mundo vai melhorar, vai crescer e será um lugar melhor e mais eficiente para viver do que era antes.

Dalio avalia as classes de ativos com base na volatilidade, o que tem proporcionado rendibilidades anuais graduais e consistentes.

James Simons é o rei do investimento quantitativo, e fundador de um dos hedge funds com melhor desempenho na sua carreira, o fundo Renaissance Medallion. Este fundo teve rendibilidades médias anualizadas de mais de 30% após impostos, desde o seu início.

Simons é um graduado do MIT com um PHD da Universidade de Califórnia em Berkley. O seu fundo usa modelos de computador para lucrar com ineficiências de mercado de curto prazo.

David Tepper pode ser o investidor de melhor desempenho ao longo de sua carreira de 23 anos, com uma rendibilidade média anualizada de 30%. Gere o hedge fund Appaloosa Management, com ativos sob gestão de $18 mil milhões.

Tepper é único, no sentido em que combina investimentos em empresas em situação financeira difícil com investimentos macroeconómicos globais.

John (Jack) Bogle fundou a empresa de fundos de investimento Vanguard Group em 1974 e tornou-se um dos maiores e mais respeitados patrocinadores dos fundos de investimento do mundo.

Bogle foi pioneiro nos fundos de investimentos sem despesas de distribuição e promoveu o investimento em fundos índices de baixo custo junto de milhões de investidores. Ele criou e introduziu o primeiro fundo índice, Vanguard 500, em 1976.

A filosofia de investimento de Jack Bogle defende a captura de rendibilidade de mercado investindo em fundo índice de base ampla que são caracterizados por não terem custos de distribuição, serem de baixo custo, baixa rotação e geridos passivamente.

John Templeton foi o criador do fundo de investimentos moderno.

Teve essa ideia pela sua própria experiência: em 1939, comprou 100 ações de cada empresa que negociava na bolsa de Nova Iorque abaixo $1. Comprou um total de 104 empresas, para um investimento total de $10,400. Durante os quatro anos seguintes, 34 dessas empresas faliram, mas ele foi capaz de vender todo o portfólio restante por $40,000.

Isto deu-lhe visão do valor da diversificação e do investimento no mercado como um todo – algumas companhias falharão, enquanto outro ganharão.

Foi descrito como o melhor caçador de pechinchas, procurando globalmente empresas ignoradas por todos os outros pois acreditava que as ações de maior valor eram aquelas completamente negligenciadas.

Peter Lynch conseguiu fazer crescer a carteira de investimentos do Fidelity Magellan Fund de $20 milhões para $14 mil milhões em pouco maios de 20 anos.

Muitas vezes descrito como um “camaleão”, Peter Lynch adaptava-se a qualquer estilo de investimento que funcionava na época. Mas quando se tratava de escolher ações específicas, só investia naquelas que conhecia e/ou poderia facilmente entender.

William (Bill) H. Gross é considerado o maior gestor de fundos de obrigações do mundo. Como fundador e gestor executivo da família de fundos de obrigações da PIMCO, geriu mais de $600 mil milhões de ativos de rendimento fixo.

Em 1996, Gross foi o primeiro gestor de carteiras distinguido pelo Hall of Fame da Fixed-Income Analyst Society Inc., pelas suas contribuições para os avanços da análise de obrigações e de carteiras.

Mas têm em comum, acima de tudo, a paciência de verem o investimento a longo prazo

Apesar de usarem estratégias diferentes, em muitos casos radicalmente diferentes, estes grandes investidores têm uma base comum: acima de tudo, a paciência para ter uma perspetiva de investimento a longo prazo.

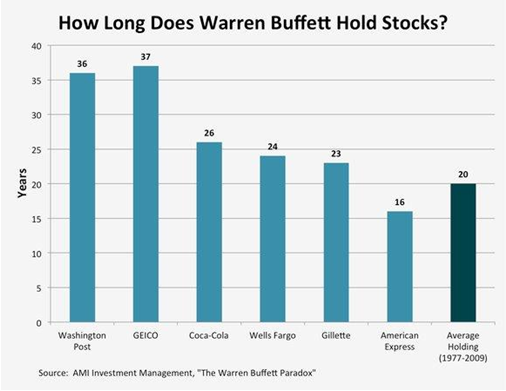

O gráfico seguinte mostra os períodos de detenção de ações de Warren Buffett:

Buffett detém participações por mais de 20 anos, em média, e algumas foram acumuladas durante mais de 30 anos, como Washington Post e GEICO, Quase todas têm mais do que uma década.

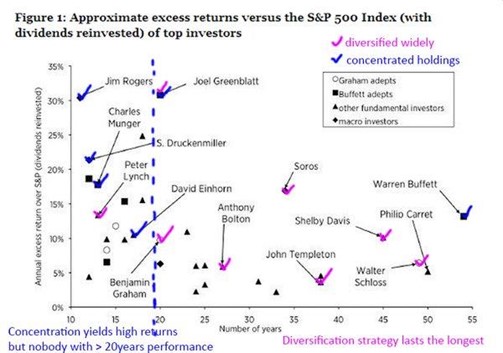

O gráfico seguinte mostra o excesso de rendibilidade média anualizada relativamente ao índice S&P 500 e o período médio de detenção dos investimentos dos maiores investidores do mundo:

Estes investidores de topo têm participações com mais de 10 anos, em média, e alguns com mais de 50.

É curioso notar que os investidores com maior diversificação são os que têm o longo prazo mais longo, sendo de destacar os casos de Warren Buffett, Benjamin Graham, George Soros e John Templeton.

Esta paciência permite-lhes combater as emoções que destroem os resultados para muitos investidores, tais como a impaciência, a ganância e o medo. Esta firme determinação imuniza-os dos erros de investimento associados à frustração, raiva ou arrependimento.

Ao contrário do investidor comum que tem uma perspetiva de investimento mais curta e que lhe sai caro

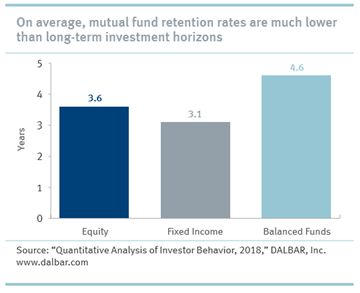

A Dalbar realiza anualmente estudo sobre os comportamentos dos investidores particulares norte-americanos, tendo na edição de 2018 concluído mais uma vez no seguinte:

Os investidores particulares têm tempos de detenção dos fundos de investimentos entre 3,1 e 4,6 anos, em média, consoante a natureza do fundo.

Como vimos, este prazo é muito inferior ao dos melhores investidores mundiais.

Aliás, está provado que uma das principais razões para o desempenho muito inferior ao do mercado obtido pelos investidores particulares por períodos curtos ou muito longos (de 1 até 20 anos), se deve precisamente ao seu prazo de investimento em ações mais reduzido.