Les stratégies des principaux investisseurs sont différentes : valeur vs croissance, sélection obligataire vs diversification, suiveurs de tendance vs adversaires, macro vs micro, fondamentaux vs techniques/quantitatifs, etc.

Mais ils ont en commun, avant tout, la patience de voir l’investissement sur le long terme.

Contrairement à l’investisseur moyen qui a une perspective d’investissement plus courte et qui lui coûte cher.

Connaître les histoires et les stratégies d’investissement des grands investisseurs est très utile.

Nous apprenons toujours tout ce qui peut faire de nous de meilleurs investisseurs.

Ces principaux investisseurs constituent une catégorie distincte.

Ce sont des investisseurs qui parviennent à surperformer systématiquement le marché financier de manière cohérente et pendant une période très longue, qui s’étend sur quelques décennies.

Il est très difficile de les imiter.

Ils ont des caractéristiques innées qui les distinguent et ont réalisé et rejoint des équipes de professionnels solides pour développer un modèle d’investissement gagnant.

Cependant, nous pouvons copier certaines de leurs façons d’agir.

Une caractéristique commune est de réaliser que l’argent ne rapporte que s’il est investi.

Ce sont des gens qui savent que la liquidité est un actif qui génère un revenu insuffisant, inférieur à l’inflation, et est, dans cette mesure, improductif.

Ce sont des investisseurs à long terme, et dans un article précédent, nous avons vu que l’investissement est un processus à moyen et long terme, en le comparant à courir un long marathon.

Ils savent que le long terme a l’avantage de valoriser la capitalisation des revenus, et ainsi l’accumulation de richesses.

Ces investisseurs investissent dans les principaux titres du marché, les grandes entreprises, dans lesquelles nous pouvons également investir.

Ils n’investissent pas dans des titres à la mode.

Ils préfèrent les actions de sociétés solides et bien connues avec des perspectives de croissance future. Les actions qui sont au centre ou qui redressent les économies.

Dans un autre article, nous avons également vu l’importance d’investir dans les investissements que nous percevons et maîtrisons.

La différence est qu’ils le font avec de grandes quantités et de manière plus concentrée.

La capacité de faire une analyse approfondie des titres leur permet de diversifier moins les investissements que ce qui est recommandé pour les investisseurs individuels.

Cette analyse et cette évaluation des titres individuels leur confèrent un avantage que la plupart des investisseurs individuels ne possèdent pas.

Nous avons régulièrement des informations sur les principaux mouvements des portefeuilles des investisseurs de ce groupe qui sont encore dans l’actif, pouvant suivre leurs investissements et leur justification.

Dans un article précédent, nous avons examiné comment Warren Buffett a géré les investissements de Berkshire Hathaway.

Dans les prochains articles, nous aborderons les stratégies utilisées par d’autres de ces grands investisseurs.

Les stratégies des principaux investisseurs sont différentes : valeur vs croissance, sélection obligataire vs diversification, suiveurs de tendance vs adversaires, macro vs micro, fondamentaux vs techniques/quantitatifs, etc.

Le monde a eu et a encore de grands investisseurs.

Nous pouvons et devons apprendre beaucoup d’eux.

C’est dommage si nous ne le faisons pas.

Les stratégies d’investissement utilisées par chacun sont diverses, en termes de modèles et de styles, ce qui signifie qu’il n’y a pas de voie unique pour réussir.

Bien qu’ils vous réservent certains des secrets de l’entreprise, votre histoire, votre expérience ou vos conversations finissent par révéler de nombreuses idées que nous pouvons utiliser en tant qu’investisseurs individuels.

Ensuite, nous en saurons un peu plus sur les investisseurs dont nous parlons.

Warren Buffett (avec Charlie Munger) a eu un rendement annualisé moyen de 19% de 1965 à aujourd’hui dans le véhicule d’investissement de Berkshire Hathaway. C’est l’un des meilleurs records de l’histoire de l’investissement.

Buffett est un pur sélectionneur de titres qui a bâti sa fortune en suivant les principes d’investissement axé sur la valeur de son mentor Benjamin Graham.

Benjamin Graham a pour essence l’investissement de valeur, dans lequel chaque investissement doit valoir beaucoup plus que ce qu’un investisseur doit payer pour cela.

Il croyait en l’analyse fondamentale et recherchait des entreprises ayant des bilans solides, ou celles avec peu de dettes, des marges bénéficiaires supérieures à la moyenne et des flux de trésorerie abondants.

George Soros est le gestionnaire de fonds spéculatifs le plus célèbre et le plus prospère de tous les temps, offrant un rendement annualisé moyen d’environ 30% tout en gérant le fonds Quantum.

Soros a fait fortune en pariant sur les tendances macroéconomiques mondiales, y compris un bénéfice de 10 milliards de dollars en une journée sur un pari contre la livre sterling en 1992.

Carl Icahn a le meilleur résultat de l’histoire des investissements. Il a eu un rendement annualisé moyen de plus de 30% depuis 1968 (y compris dépassant Buffett).

Icahn est un investisseur activiste qui investit des positions importantes dans des actions de valeur très sous-évaluées, pousse au changement, puis repart, souvent, avec d’énormes profits.

Ray Dalio a géré pendant de nombreuses années le plus grand fonds spéculatif au monde, Bridgewater, avec plus de 150 milliards de dollars d’actifs sous gestion. Il est un expert en allocation d’actifs et le pionnier de ce qu’il a inventé sous le nom d’« investissement à parité de risque ».

En termes très simples, il agit sur l’hypothèse que, au fil du temps, les principales classes d’actifs augmentent en valeur et génèrent de meilleurs rendements que l’argent.

Il partage avec Buffett la conviction qu’avec le temps, le monde s’améliorera, grandira et sera un endroit meilleur et plus efficace pour vivre qu’il ne l’était auparavant.

Dalio évalue les classes d’actifs en fonction de la volatilité, ce qui a permis d’obtenir des rendements annuels graduels et constants.

James Simons est le roi de l’investissement quantitatif et le fondateur de l’un des fonds spéculatifs les plus performants de sa carrière, le fonds Renaissance Medallion. Ce fonds affiche un rendement annualisé moyen de plus de 30 % après impôt depuis sa création.

Simons est diplômé du MIT et titulaire d’un doctorat de l’Université de Californie à Berkley. Votre fonds utilise des modèles informatiques pour tirer profit des inefficiences du marché à court terme.

David Tepper est peut-être l’investisseur le plus performant au cours de ses 23 ans de carrière, avec un rendement annualisé moyen de 30 %. Elle gère le fonds spéculatif Appaloosa Management, dont les actifs sous gestion s’élèvent à 18 milliards de dollars.

Tepper est unique en ce sens qu’il combine des investissements dans des entreprises en situation financière difficile avec des investissements macroéconomiques mondiaux.

John (Jack) Bogle a fondé la société de fonds spéculatifs Vanguard Group en 1974 et est devenu l’un des sponsors de fonds d’investissement les plus importants et les plus respectés au monde.

Bogle a été le pionnier des fonds d’investissement sans frais de distribution et a promu l’investissement dans des fonds indiciels à faible coût auprès de millions d’investisseurs. Il a créé et introduit le premier fonds indiciel, Vanguard 500, en 1976.

La philosophie de placement de Jack Bogle préconise de capturer la rentabilité du marché en investissant dans des fonds indiciels à large assise qui se caractérisent par l’absence de coûts de distribution, le faible coût, le faible rendement et la gestion passive.

John Templeton est le créateur du fonds d’investissement moderne.

Il a eu cette idée à partir de sa propre expérience: en 1939, il a acheté 100 actions de chaque société qu’il a négociée à la Bourse de New York pour moins de 1 $. Elle a acheté un total de 104 entreprises, pour un investissement total de 10 400 $. Au cours des quatre années suivantes, 34 de ces entreprises ont fait faillite, mais il a pu vendre tout le portefeuille restant pour 40 000 $.

Cela lui a donné un aperçu de la valeur de la diversification et de l’investissement sur le marché dans son ensemble – certaines entreprises échoueront, tandis que d’autres gagneront.

Il a été décrit comme le meilleur chasseur de bonnes affaires, recherchant à l’échelle mondiale des entreprises ignorées par tout le monde parce qu’il croyait que les actions les plus rentables étaient celles qui étaient complètement négligées.

Peter Lynch a réussi à faire passer le portefeuille de placements du Fonds Fidelity Magellan de 20 millions de dollars à 14 milliards de dollars en seulement 20 ans.

Souvent décrit comme un « caméléon », Peter Lynch s’est adapté à n’importe quel style d’investissement qui fonctionnait à l’époque. Mais quand il s’agissait de choisir des actions spécifiques, je n’investissais que dans celles que je connaissais et / ou pouvais facilement comprendre.

William (Bill) H. Gross est considéré comme le plus grand gestionnaire de fonds obligataires au monde. En tant que fondateur et directeur exécutif de la famille de fonds obligataires de PIMCO, il a géré plus de 600 milliards de dollars d’actifs obligataires.

En 1996, M. Gross a été le premier gestionnaire de portefeuille intronisé au Temple de la renommée de la Fixed-Income Analyst Society Inc. pour sa contribution aux progrès réalisés dans le domaine de l’analyse des obligations et des portefeuilles.

Mais ils ont en commun, avant tout, la patience de voir l’investissement sur le long terme.

Malgré l’utilisation de stratégies différentes, dans de nombreux cas radicalement différentes, ces grands investisseurs ont une base commune: avant tout, la patience d’avoir une perspective d’investissement à long terme.

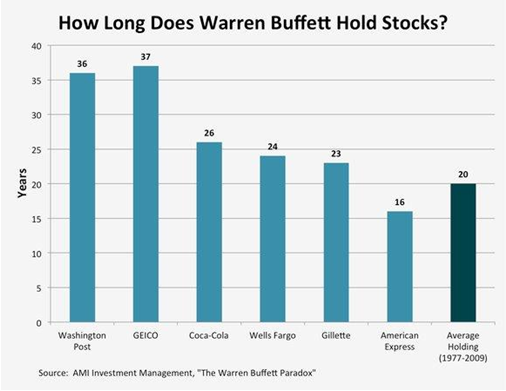

Le graphique suivant montre les périodes de détention des actions de Warren Buffett :

Buffett détient des participations depuis plus de 20 ans, en moyenne, et certaines ont été accumulées sur plus de 30 ans, comme le Washington Post et GEICO, presque toutes ont plus d’une décennie.

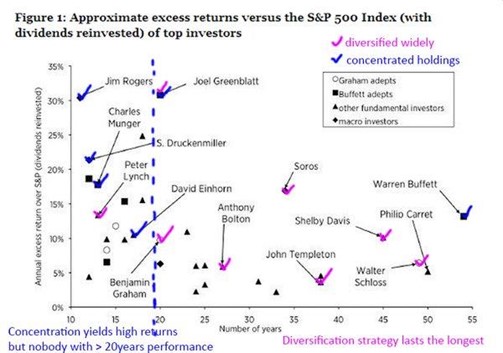

Le graphique suivant montre le rendement moyen annualisé excédentaire par rapport à l’indice S&P 500 et la période de détention moyenne des investissements des plus grands investisseurs mondiaux :

Ces investisseurs de premier plan ont des avoirs qui ont plus de 10 ans, en moyenne, et certains ont plus de 50 ans.

Il est curieux de noter que les investisseurs les plus diversifiés sont ceux qui ont le plus long terme, en particulier les cas de Warren Buffett, Benjamin Graham, George Soros et John Templeton.

Cette patience leur permet de combattre les émotions qui détruisent les résultats pour de nombreux investisseurs, telles que l’impatience, la cupidité et la peur. Cette ferme détermination les immunise contre les erreurs d’investissement associées à la frustration, à la colère ou au regret.

Contrairement à l’investisseur moyen qui a une perspective d’investissement plus courte et qui lui coûte cher.

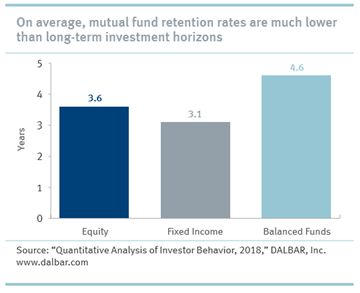

Dalbar mène une étude annuelle sur les comportements des investisseurs privés américains et, dans l’édition 2018, a conclu une fois de plus ce qui suit:

Les investisseurs privés ont des durées de détention de fonds d’investissement comprises entre 3,1 et 4,6 ans en moyenne, selon la nature du fonds.

Comme nous l’avons vu, ce délai est beaucoup plus court que celui des meilleurs investisseurs mondiaux.

En fait, il a été prouvé que l’une des principales raisons de la performance beaucoup plus faible du marché obtenue par les investisseurs privés pour des périodes courtes ou très longues (de 1 à 20 ans), est précisément due à leur temps d’investissement plus court dans les actions.