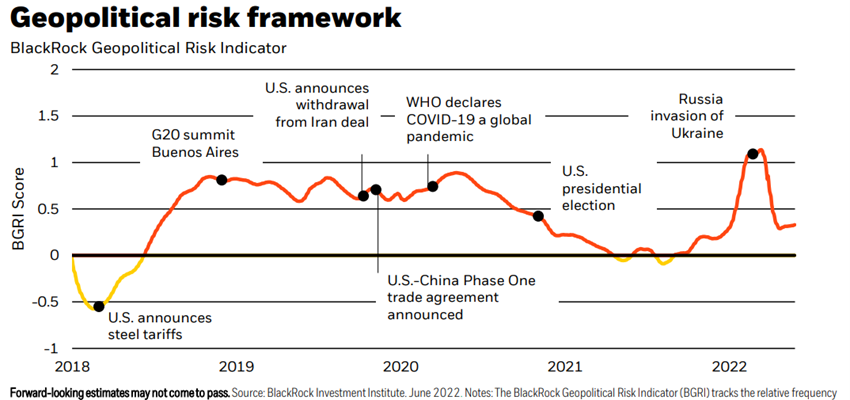

Estamos en el proceso de ajuste por inflación, aumento de las tasas de interés, endurecimiento, precios del petróleo, guerra, un colapso en la oferta de bienes agrícolas, la ruptura de las cadenas de suministro, los bloqueos y el covid, pero sobre todo, por un nuevo régimen de política monetaria y el inicio de un nuevo orden económico internacional.

Resumen ejecutivo

Overview 2T22: Mercados bursátiles en países desarrollados de mercado bajista con correcciones superiores al 20% y muy volátiles. Los mercados de bonos retroceden con la subida de los tipos de interés a largo plazo

Estado Covid-19: Paso a la fase endémica en la mayoría de los países, a pesar de los brotes en China que llevaron al gobierno a sucesivos confinamientos de las principales ciudades

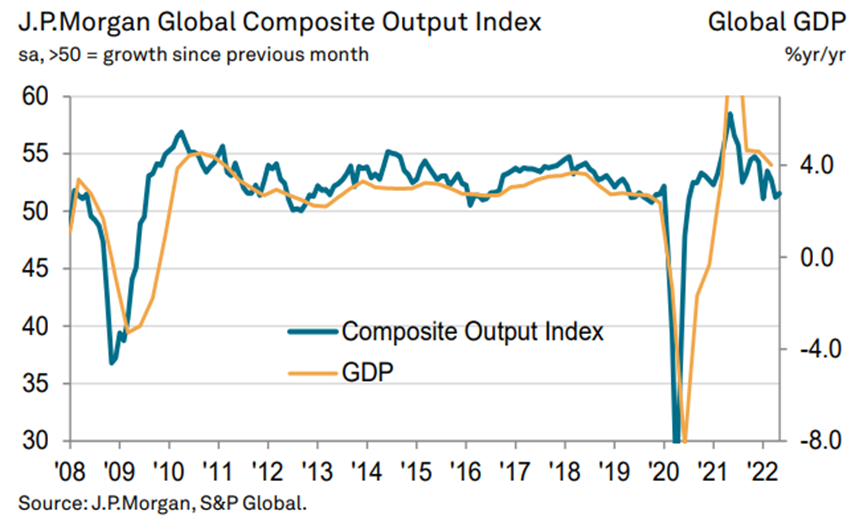

Contexto macro: Fuerte desaceleración del crecimiento económico en todo el mundo, especialmente en Europa, debido al aumento de las tasas de interés y los precios del petróleo, y la prolongación de la guerra en Ucrania y China, también debido a los sucesivos confinamientos.

Micro Contexto: Indicadores económicos clave instantáneos y avanzados en declive

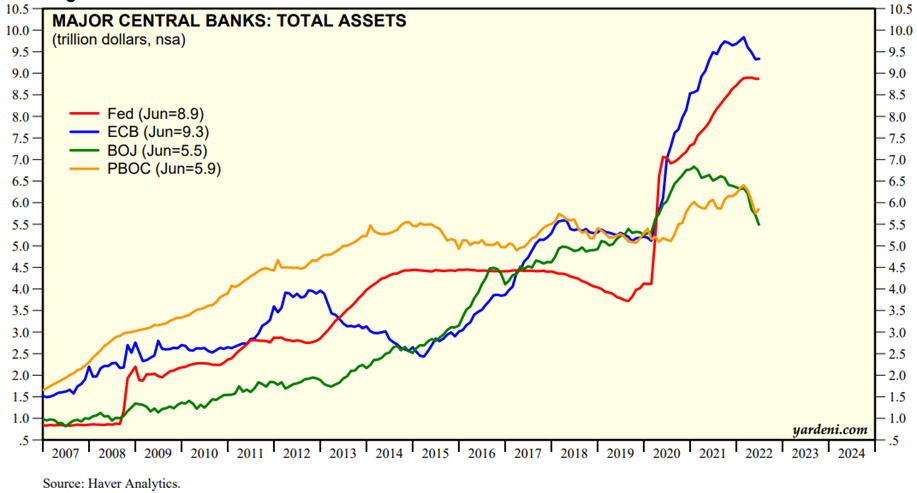

Políticas económicas: Los bancos centrales elevan las tasas de interés y eliminan la liquidez excesiva del sistema, con la excepción de Japón

Mercados bursátiles: Mercados bursátiles bajistas con caídas de más del 20% en mercados desarrollados y emergentes más grandes, con mayor volatilidad como resultado de los riesgos económicos y geopolíticos

Mercados de bonos: Fin del largo mercado alcista de bonos. Los mercados de renta fija corrigen más de un 10% por la subida de los tipos de interés a largo plazo, y cierta ampliación de los diferenciales de crédito de la deuda soberana y corporativa

Oportunidades clave: Mitigación del impacto económico asociado a la resiliencia de la capacidad financiera de los hogares y las empresas

Riesgos clave: Mayor probabilidad de recesión económica en Europa y Estados Unidos, agravada por el posible corte de gas de Rusia y un mayor riesgo en las economías emergentes más vulnerables

Esta fase de transición del ciclo, con menores niveles de crecimiento económico y cambios en las políticas monetarias, favorece las inversiones de los accionistas impulsadas por estrategias de valor y calidad frente a las inversiones de crecimiento. Además, las inversiones en bonos de tasa fija en bonos del Tesoro de los Estados Unidos están comenzando a resultar interesantes.

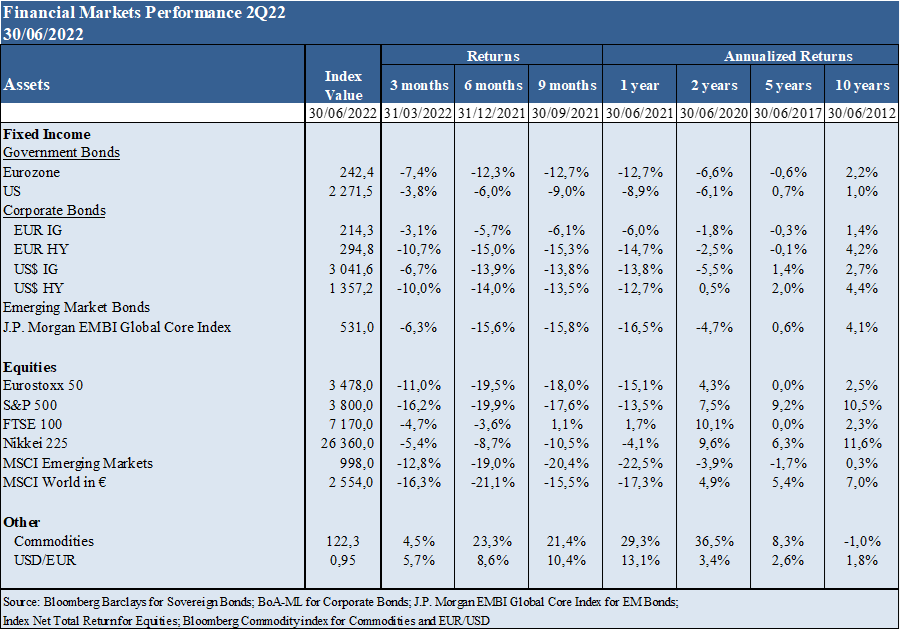

Desempeño de los mercados financieros en el 2T22

Mercados bursátiles en países desarrollados de mercado bajista con correcciones superiores al 20% y muy volátiles. Los mercados de bonos retroceden con la subida de los tipos de interés a largo plazo

Los mercados bursátiles entran en el mercado bajista con caídas de más del 20% en los países desarrollados y más altas en los mercados emergentes.

Los mercados de bonos también cayeron más del 10% en los Estados Unidos y la zona euro debido al fuerte aumento de las tasas de interés de los bonos del Tesoro a largo plazo asociado con el cambio de la política monetaria.

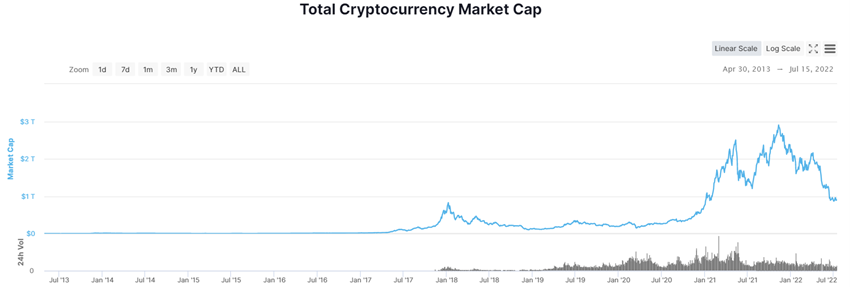

Alta devaluación de todas las criptomonedas, con una capitalización de mercado total que cae por debajo de $ 1 mil millones después de máximos de $ 3 mil millones en noviembre pasado, causando bancarrotas del financiero Celsius y el fondo de cobertura Three Arrows Capital.

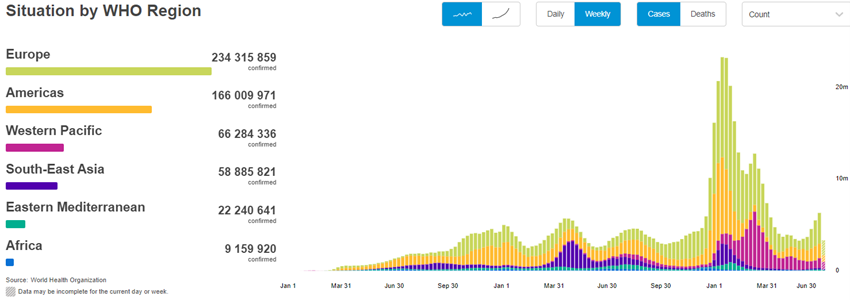

Estado de Covid-19:

Paso a la fase de endemia en la mayoría de los países, a pesar de los brotes en China que llevaron al gobierno a sucesivos “confinamientos” de las principales ciudades

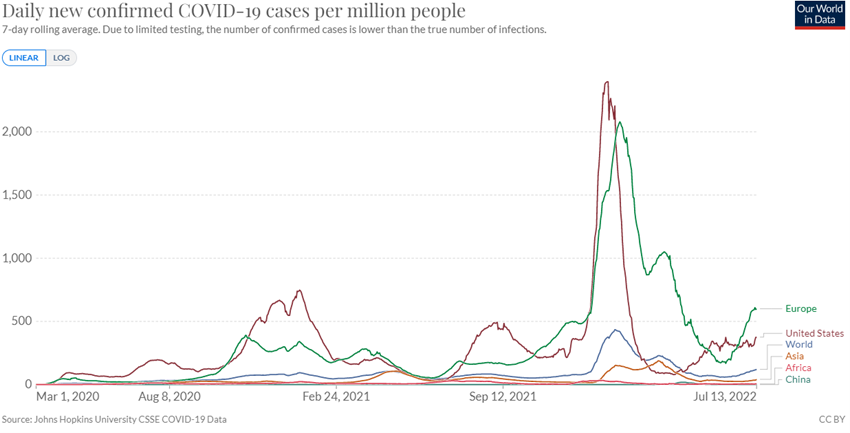

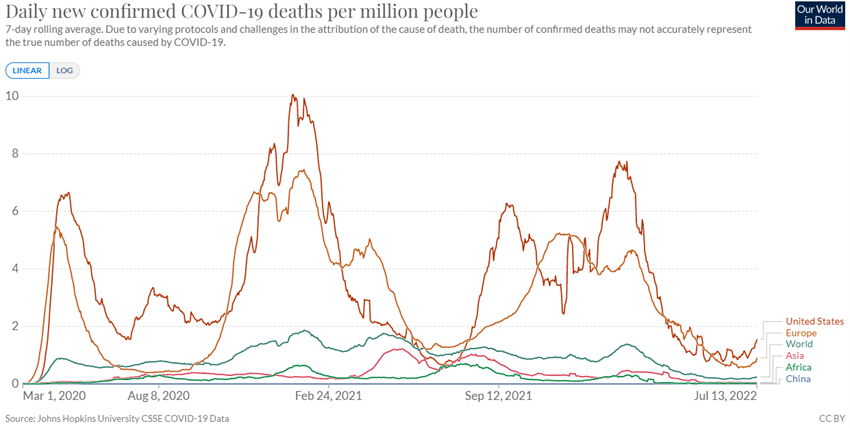

El virus Covid-19 ha superado los 557 millones de infectados y los 6,3 millones de muertos.

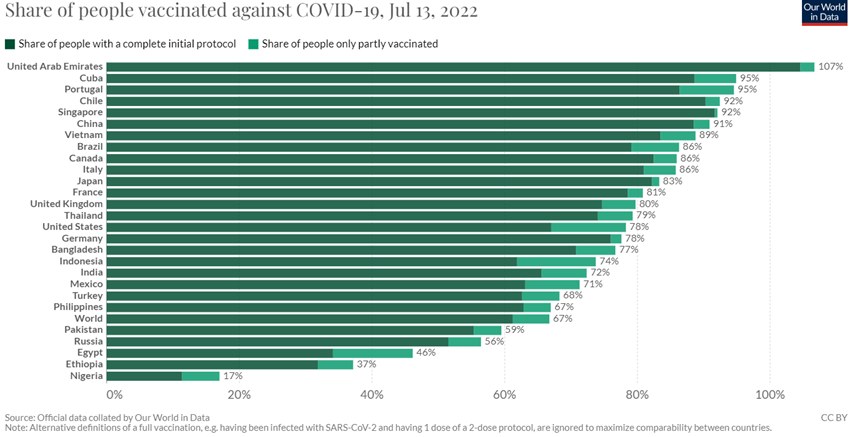

El 66,7% de las personas en todo el mundo ya han recibido una dosis de la vacuna, pero solo el 19,4% en los países de ingresos más bajos.

La mortalidad continúa disminuyendo debido a las altas tasas de vacunación y a los nuevos tratamientos más efectivos.

Continúan los nuevos brotes en las principales ciudades de China, que mantienen su política de confinamientos.

Fuente: OMS, 15 de julio de 2022

Contexto macroeconómico

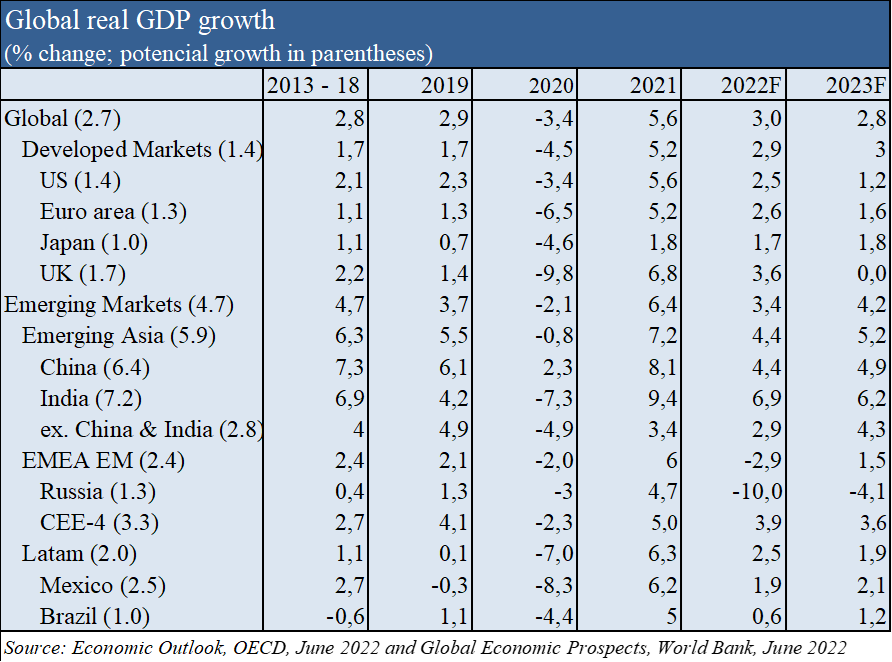

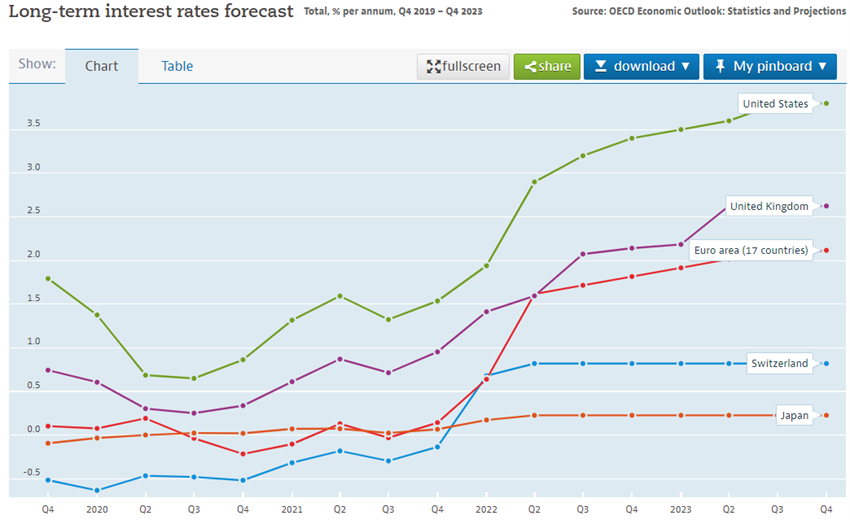

Revisión de las previsiones de crecimiento económico mundial en baja para 2,8% en 2022 y 3,0% en 2023, y con un 2,5% y un 1,2% en EEUU, un 2,6% y un 1,6% en la Eurozona, y un 4,4% y un 4,9% en China en 2022 y 2023 respectivamente, debido a la persistencia de la alta inflación, el aumento de los tipos de interés, los precios del petróleo y la guerra en Ucrania (OCDE).

Se espera una desaceleración continua en el crecimiento económico en todo el mundo, con menos impacto en los Estados Unidos y un mayor impacto en Europa debido a la guerra.

La inflación se mantiene en máximos en los últimos 40 años en los países desarrollados, con cifras del 9,1% en los Estados Unidos, el 8,1% en la Zona Euro y el 7,8% en el Reino Unido, pero parece mostrar los primeros signos de comenzar a caer.

Según el FMI, se espera una inflación del 5,7% en las economías desarrolladas y del 8,7% en las economías emergentes para finales de 2022.

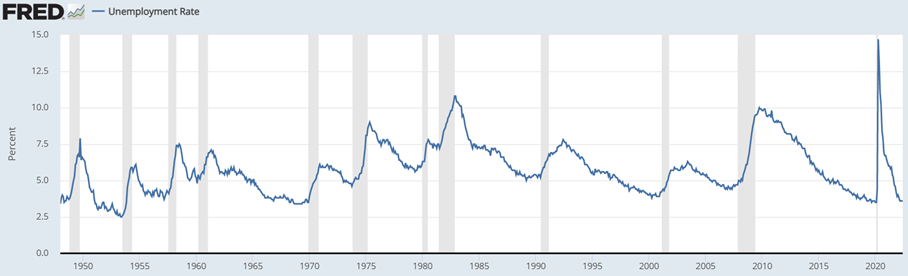

El impacto de estos factores negativos será menor de lo habitual teniendo en cuenta los buenos niveles de riqueza, ingresos, empleo y ahorro de los hogares en la mayoría de los países desarrollados.

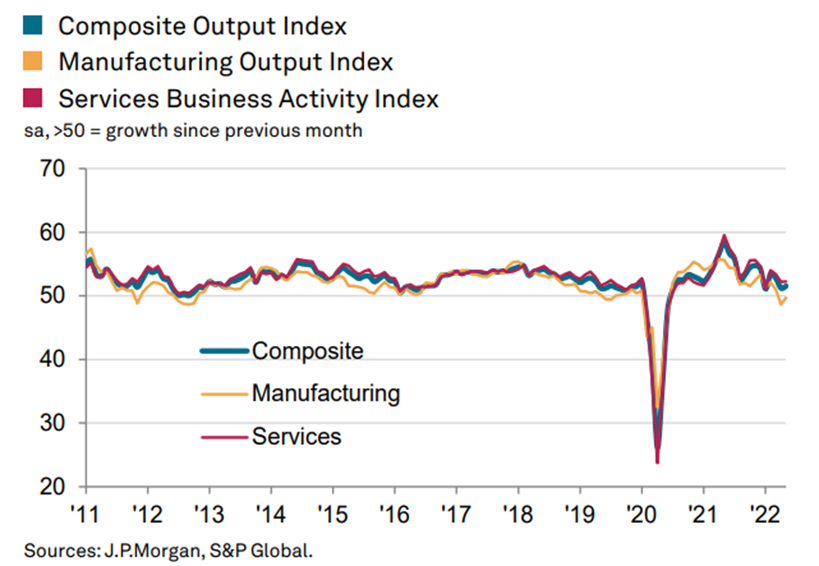

Contexto microeconómico

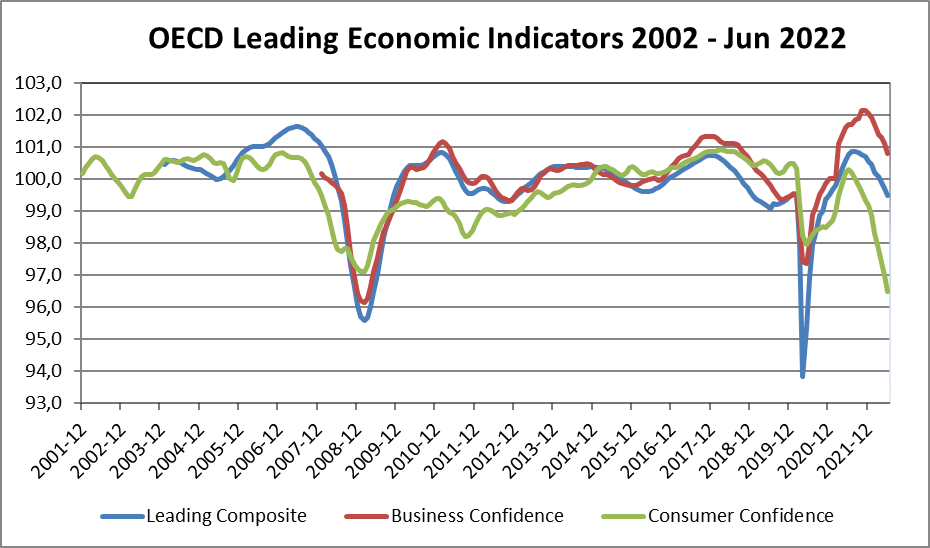

Indicadores económicos instantáneos clave y avanzados en declive

La industria ha caído en los últimos dos meses y los servicios se han mantenido en un nivel bajo.

En mayo, solo Rusia y China se contrajeron.

Las presiones inflacionarias se mantienen debido a los aumentos de precios en los insumos y productos.

La tasa de desempleo en los Estados Unidos se mantiene en el 3,6 %, nivel de pleno empleo.

La confianza de las empresas y los consumidores en los países de la OCDE sigue disminuyendo considerablemente.

Políticas económicas

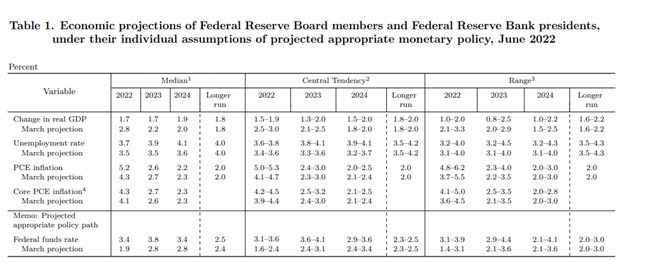

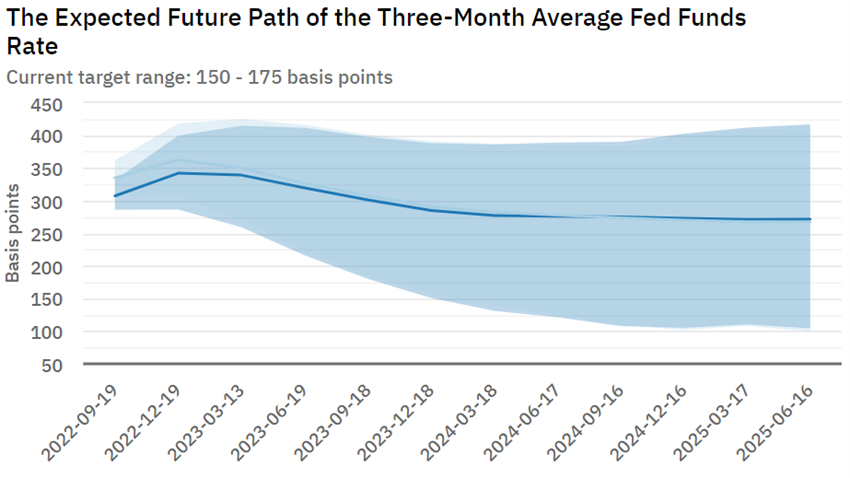

En la reunión de junio, el FED elevó la tasa de interés oficial más pronunciadamente en un 0,75% a %-1,75%, admitiendo aumentos similares en las próximas reuniones mensuales para combatir la inflación.

La tasa media del FED prevista a finales de año es del 3,4 %. Además, sigue retirando liquidez de la economía.

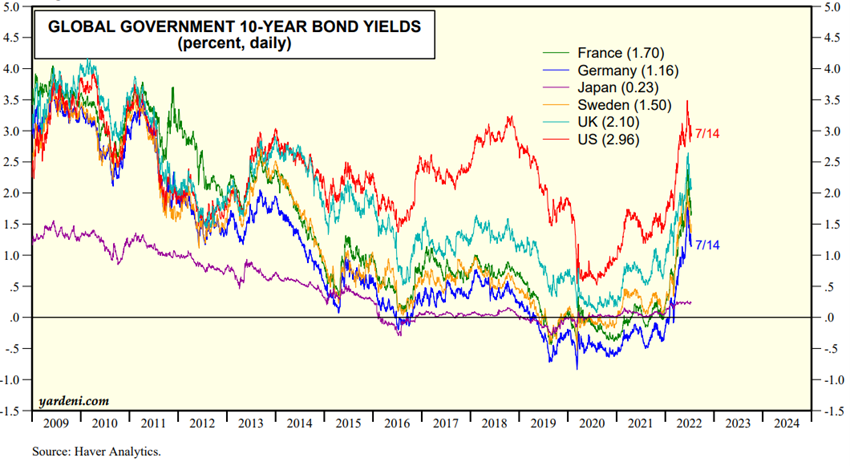

Las tasas de interés de los bonos a largo plazo y los préstamos hipotecarios aumentaron de inmediato y bruscamente y ya están por encima de 2019.

El Banco de Inglaterra ha elevado los tipos de interés oficiales hasta el 1,25%.

El BCE decidió poner fin al programa de compra de activos el 1 de julio y anunció su intención de realizar la primera subida del tipo base en un 0,25% en la reunión de julio.

El BCE celebró una reunión de emergencia en junio para decidir actuar ante la fuerte subida de los tipos de interés a largo plazo en los países más endeudados, como Italia, para evitar la fragmentación europea.

El dólar subió y las acciones casi al frente del euro.

Después del fuerte aumento en los primeros seis meses del año, las tasas de interés de los bonos del Tesoro y los préstamos hipotecarios en los Estados Unidos están comenzando a estabilizarse.

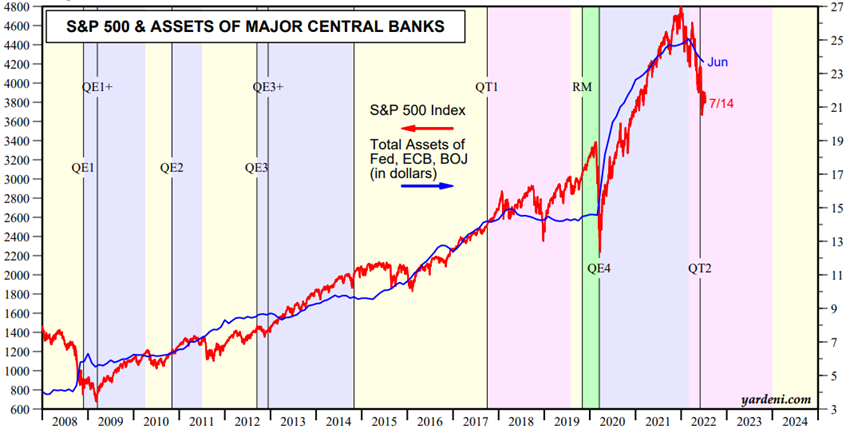

Fuente: Activos totales del Banco Central Principal, Yardeni Research, 13 de julio de 2022

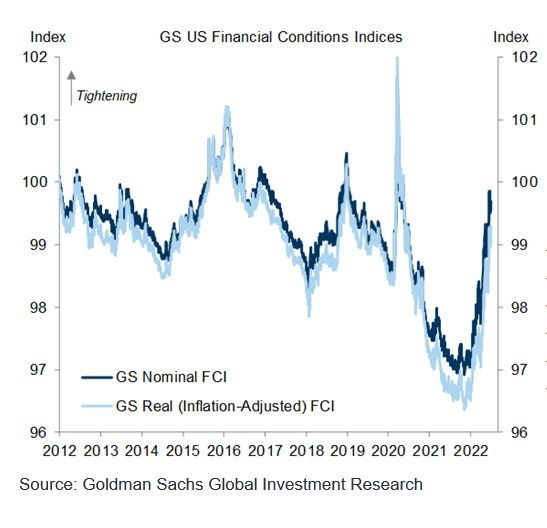

Las condiciones financieras siguen empeorando en los países desarrollados y especialmente en las economías emergentes

Las condiciones financieras empeoraron en Estados Unidos y Europa.

En los países emergentes las condiciones financieras se han deteriorado mucho más en los países de Europa del Este y África (obviamente además de Rusia y Ucrania).

Sri Lanka ha quebrado, y hay más países en grandes dificultades financieras, como Ghana, Etiopía, Túnez, Pakistán, Sudáfrica, Argentina y Perú, debido al alto endeudamiento y los déficits comerciales, y la caída de las reservas de divisas.

Evaluación de los mercados de valores

Los mercados bursátiles de los países desarrollados cayeron más de un 20% y entraron en el mercado bajista, con una mayor volatilidad.

Los mercados bursátiles emergentes han caído más bruscamente.

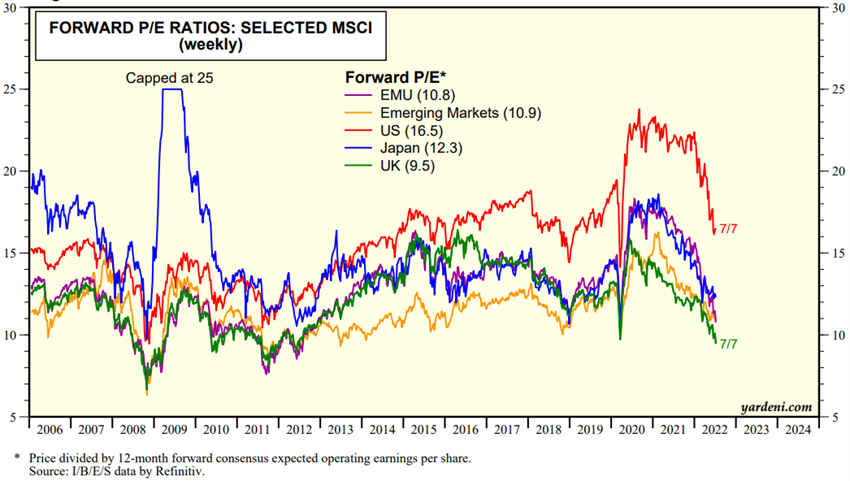

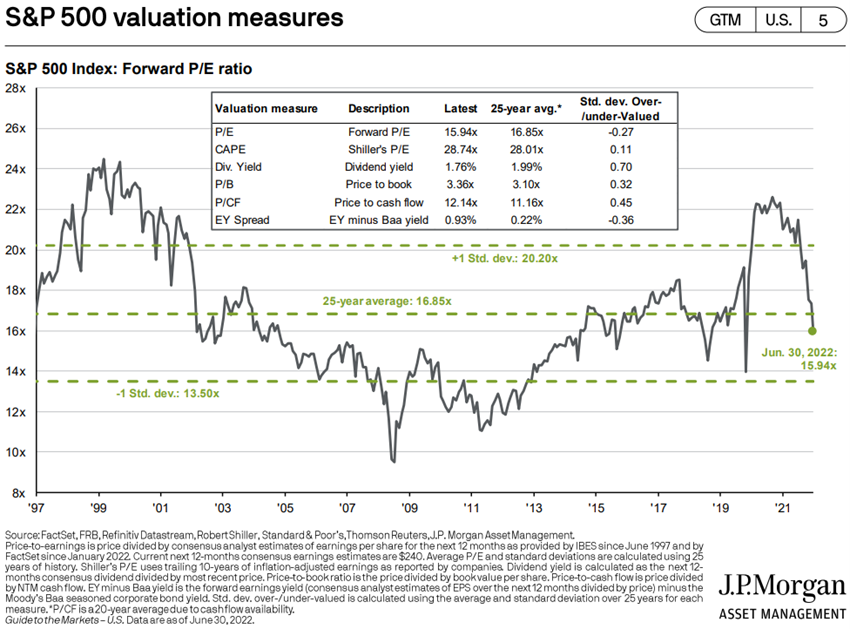

La valoración del mercado de valores mundial y en las diversas regiones ha caído y está en el promedio a largo plazo.

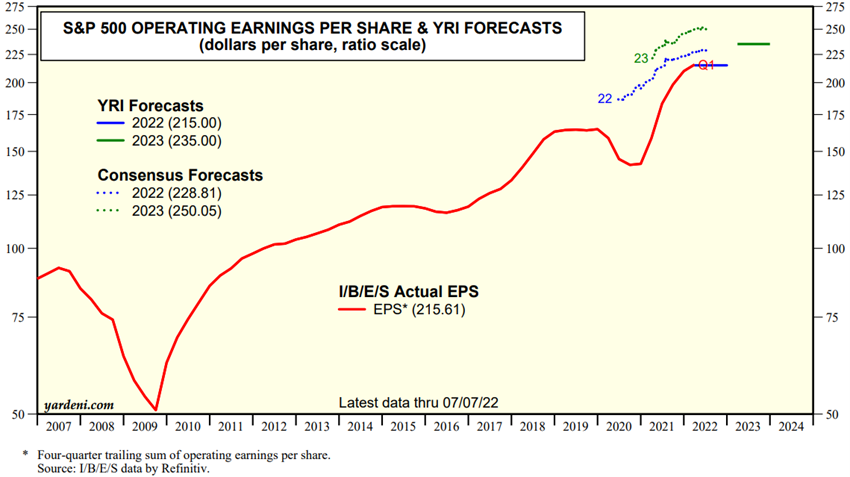

El PER de 16.5x para los Estados Unidos ha caído por debajo del promedio de los últimos 5 años, y está al nivel del promedio a largo plazo.

Los PER de las regiones restantes cayeron aún más a 10,8 veces en la zona euro, 12,3 veces en Japón y 10,9 veces en los mercados emergentes, por debajo del promedio histórico.

Sigue habiendo una gran divergencia en el mercado entre inversores y analistas.

Las acciones caen y la valoración por múltiplos se corrige, pero los analistas aumentan las perspectivas de resultados para este año.

El resultado depende de la capacidad de las autoridades para combatir la inflación con el menor impacto en el crecimiento económico.

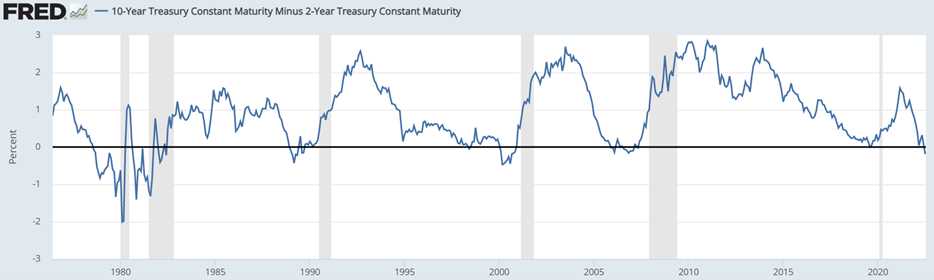

La brecha entre las tasas de los bonos del Tesoro de los Estados Unidos a 10 y 2 años se ha vuelto negativa, lo que para algunos es un predictor de recesión de 6 a 9 meses.

Los mercados financieros están en proceso de adaptarse a la realidad económica en desarrollo.

La interacción entre las previsiones de crecimiento, la inflación, los precios de las materias primas y los tipos de interés trae consigo volatilidad y cambios en el posicionamiento del mercado en general y en términos relativos, como las rotaciones sectoriales de energía, materias primas y tecnología.

Las empresas de valor o calidad con buena capacidad de generación de flujo de caja se ven favorecidas frente al crecimiento y con resultados bajos o negativos.

Fuente: Global Index Briefing: MSCI Forward P/Es, Yardeni Research, 12 de julio de 2022

Fonte: YRI S&P 500 Earnings Forecast, Yardeni Research, July, 13, 2022

Fuente: Activos totales del Banco Central Principal, Yardeni Research, 14 de julio de 2022

Evaluación de los mercados de bonos

Fin del mercado alcista de bonos. Los mercados de renta fija corrigen más del 10% mediante el aumento de los tipos de interés a largo plazo y cierta ampliación de los diferenciales de crédito de la deuda soberana y corporativa

Los bonos en los países desarrollados han corregido más del 10% con el fuerte aumento de las tasas de interés a largo plazo, especialmente los bonos del Tesoro de los Estados Unidos, a los niveles de 2019.

El aumento de los diferenciales de crédito ha aumentado, especialmente las deudas soberanas de Europa y la deuda especulativa.

El mercado de bonos del Tesoro de Estados Unidos está empezando a cotizar a niveles interesantes.

El final del largo mercado alcista de bonos cambió la correlación negativa entre acciones y bonos, planteando nuevos desafíos para la gestión de carteras, a saber, la cartera tradicional 60/40.

Fuente: Federal Reserve Bank of Atlanta, July, 15, 2020

Fuente: Market Briefing:Global Interest Rates, Yardeni Research, July, 14, 2022

Principales oportunidades

Las señales positivas para la reversión del mercado son la caída sostenida de la inflación, principalmente en los precios de la energía, la agricultura y los productos básicos.

Principales riesgos

La amenaza de una recesión o incluso recesión en los Estados Unidos ha ido aumentando en probabilidad, casi seguro en Europa.

Se admite que incluso si sucede en los Estados Unidos, su gravedad será baja debido a la situación financiera de las familias y las empresas.

En Europa, la preocupación es mayor, especialmente si Rusia corta el suministro de gas en invierno.

Si la guerra en Ucrania continúa, habrá un empeoramiento de los desequilibrios económicos y financieros en los países emergentes más vulnerables y la posibilidad de levantamientos sociales.

Fuente: OCDE, Pronóstico de tasas de interés a largo plazo, 15 de julio.