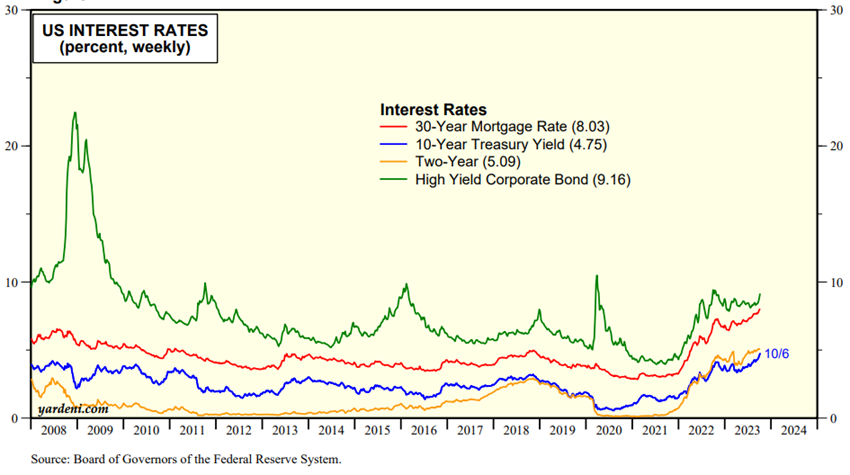

La hausse continue du taux d’intérêt à 10 ans aux États-Unis, actuellement supérieur à 4,5%, le plus élevé des 15 dernières années, a été à l’origine de la correction des marchés boursiers, et la question se pose de savoir jusqu’où il peut aller.

On considère que plus de 5% pourrait déjà avoir un effet significatif sur les marchés. Récemment, Jamie Dimon, Chairman et CEO de JP Morgan, a admis le risque et la possibilité d’une hausse à 7%, ce qui aurait un impact majeur sur les marchés.

Les facteurs qui conditionnent cette évolution des taux d’intérêt sont de nature économique, financière et politique (y compris géopolitique) : coût de financement du déficit public élevé (actuellement de 7 %), ratio de la dette publique de 120 %, possibilité de fermeture du gouvernement, stabilité des notations, inflation toujours élevée et rigide, guerre en Ukraine, prix du pétrole et fragmentation croissante du commerce international.

Ces derniers jours, le conflit israélien a émergé en réponse à l’attaque terroriste du Hamas, qui accroît l’instabilité mondiale et aggrave également les risques d’inflation et de taux d’intérêt.

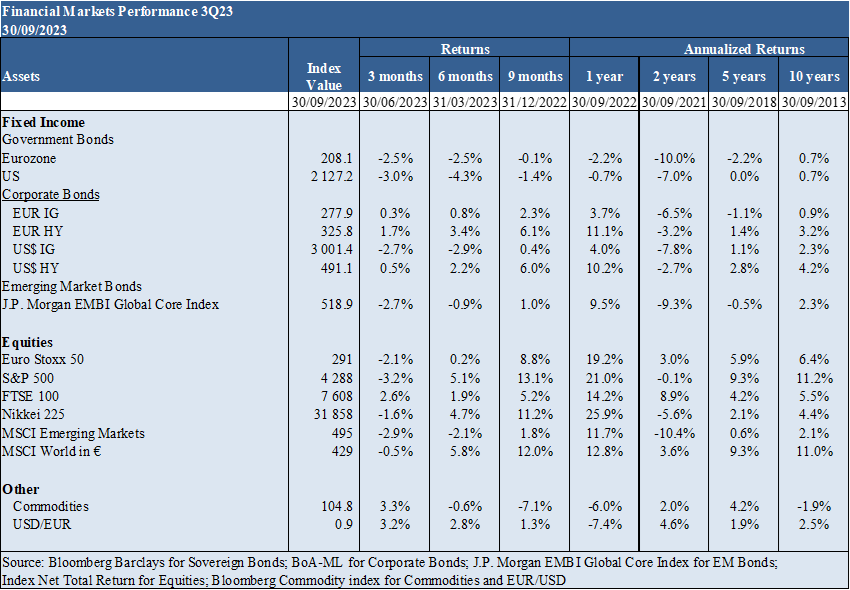

3T23 Performance des marchés : Les marchés boursiers et obligataires évoluent latéralement et sans direction définie, dans une période typique d’illiquidité.

Contexte macro : Faibles niveaux de croissance économique mondiale. Le resserrement de l’inflation rend plus difficiles de nouvelles baisses. La croissance économique en Chine est plus faible que prévu, avec un chômage élevé des jeunes, des problèmes dans le secteur immobilier et dans les produits d’épargne enveloppés. Le dollar reste fort.

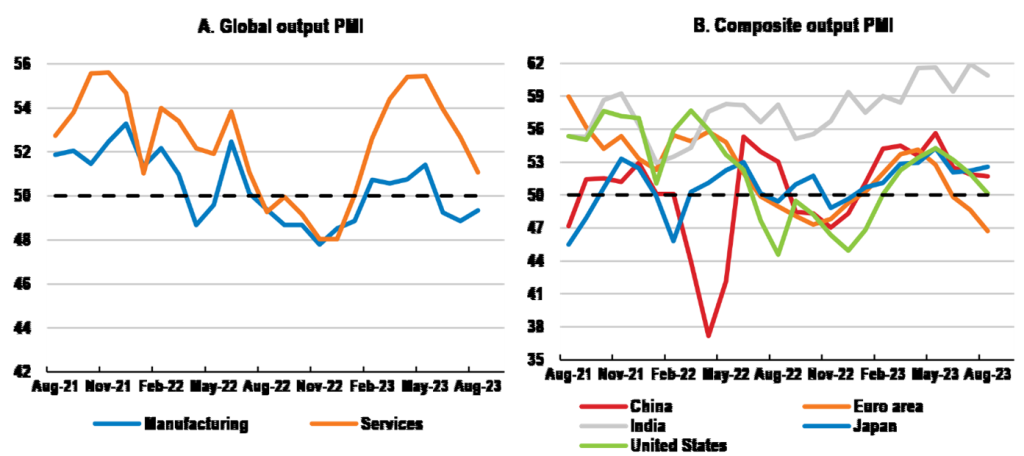

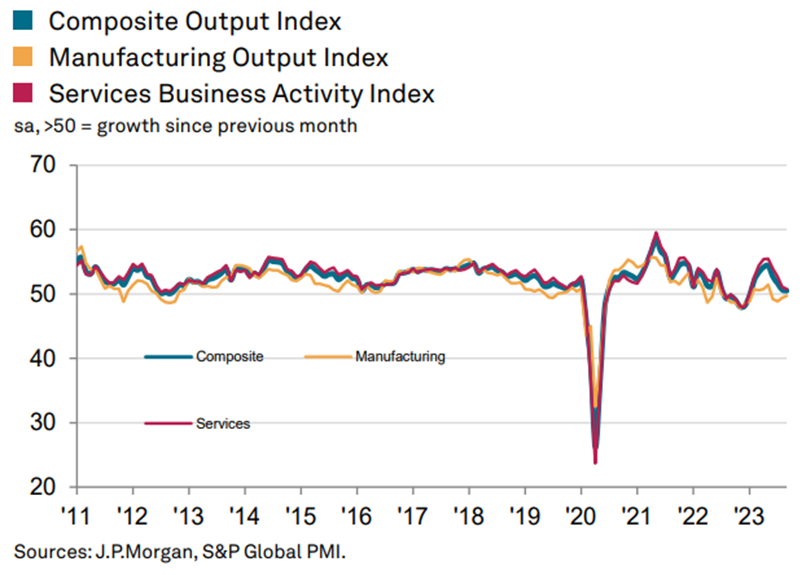

Micro-contexte : Les principaux indicateurs économiques instantanés et avancés se stabilisent à de faibles niveaux dans le monde entier.

Politiques économiques : Les banques centrales des États-Unis et d’Europe maintiendront les taux d’intérêt élevés pendant longtemps.

Marchés boursiers : Le marché boursier américain est dans une impasse, après le rallye des « méga capitalisations » américaines au premier semestre, sans grand suivi des autres capitalisations, et dans l’attente des indications de la saison des résultats qui commence maintenant.

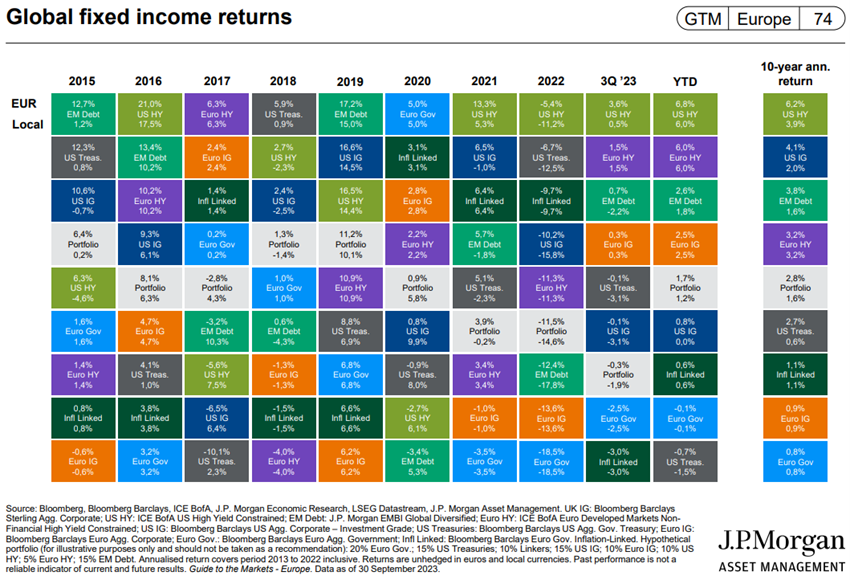

Marchés obligataires : Les rendements des obligations d’État à long terme aux États-Unis et en Europe ont atteint leur plus haut niveau en 15 ans, et les écarts de crédit se sont maintenus à des niveaux historiquement bas.

Principales opportunités : Durée négociée de la guerre en Ukraine, avec une très faible probabilité.

Principaux risques : Possibilité d’un ralentissement économique en Europe en raison des coûts élevés de l’énergie et des taux d’intérêt élevés, aggravés par une fragmentation économique mondiale accrue. Le ralentissement de la Chine. Instabilité soudaine du conflit en Israël.

Les taux d’intérêt à long terme à leur plus haut niveau depuis 15 ans dans les pays occidentaux favorisent les investissements obligataires, en particulier aux États-Unis, au Royaume-Uni et en Europe, et la diminution de l’incertitude économique améliore les perspectives d’investissement dans des actions de sociétés de qualité dotées d’avantages concurrentiels durables.

Performance des marchés financiers 3T23: Les marchés actions et obligataires évoluent latéralement et sans direction définie, dans une période typique de faible liquidité.

Des marchés actions et obligataires sans direction dans un trimestre de faibles volumes et avec des taux d’intérêt à long terme à leur plus haut niveau depuis 15 ans

La saison des résultats du T2 a été modérée, suite au rallye du T1 des grandes entreprises technologiques et de celles liées à l’intelligence artificielle.

Tous les principaux indices boursiers ont légèrement baissé.

Bitcoin a également subi de légères pertes.

Contexte macroéconomique : Faibles niveaux de croissance économique mondiale. Le resserrement de l’inflation rend plus difficiles de nouvelles baisses. La croissance économique en Chine est plus faible que prévu, avec un chômage élevé des jeunes, des problèmes dans le secteur immobilier et dans les produits d’épargne enveloppés. Le dollar reste fort.

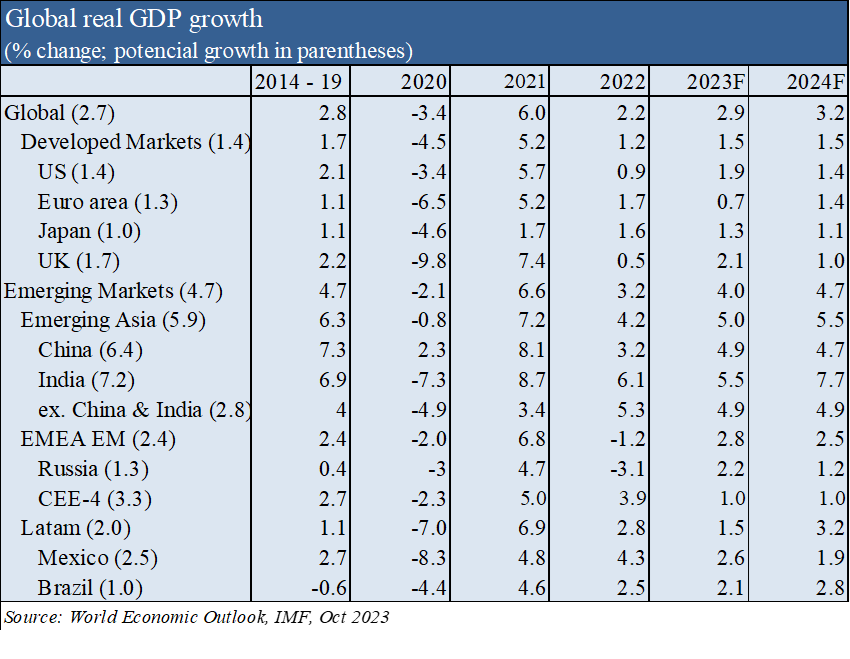

Les prévisions de croissance économique mondiale sont maintenues à 3,0 % en 2023 et à 2,9 % en 2024, avec respectivement 1,9 % et 1,4 % aux États-Unis, 0,7 % et 1,4 % dans la zone euro, 4,9 % et 4,7 % en Chine, en dessous de la moyenne à long terme.

La zone euro a manqué de peu une récession technique au premier semestre, et ce scénario est de plus en plus susceptible de se concrétiser à court terme. Cependant, la question centrale n’est pas la possibilité d’une récession, mais plutôt de savoir si l’ampleur de celle-ci sera aussi faible que prévu, puisque le chômage est à des niveaux historiquement très bas et que les entreprises sont bien capitalisées.

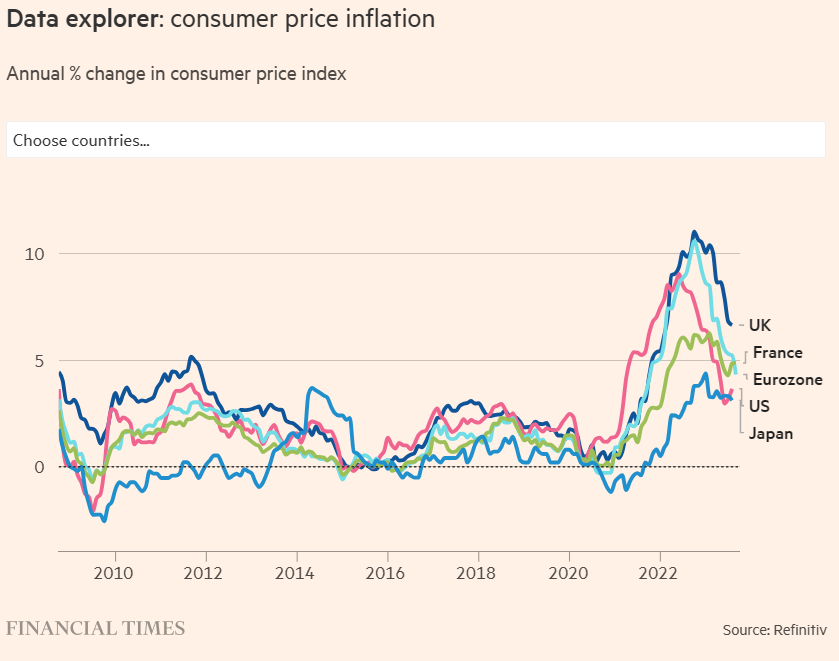

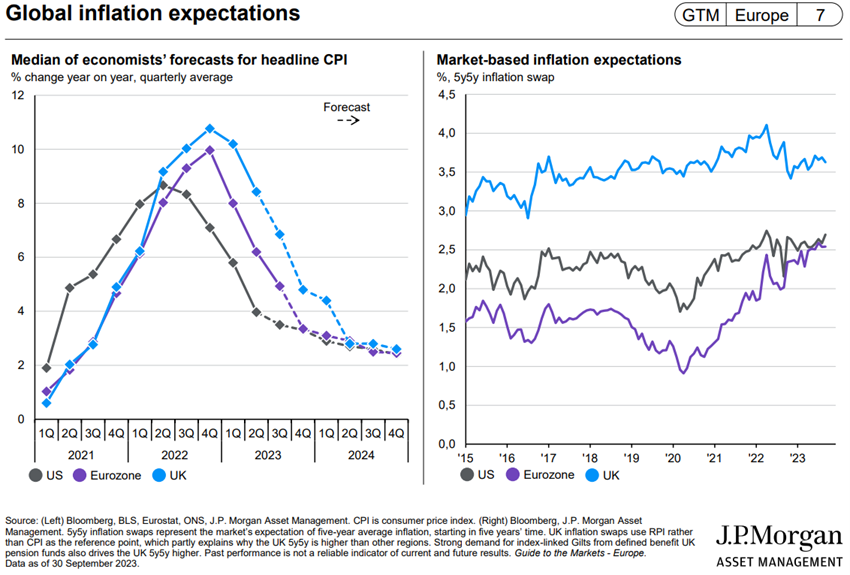

La trajectoire à la baisse de l’inflation sous-jacente aux États-Unis et en Europe a été interrompue au cours du trimestre en raison de la hausse des prix de l’énergie et des services, des marges élevées dans certains secteurs et des pressions sur le marché du travail.

L’inflation sous-jacente reste élevée, à 3,7 % aux États-Unis et autour de 5 % en Europe, et plus rigide que prévu par les décideurs.

Selon le FMI, l’inflation globale devrait passer de 9,2 % en 2022 à 5,3 % en 2023 et 4,8 % en 2024.

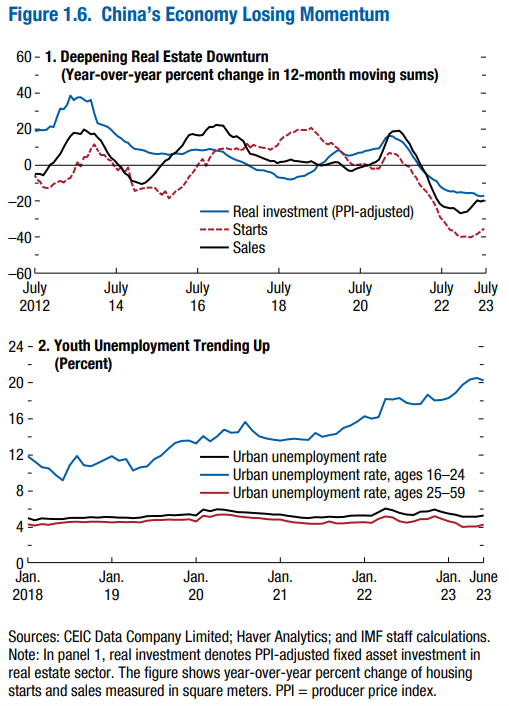

La Chine est à la croisée des chemins, avec une croissance inférieure à 5% et inférieure aux prévisions des autorités, et loin de la moyenne de 9% par an au cours des quatre dernières décennies.

En outre, le chômage des jeunes est élevé et le risque d’aggravation de deux sources importantes de richesse, le secteur immobilier (chute des prix de l’immobilier et solvabilité des grandes entreprises) et le secteur financier (pertes de prêts bancaires et défaillances dans le remboursement des produits d’épargne enveloppés).

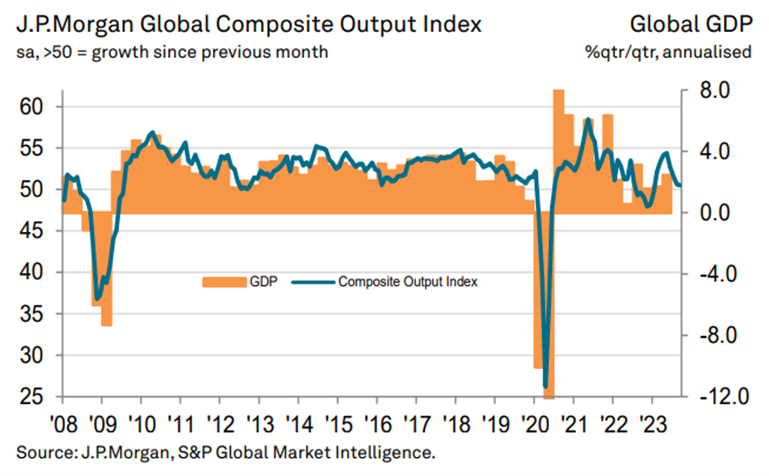

Contexte microéconomique: Les indicateurs économiques avancés et avancés se stabilisent à de faibles niveaux dans le monde entier.

La production industrielle est restée le principal frein à la croissance économique mondiale, se contractant pour le quatrième mois consécutif.

Le secteur mondial des services a également ralenti en septembre pour atteindre son plus bas niveau en huit mois.

8 des 13 pays qui composent l’indice PMI mondial ont affiché une expansion, dont la Russie, le Japon, la Chine et les États-Unis.

La faiblesse s’est largement concentrée dans la zone euro, où la production a diminué pour le quatrième mois consécutif, notamment en Allemagne, en France et en Italie. Le Royaume-Uni et le Brésil ont également enregistré des baisses.

Le taux de chômage aux États-Unis est de 3,8 %, des niveaux proches des creux.

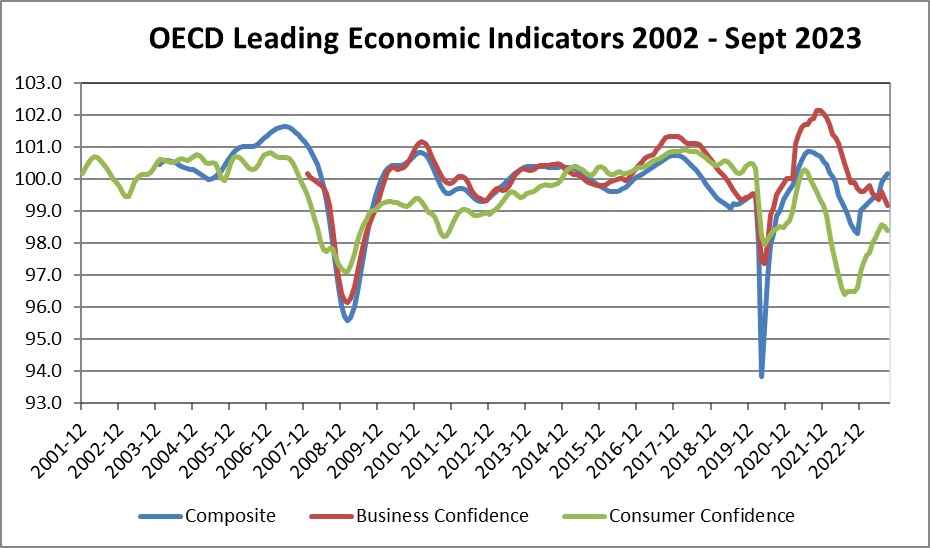

La confiance des entreprises et des consommateurs dans les pays de l’OCDE s’est améliorée.

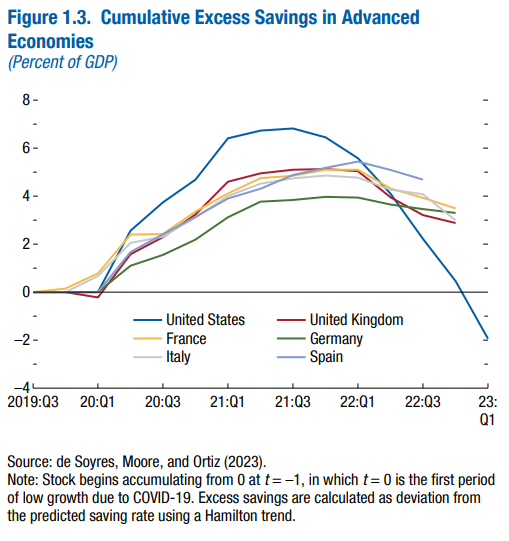

Les entreprises et les ménages américains font preuve de solidité financière et de résilience.

L’épargne excédentaire générée par la pandémie continue de soutenir la résilience des ménages à la crise de la hausse du coût de la vie dans les économies avancées.

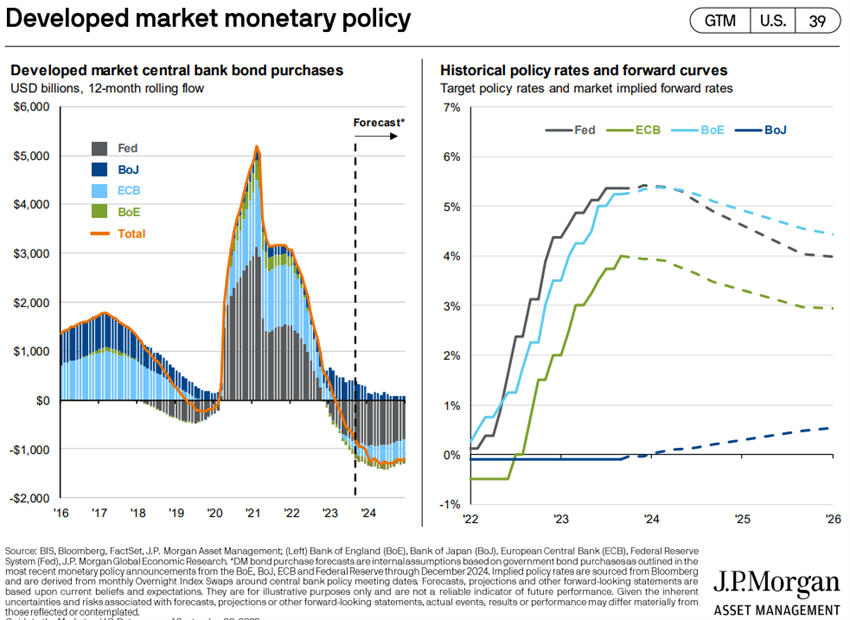

Politiques économiques : Les banques centrales des États-Unis et d’Europe maintiendront les taux d’intérêt élevés pendant longtemps.

Les banques centrales des États-Unis et d’Europe ont déclaré qu’elles maintiendraient les taux d’intérêt officiels à un niveau élevé pendant une période prolongée, en raison des plus grandes difficultés à poursuivre la trajectoire de la baisse de l’inflation des niveaux actuels à l’objectif de 2%.

La Fed a maintenu le taux d’intérêt officiel inchangé en septembre, le fixant à 5,25%%-5,5%

Les projections de la FED tablent sur une hausse de ce taux à 5,6% fin 2023, 5,1% en 2024, 3,9% en 2025 et 2,9% en 2026. Il admet que le chômage pourrait atteindre 4,1%, contre 4,5% en mars.

La Banque d’Angleterre a maintenu le taux d’intérêt officiel à 5,25%.

La BCE a relevé le taux de refinancement à 4,5 %. Il prévoit une inflation de 5,6% en 2023, 3,2% en 2024 et 2,1% en 2025.

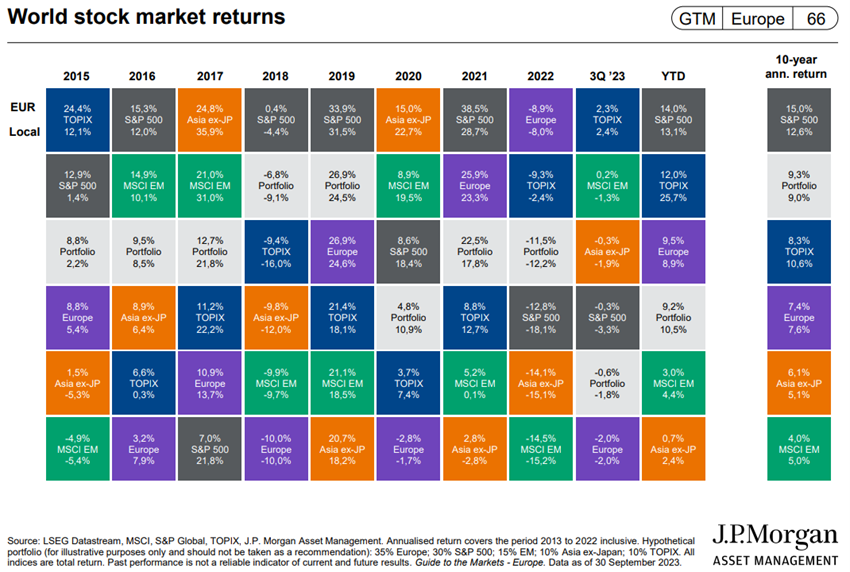

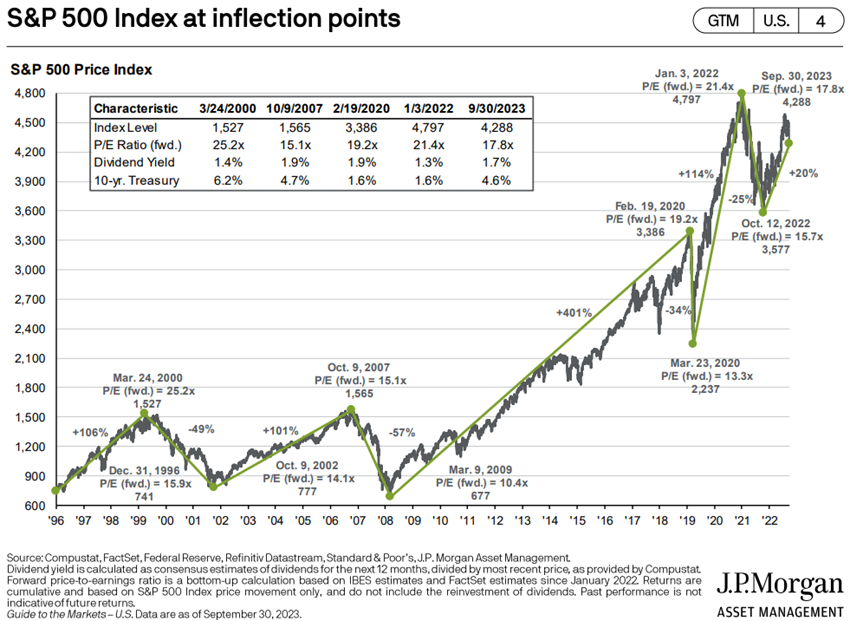

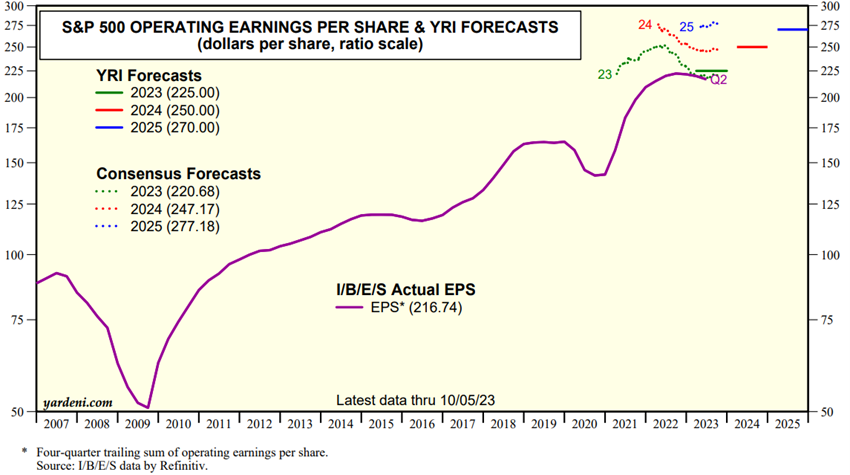

Évaluation des marchés boursiers : Le marché boursier américain est dans une impasse, après le rallye des « méga capitalisations » américaines au premier semestre, sans suivi des capitalisations restantes, et dans l’attente d’indications de la saison des résultats qui commence maintenant.

Les marchés boursiers ont chuté au T3 après s’être redressés au cours des 6 premiers mois de l’année en raison de la hausse des taux d’intérêt.

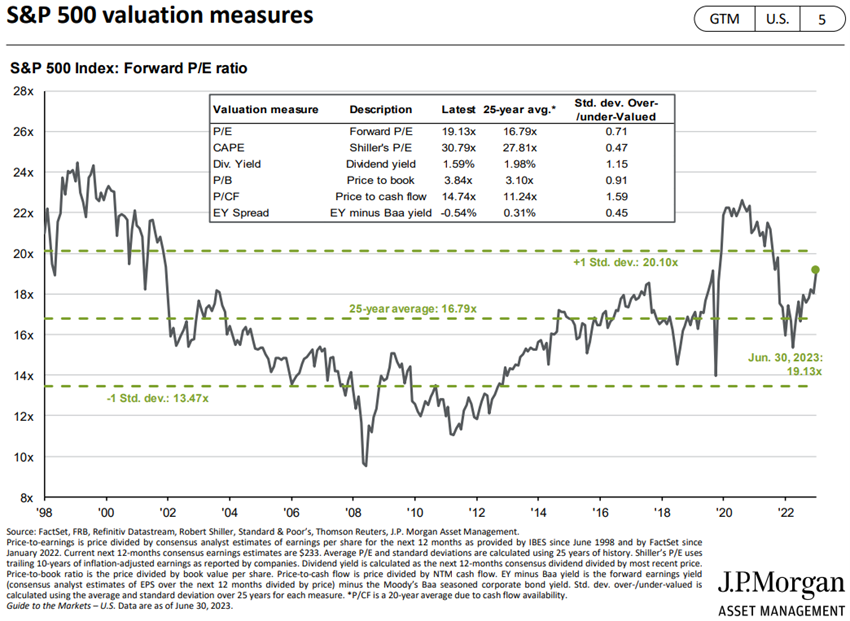

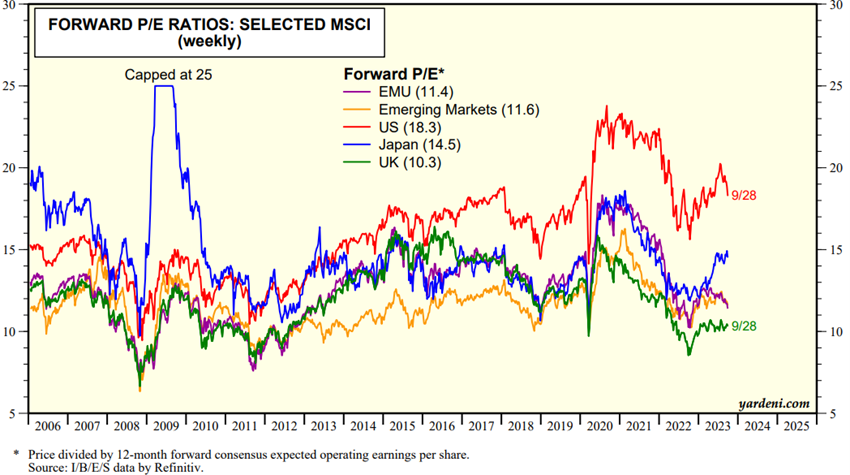

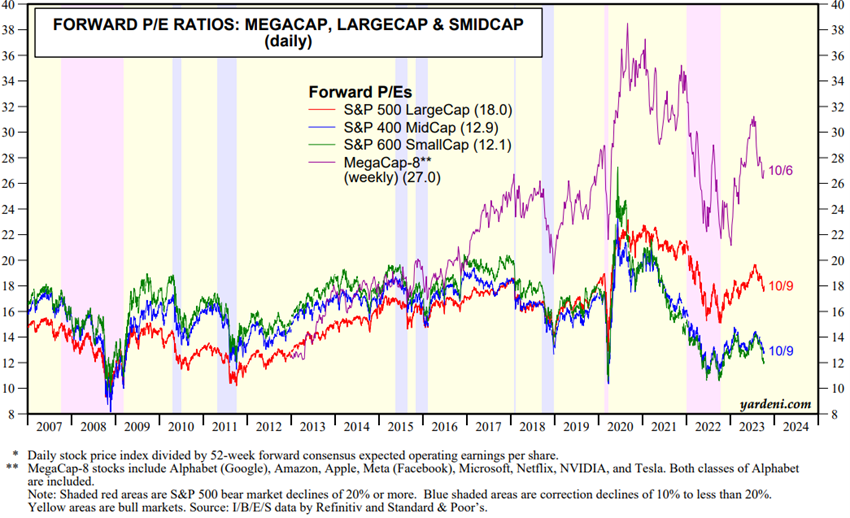

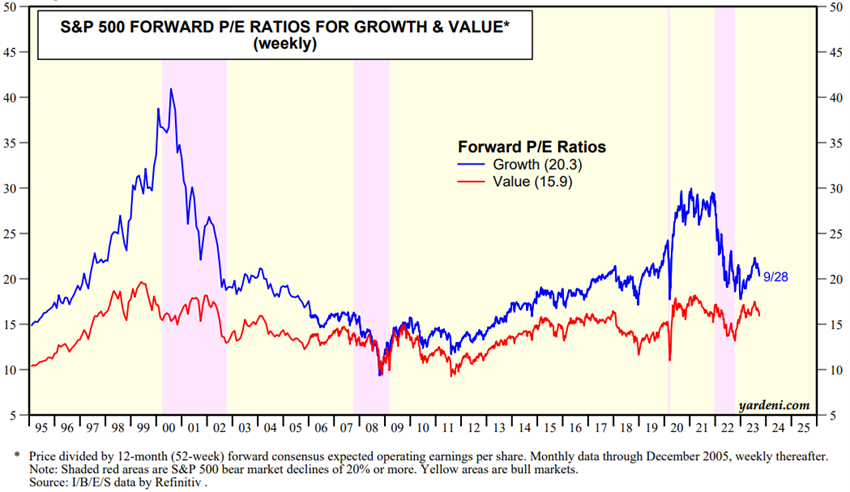

Le PER prévisionnel de 18,3x pour les États-Unis est supérieur à la moyenne à long terme, tombant à 16x sans le FAANGM ou les MegaCaps.

Le PER des autres régions a légèrement baissé à 11,4x dans la zone euro, 14,5x au Japon, 10,3x au Royaume-Uni et 11,6x dans les marchés émergents, tous inférieurs à la moyenne historique.

Le PER des actions américaines à moyenne et petite capitalisation est respectivement inférieur de 12,9x et 12,1x à la moyenne à long terme.

Le PER des actions américaines de croissance est de 20,3x et celui des actions de valeur est de 15,9x.

Des marchés américains sans signification définie, dans le processus d’ajustement des gérants et des investisseurs à des taux d’intérêt plus élevés plus longtemps, dans un contexte de robustesse financière et de résilience des ménages et des entreprises, et de forte concentration d’indices (pondération de 30% des plus grandes capitalisations du S&P 500).

Source : Global Index Briefing : MSCI Forward P/E, Yardeni Research, 4 octobre 2023

Source : YRI S&P 500 Earnings Forecast, Yardeni Research, 9 octobre 2023

Source : Stock Market Briefing: Selected P/E Ratios , Yardeni Research, 9 octobre 2023

Source : Stock Market Briefing: Selected P/E Ratios, Yardeni Research, 9 octobre 2023

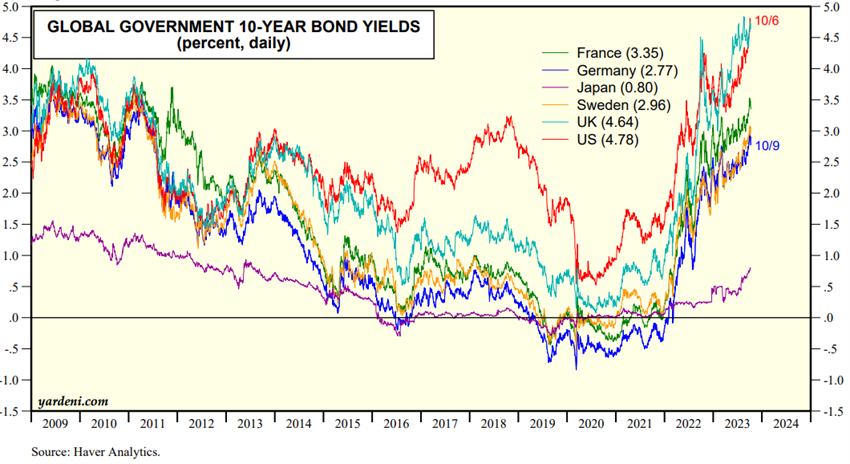

Évaluation du marché obligataire : Les rendements des obligations d’État à long terme aux États-Unis et en Europe sont à leur plus haut niveau depuis 15 ans et les écarts de crédit demeurent à des niveaux historiquement bas.

Les taux d’intérêt sans risque à long terme ont continué d’augmenter aux États-Unis, au Royaume-Uni et dans la zone euro, atteignant de nouveaux sommets en 15 ans, entraînant de légères dévaluations des investissements obligataires.

Les taux d’intérêt sur les bons du Trésor américain à 10 ans sont passés de 3,3 % en avril à 4,5 % aujourd’hui (et les obligations à 2 ans de 3,8 % à 5,5 %), et ont également augmenté dans les plus grands pays européens (2,8 % en Allemagne, 3,3 % en France et 4,3 % au Royaume-Uni).

Les taux d’intérêt sur la dette du gouvernement américain à 30 ans sont de 4,7 %, le taux le plus élevé depuis 2007.

Les écarts de crédit aux États-Unis et en Europe sont demeurés stables.

Les obligations américaines et européennes investment grade se négocient à des niveaux intéressants à moyen et long terme.

Les segments les moins liquides du marché du crédit restent vulnérables.

Source : Market Briefing: Global Interest Rates, Yardeni Research, 9 octobre 2023

Source : Market Briefing: US Bond Yields, Yardeni Research, 7 octobre 2023

Principales opportunités : Durée négociée de la guerre en Ukraine, avec une très faible probabilité.

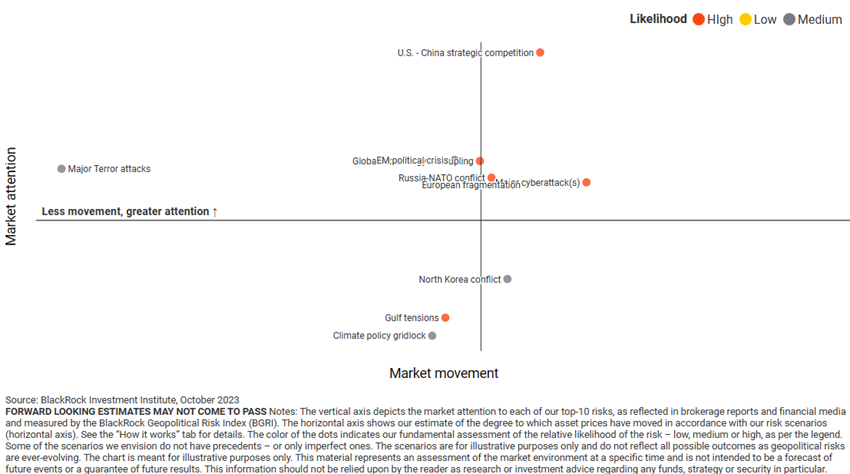

Principaux risques : Possibilité d’une récession économique en Europe en raison des coûts élevés de l’énergie et des taux d’intérêt élevés, aggravée par une fragmentation économique mondiale accrue. Le ralentissement de la Chine. Instabilité soudaine du conflit en Israël.

Probabilité accrue de récession en Europe à court terme, en raison de l’inflation élevée, des taux d’intérêt élevés, de la prolongation de la guerre en Ukraine et de la détermination des autorités monétaires à maintenir les taux d’intérêt élevés pendant une période plus longue.

Ralentissement de la croissance économique en Chine en raison de problèmes dans le secteur immobilier.

Il existe une possibilité de spirale inflationniste à travers la hausse des salaires aux États-Unis, compte tenu de la pression sur le marché du travail.

Les menaces constantes d’une fermeture aux États-Unis, avec une polarisation politique croissante en prévision des élections de l’année prochaine, dans le contexte d’un déficit de 7 % et d’un ratio de la dette publique au PIB de 120 %, augmentent la probabilité d’une révision de la cote de crédit de l’économie américaine.

Les principaux risques géopolitiques sont la concurrence stratégique entre les États-Unis et la Chine et le possible conflit OTAN-Russie.

Le conflit soudain d’Israël découlant de l’attaque terroriste du Hamas a des développements qui sont encore incertains, mais ils constituent un nouveau facteur d’instabilité.

La force du dollar accroît les risques liés aux marchés émergents.