La razón y la lógica son los factores de decisión más importantes para obligarnos a hacer algo. Solo hacemos lo que tiene sentido para nosotros y con un propósito. Solo después viene el cómo, cuánto, en qué, cuándo y dónde. Hay 5 grandes razones para invertir en las acciones de las empresas más grandes del mundo.

#1: Porque las acciones son el activo financiero con mayores rentabilidades a medio y largo plazo y el único que permite una apreciación significativa de los activos en términos reales

#2: Porque a medio y largo plazo el riesgo de invertir en acciones se mitiga mucho

#3: Porque tenemos metas de mediano y largo plazo que no se logran de otra manera (con bonos, y menos aún con depósitos y cuentas de ahorro)

#4: Porque la diversificación de las inversiones entre acciones y bonos nos permite equilibrar la rentabilidad y el riesgo, y ajustarlos a nuestro perfil personal

# 5: Porque no podemos ignorar la creación de riqueza proveniente de los rendimientos y la apreciación del capital de la inversión en acciones

#1: Porque las acciones son el activo financiero con mayores rentabilidades a medio y largo plazo y el único que permite una apreciación significativa de los activos en términos reales

Las acciones son el activo financiero con mayores rentabilidades a medio y largo plazo.

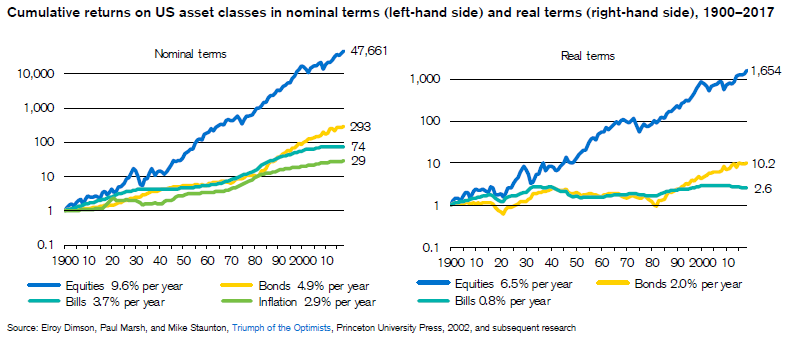

El siguiente gráfico muestra los rendimientos acumulados de 2 clases principales de activos financieros en los Estados Unidos de 1900 a 2017:

Las acciones de las grandes empresas, medidas por el índice S&P 500, tuvieron una rentabilidad media anual del 9,6%.

El rendimiento anual promedio del bono del Tesoro a 10 años fue de solo el 4,9 por ciento, aún muy por encima del rendimiento anual promedio del 3,7 por ciento de las letras del Tesoro a 3 meses (la principal inversión a corto plazo de los bancos comerciales, y como tal, la referencia de la tasa de interés máxima que pagan), y la tasa de inflación anual promedio del 2,9 por ciento.

Un dólar invertido en 1900 habría generado en 2017, después de 117 años, 47.661 dólares si se invirtiera en acciones de grandes empresas. El mismo dólar resultaría en un capital de $ 293 si se invirtiera en bonos del Tesoro y $ 74 si se invirtiera en letras del Tesoro.

Debido a la inflación, un dólar en 1900 tendría el mismo poder adquisitivo que $ 29 en 2017. Para obtener el valor del capital anterior, en términos reales, tendríamos que dividir los valores por el dólar inflado.

El valor del capital invertido en acciones de grandes empresas aumentó 162 veces más que el invertido en bonos del Tesoro. En términos reales, el capital acumulado sería de 1.654 dólares en acciones de grandes empresas.

El capital acumulado en términos reales sería de $ 9.9 en bonos y solo $ 2.6 en letras del Tesoro (es una prueba de que los depósitos y las cuentas de ahorro no rinden lo suficiente, incluso a muy largo plazo).

Espera 117 años, ¿para qué? – que alguien pregunte.

Aunque 117 años pueden ser un propósito en la vida, como la transmisión de un patrimonio en herencia, podemos ver en el gráfico que esta apreciación de las acciones ocurre gradualmente, y durante largos períodos, interrumpidos brevemente por caídas en algunos años. Por lo tanto, no es necesario esperar tanto tiempo

Es una evolución a lo largo de casi una línea recta con algunas rupturas ocasionales, llamadas correcciones de mercado. Como veremos a continuación, es precisamente para mitigar el riesgo de estas fluctuaciones del mercado y capturar todas sus ganancias potenciales, que se debe recomendar la inversión en acciones durante plazos de dos a tres años.

Los próximos años serán diferentes y peores que el pasado, ¡dicen otros! Vivimos el presente y el pasado reciente tan intensamente que tendemos a pensar que los problemas y riesgos ocurren solo ahora.

Si recordamos que en estos 117 años se incluyen dos grandes guerras mundiales, dos grandes crisis financieras (Gran Depresión y Gran Crisis Financiera), periodos de hiperdesempleo e hiperinflación, varias crisis monetarias, múltiples quiebras de Estados y empresas, etc., nada podría sonar más falso. La historia se repite: con progresos y crisis.

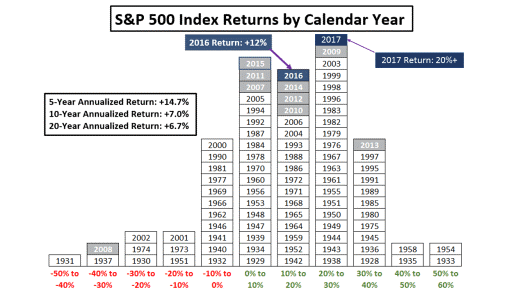

El siguiente gráfico muestra la distribución de las tasas anuales de rendimiento de las acciones de las grandes empresas estadounidenses, dada por el S&P 500 su principal índice de mercado, entre 1928 y 2017:

Se puede ver fácilmente que este exceso de la tasa de rendimiento promedio anual fue positivo en más de 2/3 de los años. Esta diferencia de tasas fue más negativa en los años de la Gran Depresión, la Gran Crisis Financiera y la Burbuja Tecnológica.

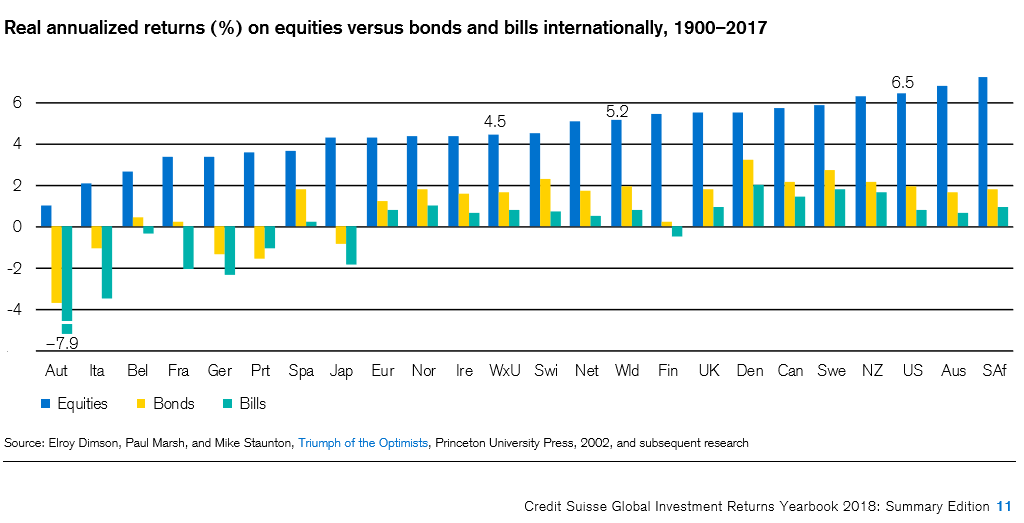

El caso de Estados Unidos no es único. El siguiente gráfico muestra las tasas de rendimiento anual promedio de los principales índices de acciones y bonos del gobierno, en términos reales (inflación deducida), registradas en varios países del mundo, entre 1900 y 2017:

La tasa media anual de rentabilidad de las acciones de las grandes empresas a nivel mundial fue del 5,2%, inferior a la del 6,5% en EE.UU. Esto fue más del doble de la tasa de los bonos del Tesoro e incomparablemente mayor que el 0,5% de las letras del Tesoro.

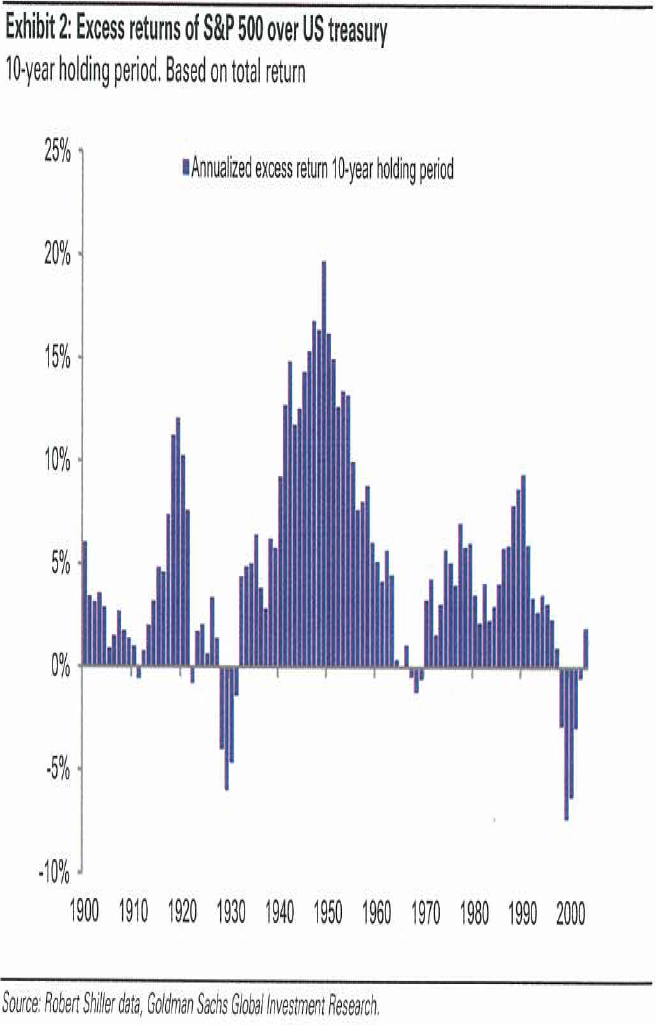

Otra forma útil de evaluar los rendimientos entre acciones y bonos es comparar sus valores durante más de un año pero, por ejemplo, durante períodos de 10 años:

Esta comparación es útil porque muchos de nuestros objetivos financieros tienen un marco de tiempo de no menos de 10 años.

Como podemos ver raro son las ocasiones en que las tasas de rendimiento promedio anual por períodos de 10 años de las acciones de las grandes empresas fueron más bajas que los bonos del gobierno. Esta situación ocurrió en solo 12 de los 113 casos totales, centrados en períodos de crisis financieras a fines de los años 30 y 2000 años.

La siguiente tabla muestra las tasas de rendimiento anual promedio durante décadas en los Estados Unidos, desde 1930 hasta la fecha:

Las tasas de rendimiento anual promedio del S&P 500 fueron negativas, y muy ligeramente negativas, solo en las décadas de 1930 y 2000. La tasa media anual de rentabilidad en este periodo fue del 9,5% anual.

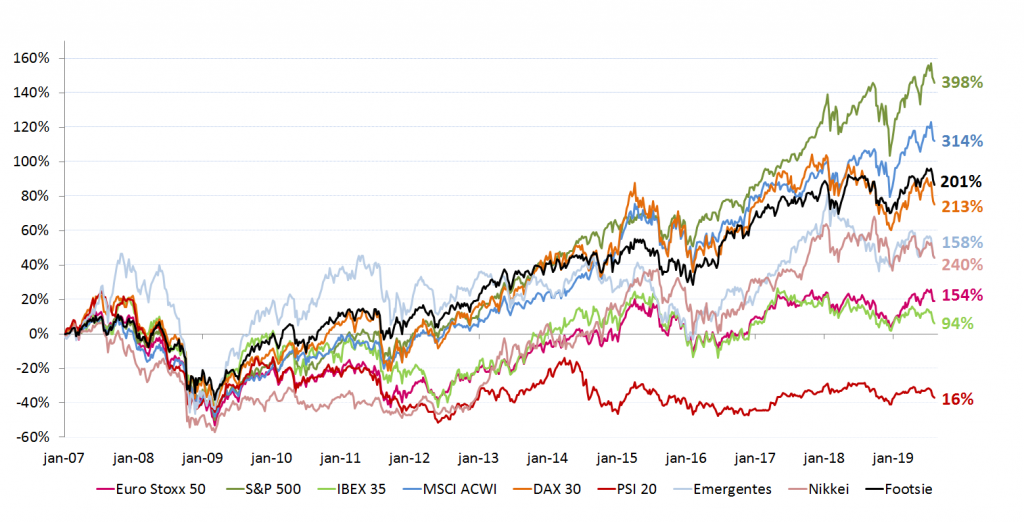

El siguiente gráfico muestra la evolución de los principales índices bursátiles desde 2007 hasta la fecha:

La Gran Crisis Financiera de 2007-08, iniciada por las subprime en EE.UU., hizo caer todos los principales índices bursátiles entre un 40% y un 60%, debido al contagio de la globalización de los mercados.

A finales de 2008 y principios de 2009, todos los principales índices comenzaron a recuperarse, pero dos realidades distintas. Los índices estadounidense, alemán y mundial superaron los niveles previos a la crisis, registrando valoraciones acumuladas superiores al 200% e incluso al 300% desde los mínimos de marzo de 2009.

El resto de índices europeos, en particular la zona euro (Eurostoxx 50), la francesa (CAC40) y la española (índice IBEX35), aún no han alcanzado los niveles previos a la crisis, debido a la gran crisis de deuda soberana europea de 2011-12. El índice portugués (PSI20 lo fue), ni siquiera superó los niveles mínimos de la precrisis de 2009.

#2: Porque a medio y largo plazo el riesgo de invertir en acciones se mitiga mucho

Las acciones tienen rendimientos más altos, pero también tienen más riesgo que los bonos. ¡No hay almuerzo gratis en finanzas!

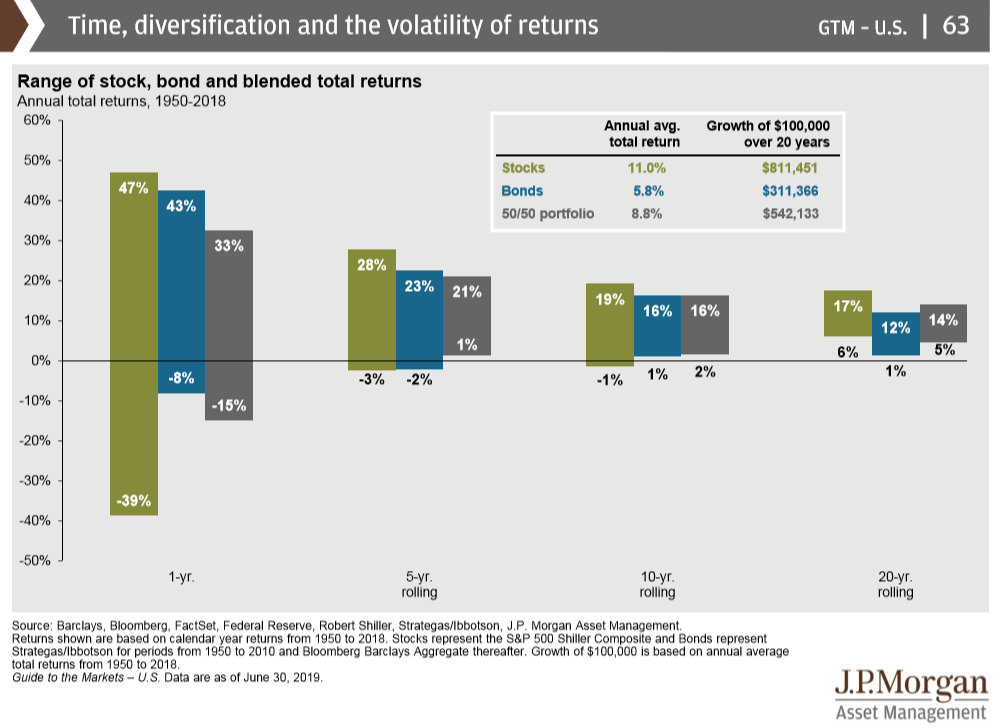

El siguiente gráfico muestra las tasas de rendimiento y riesgo de ambos activos, en los Estados Unidos desde 1950 hasta la fecha:

Las acciones de las grandes corporaciones tuvieron tasas de rendimiento promedio anual del 11%, casi el doble del 5,8% de los bonos del Tesoro.

Sin embargo, las acciones tuvieron oscilaciones de precios mucho más fuertes que los bonos. Durante este período, hubo años en los que las acciones perdieron un 39%, mientras que los bonos no perdieron más del 8% en su peor año.

Sin embargo, esta situación cambia radicalmente cuando nos fijamos en las tasas de rentabilidad de ambos activos durante un periodo superior a 5 años. Las acciones perdieron un máximo del 3% anual en períodos de 5 años, muy cerca del 2% anual de bonos. En períodos de 10 y 20 años, las acciones son aún más interesantes.

Más importante que los rangos de fluctuación es la frecuencia o probabilidad de ocurrencia.

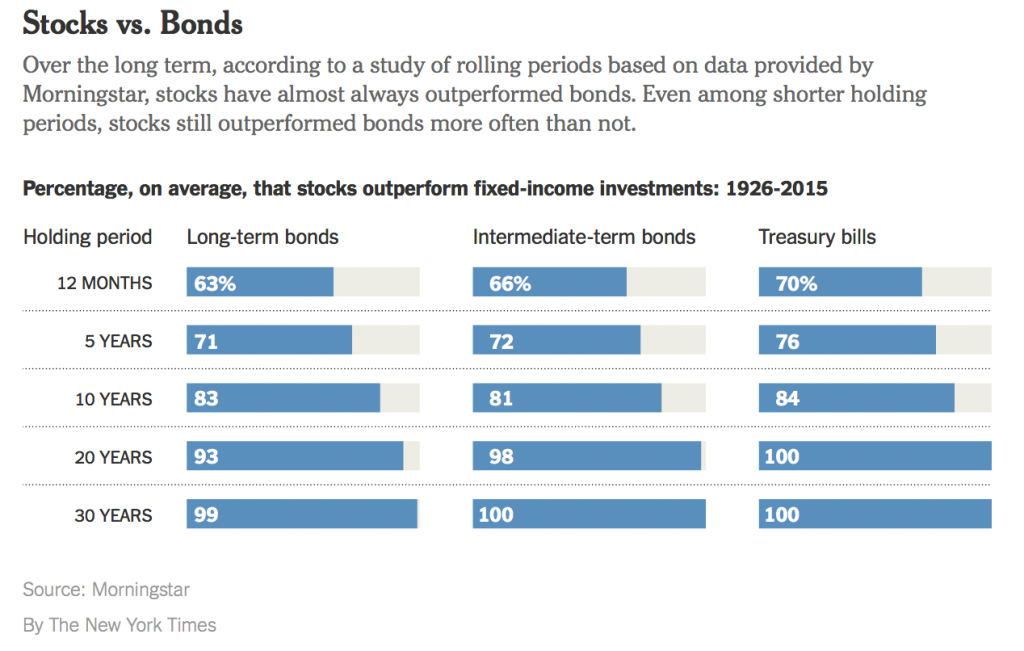

El siguiente gráfico muestra el porcentaje de periodos en los que las tasas de rentabilidad de las acciones de las grandes empresas han superado a los bonos del Estado y letras del Tesoro, a medio plazo (5 años) y a largo plazo (más de 10 años), en el periodo de 1926 a 2015:

En el 63% de los años las tasas de rendimiento de las acciones han superado a las de los bonos a largo plazo.

Estos porcentajes se elevan al 71% en periodos de 5 años, al 83% en 10 años, al 93% en 20 años y al 99% en 30 años.

Por eso decimos que las acciones son imbatibles a medio y largo plazo.

Aumentar el plazo de las inversiones reduce el riesgo, tanto para las acciones o los bonos, pero más para los primeros.

#3: Porque tenemos metas de mediano y largo plazo que no se logran de otra manera (con bonos, y menos aún con depósitos y cuentas de ahorro)

¿Cuáles son nuestros objetivos financieros clave? La respuesta a esta pregunta es fundamental porque los objetivos, como las necesidades, los intereses o las aspiraciones, son la razón y la motivación por la que no gastamos, ahorramos e invertimos para el futuro.

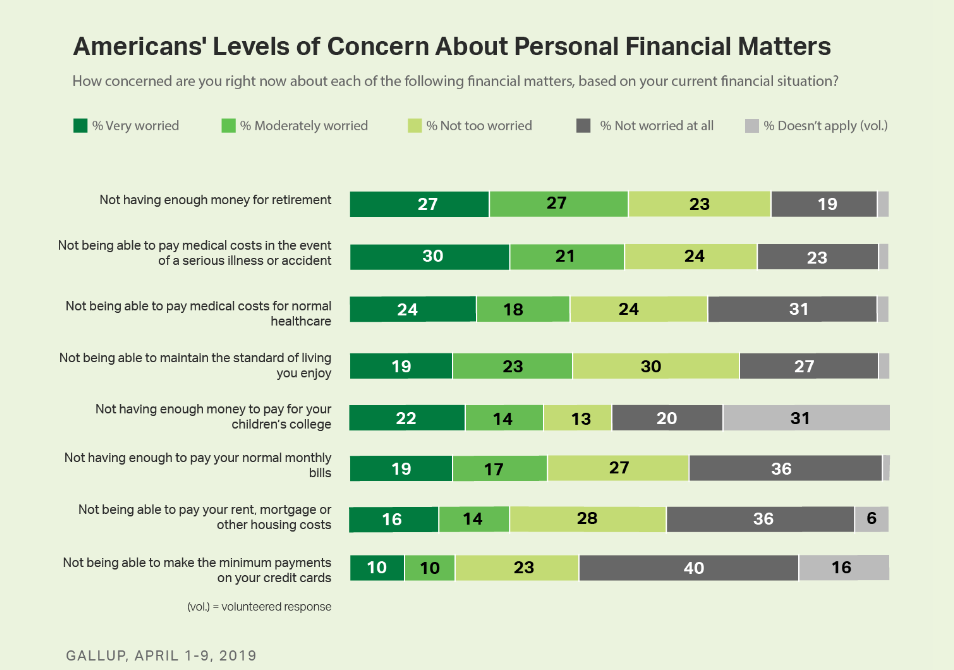

Gallup realiza una encuesta anual en los Estados Unidos sobre las principales preocupaciones financieras de los encuestados, y la más reciente mostró los siguientes resultados:

Vemos que en la parte superior de las prioridades de las preocupaciones surgen metas que se dividen entre el largo plazo, como la jubilación, poder mantener el nivel de vida, pagar la universidad de los niños, y el mediano plazo, como, tener fondos para atender emergencias o accidentes inesperados, enfermedades o atención médica.

Estos terminan teniendo más importancia que otros que son claramente de corto plazo, como pagar facturas mensuales, pagar alquiler, hipoteca o tarjetas de crédito.

Lo que podemos concluir es que tenemos nuestra vida cotidiana razonablemente controlada, pero no lo que va más allá de eso, y eso es lo que nos preocupa. Por lo tanto, estos deberían ser los principales objetivos de inversión financiera.

Sin embargo, a menudo tenemos la mayor parte de nuestra riqueza en efectivo o activos líquidos, que rinden poco o casi nada, e invertimos una pequeña parte de ella en activos financieros, con rendimientos mucho más altos.

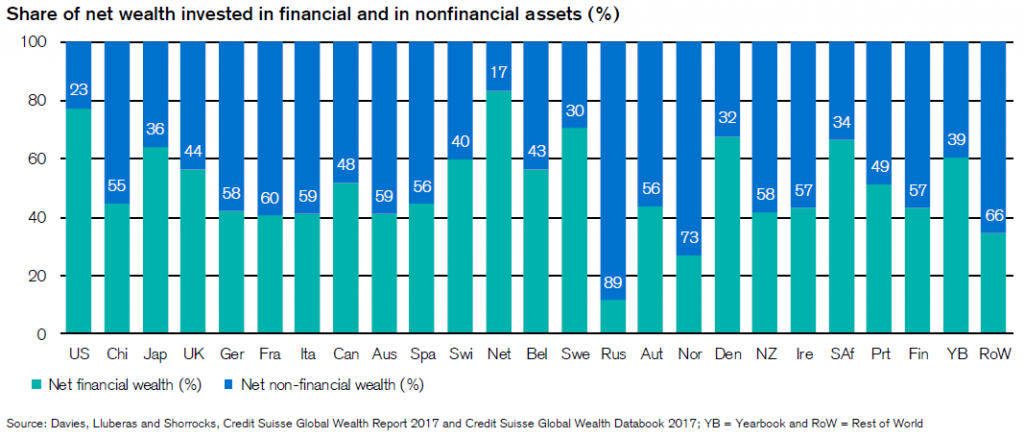

En la mayoría de los países, la riqueza de los hogares se invierte en activos no financieros, especialmente en vivienda. ¡Esta inversión no rinde!

La inversión en activos financieros solo prevalece en países como Estados Unidos, Japón, Países Bajos, Suecia, Dinamarca y Sudáfrica. En Portugal, la riqueza se distribuye equitativamente entre activos financieros y no financieros.

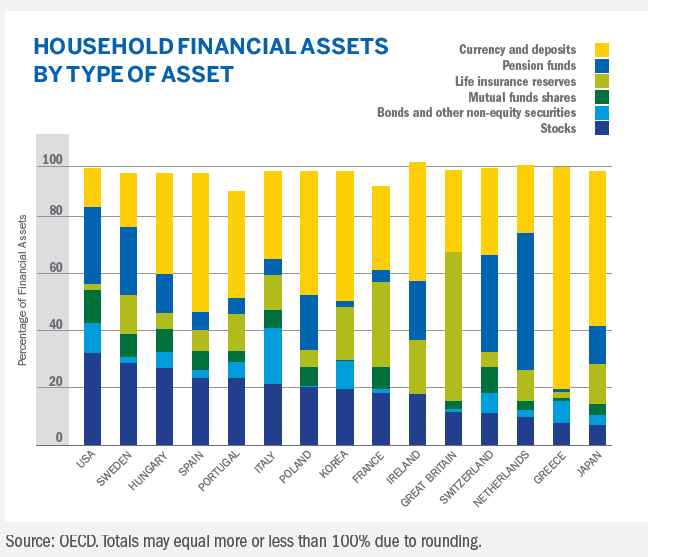

El siguiente gráfico muestra la composición de los activos financieros de los hogares en varios países:

El efectivo y los depósitos predominan en Portugal, España, Irlanda, Grecia, Japón y algunos países de Europa del Este.

Los activos financieros como acciones y bonos, mantenidos directamente o a través de fondos de inversión, planes de pensiones o futuros de seguros, tienen un gran peso en los Estados Unidos, Suecia, Italia, Suiza y los Países Bajos.

#4: Porque la diversificación de las inversiones entre acciones y bonos nos permite equilibrar la rentabilidad y el riesgo, y ajustarlos a nuestro perfil personal

La diversificación con acciones y bonos nos permite afinar los niveles de rentabilidad y riesgo ajustados a nuestra situación y objetivos financieros

La diversificación por clases de activos se realiza combinando inversiones en acciones y bonos, determinando los niveles de rentabilidad y riesgo que queremos, y permitiéndonos optimizar y mejorar la eficiencia de la cartera de inversiones.

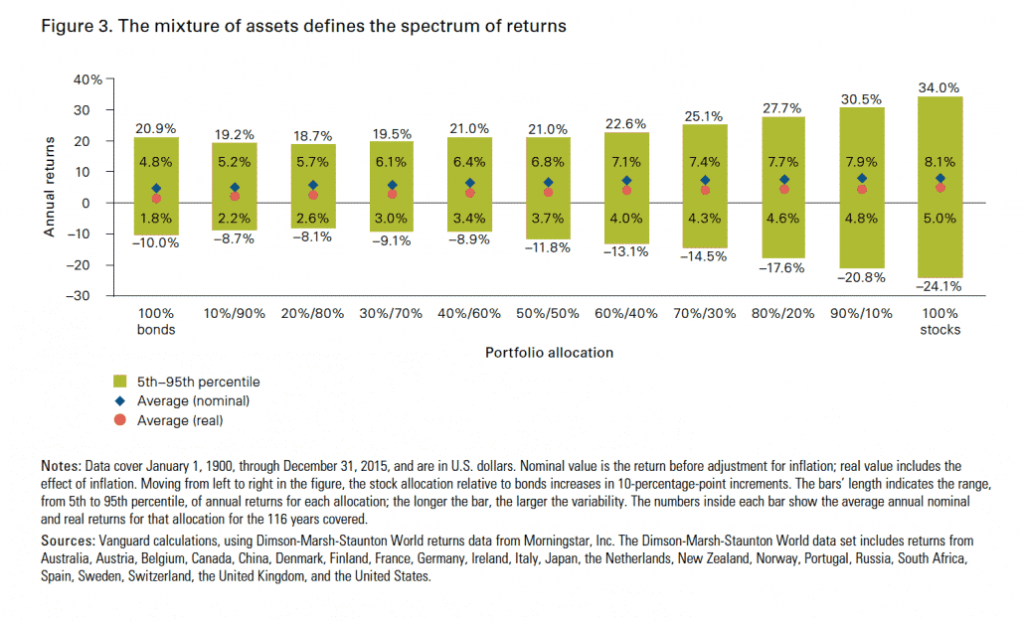

El siguiente gráfico muestra las tasas de rendimiento y riesgo nominales y reales promedio anuales (deducidas por inflación) (evaluadas por 5% peores y mejores resultados anuales) proporcionadas por diferentes combinaciones de inversiones en acciones y bonos durante el período 1926 a 2015:

Si el 100% se invirtió en bonos del Tesoro, la rentabilidad media real anual había sido del 1,8% y el resultado osciló entre el -10% y el +20,9%. En el efectivo opuesto de inversión del 100% en acciones de grandes empresas, la tasa de rendimiento anual real promedio fue del 5% y los rendimientos oscilaron entre -24.1% y + 34%.

En el medio, el 50/50 en acciones y bonos, la tasa de rendimiento real anual promedio fue de 3.7% y los intervalos oscilan entre -11.8% y +21%.

Debido a que el tiempo mejora la compensación rendimiento/riesgo, debemos tener en cuenta el plazo de las inversiones en la decisión del mix de activos financieros.

A medida que el aumento del período de inversión reduce el riesgo, los profesionales de la gestión de activos utilizan reglas para la diversificación de las inversiones que dependen de la edad del inversor.

Una regla comúnmente utilizada seguida por individuos y profesionales de la gestión de patrimonios, es aquella que vincula la edad del inversor con su asignación de activos.

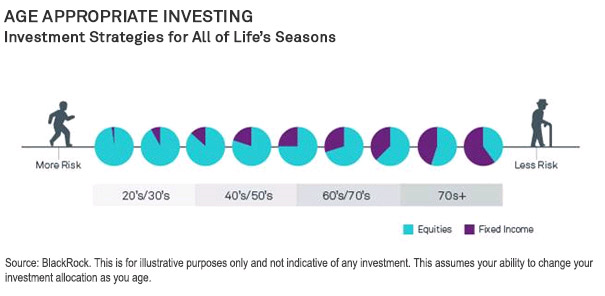

El siguiente gráfico muestra la regla recomendada por Blackrock, una de las mayores gestoras de activos del mundo, a personas de los 20 a los más de 70 años:

Al comienzo de nuestra vida activa tenemos mucho tiempo por delante, y deberíamos tener una asignación casi compuesta casi por acciones de grandes empresas.

A medida que envejecemos, debemos moderar esta asignación, introduciendo un componente de bonos con mayor relevancia.

Cuando llegamos a la edad de 70 años, la mayor asignación debe hacerse en bonos.

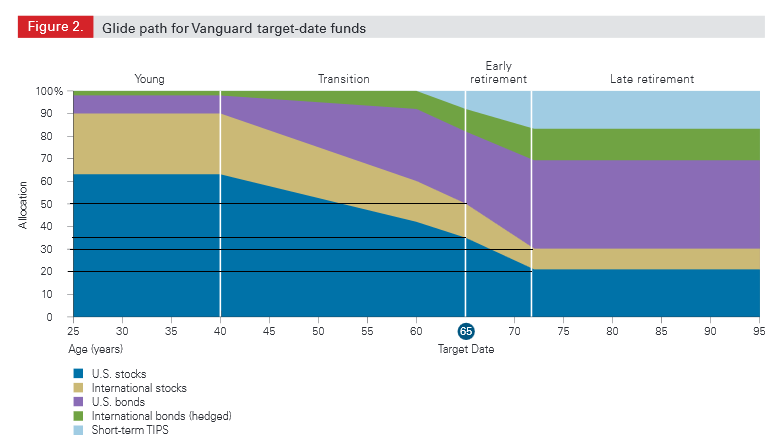

El siguiente gráfico muestra cómo Vanguard, una de las mayores gestoras de activos del mundo, realiza asignaciones de acciones y obligaciones para el caso particular de sus carteras objetivo de jubilación que tienen como fecha oficial los 65 años:

Entre los 20 y los 40 años, deberíamos invertir el 90% de nuestro fondo de jubilación en acciones, dejando solo el 10% para bonos.

De 40 años a 60 estamos disminuyendo gradualmente la asignación de acciones al 60%, y luego hasta los 70 años, más bruscamente al 30%, con el fin de mitigar el riesgo de las acciones cuando el capital acumulado debería estar en su punto máximo.

A partir de esa edad, la asignación debería estabilizarse en ese nivel.

# 5: Porque no podemos ignorar el crecimiento de la riqueza proveniente de los rendimientos y la apreciación del capital de la inversión en acciones

Como vimos anteriormente, las acciones son el único activo que proporciona una fuerte construcción de riqueza a medio y largo plazo.

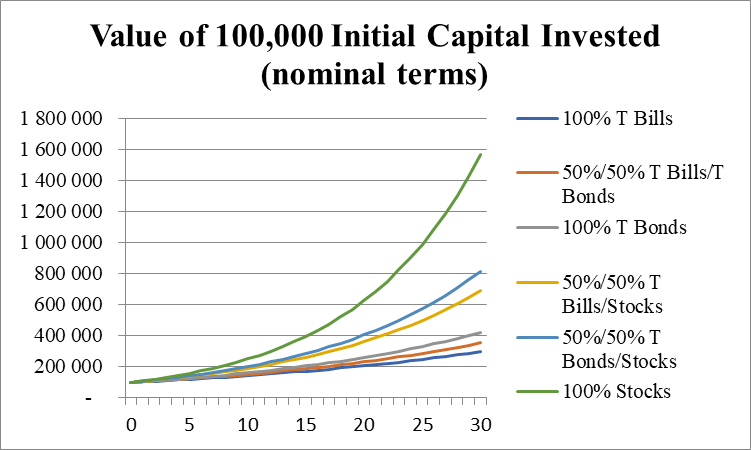

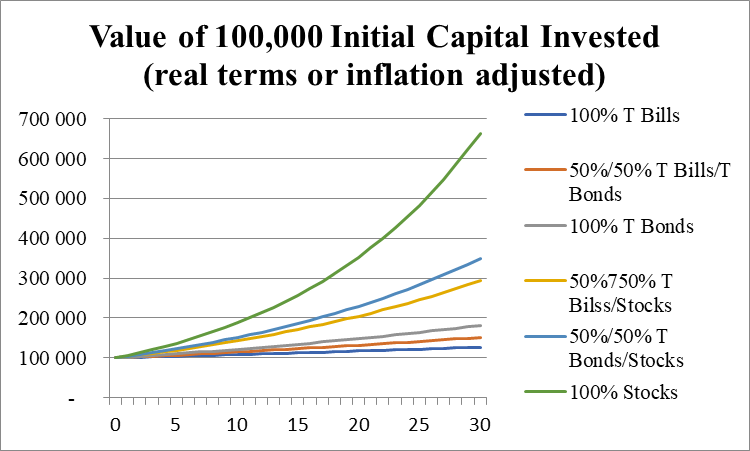

El siguiente gráfico muestra el capital acumulado, en términos nominales y reales, resultante de una inversión de 100.000 en diferentes proporciones de acciones y bonos durante un período de 50 años, con referencia a las tasas históricas de rendimiento (9,6% y 4,9% en términos nominales, y 6,5% y 2,0% en términos reales):

La inversión de un capital de 100.000 a tasas de rendimiento históricamente de activos resultaría en un capital de 297.000, 420.000 y 1.564.000 si se invirtiera en letras del Tesoro (rendimientos equivalentes a depósitos), bonos del Tesoro a 10 años o acciones de grandes empresas estadounidenses, respectivamente.

Vemos que incluso una mezcla de letras del Tesoro 50/50 y acciones da como resultado un capital de 690,000 que es mucho más alto que el del 100% en bonos.

La mezcla 50/50 de bonos y acciones da como resultado un capital de 816,000, el doble de la inversión solo en bonos.

En términos reales o ajustados por inflación, esa misma inversión de un capital de 100.000 a tasas de rendimiento históricamente de activos resultaría en un capital de 127.000, 181.000 y 661.000 si se invirtiera en letras del Tesoro (rendimientos equivalentes a depósitos), bonos del Tesoro a 10 años o acciones de grandes empresas estadounidenses, respectivamente.

Vemos que incluso una mezcla de letras del Tesoro 50/50 y acciones da como resultado un capital de 293,000, que es casi el doble que el 100% en bonos. La mezcla 50/50 de bonos y acciones da como resultado un capital de 348.000. 348.000.

Las acciones son claramente el activo financiero con los rendimientos más altos y el único que proporciona un crecimiento significativo de la riqueza en términos reales.

Su principal ventaja es la capacidad y el potencial para la creación de riqueza, lo que nos permite alcanzar más objetivos financieros.

Son muy útiles cuando tenemos horizontes temporales de inversión a lo largo de 2 o 3 años, llegando a ser imbatibles en horizontes de más de 10 o 20 años, a través de la mitigación del riesgo por tiempo.

Son la energía, la juventud y la vitalidad de nuestro patrimonio neto financiero. Deben acompañarnos toda la vida, casi al 100% al principio, y al 30% en la vejez. Ignorar la inversión en acciones es desperdiciar una parte importante de nuestra vida financiera, ya que no invertir en términos más rentables también debe verse como una pérdida.