La raison et la logique sont les facteurs de décision les plus importants pour nous obliger à faire quelque chose. Nous ne faisons que ce qui a du sens pour nous et avec un but. Ce n’est qu’après vient le comment, combien, dans quoi, quand et où. Il y a 5 bonnes raisons d’investir dans les actions des plus grandes entreprises du monde.

# 1: Parce que les actions sont l’actif financier avec les rendements les plus élevés à moyen et long terme et le seul qui offre une appréciation significative de l’actif en termes réels

# 2: Parce qu’à moyen et long terme, le risque d’investir dans des actions est beaucoup atténué

#3 : Parce que nous avons des objectifs à moyen et long terme qui ne sont pas atteints autrement (avec les obligations, et encore moins avec les dépôts et les comptes d’épargne)

#4 : Parce que la diversification des investissements entre actions et obligations nous permet d’équilibrer rendements et risques, et de les ajuster à notre profil de risque personnel

# 5: Parce que nous ne pouvons pas ignorer la création de richesse provenant des rendements et de l’appréciation du capital de l’investissement dans les actions

# 1: Parce que les actions sont l’actif financier avec les rendements les plus élevés à moyen et long terme et le seul qui offre une appréciation significative de l’actif en termes réels

Les actions sont l’actif financier avec les meilleurs rendements à moyen et long terme.

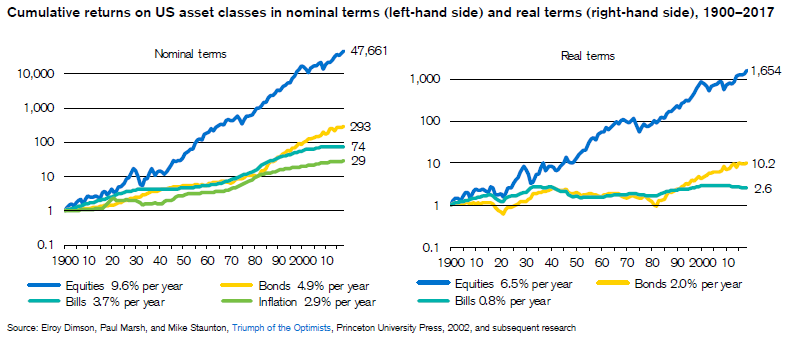

Le graphique suivant montre les rendements cumulés de 2 grandes classes d’actifs financiers aux États-Unis de 1900 à 2017:

Les actions des grandes entreprises, mesurées par l’indice S&P 500, ont eu un rendement annuel moyen de 9,6%.

Le rendement annuel moyen de l’obligation du Trésor à 10 ans n’était que de 4,9 %, ce qui reste bien supérieur au rendement annuel moyen de 3,7 % des bons du Trésor à 3 mois (le principal investissement à court terme des banques commerciales et, à ce titre, la référence du taux d’intérêt plafond qu’elles paient), et le taux d’inflation annuel moyen de 2,9 %.

Un dollar investi en 1900 aurait généré en 2017, après 117 ans, 47 661 $ s’il avait été investi dans des actions de grandes entreprises. Le même dollar se traduirait par un capital de 293 $ s’il était investi dans des obligations du Trésor et de 74 $ s’il était investi dans des bons du Trésor.

En raison de l’inflation, un dollar en 1900 aurait le même pouvoir d’achat que 29 $ en 2017. Pour obtenir la valeur du capital précédent, en termes réels, nous aurions à diviser les valeurs par le dollar gonflé.

La valeur du capital investi dans les actions des grandes entreprises a augmenté 162 fois plus que celle investie dans les obligations du Trésor. En termes réels, le capital accumulé serait de 1 654 $ en actions de grandes entreprises.

Le capital accumulé en termes réels serait de 9,9 $ en obligations et seulement 2,6 $ en bons du Trésor (c’est la preuve que les dépôts et les comptes d’épargne ne rapportent pas assez, même à très long terme).

Attendez-vous à 117 ans, pour quoi faire? – que quelqu’un demande.

Bien que 117 ans puissent être un but dans la vie, comme la transmission d’un héritage en héritage, nous pouvons voir à partir du graphique que cette appréciation de l’appréciation des actions se produit progressivement, et pendant de longues périodes, brièvement interrompue par des chutes certaines années.

Par conséquent, il n’est pas nécessaire d’attendre aussi longtemps. Il s’agit d’une évolution presque linéaire avec quelques ruptures occasionnelles, appelées corrections du marché. Comme nous le verrons ci-dessous, c’est précisément pour atténuer le risque de ces fluctuations du marché et saisir tous leurs gains potentiels, qu’il faut recommander l’investissement en actions pour des périodes allant de deux à trois ans.

Les prochaines années seront différentes et pires que le passé – d’autres disent! Nous vivons le présent et le passé récent si intensément que nous avons tendance à penser que les problèmes et les risques ne se produisent que maintenant.

Si l’on se souvient que dans ces 117 années s’ajoutent deux grandes guerres mondiales, deux crises financières majeures (grande dépression et grande crise financière), des périodes d’hyper-chômage et d’hyperinflation, plusieurs crises monétaires, de multiples faillites d’États et d’entreprises, etc., rien ne pourrait paraître plus faux. L’histoire se répète : avec des progrès et des crises!

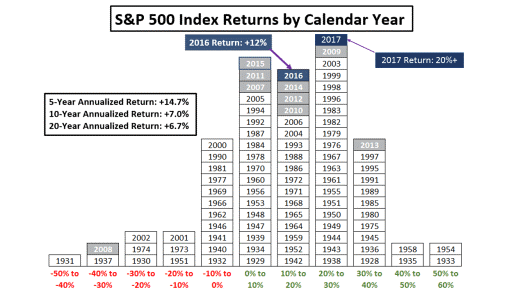

Le graphique suivant montre la répartition des taux de rendement annuels des actions des grandes entreprises américaines, données par le S&P 500 son principal indice de marché, entre 1928 et 2017 :

Vous pouvez facilement voir que cet excès du taux de rendement annuel moyen a été positif dans plus des 2/3 des années. Cette différence de taux était plus négative dans les années de la grande dépression, de la grande crise financière et de la bulle technologique.

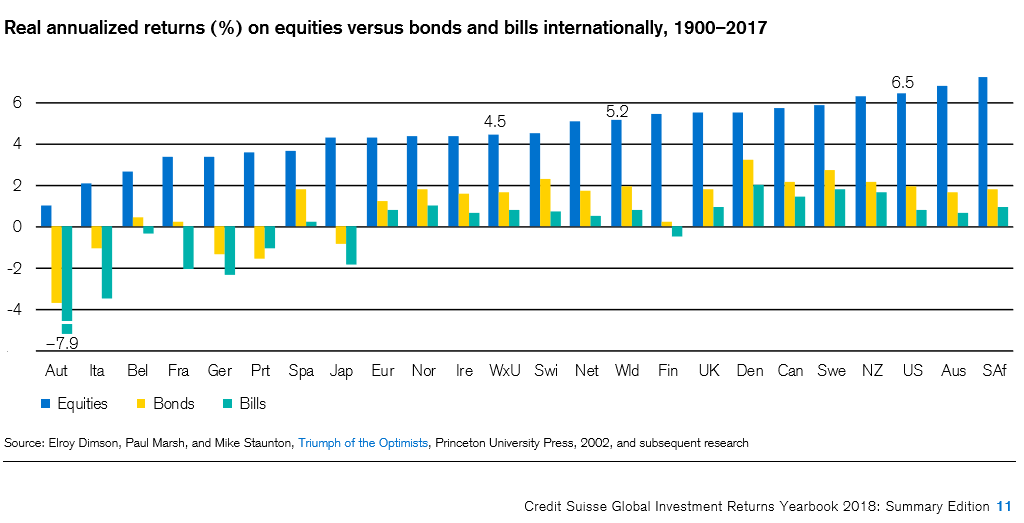

Le cas des États-Unis n’est pas unique. Le graphique ci-dessous montre les taux de rendement annuels moyens des principaux indices boursiers et obligations d’État, en termes réels (inflation déduite), enregistrés dans plusieurs pays du monde, entre 1900 et 2017 :

Le taux de rendement annuel moyen des actions des grandes entreprises du monde entier était de 5,2%, inférieur à celui de 6,5% aux États-Unis. C’était plus du double du taux des bons du Trésor et incomparablement plus de 0,5 % des billets du Trésor.

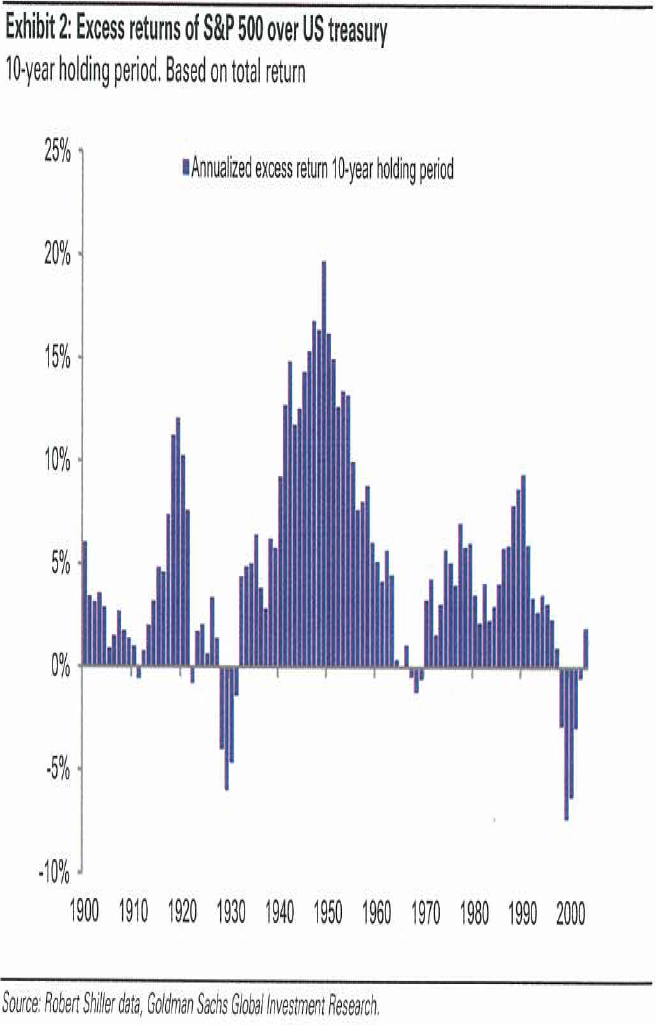

Une autre façon utile d’évaluer les rendements entre les actions et les obligations est de comparer leurs valeurs pendant plus d’un an, mais, par exemple, pour des périodes de 10 ans:

Cette comparaison est utile parce que bon nombre de nos objectifs financiers ont une période d’au moins 10 ans.

Comme nous pouvons le voir rares, il y a les occasions où les taux de rendement annuels moyens pour des périodes de 10 ans des actions des grandes entreprises étaient inférieurs à ceux des obligations d’État. Cette situation s’est produite dans seulement 12 des 113 cas totaux, centrés sur les périodes de crise financière de la fin des années 30 et des années 2000.

Le tableau suivant montre les taux de rendement annuels moyens pour des décennies aux États-Unis, de 1930 à ce jour :

Les taux de rendement annuels moyens du S&P 500 n’étaient négatifs, et très légèrement négatifs, que dans les années 1930 et 2000. Le taux de rendement annuel moyen au cours de cette période était de 9,5 % par année.

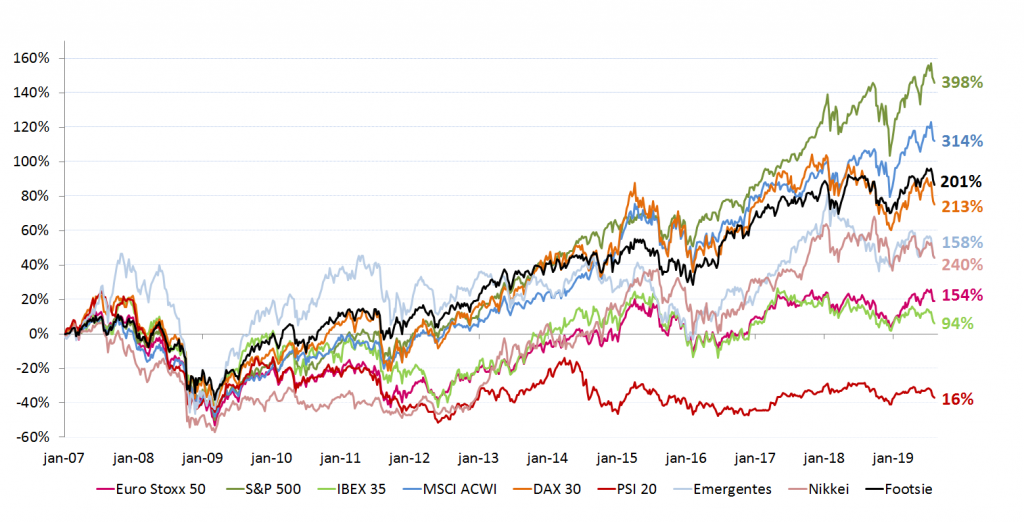

Le graphique suivant montre l’évolution des principaux indices boursiers de 2007 à ce jour :

La grande crise financière de 2007-08, initiée par les subprimes aux États-Unis, a fait chuter tous les principaux indices boursiers entre 40% et 60%, en raison de la contagion de la mondialisation des marchés.

À la fin de 2008 et au début de 2009, tous les principaux indices ont commencé à se redresser, à l’instrait de deux réalités distinctes. Les indices américain et l’allemand ont dépassé les niveaux d’avant la crise, enregistrant des valorisations cumulées supérieures à 200% et même 300% par rapport aux plus bas de mars 2009.

Les autres indices européens, en particulier la zone euro (Eurostoxx 50), le Français (CAC40) et l’espagnol (indice IBEX35), n’ont pas encore atteint les niveaux d’avant la crise, en raison de la grande crise de la dette souveraine européenne de 2011-12. L’indice portugais (PSI20 était), n’a même pas dépassé les niveaux minimaux de l’avant-crise de 2009.

# 2: Parce qu’à moyen et long terme, le risque d’investir dans des actions est beaucoup atténué

Les actions ont des rendements plus élevés, mais ont aussi plus de risque que les obligations. Il n’y a pas de déjeuner gratuit dans la finance!

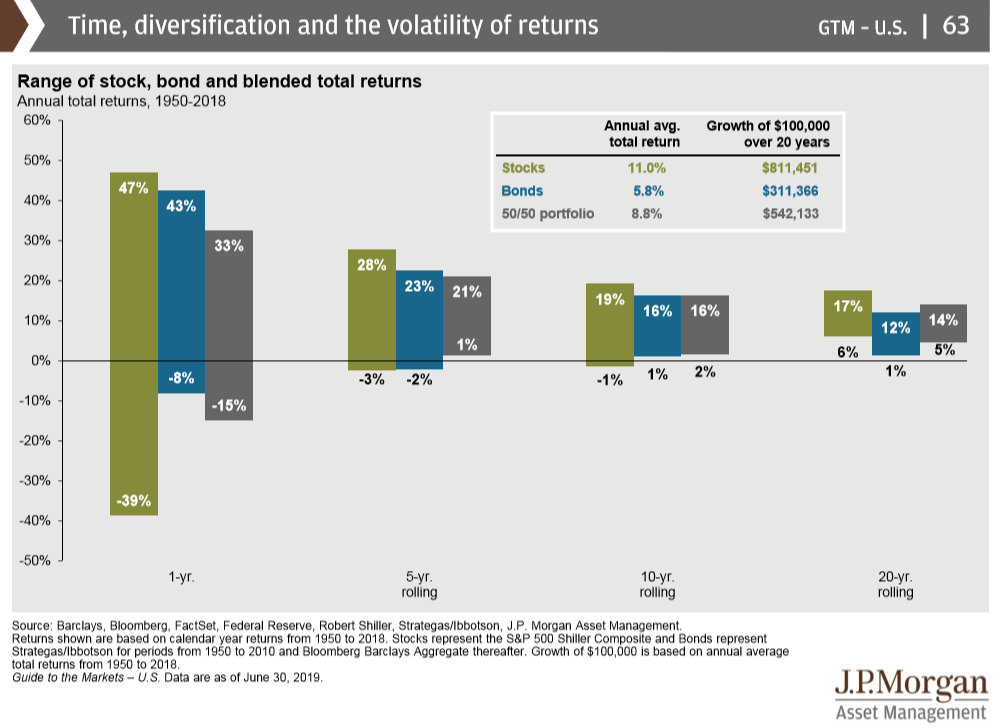

Le graphique suivant montre les taux de rendement et de risque des deux actifs aux États-Unis depuis 1950 à ce jour :

Les actions des grandes entreprises avaient des taux de rendement annuels moyens de 11%, soit près du double des 5,8% des obligations du Trésor.

Cependant, les actions ont connu des fluctuations de prix beaucoup plus fortes que les obligations. Au cours de cette période, il y a eu des années au cours desquelles les actions ont perdu 39%, tandis que les obligations n’ont pas perdu plus de 8% lors de leur pire année.

Cependant, cette situation change radicalement lorsque nous examinons les taux de rendement des deux actifs pour une période supérieure à 5 ans. Les actions ont perdu un maximum de 3% par an sur des périodes de 5 ans, très proche de 2% par an d’obligations. Sur des périodes de 10 et 20 ans, les actions sont encore plus intéressantes.

Plus important que les plages de fluctuation est la fréquence ou la probabilité d’occurrence.

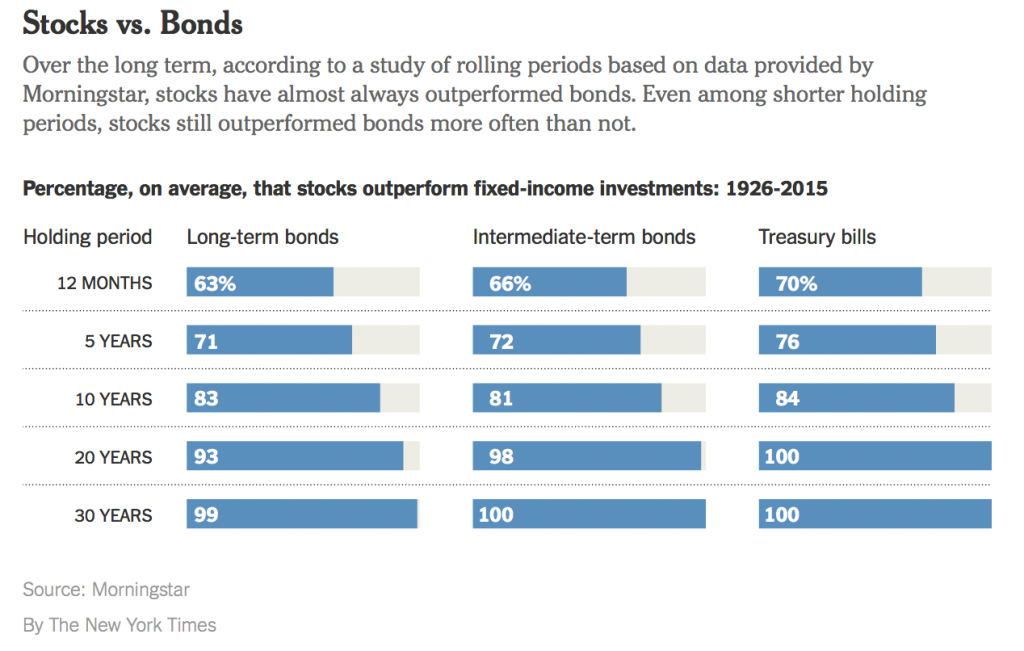

Le graphique suivant montre le pourcentage de périodes au cours desquelles les taux de rendement des actions des grandes entreprises ont battu les obligations d’État et les bons du Trésor, à moyen terme (5 ans) et à long terme (plus de 10 ans), au cours de la période de 1926 à 2015 :

Dans 63% des années, les taux de rendement des actions ont dépassé les obligations à long terme.

Ces pourcentages s’élèvent à 71 % par périodes de 5 ans, 83 % en 10 ans, 93 % en 20 ans et 99 % en 30 ans.

C’est pourquoi nous disons que les actions sont imbattables à moyen et long terme.

L’augmentation du délai d’investissement réduit le risque, à la fois pour les actions ou les obligations, mais plus pour les premières.

#3 : Parce que nous avons des objectifs à moyen et long terme qui ne sont pas atteints autrement (avec les obligations, et encore moins avec les dépôts et les comptes d’épargne)

Quels sont nos principaux objectifs financiers? La réponse à cette question est fondamentale parce que les objectifs, tels que les besoins, les intérêts ou les aspirations, sont la raison et la motivation que nous ne dépensons pas, n’épargnons pas et n’investissons pas pour l’avenir.

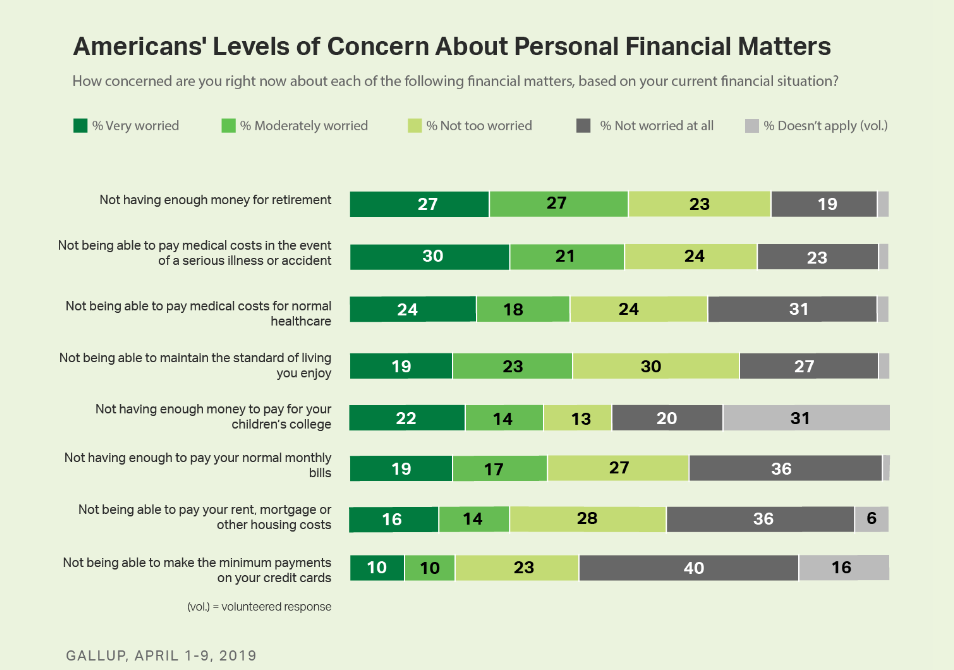

Gallup mène une enquête annuelle aux États-Unis sur les principales préoccupations financières des répondants, et la plus récente a montré les résultats suivants:

Nous constatons qu’au sommet des priorités des préoccupations se trouvent des objectifs qui sont divisés entre le long terme, comme la retraite, la capacité de maintenir le niveau de vie, de payer pour le collège pour enfants, et le moyen terme, comme avoir des fonds pour faire face aux urgences ou aux accidents imprévus, à la maladie ou aux soins de santé.

Ceux-ci finissent par avoir plus d’importance que d’autres qui sont clairement à court terme, comme payer des factures mensuelles, payer un loyer, une hypothèque ou des cartes de crédit.

Ce que nous pouvons conclure, c’est que notre vie quotidienne est raisonnablement contrôlée, mais pas ce qu’elle va au-delà, et c’est ce qui nous préoccupe. Donc, ceux-ci devraient être les principaux objectifs d’investissement financier.

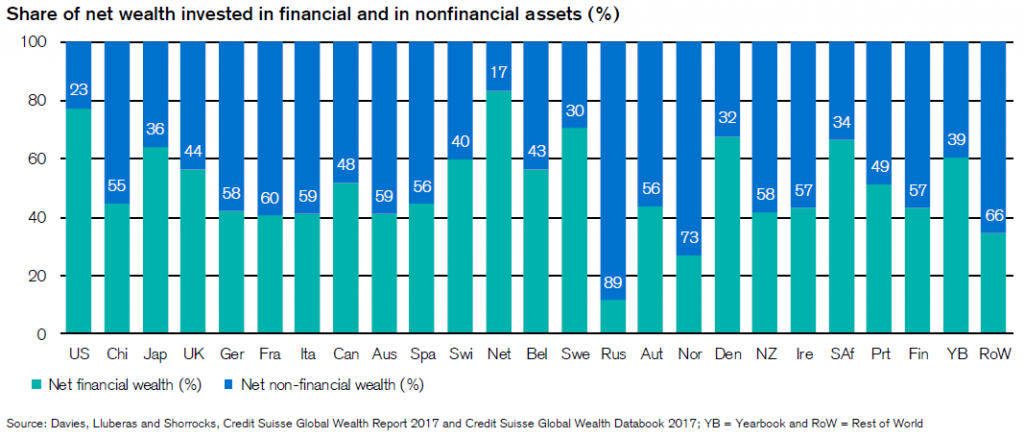

Cependant, nous avons souvent la majeure partie de notre patrimoine détenue en espèces ou en actifs liquides, qui ne rapportent que peu ou presque rien, et nous en investissons une petite partie dans des actifs financiers, avec des rendements beaucoup plus élevés.

Dans la plupart des pays, la richesse des ménages est investie dans des actifs non financiers, en particulier dans le logement. Cet investissement ne rapporte rien !

L’investissement dans les actifs financiers ne prévaut que dans des pays tels que les États-Unis, le Japon, les Pays-Bas, la Suède, le Danemark et l’Afrique du Sud. Au Portugal, la richesse est répartie également entre les actifs financiers et non financiers.

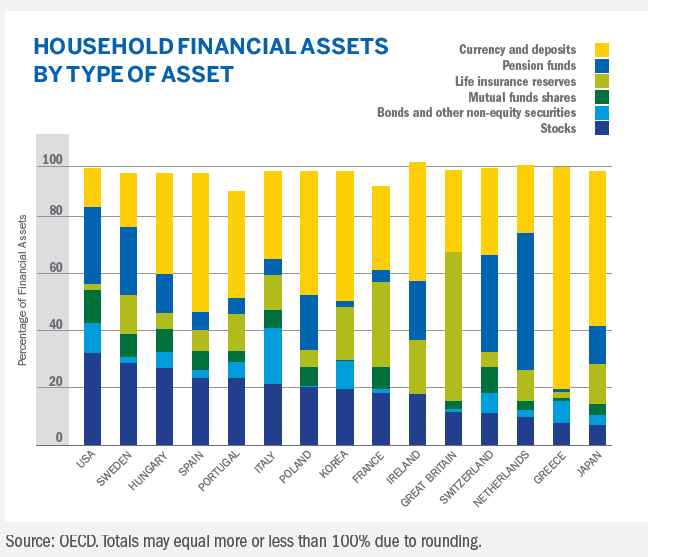

Le graphique suivant montre la composition des actifs financiers des ménages dans plusieurs pays:

Les espèces et les dépôts prédominent au Portugal, en Espagne, en Irlande, en Grèce, au Japon et dans certains pays d’Europe de l’Est.

Les actifs financiers tels que les actions et les obligations, détenus directement ou par l’intermédiaire de fonds d’investissement, de régimes de retraite ou de contrats à terme d’assurance, ont un poids important aux États-Unis, en Suède, en Italie, en Suisse et aux Pays-Bas.

# 4 Parce que la diversification des investissements entre les actions et les obligations nous permet d’équilibrer le rendement et le risque, et de les ajuster à notre profil personnel

La diversification avec des actions et des obligations nous permet d’affiner les niveaux de rendement et de risque ajustés à notre situation et à nos objectifs financiers.

La diversification par classes d’actifs se fait en combinant les investissements en actions et en obligations, en déterminant les niveaux de rendement et de risque que nous voulons, et en nous permettant d’optimiser et d’améliorer l’efficacité du portefeuille d’investissement.

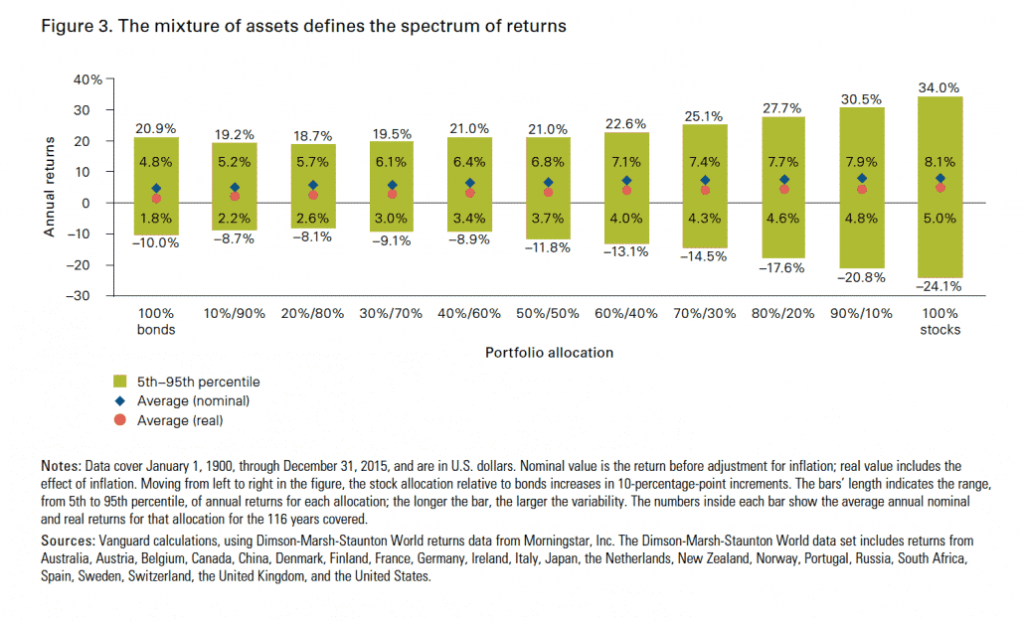

Le graphique suivant montre les taux de rendement et de risque annuels moyens nominaux et réels (inflation déduite) (évalués par les résultats annuels les plus mauvais et les meilleurs de 5 %) fournis par différentes combinaisons d’investissements en actions et en obligations au cours de la période de 1926 à 2015 :

Si 100% était investi dans des obligations du Trésor, le rendement annuel réel moyen avait été de 1,8% et le résultat variait de -10% à + 20,9%. Dans l’opposée d’investissement à 100% dans les actions de grandes entreprises, le taux de rendement annuel réel moyen était de 5% et les rendements variaient de -24,1% à + 34%.

Au milieu, le 50/50 des actions et des obligations, le taux de rendement réel annuel moyen était de 3,7% et les intervalles varient entre -11,8% et +21%..

Parce que le temps améliore le compromis rendement/risque, nous devons prendre en compte la durée des investissements dans la décision de la composition des actifs financiers.

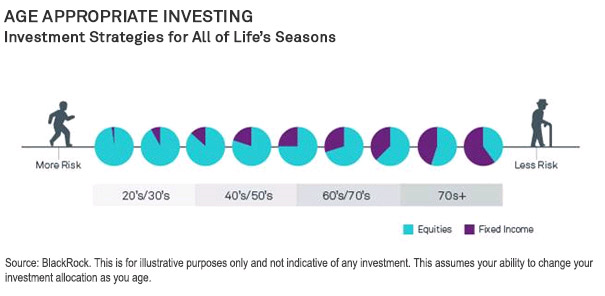

Comme l’augmentation de la période d’investissement réduit le risque, les professionnels de la gestion d’actifs utilisent des règles de diversification des investissements qui dépendent de l’âge de l’investisseur. investimentos em função da idade do investidor

Une règle couramment utilisée, suivie par les particuliers et les professionnels de la gestion de patrimoine, est celle qui lie l’âge de l’investisseur à sa répartition de l’actif.

Le graphique suivant montre la règle recommandée par Blackrock, l’un des plus grands gestionnaires d’actifs au monde, aux personnes âgées de 20 à plus de 70 ans :

Au début de notre vie active, nous avons beaucoup de temps devant nous, et nous devrions avoir une allocation presque composée d’actions de grandes entreprises.

En vieillissant, nous devrions modérer cette allocation, en introduisant une composante obligataire de plus en plus pertinente.

Lorsque nous atteignons l’âge de 70 ans, la plus grande allocation devrait être faite en obligations.

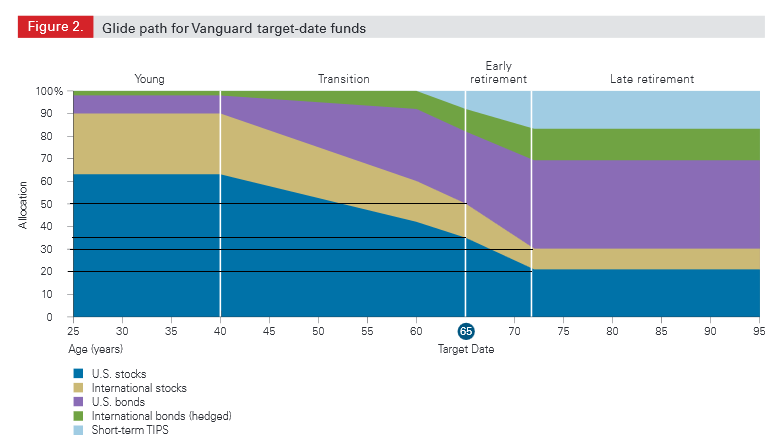

Le graphique suivant montre comment Vanguard, l’un des plus grands gestionnaires d’actifs au monde, allompabilise les actions et les obligations pour le cas particulier de ses portefeuilles cibles de retraite dont la date officielle est de 65 ans :

Entre 20 et 40 ans, nous devrions investir 90% de notre fonds de retraite en actions, ne laissant que 10% pour les obligations.

De 40 ans à 60 ans, nous réduisons progressivement l’allocation des actions à 60%, puis jusqu’à 70 ans, plus fortement à 30%, afin d’atténuer le risque des actions lorsque le capital accumulé devrait être à votre apogée.

À partir de cet âge, l’allocation devrait se stabiliser à ce niveau.

# 5: Parce que nous ne pouvons pas ignorer la croissance de la richesse provenant des rendements et de l’appréciation du capital de l’investissement dans les actions

Comme nous l’avons vu précédemment, les actions sont le seul actif qui fournit une forte accumulation de richesse à moyen et à long terme.

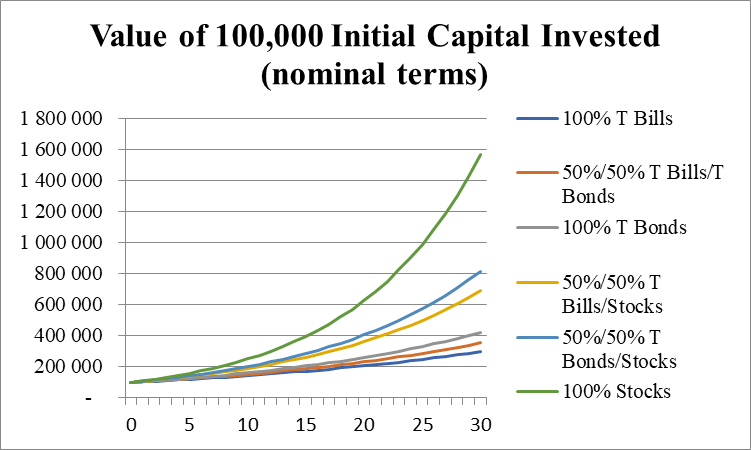

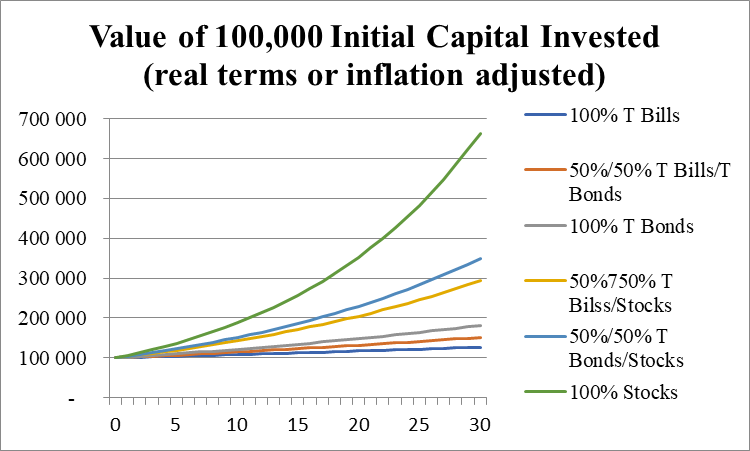

Le graphique suivant montre le capital accumulé, en termes nominaux et réels, résultant d’un investissement de 100 000 dans différentes proportions d’actions et d’obligations pour une période de 50 ans, par rapport aux taux de rendement historiques (9,6 % et 4,9 % en termes nominaux, et 6,5 % et 2,0 % en termes réels) :

L’investissement d’un capital de 100 000 à des taux de rendement historiques se traduirait par un capital de 297 000, 420 000 et 1 564 000 s’il était investi dans des bons du Trésor (rendements équivalents aux dépôts), des obligations du Trésor à 10 ans ou des actions de grandes sociétés américaines, respectivement.

Nous constatons que même un mélange de bons du Trésor et d’actions 50/50 donne un capital de 690 000 qui est beaucoup plus élevé que celui de 100% en obligations.

La combinaison 50/50 d’obligations et d’actions se traduit par un capital de 816 000, soit le double de l’investissement en obligations seulement.

En termes réels ou ajusté en fonction de l’inflation, ce même investissement d’un capital de 100 000 à des taux de rendement historiques de l’actif se traduirait par un capital de 127 000, 181 000 et 661 000 s’il était investi en bons du Trésor (rendements équivalents aux dépôts), en obligations du Trésor à 10 ans ou en actions de grandes sociétés américaines, respectivement.

Nous constatons que même un mélange de bons du Trésor et d’actions 50/50 donne un capital de 293 000, soit près du double de celui de 100% en obligations. La combinaison 50/50 d’obligations et d’actions se traduit par un capital de 348 000. 348.000.

Les actions sont clairement l’actif financier avec les rendements les plus élevés et le seul qui offre une croissance significative de la richesse en termes réels.

Leur principal avantage est la capacité et le potentiel de création de richesse, ce qui nous permet d’atteindre plus d’objectifs financiers.

Ils sont très utiles lorsque nous avons des horizons temporels d’investissement sur 2 ou 3 ans, devenant imbattables dans des horizons de plus de 10 ou 20 ans, grâce à l’atténuation des risques par le temps.

Ils sont l’énergie, la jeunesse et la vitalité de notre valeur nette financière. Ils doivent nous accompagner toute la vie, presque 100% au début, et 30% dans la vieillesse. Ignorer l’investissement dans les actions, c’est gaspiller une partie importante de notre vie financière, car ne pas investir dans des termes plus rentables doit également être considéré comme une perte.